Análise de mercado de sensores militares

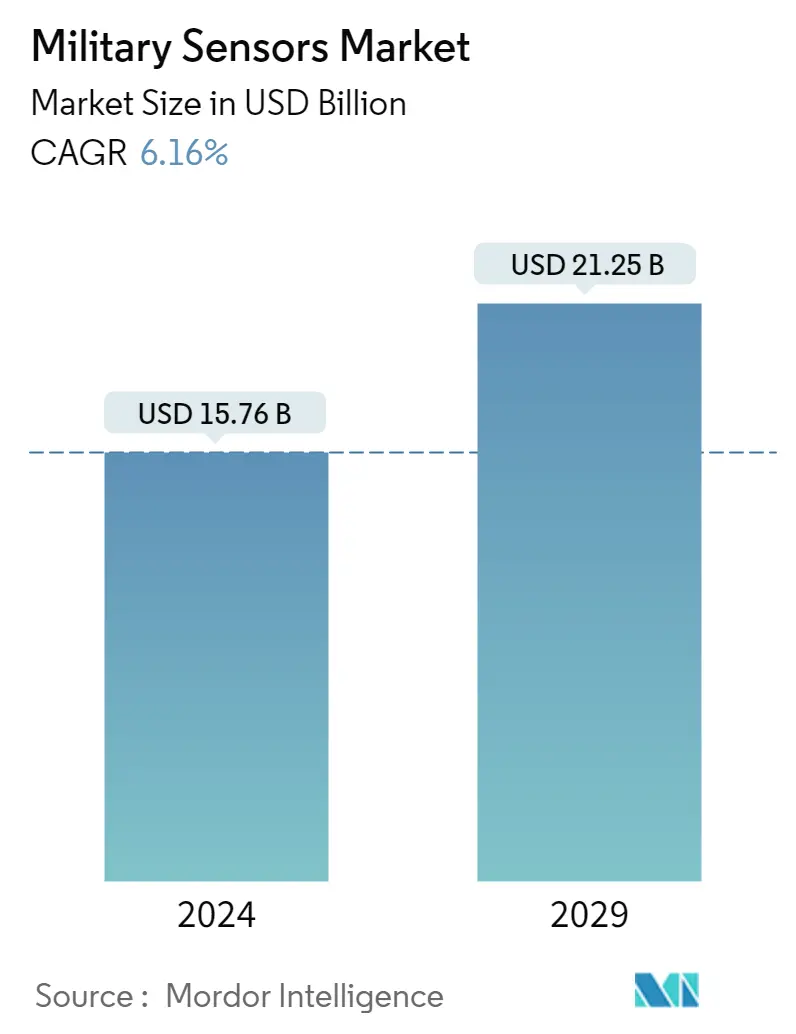

O tamanho do mercado de sensores militares é estimado em US$ 15,76 bilhões em 2024, e deverá atingir US$ 21,25 bilhões até 2029, crescendo a um CAGR de 6,16% durante o período de previsão (2024-2029).

A evolução e a rápida adoção de dispositivos baseados em sistemas microeletromecânicos (MEMS) levaram ao desenvolvimento de microgiroscópios sofisticados para navegação e posicionamento, microbolômetros para imagens infravermelhas e microespelhos para direcionar feixes de laser. Os MEMS de RF e a nanotecnologia podem levar a avanços nas aplicações aeroespaciais e de defesa, como comunicações por satélite a velocidades superiores a 100 GHz e deslocadores de fase de RF orientáveis eletronicamente para atraso em tempo real.

Os sistemas militares modernos dependem fortemente de software complexo e de interconectividade para cumprir as suas missões. Recursos avançados, como ataque eletrônico, fusão de sensores e comunicações, dos sistemas militares cibernéticos proporcionam uma vantagem tática às forças armadas equipadas contra uma força adversária ou durante operações críticas em um ambiente hostil. Fatores como o aumento da demanda por conscientização do espaço de batalha entre as forças de defesa, os avanços contínuos na tecnologia MEMS e a integração de capacidades anti-jamming com sistemas de navegação estarão impulsionando o crescimento do mercado. No entanto, os riscos de segurança cibernética, a complexidade nos projetos de sensores militares e a falta de precisão estariam restringindo o crescimento do mercado.

Tendências do mercado de sensores militares

Espera-se que o segmento aerotransportado registre o maior CAGR durante o período de previsão

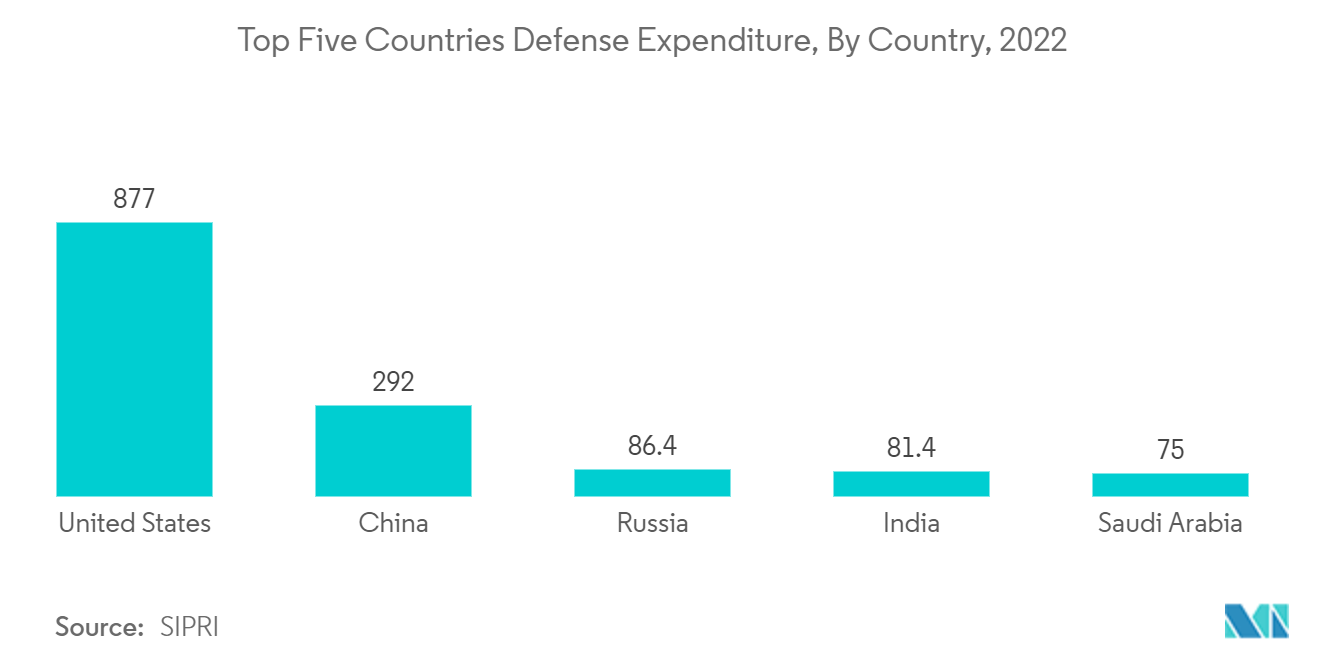

Os aviões militares modernos são feitos para realizar diferentes tipos de missões. Um aumento na frota aérea global levou a um aumento na demanda por sensores militares em segmentos aéreos. Países como os Estados Unidos, a Índia, a China, o Irão, Israel e a Rússia, entre outros, investiram na modernização e modernização das suas frotas aéreas existentes. A China está usando tecnologia furtiva em plataformas não tripuladas e revelando mais variantes de UAV. Além disso, o aumento das despesas globais e o aumento dos gastos no reforço das capacidades de defesa impulsionam o crescimento do mercado.

Além disso, a relação custo-eficácia e a facilidade de operações das plataformas não tripuladas, em comparação com as plataformas tripuladas, ajudaram a rápida adopção dos UAV em aplicações de defesa (tanto para operações de vigilância como de ataque). As organizações militares também estão, em grande parte, a implantar plataformas não tripuladas em regiões de conflito em todo o mundo. Também em casos como o de setembro de 2022, o Exército dos EUA concedeu contratos de fase dois às empresas de defesa Raytheon e L3Harris para o desenvolvimento de protótipos de sensores que deveriam apoiar o programa de inteligência, vigilância e reconhecimento aerotransportado de próxima geração do serviço, denominado HADES. Esses fatores proporcionam uma perspectiva positiva para o segmento de sensores militares aerotransportados do mercado durante o período de previsão.

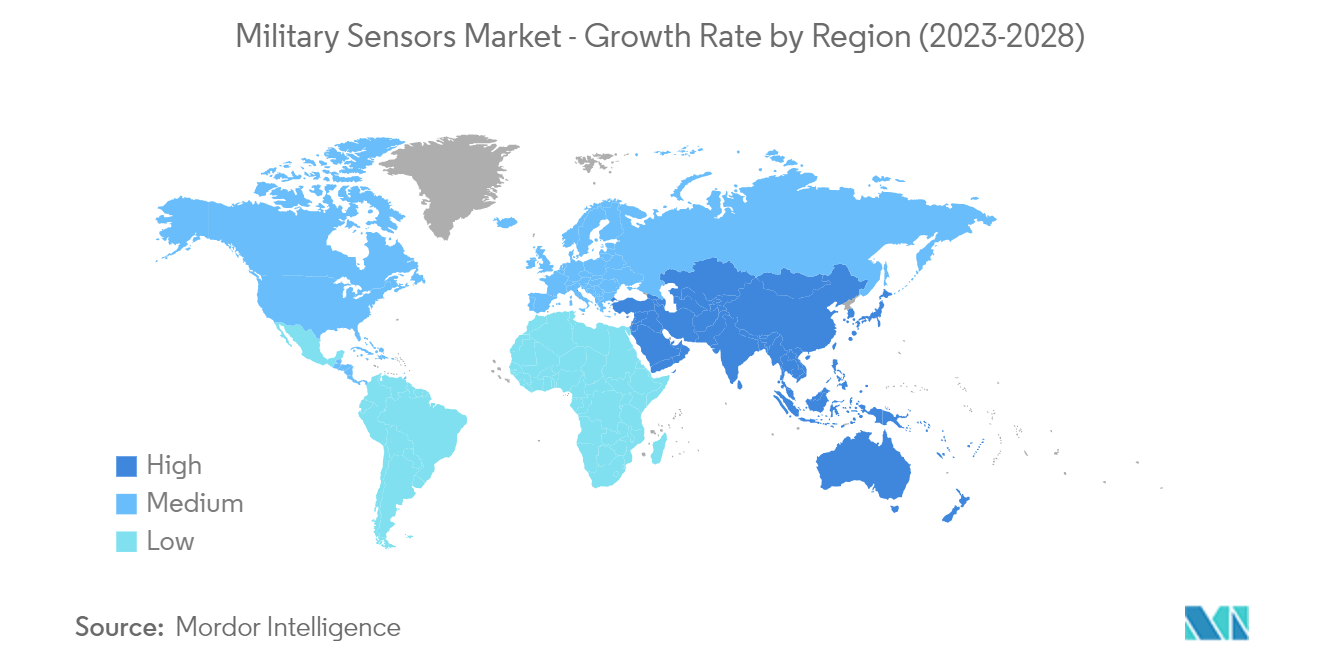

Espera-se que a Ásia-Pacífico gere a maior demanda durante o período de previsão

Espera-se que a região Ásia-Pacífico gere a maior procura de sensores militares devido aos vários programas em curso que promovem a modernização das forças de defesa regionais durante o período de previsão. Na Ásia-Pacífico, estão em curso vários programas de modernização para melhorar as actuais capacidades dos utilizadores finais comerciais e militares na região. Por exemplo, o Ministério da Defesa da Indonésia fechou um acordo com a Turquia para adquirir 12 drones de última geração avaliados em 300 milhões de dólares, marcando mais um passo nos esforços contínuos do país para modernizar o seu equipamento militar obsoleto. Em termos de frota operacional, a região possui a maior frota de aeronaves e helicópteros, com 14.529 aeronaves. Destes, as aeronaves de combate constituem cerca de 4.998, juntamente com 520 aeronaves para fins especiais, 46 navios-tanque, 1.008 de transporte e 3.079 de treinamento e helicópteros. Espera-se que as crescentes tensões geopolíticas entre as nações vizinhas e a crescente demanda por sistemas avançados de detecção de ameaças ajudem no crescimento do mercado nesta região.

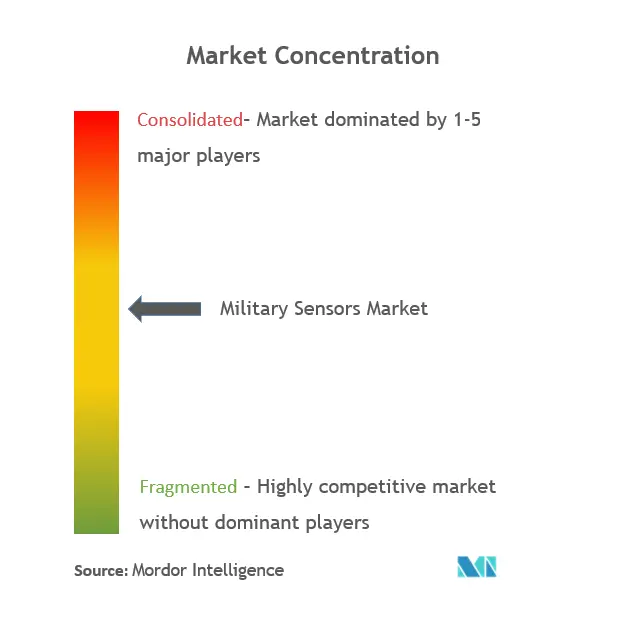

Visão geral da indústria de sensores militares

O mercado de sensores militares é semiconsolidado e marcado pela presença de muitos players proeminentes competindo por uma maior participação de mercado. Os players proeminentes no mercado de sensores militares são RTX Corporation, Lockheed Martin Corporation, Kongsberg Gruppen ASA, BAE Systems plc e THALES. Os fornecedores estão modificando suas ofertas para aprimorar os recursos atuais e introduzir recursos revolucionários como um meio de fornecer soluções de sensores de valor agregado aos usuários finais. Isso ajuda a introduzir produtos pouco diferenciados a preços competitivos. Além disso, a colaboração estratégica entre fabricantes está a aumentar para desenvolver sensores sofisticados que estejam em conformidade com as especificações de design e desempenho das forças de defesa do utilizador final. Espera-se que isso beneficie as partes interessadas da indústria durante o período de previsão.

Líderes de mercado de sensores militares

Lockheed Martin Corporation

BAE Systems PLC

RTX Corporation

BAE Systems plc

Kongsberg Gruppen ASA

THALES

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sensores militares

Junho de 2023 A RTX Corporation recebeu um contrato de US$ 117,5 milhões do Exército dos EUA para a produção inicial de baixa taxa de sensores B-Kit infravermelhos prospectivos de 3ª geração (3GEN FLIR). Os avançados sistemas de sensores de mira melhoram a letalidade, a capacidade de sobrevivência e a consciência situacional, proporcionando superioridade em combate para as plataformas de combate terrestre do Exército.

Dezembro de 2022 Leonardo DRS (DRS) recebeu um contrato no valor de US$ 39,5 milhões do Exército dos EUA para fornecer sensores infravermelhos avançados para sistemas de observação de próxima geração.

Segmentação da indústria de sensores militares

Vários tipos de sensores são integrados em sistemas militares para melhorar as suas capacidades e para garantir que os sistemas funcionam de acordo com as suas especificações. O estudo envolve uma avaliação abrangente dos sensores militares, incluindo, mas não se limitando a, sensores eletro-ópticos e infravermelhos, sensores sísmicos, sensores acústicos, sensores magnéticos, sensores de pressão, sensores de temperatura, sensores de torque, sensores de velocidade, sensores de nível, fluxo sensores, sensores de força, sensores de ângulo de ataque (AoA) e altímetros.

O mercado de sensores militares é segmentado por aplicação, plataforma e geografia. Por aplicação, o mercado é segmentado em Inteligência, Vigilância e Reconhecimento (ISR), comunicação e navegação, reconhecimento de alvos, guerra eletrônica e comando e controle. Por plataforma, o mercado é dividido em aéreo, terrestre e naval. Por geografia, o mercado é segmentado na América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África.

O dimensionamento e as previsões do mercado foram fornecidos em valor (USD) para todos os segmentos acima.

| Inteligência, Vigilância e Reconhecimento (ISR) |

| Comunicação e Navegação |

| Reconhecimento de alvo |

| Guerra Eletrônica |

| Comando e controle |

| Aerotransportado |

| Terrestre |

| Naval |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| França | |

| Itália | |

| Rússia | |

| Alemanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| México | |

| Resto da América Latina | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Inteligência, Vigilância e Reconhecimento (ISR) | |

| Comunicação e Navegação | ||

| Reconhecimento de alvo | ||

| Guerra Eletrônica | ||

| Comando e controle | ||

| Plataforma | Aerotransportado | |

| Terrestre | ||

| Naval | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| França | ||

| Itália | ||

| Rússia | ||

| Alemanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| México | ||

| Resto da América Latina | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de sensores militares

Qual é o tamanho do mercado de sensores militares?

O tamanho do mercado de sensores militares deverá atingir US$ 15,76 bilhões em 2024 e crescer a um CAGR de 6,16% para atingir US$ 21,25 bilhões até 2029.

Qual é o tamanho atual do mercado de sensores militares?

Em 2024, o tamanho do mercado de sensores militares deverá atingir US$ 15,76 bilhões.

Quem são os principais atores do mercado de sensores militares?

Lockheed Martin Corporation, BAE Systems PLC, RTX Corporation, BAE Systems plc, Kongsberg Gruppen ASA, THALES são as principais empresas que atuam no mercado de sensores militares.

Qual é a região que mais cresce no mercado de sensores militares?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sensores militares?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Sensores Militares.

Que anos esse mercado de sensores militares cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de sensores militares foi estimado em US$ 14,85 bilhões. O relatório abrange o tamanho histórico do mercado de sensores militares para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores militares para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Sensores Militares

Estatísticas para a participação de mercado de Sensores Militares em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Sensores Militares inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.