Tamanho e Participação do Mercado de Proteína Vegetal Hidrolisada

Análise do Mercado de Proteína Vegetal Hidrolisada pela Mordor Intelligence

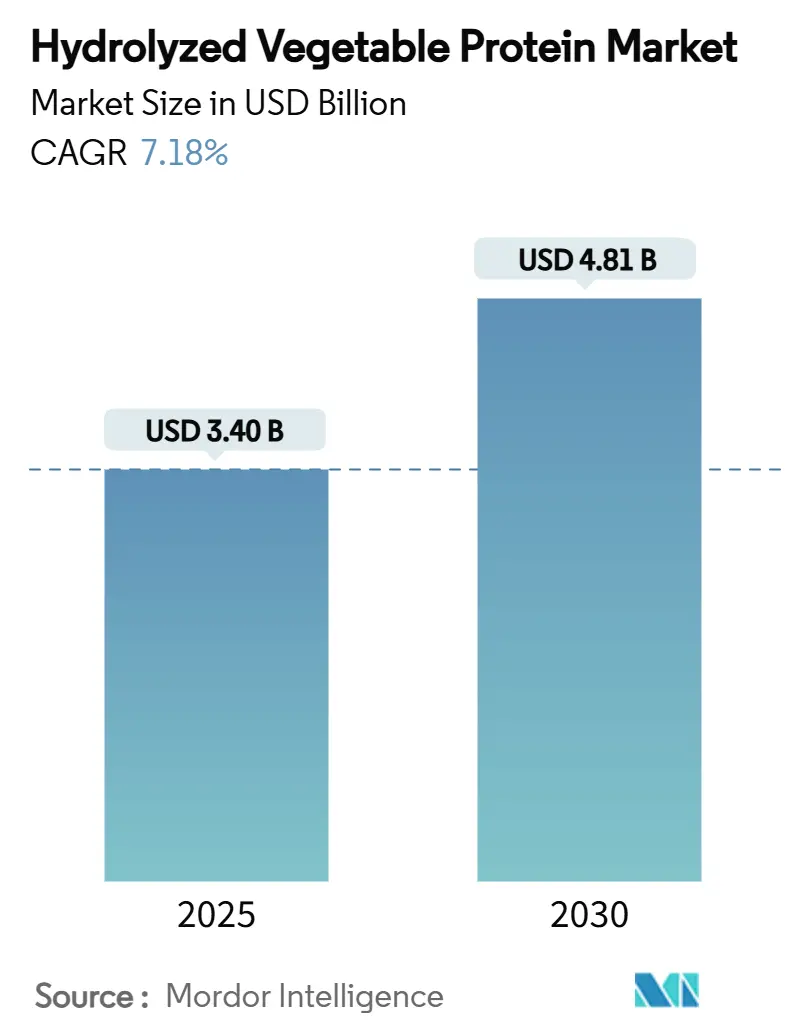

O tamanho do mercado de proteína vegetal hidrolisada é estimado em USD 3,40 bilhões em 2025 e está projetado para alcançar USD 4,81 bilhões até 2030, com uma taxa de crescimento anual composta (CAGR) de 7,18%. O crescimento do mercado alinha-se com a crescente demanda por ingredientes de rótulo limpo, à base de plantas e livres de alérgenos. Os consumidores preferem produtos com fornecimento transparente de ingredientes que proporcionem benefícios funcionais e nutricionais, o que impulsiona a adoção de proteína vegetal hidrolisada nos setores de alimentos e bebidas, cuidados pessoais, nutracêuticos e nutrição para animais de estimação. Órgãos regulatórios em grandes regiões apoiam esta tendência promovendo fontes naturais de proteína e implementando restrições sobre aditivos sintéticos e alérgenos. A crescente demanda por alternativas de carne à base de plantas, alimentos hipoalergênicos para animais de estimação e bioprocessamento baseado em fermentação expande as aplicações da proteína vegetal hidrolisada. À medida que o foco global na saúde, sustentabilidade e personalização dietética aumenta, a proteína vegetal hidrolisada serve como um ingrediente essencial em formulações de produtos modernos, permitindo que os fabricantes atendam aos requisitos dos consumidores e regulamentares enquanto melhoram o sabor, nutrição e desempenho funcional.

Principais Destaques do Relatório

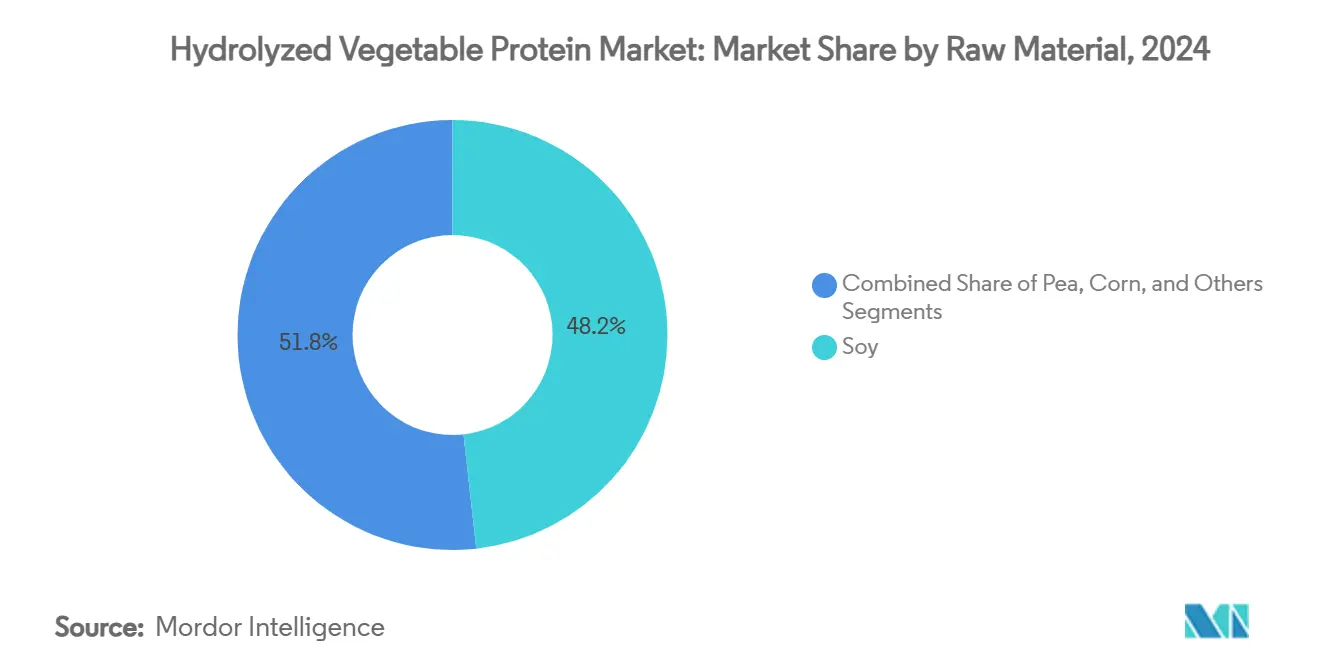

- Por matéria-prima, a Soja detinha 48,23% da participação do mercado de proteína vegetal hidrolisada em 2024, enquanto a Proteína de Ervilha está projetada para expandir a uma CAGR de 8,15% até 2030.

- Por aplicação, Alimentos e Bebidas responderam por 70,23% do tamanho do mercado de proteína vegetal hidrolisada em 2024; Cuidados Pessoais e Cosméticos está definido para crescer a uma CAGR de 9,56% até 2030.

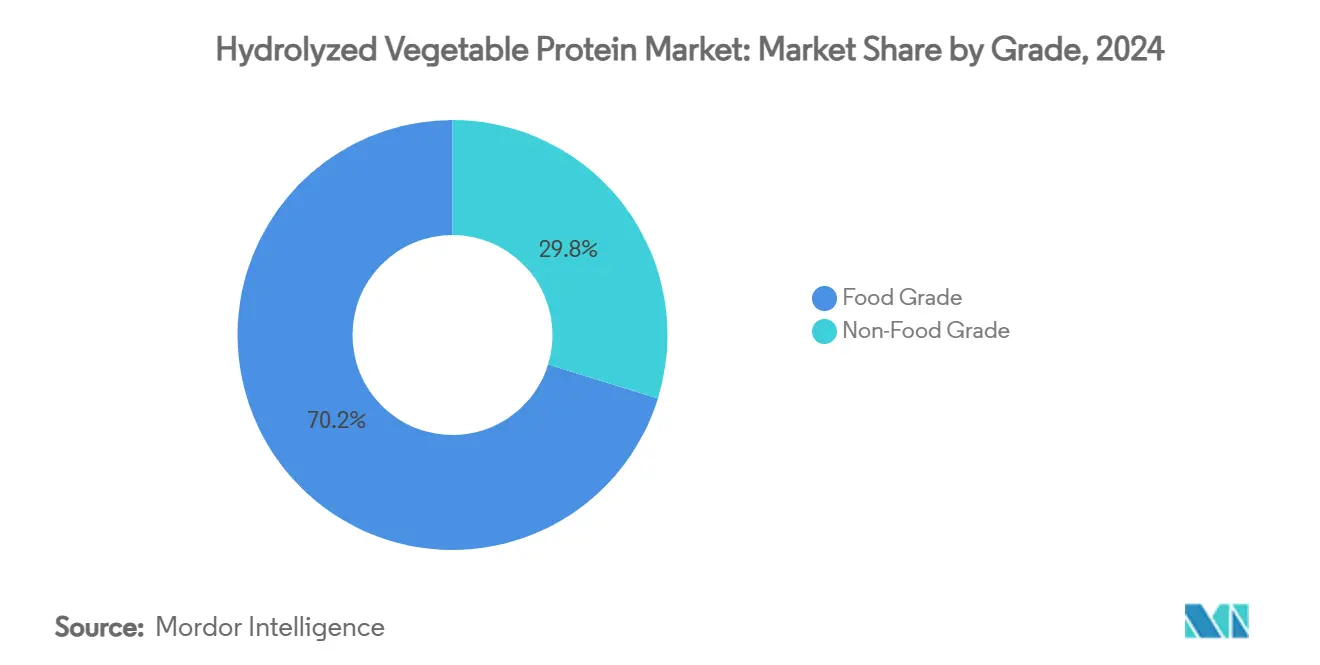

- Por grau, Grau Alimentício capturou 70,23% da participação do mercado de proteína vegetal hidrolisada em 2024, enquanto Grau Não-Alimentício está previsto para registrar o crescimento mais rápido a uma CAGR de 8,03% até 2030.

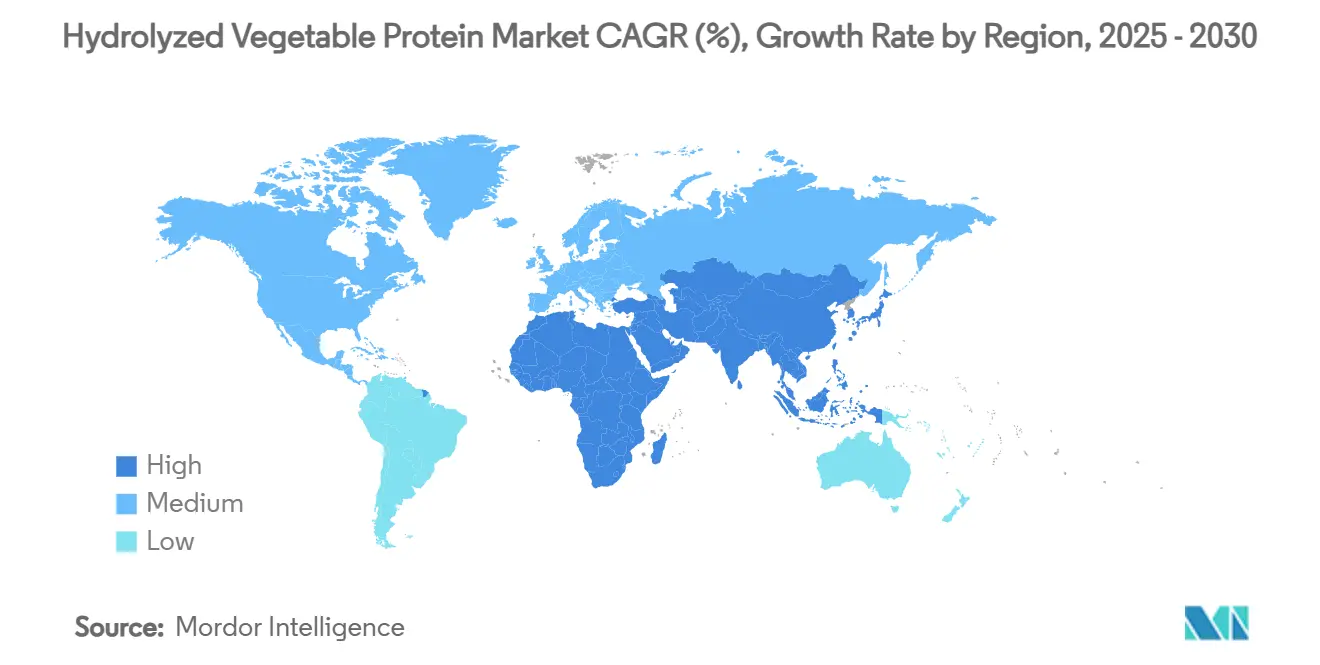

- Por geografia, a Ásia-Pacífico liderou com 35,29% de participação na receita em 2024; a região do Oriente Médio e África registra a trajetória mais rápida com uma CAGR de 7,49% até 2030.

Tendências e Insights do Mercado Global de Proteína Vegetal Hidrolisada

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente popularidade de rótulo limpo e ingredientes naturais | +1.8% | Global, com impacto mais forte na América do Norte e União Europeia | Médio prazo (2-4 anos) |

| Crescente demanda por proteína vegetal hidrolisada em produtos de carne à base de plantas | +1.5% | Global, liderada pela América do Norte e Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Crescente demanda por ração hipoalergênica para animais de estimação aumenta o uso de proteína vegetal hidrolisada | +1.2% | América do Norte e União Europeia, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente demanda por alimentos de conveniência impulsiona o mercado de proteína vegetal hidrolisada | +0.9% | Global, com ênfase em centros urbanos | Curto prazo (≤ 2 anos) |

| Inclinação para produtos alimentícios veganos impulsiona a demanda por proteína vegetal hidrolisada | +0.8% | Europa e América do Norte, emergindo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente demanda por realçadores de sabor ricos em umami | +0.6% | Núcleo Ásia-Pacífico, expansão para mercados globais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Popularidade de Rótulo Limpo e Ingredientes Naturais

A demanda por rótulo limpo e ingredientes naturais impulsiona o crescimento no mercado global de proteína vegetal hidrolisada. Os consumidores buscam cada vez mais produtos alimentícios com listas de ingredientes transparentes e aditivos artificiais mínimos, refletindo o movimento de rótulo limpo. Este comportamento do consumidor deriva de preocupações sobre produtos químicos sintéticos e conservantes, juntamente com preferências por alimentos sustentáveis e eticamente fornecidos. O mercado global de proteína vegetal hidrolisada beneficia-se de fontes vegetais como soja, milho e ervilhas, que atendem a esses requisitos fornecendo uma alternativa natural de proteína. Além de alimentos e bebidas, há uma demanda constante por proteína vegetal também em produtos de cuidados pessoais. De acordo com a National Sanitation Foundation (NSF), em 2024, 74% dos americanos consideraram ingredientes orgânicos importantes em produtos de cuidados pessoais, enquanto 65% enfatizaram a necessidade de listas claras de ingredientes para identificar substâncias potencialmente prejudiciais [1]Fonte: National Sanitation Foundation (NSF), "Consumidores Consideram Ingredientes Orgânicos Importantes em Produtos de Cuidados Pessoais", nsf.org. Essas estatísticas demonstram a preferência mais ampla do consumidor por transparência de ingredientes em bens consumíveis. Como resultado, o foco crescente em produtos de rótulo limpo e ingredientes naturais posiciona o mercado global de proteína vegetal hidrolisada para crescimento sustentado nos próximos anos.

Crescente Demanda por Proteína Vegetal Hidrolisada em Produtos de Carne à Base de Plantas

A crescente demanda por proteína vegetal hidrolisada em produtos de carne à base de plantas está impulsionando o mercado. O aumento das dietas flexitarianas, vegetarianas e veganas aumentou a demanda por alternativas de carne à base de plantas. A proteína vegetal hidrolisada serve como realçador de sabor e fonte de proteína nesses produtos, replicando o sabor umami e a textura da carne tradicional. Sua eficácia em realçar notas salgadas sem ingredientes derivados de animais a torna essencial em hambúrgueres à base de plantas, salsichas e fatias de frios. A proteína vegetal hidrolisada também melhora a textura e retenção de umidade, que são características essenciais para alternativas de carne. Preocupações com a saúde, considerações de bem-estar animal e sustentabilidade ambiental impulsionam as preferências dos consumidores por alternativas de carne. Na Europa, o consumo de carne está diminuindo, particularmente em países como Alemanha e Áustria. O Escritório Federal de Agricultura e Alimentação relatou que o consumo alemão per capita de carne foi de aproximadamente 430 gramas em 2023, enquanto o Statistics Austria documentou uma diminuição de 1,7 quilos por pessoa comparado ao ano anterior [2]Fonte: Escritório Federal de Agricultura e Alimentação, "Consumo de carne per capita fica abaixo de 52 quilos", ble.de. Esses padrões globais de consumo e a crescente incorporação de proteína vegetal hidrolisada em alternativas à base de plantas indicam crescimento sustentado do mercado para proteína vegetal hidrolisada nos próximos anos.

Crescente Demanda por Ração Hipoalergênica para Animais de Estimação Aumenta o Uso de Proteína Vegetal Hidrolisada

O mercado global de proteína vegetal hidrolisada está experimentando crescimento devido ao aumento da demanda por ração hipoalergênica para animais de estimação, à medida que os donos de animais buscam dietas especializadas para animais com alergias e sensibilidades alimentares. A tendência de humanização de animais de estimação, particularmente proeminente na América do Norte e Europa, levou os donos a priorizarem nutrição de alta qualidade e focada na saúde para seus animais de estimação. As proteínas vegetais hidrolisadas, criadas através da quebra enzimática de proteínas em peptídeos menores, oferecem digestibilidade aprimorada e alergenicidade reduzida, tornando-as adequadas para animais com intolerâncias alimentares. Os fabricantes de ração para animais de estimação estão expandindo suas linhas de produtos hipoalergênicos em resposta aos casos crescentes de alergias em animais de estimação e crescente consciência sobre nutrição pet. Órgãos regulatórios, incluindo a Association of American Feed Control Officials (AAFCO) e o Regulamento de Ração 767/2009 da União Europeia, estabelecem diretrizes para segurança e rotulagem de ração para animais de estimação, garantindo qualidade do produto e mantendo confiança do consumidor. A crescente adoção de proteína vegetal hidrolisada em formulações de ração para animais de estimação, combinada com padrões rigorosos de qualidade, indica crescimento sustentado do mercado nos próximos anos.

Crescente Demanda por Alimentos de Conveniência Impulsiona o Mercado de Proteína Vegetal Hidrolisada

O mercado global de proteína vegetal hidrolisada (PVH) está experimentando crescimento devido à crescente demanda por alimentos de conveniência, à medida que os consumidores buscam soluções de refeições rápidas e nutritivas. Fatores como urbanização, maior renda disponível e lares com dupla renda aumentaram a preferência por opções alimentares que economizam tempo, impulsionando o mercado de refeições prontas para consumo, lanches e alimentos pré-embalados. As proteínas vegetais hidrolisadas realçam o sabor, textura e conteúdo proteico em produtos alimentícios enquanto atendem aos requisitos dos consumidores por ingredientes de rótulo limpo e naturais. Essas proteínas são componentes essenciais em vários alimentos de conveniência, incluindo sopas, molhos, macarrão instantâneo e refeições prontas para consumo. A expansão do mercado de alimentos de conveniência, apoiada por mudanças no comportamento do consumidor e avanços no processamento e embalagem de alimentos, continua a aumentar o uso de proteínas vegetais hidrolisadas. O International Food Information Council reporta que 61% dos americanos compraram alimentos e bebidas por conveniência em 2023, comparado a 56% em 2022, indicando uma mudança significativa nos padrões de consumo [3]Fonte: International Food Information Council (IFIC), "Pesquisa de Alimentação e Saúde 2023", foodinsight.org. Esta tendência sugere potencial de crescimento sustentado para o mercado global de proteína vegetal hidrolisada à medida que o consumo de alimentos de conveniência continua a crescer mundialmente.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade nos Preços das Matérias-Primas | -0.70% | Global, com sensibilidade elevada na América do Norte e União Europeia | Médio prazo (2-4 anos) |

| Disponibilidade de ingredientes proteicos alternativos | -0.50% | Global, com pressão competitiva intensificando na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Regulamentações rigorosas do FDA e UE sobre rotulagem e segurança aumentam custos | -0.40% | Global, com impacto mais forte na Europa e América do Norte | Médio prazo (2-4 anos) |

| Preocupações sobre Alergias Potenciais | -0.30% | América do Norte e União Europeia, foco regulatório expandindo globalmente | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Rigorosas do FDA e UE sobre Rotulagem e Segurança Aumentam Custos

Regulamentações rigorosas de rotulagem e segurança nos Estados Unidos e na União Europeia elevam os custos de conformidade para fornecedores de proteína vegetal hidrolisada. O FDA agora espera declarações detalhadas de alérgenos, declarações de sódio e controles de produção validados sob sua orientação atualizada de rotulagem à base de plantas emitida em 2025. Os fabricantes também devem submeter dados extensivos de toxicologia ao registrar avisos GRAS, um processo que pode levar mais de um ano e frequentemente requer estudos científicos de terceiros. Na Europa, o Regulamento de Alimentos Novos exige aprovação pré-mercado para hidrolisados novos ou significativamente alterados, adicionando taxas de aplicação e avaliações rigorosas de segurança de acordo com a Comissão Europeia. O Regulamento de Informação Alimentar aos Consumidores da UE compele ainda mais informações claras de origem e nutricionais, forçando as empresas a redesenhar embalagens e atualizar sistemas de rastreabilidade digital. Juntas, essas regras prolongam cronogramas de desenvolvimento de produtos e elevam o piso de custos, o que pode pressionar produtores menores que carecem de equipes regulatórias dedicadas. Grandes players repassam parte das despesas gerais aos clientes, mas a sensibilidade de preços em mercados de uso final limita quanto da recuperação de custos é possível.

Disponibilidade de Ingredientes Proteicos Alternativos

O crescimento de ingredientes proteicos alternativos restringe significativamente o mercado global de proteína vegetal hidrolisada. Fabricantes de alimentos e consumidores buscam fontes de proteína inovadoras, sustentáveis e funcionais, levando ao aumento da adoção de micoproteína, proteína baseada em insetos e proteínas derivadas de fermentação. Essas alternativas competem com a proteína vegetal hidrolisada oferecendo funcionalidade e conteúdo proteico comparáveis, enquanto proporcionam benefícios adicionais como propriedades livres de alérgenos, digestibilidade aprimorada e métodos de processamento mais limpos. Proteínas derivadas de fermentação de precisão entregam novas funcionalidades e impacto ambiental reduzido. O cenário proteico em expansão cria pressão competitiva sobre proteínas tradicionais à base de plantas como a proteína vegetal hidrolisada. Como resultado, a penetração de mercado e potencial de crescimento da proteína vegetal hidrolisada enfrentam desafios substanciais à medida que fabricantes de alimentos diversificam cada vez mais seus portfólios de ingredientes proteicos para atender às preferências evolutivas dos consumidores e requisitos de sustentabilidade.

Análise de Segmento

Por Matéria-Prima: Domínio da Soja Enfrenta Desafio da Proteína de Ervilha

O mercado global de proteína vegetal hidrolisada demonstra segmentação significativa, com proteína de soja mantendo sua posição dominante com 48,23% de participação de mercado em 2024. Esta predominância deriva de redes de cadeia de suprimentos internacionais bem estabelecidas, custo-efetividade superior em aplicações comerciais e funcionalidade extensiva em operações de processamento industrial de alimentos. Fabricantes de alimentos mundialmente selecionam consistentemente proteínas baseadas em soja para requisitos de produção em larga escala, implementando-a extensivamente em alternativas de carne, panificação e soluções de refeições prontas para consumo. A infraestrutura global de processamento sofisticada, desenvolvida ao longo de décadas de aplicação industrial, garante capacidades de produção confiáveis e mantém padrões de qualidade consistentes em mercados internacionais, consolidando ainda mais a posição da proteína de soja como a escolha primária para aplicações industriais de alimentos.

A proteína de ervilha está emergindo como o segmento de crescimento mais rápido, projetado para expandir a uma CAGR de 8,15% até 2030. Esta expansão significativa de mercado correlaciona-se diretamente com seu status livre de alérgenos e perfil abrangente de aminoácidos, atendendo aos requisitos evolutivos de consumidores preocupados com a saúde em mercados internacionais. A validação regulatória através do GRAS Notice 581 do FDA estabelece parâmetros de segurança concretos para aplicações de proteína de ervilha, fortalecendo consideravelmente sua posição no mercado global. A proteína de milho beneficia-se do posicionamento não-OGM e está encontrando oportunidades em aplicações premium, enquanto a proteína de arroz está criando mercados de nicho em formulações hipoalergênicas especialmente em nutrição infantil, onde requisitos regulatórios favorecem proteínas facilmente digeríveis e seguras contra alérgenos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Liderança do Setor Alimentício com Surgimento de Cuidados Pessoais

O segmento de Alimentos e Bebidas detém 70,23% de participação do mercado global de proteína vegetal hidrolisada em 2024. Esta dominância reflete seu papel essencial em realçar sabor, melhorar sensação na boca e fortificar conteúdo proteico em alimentos processados. A capacidade do ingrediente de proporcionar sabor umami e realçar palatabilidade estabeleceu sua importância em várias aplicações alimentares. Produtos cárneos e alternativas de carne à base de plantas representam o subsegmento de maior crescimento, à medida que fabricantes usam proteína vegetal hidrolisada para alcançar sabor, aroma e textura autênticos semelhantes à carne. A proteína vegetal hidrolisada fornece uma solução eficaz para entregar características salgadas nessas alternativas enquanto apoia requisitos de rótulo limpo.

O segmento de Cuidados Pessoais e Cosméticos deve crescer a uma CAGR de 9,56% até 2030. Este crescimento deriva do aumento da incorporação de proteínas hidrolisadas em produtos de fortalecimento capilar, hidratação da pele e anti-envelhecimento. A preferência do consumidor por ingredientes naturais e funcionais encorajou fabricantes de cosméticos a usar proteína vegetal hidrolisada para melhorar absorção e reparar cabelos e pele danificados. A indústria de nutracêuticos e suplementos alimentares usa proteínas vegetais hidrolisadas para melhorar biodisponibilidade e digestibilidade em shakes proteicos, barras e produtos de nutrição clínica para idosos e atletas. O setor de ração animal e alimentos para animais de estimação mostra adoção crescente, particularmente em formulações premium de alimentos para animais de estimação, onde proteínas hidrolisadas ajudam a reduzir reações alérgicas e melhorar tolerância digestiva em animais de companhia.

Por Grau: Domínio do Grau Alimentício com Aplicações Industriais em Ascensão

A proteína vegetal hidrolisada de Grau Alimentício detém 70,23% de participação de mercado em 2024, impulsionada por padrões rigorosos de qualidade e conformidade regulatória em aplicações de nutrição humana. Esta dominância deriva de estruturas regulatórias rigorosas e padrões de qualidade que garantem segurança alimentar, pureza e rastreabilidade - fatores essenciais para aceitação do consumidor e confiança da marca. A proteína vegetal hidrolisada de grau alimentício passa por testes rigorosos e protocolos de conformidade para garantir a ausência de contaminantes como 3-MCPD em produtos hidrolisados com ácido. Esses padrões, juntamente com preferências dos consumidores por ingredientes de rótulo limpo e à base de plantas, permitem que a proteína vegetal hidrolisada de grau alimentício mantenha preços premium em aplicações de alta margem como alimentos saudáveis, nutrição infantil e formulações de lanches ricos em proteína. A crescente adoção de realçadores de sabor naturais e investimento em métodos de processamento enzimático fortalecem ainda mais a adoção de grau alimentício em segmentos que priorizam sabor, segurança e integridade nutricional.

A proteína vegetal hidrolisada de grau não-alimentício, usada em aplicações industriais, agrícolas e biotecnológicas, representa o segmento de crescimento mais rápido com uma CAGR projetada de 8,03% até 2030. Este crescimento deriva da expansão de aplicações em biotecnologia, onde proteínas hidrolisadas funcionam como fontes de nutrientes em processos de fermentação, particularmente em sistemas de fermentação de precisão para produzir enzimas cultivadas em laboratório, produtos químicos de base biológica e proteínas alternativas. As indústrias de agricultura e produtos químicos especiais estão incorporando proteína vegetal hidrolisada em biofertilizantes, inoculantes microbianos e melhoradores de crescimento de plantas, utilizando seu perfil de aminoácidos para apoiar atividade microbiana e saúde do solo.

Análise Geográfica

A Ásia-Pacífico comanda a maior participação de mercado regional com 35,29% em 2024 na indústria global de proteína vegetal hidrolisada, atribuída aos investimentos estratégicos da China na produção de proteína baseada em fermentação e políticas governamentais abrangentes apoiando o desenvolvimento de proteína alternativa. A vantagem competitiva da região deriva de sua infraestrutura de fabricação robusta e capacidades eficientes de produção para fabricação de proteína hidrolisada. O Japão demonstra maturidade significativa de mercado através da ampla aceitação do consumidor de alimentos à base de plantas, indicando progressão do mercado em direção a aplicações premium. A implementação de padrões de proteína alternativa da Coreia do Sul através do Ministério de Segurança Alimentar e de Medicamentos estabelece um ambiente regulatório estruturado para avanço do mercado. A expansão regional do mercado é ainda mais fortalecida pela urbanização acelerada e renda disponível crescente na Índia, gerando demanda substancial por alimentos processados fortificados com proteína.

A região do Oriente Médio e África (MEA) demonstra o maior potencial de crescimento no mercado global de proteína vegetal hidrolisada, projetando uma CAGR de 7,49% até 2030. Este crescimento substancial é atribuído ao desenvolvimento sistemático de indústrias de processamento de alimentos domésticos, taxas crescentes de urbanização e preferências dietéticas evolutivas enfatizando conveniência e acessibilidade. A exigência por ingredientes certificados halal permanece um impulsionador primário do mercado em grandes mercados incluindo Arábia Saudita, Emirados Árabes Unidos, Egito e África do Sul. A proteína vegetal hidrolisada derivada de fontes vegetais com certificação halal apresenta aos fabricantes uma solução de realce de sabor compatível com regulamentações.

América do Norte e Europa exibem crescimento sustentado no mercado global de proteína vegetal hidrolisada, caracterizado por estruturas regulatórias abrangentes e preferências evolutivas dos consumidores por transparência de produtos, protocolos de segurança e medidas de sustentabilidade. A Food and Drug Administration, European Food Safety Authority e organizações regulatórias nacionais implementam regulamentações rigorosas de segurança alimentar, necessitando que fabricantes incorporem ingredientes de rótulo limpo, não-OGM e à base de plantas em suas formulações de produtos.

Cenário Competitivo

O mercado de proteína vegetal hidrolisada exibe concentração moderada, compreendendo empresas globais estabelecidas e players especializados de nicho. Grandes empresas incluindo Ajinomoto Co., Inc., Kerry Group plc, Sensient Technologies Corporation, Titan Biotech, entre outras mantêm presença significativa de mercado através de portfólios extensivos de produtos, relacionamentos estabelecidos com clientes e redes de distribuição abrangentes. Suas estratégias de integração vertical permitem controle sobre fornecimento, processamento e garantia de qualidade, garantindo perfis de sabor consistentes e conformidade regulatória. Essas empresas aproveitam sua escala e capacidades de Pesquisa e Desenvolvimento para servir indústrias diversas, desde alimentos processados e bebidas até cosméticos e nutracêuticos, mantendo controle sobre preços e desenvolvimento de produtos.

Entrantes especializados e players regionais estão ganhando participação de mercado focando em inovação técnica e soluções específicas para aplicações. Essas empresas se diferenciam através de técnicas especializadas de hidrólise, fornecimento não-OGM, certificações de rótulo limpo e produtos livres de alérgenos para mercados específicos como alimentos à base de plantas, nutrição infantil e produtos hipoalergênicos. Sua flexibilidade operacional permite adaptação rápida a tendências de consumidores e requisitos regulatórios.

Oportunidades significativas existem em aplicações de alto valor e regulamentadas, particularmente em nutrição veterinária, onde dietas terapêuticas para animais de estimação e gado requerem proteínas hidrolisadas com perfis específicos de aminoácidos. Essas aplicações requerem formulação exata, testes extensivos de segurança e aprovação regulatória, criando barreiras de entrada que beneficiam empresas com expertise técnica especializada. Oportunidades adicionais existem em aplicações biotecnológicas, onde a proteína vegetal hidrolisada serve como base de nutrientes para cultivo microbiano em sistemas de fermentação de precisão.

Líderes da Indústria de Proteína Vegetal Hidrolisada

-

Ajinomoto Co., Inc.

-

Kerry Group plc

-

Sensient Technologies Corporation

-

Titan Biotech

-

Foodchem International Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: O ACI Group estabeleceu um acordo de distribuição de longo prazo com a International Flavors and Fragrances (IFF) para distribuir as proteínas à base de plantas da IFF no Reino Unido e Irlanda. O acordo abrange proteínas vegetais hidrolisadas e misturas especializadas para formulações específicas.

- Março de 2025: A Herbal Isolates desenvolveu uma Proteína Vegetal Hidrolisada usando tecnologia que atende aos padrões europeus. O processo da empresa garante que os níveis de 3-MCPD estejam em conformidade com as diretrizes CODEX, fornecendo produtos seguros aos clientes.

- Fevereiro de 2024: A Roquette introduziu quatro novos ingredientes de proteína de ervilha: NUTRALYS Pea F853M, NUTRALYS H85, NUTRALYS T Pea 700FL e NUTRALYS T Pea 700M. O NUTRALYS H85, uma proteína de ervilha hidrolisada, é projetado para uso em barras de lanche e bebidas.

Escopo do Relatório do Mercado Global de Proteína Vegetal Hidrolisada

O mercado global de proteína vegetal hidrolisada é segmentado por forma em pó seco, líquido e pasta; por aplicação em alimentos e bebidas, produtos de cuidados pessoais e outros. Alimentos e bebidas podem ser ainda subdivididos em panificação, alimentos para lanches, sopas, molhos e temperos, carne e produtos cárneos, bebidas e outros. Além disso, o estudo fornece uma análise do mercado de proteína vegetal hidrolisada nos mercados emergentes e estabelecidos ao redor do globo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

| Soja |

| Milho |

| Ervilha |

| Outros |

| Alimentos e Bebidas | Panificação |

| Alimentos para Lanches | |

| Sopas, Molhos e Temperos | |

| Produtos Cárneos e Análogos | |

| Temperos e Refeições Prontas | |

| Outros | |

| Nutracêuticos e Suplementos Alimentares | |

| Cuidados Pessoais e Cosméticos | |

| Ração Animal e Alimentos para Animais de Estimação |

| Grau Alimentício |

| Grau Não-Alimentício |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Por Matéria-Prima | Soja | |

| Milho | ||

| Ervilha | ||

| Outros | ||

| Por Aplicação | Alimentos e Bebidas | Panificação |

| Alimentos para Lanches | ||

| Sopas, Molhos e Temperos | ||

| Produtos Cárneos e Análogos | ||

| Temperos e Refeições Prontas | ||

| Outros | ||

| Nutracêuticos e Suplementos Alimentares | ||

| Cuidados Pessoais e Cosméticos | ||

| Ração Animal e Alimentos para Animais de Estimação | ||

| Por Grau | Grau Alimentício | |

| Grau Não-Alimentício | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o valor projetado do mercado de proteína vegetal hidrolisada em 2030?

O mercado está previsto para alcançar USD 4,81 bilhões até 2030, apoiado por uma CAGR de 7,18% a partir dos níveis de 2025.

Qual matéria-prima lidera atualmente o mercado de proteína vegetal hidrolisada?

A soja mantém a liderança com 48,23% de participação de mercado em 2024 devido à eficiência de custos e ampla disponibilidade.

Por que a proteína de ervilha está ganhando tração em aplicações hidrolisadas?

A proteína de ervilha é livre de alérgenos e tem sabor neutro, ajudando-a a registrar uma CAGR de 8,15% à medida que os consumidores buscam opções não-soja.

Qual região está crescendo mais rapidamente para proteínas vegetais hidrolisadas?

O Oriente Médio e África registra o crescimento mais rápido com uma CAGR de 7,49% até 2030, impulsionado pela demanda por ingredientes certificados halal.

Página atualizada pela última vez em: