Análise do mercado de robótica de armazém na Europa

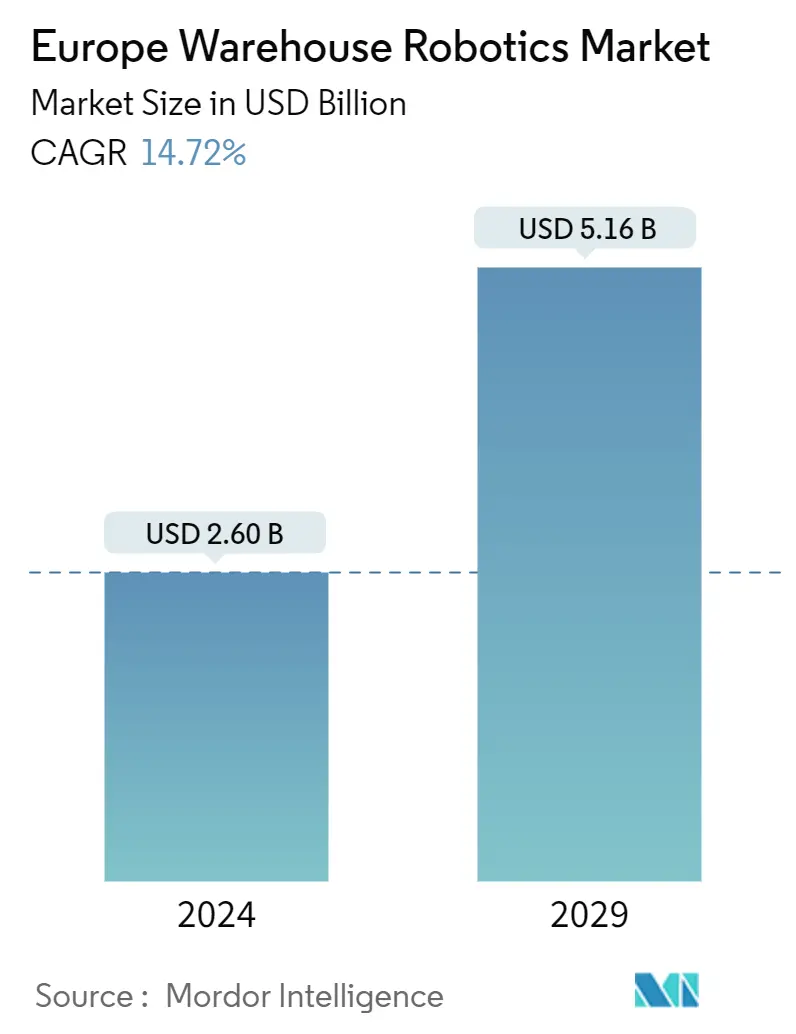

O tamanho do mercado europeu de robótica de armazéns é estimado em US$ 2,60 bilhões em 2024, e deverá atingir US$ 5,16 bilhões até 2029, crescendo a um CAGR de 14,72% durante o período de previsão (2024-2029).

O crescimento das principais indústrias, como o comércio eletrónico, automóvel, farmacêutico, etc., na Europa e a crescente consciência que impulsiona a necessidade de armazenamento eficiente e gestão de inventário estão entre os fatores significativos que impulsionam o crescimento do mercado estudado.

- A automação no armazenamento oferece extrema comodidade, reduzindo erros nas entregas de produtos e custos comerciais. De acordo com a DHL, uma empresa 3PL e um importante usuário final de soluções de automação de armazéns, ajudou os robôs de separação a representar um avanço em eficiência, aumentando o número de itens separados por hora em até 180%. Estas tendências incentivam os fornecedores do setor de armazenamento a aumentar o seu investimento em automação e robótica.

- O número crescente de armazéns e as mudanças na procura e nos padrões de consumo do mercado, juntamente com o aumento dos custos laborais e a disponibilidade de soluções tecnológicas escaláveis na Europa, impulsionaram o mercado de robôs de armazém em todos os países europeus. Por exemplo, de acordo com o Eurostat, os custos horários do trabalho na área do euro aumentaram 4 por cento na área do euro e 4,4 por cento na União Europeia (UE) no segundo trimestre de 2022, em comparação com o mesmo período do ano anterior.

- Além disso, o surgimento da Internet Industrial das Coisas (IIoT) e o advento de uma rede de sistemas conectados estão ajudando as indústrias a realizar uma infinidade de tarefas de armazenamento, como lotes de materiais, separação, pedidos, embalagem, segurança de armazéns e inspeção, bem como bem como melhorar a eficiência operacional por margens enormes. Tais tendências também criam um cenário favorável de crescimento para o mercado estudado.

- À semelhança da tendência global, a indústria do comércio eletrónico também testemunhou um crescimento significativo na região europeia. A crescente demanda e tendências como entrega instantânea/único dia estão impactando positivamente o desenvolvimento do mercado estudado, tornando o setor de armazenamento de comércio eletrônico um dos maiores adotantes de robôs de armazém.

- Além disso, espera-se que o avanço incremental da tecnologia, juntamente com um aumento sustentado no desenvolvimento das instalações fabris, impacte a taxa de crescimento do mercado durante o período de previsão.

- O crescimento do mercado tem sido restringido pelos altos custos, impedindo a adoção em massa, principalmente no segmento de pequenos e médios armazéns. Além disso, a rigorosa exigência regulatória para o uso de robôs no armazém dificulta o crescimento do mercado. No entanto, os fornecedores no mercado, como a Kuka Robotics, não estão apenas a fornecer robôs para aluguer, mas também lançaram uma iniciativa SmartFactory as a Service para dar aos seus clientes a opção de alugar uma fábrica automatizada inteira com pessoal robótico.

- A região europeia foi significativamente afetada pelo surto de COVID-19. Países como Alemanha, França, Itália e Reino Unido estiveram entre os mais afetados em termos de número de pacientes infectados. À medida que vários países europeus impunham medidas rigorosas de confinamento, a indústria de armazéns, já afetada por elevados custos laborais, mudou o seu foco para a adoção de soluções de automação e robótica para garantir a conformidade com as regulamentações governamentais e continuar a sua atividade de forma eficiente. Com a robótica se mostrando altamente benéfica, espera-se que a tendência continue, impulsionando o crescimento do mercado estudado durante o período de previsão.

Tendências do mercado de robótica de armazém na Europa

Aumentar o investimento em automação de armazéns pela indústria de comércio eletrônico para impulsionar o crescimento do mercado estudado

- A indústria do comércio eletrónico na Europa tem vindo a ganhar força nos últimos anos. A expansão do mercado, a crescente penetração da Internet e dos smartphones e a conveniência das compras estão entre os factores significativos que expandem o crescimento do sector do comércio electrónico na região. Além disso, espera-se também que a indústria do comércio eletrónico cresça ainda mais devido às mudanças comportamentais provocadas pela pandemia nos padrões de compra dos clientes.

- De acordo com o Relatório Europeu sobre o Comércio Eletrónico de 2022 da Ecommerce Europe e EuroCommerce, a indústria europeia do comércio eletrónico em 2021 cresceu 13 por cento, para 718 mil milhões de euros (783,15 mil milhões de dólares); de acordo com o relatório, a indústria testemunhou um crescimento constante, apesar das restrições causadas pela pandemia terem sido levantadas em toda a região europeia e espera-se que continue a fazê-lo durante o período de previsão.

- Vários intervenientes no comércio eletrónico estão a investir em novas tecnologias de armazém para melhorar a eficiência do trabalho, apoiando ainda mais o crescimento do mercado. Por exemplo, em abril de 2022, a Amazon anunciou investir mil milhões de dólares em tecnologias de armazém para ajudar a empresa a construir uma cadeia de abastecimento, atendimento e tecnologias de logística. Através deste investimento, a empresa pretende melhorar a velocidade de entrega e melhorar a experiência dos trabalhadores de logística e de armazém. Além disso, a empresa também adquiriu a Kiva Systems para criar robôs com rodas para o armazém e lançou vários armazéns robóticos para acelerar o processo de entrega.

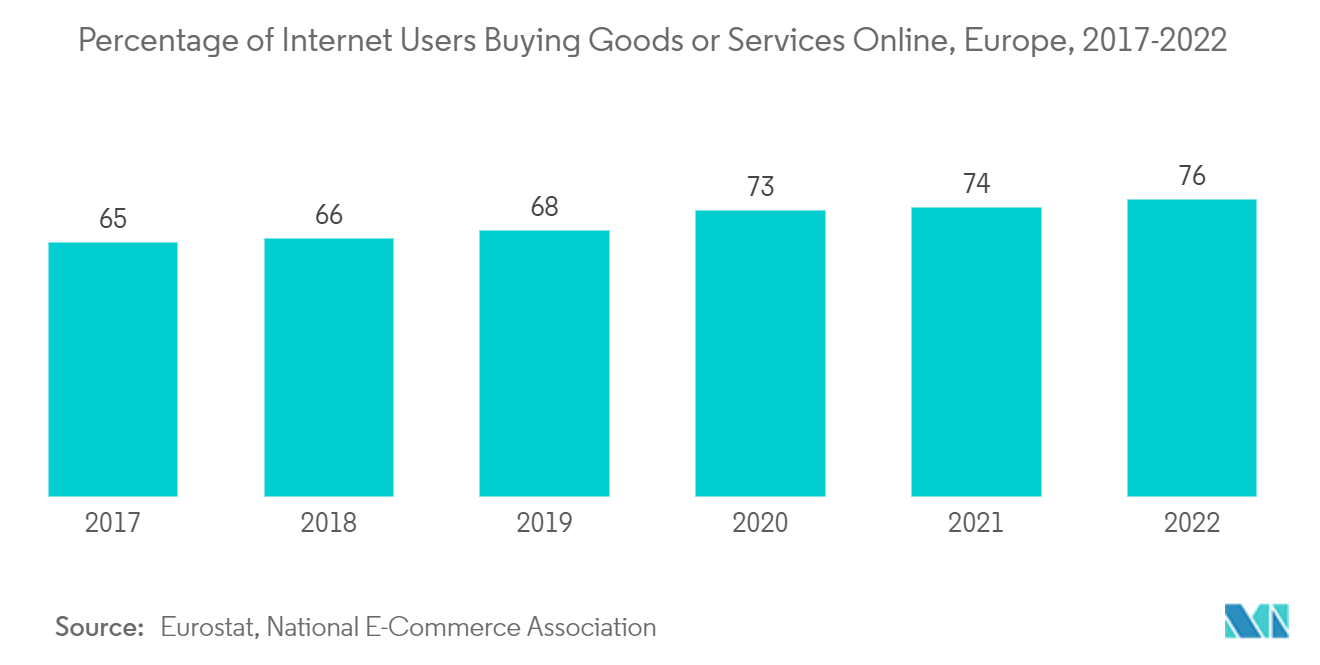

- Além disso, o número crescente de compradores eletrónicos também está a impulsionar o investimento em robótica de armazéns e soluções de automação, à medida que os principais intervenientes se concentram em tornar a sua cadeia de abastecimento altamente eficiente e menos demorada para obter uma vantagem competitiva. De acordo com o Eurostat e a Associação Nacional de Comércio Electrónico, esperava-se que a percentagem de compradores electrónicos que compraram bens ou serviços online crescesse para 76 por cento em 2022, contra 74 por cento em 2021.

- Considerando essas tendências, vários novos players estão entrando no mercado. Por exemplo, em outubro de 2022, a abrdn European Logistics Income PLC, um fundo de investimento especializado em logística imobiliária, comprou dois armazéns logísticos, um em Horst, Holanda, e outro em Dijon, França, por um preço agregado de 21,4 milhões de euros (USD). 23,32 milhões). Espera-se que tais tendências apoiem o mercado europeu de robôs de armazém durante o período de previsão.

Alemanha terá uma participação de mercado significativa

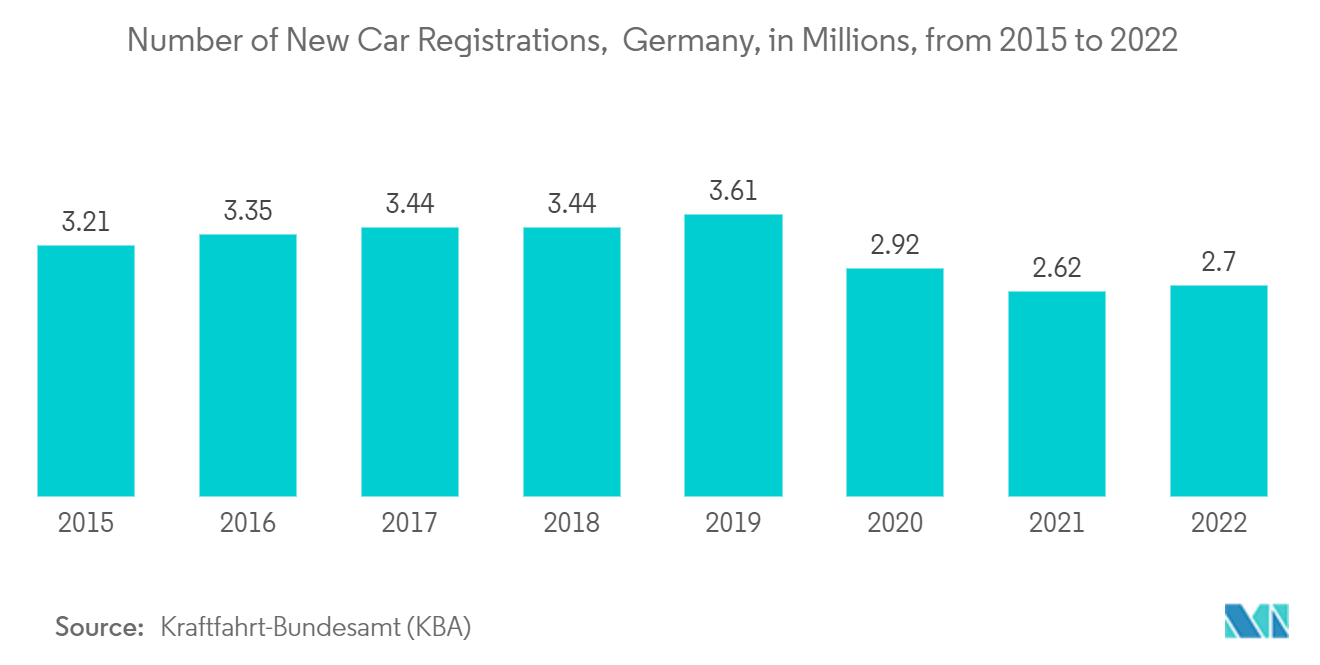

- A Alemanha é o lar de muitas marcas de automóveis mundialmente famosas, como Mercedes, Porsche, BMW, Lamborghini, Ferrari, etc., tornando o país um dos maiores produtores de automóveis da Europa. Segundo a Associação Alemã da Indústria Automotiva (VDA), em novembro e dezembro de 2022, foram produzidos no país cerca de 3.85.700 e 2.53.700 carros, respectivamente.

- Além disso, de acordo com o Gabinete Federal de Veículos Motorizados (KBA) da Alemanha, as vendas de veículos novos de passageiros no país aumentaram cerca de 38,1 por cento, atingindo 314.318 unidades em dezembro de 2022. No geral, as vendas anuais totais aumentaram cerca de 1,1 por cento, para 2.651.357 unidades.

- Como a cadeia automotiva envolve diversos armazéns para armazenamento de produtos brutos e acabados, tais tendências sustentam o crescimento do mercado estudado no país. Essas tendências também estão atraindo novos players para entrar no país. Por exemplo, em Outubro de 2022, a Acme Intralog, uma empresa sediada nos Emirados Árabes Unidos, abriu um novo escritório na Alemanha para expandir as suas operações europeias. A empresa produz uma linha completa de AS/RS, transportadores, sistemas de controle, shuttles, minicargas, transelevadores e outras soluções de movimentação de materiais.

- O crescimento de outras grandes indústrias de usuários finais de robôs de armazém, incluindo comércio eletrônico, logística, manufatura, etc., também impulsiona investimentos em novos armazéns, criando oportunidades no mercado estudado. Por exemplo, em janeiro de 2023, a DHL anunciou a abertura de um sistema de recolha robótica nas suas instalações em Staufenberg, Alemanha, para gerir melhor o seu inventário. Este sistema é composto por 160 robôs, que são utilizados para classificar pedidos de clientes de lojas de roupas em toda a Europa.

- Da mesma forma, em agosto de 2022, a Maersk anunciou os seus planos para construir um Flow Warehouse de 43.000 metros quadrados em Duisburg, Alemanha, oferecendo cross-dock, armazenamento de paletes e todos os serviços de valor acrescentado ao longo da cadeia de abastecimento.

Visão geral da indústria de robótica de armazém na Europa

O mercado europeu de robótica para armazéns está concentrado devido a investimentos iniciais mais elevados. Grandes players como ABB LTD., KUKA AG, SSI Schaefer AG, KION Group AG e KNAPP AG dominam o mercado europeu de robótica de armazém. Com uma participação de mercado proeminente, estes importantes players concentram-se na expansão da sua base de clientes em países estrangeiros. Estas empresas aproveitam iniciativas colaborativas estratégicas para aumentar a sua quota de mercado e rentabilidade. No entanto, com os avanços tecnológicos e as inovações de produtos, as empresas de média e pequena dimensão estão a aumentar a sua presença no mercado, garantindo novos contratos e explorando novos mercados.

Em março de 2023, a Vanderlande Industries Nederland BV anunciou a adição de um novo robô automatizado de coleta de peças, além de seu portfólio de tecnologias Smart Item Robotics (SIR), com o objetivo de acelerar o uso da robótica para armazenamento.

Em setembro de 2022, a HAI Robotics, fornecedora líder de sistemas robóticos para tratamento de casos, e a WINIT formaram uma parceria para impulsionar a automação de armazéns de comércio eletrônico no Reino Unido. De acordo com este acordo, a HAI Robotics instalou cerca de 100 robôs no armazém da WINIT perto de Birmingham, no centro do Reino Unido. Segundo a empresa, esses robôs caminharam suavemente pelo armazém de mais de 30 mil metros quadrados para ajudar os trabalhadores a selecionar e classificar as mercadorias.

Em junho de 2022, a Amazon Robotics, a unidade de negócios robóticos da gigante do comércio eletrônico, estreou seus mais recentes robôs de automação de armazém Cardinal e Proteus, o braço robótico e o sistema de piso autônomo, respectivamente. Segundo a empresa, estes robôs deveriam ser integrados no mesmo sistema de prateleiras/células para aumentar a eficiência dos armazéns.

Líderes de mercado de robótica de armazém na Europa

ABB Ltd.

KUKA AG

SSI Schaefer AG

KION Group AG

KNAPP AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de robótica de armazém na Europa

- Agosto de 2022 ABB Limited anunciou adesão ao programa de aliança tecnológica com a Berkshire Gray Inc. para fornecer a mais clientes robótica e inteligência artificial que melhoram o rendimento do atendimento do comércio eletrônico e a eficiência do armazém. Através desta colaboração, a empresa pretendia fornecer soluções de automação de armazéns flexíveis e económicas e otimizar as operações dos clientes.

- Setembro de 2022 A Yanmar America Corporation introduziu uma solução avançada de veículo guiado automaticamente (AGV) em sua unidade de fabricação em Adairsville, GA. A adição do sistema AGV modular à linha de produção de geradores da série Powerpack da Yanmar aumentou dez vezes a capacidade de produção e aumentou a qualidade dos produtos entregues aos clientes.

Segmentação da indústria de robótica de armazém na Europa

A robótica de armazém é a adoção de robótica no armazém que executa funções como armazenamento, embalagem, transbordo e outras funções. Estes robôs trabalham com total autonomia ou em colaboração com os operadores para realizar diversas tarefas. O estudo analisa abrangentemente as tendências, desenvolvimentos e oportunidades emergentes na robótica de armazéns para oferecer uma visão detalhada sobre a dinâmica do mercado em mudança.

O estudo segmenta o mercado por tipo (robôs industriais, sistemas de classificação, transportadores, paletizadores, sistemas automatizados de armazenamento e recuperação (ASRS), robôs móveis (AMR e AGV)), por função (armazenamento, embalagem, transbordos, outras funções). ), aplicação de usuário final (alimentos e bebidas, automotivo, varejo, elétrico e eletrônico, farmacêutico, outros usuários finais) e país (Reino Unido, Alemanha, França, resto da Europa). O estudo também traz a análise do impacto do COVID-19 no mercado. Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Robôs Industriais |

| Sistemas de classificação |

| Transportadores |

| Paletizadores |

| Sistema Automatizado de Armazenamento e Recuperação (ASRS) |

| Robôs Móveis (AGVs e AMRs) |

| Armazenar |

| Embalagem |

| Transbordos |

| Outras funções |

| Alimentos e Bebidas |

| Automotivo |

| Varejo |

| Elétrica e Eletrônica |

| Farmacêutico |

| Outros aplicativos de usuário final |

| Reino Unido |

| Alemanha |

| França |

| Resto da Europa |

| Por tipo | Robôs Industriais |

| Sistemas de classificação | |

| Transportadores | |

| Paletizadores | |

| Sistema Automatizado de Armazenamento e Recuperação (ASRS) | |

| Robôs Móveis (AGVs e AMRs) | |

| Por função | Armazenar |

| Embalagem | |

| Transbordos | |

| Outras funções | |

| Por aplicativo do usuário final | Alimentos e Bebidas |

| Automotivo | |

| Varejo | |

| Elétrica e Eletrônica | |

| Farmacêutico | |

| Outros aplicativos de usuário final | |

| Por país | Reino Unido |

| Alemanha | |

| França | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de robótica de armazém na Europa

Qual é o tamanho do mercado europeu de robótica de armazéns?

O tamanho do mercado europeu de robótica de armazéns deverá atingir US$ 2,60 bilhões em 2024 e crescer a um CAGR de 14,72% para atingir US$ 5,16 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de robótica de armazéns?

Em 2024, o tamanho do mercado europeu de robótica de armazéns deverá atingir US$ 2,60 bilhões.

Quem são os principais atores do mercado europeu de robótica de armazéns?

ABB Ltd., KUKA AG, SSI Schaefer AG, KION Group AG, KNAPP AG são as principais empresas que operam no mercado europeu de robótica de armazéns.

Que anos abrange este Mercado Europeu de Robótica de Armazéns e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de robótica de armazéns foi estimado em US$ 2,22 bilhões. O relatório abrange o tamanho histórico do mercado europeu de robótica de armazéns para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de robótica de armazéns para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de robótica de armazém na Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Warehouse Robotics em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Warehouse Robotics inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.