Tamanho e Participação do Mercado de Enzimas Lácteas

Análise do Mercado de Enzimas Lácteas pela Mordor Intelligence

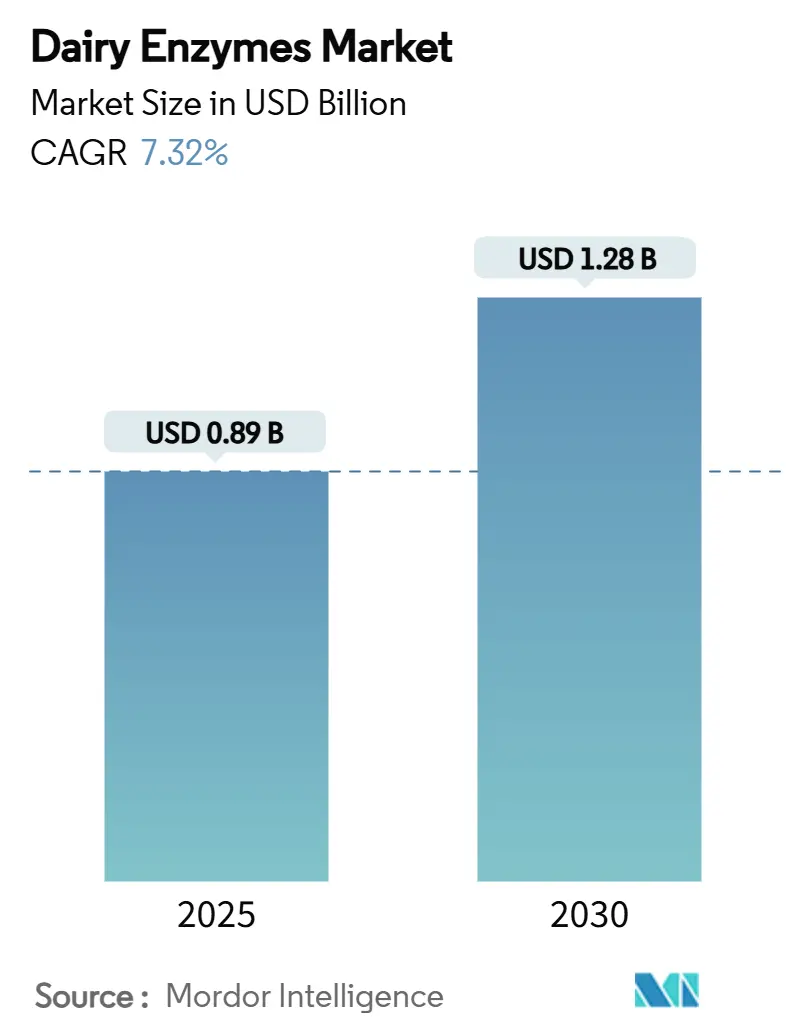

O tamanho do mercado de enzimas lácteas atingiu USD 0,89 bilhão em 2025 e está previsto para subir para USD 1,28 bilhão até 2030, refletindo uma CAGR constante de 7,32%. Este crescimento é impulsionado pela dependência crescente dos processadores de alimentos em enzimas para atender às demandas evolutivas dos consumidores e da indústria. As enzimas desempenham um papel crítico na produção de leite sem lactose, aceleração dos processos de maturação do queijo e melhoria da textura do iogurte, tudo isso cumprindo com rigorosas regulamentações de rótulo limpo. Os avanços regulatórios apoiam ainda mais a expansão do mercado. Em 2024, o FDA americano adicionou várias enzimas específicas para laticínios ao seu inventário GRAS, afirmando sua segurança para uso comercial extensivo e encorajando maior adoção. O mercado também está testemunhando um aumento nos lançamentos de produtos adaptados para consumidores intolerantes à lactose, juntamente com a adoção de tecnologias de fermentação sustentáveis que reduzem o impacto ambiental. Essas inovações não apenas atendem às preferências dos consumidores, mas também se alinham com as metas globais de sustentabilidade. Adicionalmente, parcerias tecnológicas estratégicas entre fabricantes de enzimas e processadores de laticínios estão focadas em plataformas de fermentação de precisão. Essas plataformas aumentam os níveis de atividade enzimática e reduzem os custos de produção, melhorando assim a eficiência operacional e as margens de lucro para ambas as partes interessadas. A combinação de apoio regulatório, avanços tecnológicos e iniciativas de sustentabilidade posiciona o mercado de enzimas lácteas para um crescimento robusto durante o período de previsão.

Principais Conclusões do Relatório

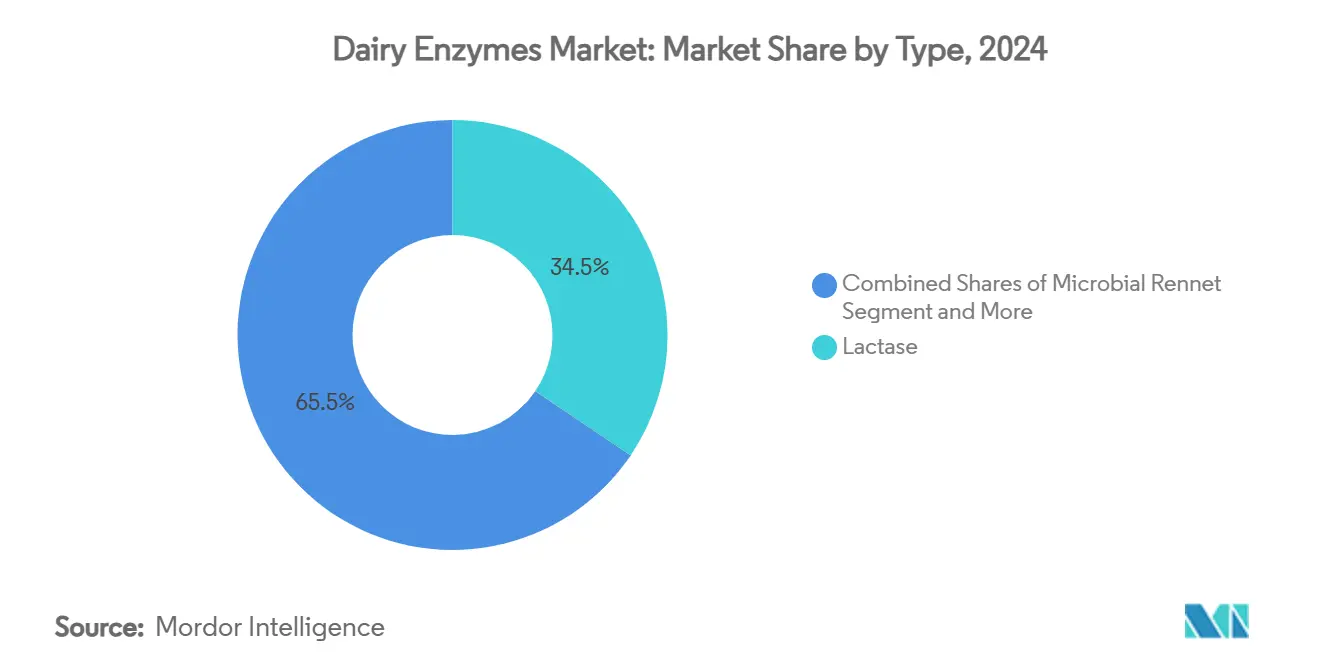

• Por tipo, a lactase deteve 34,46% da participação do mercado de enzimas lácteas em 2024, enquanto a renina microbiana está se expandindo a uma CAGR de 8,75% até 2030.

• Por fonte, as variantes microbianas dominaram com 73,43% de participação na receita em 2024; as contrapartes de origem vegetal registram o crescimento mais rápido a 8,57% de CAGR.

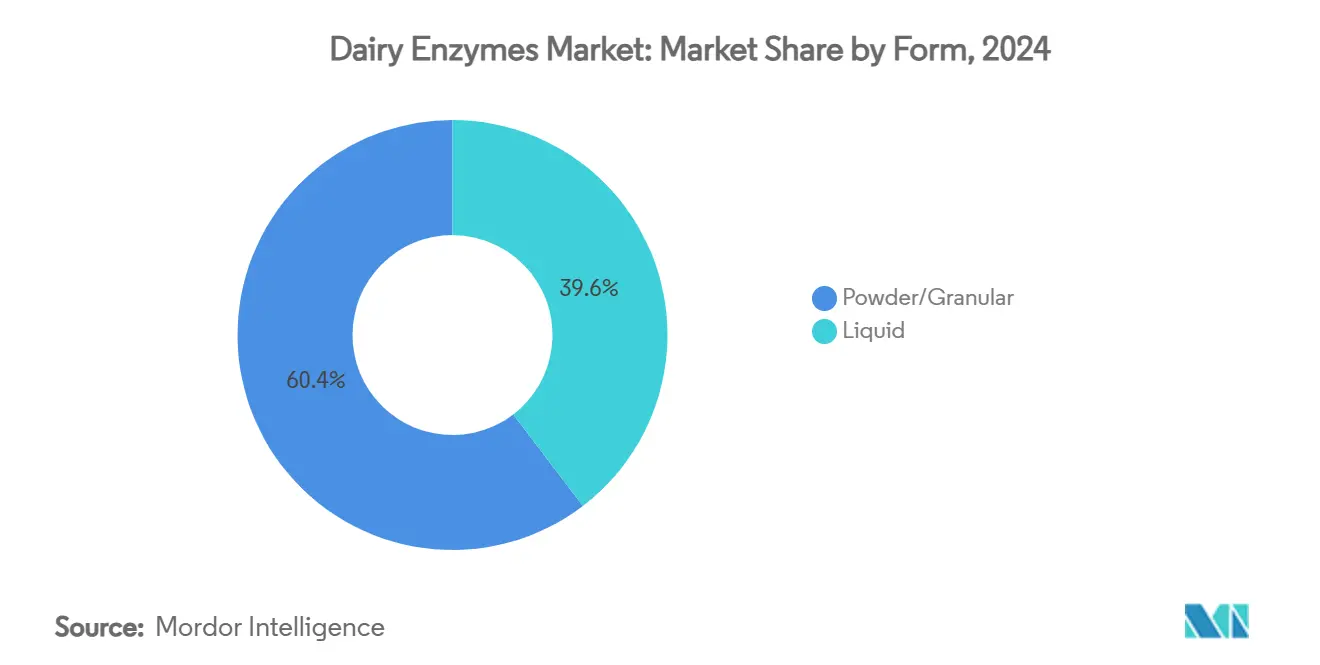

• Por forma, os pós representaram 60,37% das vendas em 2024, enquanto os líquidos registram a maior CAGR projetada de 8,45% até 2030.

• Por aplicação, a fabricação de queijo liderou com 38,09% de participação na receita em 2024; o iogurte está definido para crescer mais rapidamente a 8,97% de CAGR.

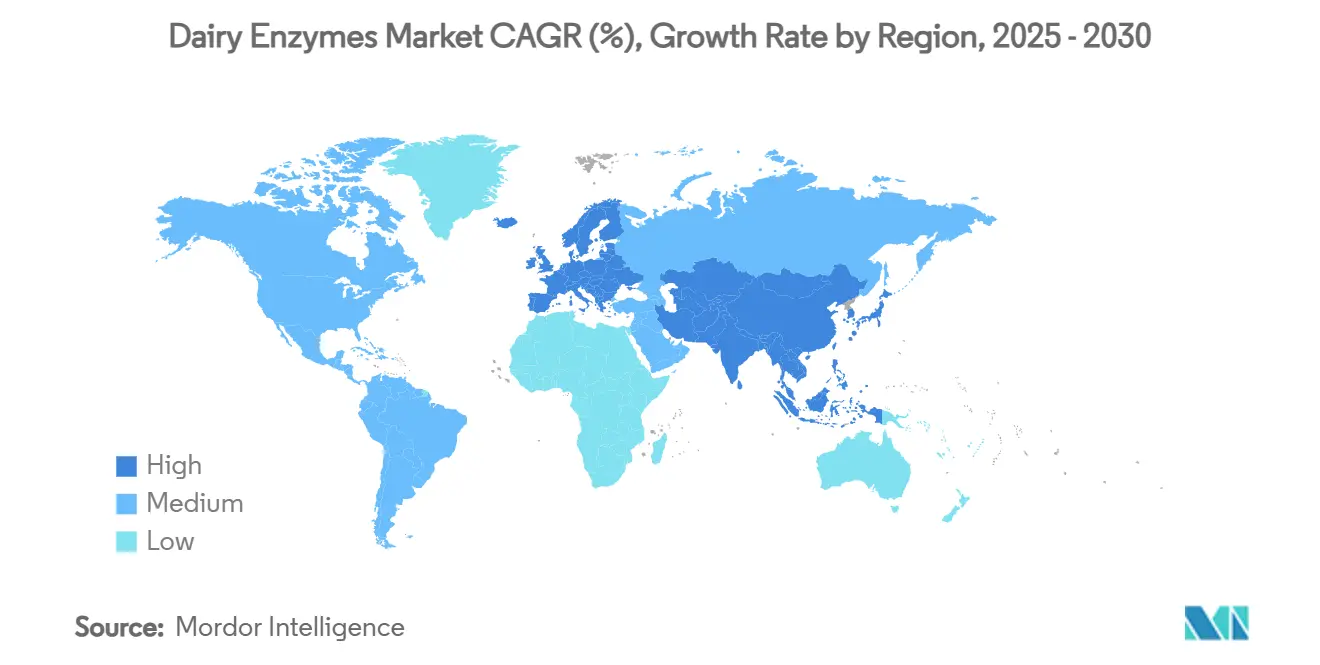

• Por geografia, a Europa comandou 33,77% da receita de 2024, mas a Ásia-Pacífico está definida para crescer mais rapidamente a 8,88% de CAGR.

Tendências e Insights do Mercado Global de Enzimas Lácteas

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Avanços Tecnológicos Aprimoram a Funcionalidade do Produto e Apoiam Laticínios Fortificados | +1.8% | Global, com concentração na Europa e América do Norte | Médio prazo (2-4 anos) |

| Crescente prevalência de intolerância à lactose impulsionando a adoção de enzimas | +2.1% | Global, particularmente Ásia-Pacífico e América Latina | Longo prazo (≥ 4 anos) |

| Uso de enzimas na fabricação de iogurte e queijo aumentando rendimento e textura | +1.5% | Global, com adoção inicial em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Expansão de linhas de produtos lácteos funcionais e fortificados | +1.2% | América do Norte e Europa, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Personalização de enzimas para perfis específicos de sabor, textura e nutricionais | +0.9% | Mercados desenvolvidos, segmentos premium globalmente | Longo prazo (≥ 4 anos) |

| Mudança em direção a soluções de processamento sustentáveis e ecológicas | +1.1% | Europa e América do Norte, com extensão para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente prevalência de intolerância à lactose impulsionando a adoção de enzimas

A prevalência global de intolerância à lactose serve como um impulsionador chave para a adoção de enzimas lactase nos processos de fabricação de laticínios. Segundo a World Population Review, os países com maior intolerância à lactose em 2025 foram Coreia do Sul, Iêmen, Gana e Malawi com 100%, e Ilhas Salomão com 99%. O inventário de Substâncias Adicionadas aos Alimentos do FDA inclui uma gama de enzimas relevantes para aplicações lácteas, destacando o reconhecimento regulatório de sua segurança e eficácia no tratamento da intolerância à lactose[1]Fonte: United States Food and Drug Administration, "Substances Added to Food (formerly EAFUS)", usda.gov. Esta condição fisiológica generalizada passou de ser uma questão de saúde de nicho para uma oportunidade de mercado mainstream, com demanda regional por produtos lácteos tratados com enzimas variando significativamente devido às diferenças demográficas. Em mercados desenvolvidos, o envelhecimento da população alimenta ainda mais o crescimento, já que a má absorção de lactose tende a aumentar com a idade. Esta mudança demográfica sublinha a importância dos produtos lácteos tratados com enzimas para adultos mais velhos que dependem de laticínios para nutrientes essenciais. Adicionalmente, avanços regulatórios recentes, como a aprovação de enzimas lactase para aplicações em suplementos alimentares, enfatizam a necessidade de um histórico bem documentado de uso seguro para ingredientes enzimáticos. A crescente conscientização do consumidor sobre o manejo da intolerância à lactose, juntamente com o apoio regulatório para aplicações seguras de enzimas no processamento de alimentos, está impulsionando a mudança em direção a soluções baseadas em enzimas, solidificando seu papel no mercado de laticínios em evolução.

Uso de enzimas na fabricação de iogurte e queijo aumentando rendimento e textura

A produção de iogurte e queijo progrediu significativamente, indo além dos processos básicos de coagulação para incorporar técnicas avançadas destinadas a otimizar a textura e maximizar o rendimento. O relatório técnico do USDA sobre enzimas na produção de alimentos orgânicos fornece uma visão abrangente das enzimas provenientes de plantas comestíveis, fungos e bactérias, enfatizando seus papéis críticos na fermentação e a necessidade de usar organismos não geneticamente modificados para atender aos padrões de produção orgânica. As inovações nas formulações de enzimas agora permitem controle preciso sobre a proteólise durante o envelhecimento do queijo, permitindo que os fabricantes reduzam significativamente os tempos de maturação mantendo altos padrões de qualidade. Esses avanços têm impacto direto na melhoria da eficiência de produção, redução de custos e otimização do gerenciamento de estoque. Adicionalmente, a Autoridade Europeia de Segurança Alimentar fortaleceu sua orientação sobre enzimas alimentares, introduzindo requisitos específicos de avaliação de segurança e ferramentas como o Modelo de Ingestão de Enzimas Alimentares para estimar com precisão a exposição dietética a enzimas alimentares. Avanços recentes em aplicações de enzimas estão focados em aumentar a estabilidade e qualidade do produto enquanto garantem conformidade com estruturas regulatórias rigorosas para segurança alimentar e proteção do consumidor, atendendo tanto às necessidades da indústria quanto dos consumidores de forma eficaz.

Expansão de linhas de produtos lácteos funcionais e fortificados

O segmento de laticínios funcionais está testemunhando crescimento robusto à medida que os fabricantes utilizam cada vez mais tecnologias enzimáticas para desenvolver produtos com perfis nutricionais melhorados e benefícios de saúde aprimorados. Um marco regulatório significativo foi alcançado quando a Comissão Nacional de Saúde da China aprovou a 2'-fucosil-lactose (2'-FL), um oligossacarídeo do leite humano, para uso em fórmula infantil[2]Fonte: U.S Department of Agriculture, "NHC Approves New Food Materials and Additives - Including GMM Derived Enzymes", apps.fas.usda.gov. Esta aprovação valida a segurança e eficácia de ingredientes funcionais derivados de enzimas e reflete a crescente aceitação regulatória da China de tecnologias enzimáticas em aplicações de laticínios funcionais. Adicionalmente, o processo de aprovação acelerada na China destaca um ambiente regulatório favorável para inovação neste espaço. Na Índia, a Autoridade de Padrões de Segurança Alimentar introduziu regulamentações abrangentes para produtos de nutrição infantil, fomentando oportunidades para a aplicação de enzimas especializadas na fabricação de fórmulas enquanto garante segurança e adequação nutricional. A crescente demanda do consumidor por produtos de rótulo limpo está impulsionando ainda mais os avanços em aplicações de enzimas. Essas inovações visam substituir aditivos químicos por soluções baseadas em enzimas que mantêm a funcionalidade do produto e estendem a vida útil, apoiadas por estruturas regulatórias que enfatizam padrões rigorosos de segurança e eficácia para aprovações de enzimas.

Mudança em direção a soluções de processamento sustentáveis e ecológicas

Os imperativos de sustentabilidade estão impulsionando mudanças significativas nas estratégias de seleção e aplicação de enzimas dentro das operações de processamento de laticínios. As diretrizes do USDA para enzimas na produção orgânica enfatizam o papel crítico de organismos não geneticamente modificados e práticas de produção sustentáveis, refletindo uma tendência mais ampla da indústria em direção a soluções de processamento ambientalmente amigáveis e mais limpas. Adicionalmente, a avaliação da Comissão Europeia da competitividade da indústria de biotecnologia destaca seu impacto econômico substancial. As enzimas alimentares permanecem uma área de aplicação chave dentro deste setor. Os fabricantes estão adotando cada vez mais fontes de enzimas de origem vegetal para reduzir a dependência de materiais derivados de animais, uma mudança apoiada por estruturas regulatórias evolutivas que acomodam novas fontes de enzimas enquanto garantem segurança e conformidade. A adoção de métodos de produção sustentáveis não apenas se alinha com objetivos ambientais, mas também fornece às empresas uma vantagem competitiva. Organizações que demonstram impacto ambiental reduzido sem comprometer o desempenho enzimático estão melhor posicionadas para capitalizar oportunidades de mercado. Esta tendência é ainda mais reforçada por iniciativas governamentais destinadas a promover inovação em biotecnologia e sustentabilidade, sublinhando a crescente importância de integrar práticas ecológicas em aplicações de enzimas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Requisitos rigorosos de conformidade regulatória e de segurança | -1.4% | Global, com intensidade variável por região | Longo prazo (≥ 4 anos) |

| Risco de reações alérgicas de certas fontes de enzimas | -0.6% | Global, particularmente mercados desenvolvidos | Médio prazo (2-4 anos) |

| Altos Custos de Produção Limitam a Acessibilidade de Fabricantes Menores | -0.5% | Global, afetando todos os segmentos de mercado | Curto prazo (≤ 2 anos) |

| Alta dependência de armazenamento refrigerado para estabilidade enzimática | -0.8% | Global, particularmente em mercados em desenvolvimento | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Requisitos rigorosos de conformidade regulatória e de segurança

As complexidades regulatórias dos mercados globais representam obstáculos significativos para a comercialização de enzimas e entrada no mercado. Os fabricantes enfrentam barreiras substanciais devido aos processos de aprovação que exigem documentação detalhada de segurança e avaliações tecnológicas completas. A Autoridade Europeia de Segurança Alimentar (EFSA) apertou as diretrizes para enzimas alimentares, exigindo sequenciamento completo do genoma para microorganismos e estabelecendo limiares específicos de detecção de DNA em produtos de fermentação. Essas medidas rigorosas elevaram os custos de conformidade e prolongaram os cronogramas de desenvolvimento, retardando o ritmo da inovação. Nos EUA, o processo de notificação Generally Recognized as Safe (GRAS) do FDA se tornou mais rigoroso. Em 2024, apenas 13 substâncias obtiveram status GRAS, marcando uma queda significativa em relação aos anos anteriores. Este declínio decorre de protocolos de revisão mais rigorosos e da crescente complexidade das submissões, necessitando dados técnicos e de segurança robustos[3]Fonte: U.S Food and Drug Administration, "Substances securing GRAS status", fda.gov. Na China, a Comissão Nacional de Saúde aprovou apenas 9 novas enzimas alimentares em 2024, apesar de uma enxurrada de aplicações. Esta decisão sublinha uma tendência global: uma mudança em direção a avaliações de segurança completas às custas do acesso rápido ao mercado. Complicando esses desafios, a Regulamentação de Transparência de 2021 da EFSA exige maior engajamento das partes interessadas e divulgação pública de dados de segurança. Isso estendeu ainda mais os cronogramas de desenvolvimento e escalou os custos regulatórios para produtores de enzimas. À medida que essas paisagens regulatórias evoluem, as empresas devem adotar abordagens estratégicas para navegar habilmente pelos processos de aprovação enquanto mantêm conformidade rigorosa de segurança.

Risco de reações alérgicas de certas fontes de enzimas

As enzimas são proteínas, e até mesmo resíduos em traços podem desencadear hipersensibilidade mediada por IgE em consumidores sensíveis ou trabalhadores da planta de produção, de acordo com o CDC (Centers for Disease Control and Prevention). A orientação preliminar do FDA sobre análise de perigos para processadores de laticínios destaca o carry-over de enzimas como um "perigo razoavelmente previsível", instruindo as plantas a validar controles preventivos e verificações de rótulos de alérgenos. A Consumer Healthcare Products Association recomenda que fabricantes de suplementos dietéticos documentem um histórico de uso seguro e realizem avaliações de alergenicidade, incluindo estudos de ligação de IgE sérica, antes de comercializar qualquer novo ingrediente enzimático. A orientação do dossiê de enzimas de 2024 da EFSA agora requer que os candidatos rastreiem motivos alergênicos conhecidos e forneçam análises de homologia de peptídeos in-silico para mitigar riscos de exposição do consumidor. Essas expectativas regulatórias aumentam o tempo de comercialização e os custos de conformidade, particularmente para fornecedores menores que dependem de fontes microbianas ou vegetais novas sem longos registros de segurança, de acordo com o FDA. Como resultado, os fabricantes devem investir em etapas rigorosas de purificação, rotulagem de alérgenos e vigilância pós-mercado contínua para sustentar a confiança do consumidor e aprovação regulatória, de acordo com o U.S Department of Agriculture.

Análise de Segmentos

Por Tipo: Liderança da Lactase em Soluções Sem Lactose

Em 2024, as enzimas lactase detêm uma participação significativa de 34,46% do mercado, refletindo seu papel crítico em impulsionar a transição da indústria de laticínios global para o desenvolvimento de produtos sem lactose. Esta dominância é principalmente atribuída à crescente prevalência de intolerância à lactose e à demanda correspondente por alternativas lácteas adequadas. O apoio regulatório fortalece ainda mais esta posição, com o inventário do FDA de substâncias adicionadas aos alimentos incluindo enzimas especificamente projetadas para aplicações lácteas. Adicionalmente, o relatório técnico do USDA sobre enzimas para produção de alimentos orgânicos destaca a importância da lactase na redução do conteúdo de lactose em produtos lácteos, garantindo acessibilidade para consumidores intolerantes à lactose enquanto aderem aos padrões de certificação orgânica. À medida que a tecnologia da lactase atinge a maturidade, o foco da indústria mudou para melhorar a estabilidade enzimática e reduzir os custos de produção. Esta evolução é apoiada por estruturas regulatórias que validam consistentemente a segurança e eficácia da lactase no processamento de laticínios. O segmento também se beneficia de uma infraestrutura de produção bem estabelecida e um histórico comprovado de segurança, que simplificam os processos de aprovação regulatória em mercados globais.

A renina microbiana está emergindo como o tipo de enzima de crescimento mais rápido, com uma CAGR projetada de 8,75% até 2030. Este crescimento é impulsionado pela expansão da capacidade global de produção de queijo e uma preferência crescente por agentes de coagulação compatíveis com vegetarianos. A orientação do USDA sobre enzimas para produção orgânica sublinha uma mudança significativa de enzimas tradicionais derivadas de animais para alternativas microbianas, alinhando-se com a demanda do consumidor por produtos lácteos vegetarianos e orgânicos. Em 2024, a Comissão Nacional de Saúde da China aprovou várias enzimas derivadas de GMM, incluindo aquelas relevantes para o processamento de laticínios, sinalizando crescente aceitação regulatória de tecnologias de enzimas microbianas. Da mesma forma, a estrutura de Presunção Qualificada de Segurança (QPS) da Autoridade Europeia de Segurança Alimentar, estabelecida em 2005, continua a avaliar e atualizar a segurança de microorganismos na cadeia alimentar, apoiando o desenvolvimento e aprovação de aplicações de renina microbiana. As inovações na renina microbiana focam em aumentar a pureza e otimizar a termolabilidade, que preservam o valor do soro e abordam considerações tanto de qualidade quanto econômicas na fabricação de queijo. Esses avanços posicionam a renina microbiana como um impulsionador chave de crescimento e inovação no mercado de enzimas lácteas.

Por Fonte: Dominância Microbiana Através de Segurança Comprovada

Em 2024, as fontes microbianas dominam o mercado de enzimas lácteas, detendo uma participação significativa de 73,43%. Esta liderança decorre de sua escalabilidade, desempenho consistente e aceitação regulatória generalizada em mercados globais. A infraestrutura de fermentação estabelecida e perfis de segurança comprovados das enzimas microbianas simplificam os processos de aprovação regulatória, solidificando ainda mais sua posição no mercado. O relatório técnico do USDA sobre enzimas para produção orgânica destaca o papel crítico de organismos não geneticamente modificados em sistemas orgânicos, posicionando fontes microbianas como uma alternativa confiável às enzimas derivadas de animais. Adicionalmente, a estrutura QPS da Autoridade Europeia de Segurança Alimentar fornece uma metodologia estruturada para avaliar a segurança de microorganismos usados na produção de alimentos. Atualizações regulares desta estrutura garantem o desenvolvimento contínuo e adoção de fontes de enzimas microbianas, reforçando sua importância no mercado de enzimas lácteas.

As enzimas de origem vegetal estão emergindo como a categoria de fonte de crescimento mais rápido, com uma CAGR projetada de 8,57% até 2030. Este crescimento é impulsionado pela crescente demanda do consumidor por produtos lácteos sustentáveis, vegetarianos e compatíveis com veganos, juntamente com o movimento mais amplo de sustentabilidade. A orientação do USDA sobre fontes de enzimas para produção de laticínios orgânicos delineia requisitos detalhados para enzimas derivadas de plantas, enfatizando conformidade com padrões orgânicos enquanto mantêm sua integridade funcional. A análise da Comissão Europeia da competitividade da indústria de biotecnologia sublinha a importância crescente do desenvolvimento de enzimas de origem vegetal, apoiada por investimentos substanciais em P&D destinados a fomentar inovação neste segmento. As estruturas regulatórias estão evoluindo para acomodar essas novas fontes de enzimas, exigindo documentação abrangente de segurança e eficácia para garantir proteção do consumidor. A mudança em direção a enzimas de origem vegetal é particularmente evidente em segmentos de laticínios premium e orgânicos, onde o posicionamento de rótulo limpo se alinha com as preferências do consumidor por produção de alimentos ética e sustentável, oferecendo uma vantagem competitiva distinta no mercado.

Por Forma: Estabilidade do Pó Atende às Demandas de Processamento

Em 2024, as formas de enzimas em pó e granulares dominam o mercado com uma participação de 60,37%, impulsionadas por sua estabilidade de armazenamento superior, eficiência de transporte e facilidade de manuseio em diversos ambientes de processamento. Esses atributos as tornam particularmente adequadas para mercados em desenvolvimento, onde a infraestrutura inadequada de cadeia de frio necessita formulações estáveis em prateleira capazes de resistir a flutuações de temperatura durante a distribuição. O relatório técnico do USDA sobre enzimas destaca o papel crítico de condições adequadas de manuseio e armazenamento na manutenção da estabilidade enzimática, com formulações em pó demonstrando maior resistência comparada às alternativas líquidas. Adicionalmente, a orientação preliminar do FDA sobre análise de perigos sublinha a importância de práticas ótimas de armazenamento para prevenir degradação enzimática e garantir segurança do produto. As formulações em pó permanecem a escolha preferida para aplicações que requerem durações de armazenamento estendidas, transporte internacional e operações de menor escala onde a infraestrutura de manuseio de líquidos é limitada. Sua capacidade de manter atividade enzimática por períodos prolongados solidifica ainda mais sua posição no mercado.

Inversamente, as formulações de enzimas líquidas estão experimentando crescimento rápido, com uma CAGR robusta de 8,45% projetada até 2030. Este crescimento é atribuído às suas propriedades de manuseio melhoradas, taxas de dissolução mais rápidas e integração perfeita em sistemas automatizados de processamento de laticínios. As formulações líquidas oferecem vantagens distintas, incluindo exposição reduzida a poeira, capacidades de dosagem precisa e eliminação de etapas de reconstituição que podem introduzir variabilidade na atividade enzimática. Essas características as tornam cada vez mais populares em operações de laticínios de alto volume, onde automação e dosagem de precisão oferecem eficiências operacionais significativas. O Modelo de Ingestão de Enzimas Alimentares da Autoridade Europeia de Segurança Alimentar apoia o desenvolvimento seguro de ambos os tipos de formulação fornecendo ferramentas para estimar exposição dietética a enzimas alimentares. À medida que as tendências de processamento evoluem, as formulações líquidas estão ganhando tração em indústrias que priorizam eficiência e precisão. As estruturas regulatórias continuam a se adaptar, garantindo que tanto as formulações em pó quanto líquidas cumpram com padrões rigorosos de segurança e eficácia, apoiando assim seu crescimento sustentado no mercado.

Por Aplicação: Base da Fabricação de Queijo

Em 2024, as aplicações de queijo dominam o mercado de enzimas lácteas com uma participação de 38,09%, destacando o papel crítico das enzimas de coagulação na produção de queijo e a crescente demanda global por queijo. Esta dominância é reforçada por estruturas regulatórias que enfatizam a importância das enzimas nos processos tradicionais de fabricação de queijo. De acordo com as estatísticas de laticínios da União Europeia, o leite entregue às laticínios é processado em queijo e manteiga, demonstrando o papel indispensável das enzimas no setor. Adicionalmente, o relatório técnico do USDA sobre enzimas para produção orgânica fornece insights históricos sobre o uso de enzimas na fabricação de queijo, observando uma transição em direção a alternativas microbianas e de origem vegetal para atender aos padrões de certificação orgânica. Os caminhos regulatórios para aprovação de enzimas na produção de queijo são bem estabelecidos, com avaliações de segurança focadas nas características do produto final e nos níveis de exposição do consumidor, garantindo conformidade e segurança do consumidor.

As aplicações de iogurte são projetadas para ser o segmento de crescimento mais rápido no mercado de enzimas lácteas, com uma CAGR robusta de 8,97% até 2030. Este crescimento é impulsionado por avanços em inovações de laticínios funcionais e aumento do consumo de iogurte em mercados emergentes. A rápida expansão do segmento reflete uma mudança mais ampla do consumidor em direção a alimentos funcionais e produtos que apoiam a saúde digestiva. Aprovações regulatórias para aplicações de enzimas que melhoram a qualidade do produto e valor nutricional apoiam ainda mais esta tendência. Por exemplo, em outubro de 2023, a aprovação da China de 2'-fucosil-lactose para uso em fórmula infantil sublinha a crescente aceitação de ingredientes funcionais derivados de enzimas, que também podem ser aplicados a formulações de iogurte. Da mesma forma, as regulamentações abrangentes da Índia para produtos de nutrição infantil criam oportunidades para aplicações de enzimas especializadas, permitindo sua extensão ao iogurte e outros produtos lácteos fermentados, impulsionando assim o crescimento do mercado.

Análise Geográfica

Em 2024, a Europa garante uma participação dominante de 33,77% do mercado de enzimas lácteas, fortalecida por sua base robusta de fabricação de queijo, padrões rigorosos de qualidade e uma paisagem regulatória completa. O relatório anual da Associação Europeia de Laticínios para 2024/2025 sublinha os papéis fundamentais da inovação e sustentabilidade no fortalecimento da estatura da Europa como uma potência láctea global, destacando produtos de valor agregado e eficiências operacionais. O setor de laticínios da região se beneficia das avaliações rigorosas de segurança da Autoridade Europeia de Segurança Alimentar para enzimas alimentares. Essas avaliações exigem medidas avançadas, como sequenciamento completo do genoma para microorganismos e limiares precisos de detecção de DNA, elevando os padrões de segurança e reforçando o posicionamento premium no mercado.

A Ásia-Pacífico, com uma participação de mercado de 8,88% em 2024, emerge como a região com a trajetória de crescimento mais rápida até 2030. Este aumento é alimentado pelo consumo crescente de laticínios, uma onda de aprovações regulatórias e a modernização dos protocolos de segurança alimentar. Em fevereiro de 2025, a Comissão Nacional de Saúde da China aprovou 20 novos materiais e aditivos alimentares, incluindo 2'-fucosil-lactose para fórmulas infantis e várias enzimas derivadas de GMM pertinentes ao processamento de laticínios, de acordo com o U.S Department of Agriculture. Este movimento sinaliza um abraço regulatório florescente de tecnologias enzimáticas. Enquanto isso, a Autoridade de Padrões de Segurança Alimentar da Índia introduziu regulamentações detalhadas para nutrição infantil, abrindo caminho para aplicações de enzimas especializadas que priorizam segurança e valor nutricional.

A América do Sul e o Oriente Médio e África se destacam como mercados emergentes, impulsionados por um aumento na produção de laticínios e uma base de consumidores mais exigente sintonizada com a qualidade e funcionalidade dos laticínios. Ambas as regiões estão experimentando um aumento notável no consumo de queijo e uma adoção gradual de hábitos lácteos ocidentais. Esta mudança amplifica a demanda por tecnologias enzimáticas, facilitando a produção local de estilos de laticínios favorecidos globalmente. No entanto, esses mercados enfrentam obstáculos de infraestrutura, particularmente em armazenamento refrigerado e distribuição. Tais desafios direcionam a seleção de enzimas em direção a formulações mais estáveis. À medida que as estruturas regulatórias evoluem para abraçar fornecedores internacionais de enzimas e tecnologias, há um investimento palpável na infraestrutura de processamento de laticínios. Isso, juntamente com transferências de tecnologia de mercados experientes, apresenta oportunidades douradas para fornecedores de enzimas. Ao forjar parcerias estratégicas e estabelecer produção localizada, eles podem cimentar sua posição nessas regiões em rápida expansão.

Cenário Competitivo

O mercado de enzimas lácteas é caracterizado por fragmentação moderada, com numerosos players globais e regionais competindo ativamente. As empresas estão focando em estratégias como desenvolvimento de novos produtos, expansões geográficas e aquisições para fortalecer sua posição no mercado. Vários players líderes estão expandindo seu alcance global através da aquisição de fabricantes em mercados internacionais para melhorar suas capacidades operacionais. Empresas proeminentes operando no mercado de enzimas lácteas incluem International Flavors & Fragrances Inc., DSM-Firmenich, Kerry Group plc e Amano Enzyme Inc., entre outras.

Esses players estão aproveitando oportunidades de crescimento em mercados emergentes para diversificar seus portfólios de produtos e atender às necessidades evolutivas de vários segmentos de clientes. As estratégias competitivas estão cada vez mais centradas em avanços tecnológicos, incluindo fermentação de precisão, práticas de produção sustentáveis e soluções enzimáticas personalizadas. Essas inovações visam atender demandas específicas dos consumidores por sabor, textura e perfis nutricionais aprimorados em produtos lácteos. Além disso, a recente fusão entre Novozymes e Chr. Hansen criou uma entidade combinada com capacidades aprimoradas em produção de enzimas e culturas lácteas, demonstrando tendências de consolidação da indústria em direção a soluções integradas.

As tendências de inovação indicam um foco significativo em plataformas de biotecnologia, permitindo desenvolvimento rápido e otimização de enzimas adaptadas para aplicações lácteas específicas. As empresas também estão adotando estratégias de integração vertical, combinando produção de enzimas com desenvolvimento de culturas lácteas para entregar soluções abrangentes para fabricantes de laticínios. A fusão de 2022 entre DSM e Firmenich resultou em uma entidade combinada com receitas anuais superiores a EUR 12 bilhões. Esta integração aprimorou as capacidades da empresa em aplicações de sabor, textura e saúde, particularmente no desenvolvimento de formulações enzimáticas especializadas para processamento de laticínios, posicionando-a como líder no mercado.

Líderes da Indústria de Enzimas Lácteas

-

DSM-Firmenich

-

Kerry Group plc

-

Amano Enzyme Inc.

-

International Flavors & Fragrances Inc.

-

Novozymes A/S

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: A Dsm-Firmenich lançou o Maxiren EVO, uma enzima coagulante revolucionária projetada para entregar textura superior de queijo, rendimento melhorado e qualidade consistente para produtores de queijo. De acordo com a marca, esta enzima de próxima geração oferece eficiência de processo aprimorada e flexibilidade enquanto mantém credenciais de rótulo limpo, tornando-a ideal tanto para aplicações tradicionais quanto modernas de fabricação de queijo.

- Maio de 2024: A Biocatalysts Ltd lançou duas enzimas protease únicas, Promod™ 327L e Promod™ 295L, projetadas para oferecer soluções de hidrólise de proteína sob medida para fabricantes de alimentos e bebidas. De acordo com a marca, essas enzimas permitem a criação de perfis de sabor personalizados e propriedades funcionais em ingredientes proteicos, apoiando inovação em setores de base vegetal, lácteos e alimentos especiais.

- Janeiro de 2024: A Novozymes A/S e a Chr. Hansen Holding A/S se fundiram para formar a Novonesis, estabelecendo um parceiro global líder em biosoluções focado em avançar soluções sustentáveis em setores de alimentos, agricultura e industriais. A expertise combinada aproveita biotecnologia e inovação microbiana para abordar desafios prementes como mudanças climáticas, segurança alimentar e eficiência de recursos.

- Junho de 2023: A DSM-Firmenich lançou o Maxilact Next, a enzima lactase mais rápida e pura do mercado, permitindo que produtores de laticínios sem lactose reduzam o tempo de hidrólise em 25% comparado a soluções anteriores, otimizando assim a produção, aumentando a capacidade e melhorando a eficiência de matérias-primas sem afetar o sabor, de acordo com a marca.

Escopo do Relatório Global do Mercado de Enzimas Lácteas

As enzimas são proteínas que têm funções biológicas. As enzimas do leite vêm do leite nativo, contaminação bacteriana transportada pelo ar e bactérias que são adicionadas intencionalmente para fermentação. Na indústria de laticínios, algumas enzimas são necessárias para a produção de queijo, iogurte e outros produtos lácteos, enquanto outras são usadas de maneira mais especializada para melhorar a textura ou sabor. O mercado global de enzimas lácteas é segmentado por tipo em lactase, lipase, proteases, renina microbiana e outros tipos. O mercado é segmentado por aplicação em leite, queijo, iogurte, sobremesas e sorvetes, fórmula infantil e outras aplicações. O relatório também inclui a segmentação geográfica do mercado. Baseado na Geografia, o estudo analisa as enzimas lácteas nos mercados emergentes e estabelecidos mundialmente, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O relatório oferece tamanho de mercado e previsões para o mercado de enzimas lácteas em valor (USD milhões) para todos os segmentos mencionados acima.

| Lactase |

| Lipase |

| Proteases |

| Renina Microbiana |

| Outros |

| Microbiana |

| Animal |

| Vegetal |

| Líquido |

| Pó/Granular |

| Leite |

| Queijo |

| Iogurte |

| Sobremesas e Sorvetes |

| Fórmula Infantil |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Arábia Saudita | |

| Resto do Oriente Médio e África |

| Por Tipo | Lactase | |

| Lipase | ||

| Proteases | ||

| Renina Microbiana | ||

| Outros | ||

| Por Fonte | Microbiana | |

| Animal | ||

| Vegetal | ||

| Por Forma | Líquido | |

| Pó/Granular | ||

| Por Aplicação | Leite | |

| Queijo | ||

| Iogurte | ||

| Sobremesas e Sorvetes | ||

| Fórmula Infantil | ||

| Outros | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Arábia Saudita | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de enzimas lácteas?

O mercado de enzimas lácteas atingiu USD 0,89 bilhão em 2025 e está projetado para alcançar USD 1,28 bilhão até 2030 com uma CAGR de 7,32%.

Qual tipo de enzima gera mais receita?

A lactase lidera, detendo 34,46% da receita de 2024 devido à crescente demanda por laticínios sem lactose.

Por que as fontes microbianas são dominantes?

Elas fornecem 73,43% da receita graças à fermentação escalável, pureza consistente e ampla aceitação regulatória sob a lista QPS da EFSA.

Qual segmento de aplicação está crescendo mais rapidamente?

Iogurte, projetado para expandir a uma CAGR de 8,97% até 2030 com base no lançamento de produtos funcionais e probióticos.

Página atualizada pela última vez em: