Tamanho e Participação do Mercado de Baterias de Aeronaves

Análise do Mercado de Baterias de Aeronaves pela Mordor Intelligence

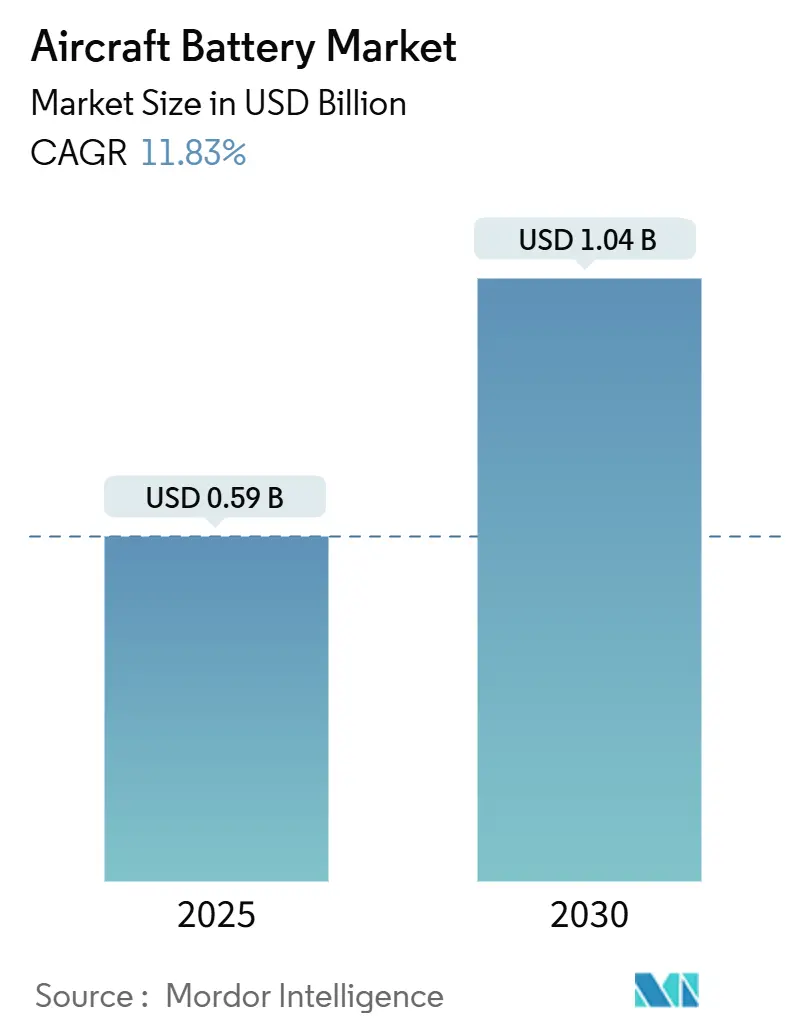

O tamanho do mercado de baterias de aeronaves é estimado em USD 0,59 bilhão em 2025, e deve alcançar USD 1,04 bilhão até 2030, refletindo uma TCAC de 11,83%. O crescimento baseia-se no movimento rápido das companhias aéreas e fabricantes em direção à propulsão eletrificada, incentivos regulatórios que reduzem os ciclos de certificação, e financiamento significativo de capital de risco para programas avançados de mobilidade aérea. As químicas baseadas em lítio dominam as estratégias de produtos, enquanto células de estado sólido e de alta taxa progridem da escala laboratorial para a produção piloto. A América do Norte mantém a liderança, mas a Ásia-Pacífico registra o crescimento mais forte à medida que China, Japão e Coreia do Sul aceleram as iniciativas de economia de baixa altitude. Através das plataformas, programas eVTOL e híbrido-elétricos estão remodelando as relações com fornecedores, atraindo líderes em baterias automotivas para um segmento de aviação que recompensa alta densidade de energia e rigorosa conformidade de segurança.

Principais Destaques do Relatório

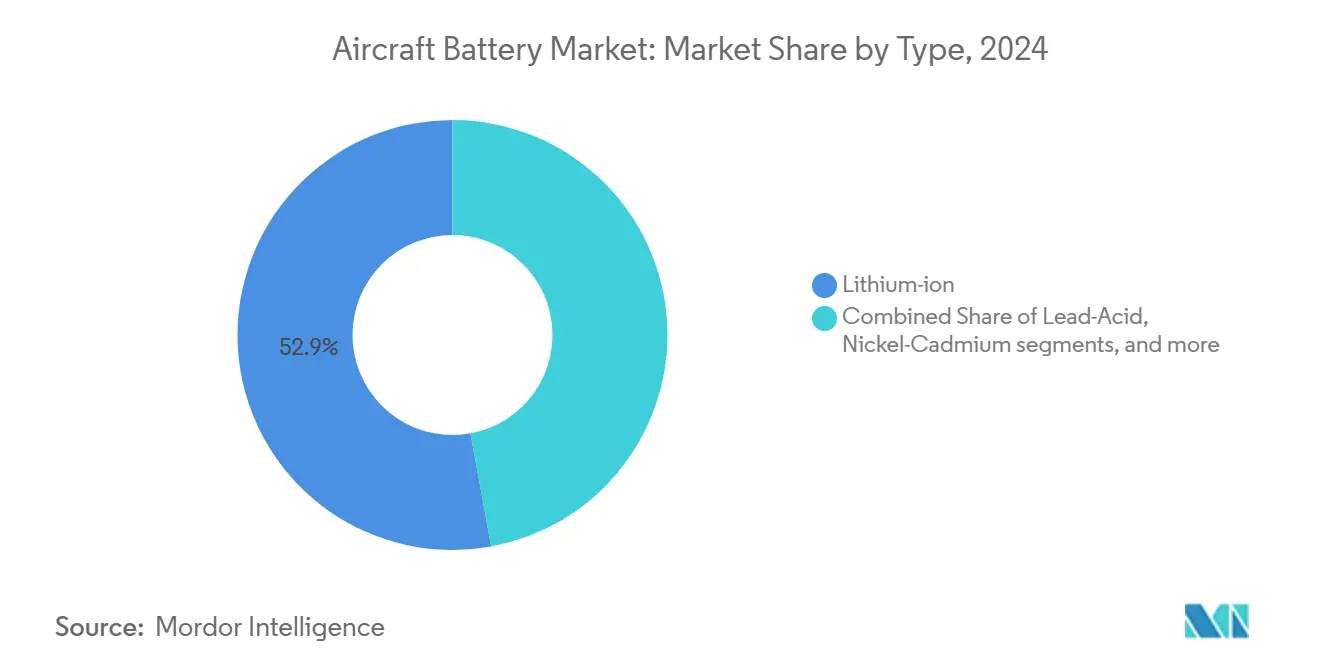

- Por tipo de bateria, íons de lítio (Li-ion) deteve 52,88% da participação do mercado de baterias de aeronaves em 2024, enquanto lítio-enxofre (Li-S) está projetado para expandir a uma TCAC de 24,49% até 2030.

- Por aplicação, sistemas de energia de emergência e backup representaram 38,29% do tamanho do mercado de baterias de aeronaves em 2024; propulsão eVTOL está posicionada para uma TCAC de 30,04% até 2030.

- Por tecnologia de aeronaves, plataformas tradicionais lideraram com uma participação de receita de 58,52% em 2024, enquanto plataformas totalmente elétricas estão previstas para crescer a uma TCAC de 31,29% entre 2025 e 2030.

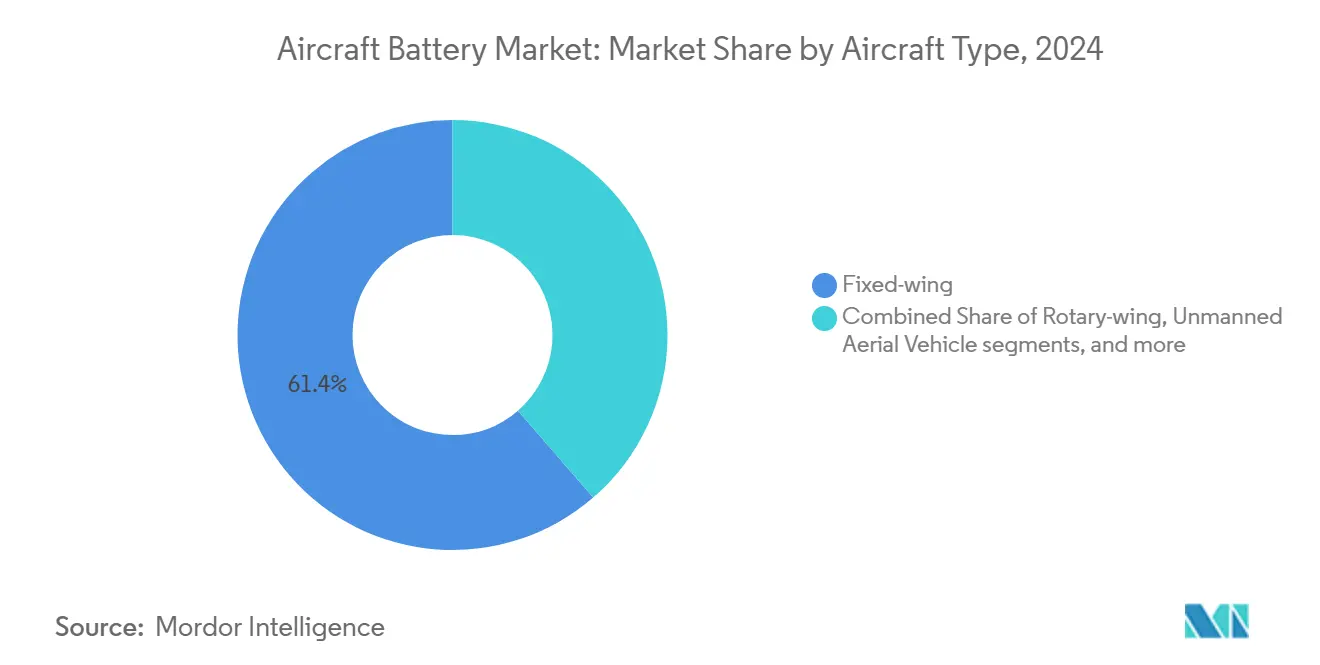

- Por tipo de aeronave, aeronaves de asa fixa comandaram 61,35% da participação do mercado de baterias de aeronaves em 2024; o segmento de mobilidade aérea avançada está definido para subir a 30,65% TCAC nesta década.

- Por densidade de potência, baterias abaixo de 300 Wh/kg representarão 67,91% do mercado de baterias de aeronaves em 2024, enquanto células acima de 500 Wh/kg crescerão a uma TCAC de 28,39%.

- Por usuário final, canais OEM capturaram 61,59% da receita em 2024; o pós-venda está aumentando a 7,93% TCAC com base no aumento dos ciclos de substituição.

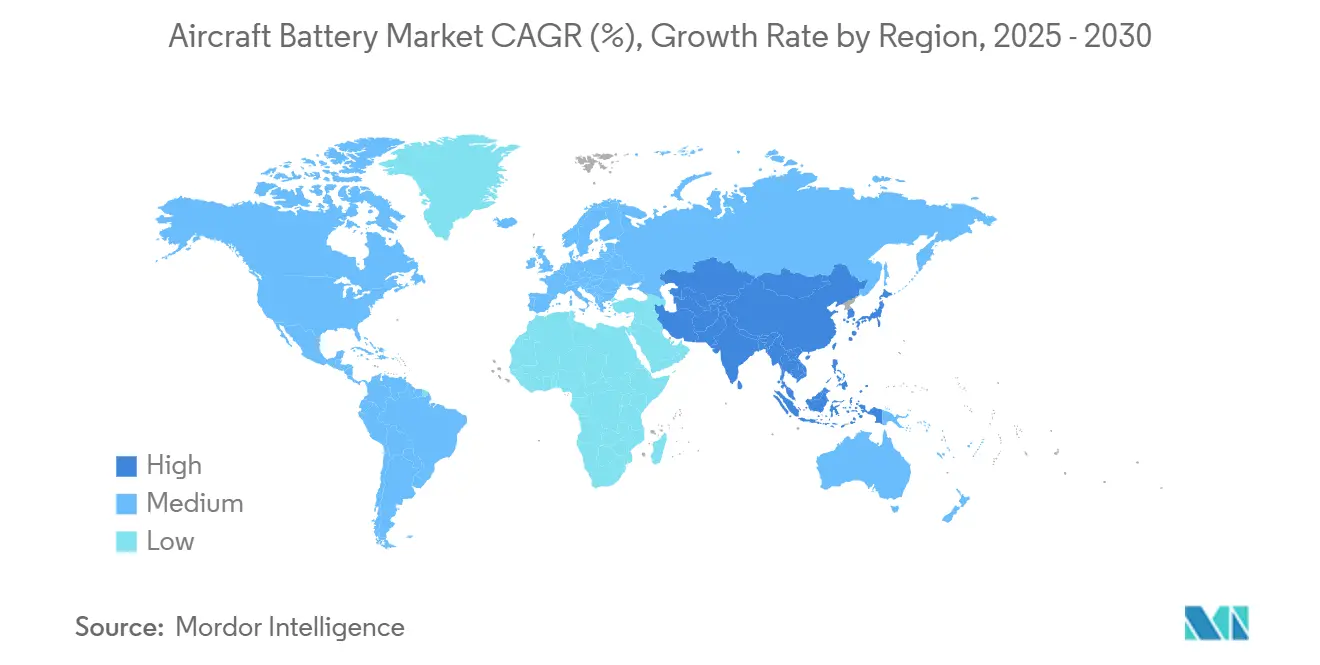

- Por geografia, América do Norte comandou 30,58% do mercado de baterias de aeronaves em 2024, enquanto Ásia-Pacífico crescerá a uma TCAC de 10,14% impulsionada pela fabricação em escala e políticas de apoio à economia de baixa altitude.

Tendências e Insights do Mercado Global de Baterias de Aeronaves

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção da arquitetura Mais-Elétrica de Aeronaves (MEA) em programas de corpo estreito norte-americanos | +2.8% | América do Norte, com transbordamento para Europa | Médio prazo (2-4 anos) |

| Mudança de OEM para baterias Li-ion para aviônicos de alta carga na Ásia | +2.1% | Ásia-Pacífico, particularmente China, Japão e Coreia do Sul | Curto prazo (≤ 2 anos) |

| Pipeline de certificação rápida para táxis aéreos eVTOL na Europa | +2.4% | Europa, América do Norte | Médio prazo (2-4 anos) |

| Modernização de UAV militar impulsionando células de alta taxa no Oriente Médio | +1.6% | Oriente Médio, América do Norte | Curto prazo (≤ 2 anos) |

| Apoio de política governamental e financiamento de aviação limpa | +1.9% | Global, com ênfase em EUA e UE | Longo prazo (≥ 4 anos) |

| Avanços na tecnologia de bateria de estado sólido | +1.7% | Global, liderado pela Ásia-Pacífico e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de Aeronaves Mais-Elétricas em Programas de Corpo Estreito Norte-Americanos

Fabricantes de fuselagem norte-americanos estão redesenhando jatos de corredor único em torno de subsistemas elétricos que substituem a arquitetura pneumática, triplicando as cargas de pico durante decolagem e subida. Demonstradores como o motor de 1 MW da RTX visam cortar o consumo de combustível em 30%, alinhando-se com a iniciativa Clean Aviation que co-financia pesquisa de baterias de alto desempenho. Companhias aéreas veem custos de manutenção menores e valor de conformidade de carbono, motivando retrofits precoces. Fabricantes de baterias que podem validar pacotes de carga rápida e ciclo alto sob orientação da Federal Aviation Administration (FAA) estão posicionados para garantir contratos de fornecimento de longo prazo.

Mudança de OEM para Baterias Li-ion para Aviônicos de Alta Carga na Ásia

OEMs chineses, japoneses e coreanos estão eliminando gradualmente unidades de níquel-cádmio em favor de pacotes de íons de lítio, que resultados de estudos mostram reduzir a complexidade da cadeia de suprimentos em 72% e as emissões de carbono em 75%. Fornecedores domésticos como CATL e Gotion High-Tech já alcançam 500 Wh/kg e 300 Wh/kg, respectivamente, dando aos fabricantes regionais acesso seguro a químicas avançadas. A pressão competitiva se intensificou quando a SoftBank relatou 350 Wh/kg em protótipos de estado totalmente sólido, estimulando uma corrida tecnológica regional. A mudança se propagará através de computadores de controle de voo, radar e sistemas de cozinha, cortando peso e liberando espaço para carga adicional.

Pipeline de Certificação Rápida para Táxis Aéreos eVTOL na Europa

O pacote regulatório de 2024 da Comissão Europeia oferece aos fabricantes de eVTOL um caminho estruturado para certificação de tipo, cobrindo requisitos redundantes de armazenamento de energia e segurança a nível celular. A harmonização com regras da FAA permite que desenvolvedores de baterias projetem uma vez para múltiplas jurisdições, reduzindo custos unitários. Empresas como Joby e Archer programam lançamentos comerciais já em 2026, aumentando a demanda de curto prazo por módulos de íons de lítio de grau aeronáutico. O apoio de capital de risco segue clareza regulatória, com novos anúncios de gigafábrica na França e Espanha visando células aeroespaciais.

Modernização de UAV Militar Impulsionando Células de Alta Taxa no Oriente Médio

Ministérios de defesa regionais priorizam frotas de drones nacionais, provocando demanda por células de descarga de alta taxa para sustentar subida rápida e loiter longo. O lançamento da InoBat em 2025 de uma bateria específica para drones ressalta a oportunidade comercial. A revelação de Israel de uma bateria militar de próxima geração em 2024 destaca ainda mais o momentum. Preocupações de segurança da cadeia de suprimentos, amplificadas por restrições de exportação da China, empurram compradores do Oriente Médio a diversificar fontes e considerar joint ventures locais.[1]Center for Strategic and International Studies, "China's UAV Supply-Chain Restrictions," csis.org

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incidentes de fuga térmica retardando adoção de corpo largo | -1.4% | Global, com ênfase em América do Norte e Europa | Médio prazo (2-4 anos) |

| Capacidade de produção Li-S de grau aeroespacial escassa | -1.1% | Global | Curto prazo (≤ 2 anos) |

| Volatilidade de preços de níquel e cobalto comprimindo margens OEM | -0.9% | Global, com maior impacto na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Vulnerabilidades da cadeia de suprimentos e tensões geopolíticas | -1.2% | Global, particularmente afetando comércio EUA-China | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Incidentes de Fuga Térmica Retardando Adoção de Corpo Largo

Em 2024, a FAA registrou 69 eventos de fumaça ou incêndio de bateria de lítio a bordo de aeronaves de passageiros, reforçando a cautela das companhias aéreas sobre pacotes de grande formato. A EASA seguiu comissionando testes LOKI-PED da Fraunhofer para quantificar risco de incêndio na cabine e cockpit, com resultados devidos em 2025. Reguladores preparam novos protocolos de manuseio, enquanto pesquisas mostram que células de bolsa desprotegidas podem despedaçar em velocidades de acidente, tornando alojamento robusto obrigatório. Programas de corpo largo, portanto, mantêm sistemas de bateria legados por mais tempo, limitando crescimento de volume mesmo quando plataformas de corredor único e regionais se eletrificam.

Capacidade de Produção Li-S de Grau Aeroespacial Escassa

Células de lítio-enxofre prometem densidade de energia de 600 Wh/kg, mas apenas algumas linhas piloto atendem padrões de confiabilidade de aviação. Oxis Energy e parceiros visam células quasi-estado sólido para 2026, mas volumes permanecem pequenos relativos à demanda aeroespacial projetada. Setores competidores, principalmente veículos elétricos, absorvem 96% do crescimento global de demanda por baterias, apertando mercados de matérias-primas e aumentando preços. Até que a produção certificada aumente, companhias aéreas e OEMs restringem cronogramas de adoção, moderando a trajetória geral do mercado de baterias de aeronaves apesar do potencial técnico.

Análise de Segmento

Por Tipo: Íons de Lítio Lideram Enquanto Lítio-Enxofre Acelera

Íons de lítio deteve 52,88% da participação do mercado de baterias de aeronaves em 2024, devido a cadeias de suprimento maduras e envelopes de desempenho bem compreendidos. Designers favorecem sua alta energia gravimétrica para deveres de gerador-partida e crescentes demandas de impulso híbrido-elétrico. Melhorias recentes de capacidade, incluindo ânodos ricos em silício, empurram vida de ciclo além de 2.000 descargas profundas, reduzindo métricas de custo total de propriedade que influenciam aquisições de companhias aéreas. Conversamente, níquel-cádmio e chumbo-ácido permanecem utilizáveis em ambientes hostis como rotas polares ou missões de asa rotativa onde resistência a baixa temperatura supera eficiência de peso.

O momentum está se deslocando para lítio-enxofre, previsto para compor a 24,49% anualmente até 2030 conforme colaborações resolvem obstáculos de durabilidade do efeito shuttle. Testes de voo iniciais mostram ganhos de alcance de 20% em drones leves, validando alegações de desempenho. Soluções de íons de sódio sob financiamento da Marinha dos EUA indicam um nicho futuro para químicas termicamente estáveis em operações de porta-aviões.[2]Naval Air Systems Command, "Development of Safe Sodium-Ion Battery," navysbir.usEstes desenvolvimentos ampliam o campo competitivo, encorajando inovadores menores a licenciar arquiteturas celulares otimizadas para códigos de segurança rigorosos da aviação.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Propulsão Avança Além do Uso de Emergência Legado

Sistemas de backup e emergência ocuparam 38,29% do tamanho do mercado de baterias de aeronaves em 2024 porque toda aeronave certificada deve alimentar rádios vitais e controles fly-by-wire durante perda de gerador. Contudo, o segmento de propulsão para aeronaves eVTOL está superando todas as categorias com 30,04% TCAC, para testes de mobilidade urbana através de Dubai, Los Angeles e Singapura. Curvas de custo estilo Lei de Moore em eletrônica de potência amplificam o caso econômico, permitindo que operadores prevejam custos por assento-milha abaixo de turboprops regionais para missões sob 200 km.

Unidades de potência auxiliar (APUs) e pacotes aviônicos beneficiam-se de formatos de íons de lítio mais leves que cortam manutenção programada e diminuem consumo de combustível. Sistemas avançados de bateria integrados com hardware de gerenciamento térmico, como o pacote de 200 kWh da BAE Systems para um demonstrador híbrido de corpo estreito, sinalizam uma mudança para unidades modulares e substituíveis. Esta evolução arquitetural permite que companhias aéreas atualizem químicas sem grandes modificações da fuselagem, mantendo valores residuais altos.

Por Tecnologia de Aeronaves: Híbridos de Transição Conectam Convencionais e Totalmente Elétricas

Arquiteturas tradicionais ainda comandam 58,52% da receita do mercado, refletindo uma frota de mais de 25.000 jatos comerciais ativos que dependem de baterias principalmente para partidas em solo e funções de emergência. Retrofits OEM, como conjuntos melhorados de íons de lítio no B737 MAX, ilustram eletrificação incremental mesmo dentro de estruturas legadas. Enquanto isso, conceitos híbrido-elétricos misturam eficiência turbofan com desempenho de subida assistido por bateria, entregando até 15% de economia de combustível em rotas sob 1.500 km.

Embora menores em número, fuselagens totalmente elétricas mostram a curva de adoção mais íngreme com 31,29% TCAC projetada conforme estruturas de certificação amadurecem. Testes de escala demonstram resistência de 19,6 horas quando baterias se emparelham com células de combustível de hidrogênio em layouts de propulsão distribuída. Uma vez que densidades de energia superam 500 Wh/kg em escala de produção, voos ponto-a-ponto regionais tornam-se comercialmente viáveis, reforçando a narrativa de crescimento do mercado de baterias de aeronaves.

Por Tipo de Aeronave: Asa Fixa Domina, AAM Emerge

Modelos de asa fixa geraram 61,35% da receita em 2024, sustentados por programas comerciais de corredor único e demanda persistente de treinadores militares. Fornecedores de baterias, portanto, priorizam substituições plug-compatíveis que minimizam tempo de inatividade da companhia aérea. Aplicações de asa rotativa, incluindo helicópteros de ambulância aérea, permanecem intensivas em bateria devido a ciclos repetidos de parar-partir e fases de pairar.

O segmento de mobilidade aérea avançada representa o ritmo mais rápido a 30,65% TCAC conforme pares de cidades investem em infraestrutura de vertiporto. O pedido provisório da JSX de até 82 aeronaves Electra eSTOL confirma apetite de companhias aéreas por soluções de pista curta que contornam hubs congestionados.[3]Electra, "JSX Announces Intent to Acquire eSTOL Aircraft," electra.aero Veículos aéreos não tripulados adicionam mais demanda, especialmente em defesa, onde capacidade de descarga de alta taxa se traduz diretamente em resistência de vigilância estendida.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Densidade de Potência: Faixa Média Sustenta Hoje, Faixa Alta Alimenta Amanhã

Células abaixo de 300 Wh/kg representaram 67,91% das vendas em 2024 porque seu desempenho se alinha com dados de certificação de décadas de operação. Custos de pacotes permanecem competitivos em escala de frota, apoiando uso generalizado através de cozinhas de aviões, iluminação e faróis de emergência. A faixa média entre 100-300 Wh/kg equilibra estabilidade térmica com vida de ciclo confiável, mantendo-a como cavalo de batalha tanto de frotas comerciais quanto militares.

O crescimento se desloca para cima conforme roteiros de pesquisa da NASA e do Departamento de Energia dos EUA visam paridade de custo a 500 Wh/kg até 2030. Células excedendo esse limite estão previstas para crescer 28,39% anualmente, desbloqueando voos elétricos regionais de duas horas e drones de carga de elevação pesada. Órgãos de padrões já rascunharam protocolos de teste para essas químicas de maior energia, uma pré-condição necessária para implantação de frota.

Por Usuário Final: Canal OEM Prevalece, Pós-Venda Diversifica

OEMs registraram 61,59% dos carregamentos em 2024 porque baterias formam parte da linha de base de certificação de tipo e requerem integração com software aviônico. Fabricantes de fuselagem crescentemente obtêm células sob acordos de longo prazo para gerenciar rastreabilidade e garantia de design. O tamanho do mercado de baterias de aeronaves para serviços de pós-venda se amplia conforme frotas envelhecem e companhias aéreas demandam atualizações de desempenho de meia-vida.

Especialistas em reparo agora recelulam pacotes com química de maior energia enquanto retêm o invólucro original, estendendo o intervalo de serviço em 40% e reduzindo volumes de resíduos perigosos. À medida que sistemas de gerenciamento de bateria ganham complexidade de software, players de pós-venda investem em gêmeos digitais que predizem estado-de-saúde para grupos celulares individuais, esculpindo um nicho lucrativo de serviços de dados e desafiando o monopólio tradicional de manutenção OEM.

Análise Geográfica

A América do Norte garantiu 30,58% da receita em 2024 conforme políticas federais como o Inflation Reduction Act canalizaram financiamento para produção celular doméstica e programas de demonstração de aeronaves elétricas. O roteiro Innovate28 da FAA fornece marcos de integração passo-a-passo, permitindo que companhias aéreas planejem renovações de frota em torno de modelos elétricos ou híbridos certificados. Contudo, dependência de material de lítio e terras-raras importadas expõe um risco de cadeia de suprimentos que poderia restringir expansão de longo prazo.

A Ásia-Pacífico registra a TCAC mais rápida de 10,14% durante 2025-2030, impulsionada pelo plano de economia de baixa altitude da China e escala de fabricação, que produz aproximadamente 85% da produção global de íons de lítio. Avanços japoneses de estado totalmente sólido e expertise coreana em cátodos reforçam autossuficiência regional, permitindo que OEMs locais garantem preços competitivos. A ascensão da aviação na Índia e testes de entrega de drones adicionam volume incremental, ampliando a base de clientes para fornecedores regionais de baterias.

A Europa mantém uma fortaleza construída na Airbus, Leonardo e uma rede densa de fornecedores tier-one. O Regulamento de Bateria da UE obriga limites de conteúdo reciclado e declarações de pegada de carbono, direcionando design de produto para princípios de economia circular. Linhas de financiamento da Clean Aviation aceleram demonstradores híbrido-regionais, enquanto estratégias energéticas nacionais subscrevem construção de gigafábricas da Escandinávia à Espanha. Essas iniciativas convergentes garantem a relevância da Europa em segmentos premium de aviação sustentável.

Cenário Competitivo

O mercado de baterias de aeronaves mostra concentração média, com incumbentes tradicionais Saft, EnerSys e GS Yuasa enfrentando novos entrantes do domínio automotivo. A EnerSys aprofundou sua posição de defesa adquirindo Bren-Tronics por USD 208 milhões, adicionando soluções portáteis de lítio bem adequadas para equipes terrestres de UAV. Players automotivos que viraram aviação visam aproveitar economias de escala de gigafábricas mas devem adaptar químicas a envelopes rigorosos de segurança da aviação.

Alianças estratégicas surgem conforme primes aeroespaciais buscam soluções de energia que combinem com perfis de missão. A BAE Systems fornece um pacote de 200 kWh para o demonstrador híbrido de corpo estreito da Airbus, fornecendo prova inicial de conceito em escala de aeronave comercial. A Amprius, empunhando células de ânodo de silício a 450 Wh/kg, assinou um acordo de USD 15 milhões para alimentar drones de longo alcance, sinalizando que químicas nicho de alta energia podem ganhar contratos consideráveis mesmo antes da adoção de massa do mercado automotivo.

Inovação de espaço branco foca em sistemas de gerenciamento térmico e software de gerenciamento de bateria que detectam anomalias a nível celular em milissegundos, prevenindo propagação de fuga. Fornecedores que certificam tais capacidades ganham prêmio e garantem acordos de múltiplos anos, sustentando margens duráveis apesar dos custos crescentes de matérias-primas.

Líderes da Indústria de Baterias de Aeronaves

-

Saft Groupe SAS

-

Concorde Battery Corporation

-

EnerSys

-

GS Yuasa International Ltd.

-

EaglePicher Technologies, LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: InoBat revelou uma bateria militar-drone de alta taxa adaptada a condições desérticas.

- Fevereiro 2025: Turkish Aerospace Industries (TUSAŞ) e ASPİLSAN Enerji assinaram um acordo para fabricar e pesquisar células de bateria de aeronaves sob o programa de participação industrial e offset do Secretariado das Indústrias de Defesa. Este acordo visa aumentar as capacidades de produção doméstica para baterias de aeronaves na Turquia.

- Fevereiro 2025: Amprius foi premiada com um contrato de USD 15 milhões para fornecer baterias de 450 Wh/kg para um OEM de drone não nomeado.

- Novembro 2024: Saft introduziu pacotes de íons de lítio customizados para jatos executivos e helicópteros.

Escopo do Relatório Global do Mercado de Baterias de Aeronaves

Uma bateria é uma célula ou combinação de células que convertem energia química em energia elétrica. Um sistema de aeronaves contém dois sistemas de bateria: a bateria principal e a unidade de potência auxiliar. A bateria principal é usada durante pré-voo para ativar o sistema elétrico da aeronave e unidade de potência auxiliar. A bateria principal fornece energia de backup em caso de emergências. Também é usada para reabastecer o avião. As baterias usadas devem ser confiáveis, de baixo peso, duráveis e de menor manutenção. Baterias de íons de lítio são usadas tanto nas unidades principal quanto auxiliar de potência.

O mercado de baterias de aeronaves é segmentado com base em tipo, tipo de aeronave, fornecedor e geografia. Por tipo, o mercado é segmentado em baterias de chumbo-ácido, baterias de níquel-cádmio e baterias de íons de lítio. Por tipo de aeronave, o mercado é segmentado em aviação civil, aviação militar, aviação geral e veículos aéreos não tripulados. Por fornecedor, o mercado é segmentado em fabricante de equipamento original (OEM) e pós-venda. O relatório também cobre os tamanhos de mercado e previsões para o mercado de baterias de aeronaves em países principais através de diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Chumbo-Ácido |

| Níquel-Cádmio (NiCd) |

| Íons de lítio (Li-ion) |

| Lítio-enxofre (Li-S) |

| Propulsão |

| Unidade de Potência Auxiliar (APU) |

| Emergência/Backup |

| Aviônicos e Atuação de Controle de Voo |

| Sistema Avançado de Bateria |

| Tradicional |

| Mais-Elétrica |

| Híbrido-Elétrica |

| Totalmente Elétrica |

| Asa Fixa | Aviação Comercial | Aeronaves de Corpo Estreito |

| Aeronaves de Corpo Largo | ||

| Jatos Regionais | ||

| Aviação Executiva e Geral | Jatos Executivos | |

| Aeronaves Leves | ||

| Aviação Militar | Aeronaves de Caça | |

| Aeronaves de Transporte | ||

| Aeronaves de Missão Especial | ||

| Asa Rotativa | Helicópteros Comerciais | |

| Helicópteros Militares | ||

| Veículos Aéreos Não Tripulados | ||

| Mobilidade Aérea Avançada | ||

| Menos de 100 Wh/kg |

| Entre 100-300 Wh/kg |

| Mais de 300 Wh/kg |

| Fabricante de Equipamento Original (OEM) |

| Pós-venda |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de Bateria | Chumbo-Ácido | ||

| Níquel-Cádmio (NiCd) | |||

| Íons de lítio (Li-ion) | |||

| Lítio-enxofre (Li-S) | |||

| Por Aplicação | Propulsão | ||

| Unidade de Potência Auxiliar (APU) | |||

| Emergência/Backup | |||

| Aviônicos e Atuação de Controle de Voo | |||

| Sistema Avançado de Bateria | |||

| Por Tecnologia de Aeronaves | Tradicional | ||

| Mais-Elétrica | |||

| Híbrido-Elétrica | |||

| Totalmente Elétrica | |||

| Por Tipo de Aeronave | Asa Fixa | Aviação Comercial | Aeronaves de Corpo Estreito |

| Aeronaves de Corpo Largo | |||

| Jatos Regionais | |||

| Aviação Executiva e Geral | Jatos Executivos | ||

| Aeronaves Leves | |||

| Aviação Militar | Aeronaves de Caça | ||

| Aeronaves de Transporte | |||

| Aeronaves de Missão Especial | |||

| Asa Rotativa | Helicópteros Comerciais | ||

| Helicópteros Militares | |||

| Veículos Aéreos Não Tripulados | |||

| Mobilidade Aérea Avançada | |||

| Por Densidade de Potência | Menos de 100 Wh/kg | ||

| Entre 100-300 Wh/kg | |||

| Mais de 300 Wh/kg | |||

| Por Usuário Final | Fabricante de Equipamento Original (OEM) | ||

| Pós-venda | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de baterias de aeronaves?

O mercado de baterias de aeronaves vale USD 599,78 milhões em 2025 e está no caminho para atingir USD 1,05 bilhão até 2030, refletindo uma TCAC de 11,83%.

Qual química de bateria detém a maior participação de mercado?

Baterias de íons de lítio lideram com 52,88% de participação em 2024 e permanecem a escolha base para a maioria das aeronaves comerciais e de defesa.

Por que programas eVTOL são importantes para fornecedores de baterias?

Propulsão eVTOL está crescendo a uma TCAC de 30,04% até 2030, criando uma saída de alto volume para pacotes avançados de alta energia que atendem padrões rigorosos de segurança da aviação.

Qual região está crescendo mais rapidamente para baterias de aeronaves?

Ásia-Pacífico registra a TCAC projetada mais alta a 10,14% entre 2025-2030, impulsionada por fabricação em larga escala e políticas de apoio à economia de baixa altitude.

Como incidentes de fuga térmica afetam o crescimento do mercado?

Eventos repetidos de incêndio de bateria de lítio em aeronaves de corpo largo provocam regulamentações mais rigorosas e retardam adoção de químicas mais novas, subtraindo cerca de 1,7% da TCAC prevista.

Que papel OEMs desempenham comparados com o pós-venda?

OEMs controlam 61,59% das receitas de 2024 integrando pacotes certificados durante produção de aeronaves, enquanto o pós-venda cresce constantemente conforme frotas envelhecem e operadores buscam atualizações de desempenho.

Página atualizada pela última vez em: