Análise de mercado de gerenciamento de rede ativa

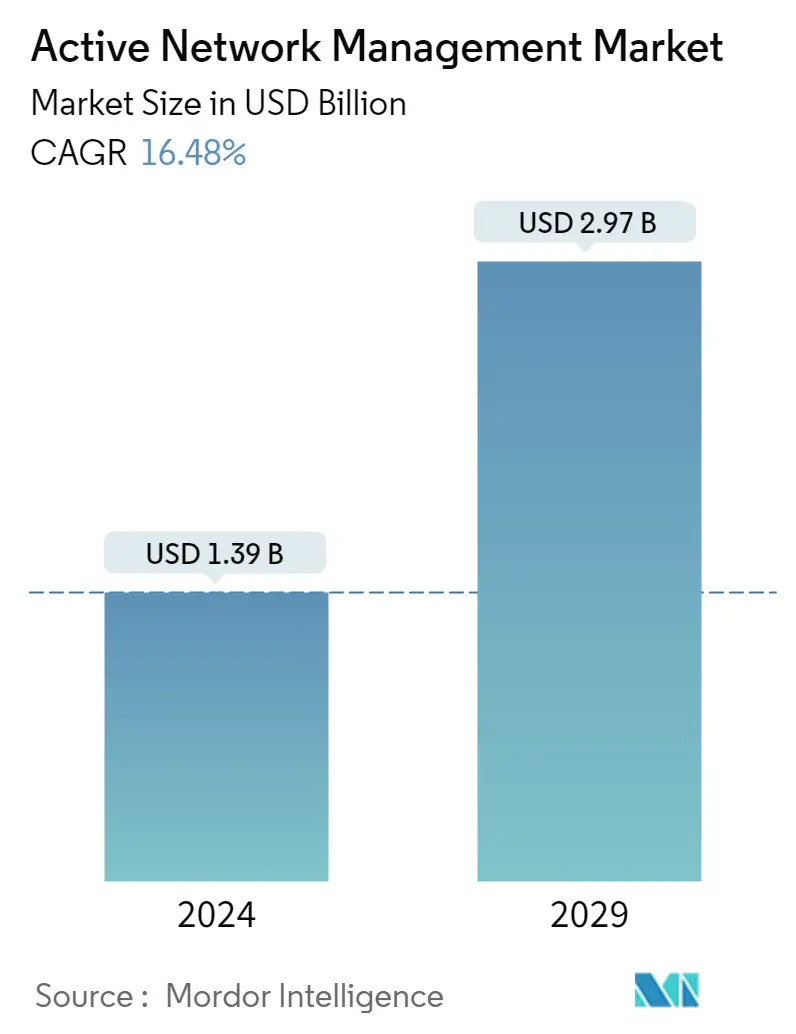

O tamanho do mercado de gerenciamento de rede ativa é estimado em US$ 1,39 bilhão em 2024, e deve atingir US$ 2,97 bilhões até 2029, crescendo a um CAGR de 16,48% durante o período de previsão (2024-2029).

- As concessionárias estão cada vez mais migrando para soluções baseadas em nuvem para o mercado de gerenciamento de rede ativo e monitoramento de ativos de rede devido à escalabilidade, acessibilidade remota e recursos econômicos de armazenamento e processamento de dados. Além disso, as concessionárias utilizam inteligência artificial (IA) e análise de dados para otimizar as operações da rede. Os sistemas de gerenciamento de rede ativos aproveitam a análise preditiva para antecipar o comportamento da rede e implementar medidas proativas. O monitoramento de ativos da rede também utiliza IA para prever necessidades de manutenção e detectar anomalias, contribuindo assim para o crescimento do mercado.

- A emergente tecnologia Smart Grid facilitará a mudança para uma economia de baixo carbono e serão necessários sistemas ANM para o fluxo de energia e a gestão da tensão. É necessário fazer enormes investimentos nas redes eléctricas; são necessários cerca de 600 mil milhões de dólares em investimento anual para atingir uma meta líquida zero até 2030. No entanto, o processo de investimento pode ser rápido nos mercados emergentes e nas economias em desenvolvimento, pelo que as redes eléctricas precisam de receber este reconhecimento necessário e conter o crescimento do mercado ANM.

- De acordo com a Agência Internacional de Energia (AIE), a produção global de electricidade aumentará 2.493TWh entre 2022 e 2025, levando ao crescimento da produção renovável que irá satisfazer esta procura. Embora a Alemanha pretenda gerar 100% de energia a partir de recursos renováveis até 2035, espera-se que as energias renováveis sejam a fonte de eletricidade mais significativa nos próximos três anos a nível mundial. Os sistemas ativos de gestão de redes desempenharão um papel vital na ligação de uma geração mais distribuída e renovável.

- A electrificação dos transportes, veículos eléctricos (VE), necessita de uma gestão activa da rede para a gestão da infra-estrutura de carregamento, bem como da monitorização dos activos da rede para avaliar o efeito nos activos da rede. Essa etapa tem sido um fator impulsionador da expansão do mercado. De acordo com a Confederação da Indústria Indiana (CII), em julho de 2023, a Índia poderá necessitar de pelo menos 1,32 milhões de estações de carregamento de veículos elétricos até 2030 para facilitar a rápida adoção de veículos elétricos. O forte apoio do governo aos veículos eléctricos aumentou a escolha e a sensibilização dos consumidores, resultando num crescimento exponencial na adopção de VE durante 2022, com um aumento de três vezes em relação ao ano anterior.

- Os sistemas de gerenciamento de rede ativa (ANM) coletam e transferem informações confidenciais sobre as operações de rede. É essencial garantir a confidencialidade e segurança desses dados. As crescentes preocupações com violações ou apropriação indébita de dados podem impedir a adoção de sistemas de gestão ativa de redes (ANM). Além disso, em certas regiões com terreno acidentado ou condições climáticas extremas, a implementação de uma infraestrutura de gestão de rede ativa pode ser desafiadora e cara, impedindo assim o crescimento do mercado.

- Os projetos de gestão ativa de redes (ANM) enfrentaram atrasos nas fases primárias da pandemia da COVID-19 devido a perturbações na cadeia de abastecimento, restrições laborais e restrições de visitas e instalação no local. Esses fatores afetaram projetos novos e em andamento. Posteriormente, a pandemia de COVID-19 sublinhou a necessidade de resiliência da rede, e o papel da gestão ativa da rede na monitorização e resposta a perturbações da rede tornou-se cada vez mais importante no fornecimento de energia fiável, especialmente durante interrupções inesperadas.

Tendências de mercado de gerenciamento de rede ativa

Monitoramento de ativos de rede para manter uma participação significativa no mercado

- As redes inteligentes estão a registar um aumento na procura devido às crescentes preocupações ambientais. Ao longo dos anos, o consumo de energia cresceu significativamente e aproximadamente 25 mil milhões de dólares foram atribuídos ao armazenamento de energia e às redes inteligentes em todo o mundo entre Janeiro de 2022 e Setembro de 2022. Espera-se que estes investimentos se expandam, com as empresas de armazenamento de energia a desempenhar um papel fundamental na transição da energia fóssil. combustíveis para fontes de energia limpa.

- Devido à crescente procura de electricidade, as redes recebem mais fontes de energia renováveis do que foram concebidas. O monitoramento dos transformadores é essencial, pois transformadores quebrados ou antigos são responsáveis por mais de 70% do tempo de inatividade e dos custos de manutenção. O gerenciamento de desempenho de ativos (APM) e o gerenciamento de rede ativa (ANM) são ferramentas essenciais para efetuar essa mudança.

- De acordo com o Departamento de Energia dos EUA (DoE), o gasto total de capital em tecnologias digitais de TI e TO pelas concessionárias de energia elétrica dos EUA atingirá 24,5 bilhões de dólares até 2026. Destes, 16,4 bilhões de dólares serão usados para tecnologias e sistemas de redes inteligentes.

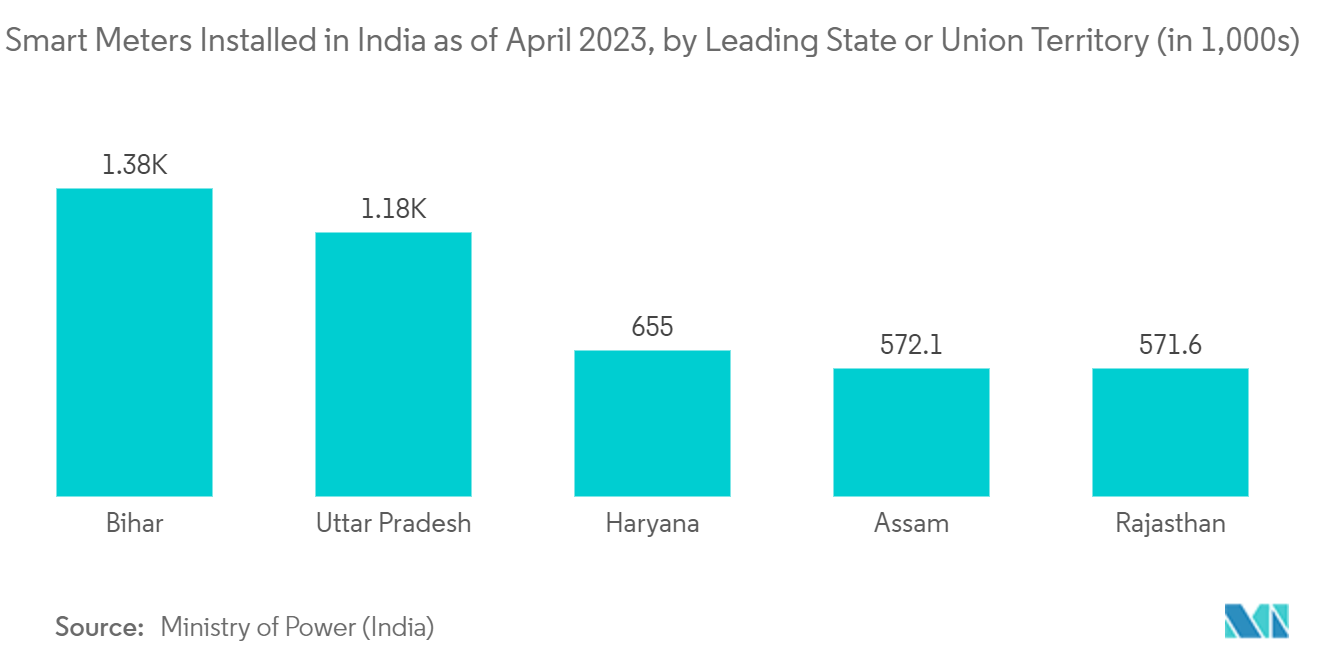

- Está a tornar-se cada vez mais importante para muitas regiões investir em iniciativas de modernização da rede para aumentar a fiabilidade, produtividade e resiliência das redes elétricas. Em abril de 2023, o estado indiano de Bihar tinha o maior número de medidores inteligentes instalados em todo o país, com um total de 1,37 milhão. Uttar Pradesh seguiu em segundo lugar, seguido por Haryana. A monitorização de ativos é uma componente crucial deste processo, pois é essencial para gerir e otimizar estas redes modernizadas. Por exemplo, na Ásia-Pacífico, países como a Chinese State Grid anunciaram em Janeiro de 2023 um investimento de 77 mil milhões de dólares na rede eléctrica para o ano de 2023.

- Empresas como a Ubicquia estão desenvolvendo soluções baseadas em IA para ajudar as empresas de serviços públicos a manter suas subestações com monitoramento remoto. A solução de monitoramento de subestação UbiHub usa tecnologia de câmera de ponta com IA industrial para detectar riscos de segurança como arcos elétricos, observar invasões de vida selvagem e detectar criminosos invasores. Dessa forma, as concessionárias têm uma visão completa de cada subestação e podem monitorar ativamente as ameaças.

Ásia-Pacífico testemunhará um crescimento significativo

- As nações asiáticas querem eletrificar rapidamente todos os setores. As redes comunitárias verdes estão a ganhar força significativa, nomeadamente em países como a China, a Índia e o Nepal. De acordo com a Agência Internacional de Energia (AIE), 70% do crescimento da procura global de electricidade virá dos países asiáticos, incluindo a China, a Índia e o Sudeste Asiático. A China será responsável por mais de 45% do crescimento das energias renováveis nos próximos dois anos.

- Espera-se que o surgimento de cidades inteligentes aumente as competências da região no mercado. Com a ajuda da tecnologia, as cidades inteligentes podem diminuir os seus efeitos ambientais adversos. Por exemplo, os sistemas de energia inteligentes podem gerir os picos de procura. Os sistemas hídricos inteligentes podem garantir uma distribuição eficiente da água e podem ser utilizadas ferramentas de tomada de decisão baseadas em evidências para planear investimentos limitados em infraestruturas de forma mais eficiente e transparente. Um dos elementos essenciais de qualquer cidade inteligente em funcionamento é um sistema de energia inteligente. Espera-se que tecnologias avançadas como a Internet das Coisas (IoT), a inteligência artificial (IA) e os big data resolvam várias dificuldades atuais e futuras.

- A implementação de dispositivos e sensores IoT tem contribuído significativamente para a expansão da indústria de gerenciamento de rede ativa. Estas tecnologias permitem a monitorização em tempo real das condições da rede e do desempenho dos ativos, permitindo respostas mais rápidas aos problemas e decisões mais informadas. Por exemplo, em Setembro de 2023, o sistema de infra-estruturas energéticas da Índia está a passar por uma transformação significativa, uma vez que a integração das redes inteligentes e da IoT permitiu uma combinação revolucionária de eficiência e fiabilidade na distribuição de energia, bem como o desenvolvimento de uma rede mais resiliente e sustentável. sistema energético.

- Os intervenientes do setor energético estão a investir em tecnologias de IA. Por exemplo, os carregadores inteligentes de veículos elétricos (EV) podem permitir automaticamente o carregamento quando a procura é mais baixa e a eletricidade é mais barata, reduzindo assim a carga na rede. A ReNew Power, com sede na Índia, anunciou uma colaboração com doze credores estrangeiros para empréstimos comerciais externos para empréstimos de financiamento de projetos de 1,1 bilhão de dólares. Os fundos serão utilizados para o projeto de energia renovável híbrida, alimentada por bateria e 24 horas por dia, incluindo projetos solares, parques eólicos e instalações de armazenamento de baterias.

Visão geral da indústria de gerenciamento de rede ativa

O mercado de gerenciamento de rede ativa é altamente competitivo devido à presença de inúmeros pequenos e grandes players. As principais organizações estão a trabalhar ativamente para reduzir as emissões de gases com efeito de estufa para quase zero ou para atingir emissões líquidas zero dentro de um prazo específico. Este imperativo impulsionou a demanda por soluções de gerenciamento ativo de rede. Os principais intervenientes da indústria, como a Siemens AG, a General Electric Company e a Argand Solutions, estão na vanguarda do desenvolvimento de soluções inovadoras para monitorizar em tempo real problemas decorrentes da elevada penetração da geração distribuída (GD), aumentando consequentemente a capacidade de GD nas redes de distribuição.

Em fevereiro de 2023, a Siemens firmou uma parceria estratégica com a EnergyHub para criar um sistema de gestão DER (Recursos Energéticos Distribuídos) holístico e escalável de próxima geração. O software da Siemens desempenhará um papel fundamental na melhoria do planeamento, operação e manutenção de redes, considerando todas as fontes de energia distribuídas. Esta colaboração entre a Siemens e a EnergyHub permite que as concessionárias aproveitem a experiência em rede da Siemens e as capacidades líderes de rede da EnergyHub, resultando em um elemento de portfólio abrangente para uma solução de gerenciamento de recursos de energia distribuída de próxima geração. Este desenvolvimento está preparado para permitir que as concessionárias alcancem emissões líquidas zero, aproveitando os recursos energéticos distribuídos como uma solução alternativa sem fiação, reduzindo a necessidade de investimentos em hardware.

Em janeiro de 2023, a Expeto, Inc. uniu forças com a Portland General Electric (PGE), um importante fornecedor de redes móveis públicas e privadas, para acelerar o processo de modernização da rede e a integração de fontes de energia renováveis. A rede sem fio privada da Expeto, facilitada pela Portland General Electric, simplificará a resiliência automatizada da rede, rastreará as condições de campo por meio de sensores e equipamentos inteligentes, integrará trabalhadores para aumentar a segurança dos funcionários e fornecerá estações de carregamento de veículos elétricos para uso na rede pública. Este esforço colaborativo visa promover a adoção de energias renováveis e modernizar a infraestrutura da rede.

Líderes ativos de mercado de gerenciamento de rede

Schneider Electric SE

Siemens AG

Smarter Grid Solutions Ltd.

General Electric Company

Argand Solutions

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gerenciamento de rede ativa

- Agosto de 2023 GE Digital lançou o GridOS, um extenso portfólio de software projetado para facilitar a orquestração da rede. Projetado para revolucionar e transformar a rede elétrica em uma potência de energia limpa, o GridOS oferece uma plataforma robusta e segura junto com um conjunto de aplicativos. Isto capacita as empresas de serviços públicos em todo o mundo com a resiliência e a adaptabilidade essenciais para o sucesso na transição para energia limpa. GridOS equipa-os com a infraestrutura necessária de fornecedores de serviços em nuvem e parceiros integradores de sistemas, acelerando a modernização da rede e promovendo a expansão de uma rede de energia limpa.

- Junho de 2023 A Siemens intensifica o seu compromisso de acelerar a transição energética com a introdução do seu software mais recente, LV Insights X, parte do seu portfólio Xcelerator. Este software inovador capacita os operadores de redes de distribuição (ORD) a enfrentar um dos desafios mais críticos do nosso tempo a necessidade urgente de melhorar substancialmente a capacidade da rede. Esta procura surge devido à pressão crescente sobre os sistemas existentes devido à rápida proliferação de fontes de energia renováveis descentralizadas e ao surgimento de novos consumidores, incluindo carregadores de veículos eléctricos (VE) e bombas de calor. O LV Insights X concede aos DSOs visibilidade completa do nível de baixa tensão da sua rede, prometendo reduções significativas nos tempos de interrupção, um aumento de até 30% na capacidade da rede e a identificação de segmentos cruciais.

Segmentação da indústria de gerenciamento de rede ativa

O gerenciamento ativo de rede conecta diferentes elementos de uma rede inteligente, como produção de energia renovável, geradores de energia de pequena escala e dispositivos de armazenamento, por meio da implementação de software que monitora e gerencia seu desempenho. Esta abordagem tornou-se cada vez mais popular nos últimos anos, uma vez que tem o potencial de aumentar a eficiência e a fiabilidade das redes eléctricas e prevenir ou atrasar a necessidade de actualizações dispendiosas das redes.

O mercado de gerenciamento de rede ativa é segmentado por tipo (software, serviço), por aplicação (automação, monitoramento de ativos de rede, monitoramento em tempo real) e por geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Programas |

| Serviços |

| Automação |

| Monitoramento de ativos de rede |

| Monitoramento em tempo real |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Japão | |

| Resto da Ásia-Pacífico | |

| Resto do mundo |

| Por tipo | Programas | |

| Serviços | ||

| Por aplicativo | Automação | |

| Monitoramento de ativos de rede | ||

| Monitoramento em tempo real | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | ||

Perguntas frequentes sobre pesquisa de mercado de gerenciamento de rede ativa

Qual é o tamanho do mercado de gerenciamento de rede ativa?

O tamanho do mercado de gerenciamento de rede ativa deve atingir US$ 1,39 bilhão em 2024 e crescer a um CAGR de 16,48% para atingir US$ 2,97 bilhões até 2029.

Qual é o tamanho atual do mercado de gerenciamento de rede ativa?

Em 2024, o tamanho do mercado de gerenciamento de rede ativa deverá atingir US$ 1,39 bilhão.

Quem são os principais atores do mercado de gerenciamento de rede ativa?

Schneider Electric SE, Siemens AG, Smarter Grid Solutions Ltd., General Electric Company, Argand Solutions são as principais empresas que operam no Mercado de Gerenciamento de Rede Ativa.

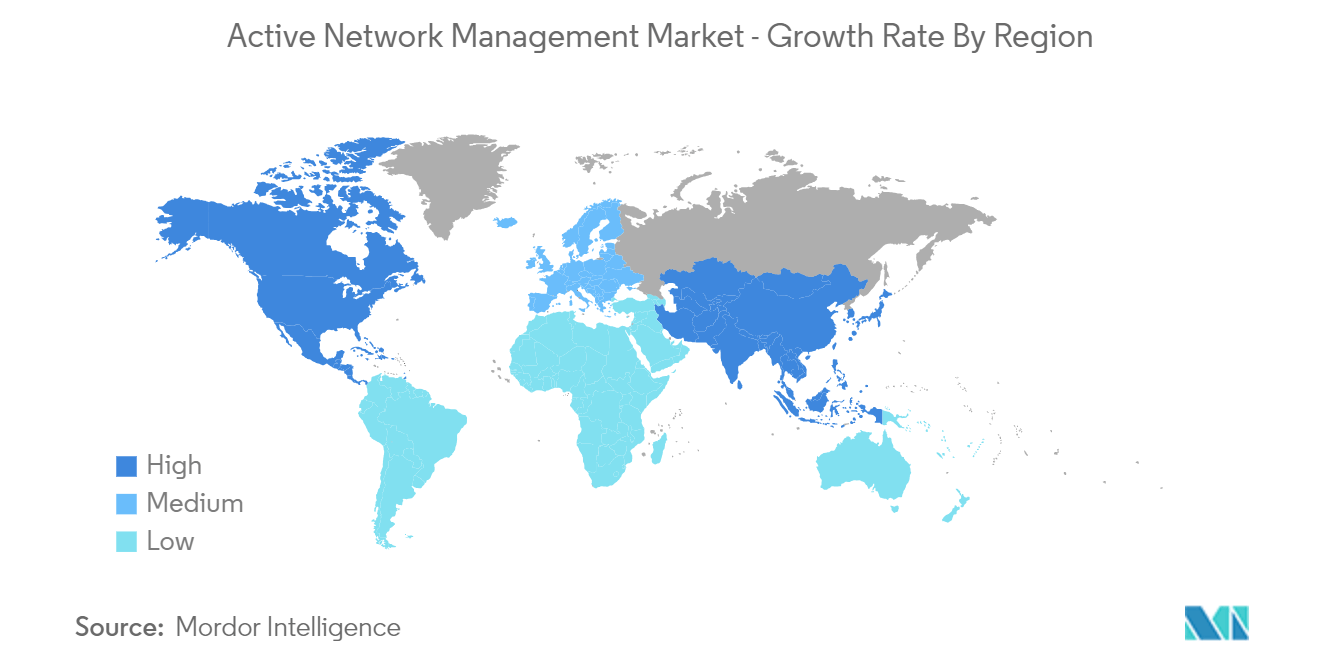

Qual é a região que mais cresce no mercado de gerenciamento de rede ativa?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de gerenciamento de rede ativa?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Gerenciamento de Rede Ativa.

Que anos esse mercado de gerenciamento de rede ativa cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Mercado de Gerenciamento de Rede Ativa foi estimado em US$ 1,19 bilhão. O relatório abrange o tamanho histórico do mercado de gerenciamento de rede ativa para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gerenciamento de rede ativo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de gerenciamento de rede ativa

Estatísticas para a participação de mercado de gerenciamento de rede ativa de 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Active Network Management inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.