東南アジアの修理・リハビリテーション市場分析

東南アジアの修理・リハビリテーション市場は、予測期間中に3%以上のCAGRを記録すると予測されている。

COVID-19によって引き起こされた経済の減速とサプライチェーンの混乱は、修理およびリハビリテーション事業に大きな影響を与えました。多くの企業は、修理やメンテナンスへの支出を削減し、プロジェクトを延期またはキャンセルする必要がありました。その結果、修理やリハビリテーションサービスの必要性が少なくなります。しかし、建設活動が開始されたため、市場は2021年に回復しました。企業の再開に伴い、修理および修復サービスの市場は拡大しました。

- 短期的には、住宅の改修の成長といくつかの記念碑や遺産の継続的な修復は、市場の成長を推進する重要な要因です。

- しかし、熟練した人材が不足しているため、市場は妨げられています。この地域には人口が多いですが、ほとんどの住民は未熟練または半熟練です。これは、修理やリハビリテーションを処理するのに十分な経験豊富な技術者がいないことを意味します。

- それにもかかわらず、将来の市場成長は、ヘルスケアセクターからの修理およびリハビリテーションサービスに対する需要の高まりによって支援されると予想されます。さらに、東南アジアでの高齢者人口の増加は、修理およびリハビリテーションサービスの需要を増加させる可能性があります。

- インドネシアは、予想される時間枠で市場をリードすることが期待されています。

東南アジアの修理・リハビリテーション市場の動向

インフラの修理とリハビリテーションに対する需要の高まり

- 東南アジアの修理およびリハビリ市場は、インフラ開発の需要の増加により、予測期間中に大幅に成長すると予想されます。この地域は途方もない都市化を経験し、インフラ開発の必要性が高まりました。

- その結果、この地域には修理およびリハビリテーションサービスに対する需要が高まっています。市場は、政府のイニシアチブの増加とインフラ開発への投資によって推進される可能性があります。この地域の政府は、道路、橋、空港、電車などのインフラプロジェクトに広範囲に投資しています。

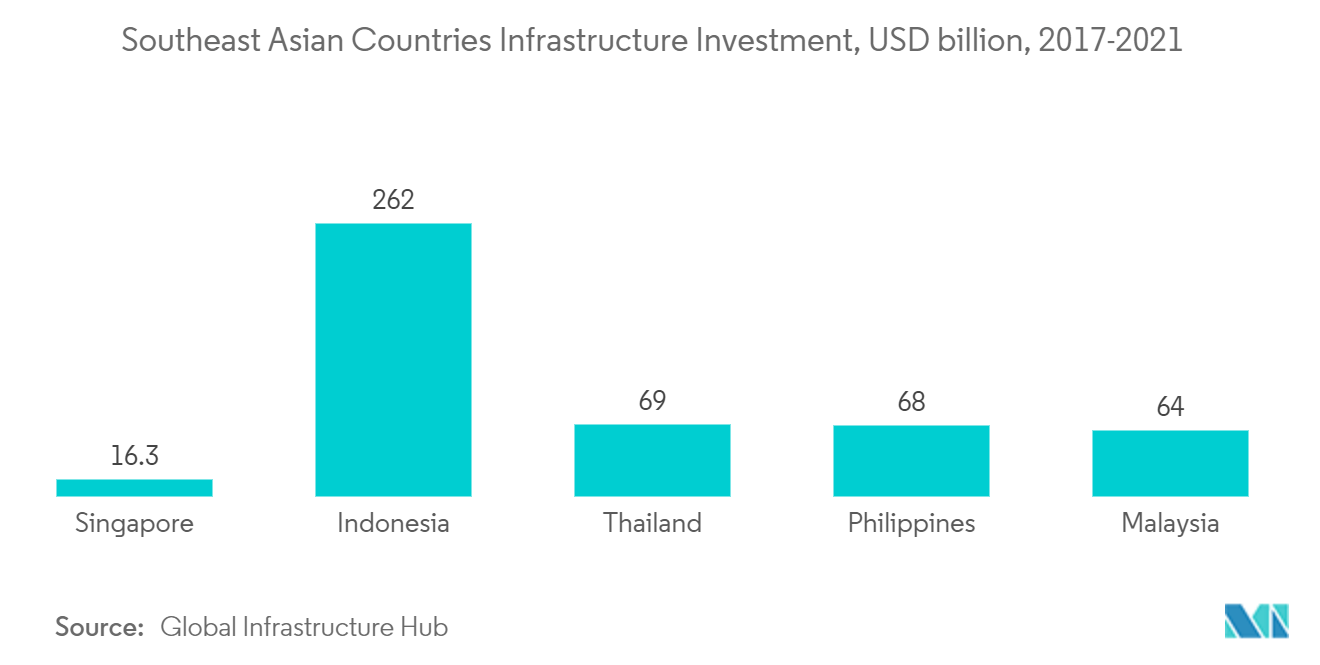

- グローバルインフラストラクチャアウトルックによると、重要な東南アジア諸国(シンガポール、インドネシア、タイ、フィリピン、マレーシア)は、2017年から2021年の間に4,793億米ドルを費やしました。インドネシアが2,620億米ドル、タイが690億米ドル、マレーシアが640億米ドルでリードしています。

- タイは近年、インフラに多額の投資を行っています。タイは、2022年の国家インフラの見直しの一環として、合計450億米ドルの37のインフラプロジェクトに資金を提供することを提案しました。

- 全体として、人口の増加は、新しいインフラストラクチャと既存のインフラストラクチャのメンテナンスの必要性を生み出し、修理およびリハビリテーションセクターの需要を押し上げます。

インドネシアは主要な市場シェアを保持することが期待されています

- インドネシアのインフラ修理およびリハビリテーション市場は、国のインフラストラクチャをアップグレードする政府の試みの増加、インフラストラクチャプロジェクトへの投資の増加、および修理およびリハビリテーションサービスの需要の高まりにより、増加すると予測されています。

- インドネシア政府は、国のインフラを改善するためにいくつかのプロジェクトに着手しました。政府は、国家戦略プロジェクト(NSP)など、インドネシアのインフラを改善するために多くのタスクを開始しました。NSPの中には、トランススマトラ有料道路、トランスジャワ有料道路、およびトランスカリマンタン有料道路があります。これらのプロジェクトは、インドネシアのインフラ修理およびリハビリテーション部門に好影響を与える可能性があります。

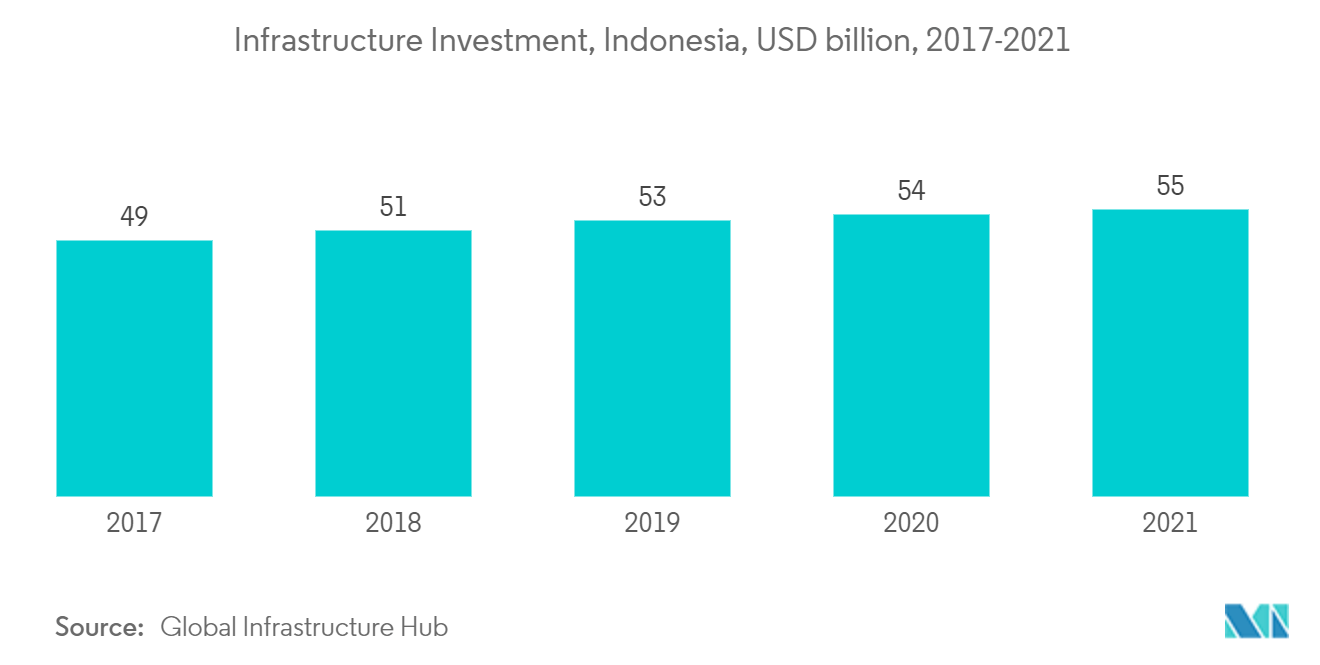

- 近年、インドネシアはインフラ開発に多額の投資を行いました。2017年から2021年の間に、政府はインフラ開発に2,620億米ドルを費やし、道路、港、空港、電車、発電所の近代化を強調しました。グローバルインフラストラクチャハブによると、2021年のインドネシアのインフラ支出は550億米ドルに達しました。

- インドネシアの住宅部門は、人口の増加と収入の増加に牽引されて増殖しています。政府は、開発者への税制上の優遇措置や低所得世帯への補助金など、手頃な価格の住宅開発を奨励する政策を実施しました。

- 上記のすべての要因を考慮すると、修理とリハビリの需要は予測期間中に拡大すると予想されます。

東南アジアの修理・リハビリテーション産業の概要

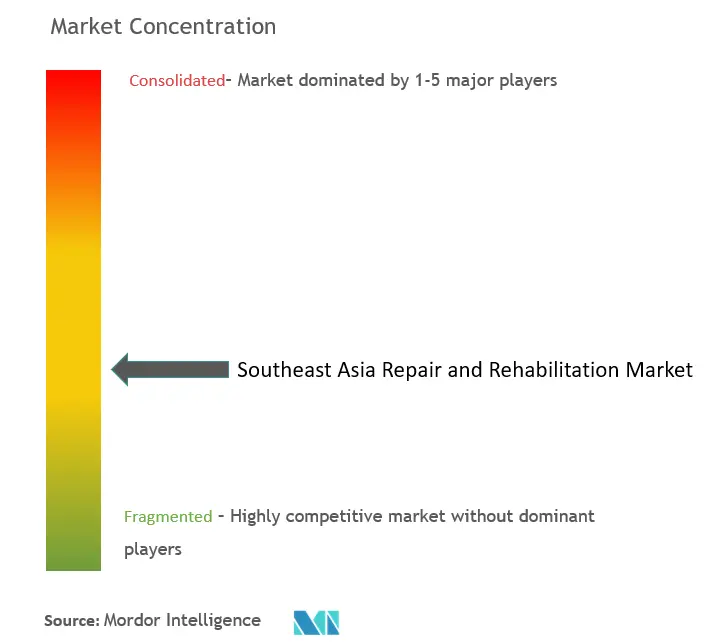

東南アジアの修理およびリハビリテーション市場は、本質的に部分的に細分化されています。市場の主要なプレーヤーには、CHEC建設(M)Sdn Bhd、ガムダベルハド、ペンタオーシャン建設株式会社、PTペンバングナンペルマハン(ペルセロ)Tbk、PTスーリヤチプタテクニク、PTジャヤテクニクインドネシア、PTワスキタカリヤ(ペルセロ)Tbkなどがあります。

東南アジアの修理&リハビリテーション市場のリーダー

China State Construction Engineering Corporation

PT Jaya Teknik Indonesia

Penta-Ocean Construction Co.

Waskita Karya (Persero) Tbk

CHEC Construction (M) Sdn Bhd

- *免責事項:主要選手の並び順不同

東南アジアの修理&リハビリテーション市場ニュース

- 完全なレポートは、調査対象の市場に関連する最近の動向をカバーします。

東南アジアの修理&リハビリテーション産業セグメンテーション

修理は、損傷または劣化した、または壊れたものを良好な状態に復元するプロセスであり、リハビリテーションは、建物またはエリアを以前の良好な状態に戻すプロセスです。修理およびリハビリテーション市場には、建築および建設業界のさまざまな改修、修理、および修復用途に使用されるさまざまな化学物質および材料が含まれます。これらの材料は、さまざまな住宅、商業、インフラストラクチャ、および工業用建物を強化および保護するために使用されます。東南アジアの修理およびリハビリテーション市場は、製品の種類、アプリケーション、および地理学によって分割されます。製品タイプによって、市場は注入グラウト材料、改質モルタル、繊維ラッピングシステム、鉄筋プロテクター、マイクロコンクリートモルタル、およびその他の製品タイプに分割されます。アプリケーションによって、市場は商業、産業、インフラストラクチャ、および住宅に分割されます。レポートは、東南アジア地域の4か国の修理およびリハビリテーション市場の市場規模と予測をカバーしています。レポートは市場規模もカバーしており、予測は価値(USD百万米ドル)に基づいています。

| 注入注入材 | セメント系 |

| 樹脂系 | |

| 改造迫撃砲 | セメント系 |

| 樹脂系 | |

| ファイバーラッピングシステム | カーボンファイバー |

| グラスファイバー | |

| 鉄筋プロテクター | |

| マイクロコンクリートモルタル | |

| その他の製品タイプ |

| コマーシャル |

| 産業用 |

| インフラストラクチャ |

| 居住の |

| インドネシア |

| タイ |

| フィリピン |

| マレーシア |

| 東南アジアの残りの地域 |

| 製品の種類 | 注入注入材 | セメント系 |

| 樹脂系 | ||

| 改造迫撃砲 | セメント系 | |

| 樹脂系 | ||

| ファイバーラッピングシステム | カーボンファイバー | |

| グラスファイバー | ||

| 鉄筋プロテクター | ||

| マイクロコンクリートモルタル | ||

| その他の製品タイプ | ||

| 応用 | コマーシャル | |

| 産業用 | ||

| インフラストラクチャ | ||

| 居住の | ||

| 地理 | インドネシア | |

| タイ | ||

| フィリピン | ||

| マレーシア | ||

| 東南アジアの残りの地域 | ||

東南アジアの修理&リハビリテーション市場調査に関するFAQ

現在の東南アジアの修理・再生市場規模はどれくらいですか?

東南アジアの修理およびリハビリテーション市場は、予測期間(2024年から2029年)中に3%を超えるCAGRを記録すると予測されています

東南アジアの修理およびリハビリテーション市場の主要プレーヤーは誰ですか?

China State Construction Engineering Corporation、PT Jaya Teknik Indonesia、Penta-Ocean Construction Co.、Waskita Karya (Persero) Tbk、CHEC Construction (M) Sdn Bhdは、東南アジアの修理およびリハビリテーション市場で活動している主要企業です。

この東南アジアの修理および再生市場は何年を対象としていますか?

このレポートは、東南アジアの修理およびリハビリテーション市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、東南アジアの修理およびリハビリテーション市場の年間規模を予測しています:2024年、2025年、2026年、2027年、2028年です。そして2029年。

最終更新日:

東南アジアの修理およびリハビリテーション産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の東南アジアの修理およびリハビリテーション市場シェア、規模、収益成長率の統計。東南アジアの修理とリハビリテーションの分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。