ニコチンガム市場規模とシェア

Mordor Intelligenceによるニコチンガム市場分析

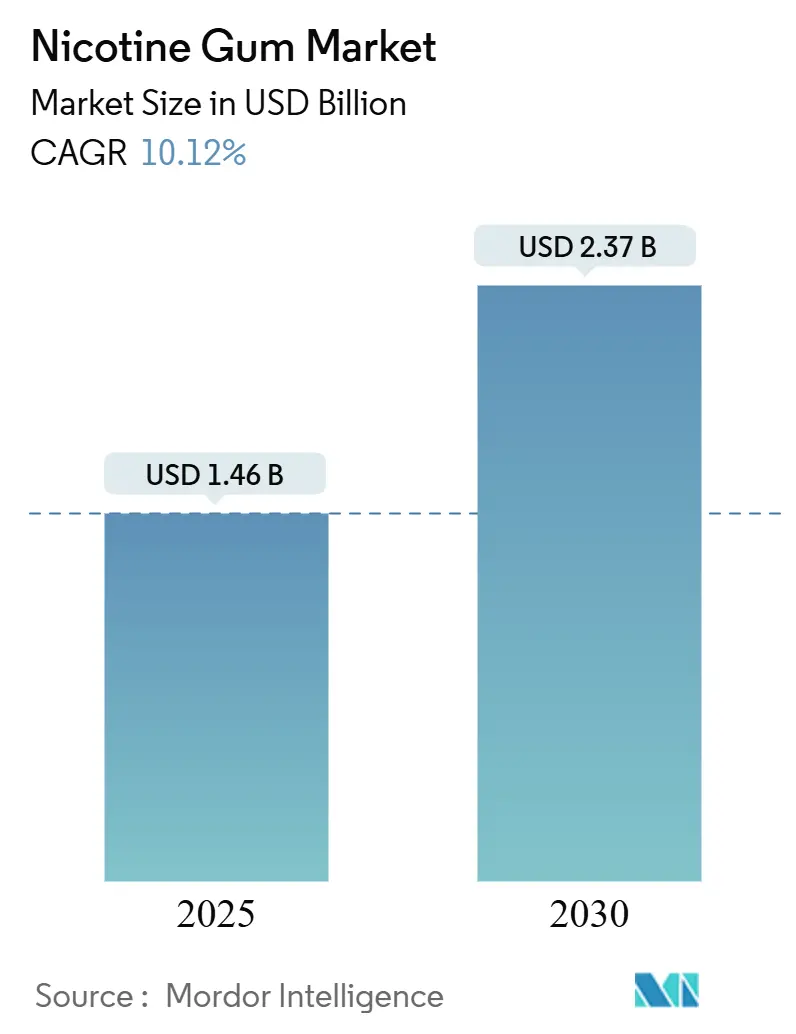

ニコチンガム市場は2025年に14億6,000万米ドルに達し、2030年には23億7,000万米ドルに達すると予測されており、年平均成長率は10.12%です。医療保険者のタバコ関連疾患削減への注力、禁煙方法に関する規制要件、薬物療法の統合が市場成長を牽引しています。禁煙を試みる個人が増加するにつれ、ニコチン代替療法(NRT)製品への世界的な需要が高まっています。この成長は、強固な医療制度とタバコ規制政策を有する地域で特に顕著です。タバコ税、禁煙プログラム、禁煙キャンペーンなどの政府施策がNRT市場を拡大しています。メーカーは新しいフレーバーとコーティング技術により製品の嗜好性を改善しています。デジタル薬局は規制遵守を維持しながら製品へのアクセシビリティを向上させています。FDAは新しい経口製品の承認を継続しており、市場競争を激化させています。この規制支援により製薬会社は研究開発への投資を促進されています。禁煙製品の保険適用範囲の拡大とタバコ関連健康リスクに対する認識の高まりにより、市場拡大がさらに支援されています。

主要レポートのポイント

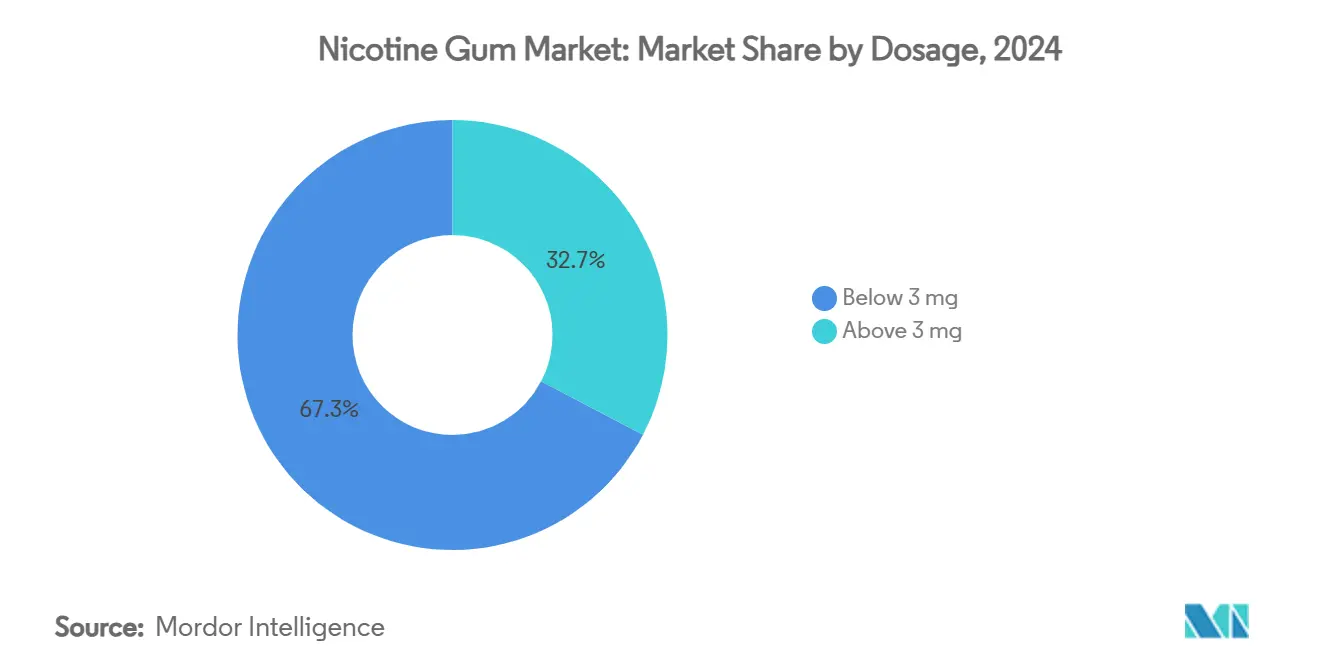

- 投与量別では、3mg未満が2024年の売上シェア67.33%で首位、3mg以上セグメントは2030年まで年平均成長率9.35%で拡大すると予測されています。

- フレーバー別では、ミントが2024年の売上シェア45.34%を占める一方、フルーツカテゴリーは2030年まで年平均成長率9.69%で進歩しています。

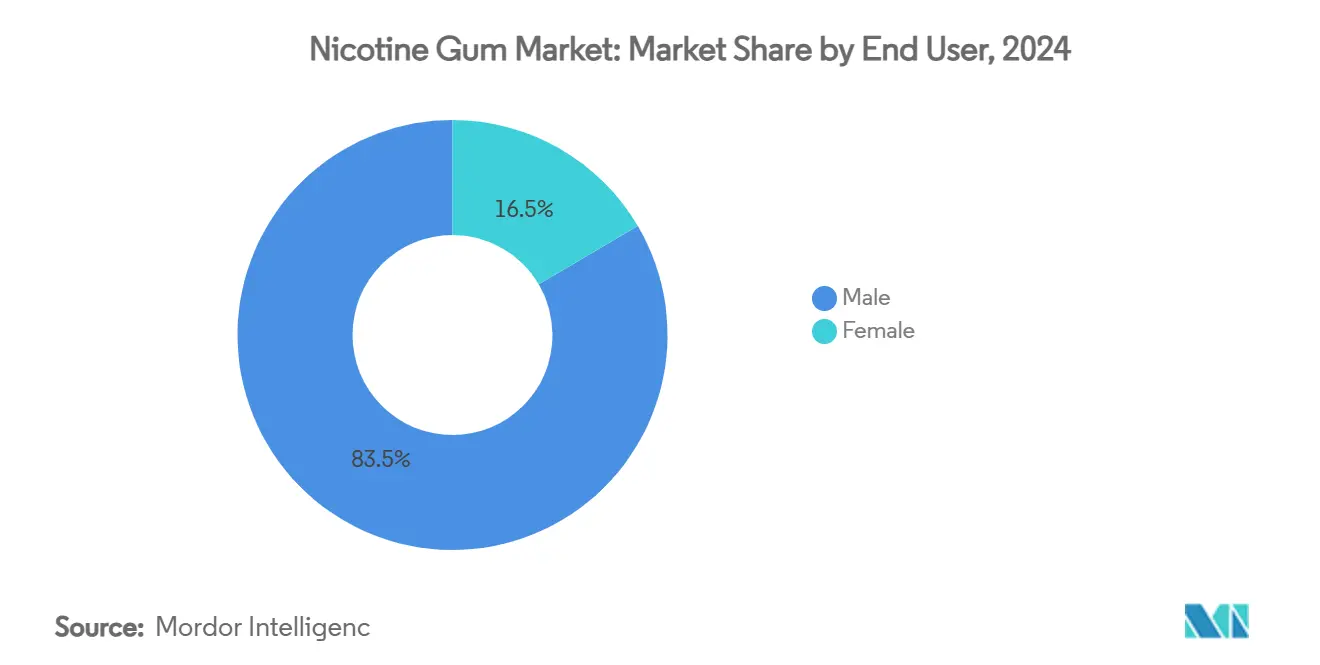

- エンドユーザーの性別では、男性消費者が2024年に83.47%のシェアで支配的である一方、女性セグメントは2030年まで年平均成長率9.96%で上昇しています。

- 流通チャネル別では、ドラッグストア/薬局が2024年のニコチンガム市場シェアの61.57%を保持する一方、オンライン小売店は2030年まで年平均成長率10.27%で成長すると予測されています。

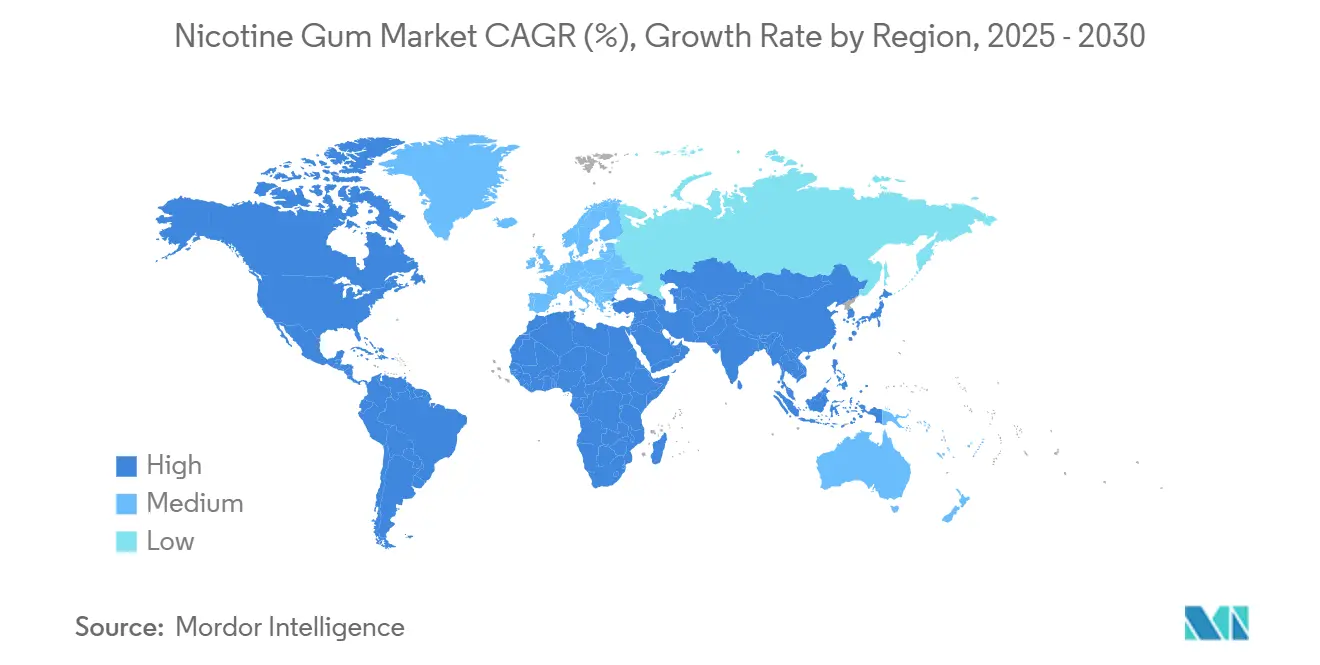

- 地域別では、北米が2024年のニコチンガム市場の84.69%のシェアを獲得し、アジア太平洋は2030年まで年平均成長率10.66%で前進しています。

世界ニコチンガム市場の動向と洞察

推進要因インパクト分析

| 推進要因 | 年平均成長率予測への(〜)%インパクト | 地理的関連性 | インパクトの時間軸 |

|---|---|---|---|

| 喫煙の有害な影響に対する認識の高まり | +1.8% | 世界的、北米と欧州でより強いインパクト | 中期(2~4年) |

| 世界的な禁煙イニシアチブと公衆衛生キャンペーン | +1.5% | 世界的、特にアジア太平洋と新興市場で効果的 | 長期(4年以上) |

| 便利で目立たない禁煙製品への需要の増大 | +1.2% | 北米と欧州が中核、アジア太平洋の都市部に拡大 | 短期(2年以下) |

| 製品処方とフレーバーガムのイノベーション | +0.9% | 世界的、先進国市場のプレミアムセグメント | 中期(2~4年) |

| 医師の推奨と医療サポート | +1.1% | 北米と欧州、アジア太平洋の医療システムで成長 | 中期(2~4年) |

| 医療提供者との協力と戦略的パートナーシップ | +0.7% | 主に北米と欧州、および一部のアジア太平洋市場 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

喫煙の有害な影響に対する認識の高まり

喫煙関連健康リスクに対する認識の高まりが、禁煙製品およびサービス市場の成長を牽引しています。肺がん、心疾患、呼吸器疾患、受動喫煙の影響などのリスクに対する消費者の理解により、意志の力のみに依存するのではなく、科学的根拠に基づいた解決策への需要が増加しています。多くの地域で喫煙率は減少していますが、人口増加により喫煙者の総数は増加しており、ニコチンパッチ、ガム、トローチ、処方薬などの禁煙補助具への需要が維持されています。医学界がニコチン依存をライフスタイルの選択ではなく慢性疾患として認識することで、長期的なニコチン代替療法(NRT)の使用が妥当性を得ています。この医学的観点により、市場は短期的な解決策を超えて、行動支援、カウンセリングサービス、デジタルヘルスアプリケーションを組み込んだ包括的で長期的な依存症管理アプローチを含むまでに拡大しています。

世界的な禁煙イニシアチブと公衆衛生キャンペーン

政府のタバコ規制イニシアチブは、課税、規制、禁煙支援を組み合わせた枠組みを通じてニコチンガムの需要を牽引しています。オーストラリア政府は2024年4月に新しいタバコ規制を実施しました[1]出典:オーストラリア政府保健高齢者ケア省、「オーストラリアにおける喫煙およびタバコ法」、health.gov.au。。これらの規制は、フレーバー添加物の除去と製品パッケージの標準化により、タバコ製品の魅力と誘引力を削減することを目的としています。この措置は、広告を通じて脆弱な人々をターゲットにするタバコ会社の能力を制限します。規制では、タバコのパック、ポーチ、タバコスティックの標準化された寸法が義務付けられています。英国政府は2024年に禁煙サービスに年間7,000万ポンドを配分し、毎年36万人の禁煙支援を目標とし、ニコチン代替療法市場を拡大しています[2]出典:英国保健社会ケア省、「地域禁煙サービスおよびサポート資金配分と方法論」、gov.uk。この資金は、無料のニコチン代替製品、カウンセリングサービス、デジタルサポートツール、高リスク人口向けの専門プログラムを提供します。WHO「タバコ規制に関する枠組み条約」は、各管轄区域間での標準化されたアプローチを通じて市場開発を支援し、価格設定、パッケージング、禁煙支援プログラムのガイドラインを確立しています[3]出典:世界保健機関、「作業分野」、WHO「タバコ規制に関する枠組み条約」(FCTC)2030プロジェクト、who.int。この枠組みは国際協力、研究共有、タバコ規制措置の統一規制基準を促進します。

便利で目立たない禁煙製品への需要の増大

職場での喫煙制限と柔軟な勤務形態により、目立たないニコチン送達形式への需要が増加しています。ニコチンガムは、パッチや吸入器の視認性なしに制御された投与量と口腔満足感を提供します。オフィスワーカーは会議中にガムを使用でき、リモート従業員は連続放出代替品と比較してオンデマンドのストレス緩和の恩恵を受けます。ガム形式により、ユーザーは個人のニーズと職場スケジュールに基づいてニコチン摂取量を管理できます。メーカーは菓子製品に似せたガムの質感を改善し、顎の負担を軽減し、初期の製剤に特徴的だった強い胡椒味を除去しています。改善された質感はまた、長持ちするフレーバーと一貫したニコチン放出を促進します。さらに、コンパクトなブリスターパッケージにより便利な持ち運びが可能になり、現代のライフスタイルのニーズに応えています。このパッケージングイノベーションにより、ニコチンガムは様々な職業環境でより利用しやすく社会的に受け入れられるようになり、都市労働者の間での採用拡大に貢献しています。

製品処方とフレーバーガムのイノベーション

企業は生物学的利用能を改善し、副作用を最小限に抑え、従来のミント品種を超えてフレーバーオプションを拡大する処方技術を通じてニコチンガムを強化しています。研究により、フルーツと非ミントフレーバーが禁煙成功率を改善することが示されています。FDAの2023年ニコチン代替療法(NRT)製品ガイダンスは、詳細な治療プロトコルと特定の有効性測定を含む臨床開発の包括的な枠組みを提供し、革新的な製剤に明確な規制経路を確立しています[4]出典:テレサ・ミケーレ医師、「FDA、最終ニコチン代替療法医薬品ガイダンスを発行」、米国食品医薬品局、fda.gov。メーカーは最適な治療効果を維持しながらニコチンの初期の苦味を効果的に軽減する先進的なコーティングガム変種を作成しており、臨床研究で一貫して特定されている重大な服薬順守課題に対処しています。先進的なポリマー技術により、延長された咀嚼時間を通じてニコチンの精密な制御放出が可能になり、投与頻度を大幅に削減し、全体的なユーザー利便性を向上させています。

阻害要因インパクト分析

| 阻害要因 | 年平均成長率予測への(〜)%インパクト | 地理的関連性 | インパクトの時間軸 |

|---|---|---|---|

| 代替ニコチン代替療法(NRT)からの激しい競争 | -1.4% | 世界的、特に北米と欧州で激化 | 短期(2年以下) |

| 限定的な消費者認識 | -0.8% | 主にアジア太平洋、中東・アフリカ、南米の新興市場 | 中期(2~4年) |

| 副作用とユーザーの不快感 | -0.6% | 世界的、医療サポートが限定的な市場でより高いインパクト | 短期(2年以下) |

| 世論の認識の課題 | -0.5% | 主に確立された喫煙文化を持つ伝統的市場 | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

代替ニコチン代替療法(NRT)からの激しい競争

FDAが2025年1月に20種類のZYNニコチンポーチ製品のマーケティング承認を行ったことは、経口ニコチン送達オプションにおける大きな変化を示しています[5]出典:米国食品医薬品局、「FDAは広範囲な科学的レビュー後、20種類のZYNニコチンポーチ製品のマーケティングを承認」、fda.gov。ニコチンポーチは咀嚼の必要性を排除し、顎の疲労を防ぎ、唇の下で目立たないままであり、職場環境で目立たないことが求められる専門家にアピールしています。従来の喫煙習慣を模倣する治療用電子タバコデバイスは、従来の喫煙習慣を模倣する効果により禁煙クリニックからの支持を増しています。これらの新しい製品カテゴリーは複数のニコチン送達形式に消費者の注意を分散させ、ニコチンガムメーカーは市場ポジションを維持するために確立された臨床背景、実証された安全記録、制御された投与メカニズムを強調することを余儀なくされています。これらの代替ニコチン送達システムの出現は、従来のニコチン代替療法市場に追加の競争圧力を生み出しています。

限定的な消費者認識

ニコチン代替療法(NRT)に関する知識のギャップは、高所得地域以外で依然として蔓延しています。中国系およびベトナム系アメリカ人喫煙者を対象とした研究では、禁煙を医学的介入ではなく個人の意志の力と関連付ける深く根ざした文化的信念により、NRT使用が限定的であることが示されています。特に「ある依存症を別の依存症に置き換える」という信念などの一般的な誤解が、これらのコミュニティにおけるNRT採用率を大幅に削減しています。ユーザーは適切な使用パターン、投与間の最適なタイミング、推奨される咀嚼-休憩サイクル、包括的な治療期間プロトコルの理解において頻繁に大きな課題に直面しています。低・中所得国におけるプロフェッショナルカウンセリングサービスの限定的な利用可能性により、初期投与戦略、投与エスカレーション手順、漸減プロトコルを含む投与管理に関する不十分な臨床指導がもたらされています。これらの持続的な障壁に効果的に対処するために、メーカーは様々な識字レベル、文化的感受性に対応し、禁煙への医学的アプローチの明確で段階的な説明を提供する包括的な多言語指示書、詳細な図解ガイド、インタラクティブなデジタルサポートツールを開発する必要があります。

セグメント分析

投与量別:高強度が勢いを獲得

3mg未満の層が2024年に支配的であり、軽度および中程度の喫煙者が段階的な漸減プログラムを選択したため、ニコチンガム市場シェアの67.33%を獲得しました。この支配は、より低い全身曝露を好むユーザー選好と2mg製品を優先する確立された薬局在庫パターンに由来します。このセグメントは既存のメーカーに安定した収益を提供し、禁煙を試みる新しいユーザーの初期選択肢として機能します。しかし、臨床処方パターンは進化しています。医療施設は現在、治療を個人化し、研究で一般的な再発要因として特定されている投与不足を防ぐために、ファーガーストロームニコチン依存度テストを実施しています。

3mg以上のセグメントは最も高い成長率を示し、2030年まで9.35%の年平均成長率が予測されています。重度の喫煙者は、禁煙後の重要な最初の72時間中に離脱症状を管理するために、上昇した初期血漿濃度を必要とします。4mgガムが退院パッケージに含まれると禁煙プログラムでの患者維持率が改善し、患者が帰宅後に継続的な処方薬の補充をもたらします。メーカーは、味や喉の不快感に関する以前のユーザーの懸念に対処するために、強化された質感を持つバイレイヤー高用量製剤を開発しています。より高い用量へのこの変化により、平均販売価格が上昇し、ニコチンガム市場の総利益率が向上します。

フレーバー別:従来のミントを超えたイノベーション

ミントは2024年の売上価値の45.34%で市場リーダーシップを維持しており、すっきりとした後味と薬局チャネルでの確立された存在に支えられています。ミントフレーバーのニコチンガムは、その魅力と効果を高めるいくつかの要因により市場を支配しています。ミントの爽やかで冷涼な感覚は、ニコチンの苦味をマスクするだけでなく、ユーザーにとってガムをより楽しいものにします。強い消費者需要に応える主要メーカーは、ポートフォリオでミント品種を優先し、強固なブランド認知と広範な利用可能性を確保しています。2mg、4mg、6mgのニコチン強度を持つミントフレーバーガムは、様々なレベルのニコチン依存に対応し、禁煙を目指す人々に調整されたサポートを提供します。さらに、無糖および低カロリーのミントオプションなどのイノベーションの急増により、特に健康志向の消費者の間でその魅力が増幅されています。

フルーツカテゴリーはフレーバーの多様化により9.69%の年平均成長率を示しています。プレミアムフルーツフレーバー品種は、より高い再購入頻度と改善された禁煙成功率を実証しています。メーカーは規制パラメーター内で成人消費者をターゲットとする微妙な温感プロファイルを開発することで対応しています。先進的なコーティングコア技術により持続的なフレーバー放出が可能になり、完全な消費時間とニコチン吸収の向上を促進し、ニコチンガム市場での消費者維持の向上に貢献しています。

エンドユーザー別:女性セグメントが成長牽引役として浮上

男性消費者は2024年のニコチン代替療法(NRT)購入総額の83.47%を占めており、従来の喫煙パターンを反映しています。歴史的なマーケティングは男性的なテーマを強調していましたが、新興の傾向により、発展途上経済での女性喫煙率の増加と生殖健康への懸念による禁煙試行の増加が示されています。女性セグメントは2030年まで9.96%の年平均成長率で成長すると予測されており、製品開発戦略に影響を与えています。医療提供者はNRT流通チャネルを拡大しており、産科クリニックがニコチンガムを出生前ケアプロトコルに組み込み、婦人科医が産後サポートサービスに含めています。

性別に基づく生物学的違いが治療推奨に影響を与えます。女性は特定のホルモン段階中により迅速にニコチンを代謝するため、渇望を効果的に管理するためにより頻繁なガム使用が必要です。無糖処方と軽いフレーバーを特徴とする製品は、口腔健康と味の好みを優先する女性消費者の間で人気を博しています。ユーザー体験とサポートリソースを特集するソーシャルメディアアウトリーチにより、女性コミュニティでのNRT受容が増加し、市場拡大に貢献しています。

流通チャネル別:デジタル変革が加速

薬局は2024年に61.57%の収益シェアで支配的地位を保持しており、禁煙のための対面カウンセリングの効果と薬局で調剤されるNRTの広範な償還政策に牽引されています。カナダ保健省は2024年8月からカナダで薬剤師のみの販売規制を実施し、対象製品を規制された薬局チャネルに誘導することでこの地位を強化しています。英国では、地域薬剤師がNHS病院退院チームと協力して患者にニコチンガムスターターパックを提供し、病院から地域設定への継続的なケアを確保しています。

オンラインストアは2030年まで10.27%の年平均成長率で成長すると予測されており、デジタル注文とビデオ相談を組み合わせる遠隔薬局プラットフォームに牽引されています。このモデルは消費者に利便性を提供しながら規制要件を満たしています。都市消費者は自宅配送サービスの恩恵を受け、農村患者は実店舗への移動時間を短縮しています。市場では薬剤師が発送前に注文を確認するハイブリッドモデルが開発され、eコマース枠組み内で専門基準を維持しています。スーパーマーケットとハイパーマーケットは価格意識の高い消費者にサービスを提供し続けていますが、医療統合の増加により市場シェアは減少しています。流通チャネルの多様化により、ニコチンガム市場の継続的な拡大が支援されています。

地域分析

北米は2024年の収益の84.69%を占めており、包括的な保険適用、病院ベースのオプトアウトプロトコル、確立された小売ネットワークに牽引されています。インディアナ州の「Quit Now」プログラムは、ニコチン代替療法とカウンセリングを組み合わせた場合の40%の禁煙率を報告しており、2023年の支援なしの試行の4-7%と比較されます。カナダの規制では特定の製品に対する薬剤師の関与が必要であり、アクセシビリティを維持しながら専門的な監督を提供しています。FDA承認のポーチと治療用電子タバコが競争を激化させる一方で、ニコチンガムは自己投与能力と口腔満足感を好む強固なユーザーベースを維持しています。

アジア太平洋地域は2030年まで10.66%の年平均成長率で最も高い成長率を実証しています。この成長は、特に低中所得国での高い喫煙率に由来します。研究により禁煙プログラムの主要なギャップが示されているため、南アジア市場は大きな可能性を提供しています。これらの市場では、より効果的な禁煙戦略を開発するために、禁煙組織、政策立案者、医療専門家間の改善された調整が必要です。

欧州は確立された医療システムを通じて一貫した需要を維持しています。英国は地域禁煙サービスとニコチンガムなどの代替品を喫煙者に提供する「Swap to Stop」プログラムに年間資金を提供しています。東欧では、購買力の低さがより小さく手頃な価格のパッケージ形式の機会を生み出しています。南米、アフリカ、中東は、政府が世界保健機関の推奨を実施するにつれて成長の可能性を示していますが、医療システムの発展が依然として重要です。国際企業は禁煙イニシアチブで地域の非政府組織と提携し、ニコチンガム市場でのプレゼンスを拡大しています。

競争環境

ニコチンガム業界は適度に断片化された状態を維持しています。市場の主要プレーヤーには、Kenvue Inc.、Perrigo Company plc、Cipla Limited、Rusan Pharma Ltd、ITC Limitedが含まれます。企業は製品ポートフォリオの拡大と無糖ガムなどのユニークな製品の提供に焦点を当て、差別化を図り市場需要を満たしています。

2024年6月、KenvueのNicoretteガムとパッチは、世界保健機関(WHO)事前適格性ステータスを受けた最初のニコチン代替療法(NRT)となりました。WHO事前適格性リストは医薬品の品質、安全性、有効性を評価し、特に低所得国における高優先度治療分野での医薬品品質に関してUN機関と国際機関に指針を提供しています。

市場では製品開発が継続的に進化しています。新しいバイレイヤーガム製剤は、急性および継続的な渇望の両方に対処するために即効性と持続性のニコチン放出を提供します。メーカーは菓子の専門家と協力して、湿度変化に耐性のある安定したフルーツフレーバーを開発しています。複数の大陸に製造施設を持つ企業は、地理的および通貨リスクを削減することでサプライチェーンの優位性を実証しています。保健当局が経口ニコチン代替品をますます承認する中、ガムメーカーは市場拡大の中でブランド力を維持しながら、精密な投与能力と実証された効果を含む自社製品の特定の利益を実証する必要があります。

ニコチンガム業界のリーダー

Kenvue Inc.

Perrigo Company plc

Cipla Limited

Rusan Pharma Ltd

ITC Limited

- *免責事項:主要選手の並び順不同

最近の業界発展

- 2024年10月:ALIBARBARは明確なニコチン含有量表示のある従来のガム缶デザインでニコチンガムを導入しました。各ガム片には3mgのニコチンが含まれており、消費者に馴染みのある無煙ニコチン送達形式を提供しています。

- 2024年6月:Dr. Reddy's Laboratoriesは、米国市場外でのイギリスの消費者ヘルスケア企業Haleonのニコチン代替療法(NRT)事業を52億7,600万ルピーで買収する契約に署名しました。買収には世界的なNRTブランドNicotinellと、米国外市場でのローカル市場リーディングブランドNicabate、Habitrol、Thriveが含まれます。

- 2024年5月:Fertin Pharmaが所有するニコチンガムブランドRyzeは、インド市場でのプレゼンス拡大のためにデジタルコマース企業100daysと提携しました。同社はミント、フルーツ、サウンフ、プディナ、パーンなど、インドの好みに適したフレーバーでニコチンガムを開発するための市場調査を実施しました。

- 2023年5月:消費者セルフケア製品の主要プロバイダーであるPerrigo Company PLCは、2mgと4mgの市販薬(OTC)として販売するニコチンコーティングミントトローチについて米国食品医薬品局から最終承認を受けたと発表しました。

世界ニコチンガム市場レポートの範囲

ニコチンガムはニコチンを含む咀嚼ガムで、人々の禁煙を支援するために使用されます。ニコチンガム市場はタイプ、流通チャネル、地域によってセグメント化されています。タイプ別では、市場は2mgニコチンガムと4mgニコチンガムにセグメント化されています。流通チャネル別では、市場はスーパーマーケット/ハイパーマーケット、コンビニエンスストア/タバコ店、オンライン小売店、その他の流通チャネルにセグメント化されています。地域別では、市場は北米、欧州、アジア太平洋、南米、中東・アフリカにセグメント化されています。各セグメントについて、市場規模と予測は価値(米ドル)ベースで行われています。

| 3mg未満 |

| 3mg以上 |

| ミント |

| フルーツ |

| その他 |

| 男性 |

| 女性 |

| スーパーマーケット/ハイパーマーケット |

| ドラッグストア/薬局 |

| オンライン小売店 |

| その他の流通チャネル |

| 北米 | 米国 |

| カナダ | |

| その他の北米 | |

| 欧州 | 英国 |

| フランス | |

| スウェーデン | |

| その他の欧州 | |

| アジア太平洋 | |

| 南米 | |

| 中東・アフリカ |

| 投与量別 | 3mg未満 | |

| 3mg以上 | ||

| フレーバー別 | ミント | |

| フルーツ | ||

| その他 | ||

| エンドユーザー別 | 男性 | |

| 女性 | ||

| 流通チャネル別 | スーパーマーケット/ハイパーマーケット | |

| ドラッグストア/薬局 | ||

| オンライン小売店 | ||

| その他の流通チャネル | ||

| 地域別 | 北米 | 米国 |

| カナダ | ||

| その他の北米 | ||

| 欧州 | 英国 | |

| フランス | ||

| スウェーデン | ||

| その他の欧州 | ||

| アジア太平洋 | ||

| 南米 | ||

| 中東・アフリカ | ||

レポートで回答される主要な質問

ニコチンガム市場の現在の規模は?

ニコチンガム市場規模は2025年に14億6,000万米ドルで、2030年には23億7,000万米ドルに達すると予測されています

どの地域が世界売上をリードしていますか

北米が成熟した医療統合と保険適用により2024年の収益の84.69%でリードしています。

2030年まで最も急成長する地域は?

アジア太平洋地域は、喫煙率の上昇と薬学的禁煙補助具へのより広いアクセスに支えられ、10.66%の年平均成長率で拡大すると予測されています。

最も勢いを増している投与量強度は?

3mg以上のガムが最も急成長するセグメントで、臨床医が重度喫煙者により高い用量を処方するにつれ9.35%の年平均成長率で上昇すると予想されます。

最終更新日: