欧州動物性食品・飲料市場分析

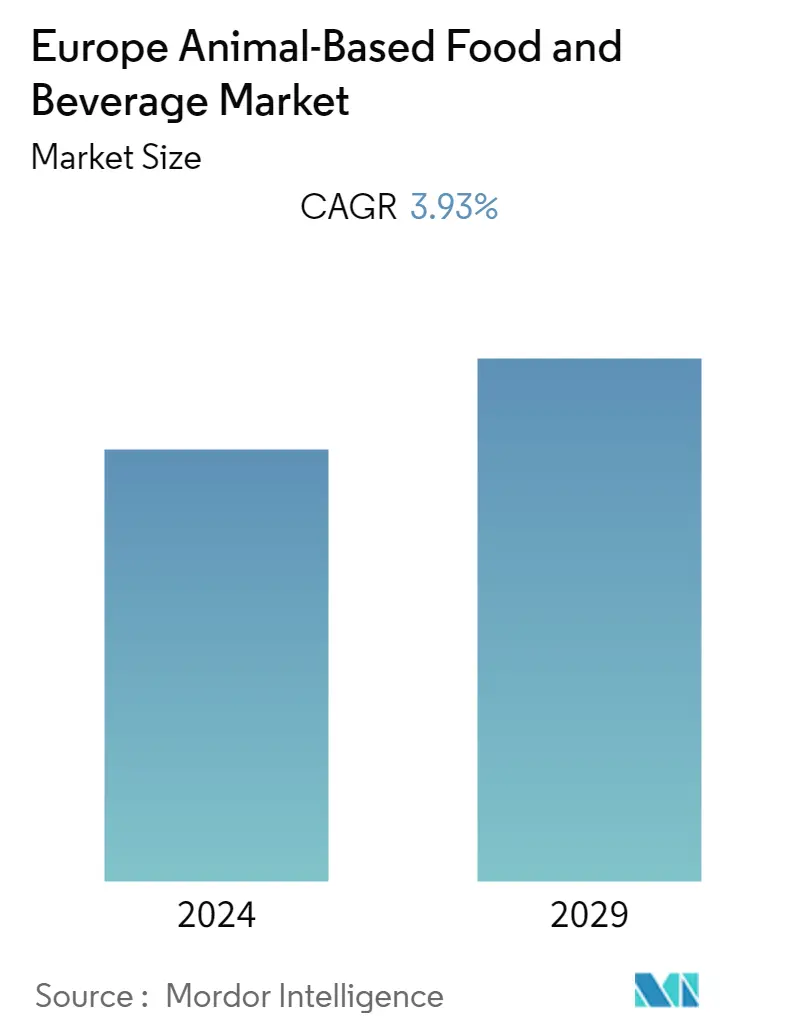

欧州の動物性食品・飲料市場は、予測期間中(2022~2027)に3.93%のCAGRで成長すると予測される。

欧州の動物性食品・飲料業界は、COVID-19により、価格変動、サプライチェーンの混乱、安全性、その他の予期せぬ影響など、いくつかの課題に直面している。COVID-19以降、この地域の人々の健康意識はますます高まっている。さらに、欧州では動物性食品・飲料に対する消費者行動が広範囲にわたって変化している。例えば、近年、デンマークからEUへのベーコンの輸出量は全体的に減少した。2019年現在、それはおよそ47千トンに達した。2021年には、同国から欧州連合への輸出量は合計で約45千トンに達し、そのうち約43千トンのベーコンが英国への輸出貿易用であった。

中期的には、多忙なライフスタイル、消費者の嗜好の変化、すぐに食べられる食品(加工肉や乳製品スナックなど)への需要の高まりといった要因に支えられた簡便食品へのニーズの高まりが、調査対象市場の需要を牽引すると予想される。

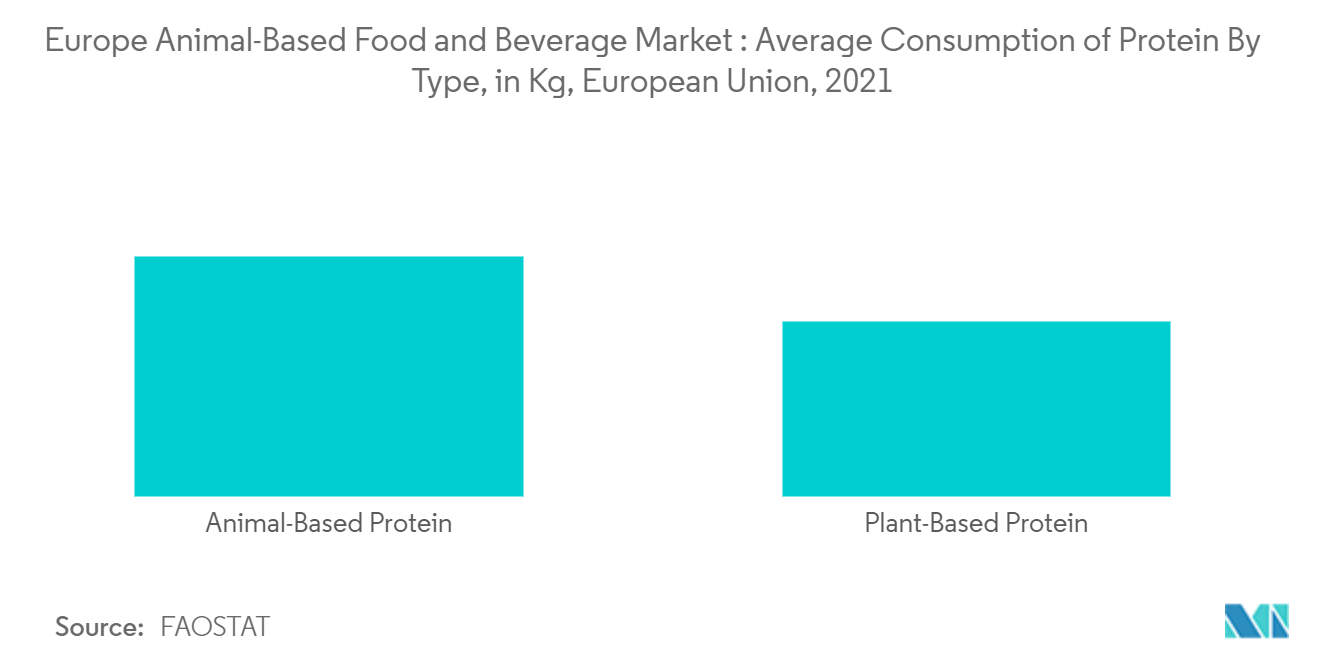

さらに、食肉加工技術の革新により、市場に多様な製品が導入され、より多くの消費者層を確保している。欧州連合(EU)では、チーズと豚肉が動物性蛋白源として好まれ、次いで鶏肉、牛乳、ウシが続く。

欧州動物性食品・飲料市場動向

高付加価値動物性タンパク質への需要の高まり

ユーロスタットによると、ウシ、家禽、ブタ、ヒツジといった食肉の年間生産量は、欧州市場で絶えず増加している。欧州連合委員会のデータによると、欧州連合の豚肉生産量は2021年の最初の5ヶ月で増加した。欧州連合の5月の豚肉生産量は188万トンで、4月より1%減少したが、前年同月比では5%(96,600トン)増加した。1,987万頭の清浄豚が屠殺され、前年同月を5%(94万9,500頭)上回った。これは、主に世界的な消費者の健康志向の高まりを背景とした、タンパク質を多く含む食品への需要の高まりによるものである。動物性タンパク質に対する需要の増加と、低脂肪・高タンパク質食に対する消費者の嗜好の高まりにより、欧州全体で動物性タンパク質の消費量が顕著に増加している。この傾向は、アフリカ、アジア太平洋地域、特に中東のエスニック料理がヨーロッパで消費されている影響によってもたらされている。そのため、欧州では動物性タンパク質製品の需要がさらに高まっている。加工された鶏肉と豚肉の消費の増加は、欧州における加工肉の需要を促進すると予想される。

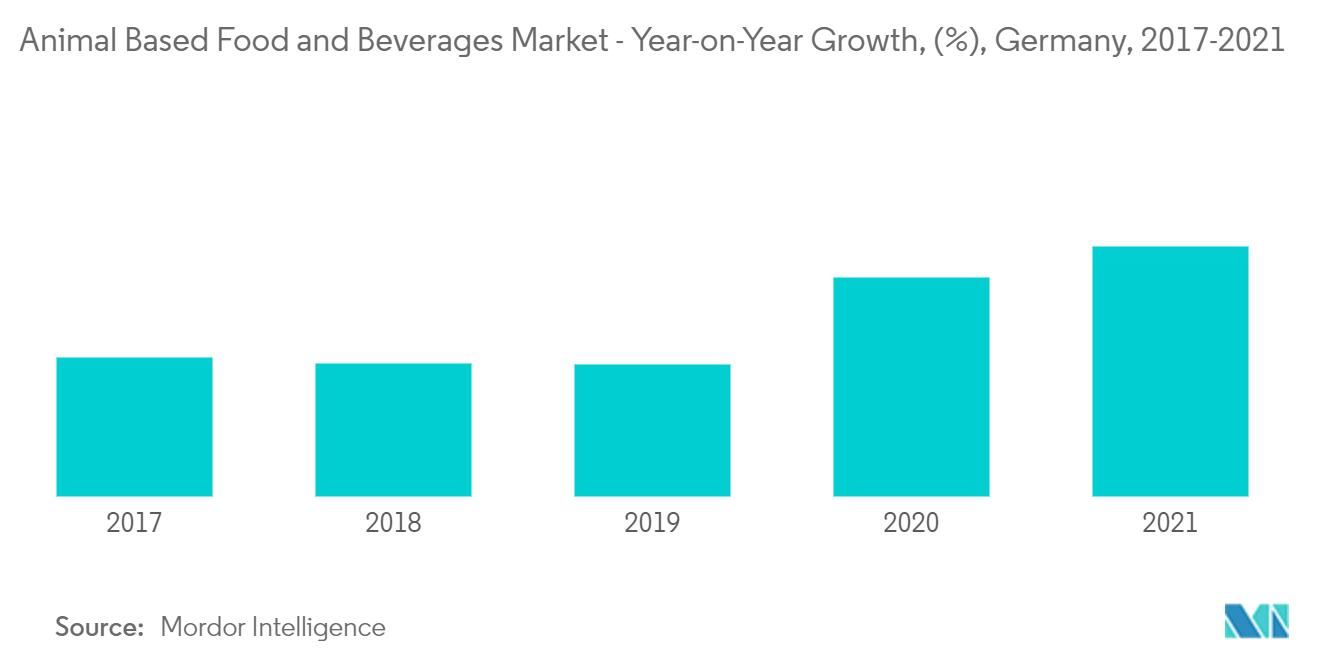

ドイツが最大市場

ドイツの食肉市場はすでに飽和状態にあり、過去30年間で消費量はわずかに減少した時期もあったが、全体としてはほぼ停滞しており、国民1人当たり年間約60キログラムとなっている。2021年には、国民一人当たり53.5キログラムとなり、そのうち豚肉が31キログラムを占め、鶏肉(13.1キログラム)、牛肉(9.4キログラム)と続く。羊、ヤギ、その他の肉(鹿肉を含む)の消費量は2キログラムに満たない。また、ハムはドイツで最も好まれる肉製品のひとつで、風乾させた生ハムのような「生ハム(Rohschinken)と、茹でて熟成させたピンク色の「加熱ハム(Kochschinken)の両方がある。牛乳とその他の乳製品の高い生産水準に関して、ドイツは2021年の牛乳総供給量の20.9%を占めている。さらに、乳製品部門に関する限り、ドイツの自給率は133%である。

欧州動物性食品・飲料産業概要

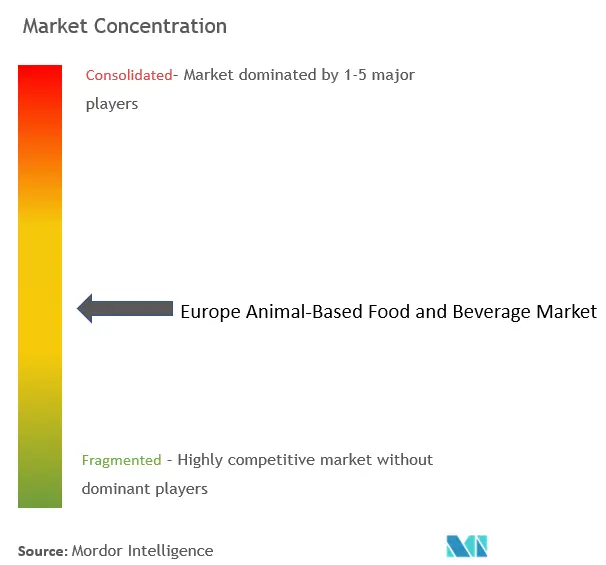

Royal FrieslandCampina NV、Unilever PLC、Arla Foods Ambaなど、欧州の動物性食品・飲料市場で最も活発に活動している企業は数少ない。主要プレーヤーは、統合を達成し、自社製品を最適化するための主要戦略として、MAや製品革新に乗り出している。さらに、これらの企業は地元市場で優位に立つために地元企業と提携している。例えばRoyal FrieslandCampina NVは、Royal A-wareとモッツァレラチーズの生産と供給に関する契約を締結した。この提携により、ロイヤルAウェア社は、ヘーレンフェーン(オランダ)の新しいモッツァレラチーズ生産拠点で、生乳の加工とモッツァレラチーズの生産を担当する。

欧州動物性食品・飲料市場リーダー

Danone SA

Nestle SA

Nomad Foods

Royal FrieslandCampina NV

Unilever PLC

- *免責事項:主要選手の並び順不同

欧州動物性食品・飲料市場ニュース

2022年4月、ノマド・フーズはオープンイノベーション・ポータルを立ち上げ、食の未来を形作り、より持続可能な食生活を支援するために拡大可能な新しいソリューションを共有するパートナーを募集した。

2020年6月、フード・ユニオンは、リトアニア、エストニア、ノルウェー、デンマーク、ルーマニア、ベラルーシ、ロシアなどの地域を含む北ヨーロ ッパで発売する、独自の風味、食感、栄養上の利点を特徴とする100以上の製品を準備した。

2021年4月、ノマド食品はフォルテノヴァ・グループの冷凍食品事業の買収完了を発表した。

欧州の動物性食品・飲料産業セグメンテーション

動物性食品には、魚、鶏、牛、豚など、動物由来の多くの食品が含まれる。市場は製品タイプ、流通チャネル、地域別に区分されている。製品タイプ別では、加工肉、乳飲料、アイスクリーム、チーズ、ヨーグルト、食品スプレッドに区分される。加工肉セグメントは、ベーコン、ハンバーガーとグリル、ミートボール、ソーセージ、その他の加工肉に細分化される。乳飲料分野は、フレーバー付きとフレーバーなしに細分化される。流通チャネル別では、市場はスーパーマーケット/ハイパーマーケット、コンビニエンスストア、オンライン小売店、その他の流通チャネルに区分される。国別では、イギリス、ドイツ、フランス、ベルギー、イタリア、スペイン、オランダ、スイス、スウェーデン、デンマーク、ノルウェー、フィンランド、ポルトガル、その他ヨーロッパに区分される。本レポートでは、上記のセグメントについて、金額(百万米ドル)単位の市場規模と予測を提供している。

| 加工肉 | ベーコン |

| ハンバーガーとグリル | |

| ミートボール | |

| ソーセージ | |

| その他の加工肉 | |

| 乳飲料 | 風味のある |

| ノンフレーバー | |

| アイスクリーム | |

| チーズ | |

| ヨーグルト | |

| フードスプレッド |

| スーパーマーケット/ハイパーマーケット |

| コンビニ |

| オンライン小売店 |

| その他の流通チャネル |

| イギリス |

| ドイツ |

| フランス |

| ベルギー |

| イタリア |

| スペイン |

| オランダ |

| スイス |

| スウェーデン |

| デンマーク |

| ノルウェー |

| フィンランド |

| ポルトガル |

| ヨーロッパの残りの部分 |

| 製品タイプ別 | 加工肉 | ベーコン |

| ハンバーガーとグリル | ||

| ミートボール | ||

| ソーセージ | ||

| その他の加工肉 | ||

| 乳飲料 | 風味のある | |

| ノンフレーバー | ||

| アイスクリーム | ||

| チーズ | ||

| ヨーグルト | ||

| フードスプレッド | ||

| 流通チャネル別 | スーパーマーケット/ハイパーマーケット | |

| コンビニ | ||

| オンライン小売店 | ||

| その他の流通チャネル | ||

| 国 | イギリス | |

| ドイツ | ||

| フランス | ||

| ベルギー | ||

| イタリア | ||

| スペイン | ||

| オランダ | ||

| スイス | ||

| スウェーデン | ||

| デンマーク | ||

| ノルウェー | ||

| フィンランド | ||

| ポルトガル | ||

| ヨーロッパの残りの部分 | ||

欧州の動物性食品・飲料市場に関する調査FAQ

現在のヨーロッパの動物由来の食品および飲料の市場規模はどれくらいですか?

ヨーロッパの動物由来の食品および飲料市場は、予測期間(3.93%年から2029年)中に3.93%のCAGRを記録すると予測されています

ヨーロッパの動物由来の食品および飲料市場の主要プレーヤーは誰ですか?

Danone SA、Nestle SA、Nomad Foods、Royal FrieslandCampina NV、Unilever PLC は、ヨーロッパの動物由来の食品および飲料市場で事業を展開している主要企業です。

このヨーロッパの動物由来の食品および飲料市場は何年を対象としていますか?

このレポートは、ヨーロッパの動物由来の食品および飲料市場の過去の市場規模を2019年、2020年、2021年、2022年および2023年までカバーしています。レポートはまた、ヨーロッパの動物由来の食品および飲料の市場規模を2024年、2025年、2026年まで予測しています。 、2027年、2028年、2029年。

最終更新日:

欧州動物性食品・飲料産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のヨーロッパの動物由来の食品および飲料の市場シェア、規模、収益成長率の統計。ヨーロッパの動物由来の食品および飲料の分析には、2029 年までの市場予測の見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。