Taille et parts du marché du gluten de blé

Analyse du marché du gluten de blé par Mordor Intelligence

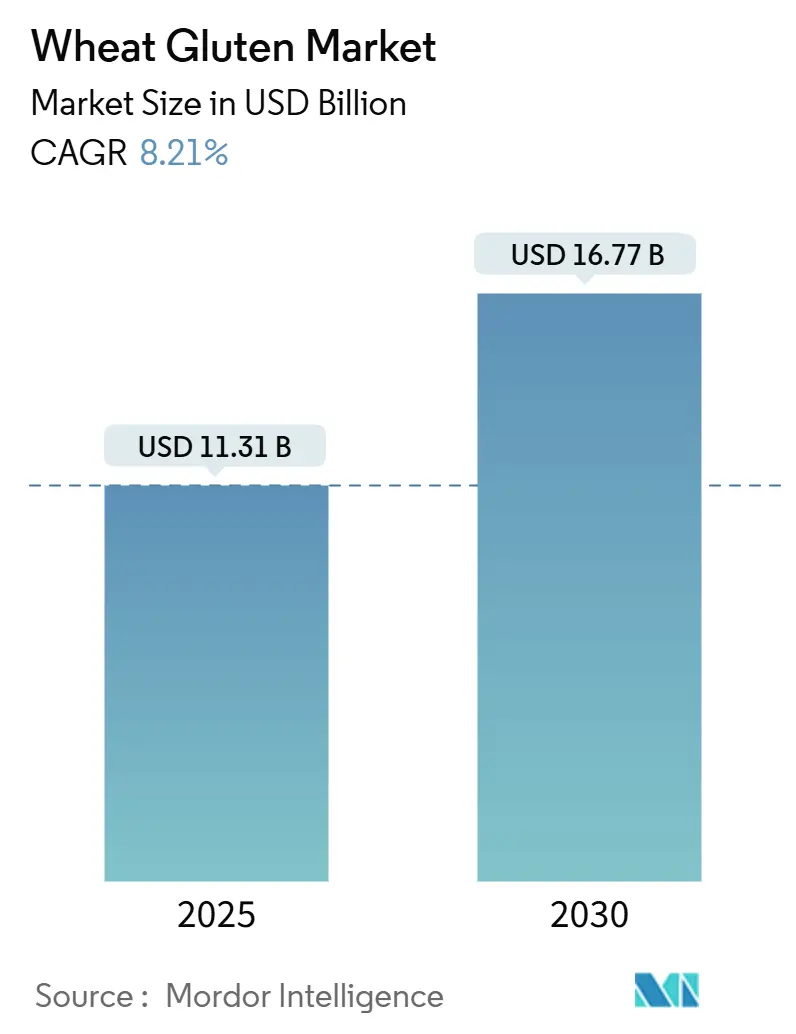

La taille du marché du gluten de blé un atteint 11,31 milliards USD en 2025 et devrait atteindre 16,77 milliards USD d'ici 2030, progressant à un TCAC de 8,21 %. La demande croissante de protéines végétales, la consommation soutenue de produits de boulangerie et les reformulations d'étiquetage propre élargissent la base de clientèle adressable et augmentent les prix de vente moyens. Les marques d'analogues de viande montent en puissance avec des lancements mondiaux, tirant parti de la viscoélasticité du gluten de blé pour imiter la texture des protéines animales. Les formulations liquides gagnent du terrain dans les lignes de production automatisées, tandis que les variantes biologiques obtiennent des primes d'étagère dans les canaux d'aliments naturels. L'adoption croissante du gluten de blé dans les produits de nutrition sportive et les compléments protéiniques renforce davantage la croissance du marché. L'attention des fabricants alimentaires sur les alternatives protéiniques rentables et durables continue de stimuler la consommation de gluten de blé dans diverses applications. Du côté de l'offre, les améliorations technologiques dans l'extraction de protéines, couplées au statut GRAS de la FDA[1]Source : FDA, ' GRAS Notice Inventory ', fda.gov, améliorent les rendements de transformation et la certitude réglementaire. Une fragmentation modérée permet aux multinationales et aux spécialistes des ingrédients de concourir grâce à la personnalisation fonctionnelle, aux références de durabilité et aux stratégies d'approvisionnement régional.

Points clés du rapport

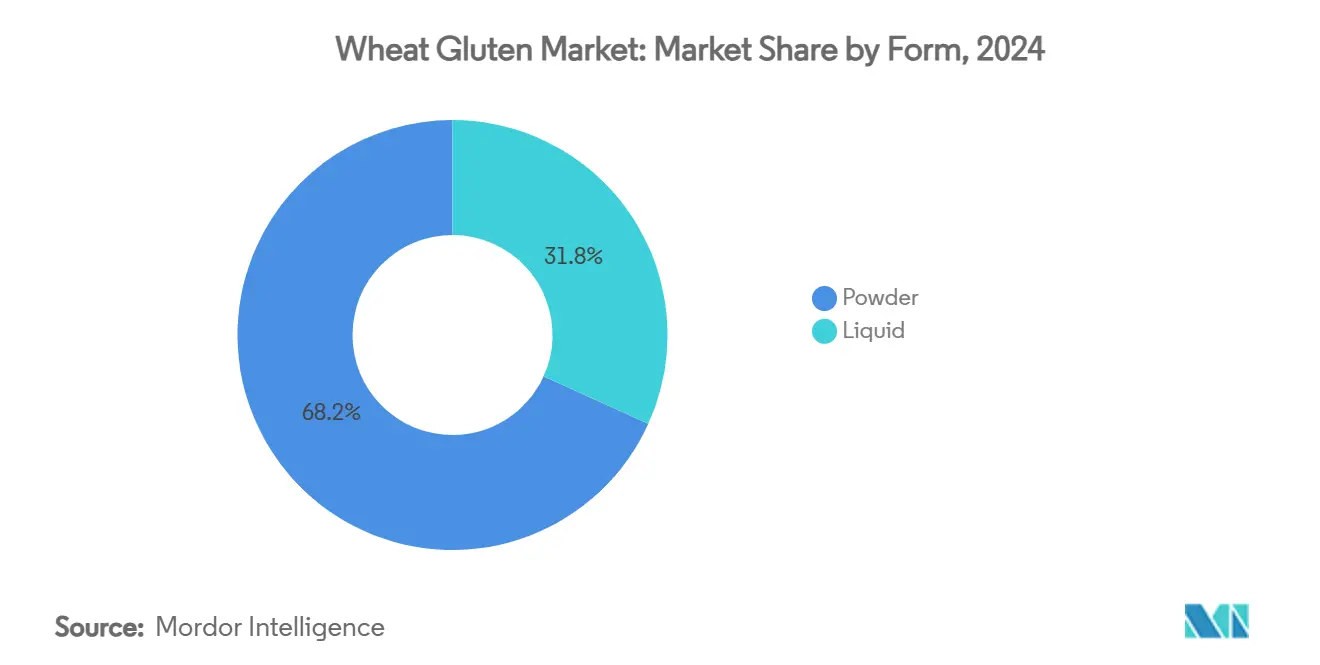

- Par forme, la poudre détenait 68,23 % des parts du marché du gluten de blé en 2024 et le liquide devrait croître à un TCAC de 9,90 % jusqu'en 2030.

- Par nature, les produits conventionnels ont conservé 89,54 % de la taille du marché du gluten de blé en 2024, tandis que le biologique devrait croître à un TCAC de 10,47 %.

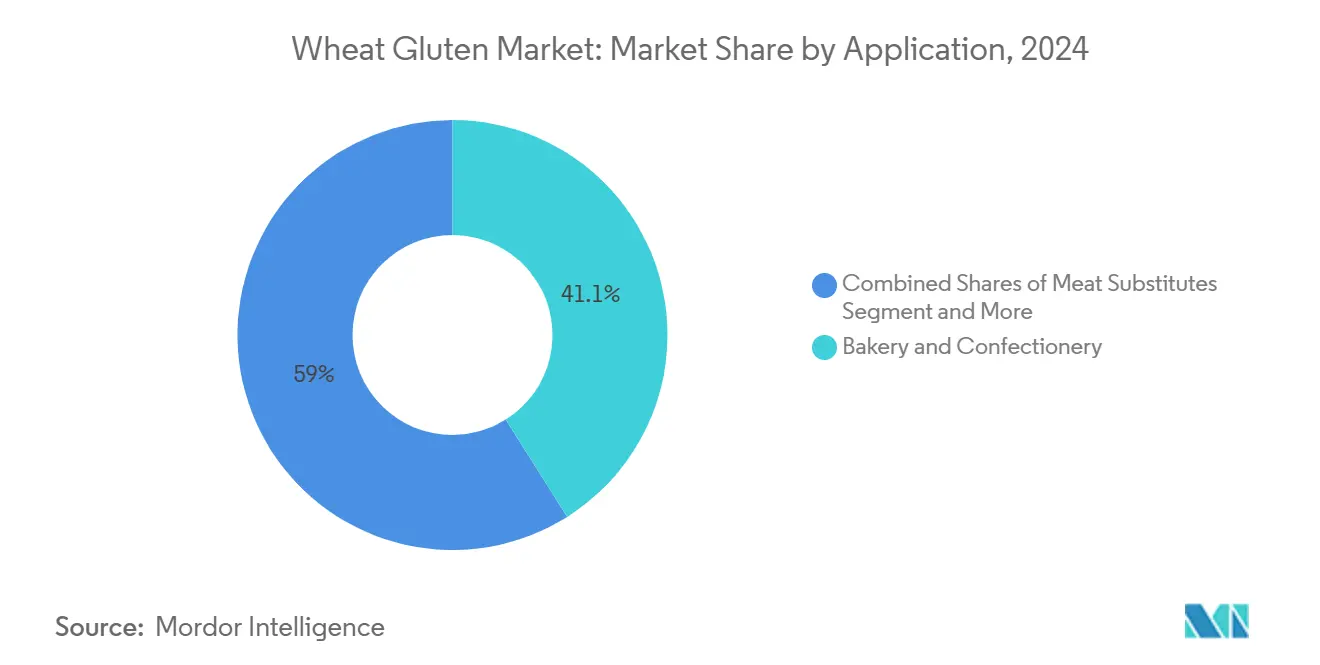

- Par application, la boulangerie et confiserie ont capturé 41,05 % de la taille du marché du gluten de blé en 2024 ; les substituts de viande afficheront le TCAC le plus rapide de 10,35 %.

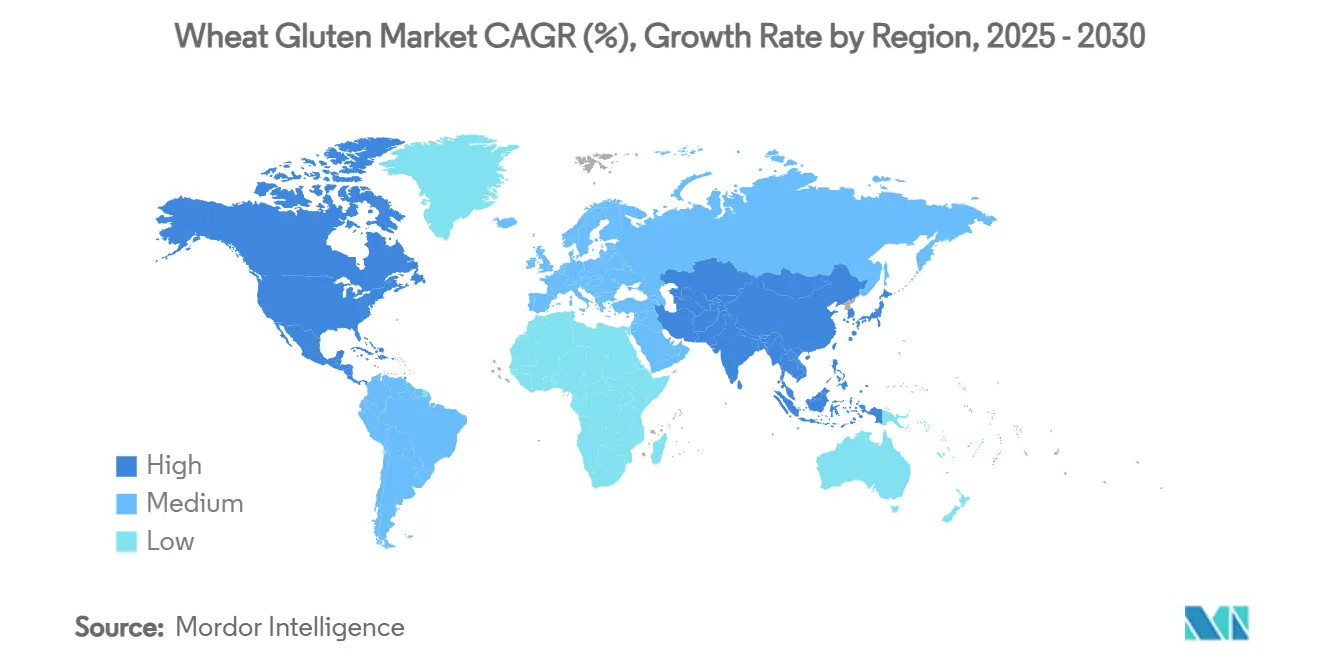

- Par géographie, l'Amérique du Nord menait avec 34,50 % des parts du marché du gluten de blé en 2024, tandis que l'Asie-Pacifique devrait enregistrer un TCAC de 9,90 % jusqu'en 2030.

Tendances et perspectives du marché mondial du gluten de blé

Analyse de l'impact des moteurs

| Moteurs | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante en boulangerie et confiserie pour la résistance et la texture de la pâte | +1.8% | Mondial, avec concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Propriétés fonctionnelles supérieures dans diverses applications alimentaires | +1.5% | Mondial | Long terme (≥ 4 ans) |

| Demande croissante de produits alimentaires à base de plantes et riches en protéines | +2.1% | Amérique du Nord, Europe, centres urbains d'Asie-Pacifique | Court terme (≤ 2 ans) |

| Tendance vers l'enrichissement protéinique des aliments et boissons emballés | +1.3% | Mondial, mené par les marchés développés | Moyen terme (2-4 ans) |

| Expansion des tendances d'étiquetage propre et d'ingrédients naturels | +1.0% | Principalement Amérique du Nord et Union européenne | Moyen terme (2-4 ans) |

| Sensibilisation croissante au gluten de blé comme source de protéines rentable | +0.9% | Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante en boulangerie et confiserie pour la résistance et la texture de la pâte

Les boulangeries commerciales dépendent des propriétés viscoélastiques du gluten de blé pour maintenir des performances constantes de la pâte à travers différentes qualités de farine et conditions de transformation. Le marché croissant des produits de Douleur artisanaux et spécialisés augmente la demande, car les boulangers visent à maintenir les caractéristiques de fermentation traditionnelles tout en optimisant l'efficacité de production. L'attention de l'industrie sur les formulations d'étiquetage propre un augmenté l'utilisation du gluten de blé, particulièrement dans les mélanges de farine de blé dur rouge de printemps, qui fournissent un meilleur renforcement de la pâte comparé aux additifs synthétiques. Cela permet aux fabricants d'utiliser des ingrédients reconnaissables tout en maintenant la qualité du produit. Le segment de boulangerie premium bénéficie de cette tendance, car les textures distinctes commandent des marges plus élevées, créant une demande continue pour les isolats de protéines de blé avec des propriétés fonctionnelles spécifiques. L'expansion des boulangeries industrielles dans les marchés émergents un intensifié le besoin de produits de gluten de blé standardisés pour assurer une qualité de produit uniforme. De plus, l'augmentation des consommateurs soucieux de leur santé recherchant des produits de boulangerie enrichis en protéines un davantage renforcé la position du marché du gluten de blé comme source de protéines naturelle.

Propriétés fonctionnelles supérieures dans diverses applications alimentaires

La composition protéinique unique du gluten de blé, constituée principalement de sous-unités de gliadine et de gluténine, offre une élasticité et des capacités de liaison à l'eau inégalées qui s'étendent au-delà des applications traditionnelles vers des catégories alimentaires émergentes. La capacité de l'ingrédient à former des réseaux protéiniques cohésifs le rend indispensable dans la production d'analogues de viande, où il fournit la texture moelleuse caractéristique du seitan et d'autres protéines végétales. Les techniques de transformation avancées débloquent de nouvelles fonctionnalités grâce à la modification des protéines, avec des traitements à l'acide citrique et enzymatiques améliorant la stabilité de la mousse et les propriétés mécaniques pour des applications spécialisées, y compris les matériaux d'emballage biodégradables. La stabilité thermique de la protéine et ses propriétés filmogènes la positionnent comme un ingrédient polyvalent dans les aliments transformés nécessitant des attributs texturaux spécifiques, du renforcement des pâtes à l'épaississement des sauces. La famille d'isolats protéiniques Arise de MGP Ingredients démontre comment les modifications ciblées peuvent optimiser les protéines de blé pour des systèmes de pâte spécifiques, atteignant une absorption d'eau et une tolérance au mélange améliorées que la farine de blé traditionnelle ne peut pas fournir.

Demande croissante de produits alimentaires à base de plantes et riches en protéines

La révolution des protéines végétales redessine fondamentalement les modèles de demande de gluten de blé, avec les applications de substituts de viande connaissant les taux de croissance les plus élevés dans tous les segments de marché. L'acceptation par les consommateurs des protéines à base de blé en nutrition athlétique s'élargit, avec la recherche identifiant le blé commun (Triticum aestivum) parmi les 52 taxons végétaux les plus fréquemment utilisés dans les produits de nutrition sportive, reflétant la reconnaissance croissante des avantages de performance des protéines végétales. Les cadres réglementaires sur les marchés d'Asie-Pacifique accélèrent l'adoption, avec l'Agence alimentaire de Singapour et FSANZ d'Australie établissant des processus d'approbation simplifiés pour les applications de protéines nouvelles qui incluent les alternatives à base de blé. La rentabilité de la protéine comparée à d'autres protéines végétales crée des avantages concurrentiels dans les marchés sensibles aux prix, tandis que son statut GRAS établi élimine les barrières réglementaires qui contraignent les sources de protéines plus récentes. Les réglementations de l'Union européenne soutenant la commercialisation des protéines alternatives devraient stimuler davantage l'innovation dans les applications de gluten de blé, particulièrement dans les produits hybrides combinant plusieurs sources de protéines végétales pour des profils nutritionnels améliorés.

Tendance vers l'enrichissement protéinique des aliments et boissons emballés

Les fabricants alimentaires incorporent de plus en plus le gluten de blé dans les produits emballés grand public pour répondre aux demandes des consommateurs pour un contenu protéinique plus élevé sans compromettre le goût ou les profils de texture. Le profil de saveur neutre de l'ingrédient et son excellente solubilité le rendent particulièrement adapté à la fortification des boissons, où d'autres protéines végétales créent souvent des caractéristiques sensorielles indésirables. Les applications de farine de blé texturée en technologie boulangère démontrent comment l'enrichissement protéinique peut simultanément améliorer la valeur nutritionnelle et la fonctionnalité du produit. La tendance s'étend au-delà des catégories alimentaires traditionnelles aux aliments de grignotage et aux produits de commodité, où les propriétés liantes du gluten de blé permettent la fortification protéinique sans compromis structurels. Le soutien réglementaire par la reconnaissance de la FDA du gluten de blé comme complément nutritionnel facilite l'adoption généralisée dans les catégories alimentaires, tandis que les avantages d'évolutivité de fabrication par rapport aux sources de protéines plus récentes assurent une mise en œuvre rentable pour les produits de marché de masse.

Analyse de l'impact des contraintes

| Contraintes | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante de la maladie cœliaque et de l'intolérance au gluten | -1.4% | Mondial, impact plus élevé dans les marchés développés | Long terme (≥ 4 ans) |

| Volatilité des prix du blé et perturbations de la chaîne d'approvisionnement | -0.9% | Mondial | Court terme (≤ 2 ans) |

| Restrictions réglementaires strictes et exigences d'étiquetage | -0.6% | Principalement Union européenne, Amérique du Nord | Moyen terme (2-4 ans) |

| Présence d'alternatives viables | -0.8% | Mondial, concentré dans les segments premium | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de la maladie cœliaque et de l'intolérance au gluten

La maladie cœliaque affecte la population mondiale, avec des taux de prévalence plus élevés parmi les parents au premier degré et certains groupes ethniques, créant une exclusion de marché significative et croissante pour les produits de gluten de blé. Selon le ministère de la Santé, le nombre d'individus affectés par la maladie cœliaque en Italie en 2023 était Lombardie-49 278, Latium-26 854, Campanie-25 266, et ainsi de suite. La reconnaissance et les taux de diagnostic croissants de la condition, particulièrement dans les régions transitionnant vers des régimes alimentaires à base de blé, élargissent la base de consommateurs sans gluten au-delà des individus médicalement diagnostiqués pour inclure ceux avec une sensibilité perçue au gluten. Selon IfD Allensbach, le nombre de personnes en Allemagne ayant acheté des produits sans gluten dans les 14 derniers jours de 2021 à 2023 est passé de 2,03 millions en 2021 à 2,16 millions en 2023. Le fardeau économique de la maladie cœliaque, y compris les coûts de soins de santé et les restrictions alimentaires, crée une demande soutenue pour les alternatives sans gluten qui concurrencent directement les applications de gluten de blé.

Volatilité des prix du blé et perturbations de la chaîne d'approvisionnement

Les marchés mondiaux du blé font face à une volatilité persistante causée par les tensions géopolitiques, la variabilité climatique et les incertitudes des politiques commerciales qui impactent directement les coûts de production et la disponibilité du gluten de blé. Les projections de l'USDA indiquent que les prix du blé moyenneront 265 USD par tonne métrique en 2025-2026, représentant une pression continue sur les coûts d'entrée pour les fabricants de gluten de blé, selon les données de la Banque mondiale [2].Source : Département de l'Agriculture des États-Unis, ' World Agricultural Supply and Demand Estimates ', usda.govL'analyse de la chaîne d'approvisionnement révèle que les ratios stocks-à-utilisation de blé, bien qu'améliorés à 47 % en 2025-2026 comparé aux moyennes historiques, restent vulnérables aux chocs de production dans les principales régions productrices de blé, incluant la Russie, l'Ukraine et l'Australie, selon les données de l'USDA [3]Source : Département de l'Agriculture des États-Unis, ' USDA projects below-average wheat, corn, sorghum prices for 2025/26 marketing year ', www.usda.gov. La concentration de la production de gluten de blé dans des régions géographiques spécifiques amplifie les risques de chaîne d'approvisionnement, avec des perturbations dans les centres de transformation clés pouvant potentiellement affecter la disponibilité mondiale. Les facteurs de matières premières agricoles, incluant la force du dollar américain, les tensions géopolitiques et la volatilité météorologique, créent une incertitude continue pour les stratégies d'approvisionnement en gluten de blé, forçant les fabricants alimentaires à considérer des sources de protéines alternatives avec des chaînes d'approvisionnement plus stables

Analyse des segments

Par forme : le segment liquide gagne du momentum malgré la dominance de la poudre sur le marché

Les exigences spécialisées de transformation alimentaire stimulent l'adoption du gluten de blé liquide à un TCAC de 9,90 % jusqu'en 2030, malgré que la forme poudre maintienne 68,23 % des parts de marché en 2024. La croissance du segment liquide reflète une demande croissante pour des solutions protéiniques prêtes à l'emploi dans les systèmes de production alimentaire automatisés, où la reconstitution de poudre crée des inefficacités de traitement et des défis de contrôle qualité. Les boulangeries industrielles favorisent particulièrement le gluten de blé liquide pour les opérations de mélange continu, où la dispersion protéinique constante élimine la variabilité associée à l'hydratation de poudre et réduit les coûts de main-d'œuvre. L'adoption du gluten de blé liquide est davantage accélérée par les fabricants cherchant à minimiser les temps d'arrêt de production et améliorer la consistance lot-à-lot dans les opérations à grande échelle.

Le gluten de blé en poudre continue de dominer grâce aux avantages de coût et à la stabilité de stockage qui s'alignent avec les pratiques traditionnelles de fabrication alimentaire, tandis que les formulations liquides commandent des prix premium en raison des exigences de traitement spécialisées et de la durée de conservation plus courte. Le segment poudre bénéficie des réseaux de distribution établis et de l'infrastructure d'emballage optimisée pour la manipulation d'ingrédients en vrac, créant des barrières à l'expansion du segment liquide dans les applications sensibles aux prix. Cependant, les applications émergentes dans les produits prêts-à-consommer et les aliments de commodité favorisent les formulations liquides qui s'intègrent parfaitement dans les lignes de production existantes sans étapes de traitement supplémentaires. La dynamique du marché évolue car les fabricants alimentaires priorisent de plus en plus l'efficacité opérationnelle par rapport aux coûts de matières premières, stimulant l'investissement dans les systèmes de manipulation du gluten de blé liquide.

Par nature : la croissance biologique s'accélère au milieu des demandes d'étiquetage propre

Le positionnement d'étiquetage propre stimule la croissance du gluten de blé biologique à un TCAC de 10,47 % jusqu'en 2030, tandis que les produits conventionnels maintiennent 89,54 % des parts de marché en 2024 grâce aux chaînes d'approvisionnement établies et à la compétitivité des coûts. Les exigences de certification biologique créent des contraintes d'approvisionnement qui limitent l'expansion du marché mais permettent des stratégies de prix premium qui compensent les limitations de volume. Le segment biologique bénéficie particulièrement des marchés européens et nord-américains où les cadres réglementaires soutiennent les revendications biologiques et la volonté des consommateurs de payer des primes pour les ingrédients certifiés. La préférence croissante des consommateurs pour les produits d'étiquetage propre et biologiques dans ces régions continue de pousser les fabricants vers l'approvisionnement en gluten de blé biologique malgré les limitations d'approvisionnement.

Le gluten de blé conventionnel maintient sa dominance grâce aux applications à échelle industrielle où la certification biologique fournit une proposition de valeur limitée, particulièrement dans l'alimentation animale et les applications techniques où les propriétés fonctionnelles surpassent le positionnement biologique. L'analyse de la chaîne d'approvisionnement révèle que les contraintes de production de blé biologique limitent la disponibilité des ingrédients, créant des défis d'approvisionnement pour les fabricants alimentaires à grande échelle nécessitant des volumes constants. L'infrastructure de traitement établie du segment conventionnel et les systèmes de contrôle qualité fournissent des avantages de fiabilité que les fournisseurs biologiques peinent à égaler à des échelles comparables. Le réseau mondial étendu de producteurs de blé conventionnels assure une chaîne d'approvisionnement stable qui soutient la demande industrielle croissante pour le gluten de blé.

Par application : les substituts de viande stimulent l'innovation au-delà du bastion de la boulangerie

Les applications de substituts de viande émergent comme le segment à croissance la plus rapide à un TCAC de 10,35 % jusqu'en 2030, défiant la dominance de 41,05 % des parts de marché de la boulangerie et confiserie en 2024. L'adoption de protéines végétales redessine fondamentalement les priorités d'application, avec le seitan et les analogues de viande hybrides nécessitant une fonctionnalité spécialisée de protéines de blé qui commande des prix premium comparé aux applications traditionnelles de boulangerie. Le segment bénéficie du soutien réglementaire sur les marchés d'Asie-Pacifique, où les processus d'approbation simplifiés pour les protéines alternatives accélèrent le développement de produits et l'entrée sur le marché. La préférence croissante des consommateurs pour les sources de protéines d'étiquetage propre et durables renforce davantage la position du gluten de blé dans le segment végétal.

Les applications de boulangerie et confiserie maintiennent le leadership du marché grâce aux modèles de consommation établis et à l'infrastructure de traitement à échelle industrielle qui crée des coûts de changement pour les ingrédients alternatifs. Les autres applications, incluant les utilisations techniques et les matériaux biodégradables, représentent des opportunités naissantes où les propriétés uniques du gluten de blé créent des avantages de différenciation par rapport aux sources de protéines conventionnelles. La polyvalence du gluten de blé pour améliorer la texture, la rétention d'humidité et la durée de conservation continue de stimuler son adoption dans diverses applications alimentaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord maintient le leadership du marché avec une part de 34,50 % en 2024, soutenue par une infrastructure de transformation alimentaire avancée et une consommation élevée de produits de boulangerie par habitant qui crée une demande soutenue pour le gluten de blé dans de multiples applications. La région bénéficie de chaînes d'approvisionnement établies reliant les principales zones de production de blé avec les installations de traitement, tandis que les cadres réglementaires, incluant le statut GRAS de la FDA pour le gluten de blé, facilitent l'adoption généralisée dans les catégories alimentaires. La consolidation de la boulangerie industrielle en Amérique du Nord crée des opportunités pour les fournisseurs spécialisés de protéines de blé qui peuvent répondre aux exigences de qualité et de consistance à grande échelle que les transformateurs plus petits ne peuvent égaler.

L'Asie-Pacifique émerge comme la région à croissance la plus rapide à un TCAC de 9,90 % jusqu'en 2030, stimulée par la consommation croissante de protéines, l'expansion des populations de classe moyenne et l'adoption croissante de modèles alimentaires occidentaux à travers la Chine, l'Inde et les marchés d'Asie du Sud-Est, selon les données du gouvernement australien[4]Source : Gouvernement australien, ' Occidental Dietary Patterns ', www.austrade.gov.au. Les cadres réglementaires dans les marchés clés, incluant Singapour et l'Australie, établissent des processus d'approbation simplifiés pour les protéines alternatives qui incluent les applications à base de blé, réduisant les barrières à l'entrée sur le marché pour les produits innovants. Ces environnements réglementaires favorables encouragent les fabricants à développer de nouveaux produits à base de gluten de blé, particulièrement dans les segments de substituts de viande et d'aliments enrichis en protéines.

L'Europe représente un marché mature avec des préférences établies pour le biologique et l'étiquetage propre qui favorisent les applications premium de gluten de blé, tandis que l'Amérique du Sud et le Moyen-Orient et l'Afrique montrent un potentiel de croissance émergent stimulé par l'expansion des industries de transformation alimentaire et l'augmentation de la consommation de protéines. La dynamique commerciale régionale, incluant les impacts du Brexit et l'harmonisation réglementaire de l'UE, continue de façonner le positionnement concurrentiel, tandis que les marchés émergents en Amérique latine et en Afrique présentent des opportunités de croissance pour les solutions protéiniques rentables que le gluten de blé peut uniquement fournir. L'adoption croissante de modèles alimentaires occidentaux dans ces régions accélère davantage la demande pour le gluten de blé dans diverses applications alimentaires.

Paysage concurrentiel

Le marché du gluten de blé présente une fragmentation modérée, indiquant des opportunités significatives pour les acteurs établis et les fournisseurs spécialisés de capturer des parts de marché grâce à des offres de produits différenciées et un focus d'application ciblé. Les acteurs majeurs, incluant Manildra Group, Cargill Incorporated, Archer Daniels Midland Company, Roquette Frères et Tereos SCA, tirent parti des chaînes d'approvisionnement intégrées et de l'échelle de traitement pour maintenir le leadership des coûts, tandis que les spécialistes de niveau intermédiaire comme MGP Ingredients se concentrent sur les isolats protéiniques de haute valeur et les formulations personnalisées qui commandent des prix premium.

La dynamique concurrentielle favorise de plus en plus les entreprises avec une expertise technique en modification protéinique et développement d'applications, car les clients recherchent des solutions spécialisées au-delà du gluten de blé de commodité. Les modèles stratégiques révèlent un accent croissant sur les initiatives de durabilité et le positionnement d'étiquetage propre, avec des entreprises investissant dans la certification biologique et la documentation transparente de chaîne d'approvisionnement pour répondre aux exigences évolutives des clients. La trajectoire de croissance du marché est davantage renforcée par les fabricants développant des solutions de gluten de blé personnalisées qui adressent des exigences fonctionnelles spécifiques dans diverses applications.

L'adoption technologique se concentre sur l'amélioration de la fonctionnalité des protéines et les améliorations d'efficacité de traitement, avec des entreprises développant des techniques de modification propriétaires qui créent des barrières de propriété intellectuelle et des effets de verrouillage client. Les opportunités d'espace blanc existent dans les applications émergentes, incluant les matériaux biodégradables et les produits de nutrition spécialisés, où les propriétés uniques du gluten de blé peuvent commander des prix premium comparé aux applications alimentaires traditionnelles. L'intégration de technologies de traitement avancées permet aux fabricants d'optimiser les propriétés fonctionnelles du gluten de blé, résultant en des produits de plus haute valeur qui répondent aux demandes spécifiques de l'industrie.

Leaders de l'industrie du gluten de blé

Manildra Group

Cargill, Incorporated

Archer-Daniels-Midland

Roquette Frères

Tereos SCA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Tritica Biosciences un lancé la plateforme de synthèse de protéines à base de blé. Tritica Biosciences LLC, avec trois partenaires, un collaboré avec Ginkgo Bioworks de Boston sur un contrat de 29 millions USD avec l'Advanced Research Projects Agency for Health (ARPA-H). Le contrat s'étend sur deux ans.

- Avril 2025 : ACI Group un introduit des protéines végétales haute performance pour aider les fabricants à répondre aux préférences alimentaires changeantes des consommateurs. La gamme de produits inclut des croustillants de protéines de blé et sert de multiples applications, incluant les alternatives laitières, les boissons, les desserts et les substituts de viande. Les protéines permettent aux fabricants d'atteindre des exigences de formulation spécifiques incluant des profils de saveur neutres, un contenu protéinique accru, une texture améliorée et des caractéristiques d'étiquetage propre.

- Novembre 2023 : Amber Wave un lancé une installation de protéines de blé avec un investissement de Summit Agricultural Group. L'installation dispose d'un moulin Sangati Berga de 27 500 centum entièrement automatisé, de la technologie d'automatisation et des systèmes de traitement d'air de Kice Industries, de l'équipement d'extraction et de séchage de gluten de Flottweg et VetterTec, et de l'équipement d'emballage de Premier Tech.

- Août 2023 : Lantmännen Biorefineries un ouvert sa nouvelle installation d'extraction de protéines de blé (gluten) à Norrköping, Suède, avec un investissement de 800 millions SEK (73,95 millions USD). L'installation augmente la capacité de production pour répondre à la demande croissante du marché.

Portée du rapport du marché mondial du gluten de blé

Le gluten de blé est composé principalement de deux types de protéines, c'est-à-dire les gluténines et les gliadines. Le marché du gluten de blé est segmenté par forme en liquide et poudre, et par application, le marché est segmenté en boulangerie et confiserie, compléments, alimentation animale et autres. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base de la valeur (en millions USD).

| Liquide |

| Poudre |

| Conventionnel |

| Biologique |

| Boulangerie et confiserie |

| Compléments et nutrition sportive |

| Alimentation animale et nourriture pour animaux de compagnie |

| Substituts de viande |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| Espagne | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par forme | Liquide | |

| Poudre | ||

| Par nature | Conventionnel | |

| Biologique | ||

| Par application | Boulangerie et confiserie | |

| Compléments et nutrition sportive | ||

| Alimentation animale et nourriture pour animaux de compagnie | ||

| Substituts de viande | ||

| Autres applications | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| Espagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du gluten de blé ?

Le marché du gluten de blé s'élève à 11,31 milliards USD en 2025 et devrait atteindre 16,77 milliards USD d'ici 2030.

Quelle région mène la demande mondiale ?

L'Amérique du Nord commande 34,50 % des revenus de 2024 grâce à la consommation enracinée de produits de boulangerie et à une infrastructure de traitement robuste.

Pourquoi le gluten de blé liquide gagne-t-il en popularité ?

Les formats liquides simplifient le dosage dans les lignes automatisées, réduisent la main-d'œuvre et soutiennent le mélange continu, stimulant un TCAC de 9,90 % jusqu'en 2030.

À quelle vitesse le segment des substituts de viande croît-il ?

Les analogues de viande utilisant le gluten de blé devraient grimper à un TCAC de 10,35 % entre 2025 et 2030, le plus rapide parmi les applications.

Dernière mise à jour de la page le: