Taille et part du marché des protéines de blé en Amérique du Nord

Analyse du marché des protéines de blé en Amérique du Nord par Mordor Intelligence

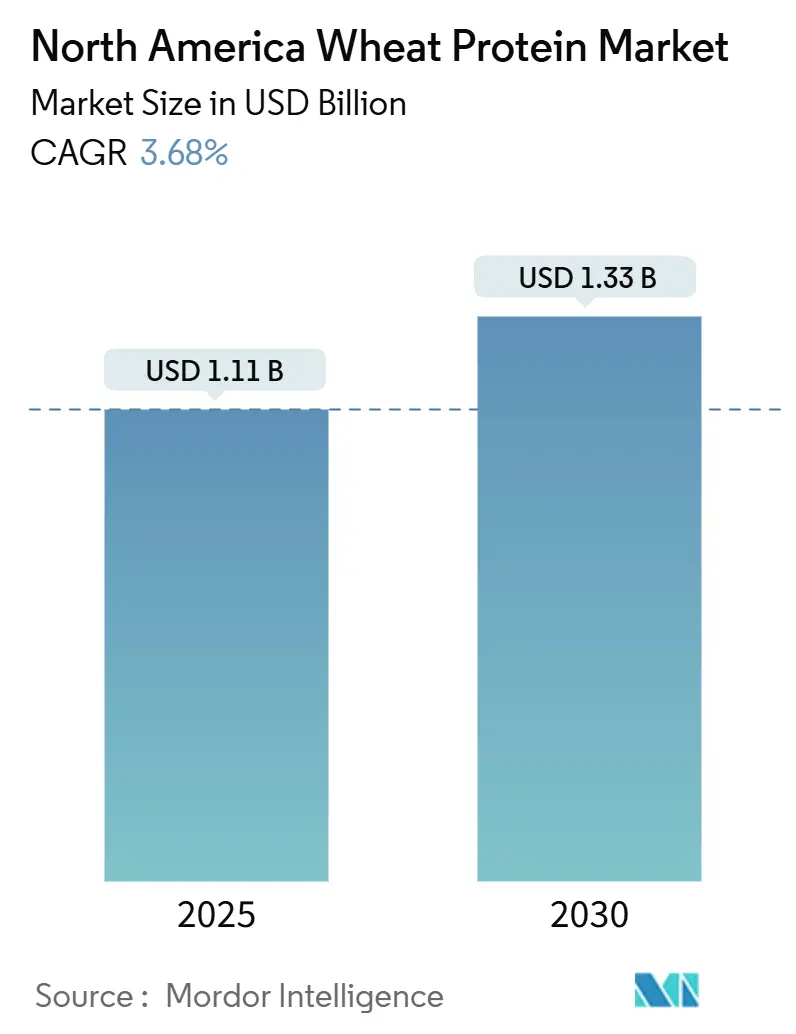

La taille du marché des protéines de blé en Amérique du Nord est évaluée à 1,11 milliard USD en 2025 et devrait atteindre 1,33 milliard USD d'ici 2030, s'étendant à un TCAC de 3,68 %. Cette croissance stable reflète une production de blé stable, une demande croissante pour les protéines d'origine végétale et les préférences pour les étiquettes propres. La production de blé aux États-Unis a grimpé à 1,97 milliard de boisseaux en 2024, le niveau le plus élevé en huit ans, tandis que la production canadienne est projetée à 35,6 millions de tonnes pour 2025-26, créant un approvisionnement abondant en matières premières, selon le Département de l'Agriculture des États-Unis[1]Source: USDA Economic Research Service, "Wheat Data Highlights," usda.gov. La différenciation technologique dans les isolats et les variantes hydrolysées débloque des applications premium dans l'alimentation, l'alimentation animale et les cosmétiques. Les programmes d'agriculture régénératrice au Canada augmentent l'échelle des protéines de blé biologique, capturant les primes de durabilité et renforçant la résilience du marché des protéines de blé en Amérique du Nord.

Points clés du rapport

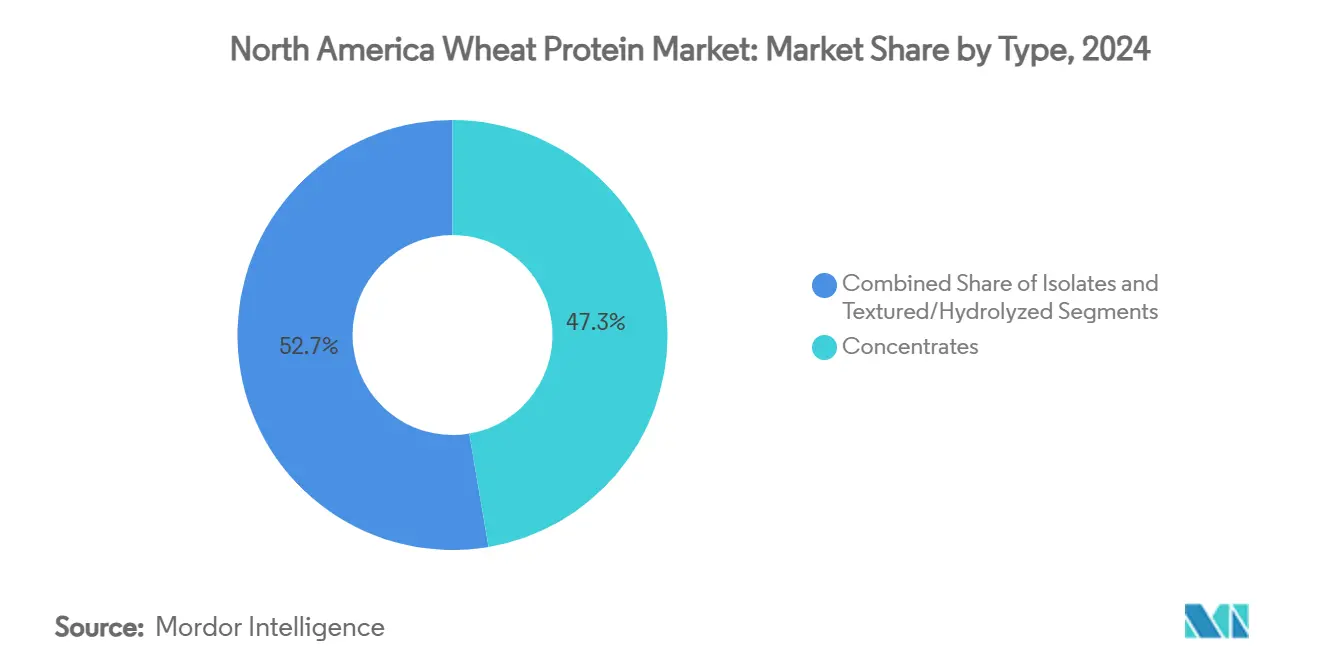

- Par type, les concentrés ont dominé avec 47,32 % de la part du marché des protéines de blé en Amérique du Nord en 2024, tandis que les variantes texturisées/hydrolysées devraient croître à un TCAC de 5,21 % durant 2025-2030.

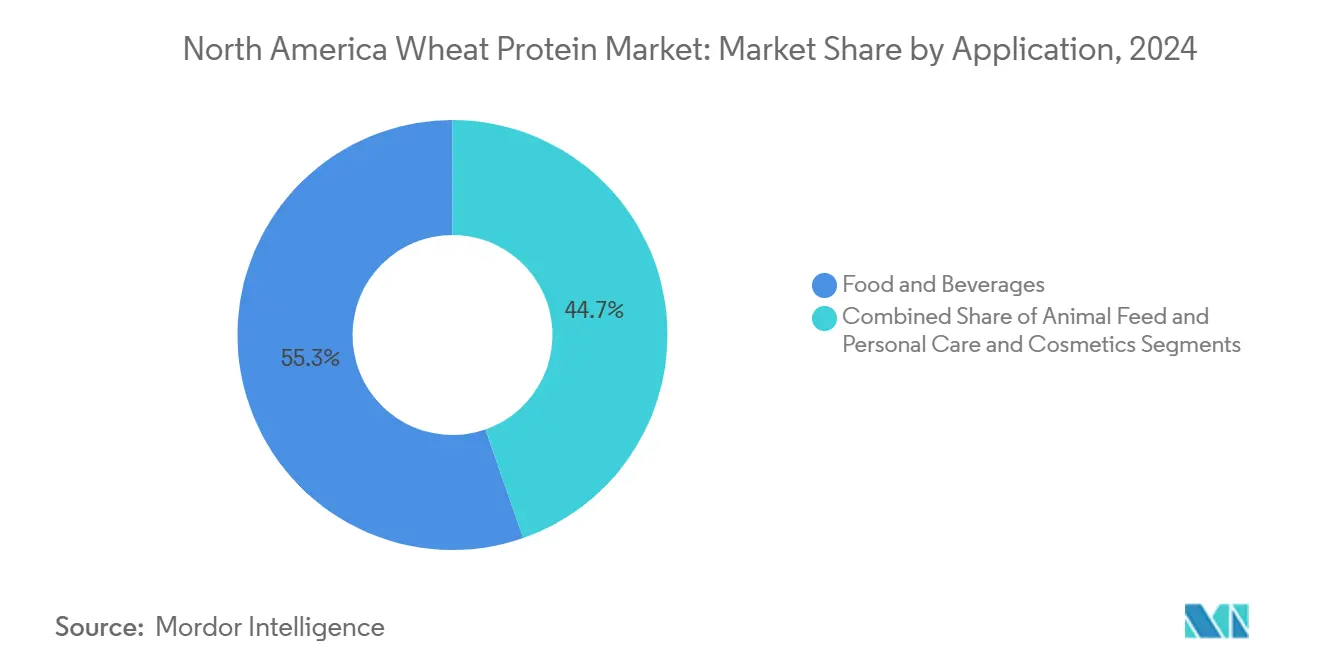

- Par application, la boulangerie et les collations ont détenu 55,34 % de la taille du marché des protéines de blé en Amérique du Nord en 2024 ; l'alimentation animale progresse à un TCAC de 4,87 % jusqu'en 2030.

- Par nature, les produits conventionnels ont commandé une part de 92,12 % en 2024, tandis que les protéines de blé biologiques devraient s'étendre à un TCAC de 6,00 % jusqu'en 2030.

- Par géographie, les États-Unis ont capturé 84,33 % de la part des revenus en 2024 ; le Canada devrait enregistrer le plus haut TCAC de 4,69 % jusqu'en 2030.

Tendances et perspectives du marché des protéines de blé en Amérique du Nord

Analyse de l'impact des moteurs

| Moteurs | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Applications en expansion dans les aliments transformés | +0.8% | Amérique du Nord, avec concentration dans les centres de transformation du Midwest américain | Moyen terme (2-4 ans) |

| Demande croissante pour les catégories de produits à étiquette propre et sans OGM | +0.6% | États-Unis et Canada, particulièrement les marchés urbains | Court terme (≤ 2 ans) |

| Demande croissante pour les protéines d'origine végétale dans les alternatives à la viande d'origine végétale | +0.7% | Amérique du Nord, menée par la côte ouest américaine et les centres urbains canadiens | Moyen terme (2-4 ans) |

| Agriculture régénératrice du blé canadien débloquant un approvisionnement en protéines biologiques évolutif | +0.4% | Canada, avec retombées sur les marchés biologiques américains | Long terme (≥ 4 ans) |

| Adoption de protéines de blé hydrolysées dans les produits de soins personnels | +0.3% | Amérique du Nord, concentrée dans les régions de fabrication cosmétique | Moyen terme (2-4 ans) |

| Adoption croissante de protéines de blé dans l'alimentation animale et pour animaux de compagnie | +0.5% | Amérique du Nord, particulièrement les régions d'aquaculture et les centres de fabrication d'aliments pour animaux de compagnie | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Applications en expansion dans les aliments transformés

L'effort de fortification protéique du secteur des aliments transformés remodèle les modèles de demande de protéines de blé au-delà des applications boulangères traditionnelles. L'isolat de protéines de blé Arise de MGP Ingredients a gagné en popularité dans les formulations de collations compatibles céto, où ses propriétés viscoélastiques permettent une teneur élevée en protéines sans compromettre la texture. Cette expansion d'application reflète un changement industriel plus large vers des ingrédients fonctionnels qui répondent simultanément à plusieurs objectifs nutritionnels. La tendance est particulièrement prononcée dans les segments d'aliments prêts-à-manger et prêts-à-cuire, où les protéines de blé servent à la fois d'exhausteur nutritionnel et d'aide au traitement. L'intégration de protéines dans les produits de boulangerie a évolué au-delà de la simple fortification pour inclure des applications de protéines fermentées qui créent des profils d'acides aminés complets. L'adoption des protéines de blé par le secteur des aliments transformés s'accélère à mesure que les fabricants recherchent des alternatives favorables à la déclaration aux additifs synthétiques, positionnant les protéines de blé comme une solution d'étiquette propre qui répond aux demandes de transparence des consommateurs.

Demande croissante pour les catégories de produits à étiquette propre et sans OGM

Les impératifs d'étiquette propre stimulent l'adoption de protéines de blé alors que les fabricants d'aliments éliminent les additifs synthétiques et adoptent des ingrédients reconnaissables. U.S. Wheat Associates a identifié les implications d'étiquette propre comme un facteur critique influençant les stratégies de production d'aliments à base de blé, les fabricants priorisant de plus en plus la transparence des ingrédients. Le mouvement s'étend au-delà de la simple substitution d'ingrédients pour englober la transparence de la chaîne d'approvisionnement, où la traçabilité agricole des protéines de blé offre des avantages concurrentiels. La protéine de blé BeneoPro VWG de BENEO illustre cette tendance, offrant un statut d'étiquette propre aux côtés d'une haute solubilité et d'une excellente capacité de liaison pour diverses applications alimentaires. L'environnement réglementaire soutient cette tendance, avec les directives de la FDA mettant l'accent sur l'évaluation précoce de la sécurité des nouvelles protéines tout en maintenant des voies établies pour les dérivés de blé traditionnels.

Demande croissante pour les protéines d'origine végétale dans les alternatives à la viande d'origine végétale

Les fabricants de viande d'origine végétale incorporent de plus en plus le gluten de blé pour obtenir des profils de texture authentiques qui reproduisent les caractéristiques de la viande traditionnelle. La stratégie de formulation de Beyond Meat démontre cette approche, utilisant le gluten de blé aux côtés des protéines de pois, de riz et de fèves pour créer des matrices protéiques complexes qui offrent des expériences sensorielles similaires à la viande. L'évolution du marché des protéines alternatives vers des formulations hybrides reflète les défis techniques dans l'obtention d'une texture optimale en utilisant des sources de protéines uniques, où les propriétés viscoélastiques uniques des protéines de blé fournissent une fonctionnalité critique. La recherche sur la fonctionnalité des ingrédients révèle que les caractéristiques de réponse à la chaleur des protéines de blé diffèrent significativement des autres protéines végétales, offrant des avantages distincts dans le traitement par extrusion pour les analogues de viande. Cette trajectoire de croissance est soutenue par l'acceptation croissante des consommateurs pour les produits d'origine végétale et les avancées technologiques dans le traitement des protéines qui améliorent la fonctionnalité des protéines de blé dans les applications d'alternatives à la viande.

Agriculture régénératrice du blé canadien débloquant un approvisionnement en protéines biologiques évolutif

Les initiatives d'agriculture régénératrice canadiennes établissent des chaînes d'approvisionnement durables en protéines de blé qui répondent aux demandes du marché biologique tout en améliorant la santé des sols. Le partenariat élargi de Ceres Global Ag Corp avec Miller Milling est passé de 4 500 acres à 16 800 acres, se concentrant sur l'efficacité d'utilisation des nutriments et la réduction des émissions de gaz à effet de serre tout au long du cycle de production de blé. Cette mise à l'échelle démontre comment les pratiques régénératrices peuvent atteindre la viabilité commerciale tout en répondant aux objectifs de durabilité. Les prévisions de production de blé canadien de 35,6 millions de tonnes pour 2025-26 fournissent une disponibilité substantielle de matières premières pour l'extraction de protéines, avec des améliorations de qualité soutenant les applications premium, selon le Service agricole étranger. L'intégration de l'agriculture régénératrice avec les chaînes d'approvisionnement en protéines de blé représente une réponse stratégique aux demandes des consommateurs pour des ingrédients responsables sur le plan environnemental, positionnant les producteurs canadiens pour capturer des prix premium dans les marchés de protéines biologiques et durables.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence croissante de la sensibilité au gluten et de la maladie cœliaque | -0.4% | Amérique du Nord, particulièrement parmi les blancs non hispaniques | Court terme (≤ 2 ans) |

| Popularité croissante des alternatives sans gluten | -0.3% | États-Unis et Canada, concentrée dans les démographies soucieuses de la santé | Moyen terme (2-4 ans) |

| Disponibilité et préférence pour d'autres protéines d'origine végétale | -0.5% | Amérique du Nord, menée par l'adoption de protéines de pois et de soja | Moyen terme (2-4 ans) |

| Prix fluctuants des matières premières | -0.2% | Amérique du Nord, particulièrement les régions productrices de blé américaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de la sensibilité au gluten et de la maladie cœliaque

Selon les données de Celiac Australia[2]Source: Celiac Australia, "Celiac Diseases", www.coeliac.org.au de 2024, 1 Australien sur 70 souffre de la maladie cœliaque. La condition affecte les patients au-delà des symptômes gastro-intestinaux, avec des manifestations qui impactent la qualité de vie globale et nécessitent des régimes strictement sans gluten. Cette exigence diététique influence la segmentation du marché, car les entreprises doivent équilibrer le développement de produits de protéines de blé pour les consommateurs non sensibles tout en considérant les populations sensibles au gluten, ce qui affecte la taille du marché adressable dans certaines démographies. La prévalence de la maladie cœliaque a incité les fabricants d'aliments à investir dans la recherche et développement de sources de protéines alternatives et de formulations sans gluten. De plus, la sensibilisation croissante à la maladie cœliaque et à la sensibilité au gluten a conduit à une demande accrue pour un étiquetage clair des produits et des installations de fabrication dédiées pour prévenir la contamination croisée, impactant davantage les coûts de production et la dynamique du marché. L'augmentation des taux de diagnostic et l'amélioration des méthodes de test ont également contribué à la croissance du marché, les fabricants élargissant leurs portefeuilles de produits pour inclure des options spécialisées sans gluten. De plus, les organismes de réglementation ont mis en place des directives plus strictes pour la certification et les exigences d'étiquetage sans gluten, assurant la sécurité des consommateurs tout en créant des considérations de conformité supplémentaires pour les participants de l'industrie.

Popularité croissante des alternatives sans gluten

L'expansion de la catégorie de produits sans gluten reflète à la fois la nécessité médicale et les choix de mode de vie, avec environ 7 % de la population suivant des régimes sans gluten aux États-Unis, selon les données du Conseil international d'information alimentaire de 2024[3]Source: International Food Information Council, "Gluten-Free Food Consumption in the United States", www.foodinsight.org. Cette tendance crée une pression concurrentielle sur les applications de protéines de blé alors que les fabricants développent des solutions de protéines alternatives pour capturer les consommateurs sensibles au gluten. L'adoption antérieure par l'industrie des aliments pour animaux de compagnie de formulations sans céréales, malgré les avertissements ultérieurs de la FDA sur les risques potentiels pour la santé, démontre comment les tendances sans gluten peuvent remodeler des segments de marché entiers. Les préoccupations de fraude alimentaire dans les protéines d'origine végétale, y compris les dérivés de blé, ont intensifié l'examen de l'authenticité des ingrédients et de l'exactitude de l'étiquetage, affectant potentiellement la confiance des consommateurs dans les produits de protéines de blé. La trajectoire de croissance du marché des alternatives sans gluten suggère une pression concurrentielle soutenue sur les applications de protéines de blé, nécessitant un positionnement stratégique qui met l'accent sur les avantages fonctionnels uniques non disponibles dans les alternatives sans gluten tout en reconnaissant les réalités de segmentation du marché.

Analyse des segments

Par type : Les concentrés dominent tandis que les variantes hydrolysées stimulent l'innovation

Les concentrés de protéines de blé commandent 47,32 % de part de marché en 2024, reflétant leur rôle établi dans les applications alimentaires traditionnelles où un contenu protéique modéré et la rentabilité stimulent l'adoption. La dominance du segment des concentrés découle de sa polyvalence dans les catégories de boulangerie, de collations et d'aliments transformés, où les niveaux de protéines fournissent une fonctionnalité suffisante sans prix premium. Les isolats représentent un segment plus petit mais en croissance, ciblant des applications spécialisées nécessitant une pureté protéique plus élevée et des caractéristiques fonctionnelles spécifiques.

Les protéines de blé texturisées et hydrolysées émergent comme le segment à la croissance la plus rapide à 5,21 % TCAC jusqu'en 2030, stimulé par l'innovation dans les alternatives à la viande d'origine végétale et les applications de soins personnels où les structures protéiques modifiées offrent une fonctionnalité améliorée. L'évolution de la segmentation par type reflète l'avancement technologique dans le traitement des protéines, avec les variantes hydrolysées gagnant en popularité dans les formulations cosmétiques et les applications alimentaires spécialisées. La trajectoire de croissance du segment texturisé s'aligne avec l'expansion du marché de la viande d'origine végétale, où les propriétés viscoélastiques uniques des protéines de blé offrent des avantages de texture qui complètent d'autres protéines végétales dans les formulations hybrides.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par nature : Dominance conventionnelle défié par l'accélération biologique

Les protéines de blé conventionnelles maintiennent 92,12 % de part de marché en 2024, reflétant des chaînes d'approvisionnement établies et des avantages de coût qui soutiennent les applications de marché de masse. La dominance du segment conventionnel est renforcée par le statut GRAS du gluten de blé sous les réglementations FDA, fournissant une certitude réglementaire pour les fabricants d'aliments. Cependant, les protéines de blé biologiques accélèrent à 6,00 % TCAC jusqu'en 2030, stimulées par les préférences des consommateurs pour des ingrédients durables et transparents. Cette différence de croissance signale un point d'inflexion stratégique où les primes biologiques justifient les investissements dans la chaîne d'approvisionnement et les modifications de traitement.

L'accélération du segment biologique reflète des tendances d'étiquette propre plus larges où la transparence des ingrédients et la responsabilité environnementale influencent les décisions d'achat. La recherche sur les variétés de blé pérennes démontre une teneur en protéines plus élevée dans les systèmes d'agriculture durable, bien que des défis de traitement demeurent pour les applications commerciales. L'évolution de la segmentation par nature suggère que les protéines de blé biologiques captureront une part de marché croissante à mesure que les capacités de la chaîne d'approvisionnement mûrissent et que la volonté des consommateurs de payer des primes pour des ingrédients durables se renforce.

Par application : Dominance alimentaire et boissons rencontre l'innovation de l'alimentation animale

Le segment alimentaire et boissons maintient 55,34 % de part de marché en 2024, tirant parti de la fonctionnalité traditionnelle des protéines de blé dans le renforcement de la pâte et l'amélioration de la texture. Cette dominance d'application reflète le rôle établi des protéines de blé dans la fabrication de pain, pâtes et collations, où les propriétés viscoélastiques du gluten fournissent une fonctionnalité irremplaçable. Les produits alimentaires prêts-à-manger et prêts-à-cuire représentent des opportunités émergentes dans la catégorie alimentaire et boissons, stimulées par les tendances de fortification protéique et les demandes de commodité. Les applications de condiments et sauces utilisent les protéines de blé pour l'épaississement et la stabilisation, bien que la part de marché reste limitée comparée aux catégories alimentaires primaires.

L'alimentation animale émerge comme l'application à la croissance la plus rapide à 4,87 % TCAC jusqu'en 2030, stimulée par l'adoption de l'industrie de l'aquaculture et les initiatives d'approvisionnement en protéines durables. Les applications de soins personnels et cosmétiques représentent un segment de niche mais en croissance, où les protéines de blé hydrolysées fournissent des propriétés conditionnantes et hydratantes dans les formulations de soins capillaires et cutanés. L'investissement de 50 millions USD de Flint Hills Resources dans la technologie d'ingrédients d'alimentation riche en protéines démontre l'engagement de l'industrie envers les applications de nutrition animale. L'évolution de la segmentation d'application vers l'alimentation animale et les soins personnels reflète la polyvalence des protéines de blé au-delà des utilisations alimentaires traditionnelles, ouvrant de nouveaux flux de revenus qui complètent les applications boulangères centrales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

En 2024, les États-Unis ont sécurisé une part dominante de 84,33 % du marché des protéines de blé en Amérique du Nord, grâce à ses chaînes d'approvisionnement intégrées qui relient les régions productrices de blé directement aux installations de traitement des protéines et aux fabricants d'aliments. La production de blé rouge dur de printemps dans les Plaines du Nord fournit des matières premières riches en protéines essentielles pour les applications premium de protéines de blé, avec des avantages de teneur en protéines stimulant la compétitivité à l'exportation. Le marché domestique bénéficie de demandes d'application diverses s'étendant sur le traitement alimentaire, l'alimentation animale et les segments émergents de soins personnels, créant des fondations de demande stables qui soutiennent les investissements en capacité de traitement. Les avantages réglementaires incluent le statut GRAS établi pour le gluten de blé et des cadres complets de sécurité alimentaire qui facilitent l'accès au marché pour les dérivés de protéines de blé.

Le marché canadien des protéines de blé devrait croître à un TCAC de 4,69 % jusqu'en 2030. Le Canada, troisième exportateur mondial de blé, renforce les investissements dans le traitement des protéines. À mesure que la qualité du blé canadien s'améliore, cela ouvre des portes aux applications premium. Les partenariats d'agriculture régénératrice, illustrés par le programme élargi de Ceres Global Ag Corp avec Miller Milling en septembre 2024, établissent des chaînes d'approvisionnement durables en protéines qui commandent des prix premium dans les marchés biologiques et environnementalement conscients. Les producteurs canadiens de protéines de blé bénéficient de la proximité des marchés américains tout en accédant à des cadres réglementaires distincts qui soutiennent le positionnement de produits biologiques et durables.

Le Mexique et le reste de l'Amérique du Nord représentent des opportunités émergentes avec un potentiel de croissance contraint par une production et une infrastructure de traitement du blé limitées. Le développement du marché des protéines de blé au Mexique dépend des relations d'importation avec les fournisseurs américains et canadiens, créant des opportunités d'intégration de chaîne d'approvisionnement transfrontalière. La croissance de l'industrie de transformation alimentaire de la région, particulièrement dans les collations et produits de commodité, génère une demande croissante de protéines de blé qui dépasse les capacités de production domestiques. Les relations commerciales dans le cadre de l'AEUMC facilitent les flux de protéines de blé à travers les frontières nord-américaines, soutenant l'intégration du marché et l'optimisation de la chaîne d'approvisionnement.

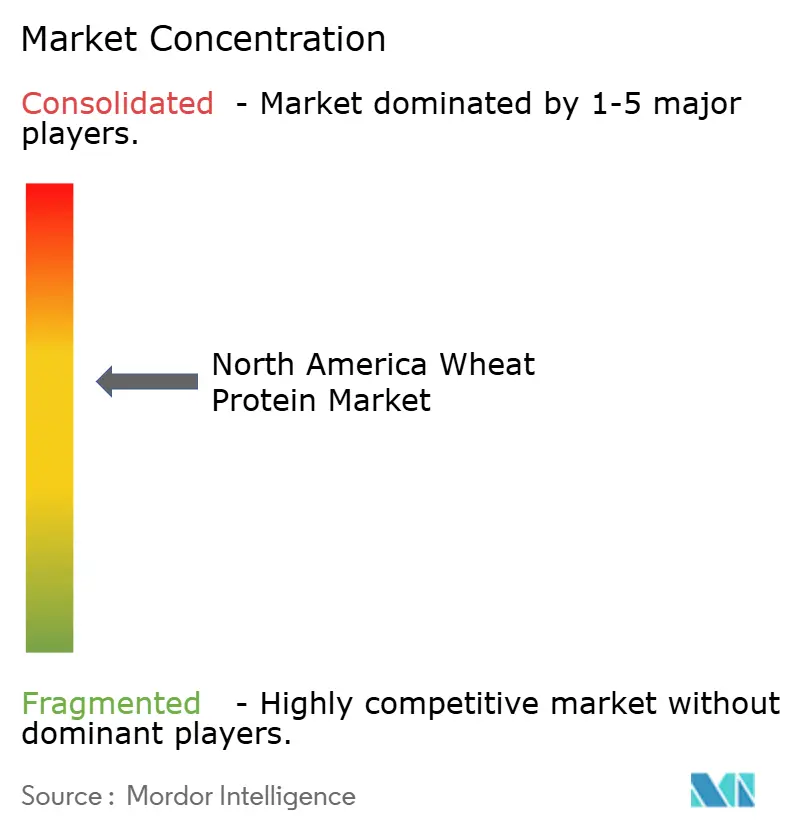

Paysage concurrentiel

Le marché des protéines de blé en Amérique du Nord montre une consolidation modérée, avec de grandes entreprises agroalimentaires en concurrence aux côtés de transformateurs de protéines spécialisés. Les leaders du marché maintiennent leurs positions grâce à l'intégration verticale, contrôlant l'approvisionnement en blé, les opérations de traitement et les canaux de distribution. Les entreprises mettent en œuvre des stratégies complètes de gestion de chaîne d'approvisionnement pour assurer une qualité de produit constante et une disponibilité sur le marché. Ces acteurs établis tirent parti de leurs ressources étendues et de leur infrastructure pour maintenir l'efficacité des coûts et la dominance du marché.

Les entreprises se concentrent sur l'avancement technologique pour différencier leurs produits dans un paysage de plus en plus concurrentiel. Les investissements dans les modifications de protéines, les formulations d'étiquette propre et les pratiques d'approvisionnement durable stimulent l'innovation produit et la croissance du marché. Le changement de l'industrie vers des offres premium reflète la demande croissante des consommateurs pour des produits de protéines de blé spécialisés. Les participants du marché développent activement de nouvelles techniques de traitement et formulations pour capturer des segments de marché à plus haute valeur.

Les nouveaux entrants sur le marché ciblent des applications spécialisées et développent des méthodes de traitement innovantes qui fournissent des alternatives aux produits conventionnels de protéines de blé. Les opportunités de croissance existent dans les produits de soins personnels, où les protéines de blé hydrolysées servent d'alternative naturelle aux ingrédients synthétiques, et dans l'alimentation animale, où les entreprises recherchent des sources de protéines diverses pour la durabilité. Le succès sur le marché dépend de plus en plus de l'innovation technique et de la transparence de la chaîne d'approvisionnement. Les entreprises qui démontrent à la fois la performance du produit et la gérance environnementale gagnent des avantages concurrentiels dans ce paysage de marché en évolution.

Leaders de l'industrie des protéines de blé en Amérique du Nord

-

Archer-Daniels-Midland Company

-

Cargill, Incorporated

-

MGP Ingredients Inc.

-

Roquette Frères SA

-

Tereos S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Tritica Biosciences a lancé la plateforme de synthèse de protéines à base de blé. Tritica Biosciences LLC, avec trois partenaires, a collaboré avec Ginkgo Bioworks de Boston sur un contrat de 29 millions USD avec l'Agence de projets de recherche avancée pour la santé (ARPA-H). Le contrat s'étend sur deux ans.

- Avril 2025 : ACI Group a introduit des protéines d'origine végétale haute performance pour aider les fabricants à répondre aux préférences alimentaires changeantes des consommateurs. La gamme de produits comprend des croustillants de protéines de blé et sert de multiples applications, incluant les alternatives laitières, boissons, desserts et substituts de viande. Les protéines permettent aux fabricants d'atteindre des exigences de formulation spécifiques, incluant des profils de saveur neutres, une teneur en protéines accrue, une texture améliorée et des caractéristiques d'étiquette propre.

- Novembre 2023 : Amber Wave a lancé une installation de protéines de blé avec investissement de Summit Agricultural Group. L'installation comprend un moulin Sangati Berga entièrement automatisé de 27 500 centaines, une technologie d'automatisation et des systèmes de traitement d'air de Kice Industries, un équipement d'extraction et de séchage du gluten de Flottweg et VetterTec, et un équipement d'emballage de Premier Tech.

- Février 2023 : Amber Wave a ouvert la plus grande installation de protéines d'Amérique du Nord aux États-Unis. L'installation produit l'AmberPro Vital Wheat Gluten de l'entreprise, qui a des applications dans les industries des aliments pour animaux de compagnie, de l'alimentation spécialisée, de la boulangerie commerciale, de la viande alternative et des ingrédients alimentaires.

Portée du rapport du marché des protéines de blé en Amérique du Nord

Le marché des protéines de blé en Amérique du Nord est segmenté par type (concentré de blé, isolat de protéines de blé et protéines de blé texturisées), par application (boulangerie et confiserie, produits laitiers, suppléments nutritionnels et autres), et géographie.

| Concentrés |

| Isolats |

| Texturisées/Hydrolysées |

| Conventionnelle |

| Biologique |

| Alimentaire et boissons | Boulangerie et collations |

| Céréales de petit-déjeuner | |

| Produits de viande/volaille/fruits de mer et alternatives à la viande | |

| Produits alimentaires prêts-à-manger/prêts-à-cuire | |

| Condiments/sauces | |

| Alimentation animale | |

| Soins personnels et cosmétiques |

| États-Unis |

| Canada |

| Mexique |

| Reste de l'Amérique du Nord |

| Par type | Concentrés | |

| Isolats | ||

| Texturisées/Hydrolysées | ||

| Par nature | Conventionnelle | |

| Biologique | ||

| Par application | Alimentaire et boissons | Boulangerie et collations |

| Céréales de petit-déjeuner | ||

| Produits de viande/volaille/fruits de mer et alternatives à la viande | ||

| Produits alimentaires prêts-à-manger/prêts-à-cuire | ||

| Condiments/sauces | ||

| Alimentation animale | ||

| Soins personnels et cosmétiques | ||

| Par géographie | États-Unis | |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des protéines de blé en Amérique du Nord ?

Le marché des protéines de blé en Amérique du Nord est évalué à 1,11 milliard USD en 2025.

À quelle vitesse le marché devrait-il croître ?

Il devrait atteindre 1,33 milliard USD d'ici 2030, reflétant un TCAC de 3,68 %.

Quel segment d'application s'étend le plus rapidement ?

L'alimentation animale croît au rythme le plus élevé, enregistrant un TCAC de 4,87 % jusqu'en 2030.

Quel segment détient la plus grande part du marché des protéines de blé en Amérique du Nord ?

Les concentrés dominent avec une part de 47,32 % en 2024.

Dernière mise à jour de la page le: