Taille et part du marché bancaire commercial américain

Analyse du marché bancaire commercial américain par Mordor Intelligence

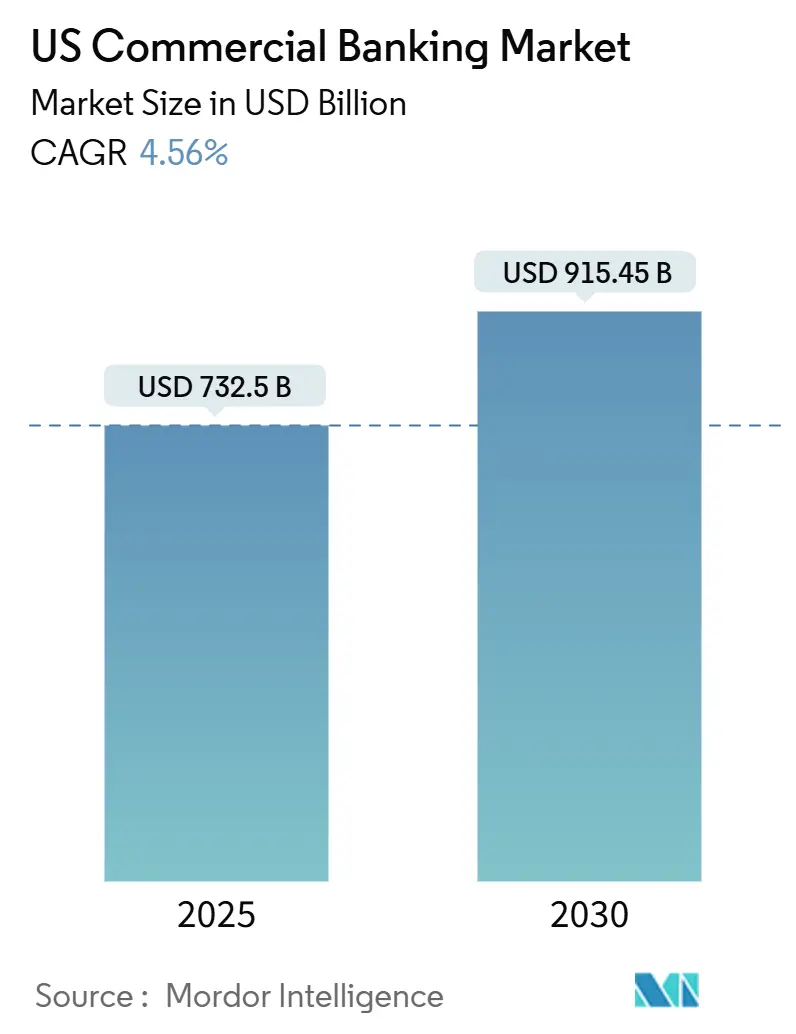

Le marché bancaire commercial américain s'établit à 732,5 milliards USD en 2025 et devrait atteindre 915,45 milliards USD d'ici 2030, reflétant un TCAC de 4,56% sur toute la période. La croissance résiliente du PIB, l'expansion de l'infrastructure de paiements en temps réel et les ratios de capital stables sous les hypothèses de tests de résistance de la Réserve fédérale renforcent collectivement la confiance dans l'expansion du secteur. Les banques captent la demande de financement structuré découlant de la relocalisation et des dépenses d'infrastructure fédérales, tandis que les produits basés sur les commissions tels que les services de trésorerie d'entreprise gagnent en dynamisme alors que les marges d'intérêt nettes se stabilisent près des niveaux de mi-cycle. Les règles de ' finalisation ' de Bâle III poussent les grandes institutions vers des coussins de capital plus élevés, mais une gestion disciplinée des coûts et des capacités numériques en expansion préservent la rentabilité. Dans le même temps, les plateformes de finance intégrée incorporées dans les systèmes de planification des ressources d'entreprise (ERP) posent des risques de désintermédiation qui nécessitent que les banques accélèrent leurs stratégies d'API ouvertes et approfondissent leurs services de conseil.

Points clés du rapport

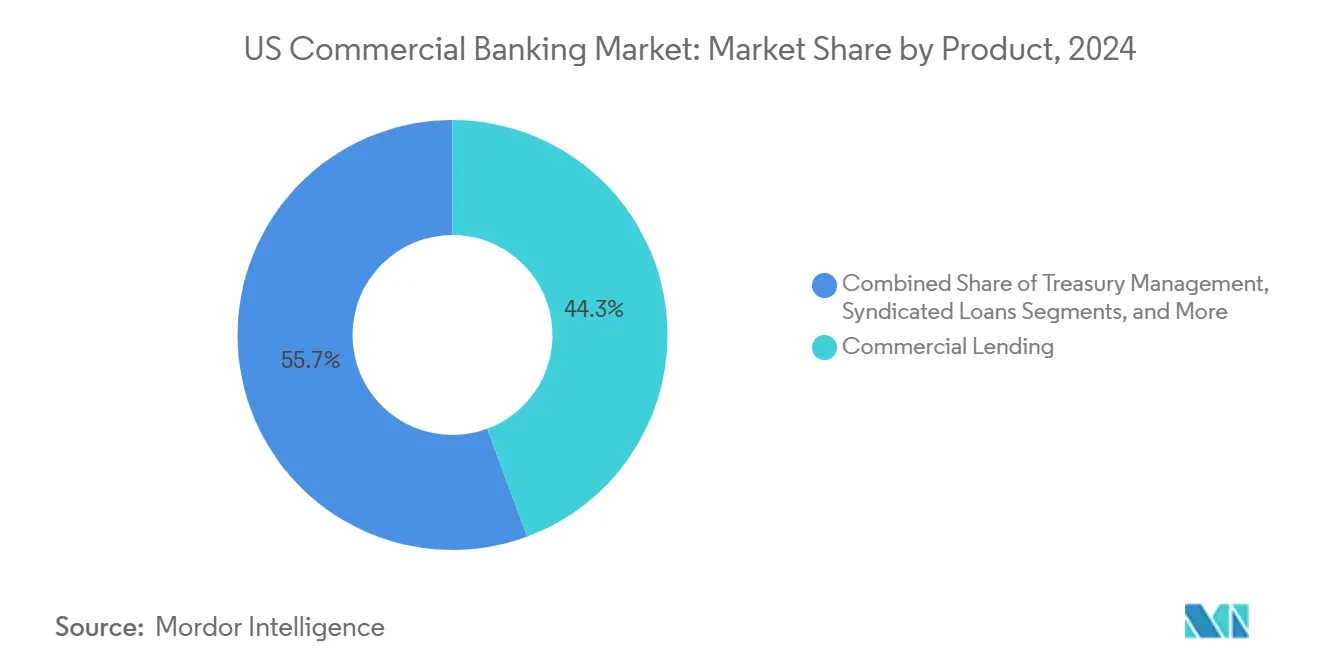

- Par produit, le crédit commercial menait avec 44,34% de la part de marché bancaire commercial américain en 2024, tandis que la gestion de trésorerie devrait croître à un TCAC de 6,79% jusqu'en 2030.

- Par taille de client, les grandes entreprises représentaient 62,51% de la taille du marché bancaire commercial américain en 2024, tandis que les petites et moyennes entreprises devraient croître à un TCAC de 7,23% sur 2025-2030.

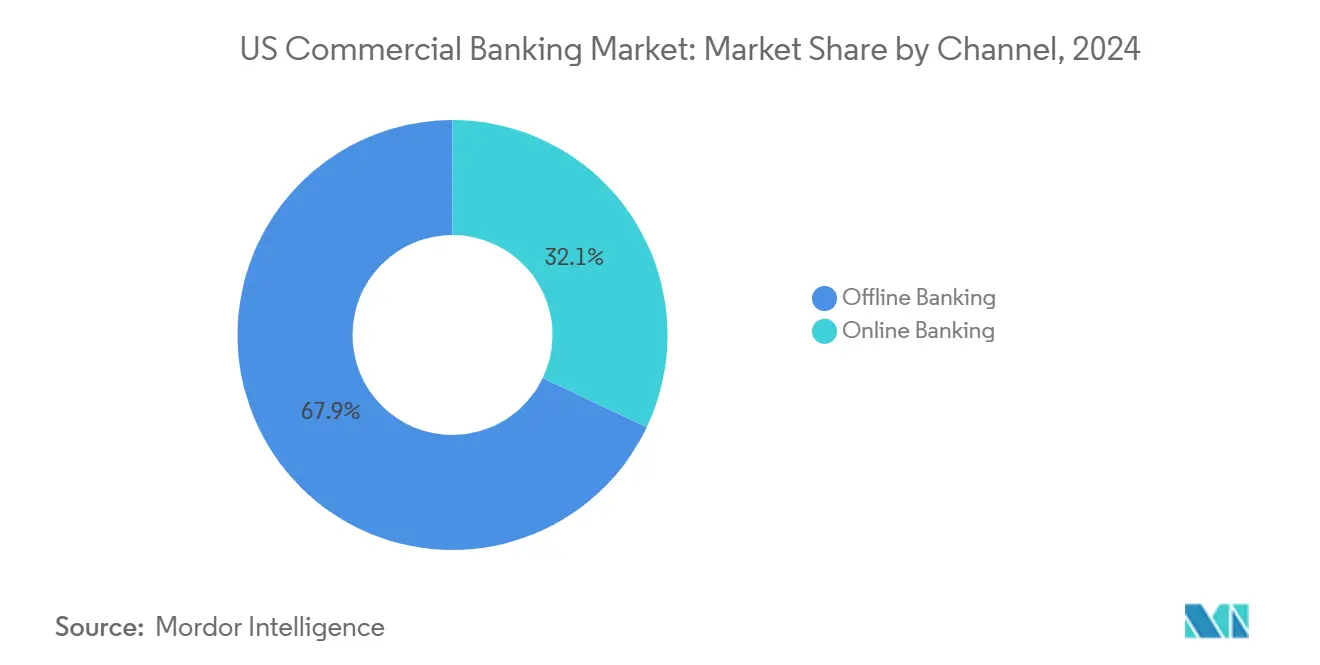

- Par canal, la banque hors ligne détenait 67,94% du marché bancaire commercial américain en 2024 ; la banque en ligne devrait être le canal à la croissance la plus rapide avec un TCAC de 9,27% jusqu'en 2030.

- Par secteur d'activité de l'utilisateur final, les autres secteurs d'activité détenaient 22,89% du marché bancaire commercial américain en 2024, tandis que la santé et les produits pharmaceutiques ont capturé un TCAC de 6,55% jusqu'en 2030.

Tendances et perspectives du marché bancaire commercial américain

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Dynamisme robuste du PIB et du marché du travail américains | +1.2% | National ; principales zones métropolitaines | Moyen terme (2-4 ans) |

| Adoption accélérée des paiements en temps réel et des API | +0.8% | National ; régions technologiquement avancées | Court terme (≤2 ans) |

| Demande de prêts menée par les dépenses d'infrastructure fédérales | +0.9% | National ; Midwest et Sud | Long terme (≥4 ans) |

| Réforme bancaire fédérale du cannabis débloquant de nouveaux pools de commissions | +0.3% | Niveau étatique ; marchés légalisés | Moyen terme (2-4 ans) |

| Financement capex du marché intermédiaire piloté par la relocalisation | +0.7% | Ceinture manufacturière ; Sud-Ouest | Long terme (≥4 ans) |

| Monétisation des crédits d'impôt sous l'IRA | +0.4% | Corridors d'énergie renouvelable | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Dynamisme robuste du PIB et du marché du travail américains

Le PIB américain devrait croître de 2,7% en 2025, soutenu par des gains de productivité et des dépenses de consommation robustes qui élèvent les revenus des entreprises et, par conséquent, la demande de crédit[1]Capital Group, "US Economic Outlook 2025," capitalgroup.com. Les banques bénéficient de marchés du travail plus serrés qui élèvent les revenus des ménages et améliorent les flux de trésorerie des entreprises, permettant des ratios de couverture du service de la dette plus solides. Une orientation politique qui maintient le taux des fonds fédéraux près de 4% soutient les marges d'intérêt nettes sans compromettre l'appétit pour le crédit. Les coûts de crédit du portefeuille restent maîtrisés, le chômage planant autour de ses plus bas niveaux depuis des décennies. Les améliorations de productivité enregistrées depuis 2023 positionnent les emprunteurs corporatifs pour financer l'expansion à partir des flux de trésorerie, réduisant le risque bilanciel pour les prêteurs. Ensemble, ces éléments créent un contexte favorable pour le marché bancaire commercial américain jusqu'au milieu de la décennie.

Adoption accélérée des paiements en temps réel et des API

La participation à FedNow un bondi de 400 à plus de 1 000 institutions entre début 2024 et 2025. La messagerie ISO 20022 sous-tend désormais le règlement instantané, la réconciliation automatisée et le transfert de données riches que demandent les trésoriers d'entreprise. Les banques intégrant des API dans les suites ERP d'entreprise voient augmenter les revenus de commissions par compte grâce aux services de trésorerie programmables tels que les balayages automatisés et les prévisions de trésorerie dynamiques. Les banques communautaires exploitent des partenaires API tiers pour égaler les capacités de leurs rivaux plus grands, étendant la pertinence du marché bancaire commercial américain dans les économies rurales. Alors que les paiements en temps réel deviennent des enjeux de base, les institutions qui maîtrisent l'interopérabilité et l'analyse de données gagnent une part durable des dépôts d'exploitation. Le changement génère également des économies de charges d'exploitation via le traitement direct, améliorant les ratios coût-revenu.

Demande de prêts menée par les dépenses d'infrastructure fédérales

La loi bipartisane sur les infrastructures de 1,2 billion USD canalise la plus grande vague d'investissement en capital étatique et local depuis 1979[2]U.S. Department of the Treasury, "Investing in America: State-Level Infrastructure Funding," home.treasury.gov. Les banques régionales avec des relations locales bien établies arrangent des lignes de construction, des baux d'équipement et des facilités de fonds de roulement aux entrepreneurs exécutant des projets soutenus par le gouvernement fédéral. Les États à revenus plus faibles du Sud et du Midwest reçoivent des allocations par habitant disproportionnées, se traduisant par des pipelines de prêts prévisibles et pluriannuels. Les revenus de services auxiliaires émergent des garanties de paiement, de la gestion d'entiercement et du financement de la chaîne d'approvisionnement liés aux partenariats public-privé. Parce que les échéanciers de projets dépassent souvent cinq ans, les banquiers verrouillent des flux de commissions à long terme qui amortissent les oscillations cycliques dans les prêts traditionnels. La nature dispersée des projets renforce également les franchises de dépôt dans les communautés précédemment sous-bancarisées par les grandes banques nationales, élargissant l'empreinte du marché bancaire commercial américain.

Réforme bancaire fédérale du cannabis débloquant de nouveaux pools de commissions

La reclassification du cannabis en annexe III supprimera les pénalités fiscales de la section 280E et augmentera les marges pour les opérateurs licenciés par l'État, améliorant la solvabilité et attirant la participation bancaire. Seulement 11% des banques communautaires servent actuellement le secteur, donc les premiers entrants peuvent sécuriser des dépôts fidèles et des commissions de transaction premium une fois que la clarté législative arrive. Les programmes de conformité adaptés aux diverses règles étatiques deviennent des différenciateurs concurrentiels, permettant aux institutions de tarifer des frais d'analyse de compte plus élevés. Les banques prévoient également une demande pour la logistique d'argent liquide blindé, les services de paie et les prêts d'équipement orientés vers les installations de culture. Bien que les volumes initiaux soient modestes par rapport aux actifs totaux, la croissance supplémentaire renforce les revenus hors intérêts, élargissant le marché bancaire commercial américain dans les communautés de niche.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Coûts croissants de cybersécurité et de fraude | −0.6% | National ; principaux centres financiers | Court terme (≤2 ans) |

| Resserrement du capital ' fin de partie ' de Bâle III | −0.8% | National ; banques de 100 milliards USD+ | Moyen terme (2-4 ans) |

| Limites d'allocation du capital des tests de résistance climatique de la Fed | −0.3% | Régions exposées au risque climatique | Long terme (≥4 ans) |

| Désintermédiation de la finance intégrée via les écosystèmes ERP | −0.4% | Marchés technologiquement avancés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts croissants de cybersécurité et de fraude

Les budgets informatiques bancaires ont atteint 107,8 milliards USD en 2024, avec une part croissante dirigée vers la détection de menaces, les architectures zéro-confiance et l'interdiction de fraude en temps réel. L'analyse du Trésor avertit que les outils d'IA générative permettent aux fraudeurs de créer des logiciels malveillants adaptatifs, forçant les banques à adopter des analyses similairement avancées. Les petites institutions manquent de l'échelle pour amortir les dépenses de sécurité croissantes, augmentant la pression de fusion, ou les poussant vers des arrangements de services gérés. Les coûts élevés compriment les ratios d'efficacité, particulièrement lorsqu'ils sont combinés avec la baisse des revenus de découvert et d'interchange. L'expérience client souffre également si l'authentification multifacteur ajoute des frictions, donnant aux fintechs une ouverture pour capturer les relations transactionnelles. Le frein sur les bénéfices, bien que modéré, soustrait de la trajectoire de croissance du marché bancaire commercial américain.

Resserrement du capital ' fin de partie ' de Bâle III

Les règles de juillet 2025 de la Réserve fédérale obligent les banques d'importance systémique mondiale à augmenter le capital pondéré du risque de 9%[3]Katten, "Basel Endgame Rulemaking Overview," katten.com. Les banques régionales de plus de 100 milliards USD font face à des superpositions de modèles standardisés qui gonflent les pondérations de risque de crédit par rapport aux calculs internes, freinant la capacité bilancielle. Les institutions répondent en revalorisant les prêts à terme et les engagements renouvelables plus haut pour couvrir les coûts en capital, ce qui tempère la demande de crédit. Certains portefeuilles, tels que les prêts à effet de levier ou le financement de projet, deviennent non économiques par rapport aux seuils de rendement sur capitaux propres. La planification du capital domine les ordres du jour des conseils d'administration, poussant les banques à céder des actifs non essentiels et à accélérer la vente croisée de gestion de patrimoine qui porte des pondérations de risque plus faibles. Bien que le secteur reste bien capitalisé, le vent contraire supplémentaire réduit la limite supérieure du marché bancaire commercial américain par rapport à un scénario de réglementation neutre.

Analyse par segment

Par produit : La gestion de trésorerie accélère la diversification des commissions

Le crédit commercial un conservé la plus grande tranche de 44,34% de l'activité du marché bancaire commercial américain en 2024, mais il fournit une croissance plus lente alors que les règles de capital se resserrent. Néanmoins, des dépenses d'équipement robustes liées à la relocalisation et aux projets d'infrastructure soutiennent les volumes de base. Les crédits syndiqués et la distribution des marchés de capitaux diversifient le risque et libèrent du capital pour une croissance supplémentaire. Les produits de financement commercial, de chaîne d'approvisionnement et de change, regroupés sous Autres produits, tirent leur force du commerce transfrontalier complexe. La mosaïque de produits combinés souligne la stratégie des banques pour équilibrer les prêts intensifs en capital avec des services de commissions évolutifs, garantissant que le marché bancaire commercial américain reste rentable dans tous les environnements de taux.

Le segment de la gestion de trésorerie devrait augmenter de 6,79% en TCAC jusqu'en 2030, dépassant toutes les autres lignes alors que les entreprises migrent des processus basés sur le papier vers les outils de liquidité en temps réel. La part du segment de la taille du marché bancaire commercial américain devrait grimper considérablement d'ici 2030, reflétant un pivot décisif vers les revenus hors intérêts. Les entreprises du marché intermédiaire déploient des tableaux de bord compatibles API qui consolident les positions multi-banques, incitant les banques à ajouter des modèles de flux de trésorerie prédictifs, des balayages d'investissement automatisés et une couverture de change dans des portails uniques. Les commissions de trésorerie deviennent ainsi plus adhérentes que les revenus de prêts dépendants des écarts, réduisant la volatilité des bénéfices. Les banques communautaires avec des actifs supérieurs à 3 milliards USD entrent dans le domaine en utilisant des plateformes fintech en marque blanche qui réduisent les coûts de mise en œuvre, élargissant la base de clients adressable pour le marché bancaire commercial américain.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par taille de client : L'élan numérique des PME se construit

Les grandes entreprises ont commandé 62,51% de la part du marché bancaire commercial américain en 2024, exploitant de vastes facilités de crédit, des centres de trésorerie multi-devises et la mise en commun de liquidités mondiales. Leur volume considérable stabilise le marché bancaire commercial américain pendant les changements économiques et fournit des revenus de vente croisée prévisibles à travers la garde, le change et les dérivés. Pourtant, ces clients s'autofinancent de plus en plus pour le fonds de roulement de routine et exploitent directement les marchés de capitaux, pressant les banques à se concentrer sur des solutions de conseil sur mesure et structurées qui intègrent une valeur ajoutée.

Les petites et moyennes entreprises devraient croître à un TCAC de 7,23% jusqu'en 2030, adoptant rapidement l'intégration numérique, la souscription pilotée par l'IA et les lignes de fonds de roulement à faible contact. La technologie rentable permet aux banques d'adjuger le crédit en minutes, gagnant des parts aux prêteurs alternatifs qui servaient autrefois le segment. L'amélioration de la satisfaction numérique fait que 95% des interactions se produisent via mobile ou web, bien que les questions complexes déclenchent encore des consultations en personne, renforçant l'éthos hybride du marché bancaire commercial américain. Les banques qui maîtrisent la souscription PME évolutive débloquent non seulement la croissance mais diversifient également les livres de prêts traditionnellement concentrés dans les grandes expositions corporatives.

Par canal : Le modèle hybride redéfinit la prestation de services

La banque hors ligne détenait 67,94% de la part du marché bancaire commercial américain en 2024, démontrant que l'engagement face à face reste essentiel pour les mandats sophistiqués de crédit, de gestion de liquidités et de conseil en patrimoine. Les grandes banques telles que Bank of America prévoient d'ouvrir plus de 150 agences d'ici 2027, validant la thèse de la présence physique. Ces points de vente fonctionnent de plus en plus comme des salons de conseil plutôt que comme des guichets, alignant le coût de service avec la valeur de la relation.

La banque en ligne devrait croître à un TCAC de 9,27% sur la période de prévision, propulsée par les paiements en temps réel et l'intégration de flux de travail qui plaisent aux trésoriers contraints par le temps. Les plateformes omnicanales acheminent les clients de manière transparente entre chat, vidéo et rendez-vous en agence tout en persistant les données pour éviter la ressaisie. Alors que la taille du marché bancaire commercial américain pour les canaux en ligne s'étend, les institutions intègrent l'analyse pour pousser les clients vers des produits générateurs de revenus à des moments contextuels. Un nombre croissant de banques acheminent maintenant 62% de toutes les transactions de paiement en temps réel via des applications en ligne ou mobiles, illustrant l'adoption numérique même parmi les déposants legacy. L'équilibre émergent n'est pas la substitution de canaux mais la livraison synchronisée, organisant la commodité sans sacrifier le conseil à contact élevé.

Par secteur d'activité de l'utilisateur final : La santé stimule la finance spécialisée

Le segment Autres secteurs d'activité détenait 22,89% de la part du marché bancaire commercial américain en 2024. La santé et les produits pharmaceutiques enregistrent le TCAC le plus rapide de 6,55%, grâce au vieillissement démographique, aux mandats de dossiers de santé électroniques et aux mises à niveau d'équipements intensives en capital. Les banques cultivent l'expertise sectorielle dans les prêts de cycle de revenus, le financement d'acquisition de pratiques et la gestion de la chaîne d'approvisionnement, capturant des rendements premium. Le fardeau de conformité du secteur augmente les coûts de changement, verrouillant les relations à long terme qui renforcent le marché bancaire commercial américain.

La fabrication est résurgente au milieu des subventions de relocalisation, demandant des baux de machinerie et des rénovations d'usines alignées sur l'automatisation. Le commerce de détail et l'e-commerce montrent des fortunes mitigées : les empreintes de grandes surfaces rétrécissent même alors que les marchands en ligne nécessitent des prêts de centres de distribution et des lignes d'inventaire. Les emprunteurs des technologies de l'information et des télécommunications recherchent de la dette de capital-risque liée aux déploiements d'intelligence artificielle, tandis que le secteur public préserve une base stable mais à croissance plus lente centrée sur la souscription d'obligations municipales. Chaque secteur ajoute de la diversification, permettant aux banques de couvrir les chocs sectoriels tout en renforçant la crédibilité consultative.

Analyse géographique

Le Nord-Est et la côte ouest représentent collectivement près de la moitié des prêts commerciaux en cours, reflétant des clusters corporatifs denses, des écosystèmes technologiques avancés et des tailles de tickets moyennes plus élevées. New York, le Massachusetts et la Californie ancrent des engagements complexes de gestion de trésorerie et de marchés de capitaux qui génèrent des revenus de commissions. Pourtant, le Sud et le Sud-Ouest sont les régions à la croissance la plus rapide, avec des soldes de prêts combinés qui s'étendent à plus de 6% annuellement alors que les afflux de population alimentent la formation de petites entreprises et la construction résidentielle. Le marché bancaire commercial américain au Texas un connu une croissance significative en 2024 et devrait dépasser les taux de croissance nationaux jusqu'en 2030.

Les dépenses d'infrastructure remodèlent le Midwest, où les améliorations de routes et ponts soutenues par le gouvernement fédéral catalysent le financement d'équipements pour les entrepreneurs et fournisseurs de matériaux. Le Mississippi et l'Alabama à revenus plus faibles reçoivent des allocations par habitant élevées, permettant aux banques régionales de souscrire des projets pluriannuels avec des attentes de pertes de crédit limitées. La légalisation du cannabis crée des opportunités de commissions de premier entrant pour les banques en Illinois, Michigan et Ohio, tandis que les institutions dans les États de prohibition surveillent les signaux réglementaires avant d'investir dans les systèmes de conformité.

Les risques physiques liés au climat varient selon les géographies. Les institutions du Sud-Est confrontent l'exposition aux ouragans qui influence la modélisation du crédit et les allocations de capital sous les scénarios de stress climatique de la Réserve fédérale. Les banques de la côte pacifique gèrent le risque d'incendies de forêt et les covenants de pénurie d'eau dans les prêts immobiliers. La diversification géographique devient ainsi un impératif stratégique, incitant les prêteurs nationaux à couvrir les expositions et les banques régionales à déployer l'expertise sectorielle dans leurs marchés domestiques. Collectivement, ces dynamiques soutiennent un marché bancaire commercial américain équilibré et régionalement nuancé.

Paysage concurrentiel

Le marché bancaire commercial américain est modérément concentré et se remodèle rapidement. L'intensité concurrentielle s'escalade alors que les institutions traditionnelles confrontent la technologie, la réglementation et la consolidation toutes à la fois. L'achat de 35,3 milliards USD de Discover par Capital One, finalisé en mai 2025, un créé la huitième plus grande banque américaine et positionné l'entité fusionnée comme le premier émetteur de cartes de crédit. Cette transaction signale un cycle de F&un renouvelé, rendu possible par les régulateurs qui pèsent maintenant la stabilité systémique contre le besoin de concurrence. Les banques avec des actifs inférieurs à 100 milliards USD évaluent des alternatives stratégiques pour répondre aux coûts de conformité croissants, stimulant un pipeline de transactions à travers le Midwest et le Sud-Est.

L'adoption technologique est devenue le champ de bataille décisif. Les grandes banques déploient des modèles d'IA générative pour automatiser le codage logiciel, détecter la fraude en temps réel et générer des insights clients qui augmentent les services de conseil. Les gains de productivité atteignent 20% dans certaines opérations, libérant de la capacité pour les tâches génératrices de revenus. Pendant ce temps, les fournisseurs de finance intégrée ERP siphonnent les flux de paiement de routine, obligeant les banques à ouvrir des API et repositionner les produits comme services invisibles dans les flux de travail d'entreprise. Les premiers entrants sécurisent des insights de données propriétaires qui renforcent le pouvoir de tarification, illustrant le cercle vertueux qui remodèle maintenant le marché bancaire commercial américain.

La réglementation du capital incline les avantages vers les acteurs d'échelle qui peuvent diversifier le risque à travers les silos de produits et les géographies. Néanmoins, les spécialistes de niche prospèrent en se concentrant sur la banque de santé, le financement de projets d'énergie renouvelable ou les modèles de relation centrés sur la communauté. Les banques régionales exploitent l'intelligence locale pour concurrencer sur la réactivité du service, même alors qu'elles externalisent le traitement central vers des fournisseurs cloud pour atteindre la parité des coûts. Pris ensemble, la mosaïque concurrentielle souligne un marché bancaire commercial américain modérément concentré mais dynamiquement changeant.

Leaders de l'industrie bancaire commerciale américaine

-

JPMorgan Chase & Co.

-

Bank of America Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

U.S. Bancorp

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Capital One un clôturé son acquisition de 35,3 milliards USD de Discover Financial Services, créant la huitième plus grande banque américaine par actifs.

- Avril 2025 : Columbia Banking System un annoncé un achat entièrement en actions de 2 milliards USD de Pacific Premier Bancorp.

- Avril 2025 : La Réserve fédérale et l'OCC ont approuvé l'accord Discover de Capital One après un examen détaillé.

- Mars 2025 : First Busey Corporation un finalisé son acquisition de CrossFirst Bankshares, portant les actifs combinés à environ 20 milliards USD.

Portée du rapport sur le marché bancaire commercial américain

Les banques commerciales, en tant qu'institutions financières, offrent un spectre de services au public, englobant les retraits, dépôts et prêts d'investissement. L'emprunt et le prêt sont les deux composants principaux de la banque commerciale. Ce rapport fournira une analyse détaillée du marché bancaire commercial américain. Le rapport examine la dynamique du marché et les tendances émergentes dans les segments et marchés régionaux et offre des insights sur divers types de produits et d'applications. Il analyse également les acteurs clés et le paysage concurrentiel.

Le marché bancaire commercial américain est segmenté par produit et fonction. Par produit, le marché est segmenté en crédit commercial, gestion de trésorerie, prêts syndiqués, marchés de capitaux et autres produits. Par fonction, le marché est segmenté en acceptation de dépôts, avances de prêts, création de crédit, financement du commerce extérieur, services d'agence et autres fonctions. Le rapport offre des tailles de marché et des prévisions en termes de valeur (USD) pour tous les segments ci-dessus.

| Crédit commercial |

| Gestion de trésorerie |

| Prêts syndiqués |

| Marchés de capitaux |

| Autres produits |

| Grandes entreprises |

| Petites et moyennes entreprises (PME) |

| Banque en ligne |

| Banque hors ligne |

| Informatique et télécommunications |

| Fabrication |

| Commerce de détail et e-commerce |

| Secteur public |

| Santé et produits pharmaceutiques |

| Autres secteurs d'activité |

| Par produit | Crédit commercial |

| Gestion de trésorerie | |

| Prêts syndiqués | |

| Marchés de capitaux | |

| Autres produits | |

| Par taille de client | Grandes entreprises |

| Petites et moyennes entreprises (PME) | |

| Par canal | Banque en ligne |

| Banque hors ligne | |

| Par secteur d'activité de l'utilisateur final | Informatique et télécommunications |

| Fabrication | |

| Commerce de détail et e-commerce | |

| Secteur public | |

| Santé et produits pharmaceutiques | |

| Autres secteurs d'activité |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché bancaire commercial américain ?

La taille du marché bancaire commercial américain est de 732,5 milliards USD en 2025 et devrait atteindre 915,45 milliards USD d'ici 2030.

Quel domaine de produit connaît la croissance la plus rapide ?

Les services de gestion de trésorerie mènent la croissance avec un TCAC de 6,79% jusqu'en 2030 alors que les entreprises adoptent la liquidité en temps réel et les outils de gestion de liquidités pilotés par API.

Comment les règles de finalisation de Bâle III affecteront-elles le crédit commercial ?

Les augmentations de capital requises de 9% pour les grandes banques augmenteront la tarification sur les actifs pondérés du risque et pourraient contraindre la croissance globale des prêts d'environ 0,8 points de pourcentage sur l'horizon de prévision.

Pourquoi le secteur de la santé est-il attrayant pour les banques ?

Les clients de la santé ont besoin de financement spécialisé du cycle de revenus, de prêts d'équipement et de solutions de trésorerie conformes à la réglementation, générant un TCAC de 6,55% et des rendements de commissions plus élevés par rapport à de nombreux autres secteurs.

Les agences physiques sont-elles encore pertinentes dans la banque commerciale ?

Oui. Bien que les transactions en ligne s'étendent à un TCAC de 9,27%, 67,94% de l'activité de 2024 transitait encore par les agences, qui restent vitales pour le conseil complexe et la gestion de relations.

Quelles opportunités la réforme bancaire du cannabis pourrait-elle créer ?

La reclassification du cannabis au niveau fédéral pourrait débloquer de nouveaux pools de dépôts, des commissions de transaction et une demande de prêts dans les États où l'industrie est légalisée, ajoutant environ 0,3 point de pourcentage au TCAC du marché une fois promulguée.

Dernière mise à jour de la page le: