Taille et part du marché des centres de données définis par logiciel

Analyse du marché des centres de données définis par logiciel par Mordor Intelligence

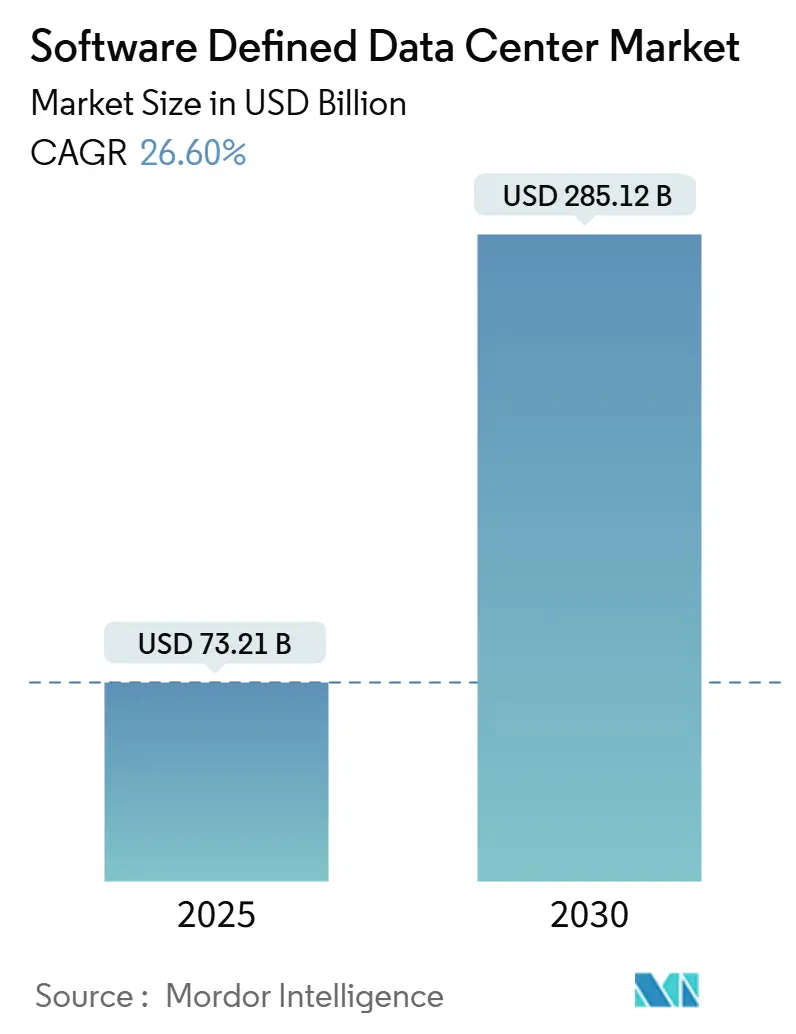

La taille du marché des centres de données définis par logiciel devrait être évaluée à 73,21 milliards USD en 2025 et devrait atteindre 285,12 milliards USD d'ici 2030, reflétant un TCAC vigoureux de 26,6 % sur la période. Une forte dynamique provient de la demande des entreprises pour une infrastructure agile, des stratégies cloud-first, et des avancées constantes dans les plateformes de virtualisation et d'automatisation. Les déploiements d'hyperscalers, couplés à des charges de travail algorithmiques rapides, stimulent des dépenses d'investissement records qui se répercutent sur les opérateurs de colocation et edge. L'investissement soutenu dans la gestion d'infrastructure de centres de données activée par l'IA, des objectifs carbone plus stricts, et l'arrivée de micro-réacteurs nucléaires pour la génération sur site remodèlent davantage la dynamique concurrentielle. Les fournisseurs capables d'unifier le calcul, le stockage et la mise en réseau sous des couches logicielles pilotées par des politiques capturent la part de portefeuille des fournisseurs de matériel hérités, tandis que les partenaires de services monétisent les mandats complexes de migration et d'opérations gérées.

Points clés du rapport

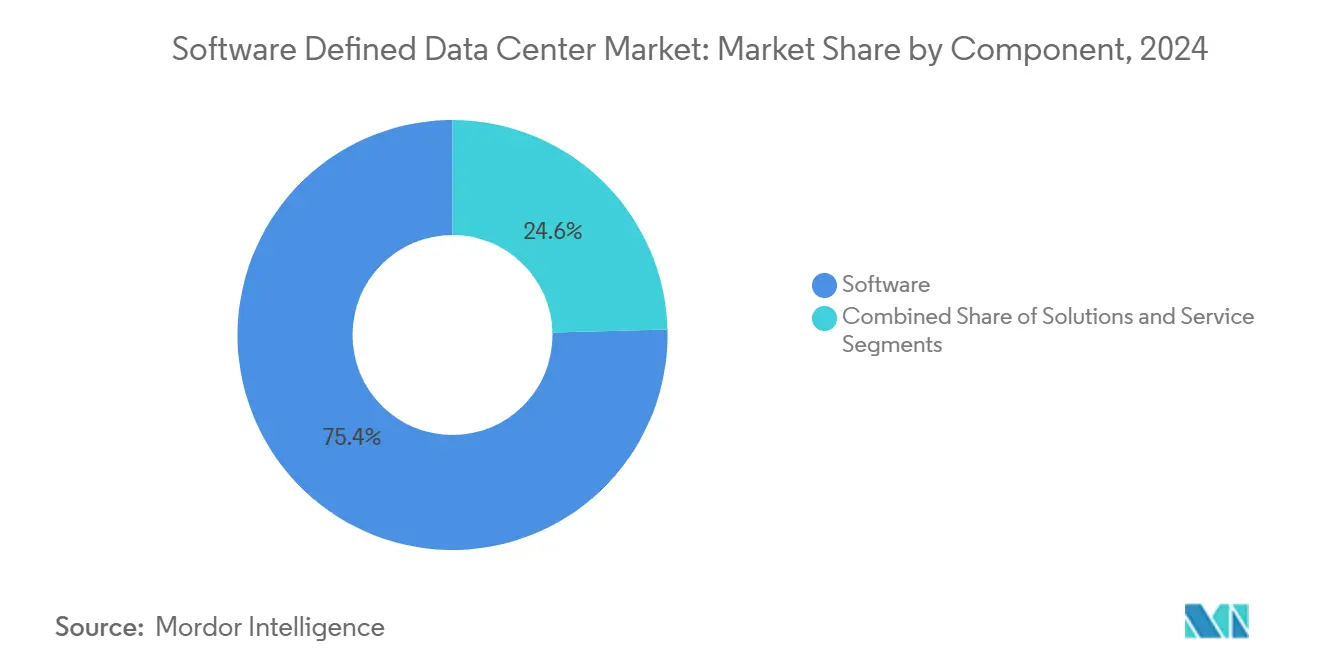

- Par composant, les produits logiciels ont détenu 75,4 % des revenus de 2024, tandis que les outils d'automatisation et d'orchestration sont prêts à se développer à un TCAC de 28,4 % jusqu'en 2030.

- Par modèle de déploiement, les environnements privés ont commandé 41,2 % de la part du marché des centres de données définis par logiciel en 2024, mais les configurations hybrides affichent les meilleures perspectives de croissance à 26,9 % jusqu'en 2030.

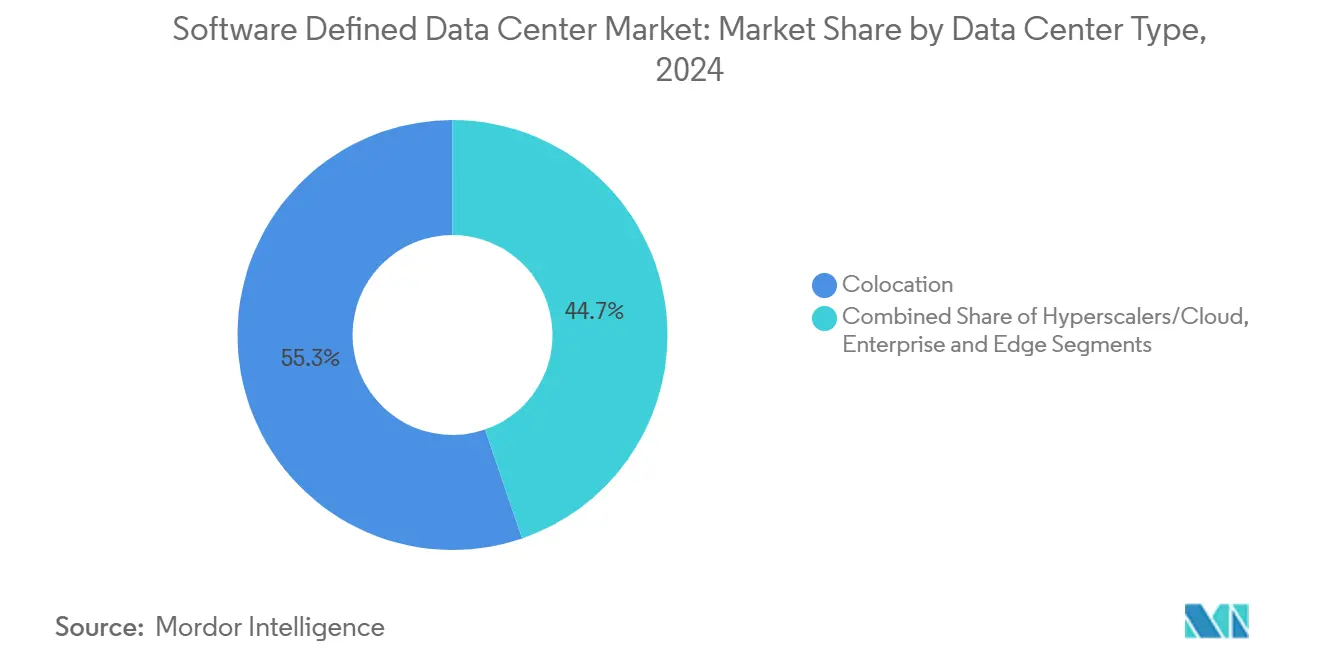

- Par type de centre de données, les installations de colocation ont contribué à 55,22 % des revenus de 2024, tandis que les sites d'hyperscalers et de fournisseurs de services cloud devraient grimper à un TCAC de 31,22 % jusqu'en 2030.

- Par secteur d'utilisateur final, les entreprises informatiques et de télécommunications ont généré la plus grande contribution à 41,7 % en 2024 ; les charges de travail gouvernementales et de défense représentent la trajectoire la plus rapide à 27,12 % de TCAC jusqu'en 2030.

Tendances et aperçus du marché mondial des centres de données définis par logiciel

Analyse d'impact des moteurs

| Moteur | ( ~ ) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réduction des coûts du matériel et de l'utilisation des ressources | +6.8% | Mondiale ; prononcée en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Essor du cloud et de la virtualisation parmi les entreprises | +5.2% | Mondiale ; forte en Amérique du Nord, Europe, APAC développée | Court terme (≤ 2 ans) |

| Adoption d'infrastructures hyper-convergées et composables | +3.5% | Amérique du Nord, Europe, APAC développée | Moyen terme (2-4 ans) |

| Optimisation DCIM pilotée par l'IA et jumeau numérique | +3.2% | Amérique du Nord, Europe, en hausse en APAC | Moyen terme (2-4 ans) |

| Micro-réacteurs nucléaires débloquant les densités au niveau des racks | +2.4% | Amérique du Nord ; sites pilotes au Texas | Long terme (≥ 4 ans) |

| Orchestration micro-SDDC native edge sur les sites 5G | +1.5% | Mondiale ; adoption précoce en Amérique du Nord, Europe, APAC | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réduction des coûts du matériel et de l'utilisation des ressources

Le découplage généralisé du matériel et des logiciels réduit les dépenses d'investissement et raccourcit les cycles de renouvellement. Les entreprises utilisant des plateformes SDDC complètes rapportent des économies de coûts d'infrastructure de 34 % et un ROI sur trois ans de 564 % sur les déploiements VMware Cloud Foundation. Le provisionnement automatisé resserre l'utilisation, permettant aux entreprises de réduire les empreintes des centres de données de 50 % sans dégradation des performances. Des factures d'électricité et de refroidissement plus faibles renforcent l'avantage, renforçant les retours sur investissement des projets dans toutes les régions.

Essor du cloud et de la virtualisation parmi les entreprises

Les pools de calcul, de stockage et de réseau virtualisés sous-tendent les stratégies hybrides qui concilient les charges de travail sensibles à la latence avec l'élasticité du cloud public. Les institutions financières utilisant les plateformes du marché des centres de données définis par logiciel ont atteint un traitement des messages 40 % plus rapide et 30 % moins de temps d'arrêt après avoir modernisé les piles middleware intuitive.cloud. Les hôtes compatibles Kubernetes fonctionnent côte à côte avec les machines virtuelles, simplifiant les pipelines DevOps et accélérant les déploiements.[2]Intuitive Cloud, "Enhancing Financial Messaging Infrastructure With Red Hat AMQ," intuitive.cloud

Adoption d'infrastructures hyper-convergées et composables

Les nœuds pré-conçus tels que Dell EMC VxRail accélèrent le délai de rentabilisation et centralisent la gouvernance du cycle de vie. Kubernetes intégré dans vSphere rationalise l'orchestration de conteneurs, tandis que les tissus composables composent dynamiquement des clusters bare-metal pour l'analytique intensive en données. Les opérateurs de services financiers et de santé valorisent les performances prévisibles et les correctifs simplifiés dans les environnements réglementés.[1]Dell Technologies, "VMware Cloud Foundation on Dell EMC VxRail," delltechnologies.com

Optimisation DCIM pilotée par l'IA et jumeau numérique

Les moteurs d'intelligence artificielle intégrés dans les suites DCIM modélisent les charges thermiques, prédisent les pannes et déclenchent des politiques d'auto-guérison. Les jumeaux numériques reflètent les agencements des installations, permettant aux opérateurs de tester les changements sans risque et d'obtenir 30 % d'économies d'énergie aux côtés de pannes réduites. Les fournisseurs intégrant des algorithmes d'inférence directement dans les couches de virtualisation obtiennent un avantage de marge.[3]FS, "Revolutionizing Data Centers: Top 10 Technology Trends," fs.com

Analyse d'impact des contraintes

| Contrainte | ( ~ ) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Complexités de sécurité des données et de conformité | -1.9% | Mondiale ; intense en Amérique du Nord, UE | Moyen terme (2-4 ans) |

| Coûts d'intégration héritée et de migration | -1.5% | Mondiale ; la plus importante dans les marchés informatiques matures | Court terme (≤ 2 ans) |

| Pénurie d'énergie du réseau et retards d'interconnexion | -1.0% | Amérique du Nord, Europe, APAC en développement | Moyen terme (2-4 ans) |

| Consolidation accrue des fournisseurs/risque TCO | -0.7% | Mondiale | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Complexités de sécurité des données et de conformité

Les réglementations telles que l'Acte de Résilience Opérationnelle Numérique de l'UE imposent des contrôles plus stricts à partir de janvier 2025, poussant les institutions financières à vérifier la résilience cyber à travers les couches virtuelles. Les pools de ressources abstraites défient les défenses de périmètre, stimulant la demande pour des centres de gestion de clés unifiés comme Fortanix Data Security Manager qui s'intègrent avec VMware Sovereign Cloud. Les audits de conformité prolongent les délais des projets et augmentent les dépenses de conseil.

Coûts d'intégration héritée et de migration

Les entreprises avec des piles monolithiques vieilles de décennies font face à des réécritures d'applications, à la réplication de données et à des lacunes de compétences qui gonflent les dépenses d'investissement et opérationnelles. Les projets de refactorisation complexes rencontrent souvent des dépendances cachées, conduisant à un élargissement de la portée et à des échéances manquées. Les déploiements progressifs et les architectures de coexistence aident à atténuer les risques mais étirent les délais de ROI.

Analyse par segment

Par composant : l'automatisation pilote la transformation opérationnelle

La taille du marché des centres de données définis par logiciel pour les composants logiciels a atteint 54,9 milliards USD en 2025, équivalant à 75,4 % des revenus globaux. Les moteurs d'orchestration et les contrôleurs basés sur des politiques se développent à un TCAC de 28,4 %, soulignant l'appétit des entreprises pour le provisionnement sans intervention. Les adopteurs précoces enregistrent des retours sur investissement inférieurs à 12 mois sur l'automatisation des flux de travail et la correction de dérive. Les modules de sécurité, les modules d'observabilité IA et les chaînes d'outils développeur élargissent la base adressable à mesure que les écosystèmes mûrissent.

Les services contribuent à la part restante, englobant le conseil, la personnalisation et les opérations gérées 24×7. Les fournisseurs regroupent des manuels de migration, des architectures de référence et une facturation basée sur la consommation pour faciliter l'entrée des secteurs fortement réglementés. Les innovations matérielles se déplacent vers des conceptions composables mais restent gouvernées par des politiques logicielles, renforçant la primauté de l'infrastructure pilotée par le code.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle de déploiement : les stratégies hybrides équilibrent contrôle et flexibilité

Les instances privées ont capturé 41,2 % du marché des centres de données définis par logiciel en 2024, favorisées par les organisations sécurisant des données sensibles. VMware Cloud Foundation illustre les piles clés en main qui imitent les économies de cloud public tout en conservant la gouvernance sur site. Les environnements hybrides, cependant, devraient afficher le TCAC le plus élevé de 26,9 % car les entreprises cherchent l'élasticité pour les charges de travail variables sans abandonner les actifs immobilisés.

Rackspace SDDC Flex fusionne les clouds privés hébergés avec les extensions hyperscale sous un modèle de consommation, illustrant comment les fournisseurs de services brouillent les catégories de déploiement. Les empreintes uniquement publiques restent pertinentes pour les entreprises cloud-native, mais même elles exigent des moteurs de politique cohérents à travers les zones pour éviter la prolifération d'outils.

Par type de centre de données : les hyperscalers accélèrent l'innovation d'infrastructure

Les sites de colocation ont fourni 55,22 % des revenus de 2024, offrant des campus neutres où les entreprises s'interconnectent à plusieurs clouds. Les opérateurs investissent dans le refroidissement liquide, les expansions d'espaces vierges et les suites de cloud souverain pour conserver la demande. Les hyperscalers accélèrent à un TCAC de 31,22 %, propulsés par des clusters centrés sur l'IA qui peuvent ajouter 171-219 GW de demande mondiale d'ici 2030.

Alors que les files d'attente de connexion au réseau s'allongent, les micro-réacteurs nucléaires et les énergies renouvelables sur site gagnent en traction. Les micro-installations edge situées aux tours 5G élargissent davantage la taxonomie, permettant des garanties de latence critiques pour les véhicules autonomes et le streaming AR.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisateur final : le secteur gouvernemental adopte la modernisation

Les entreprises informatiques et de télécommunications ont détenu la plus grande part, exploitant les pipelines d'intégration continue et le découpage réseau pour monétiser les services 5G et OTT. Les agences gouvernementales et de défense évoluent le plus rapidement à 27,12 % de TCAC alors que des politiques comme l'Initiative fédérale de consolidation des centres de données stimulent la virtualisation. Les clouds communautaires sécurisés, le chiffrement souverain et les plans zéro-confiance dominent les exigences d'appel d'offres.

La communauté BFSI poursuit une disponibilité stricte et la résidence des données grâce à des clusters étendus et des architectures actif-actif. Les systèmes de santé appliquent SDDC aux dossiers de santé électroniques et à la télémédecine, affichant des améliorations mesurables dans la vitesse de récupération des données et la productivité des cliniciens. Les chaînes de détail intègrent l'analytique des points de vente et la télémétrie de la chaîne d'approvisionnement dans des superpositions de tissu unifiées pour améliorer l'exécution.

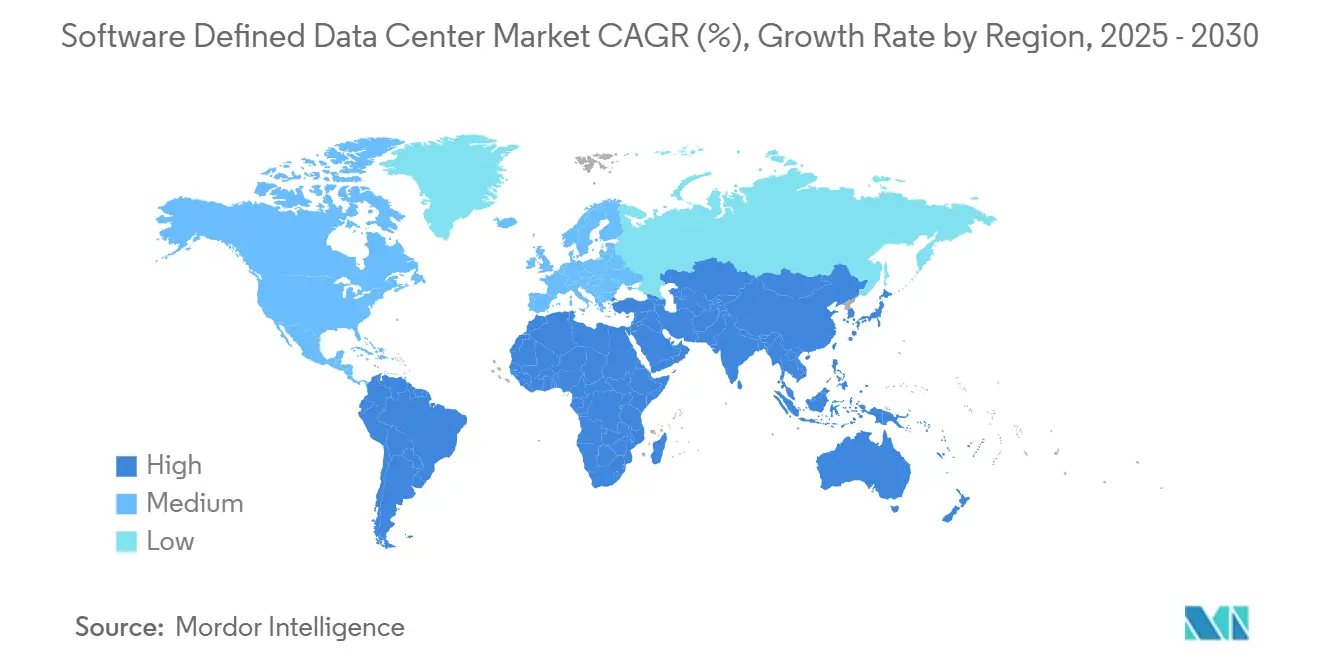

Analyse géographique

L'Amérique du Nord a généré 47,6 % des revenus de 2024, conséquence de l'adoption précoce de la virtualisation, des écosystèmes cloud profonds et des corridors d'expansion d'hyperscalers. Les annonces de micro-réacteurs nucléaires au Texas signalent des approches créatives à l'adéquation énergétique. La clarté réglementaire autour des zones de souveraineté des données alimente les appairages de récupération d'urgence transfrontaliers entre les États-Unis et le Canada, tandis que le secteur fintech du Mexique intensifie les empreintes hybrides pour les initiatives de banque ouverte.

Le marché des centres de données définis par logiciel Asie-Pacifique augmentera à un TCAC de 28,23 % jusqu'en 2030, aidé par les subventions de cloud souverain, les poussées d'e-commerce et les tours de licence de banque numérique. Les hyperscalers louent des capacités en vrac mais comptent encore sur des développeurs tiers pour sécuriser les terrains, l'énergie et les permis. Singapour maintient le statut de hub grâce aux campus denses en transporteurs employant un refroidissement liquide novateur pour répondre aux plafonds d'énergie. L'Inde, le Japon et la Chine inaugurent des campus à l'échelle du gigawatt, tandis que l'Australie soutient les déploiements edge pour servir les opérations minières distantes.

L'Europe adopte SDDC en réponse aux objectifs de souveraineté et de carbone. La date limite de janvier 2025 de DORA stimule les institutions financières à durcir la cyber-résilience, élargissant les budgets pour les superpositions chiffrées par locataire. Les marchés du Nord mènent en adoption, et les États du Sud accélèrent via les zones d'atterrissage de cloud public et les pilotes d'hydrogène vert. Le Moyen-Orient et l'Afrique voient une activité croissante aux EAU et en Arabie Saoudite, où les fermes solaires à échelle utilitaire se couplent avec des halls de données modulaires pour l'hébergement d'énergie propre.

Paysage concurrentiel

Les acteurs établis tels que VMware (maintenant sous Broadcom), Microsoft, Dell Technologies et Cisco contrôlent collectivement une partie significative du marché des centres de données définis par logiciel. La clôture par Broadcom de l'acquisition VMware centralise l'influence des licences et suscite une réévaluation par les clients des stratégies multi-fournisseurs. Les alliances technologiques se développent alors que les fournisseurs fusionnent les tissus réseau, les CPU, les GPU et la mémoire de classe stockage dans des piles de référence validées. Le mémorandum de TerraPower et Sabey pour poursuivre les déploiements de micro-réacteurs démontre la convergence entre les opérateurs d'énergie et informatiques.

Les challengers cloud-natifs étendent les plans de contrôle dans les racks sur site, obviant les chaînes d'outils séparées et érodant les pools de renouvellement des acteurs établis. La différenciation produit se centre sur la remédiation assistée par IA, les plans de cloud souverain et la mobilité de charge de travail sans friction. La reconnaissance de VMware Cloud Foundation comme la "Solution d'infrastructure cloud la plus innovante 2025" souligne la prime sur la gérabilité intégrée. Les fonctionnalités de durabilité - tableaux de bord carbone, moteurs de placement de charge de travail, intégrations de refroidissement liquide - servent de départages émergents dans les grands appels d'offres.

La consolidation parmi les fournisseurs de services gérés continue alors que les entreprises cherchent la portée géographique et les compétences de conformité spécialisées. Les OEM matériels adoptent la tarification de consommation pour concurrencer les modèles similaires au cloud, tandis que les fournisseurs de semi-conducteurs exploitent les accélérateurs DPU et NPU spécialement conçus pour décharger les tâches d'infrastructure. L'écosystème résultant encourage les architectures modulaires et agnostiques aux fournisseurs qui préservent le pouvoir de négociation des clients.

Leaders de l'industrie des centres de données définis par logiciel

-

VMware Inc.

-

Microsoft Corporation

-

Dell Technologies

-

Cisco Systems, Inc.

-

Huawei Technologies Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Last Energy a annoncé des plans pour construire 30 microréacteurs au Texas pour fournir approximativement 600 mégawatts d'électricité aux centres de données, répondant à la demande énergétique croissante stimulée par l'essor des centres de données et créant de nouvelles possibilités pour des environnements informatiques à haute densité sans solliciter le réseau électrique existant.

- Mars 2025 : Rackspace Technology a lancé le service Rackspace SDDC Flex en partenariat avec VMware et Dell, offrant un service cloud qui intègre les capacités de cloud public et privé avec une infrastructure flexible, des options en libre-service, l'automatisation et un déploiement rapide sur un modèle de tarification basé sur la consommation.

- Janvier 2025 : TerraPower et Sabey ont signé un mémorandum d'entente pour explorer le déploiement de microréacteurs dans les centres de données définis par logiciel de Sabey, visant à améliorer l'efficacité énergétique et la durabilité dans les opérations de centres de données tout en abordant les contraintes d'énergie dans les marchés clés.

- Janvier 2025 : Lenovo a introduit le ThinkAgile HX630 V3, un système intégré 1U conçu pour l'infrastructure hyperconvergée dotée de processeurs Intel Xeon Scalable de 5e et 4e génération, supportant le logiciel Nutanix et fournissant des capacités de stockage, protection des données et gestion d'entreprise pour diverses charges de travail, y compris VDI et SAP HANA.

Portée du rapport mondial du marché des centres de données définis par logiciel

Dans un SDDC, les applications s'exécutant sur le réseau peuvent créer, provisionner et déployer des ressources réseau en temps réel - ajoutant ou supprimant des routeurs, commutateurs et serveurs selon les besoins. Les industries comme les télécommunications et informatique, la santé, le commerce de détail, BFSI et la fabrication adoptent SDDC pour stocker d'énormes quantités de données de chaîne d'approvisionnement et d'informations client sans mettre beaucoup d'effort dans l'installation manuelle de matériel.

Le marché des centres de données définis par logiciel peut être segmenté par type de produit (solution (mise en réseau définie par logiciel, stockage défini par logiciel, informatique définie par logiciel), services), utilisateur final (télécommunications et informatique, santé, commerce de détail, BFSI, fabrication), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Solutions (SDN, SDS, SDC, automatisation et orchestration sécurité) |

| Services (conseil et intégration, géré, formation et support) |

| Sur site |

| Cloud privé |

| Cloud public |

| Cloud hybride |

| Colocation |

| Hyperscalers/Cloud |

| Entreprise et Edge |

| Informatique et télécommunications |

| BFSI |

| Santé |

| Commerce de détail et e-commerce |

| Fabrication |

| Gouvernement et défense |

| Médias et divertissement |

| Énergie et services publics |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Singapour | ||

| Australie | ||

| Malaisie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Chili | ||

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par composant | Solutions (SDN, SDS, SDC, automatisation et orchestration sécurité) | ||

| Services (conseil et intégration, géré, formation et support) | |||

| Par modèle de déploiement | Sur site | ||

| Cloud privé | |||

| Cloud public | |||

| Cloud hybride | |||

| Par type de centre de données | Colocation | ||

| Hyperscalers/Cloud | |||

| Entreprise et Edge | |||

| Par secteur d'utilisateur final | Informatique et télécommunications | ||

| BFSI | |||

| Santé | |||

| Commerce de détail et e-commerce | |||

| Fabrication | |||

| Gouvernement et défense | |||

| Médias et divertissement | |||

| Énergie et services publics | |||

| Autres utilisateurs finaux | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Singapour | |||

| Australie | |||

| Malaisie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Chili | |||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des centres de données définis par logiciel ?

Le marché des centres de données définis par logiciel devrait enregistrer un TCAC de 26,6 % pendant la période de prévision (2025-2030)

Qui sont les acteurs clés du marché des centres de données définis par logiciel ?

Microsoft Corporation, Hewlett Packard Enterprise Company, Oracle Corporation, Cisco Systems et VMware Inc. sont les principales entreprises opérant sur le marché des centres de données définis par logiciel.

Quelle est la région à la croissance la plus rapide du marché des centres de données définis par logiciel ?

L'Asie-Pacifique devrait croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région détient la plus grande part du marché des centres de données définis par logiciel ?

En 2025, l'Amérique du Nord représente la plus grande part de marché du marché des centres de données définis par logiciel.

Quelles années ce marché des centres de données définis par logiciel couvre-t-il ?

Le rapport couvre la taille historique du marché des centres de données définis par logiciel pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché des centres de données définis par logiciel pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: