Analyse du marché des serveurs de centres de données aux États-Unis

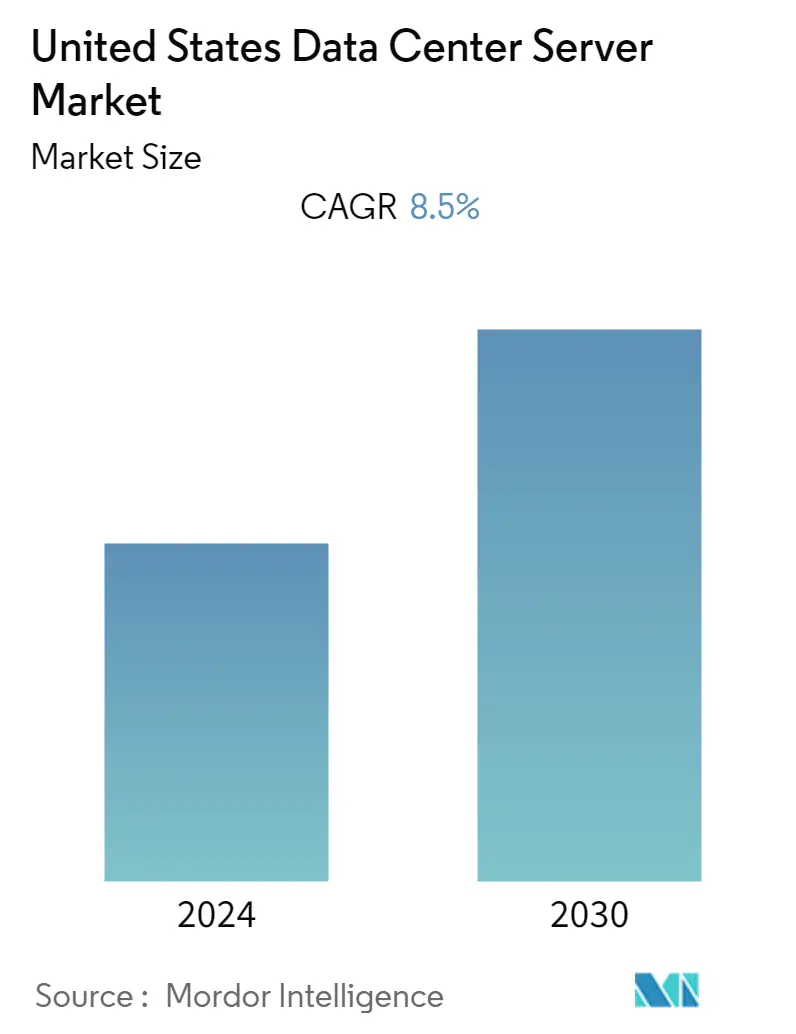

Le marché américain des serveurs de centres de données a atteint une valeur de 24,5 milliards USD lannée précédente, et il devrait en outre enregistrer un TCAC de 8,5 % au cours de la période de prévision. La demande croissante de cloud computing parmi les PME (petites et moyennes), les réglementations gouvernementales en matière de sécurité des données locales et les investissements croissants des acteurs nationaux sont quelques-uns des principaux facteurs à lorigine de la demande de centres de données dans le pays.

Capacité de charge informatique en construction La prochaine capacité de charge informatique du marché américain des racks de centres de données devrait atteindre 24 000 MW dici 2029.

Surface de plancher surélevée en construction La construction de planchers surélevés du pays devrait atteindre 80 millions de pieds carrés dici 2029.

Racks prévus Le nombre total de racks à installer dans le pays devrait atteindre 4 035 000 unités dici 2029. La Virginie du Nord devrait abriter le nombre maximum de racks dici 2029.

Câbles sous-marins prévus Il existe plus de 80 systèmes de câbles sous-marins reliant les États-Unis, et beaucoup sont en construction.

Tendances du marché des serveurs de centres de données aux États-Unis

Linformatique et les télécommunications sont le plus grand marché du pays

- La pandémie de COVID-19 a eu un impact sur limpact économique des premiers entrants sur la transformation numérique en offrant des produits et services numériques ou en utilisant davantage les processus numériques que leurs concurrents engagés dans la transformation numérique.

- Parmi les décideurs américains en matière dinfrastructure dentreprise, 94 % ont au moins un déploiement cloud, les solutions hybrides ou multi-cloud étant plus courantes. Près de 74 % des décideurs américains en matière dinfrastructure déclarent que leur organisation adopte les conteneurs en tant que plateforme en tant que service (PaaS) dans des environnements sur site ou dans le cloud public. Les nuages devraient augmenter considérablement.

- Les fournisseurs de cloud américains incluent AWS, Microsoft et Google. Parmi les décideurs en matière dinfrastructure dentreprise, 94 % utilisent au moins un type de déploiement cloud, la majorité étant hybride ou multi-cloud.

- Aux États-Unis, le stockage en nuage se développe en raison de la demande croissante de sauvegarde, de stockage et de sauvegarde de données rentables dans toutes les entreprises et de la nécessité de gérer les données générées par lutilisation croissante des téléphones mobiles.

- Avec lessor de léconomie numérique et lutilisation accrue dInternet aux États-Unis, le besoin de stockage et de traitement des données a augmenté. La prolifération des fournisseurs de services de cloud hybride a augmenté la demande de services de colocation et lutilisation des racks.

Les serveurs lames vont croître à un rythme plus rapide dans les années à venir

- Les serveurs lames sont souvent utilisés pour traiter dénormes données, mais ils produisent également beaucoup de chaleur. Ceux-ci ont tendance à être plus chers que les serveurs rack ou tour et nécessitent une infrastructure dhumidité et de refroidissement appropriée pour fonctionner efficacement sans endommager le matériel.

- Les serveurs lames sont installés dans des baies de serveurs, et non dans des racks. Cette structure permet dinstaller plus de serveurs dans une zone plus petite. Par exemple, un rack peut ne contenir que 10 serveurs rack, mais une baie lame peut contenir 20 serveurs lames. Le châssis lame peut toujours être monté en rack, mais plus de serveurs lames peuvent tenir dans le même espace par rapport aux serveurs rack.

- En août 2023, Mercury Systems, Inc., une société basée aux États-Unis qui fournit de la puissance de calcul pour les missions aérospatiales et de défense les plus exigeantes, a annoncé Common Module System (CMS) X08, la première architecture de serveur lame robuste basée sur des normes ouvertes du secteur. Il sagit dun modèle dinfrastructure de jeu et de jeu pour les plates-formes tactiques qui opèrent sur mer, sur terre et dans les airs.

- Pour répondre aux besoins des utilisateurs finaux, les principales entreprises se concentrent sur les serveurs lames dans les centres de données. Ladoption croissante de technologies telles que le cloud computing, lintelligence artificielle (IA) et les services informatiques par les entreprises propulse lutilisation de serveurs dans les centres de données.

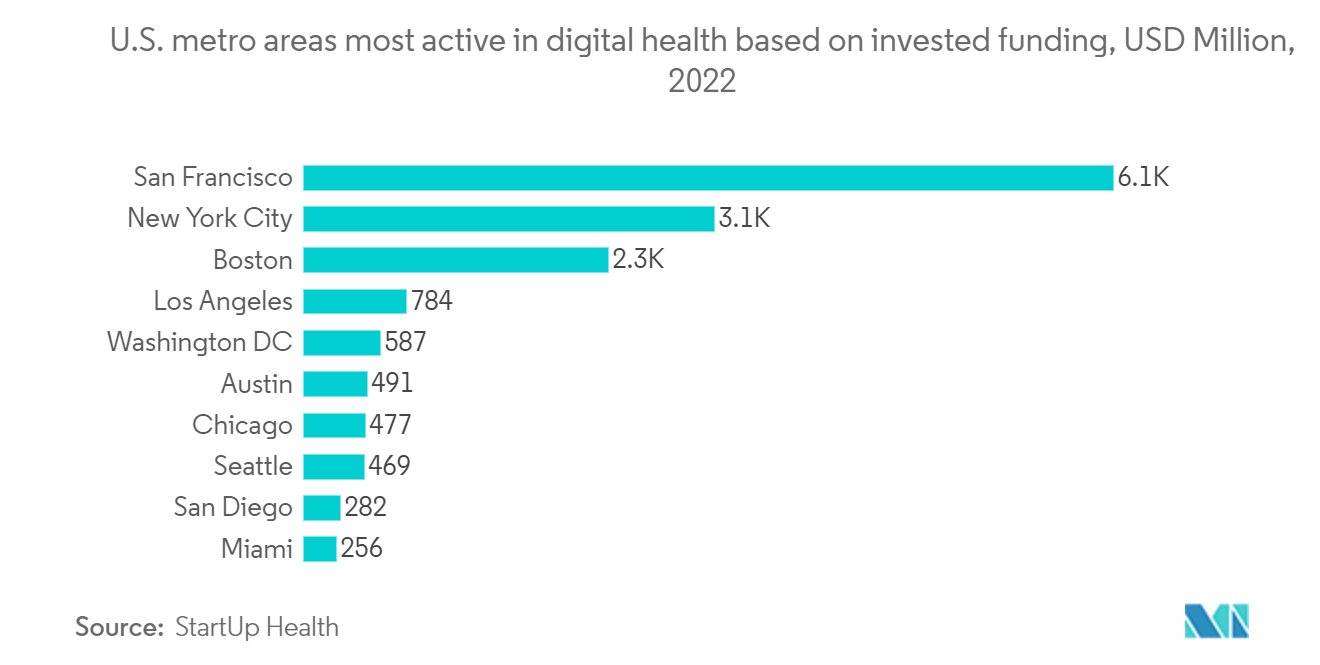

- Dans un avenir proche, lévolution des soins de santé se concentrera sur la réingénierie des soins cliniques et des opérations autour de la santé numérique et sur lutilisation omniprésente et en temps réel des données et de lanalyse avancée pour atteindre ces objectifs. De telles réalisations nécessiteraient le stockage dune grande quantité de données, ce qui entraînerait le besoin de serveurs lames de centre de données au cours de la période de prévision.

Présentation de lindustrie des serveurs de centres de données aux États-Unis

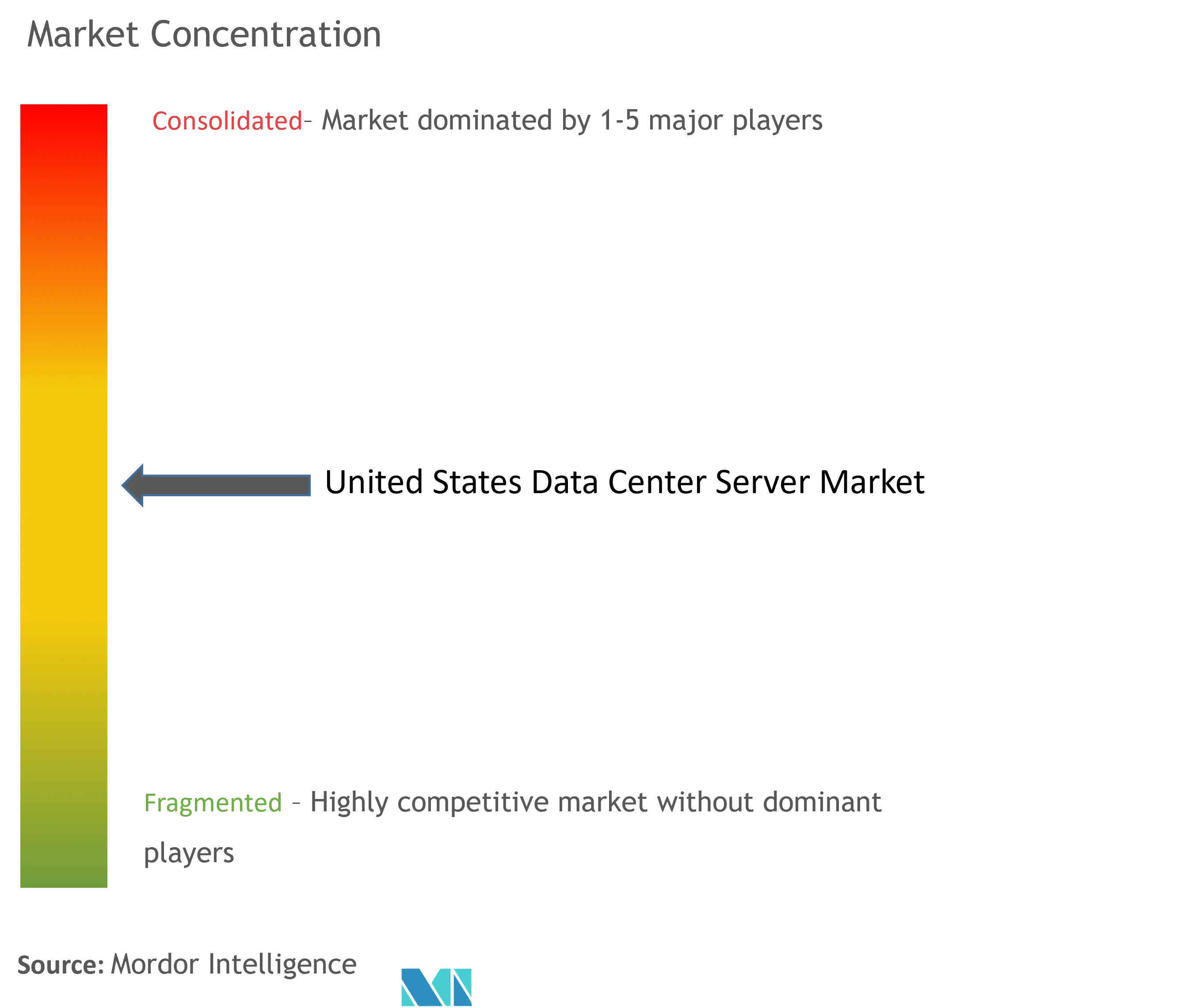

Le marché américain des serveurs de centres de données est modérément concurrentiel et a acquis un avantage concurrentiel ces dernières années. En termes de part de marché, quelques acteurs majeurs, tels que Dell Inc., International Business Machines (IBM) Corporation, Hewlett Packard Enterprise (HPE), Lenovo Group Limited et Cisco Systems Inc., dominent actuellement le marché.

En août 2023, Dell, Intel et VMware ont proposé une solution dinfrastructure ReadyNode mise à jour appelée vSAN 8.0 avec larchitecture de stockage Express (ESA). Cette version inclut des améliorations de performances et defficacité pour répondre à lévolution des besoins des clients en matière de datacenter.

En août 2023, Hewlett Packard Enterprise a annoncé que le fournisseur mondial de services informatiques phoenixNAP étendait sa plateforme cloud bare metal avec des serveurs HPE ProLiant RL300 Gen11 natifs du cloud, alimentés par des processeurs économes en énergie dAmpere Computing.

Leaders du marché des serveurs de centres de données aux États-Unis

Dell Inc.

International Business Machines (IBM) Corporation

Hewlett Packard Enterprise (HPE)

Lenovo Group Limited

Cisco Systems Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des serveurs de centres de données aux États-Unis

- Mai 2023 En combinant la plate-forme de gestion dinfrastructure Intersight avec les serveurs UCS (Unified Computing System) X-Series, Cisco affirme pouvoir réduire la consommation dénergie des centres de données jusquà 52 % avec un ratio de consolidation des serveurs de quatre pour un (4 :1).

- Mars 2023 Supermicro a lancé un nouveau serveur qui utilise un système de refroidissement liquide autonome et est conçu comme une plate-forme pour le développement et lexécution de logiciels dIA. Le serveur SYS-751GE-TNRT-NV1 surchauffe. Il dispose de quatre GPU NVIDIA A100 consommant 300 W chacun et est refroidi par liquide par un système autonome.

Segmentation de lindustrie des serveurs de centres de données aux États-Unis

Un serveur de centre de données est essentiellement un ordinateur de grande capacité sans périphériques tels que des moniteurs et des claviers. Il sagit dune unité matérielle installée à lintérieur dun rack, dotée dune unité centrale de traitement (CPU), dun stockage et dautres équipements électriques et réseau, ce qui en fait des ordinateurs puissants qui fournissent des applications, des services et des données aux appareils des utilisateurs finaux.

Le marché américain des serveurs de centres de données est segmenté par facteur de forme (serveur lame, serveur rack et serveur tour) et par utilisateur final (informatique et télécommunications, BFSI, gouvernement, médias et divertissement, et autres utilisateurs finaux). Les tailles et les prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Serveur lame |

| Serveur rackable |

| Serveur tour |

| Informatique et télécommunications |

| BFSI |

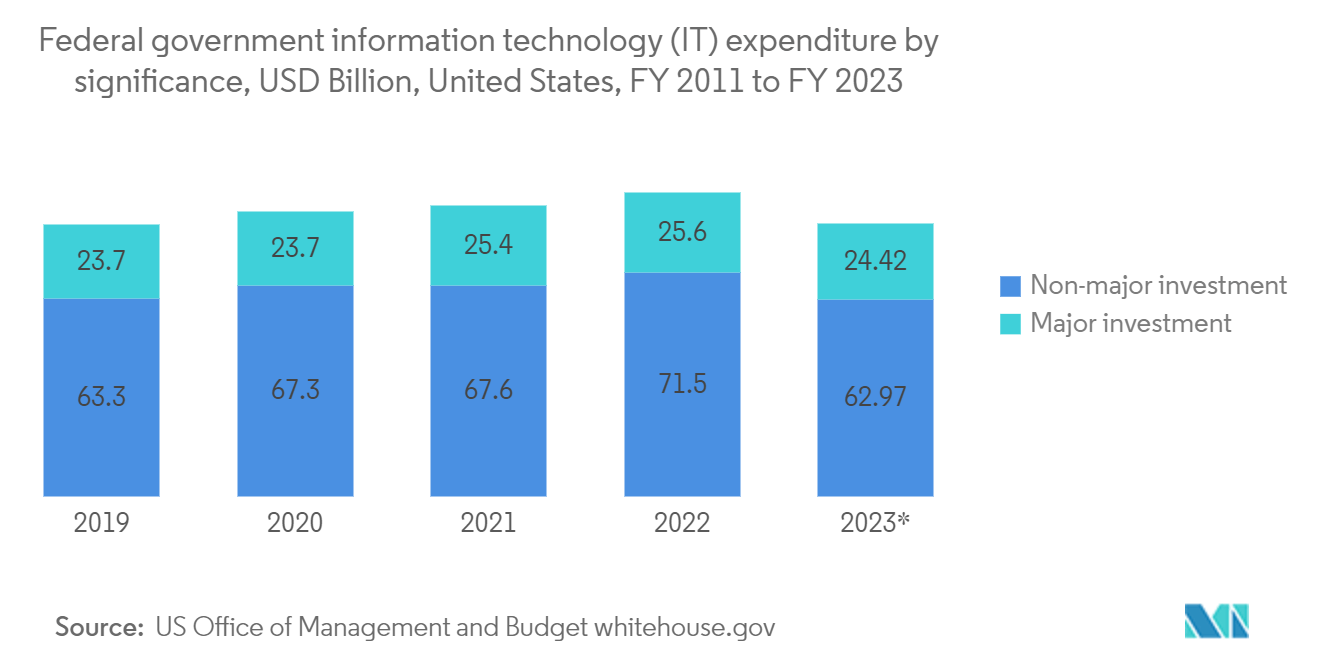

| Gouvernement |

| Médias et divertissement |

| Autre utilisateur final |

| Facteur de forme | Serveur lame |

| Serveur rackable | |

| Serveur tour | |

| Utilisateur final | Informatique et télécommunications |

| BFSI | |

| Gouvernement | |

| Médias et divertissement | |

| Autre utilisateur final |

Foire aux questions

Quelle est la taille actuelle du marché des serveurs de centres de données aux États-Unis ?

Le marché américain des serveurs de centres de données devrait enregistrer un TCAC de 8,5 % au cours de la période de prévision (2024-2030)

Qui sont les principaux acteurs du marché des serveurs de centres de données aux États-Unis ?

Dell Inc., International Business Machines (IBM) Corporation, Hewlett Packard Enterprise (HPE), Lenovo Group Limited, Cisco Systems Inc. sont les principales entreprises opérant sur le marché des serveurs de centres de données aux États-Unis.

Quelles années couvre ce marché américain des serveurs de centres de données ?

Le rapport couvre la taille historique du marché des serveurs de centres de données aux États-Unis pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des serveurs de centres de données aux États-Unis pour les années suivantes 2024, 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le:

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des serveurs de centres de données aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des serveurs de centres de données aux États-Unis comprend des prévisions du marché pour 2024 à 2030 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.