Taille et part du marché des catalyseurs de métaux précieux

Analyse du marché des catalyseurs de métaux précieux par Mordor Intelligence

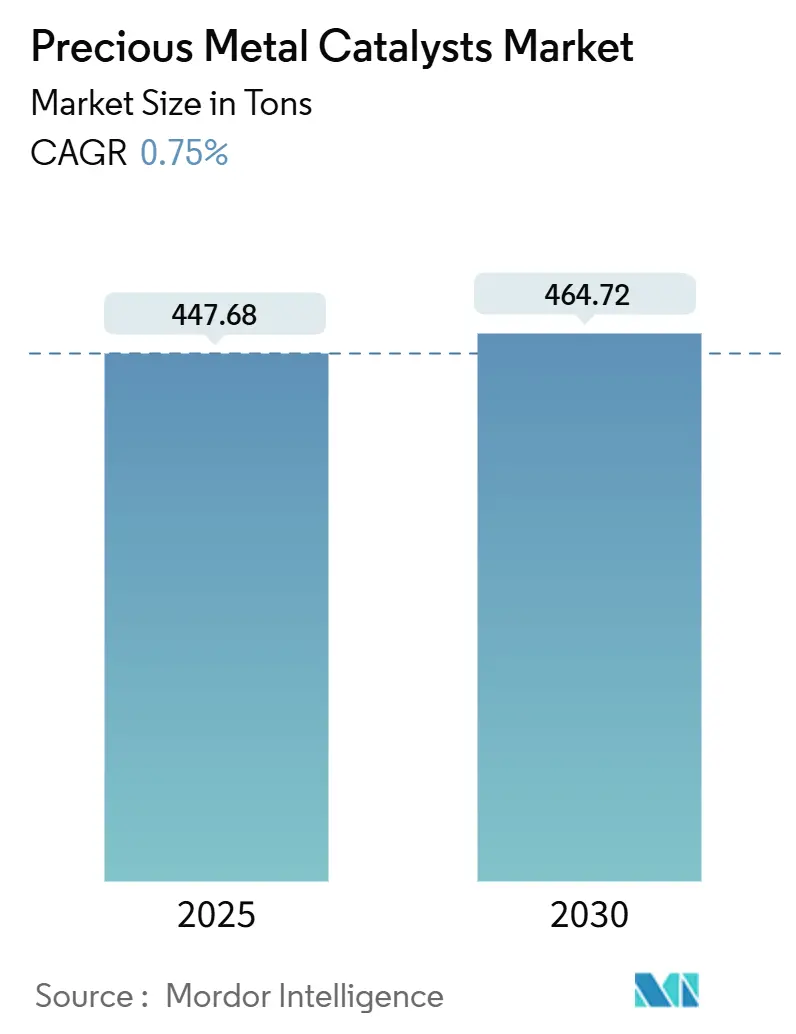

La taille du marché des catalyseurs de métaux précieux s'élève à 447,68 tonnes en 2025 et devrait atteindre 464,72 tonnes d'ici 2030, soit un TCAC stable de 0,75 %. Cette expansion modeste souligne un passage d'une croissance basée sur le volume vers une demande axée sur l'efficacité, les producteurs privilégiant des charges métalliques plus faibles et un contrôle de dépôt plus strict. Des normes d'émission mondiales plus strictes, des investissements croissants dans l'économie de l'hydrogène et des améliorations de raffineries soutiennent la consommation de catalyseurs même si les véhicules électriques à batterie pure réduisent les volumes de moteurs à combustion interne. La consolidation parmi les principaux fournisseurs et les investissements agressifs dans le recyclage tempèrent le risque sur les matières premières, tandis que les stratégies de substitution remodèlent le paysage concurrentiel, principalement palladium vers platine. À travers les applications, les contrôles d'émissions automobiles restent dominants, mais l'électrolyse de l'hydrogène vert, les piles à combustible et les matériaux électroniques offrent les voies de demande à croissance la plus rapide, signalant une diversification structurelle du marché des catalyseurs de métaux précieux.

Principales conclusions du rapport

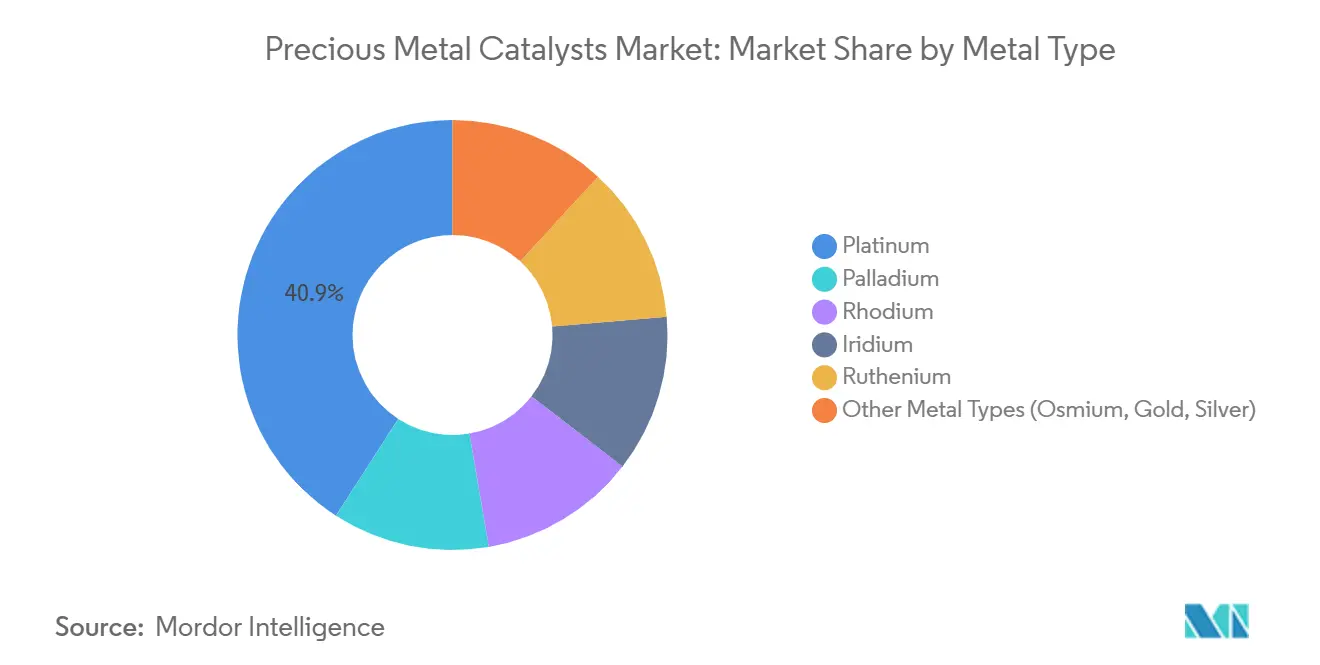

- Par type de métal, le platine a capturé 40,86 % de la taille du marché des catalyseurs de métaux précieux en 2024 ; l'iridium devrait s'étendre au TCAC le plus élevé de 2,98 % jusqu'en 2030 avec la montée en puissance des électrolyseurs à membrane d'échange de protons (PEM).

- Par forme de catalyseur, les variantes en poudre détenaient 52,91 % de part de revenus en 2024, tandis que les monolithes à revêtement de lavage devraient croître à 1,60 % TCAC en raison des exigences de contrôle d'émissions de nouvelle génération.

- Par processus de fabrication, l'imprégnation représentait 47,17 % de la taille du marché des catalyseurs de métaux précieux en 2024 ; le dépôt de couche atomique (ALD) progresse à 2,90 % TCAC sur la promesse d'un contrôle métallique sous-nanométrique.

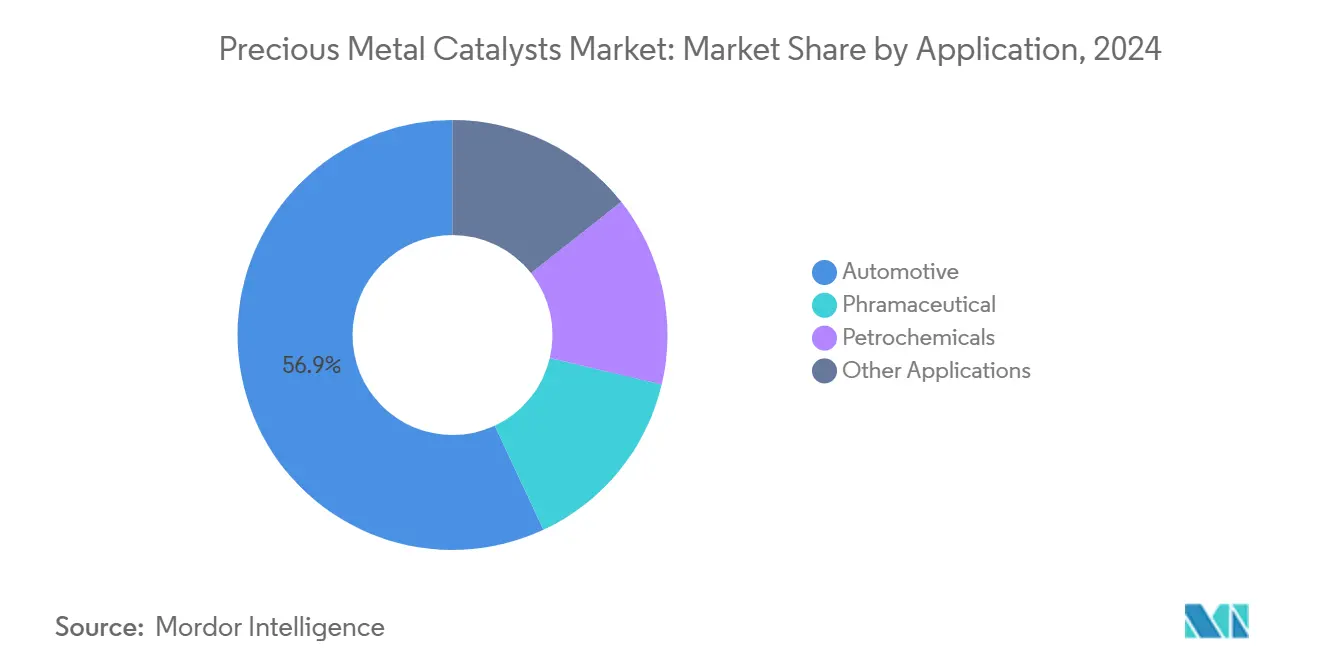

- Par application, le contrôle d'émissions automobiles dominait avec 56,94 % de la part du marché des catalyseurs de métaux précieux en 2024, tandis que le segment ' autres applications ' (piles à combustible, électronique, hydrogène vert) devrait enregistrer le TCAC le plus rapide de 2,70 % jusqu'en 2030.

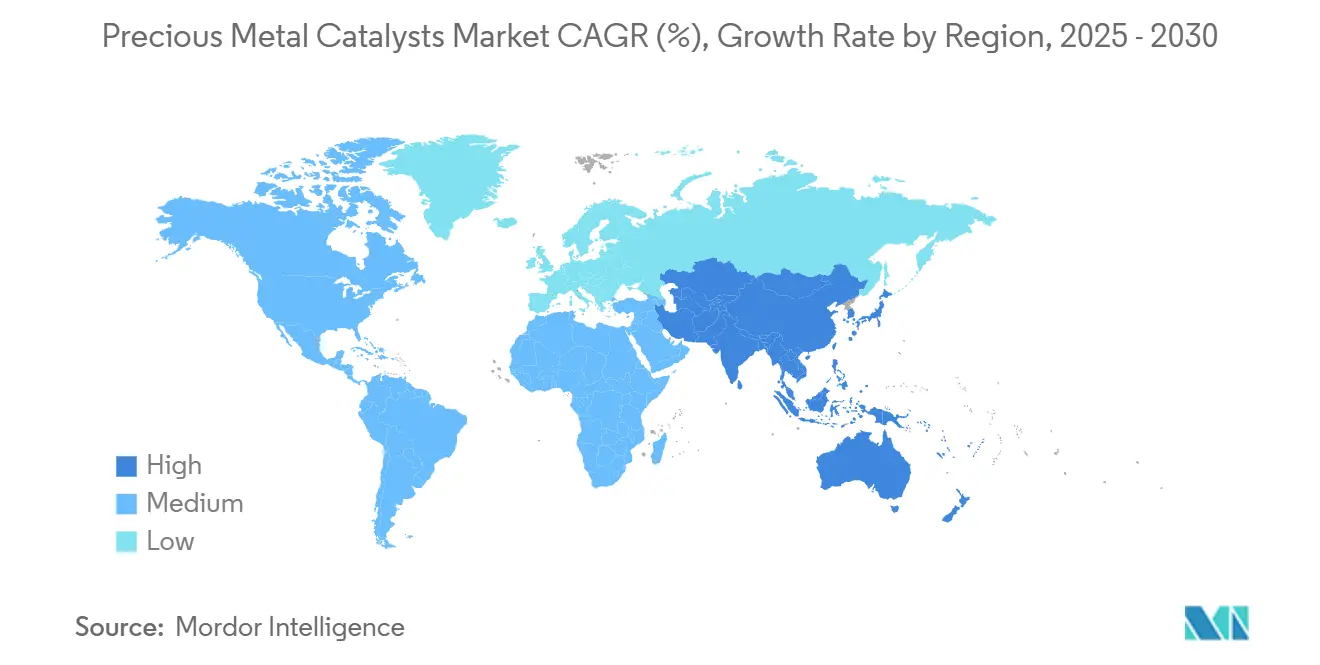

- Par géographie, l'Asie-Pacifique commandait une part leader de 39,77 % du marché des catalyseurs de métaux précieux en 2024 et progresse à 1,20 % TCAC jusqu'en 2030, propulsée par le durcissement des cadres d'émissions et les investissements dans l'hydrogène.

Tendances et perspectives du marché mondial des catalyseurs de métaux précieux

Analyse d'impact des moteurs

| Moteurs | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations d'émissions d'échappement et stationnaires plus strictes | +0.3% | UE, Chine, répercussion mondiale | Moyen terme (2-4 ans) |

| Demande croissante de carburants propres à indice d'octane élevé provenant de nouvelles capacités de raffinage pétrolier | +0.2% | Cœur Asie-Pacifique, MEA | Long terme (≥ 4 ans) |

| Substitution du palladium par le platine dans les autocatalyseurs tri-métalliques | +0.1% | Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Développement de l'hydrogène vert stimulant la demande de catalyseurs iridium/platine | +0.4% | Allemagne, Japon, Corée du Sud | Long terme (≥ 4 ans) |

| Commercialisation de synthèses pharmaceutiques sans métaux précieux, libérant la capacité PGM | +0.1% | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réglementations d'émissions d'échappement et stationnaires plus strictes

Les normes Euro 7 prennent effet à partir de 2027, imposant 50 % de NOx en moins pour les véhicules légers, tandis que China National VI(b) étend la conformité pour les poids lourds jusqu'en 2025, soutenant la demande de rhodium-platine dans les autocatalyseurs. Les règles EPA Tier 4 pour moteurs diesel stimulent simultanément la demande stationnaire, et les opérateurs de turbines à gaz industrielles spécifient désormais des systèmes SCR à métaux précieux capables de NOx sous-10 ppm. Les normes régionales divergentes forcent les fournisseurs de catalyseurs à maintenir des formulations multi-juridictionnelles, renforçant une croissance de volume résiliente malgré des charges par véhicule en baisse dans une flotte plus électrifiée.

Développement de l'hydrogène vert stimulant la demande de catalyseurs iridium/platine

Les piles d'électrolyse PEM consomment 0,3-0,7 g d'iridium par kW de capacité, et les projets mondiaux d'hydrogène vert menés par l'Allemagne, le Japon et la Corée du Sud augmentent l'intensité d'iridium et de platine. Tanaka Precious Metals a introduit des catalyseurs PEM à double fonction qui réduisent l'usage d'iridium de 20 % tout en améliorant la suppression du passage de gaz.

Demande croissante de carburants propres à indice d'octane élevé provenant de nouvelles capacités de raffinage pétrolier

Les nouvelles unités d'hydrocraquage et de reformage catalytique en Chine, Inde et Arabie Saoudite nécessitent des systèmes platine-rhénium et platine-étain pour respecter les limites strictes de benzène et de soufre. La fabrication additive X3D de BASF permet des catalyseurs optimisés en treillis qui réduisent la chute de pression et augmentent le rendement de 1 %, économisant 100 millions d'EUR (~117,45 millions USD) annuellement par réacteur. Les mandats de mélange de biocarburants stimulent également les catalyseurs d'hydrotraitement à base de palladium pour les huiles végétales.

Substitution du palladium par le platine dans les autocatalyseurs tri-métalliques

Le pic de prix du palladium en 2024 à 1 600 USD/oz, versus le platine près de 1 000 USD/oz, a déclenché des reformulations OEM. La recherche soutenue par Toyota utilisant des clusters de platine atomiquement dispersés préserve l'activité avec 30-40 % de charge PGM totale en moins. La substitution aide à diversifier le risque d'approvisionnement loin de la Russie, bien que les cycles de requalification limitent la vitesse d'adoption aux lancements de nouveaux modèles.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité persistante des prix PGM et chocs de la chaîne d'approvisionnement | -0.2% | Mondial | Court terme (≤ 2 ans) |

| Pénétration croissante des VE réduisant les volumes d'autocatalyseurs ICE | -0.3% | Amérique du Nord et UE, s'étendant à APAC | Moyen terme (2-4 ans) |

| Taux de recyclage de l'économie circulaire augmentant plus rapidement que la demande primaire | -0.1% | Marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité persistante des prix PGM et chocs de la chaîne d'approvisionnement

Les délestages sud-africains et l'incertitude des exportations russes provoquent des fluctuations de prix du platine et du palladium qui compliquent l'approvisionnement pour les fabricants de catalyseurs bloqués dans des contrats à prix fixe. Les constructeurs automobiles couvrent désormais les stocks et accélèrent les conceptions à charge plus faible, mais les cycles de qualification s'étendent sur deux ans, amortissant la flexibilité à court terme[1]Tanaka Precious Metals, "PGM Market Update 2025," tanaka.co.jp .

Pénétration croissante des VE réduisant les volumes d'autocatalyseurs ICE

Les modèles électriques à batterie éliminent entièrement les convertisseurs catalytiques, effaçant 2-7 g de PGM par véhicule. La Corée du Sud vise 4,5 millions de voitures zéro émission d'ici 2030, renforçant la traction à la baisse sur le tonnage d'autocatalyseurs. Les ventes hybrides et les réglementations plus strictes adoucissent le déclin, mais l'érosion structurelle est claire sur les marchés matures.

Analyse des segments

Par type de métal : leadership du platine au milieu de la montée de l'iridium

Le platine a continué de dominer le marché des catalyseurs de métaux précieux avec 40,86 % de part en 2024. La polyvalence intersectorielle du métal assure une demande durable même avec l'évolution des tendances de substitution. En revanche, l'iridium devrait enregistrer un TCAC de 2,98 % jusqu'en 2030, le plus rapide parmi tous les métaux, reflétant son rôle indispensable dans les PEM. La taille du marché des catalyseurs de métaux précieux pour les systèmes à base d'iridium devrait passer de 19 tonnes en 2025 à 23 tonnes d'ici 2030 au TCAC indiqué. Le palladium, le rhodium et le ruthénium conservent une croissance de niche, fortement liée à l'automobile et à l'hydrogénation sélective. L'adoption de nanofeuilles de palladium avec des performances HER équivalentes au platine, développée par l'Université de sciences de Tokyo, pourrait remodeler les hiérarchies de coûts à long terme.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par forme de catalyseur : dominance de la poudre avec innovation de monolithe

Les catalyseurs en poudre ont conservé une part de 52,91 % en 2024, soutenue par une utilisation répandue dans les produits chimiques fins, pharmaceutiques et l'hydrotraitement de raffinerie. Ils sont faciles à mélanger, régénérer et recycler, ce qui maintient une adoption élevée. Les monolithes à revêtement de lavage, cependant, sont sur la voie du TCAC le plus rapide de 1,60 % jusqu'en 2030, en raison des filtres à particules d'essence de nouvelle génération et des blocs SCR diesel qui exigent un cyclage thermique de haute performance.

Les extrudés et granulés détiennent des parts importantes dans les réacteurs à lit fixe, bénéficiant de chutes de pression faibles et de résilience mécanique. Les structures en nid d'abeille avec des densités de canaux conçues fournissent un transfert de masse amélioré dans les systèmes d'abattement de NOx stationnaires, spécialement pour l'échappement de turbines à gaz. Les techniques additives de pointe telles que le X3D de BASF permettent désormais des monolithes optimisés en topologie qui poussent les ratios surface-volume au-dessus de 1 500 m²/m³, se traduisant par moins de PGM par unité de débit.

Par processus de fabrication : stabilité de l'imprégnation versus innovation ALD

L'imprégnation par voie humide naissante est restée la voie de production de référence, représentant 47,17 % de part en 2024, en raison de sa scalabilité et compatibilité avec plusieurs supports. Néanmoins, le dépôt de couche atomique accélère à 2,90 % TCAC alors que les OEM visent un contrôle de site actif sous-nanométrique.

Les techniques sol-gel et de précipitation continuent de servir les systèmes multi-composants où le mélange intime à l'état solide est essentiel. Le dépôt électrochimique gagne en pertinence pour les géométries imprimées 3D complexes où l'uniformité sur les canaux internes est critique. À l'avenir, le dépôt d'atome unique assisté par champ magnétique recherché à l'Université de Tohoku offre des gains de sélectivité potentiels révolutionnaires pour la synthèse d'ammoniac et la réduction de CO₂[2]Tohoku University Research Group, "Magnetic-Field-Enhanced Single-Atom Catalyst Synthesis," tohoku.ac.jp .

Par application : dominance automobile avec élan de diversification

Le contrôle d'émissions automobiles détenait une part dominante de 56,94 % du marché des catalyseurs de métaux précieux en 2024. Les véhicules hybrides prolongent la demande même avec la montée des modèles électriques à batterie complets. Les contrôles d'émissions industriels et de production d'énergie ajoutent un tonnage incrémental sous des exigences stationnaires plus strictes.

Les autres applications englobant les piles à combustible PEM, électrolyseurs et fabrication de semi-conducteurs fournissent le TCAC le plus fort de 2,70 % jusqu'en 2030. La demande électronique augmente avec la fabrication de puces de nœuds avancés qui utilise l'iridium et le ruthénium pour les masques durs et les couches de barrière. La synthèse pharmaceutique préserve la demande spécialisée, bien que partiellement compensée par le déploiement commercial de voies de couplage croisé sans métaux précieux. Les catalyseurs pétrochimiques restent stables avec les expansions soutenues de raffineries asiatiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique contrôlait 39,77 % du marché des catalyseurs de métaux précieux en 2024, alimentée par une industrialisation rapide, des normes d'émission nationales plus strictes et les déploiements d'hydrogène vert les plus ambitieux au monde. La Chine seule prévoit 100 GW de capacité d'électrolyseur d'ici 2030, incitant une absorption robuste d'iridium et de platine. Les normes Bharat Stage VII de l'Inde avancent la complexité des convertisseurs catalytiques, tandis que le leadership du Japon dans les véhicules à pile à combustible augmente la demande domestique de membranes revêtues de platine haute pureté.

L'Amérique du Nord reste un producteur et consommateur influent. Les limites strictes de soufre d'essence Tier 3 et les règles EPA diesel hors route maintiennent l'usage domestique de catalyseurs, même avec les ventes de VE dépassant 15 % des nouvelles immatriculations en 2025. Le secteur minier PGM du Canada fournit une sécurité en amont, bien que la plupart du raffinage se fasse aux États-Unis. Les usines d'assemblage de véhicules croissantes du Mexique utilisent des convertisseurs tri-métalliques avancés pour répondre à l'alignement USMCA.

L'Europe présente une double dynamique : les plafonds d'émissions les plus stricts au monde soutiennent la complexité des catalyseurs, mais le mandat UE Fit-for-55 accélère l'adoption des BEV, érodant les volumes d'autocatalyseurs à long terme. L'Amérique du Sud et le Moyen-Orient, et l'Afrique fournissent d'importantes matières premières et une demande de niche. L'Arabie Saoudite et les EAU planifient des mégaprojets d'hydrogène bleu et vert, positionnant le Golfe comme un marché émergent des catalyseurs de métaux précieux au cours de la prochaine décennie.

Paysage concurrentiel

Le marché des catalyseurs de métaux précieux affiche une forte consolidation. Le leadership technologique façonne le positionnement concurrentiel. L'impression 3D propriétaire X3D de BASF change l'économie de conception des réacteurs en réduisant la chute de pression et l'usage de métaux. Les catalyseurs PEM à double fonction de Tanaka Precious Metals réduisent la charge d'iridium sans perte de performance, créant des avantages protégés par PI. Les fournisseurs intégrant extraction, raffinage, fabrication et recyclage sont les mieux positionnés pour couvrir la volatilité et servir des marchés finaux diversifiés s'étendant au-delà de l'automobile.

Leaders de l'industrie des catalyseurs de métaux précieux

-

Clariant

-

BASF

-

Heraeus Precious Metals

-

Honeywell International, Inc.

-

Umicore

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Umicore a annoncé une nouvelle installation de catalyseur homogène à Catoosa, États-Unis, avec une construction prévue pour 2025 et une production multi-tonnes de catalyseur Grubbs ciblée pour début 2027.

- Décembre 2024 : Johnson Matthey a complété la cession de 2,3 milliards USD de son unité Catalyst Technologies à Honeywell, accélérant son mouvement stratégique vers les matériaux de batterie et les technologies hydrogène.

Portée du rapport mondial sur le marché des catalyseurs de métaux précieux

Les catalyseurs de métaux précieux, également connus sous le nom de catalyseurs de métaux nobles, sont largement utilisés dans l'industrie chimique car ils peuvent accélérer le processus chimique. Les métaux précieux possèdent une orbitale d incomplètement remplie pour prêter ou retirer des électrons du réactif, selon la nature de la réaction. Ils montrent une activité et une sélectivité élevées en catalyse. Le marché des catalyseurs de métaux précieux est segmenté par type, application et géographie. Le marché est segmenté par type en platine, palladium, rhodium, iridium, ruthénium et autres types. Le marché est segmenté par application en automobile, pharmaceutique, pétrochimie et autres applications. Le rapport couvre également la taille du marché et les prévisions pour le marché des catalyseurs de métaux précieux dans 15 pays à travers les principales régions. Le dimensionnement du marché et les prévisions de chaque segment sont basés sur le volume (tonnes).

| Platine |

| Palladium |

| Rhodium |

| Iridium |

| Ruthénium |

| Autres types de métaux (Osmium, Or, Argent) |

| Poudre |

| Granulé/Bille |

| Extrudé et nid d'abeille |

| Monolithe à revêtement de lavage |

| Imprégnation par voie humide naissante |

| Dépôt électrochimique et sans électrolyse |

| Dépôt de vapeur chimique / couche atomique |

| Sol-Gel / Précipitation |

| Autre nanostructuration avancée |

| Automobile |

| Pharmaceutique |

| Pétrochimie |

| Autres applications (Électronique et semi-conducteurs, Piles à combustible, etc.) |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Pays de l'ASEAN | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de métal | Platine | |

| Palladium | ||

| Rhodium | ||

| Iridium | ||

| Ruthénium | ||

| Autres types de métaux (Osmium, Or, Argent) | ||

| Par forme de catalyseur | Poudre | |

| Granulé/Bille | ||

| Extrudé et nid d'abeille | ||

| Monolithe à revêtement de lavage | ||

| Par processus de fabrication | Imprégnation par voie humide naissante | |

| Dépôt électrochimique et sans électrolyse | ||

| Dépôt de vapeur chimique / couche atomique | ||

| Sol-Gel / Précipitation | ||

| Autre nanostructuration avancée | ||

| Par application | Automobile | |

| Pharmaceutique | ||

| Pétrochimie | ||

| Autres applications (Électronique et semi-conducteurs, Piles à combustible, etc.) | ||

| Par géographie | Asie-Pacifique | Chine |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Pays de l'ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des catalyseurs de métaux précieux ?

La taille du marché des catalyseurs de métaux précieux est de 447,68 tonnes en 2025 et devrait atteindre 464,72 tonnes d'ici 2030 à un TCAC de 0,75 %.

Quel segment d'application domine la demande ?

Le contrôle d'émissions automobiles mène avec 56,94 % du volume 2024, bien que sa croissance soit plus lente que les segments émergents tels que les piles à combustible et les électrolyseurs hydrogène.

Pourquoi la demande d'iridium augmente-t-elle plus rapidement que les autres PGM ?

Les électrolyseurs PEM pour la production d'hydrogène vert s'appuient sur des catalyseurs d'évolution d'oxygène à base d'iridium, poussant la demande d'iridium à un TCAC de 2,98 % jusqu'en 2030.

Comment les fabricants de catalyseurs atténuent-ils la volatilité des prix des métaux précieux ?

Les stratégies incluent l'expansion du recyclage, la substitution palladium-platine, les formulations à charge plus faible et l'intégration verticale pour sécuriser l'approvisionnement PGM.

Quelle région présente la croissance la plus rapide ?

L'Asie-Pacifique mène à la fois en part (39,77 % en 2024) et en croissance (1,20 % TCAC jusqu'en 2030), soutenue par des normes d'émission plus strictes et les investissements dans l'économie hydrogène.

Dernière mise à jour de la page le: