Taille et Part du Marché du Polyéthylène Métallocène (mPE)

Analyse du Marché du Polyéthylène Métallocène (mPE) par Mordor Intelligence

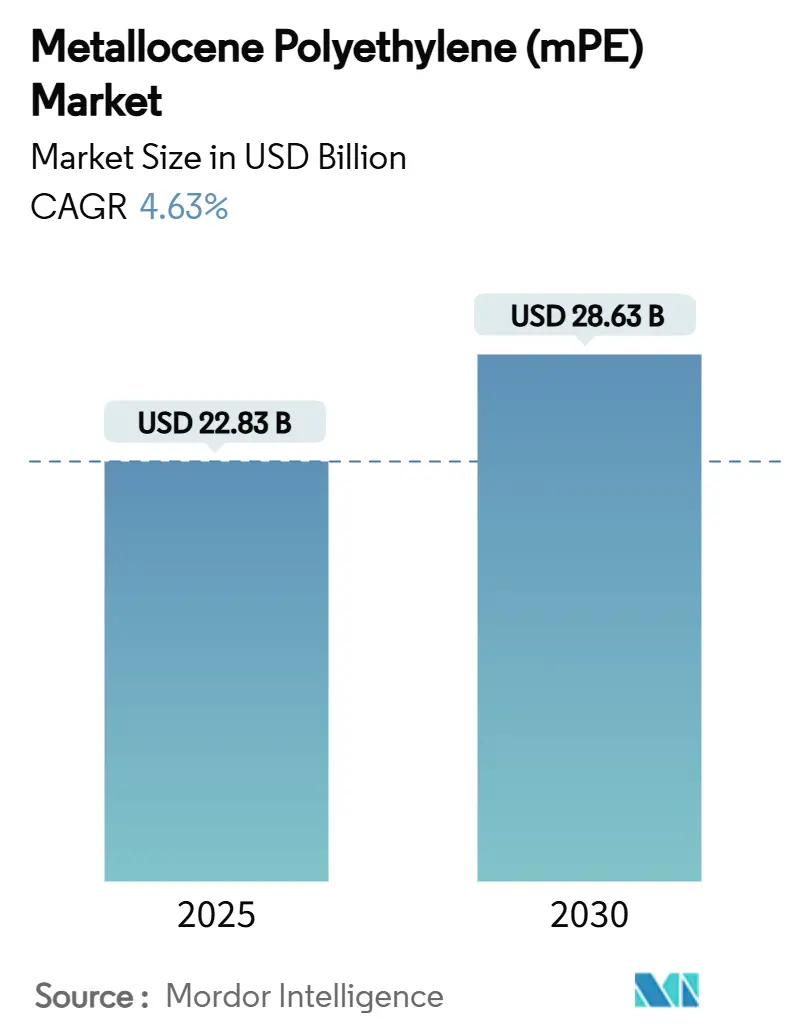

La taille du marché du Polyéthylène Métallocène est estimée à 22,83 milliards USD en 2025, et devrait atteindre 28,63 milliards USD d'ici 2030, à un TCAC de 4,63% durant la période de prévision (2025-2030). La demande robuste pour des films transparents de faible épaisseur, la montée en puissance des lignes d'encapsulant de panneaux solaires, et la modernisation agricole soutiennent cette trajectoire de croissance. Les producteurs bénéficient de la technologie de catalyseurs monosites qui produit une distribution étroite du poids moléculaire, permettant une résistance mécanique constante et des propriétés optiques supérieures à des épaisseurs réduites. Les ajouts de capacité d'éthylène en Chine, l'essor du commerce électronique en Inde, et les investissements de capacité au Moyen-Orient renforcent ensemble la sécurité d'approvisionnement en amont, tandis que les évolutions continues vers les plastiques circulaires maintiennent l'attention stratégique sur le recyclage avancé et les matières premières d'origine biologique. Le marché du polyéthylène métallocène marie donc les gains de performance avec les objectifs de durabilité et se positionne comme un facilitateur essentiel des solutions d'emballage flexible de nouvelle génération.

Principaux Points Clés du Rapport

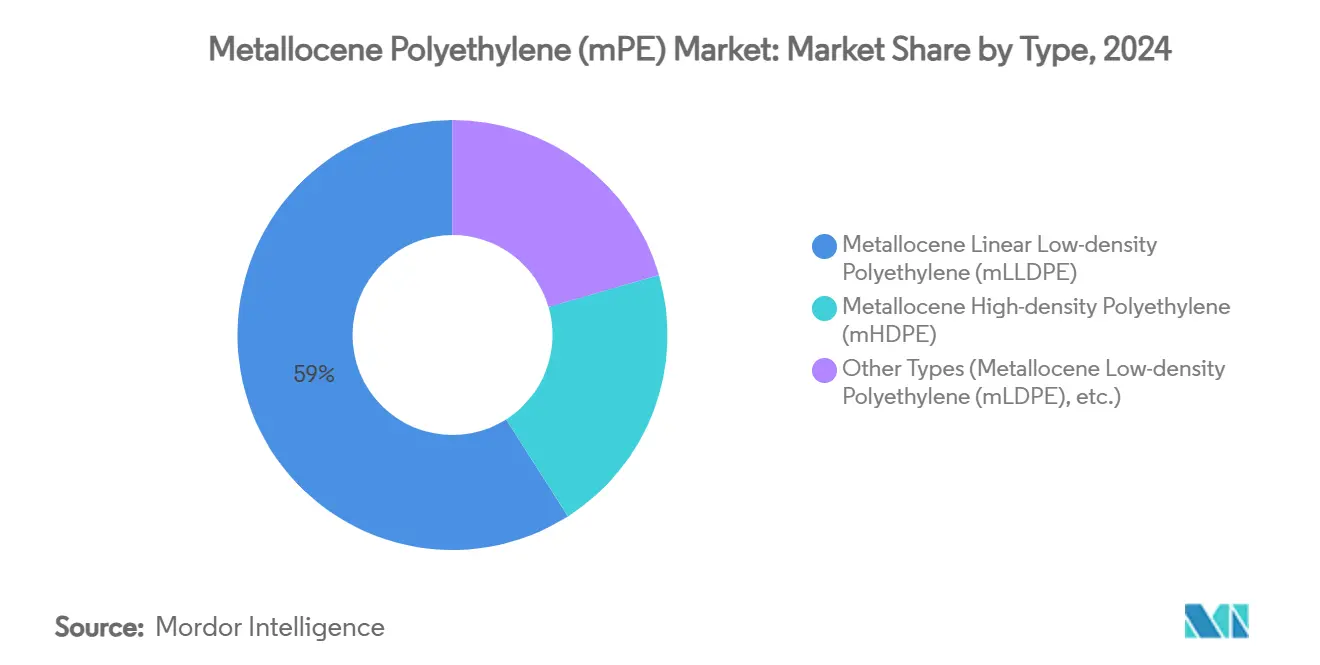

- Par type, le mLLDPE détenait 59,01% de part de revenus au sein du marché du polyéthylène métallocène en 2024, tandis que le mHDPE devrait s'étendre à un TCAC de 6,65% jusqu'en 2030.

- Par type de catalyseur, les catalyseurs zirconocènes ont capturé 62,75% de la part de marché du polyéthylène métallocène en 2024. De plus, les catalyseurs hafnocènes sont projetés pour afficher le TCAC le plus rapide de 5,25% jusqu'en 2030.

- Par application, les films ont capturé 71,87% de la taille du marché du polyéthylène métallocène en 2024 ; ' autres applications ' incluant les revêtements d'extrusion et les encapsulants solaires afficheront le TCAC le plus élevé de 6,50% sur l'horizon de prévision.

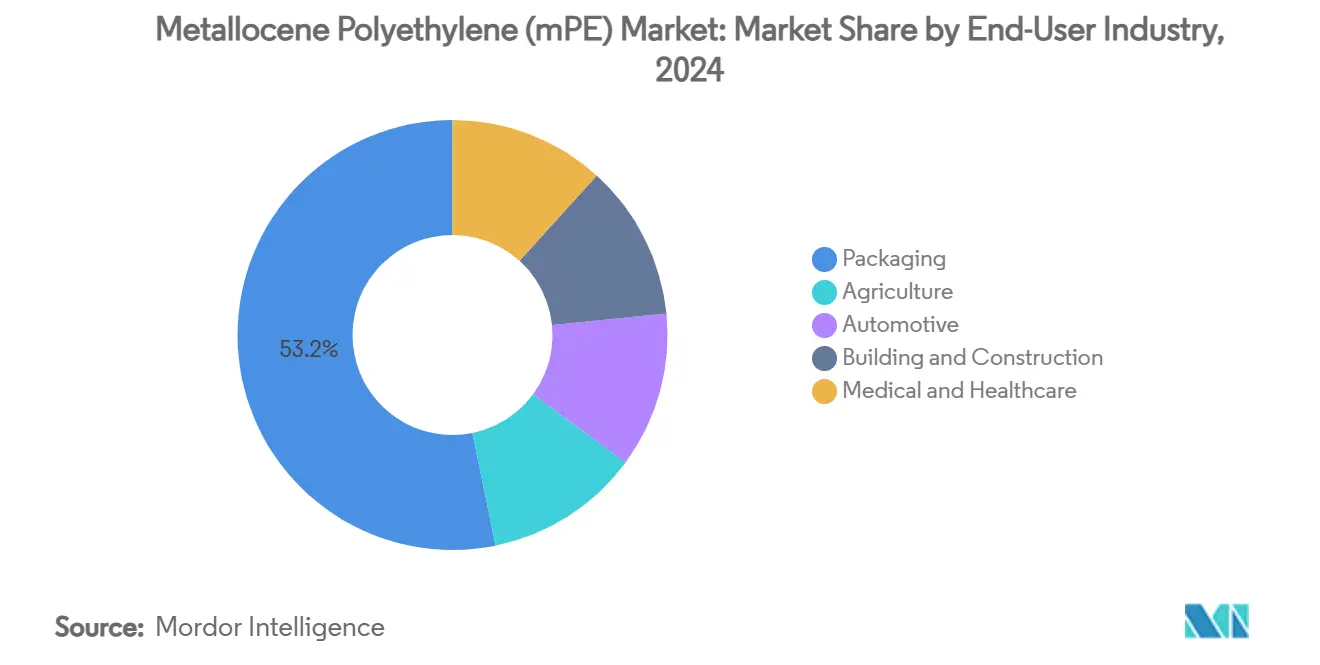

- Par industrie d'utilisateur final, l'emballage représentait 53,20% de part de la taille du marché du polyéthylène métallocène en 2024 ; le médical et la santé sont projetés pour enregistrer un TCAC de 6,31% jusqu'en 2030.

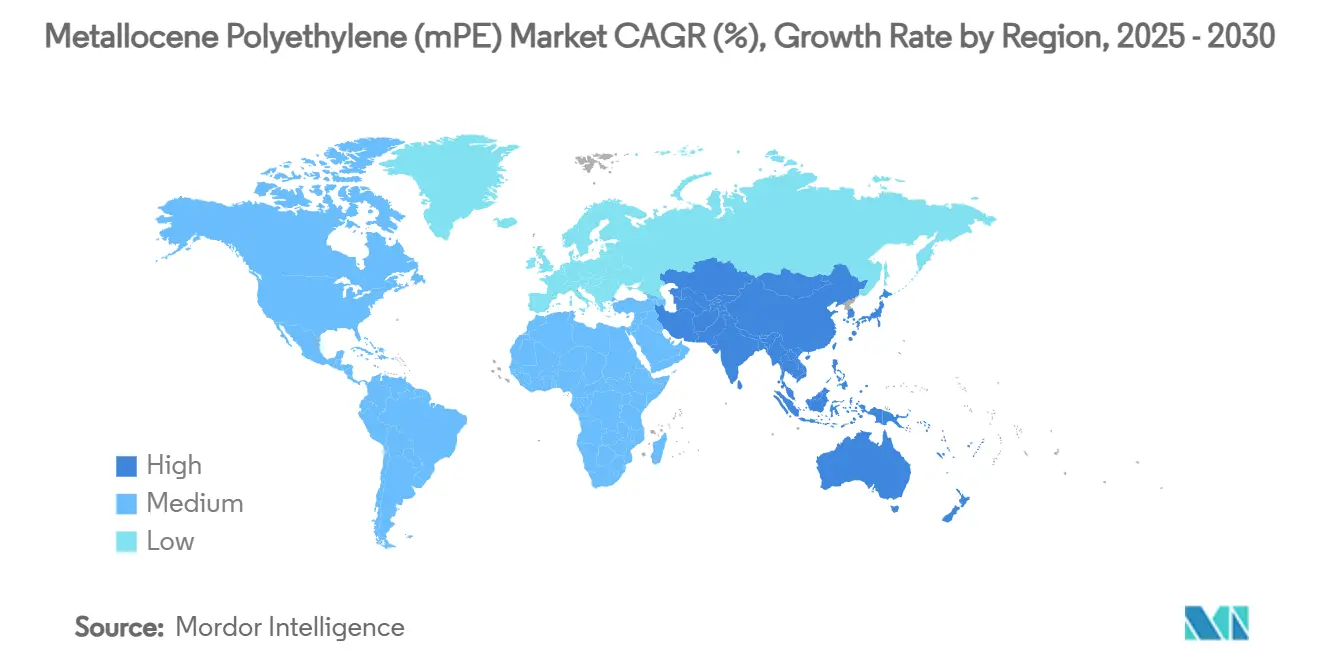

- Par géographie, l'Asie-Pacifique commandait 46,21% de la part de marché du polyéthylène métallocène en 2024 ; l'Amérique du Nord est prévue pour livrer le TCAC régional le plus rapide à 5,71% jusqu'en 2030.

Tendances et Insights du Marché Mondial du Polyéthylène Métallocène (mPE)

Analyse d'Impact des Moteurs

| Moteur | (~) % d'Impact sur la Prévision TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Demande croissante pour des films d'emballage transparents de faible épaisseur | +1.2% | Mondial, avec concentration en Asie-Pacifique et Amérique du Nord | Moyen terme (2-4 ans) |

| Poussée d'adoption des films et feuilles dans l'industrie de l'emballage | +1.0% | Mondial, mené par les marchés émergents d'Asie-Pacifique | Court terme (≤ 2 ans) |

| Croissance des films agricoles multicouches et géomembranes | +0.8% | Noyau Asie-Pacifique, débordement vers l'Amérique Latine et MEA | Long terme (≥ 4 ans) |

| Basculement des encapsulants de panneaux solaires vers les couches d'accroche basées mPE | +0.6% | Mondial, avec adoption précoce en Europe et Asie-Pacifique | Moyen terme (2-4 ans) |

| Crackers flexibles à changement de catalyseur permettant des grades personnalisés | +0.4% | Amérique du Nord et Europe, expansion vers l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande Croissante pour des Films d'Emballage Transparents de Faible Épaisseur

Les convertisseurs continuent de migrer vers des films plus fins qui préservent l'intégrité mécanique, et les catalyseurs monosites facilitent une distribution uniforme des comonomères qui produit la clarté aux côtés de la résistance à l'impact dart. Les réductions d'épaisseur typiques de 15-20% diminuent l'utilisation de matériau et l'intensité carbone, soutenant directement les engagements de durabilité des propriétaires de marques. La distribution étroite du poids moléculaire réduit également les déchets de coupe des bords sur les lignes de film soufflé et améliore le débit de fabrication de sacs, ce qui augmente les marges d'exploitation pour les convertisseurs. Les grades métallcènes premium comme Exceed XP fournissent une ténacité toute l'année adaptée à la logistique de chaîne froide, tandis que la montée rapide du commerce de détail omnicanal élève les contraintes de manipulation de colis qui nécessitent des films plus résistants mais plus légers[1]"Exceed™ XP High-Performance PE," ExxonMobil Product Solutions, corporate.exxonmobil.com .

Poussée d'Adoption des Films et Feuilles dans l'Industrie de l'Emballage

Les formats flexibles remplacent les contenants rigides dans les secteurs alimentaire, d'entretien ménager et de soins personnels alors que les détaillants priorisent l'efficacité des rayons et des coûts logistiques réduits. Le polyéthylène métallocène offre un hot-tack plus fort et des fenêtres de scellage plus larges, réduisant les fuites sur les équipements verticaux de formage-remplissage-scellage à haute vitesse. Les interdictions commerciales du PVC dans les applications de contact accélèrent la transition vers des mélanges de polyéthylène recyclables, illustrées par les lignes PreservaWrap qui reproduisent la clarté du PVC sans contenu chloré[2]"Single-Use Plastics Directive Updates," Progressive Grocer, progressivegrocer.com . Les fabricants de dispositifs médicaux pivotent également du PVC vers le polyéthylène métallocène pour la biocompatibilité, ce qui renforce la demande des soins de santé et élargit la portée du segment.

Croissance des Films Agricoles Multicouches et Géomembranes

Les opérateurs de serres adoptent des films de polyéthylène métallocène avec des packages UV adaptés qui étendent la durée de vie de service de 30-40%, compensant les coûts premium initiaux. L'uniformité des comonomères permet l'incorporation d'additifs de diffusion de lumière et anti-gouttes sans fragilisation. Les fabricants de géomembranes favorisent les résines résistantes à la fissuration sous contrainte pour les revêtements de décharges et réservoirs d'eau utilisés dans les régions arides. En Chine, les programmes de revitalisation rurale accordent des subventions pour les films de serre et d'irrigation de spécification plus élevée, stimulant le tonnage supplémentaire dans le marché du polyéthylène métallocène.

Basculement des Encapsulants de Panneaux Solaires vers les Couches d'Accroche Basées mPE

Les fabricants de modules photovoltaïques sélectionnent de plus en plus les encapsulants polyoléfines pour éliminer la corrosion d'acide acétique associée à l'EVA. Les couches d'accroche métallcènes offrent des améliorations de résistivité volumique qui atténuent la dégradation induite par le potentiel, permettant les exigences de garantie de 25 ans. Les polyoléfines métallcènes fonctionnalisées vinyl durcissent 14 fois plus rapidement pendant la lamination tout en maintenant 91% de transmission lumineuse, ce qui raccourcit les temps de cycle des modules et augmente la productivité des lignes.

Analyse d'Impact des Contraintes

| Contrainte | (~) % d'Impact sur la Prévision TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Coûts volatiles des matières premières éthylène | -0.8% | Mondial, avec impact aigu dans les régions dépendantes des matières premières importées | Court terme (≤ 2 ans) |

| Réglementations strictes sur les films à usage unique | -0.6% | Europe et Amérique du Nord, expansion vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Disputes IP post-brevet sur les catalyseurs monosites | -0.3% | Mondial, avec concentration dans les marchés développés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts Volatiles des Matières Premières Éthylène

Les prix oscillants du brut et du gaz naturel se répercutent en oscillations d'éthylène, comprimant les marges pour les producteurs de résines spécialisées qui paient une prime de catalyseur de 15-20%. Les crackers électrifiés et les rétrofits de capture carbone gonflent les coûts en capital, ajoutant de la pression pendant les pics de matières premières. Les producteurs intégrés verticalement du Moyen-Orient conservent le leadership des coûts tandis que les convertisseurs asiatiques dépendants des importations voient une volatilité plus forte. Les voies bio-éthylène couvrent partiellement la volatilité mais nécessitent un développement d'infrastructure parallèle, augmentant les besoins de trésorerie initiaux.

Réglementations Strictes sur les Films à Usage Unique

Les décideurs politiques en Europe et dans certaines parties de l'Amérique du Nord ciblent les plastiques à usage unique, ajoutant des couches de conformité pour les films d'emballage même quand ils sont recyclables. Les règles fragmentées forcent les convertisseurs multinationaux à jongler avec les réformes de matériaux pour chaque juridiction, augmentant la complexité des SKU. L'interdiction du PVC en Californie dans l'emballage alimentaire pousse la substitution vers le polyéthylène mais des restrictions plastiques plus larges pourraient freiner la croissance de volume absolu pour certains articles à paroi mince.

Analyse des Segments

Par Type : La Domination mLLDPE Pilote l'Évolution du Marché

Le mLLDPE commandait 59,01% de part de marché du polyéthylène métallocène en 2024. Le segment conserve son leadership grâce à une résistance supérieure à la perforation et à l'impact dart qui permettent une réduction d'épaisseur de 15-20% sans défaillance d'emballage. Beaucoup de producteurs de poches de boissons ont basculé entièrement vers des structures mLLDPE en 2024. Dans les revêtements de tuyaux, la flexibilité du mLLDPE réduit le risque de fissuration pendant la manipulation bobine-sur-rouleau.

Le mHDPE est prévu pour enregistrer un TCAC de 6,65% jusqu'en 2030, stimulé par la demande de tuyaux sous pression et de fûts chimiques dans les économies en développement. Les grades résistants à la fissuration sous contrainte pénètrent aussi le soufflage de réservoirs de carburant et les pièces sous capot. Les lignes mLDPE de niche servent des utilisations de films coulés spécialisés où la résistance à la fusion est cruciale. Les avancées UHMWPE élargissent la portée vers les articulations artificielles et marchés d'équipements de protection, fortifiant les pools de valeur pour le marché du polyéthylène métallocène.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Type de Catalyseur : Le Leadership Zirconocène Face au Défi Hafnocène

Les catalyseurs zirconocènes détenaient 62,75% de part en 2024. Les producteurs favorisent leur opérabilité prouvée à travers les réacteurs en phase gazeuse et en solution. Les antécédents solides raccourcissent les temps de qualification, essentiels pour les certifications de contact alimentaire.

Les systèmes hafnocènes, s'étendant à 5,25% TCAC, excellent en polymérisation haute température qui permet un débit en phase gazeuse plus rapide. Les innovations récentes de ligands tempèrent la chute d'activité au-dessus de 90°C, élargissant la fenêtre commerciale. Les conceptions dual-site et hybrides fusionnent les fractions moléculaires étroites et larges en une étape, débloquant une rhéologie de fusion adaptée. Ces innovations diversifient davantage les offres au sein du marché du polyéthylène métallocène.

Par Application : Le Segment Films Exploite les Propriétés Supérieures

Les films dominaient avec 71,87% de part en 2024. La haute résistance au scellage à épaisseur réduite permet aux propriétaires de marques de couper l'intensité plastique par emballage sans compromettre la sécurité du produit. La croissance des poches de plats préparés réfrigérés, des bouchons à bec debout, et des sacs robustes maintient la consommation de films flottante.

Autres applications, prévues pour s'étendre de 6,50% TCAC, englobent les encapsulants solaires, revêtements d'extrusion, et pièces de dispositifs médicaux. Les remplacements d'encapsulants polyoléfines pour l'EVA réduisent le risque de corrosion dans les nouveaux modules solaires à hétérojonction, tandis que les blisters médicaux bénéficient de fenêtres de scellage plus larges qui sécurisent l'intégrité de stérilisation.

Par Industrie d'Utilisateur Final : Domination de l'Emballage au Milieu de la Poussée Santé

L'emballage a capturé 53,20% de la taille du marché du polyéthylène métallocène en 2024 et reste flottant alors que le commerce de détail omnicanal exige des enveloppes résistantes à la perforation. L'adoption de l'épicerie en ligne pousse les demandes de chaîne froide où la ténacité du mLLDPE est primordiale.

Le médical et la santé montrent une perspective de TCAC de 6,31% alors que les hôpitaux s'éloignent des tubings PVC plastifiés. La flexibilité inhérente du polyéthylène métallocène sans plastifiants retire les préoccupations de lessivage. L'agriculture gagne aussi des parts à travers les films de paillis et de serre avancés qui résistent aux UV et à la fatigue mécanique à travers de multiples cycles de culture.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique menait avec 46,21% de part en 2024, ancrée par les nouvelles unités d'éthylène de 1,8 million t de la Chine et la remontée de l'emballage en Inde. Ces investissements assurent la sécurité des matières premières et raccourcissent le temps de livraison pour les convertisseurs régionaux. L'emballage, les membranes de construction, et les réservoirs de carburant automobile ont ensemble soulevé l'absorption régionale et sont attendus pour maintenir le marché du polyéthylène métallocène sur une trajectoire de TCAC de 5,71%.

L'Amérique du Nord s'appuie sur les avantages de coût d'éthane liés au schiste et le leadership d'innovation de catalyseurs. Le prochain cracker net-zéro de Dow en Alberta est posé pour soutenir la production de résines premium avec de faibles émissions incorporées. Le Mexique sécurise les gains de rétro-intégration en important les matières premières des complexes du Golfe américain et en convertissant en films à valeur ajoutée pour la consommation domestique et l'exportation.

Les règles plastiques strictes de l'Europe défient la demande mais ouvrent simultanément l'espace pour l'emballage flexible recyclable. Le secteur automobile allemand valorise la réduction de poids, et les détaillants nordiques championne les structures mono-matériau qui simplifient le recyclage mécanique. Le complexe Amiral de TotalEnergies, bien que moyen-oriental, canalise les volumes vers l'Europe, complétant l'approvisionnement domestique court. L'Amérique du Sud et le Moyen-Orient & Afrique restent des clusters émergents mais à croissance rapide. Le secteur des serres du Brésil et l'expansion du complexe polymère du Qatar ajoutent une traction supplémentaire sur le marché du polyéthylène métallocène.

Paysage Concurrentiel

Le marché du polyéthylène métallocène (mPE) est de nature modérément fragmentée. Les producteurs leaders détiennent des plateformes de catalyseurs monosites propriétaires et une intégration en amont. Dow commercialise la technologie INSITE et teste le craquage électrifié pour réduire les émissions Scope 1. SABIC tire parti des coentreprises en Chine pour placer la capacité près des nœuds de croissance. LyondellBasell applique son procédé Hostalen ACP pour les grades mHDPE bimodaux utilisés dans les tuyaux sous pression. Les licences croisées d'ExxonMobil avec Chevron Phillips ont résolu les disputes IP de longue durée, réduisant le risque juridique et permettant des portfolios de grades plus larges.

La différenciation technologique reste centrale. L'XCAT d'Univation livre le mLLDPE en phase gazeuse avec une dispersion étroite pour le rétractable de regroupement. Borealis applique les réacteurs tandem Borstar pour mélanger les fractions métallcènes et traditionnelles pour l'emballage rigide. La fusion ADNOC-OMV-Nova met en commun 13,6 millions t de capacité polyoléfine mondiale, renforçant l'optionnalité des matières premières.

Leaders de l'Industrie du Polyéthylène Métallocène (mPE)

-

SABIC

-

Chevron Phillips Chemical Company LLC.

-

Dow

-

Exxon Mobil Corporation

-

LyondellBasell Industries Holdings B.V.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Octobre 2024 : Le groupe pétrochimique français TotalEnergies a étendu son portefeuille de produits de polyéthylène métallocène (mPE) en introduisant un nouveau grade avec une densité linéaire très faible. Ce développement s'aligne avec la stratégie de l'entreprise pour répondre aux demandes évolutives du marché pour des solutions polymères avancées.

- Août 2024 : Le géant pétrochimique russe SIBUR se prépare à implémenter une technologie développée domestiquement, créée par l'Académie des Sciences Russe (RAS), pour la production de polyéthylène métallocène à Nizhnekamsk. Cette initiative souligne l'engagement de SIBUR à tirer parti des avancées technologiques innovantes et efficaces dans ses opérations.

Portée du Rapport du Marché Mondial du Polyéthylène Métallocène (mPE)

Le polyéthylène métallocène (mPE) est un polyéthylène haute performance de nouvelle génération qui offre une combinaison unique de propriétés supérieures et peut être utilisé dans une large gamme d'applications. Il présente des propriétés telles que la ténacité supérieure, la résistance chimique, les propriétés optiques exceptionnelles, et l'excellente flexibilité.

Le marché mPE est segmenté par type, application, et par géographie. Par type, le marché est segmenté en polyéthylène linéaire basse densité métallocène, polyéthylène haute densité métallocène, et autres types. Par application, le marché est segmenté en films, feuilles, et autres applications. Par industrie d'utilisateur final, le marché est segmenté en emballage, automobile, agriculture, bâtiment et construction, et autres industries d'utilisateur final. Le rapport couvre aussi la taille du marché et les prévisions pour le marché étudié dans 15 pays majeurs à travers toutes les régions.

Le rapport offre les tailles de marché et prévisions pour chaque segment basé sur le revenu (USD).

| Polyéthylène Linéaire Basse Densité Métallocène (mLLDPE) |

| Polyéthylène Haute Densité Métallocène (mHDPE) |

| Autres Types (Polyéthylène Basse Densité Métallocène (mLDPE), etc.) |

| Zirconocène monosite |

| Hafnocène et post-métallocène |

| Systèmes dual-site et hybrides |

| Films |

| Feuilles |

| Autres Applications (Revêtements d'Extrusion, etc.) |

| Emballage |

| Agriculture |

| Automobile |

| Bâtiment et Construction |

| Médical et Santé |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Thaïlande | |

| Indonésie | |

| Vietnam | |

| Malaisie | |

| Philippines | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Pays NORDIQUES | |

| Turquie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Qatar | |

| Afrique du Sud | |

| Nigeria | |

| Égypte | |

| Reste du Moyen-Orient et Afrique |

| Par Type | Polyéthylène Linéaire Basse Densité Métallocène (mLLDPE) | |

| Polyéthylène Haute Densité Métallocène (mHDPE) | ||

| Autres Types (Polyéthylène Basse Densité Métallocène (mLDPE), etc.) | ||

| Par Type de Catalyseur | Zirconocène monosite | |

| Hafnocène et post-métallocène | ||

| Systèmes dual-site et hybrides | ||

| Par Application | Films | |

| Feuilles | ||

| Autres Applications (Revêtements d'Extrusion, etc.) | ||

| Par Industrie d'Utilisateur Final | Emballage | |

| Agriculture | ||

| Automobile | ||

| Bâtiment et Construction | ||

| Médical et Santé | ||

| Par Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Thaïlande | ||

| Indonésie | ||

| Vietnam | ||

| Malaisie | ||

| Philippines | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Pays NORDIQUES | ||

| Turquie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Qatar | ||

| Afrique du Sud | ||

| Nigeria | ||

| Égypte | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la valeur marchande actuelle du polyéthylène métallocène ?

La taille du marché du polyéthylène métallocène s'élève à 22,83 milliards USD en 2025 et est prévue pour atteindre 28,63 milliards USD d'ici 2030.

Quelle région mène la consommation mondiale ?

L'Asie-Pacifique domine avec 46,21% de part et maintient le TCAC le plus rapide de 5,71% grâce aux constructions de capacité d'éthylène et à la demande d'emballage.

Pourquoi le mLLDPE est-il le plus grand type de produit ?

Le MLLDPE offre une haute résistance à la perforation et clarté, permettant une réduction d'épaisseur de 15-20% qui entraîne une part de 59,01% du volume global.

Comment les tendances de durabilité influencent-elles le marché ?

Les propriétaires de marques exigent des films recyclables de faible épaisseur et un recyclage avancé. Des technologies comme le recyclage moléculaire Exxtend convertissent les déchets de retour en matière première adaptée au polyéthylène de qualité alimentaire.

Dernière mise à jour de la page le: