Taille et part du marché de la gestion des mots de passe

Analyse du marché de la gestion des mots de passe par Mordor Intelligence

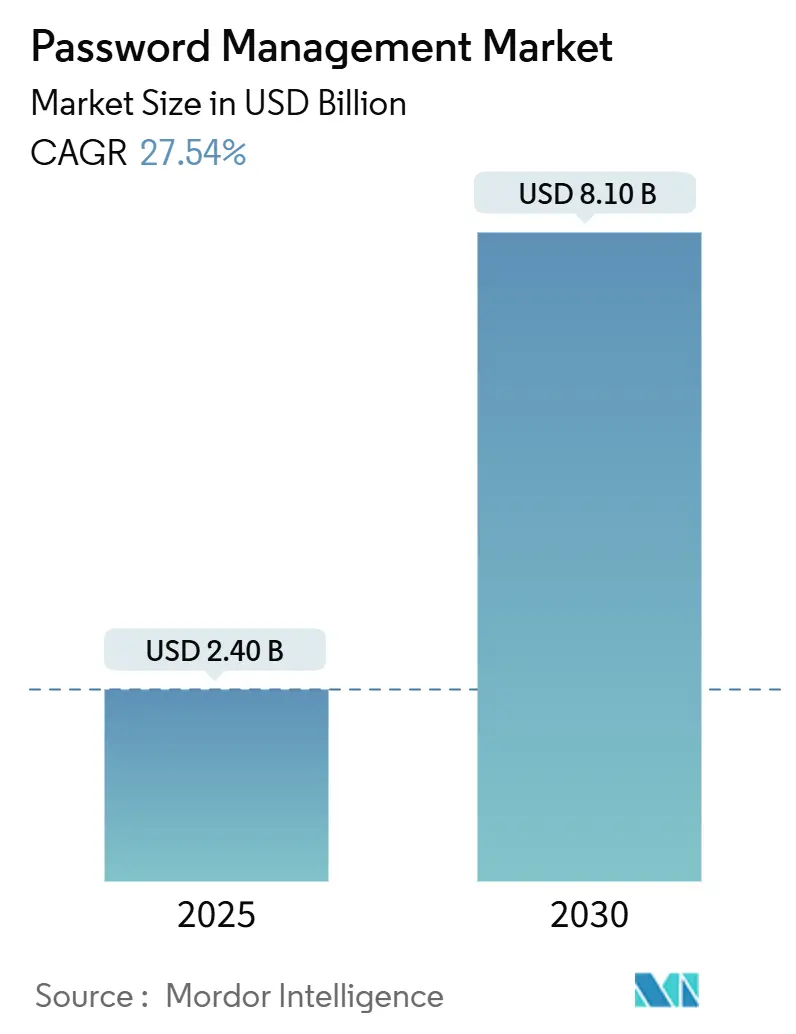

La taille du marché des gestionnaires de mots de passe s'élève à 2,40 milliards USD en 2025 et devrait grimper à 8,10 milliards USD d'ici 2030, reflétant un puissant TCAC de 27,54 % qui souligne comment la protection des identifiants est devenue une priorité de première ligne en matière de cyber-risque. La croissance est soutenue par le pivot des coffres-forts à usage unique vers des plateformes qui orchestrent l'accès privilégié, automatisent les preuves d'audit et permettent les parcours sans mot de passe grâce à FIDO2 et aux clés d'accès. Les entreprises resserrent les contrôles d'identité en réponse aux mandats des assureurs, aux architectures de référence zéro-confiance et à une montée implacable de l'adoption SaaS. L'intensité concurrentielle s'escalade alors que les offres open-source gagnent en notoriété sur la transparence, tandis que les fournisseurs établis s'empressent de regrouper la gestion des privilèges, l'automatisation des secrets et la découverte SaaS en une seule expérience. Le cycle d'innovation résultant étend l'opportunité adressable dans le segment entreprise même si la demande des consommateurs se modère.

Points clés du rapport

- Par type de solution, les outils en libre-service ont dominé avec 65 % de part de revenus en 2024 ; la gestion des utilisateurs privilégiés devrait progresser à un TCAC de 28 % jusqu'en 2030.

- Par technologie d'accès, l'accès par ordinateur de bureau a dominé 50 % de la part du marché des gestionnaires de mots de passe en 2024, tandis que les appareils mobiles suivent un TCAC de 29,8 % jusqu'en 2030.

- Par mode de déploiement, les offres hébergées dans le cloud détenaient 60 % de part de la taille du marché des gestionnaires de mots de passe en 2024 ; les déploiements hybrides devraient se développer à un TCAC de 28,4 % entre 2025-2030.

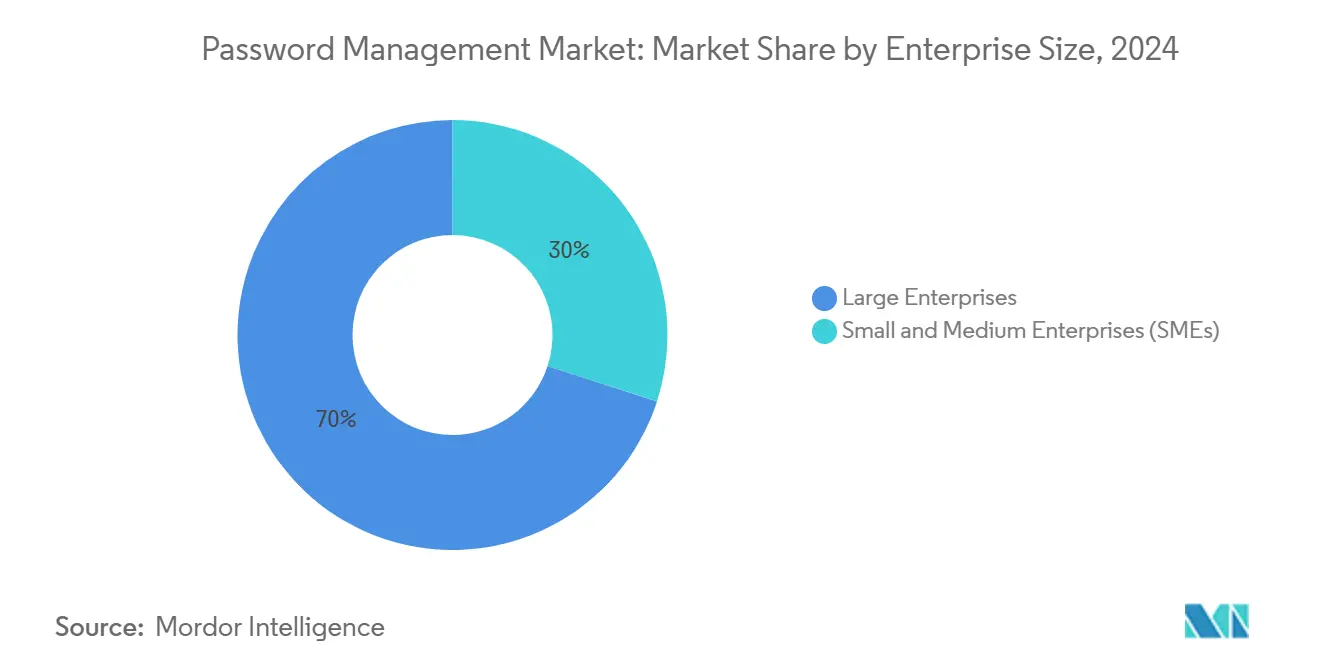

- Par taille d'entreprise, les grandes entreprises représentaient 70 % de la taille du marché des gestionnaires de mots de passe en 2024, tandis que les PME devraient croître à un TCAC de 29,6 %.

- Par secteur d'utilisateur final, BFSI a capturé 30 % de la part du marché des gestionnaires de mots de passe en 2024 ; les sciences de la santé et de la vie sont sur la voie d'un TCAC de 29,8 %.

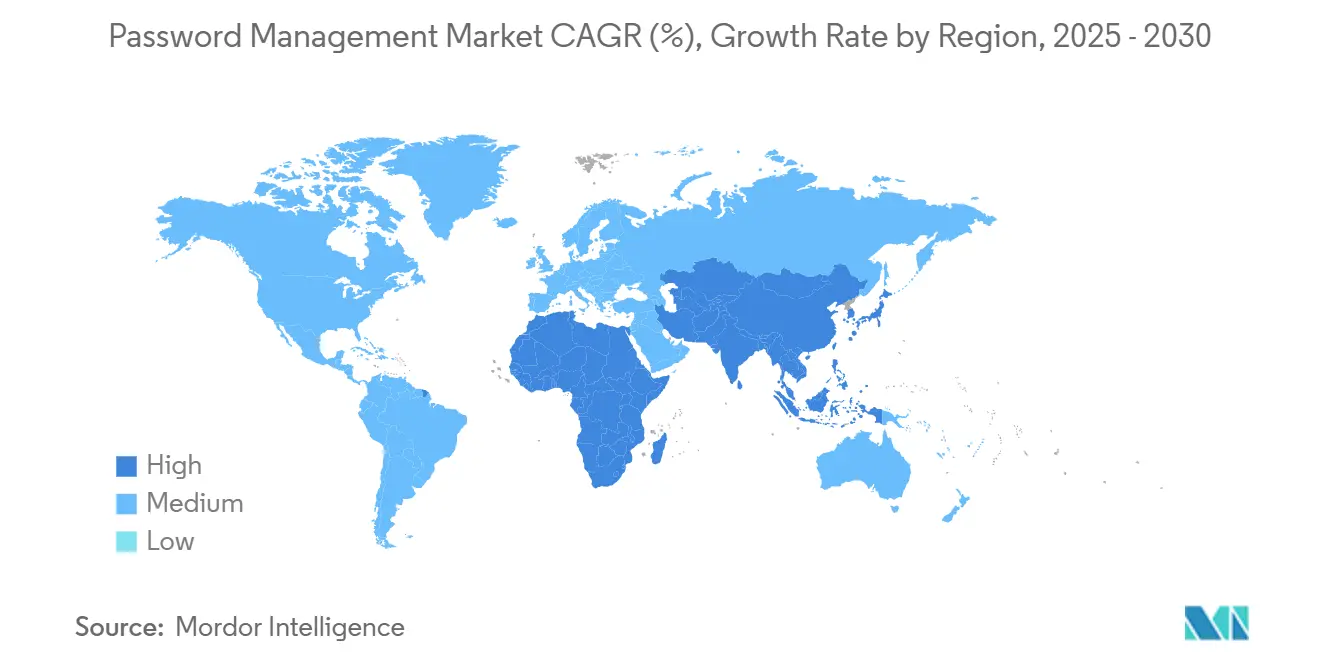

- Par géographie, l'Amérique du Nord détenait 38 % des revenus mondiaux en 2024 ; l'Asie-Pacifique est la région qui progresse le plus rapidement avec un TCAC de 28,1 %.

- Bitwarden, LastPass et 1Password représentaient ensemble environ 25 % de part combinée, Bitwarden seul sécurisant 7 % du segment commercial.

Tendances et perspectives du marché mondial de la gestion des mots de passe

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Programmes zéro-confiance stimulant les déploiements de coffres-forts privilégiés | 5.2 | Amérique du Nord, débordement vers l'Europe | Moyen terme (2-4 ans) |

| Audits de mots de passe mandatés par l'UE RGPD et NIS-2 | 4.8 | Europe, multinationales mondiales | Court terme (≤ 2 ans) |

| Prolifération d'identités SaaS accélérant la demande de coffres-forts multiplateformes | 6.3 | Cœur APAC (Inde, Japon, Australie) | Moyen terme (2-4 ans) |

| Souscription cyber-assurance exigeant une hygiène automatisée des identifiants | 4.5 | États-Unis dominés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Programmes zéro-confiance stimulant les déploiements de coffres-forts privilégiés

Les institutions financières d'Amérique du Nord refactorisent les bases de sécurité autour de ' ne jamais faire confiance, toujours vérifier '. En 2024, 90 % des organisations ont signalé au moins une violation d'identité, 31 % étant liées à une surveillance faible des identifiants privilégiés.[2] BeyondTrust, "The State of Identity Security for 2024," beyondtrust.com Les régulateurs et les conseils d'administration traitent désormais la gestion des accès privilégiés comme fondamentale, poussant les banques à moderniser les coffres-forts statiques avec rotation en temps réel, élévation juste-à-temps et livraison de secrets haute assurance. Le partenariat de SSH avec CYE illustre le changement : les fournisseurs regroupent la quantification des risques avec les canaux sans mot de passe pour satisfaire les règles de résilience opérationnelle. [3]SSH Communications Security, "SSH Signs a Strategic Partnership with CYE," kommunikasjon.ntb.no Le résultat immédiat est une réallocation budgétaire des outils réseau vers les plateformes de sécurité d'identité, positionnant le marché des gestionnaires de mots de passe pour une croissance démesurée dans le niveau privilégié.

Audits de mots de passe mandatés par l'UE RGPD et NIS-2

La directive NIS-2 oblige les entités du secteur critique à appliquer l'AMF, unifier les politiques d'identifiants et démontrer la conformité continue. Une enquête de l'Organisation européenne de cybersécurité confirme que les règles nationales incohérentes créent des points de douleur d'exécution.[1]Joanna Swiatkowska, Streamlining Regulatory Obligations of EU Cybersecurity Policies, European Cyber Security Organisation, ecs-org.eu Les entreprises déploient donc des coffres-forts gérés centralement qui collectent des preuves pour les auditeurs, réconcilient les normes héritées et réduisent les cycles de remédiation. Hypervault souligne comment la rotation automatisée couplée à des rapports granulaires réduit le risque de violation et les coûts d'audit hypervault.com. La surveillance renforcée comprime le calendrier d'approvisionnement, augmentant la visibilité des revenus à court terme pour les fournisseurs desservant les sièges sociaux basés en Europe et les filiales mondiales.

Prolifération d'identités SaaS accélérant la demande de coffres-forts multiplateformes

Les entreprises APAC moyennent quatre nouvelles applications SaaS par employé annuellement, dépassant la capacité de gouvernance. Vena Solutions calcule que l'économie SaaS mondiale quadruplera d'ici 2032, l'Asie livrant la montée la plus raide. L'intégration d'applications non gérée crée des comptes en double et des secrets perdus. L'acquisition de Trelica par 1Password en janvier 2025 a injecté plus de 300 connecteurs SaaS directs, permettant aux équipes de sécurité de cartographier l'utilisation, réduire les licences dormantes et appliquer le moindre privilège à grande échelle. La convergence de la découverte, du stockage sécurisé et de l'audit sous un même toit alimente la tarification premium et cimente le marché des gestionnaires de mots de passe comme un pilier d'infrastructure dans les programmes de transformation numérique.

Souscription cyber-assurance exigeant une hygiène automatisée des identifiants

Le renouvellement des primes dépend désormais de la preuve que les organisations font tourner les clés, signalent les mots de passe réutilisés et séparent les privilèges. Bitsight a enregistré 2,9 milliards d'ensembles d'identifiants volés en 2024, une augmentation annuelle de 31,8 %. Les assureurs répondent avec des questionnaires qui correspondent directement aux tableaux de bord des coffres-forts. Les entreprises incapables de fournir des preuves d'hygiène générées par machine risquent des suppléments ou un refus de couverture. Par conséquent, les fonctionnalités de rapports automatisés passent de ' agréable à avoir ' à ' indispensable ', renforçant la demande des entreprises et raccourcissant les cycles de vente pour les fournisseurs conformes.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Violations très médiatisées érodant la confiance | −3,2 | Région DACH, halo mondial | Court terme (≤ 2 ans) |

| Adoption rapide des clés d'accès/FIDO2 réduisant le TAM consommateur | −5,7 | Amérique du Nord et Europe premiers adoptants | Long terme (≥ 5 ans) |

| Source: Mordor Intelligence | |||

Violations très médiatisées érodant la confiance

La violation de 2022 chez LastPass et les compromissions fraîches chez PowerSchool et TalkTalk en janvier 2025 ont rallumé le scepticisme envers les coffres-forts centralisés. Les acheteurs sensibles à la vie privée de la région DACH affichent une diligence raisonnable renforcée, amplifiant le risque d'attrition. Les fournisseurs open-source abordent la préoccupation en publiant des audits cryptographiques, mais les acheteurs pèsent encore les pénalités réglementaires contre les gains opérationnels. La croissance du marché ralentit temporairement alors que les comités réévaluent la sélection des fournisseurs, mettant l'accent sur les architectures à connaissance zéro et les certifications indépendantes.

Adoption rapide des clés d'accès/FIDO2 réduisant le TAM consommateur

Les géants technologiques promeuvent les magasins d'identifiants intégrés aux plateformes qui remplacent les mots de passe par des clés liées aux appareils. La Journée mondiale des clés d'accès 2025 a enregistré un bond de 550 % dans la création quotidienne de clés d'accès et plus de 15 milliards de comptes prêts pour la connexion sans mot de passe. Alors que les navigateurs utilisent par défaut les clés d'accès, l'intérêt des consommateurs pour les coffres-forts autonomes devrait s'estomper. Les fournisseurs atténuent en se repositionnant vers l'orchestration de la main-d'œuvre, la gestion des secrets et les tableaux de bord de conformité, mais les bassins de revenus des consommateurs à long terme se contractent, écrêtant la courbe de croissance principale.

Analyse des segments

Par type de solution : la croissance privilégiée redéfinit la valeur

Les produits en libre-service conservent une emprise de 65 % sur le marché des gestionnaires de mots de passe. La gestion des mots de passe des utilisateurs privilégiés, cependant, se développe à un TCAC de 28 %, poussée par les directives zéro-confiance et le contrôle des auditeurs sur les droits d'administrateur. Le différentiel implique que les allocations de taille du marché des gestionnaires de mots de passe basculeront vers les contrôles de privilège, même si les fonctionnalités en libre-service restent des exigences de base.

Les entreprises voient l'identité privilégiée comme le nouveau rayon d'explosion. One Identity a fait surface avec Cloud PAM Essentials en 2024, regroupant découverte, isolation de session et analytiques de conformité. Les équipes d'administration élèvent les coffres-forts en plateformes de réponse aux incidents, corrélant les événements d'accès avec la télémétrie SIEM. Alors que les responsables des risques quantifient les coûts de violation, les budgets affluent vers les offres centrées sur les privilèges qui peuvent envelopper les secrets de haute valeur avec authentification adaptative et pistes d'audit immuables.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie d'accès : le mobile devient l'interface principale

Les clients de bureau ont encore généré la moitié des revenus 2024, pourtant les abonnements mobiles sont sur un TCAC de 29,8 %, confirmant l'essor du smartphone comme authentificateur sécurisé. La biométrie améliorée et les enclaves matérielles approfondissent l'assurance, tandis que la synchronisation entre appareils contrecarre la friction utilisateur. Une pénétration BYOD notable de 73 % dans les entreprises nordiques et nord-américaines accélère l'adoption. Les fournisseurs élèvent le mobile comme compagnon des clés d'accès, intégrant les API WebAuthn et les flux de travail push-pour-approuver.

La réponse de l'industrie à la faille AutoSpill a stimulé des cycles de correctifs rapides et injecté la confiance de l'industrie des gestionnaires de mots de passe en démontrant une coordination transparente entre les fournisseurs. Alors que les utilisateurs couplent les coffres-forts avec la biométrie native, le combiné se transforme en rampe de lancement pour les flux multi-facteurs de nouvelle génération, élargissant le corridor de revenus mobiles.

Par mode de déploiement : l'hybride sécurise souveraineté et échelle

Bien que les services hébergés dans le cloud aient contrôlé 60 % des dépenses 2024, les architectures hybrides accélèrent à 28,4 % TCAC alors que les multinationales jonglent avec les lois de souveraineté et les avantages SaaS. Les déploiements basés aux EAU de BeyondTrust Password Safe illustrent les adaptations régionales qui satisfont les mandats d'hébergement locaux sans abandonner l'agilité cloud. Les plans hybrides stockent généralement les clés sensibles sur site tout en routant les secrets non critiques à travers des nœuds SaaS gérés, équilibrant latence, coût et conformité.

Les chiffres de part de marché des gestionnaires de mots de passe favorisent les fournisseurs qui fournissent des kits de déploiement flexibles, une intégration API-first et des zones de basculement isolées régionalement. Les entrants sur le marché manquant d'options hybrides risquent la disqualification dans les appels d'offres réglementés, orientant les pipelines R&D vers les micro-coffres-forts conteneurisés et les moteurs de politique qui voyagent avec les données.

Par taille d'entreprise : les PME comblent l'écart de protection

Les grandes entreprises ont conservé 70 % de contrôle des dépenses 2024, pourtant les PME courent en avant à 29,6 % TCAC alors que les acteurs de rançongiciels déplacent l'attention vers des contrôles moins matures. Les fournisseurs contrent les obstacles d'adoption en lançant des consoles multi-locataires prêtes pour les MSP, une facturation à la consommation et une orchestration légère. L'édition partenaire de 1Password encapsule la tendance, permettant aux fournisseurs de services de livrer le stockage sécurisé plus la découverte SaaS comme un ensemble intégré.

La CISA identifie le coût et la complexité comme les bloqueurs primaires à l'adoption SSO pour les PMB. Les participants de l'industrie des gestionnaires de mots de passe rationalisent donc l'intégration avec des politiques de modèles et des connecteurs low-code. Sur la fenêtre de prévision, la pénétration PME devrait rétrécir le fossé de sécurité des identifiants, élevant la taille globale du marché des gestionnaires de mots de passe.

Par secteur d'utilisateur final : la santé accélère sur la conformité

La cohorte BFSI a contribué 30 % des dépenses 2024, ancrée dans les mandats réglementaires et le risque de fraude. La santé suit avec le TCAC le plus rapide de 29,8 %, reflétant l'exposition croissante des dossiers de santé électroniques et les mises à niveau proposées de la règle de sécurité HIPAA en 2025. Les fournisseurs confrontent des coûts de violation moyens de 9,77 millions USD en 2025, catalysant l'approbation au niveau du conseil d'administration de la gouvernance des identifiants.

Les flux de travail cliniques exigent une authentification à faible friction ; les raccourcis biométriques et la déconnexion de proximité s'alignent avec les rotations d'équipes. Les fournisseurs affinent l'UX centré sur le clinicien, intégrant des politiques d'accès délégué et des dispositions d'urgence break-glass. Les pressions de conformité propulsent donc la santé à dépenser au-delà de la croissance de base, imprimant un flux de revenus à longue traîne.

Analyse géographique

L'Amérique du Nord manie l'empreinte régionale la plus importante à 38 % des revenus 2024, soutenue par l'adoption précoce du zéro-confiance, les lois strictes de divulgation de violation et la surveillance des assurances. Les cyber-assureurs lient l'éligibilité aux polices à l'utilisation démontrable de coffres-forts, convertissant les gestionnaires de risques en champions de vente de facto. Néanmoins, les violations très médiatisées vérifient temporairement l'enthousiasme des entreprises, renforçant le besoin de conception cryptographique transparente et d'attestations tierces.

L'Asie-Pacifique livre la trajectoire la plus nette avec un TCAC de 28,1 %. L'intégration SaaS rapide multiplie les magasins d'identifiants, transformant l'hygiène des mots de passe en pilier fondamental de la politique d'économie numérique. Les cadres gouvernementaux en Australie et au Japon listent explicitement le stockage sécurisé dans les bases d'infrastructure critique, et les entreprises exploitent les clusters hébergés localement pour satisfaire les clauses de résidence des données. Les écosystèmes de startups en Inde et à Singapour intègrent les SDK de coffres-forts directement dans les piles fintech, élargissant la base adressable du marché des gestionnaires de mots de passe.

Le profil de l'Europe est axé sur la réglementation. Le RGPD et NIS-2 transforment l'approvisionnement de coffres-forts de discrétionnaire en obligatoire dans les secteurs critiques. Les interprétations nationales fragmentées compliquent le déploiement, mais les plateformes pan-européennes capturent l'avantage d'échelle en offrant des modèles de politique alignés sur chaque autorité de surveillance. La région DACH, bien que prudente, récompense les fournisseurs qui exposent le code source ou commandent des audits indépendants, une position qui joue sur les forces open-source.

Le Moyen-Orient et l'Afrique enregistrent une expansion à deux chiffres alors que les initiatives de nation numérique progressent. Les demandes de souveraineté poussent le narratif hybride : les pilotes des EAU démontrent que les nœuds SaaS localisés peuvent coexister avec les réseaux de support mondiaux. Les budgets Vision 2030 de l'Arabie saoudite élèvent les postes de sécurité d'identité, signalant un potentiel à plus long terme pour les coffres-forts de meilleures pratiques.

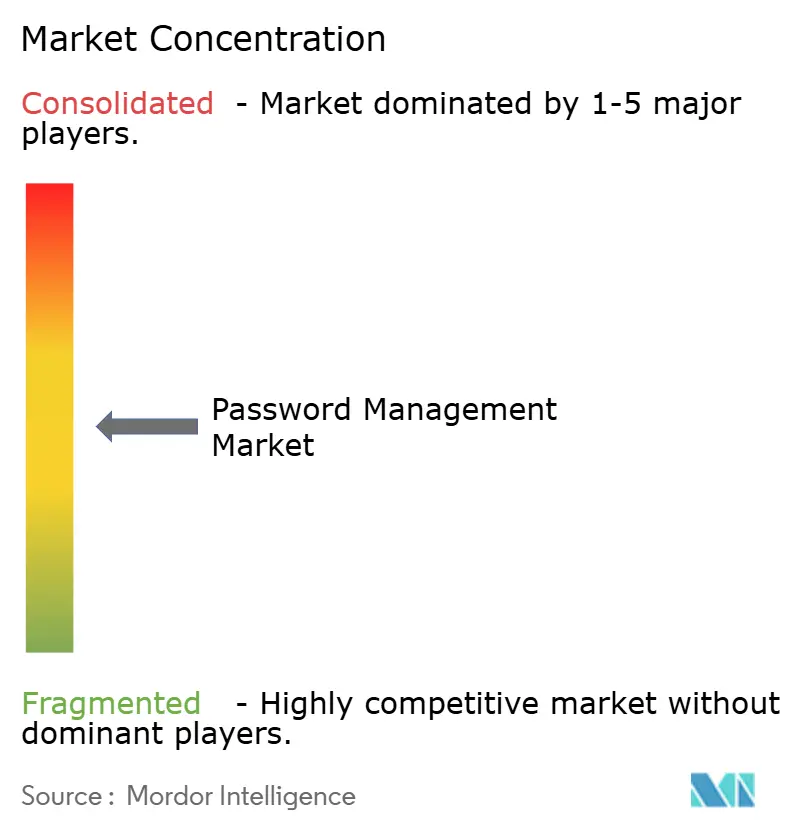

Paysage concurrentiel

La concentration du marché reste modérée. LastPass, 1Password et Bitwarden contrôlent collectivement un quart des revenus commerciaux, pourtant aucun fournisseur unique ne dépasse 15 %. Bitwarden open-source convertit la transparence en capital de confiance, exploitant les audits communautaires d'Argon2 et PBKDF2 pour gagner les clients réglementés. LastPass se concentre sur la reconstruction de la crédibilité en révisant la conception du modèle de menace et en étendant son programme de canal, tandis que 1Password poursuit un pivot entreprise-first illustré par son acquisition Trelica.

La différenciation stratégique se centre sur l'étendue de la plateforme. Les fournisseurs intègrent des agents de découverte, la gestion des secrets pour DevOps et des tableaux de bord analytiques pour quantifier la réduction des risques. Apple et Google intègrent des gestionnaires natifs dans leurs écosystèmes, commandant environ la moitié de l'arène consommateur et exerçant une pression tarifaire sur les niveaux freemium autonomes. En réponse, les fournisseurs indépendants couplent la fonctionnalité de coffre-fort avec l'automatisation des tâches privilégiées, étendant la portée dans la gestion d'accès étendue pour défendre la valeur.

L'activité M&A reflète la thèse de convergence : les acteurs d'orchestration d'identité achètent des fournisseurs de coffres-forts spécialisés pour combler les lacunes de capacité, et les fournisseurs PAM intègrent des plugins de navigateur pour courtiser la productivité de l'utilisateur final. Les enjeux concurrentiels dépendent de la vélocité de la feuille de route, de la transparence d'audit et de la capacité à fournir un choix de déploiement sans compromis de sécurité.

Leaders de l'industrie de la gestion des mots de passe

-

LastPass (GoTo)

-

1Password

-

Dashlane

-

Keeper Security

-

Bitwarden

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Hive Systems a publié son tableau des mots de passe 2025, promouvant bcrypt plutôt que MD5 et prônant des mots de passe randomisés administrés via des coffres-forts commerciaux

- Mai 2025 : BeyondTrust a dévoilé Password Safe SaaS aux EAU, s'adressant à la souveraineté des données régionales pour les adoptants cloud hybride

- Avril 2025 : Kron PAM a obtenu un placement dans le rapport de Forrester sur la gestion d'identité privilégiée, signalant la reconnaissance des fournisseurs parmi les architectes zéro-confiance

- Février 2025 : LastPass a étendu son programme partenaire pour accélérer la distribution MSP et pénétrer les cohortes de marché moyen

Portée du rapport du marché mondial de la gestion des mots de passe

La gestion des mots de passe est principalement une solution logicielle qui soutient l'organisation dans le stockage des mots de passe. Le marché de la gestion d'identité inclut maintenant un composant significatif dédié à la gestion des mots de passe. Les mots de passe générés par l'homme sont fréquemment vulnérables aux attaques et ont des algorithmes faibles. En plus d'être utile pour les individus, la gestion des mots de passe est également bénéfique pour diverses entreprises, incluant les petites, moyennes et grandes entreprises, comme outil pour la sécurité de l'information et la gouvernance. De plus, ils sont utilisés pour sécuriser, administrer, auditer et surveiller toute activité liée à leurs comptes privilégiés.

Le marché des logiciels de gestion des mots de passe est segmenté par type de solution (gestion des mots de passe en libre-service et gestion des mots de passe des utilisateurs privilégiés), type de technologie (ordinateur de bureau, appareils mobiles et réinitialisation de mot de passe activée par la voix), secteur d'utilisateur final (BFSI, santé, IT et télécommunications, et autres secteurs d'utilisateur final), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Gestion des mots de passe en libre-service |

| Gestion des mots de passe des utilisateurs privilégiés |

| Ordinateur de bureau |

| Appareils mobiles |

| Réinitialisation de mot de passe activée par la voix |

| Extensions de navigateur et coffres-forts Web |

| Hébergé dans le cloud |

| Sur site |

| Hybride |

| Grandes entreprises |

| Petites et moyennes entreprises (PME) |

| Services bancaires, financiers et d'assurance (BFSI) |

| Santé et sciences de la vie |

| IT et télécommunications |

| Gouvernement et secteur public |

| Commerce de détail et e-commerce |

| Fabrication |

| Éducation |

| Autres secteurs |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Pays nordiques | |

| Reste de l'Europe | |

| Moyen-Orient | CCG |

| Turquie | |

| Israël | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigéria | |

| Reste de l'Afrique | |

| Asie | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Asie du Sud-Est | |

| Océanie | Australie |

| Nouvelle-Zélande |

| Par type de solution | Gestion des mots de passe en libre-service | |

| Gestion des mots de passe des utilisateurs privilégiés | ||

| Par type d'accès/technologie | Ordinateur de bureau | |

| Appareils mobiles | ||

| Réinitialisation de mot de passe activée par la voix | ||

| Extensions de navigateur et coffres-forts Web | ||

| Par mode de déploiement | Hébergé dans le cloud | |

| Sur site | ||

| Hybride | ||

| Par taille d'entreprise | Grandes entreprises | |

| Petites et moyennes entreprises (PME) | ||

| Par secteur d'utilisateur final | Services bancaires, financiers et d'assurance (BFSI) | |

| Santé et sciences de la vie | ||

| IT et télécommunications | ||

| Gouvernement et secteur public | ||

| Commerce de détail et e-commerce | ||

| Fabrication | ||

| Éducation | ||

| Autres secteurs | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Pays nordiques | ||

| Reste de l'Europe | ||

| Moyen-Orient | CCG | |

| Turquie | ||

| Israël | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigéria | ||

| Reste de l'Afrique | ||

| Asie | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Asie du Sud-Est | ||

| Océanie | Australie | |

| Nouvelle-Zélande | ||

Questions clés auxquelles répond le rapport

Quelles sont les perspectives de croissance pour le marché des gestionnaires de mots de passe entre 2025 et 2030 ?

Le marché devrait bondir de 2,40 milliards USD en 2025 à 8,10 milliards USD d'ici 2030, représentant un TCAC de 27,54 % stimulé par les programmes zéro-confiance, les mandats d'assureurs et la prolifération SaaS.

Quelle région mène l'adoption des gestionnaires de mots de passe aujourd'hui ?

L'Amérique du Nord mène avec 38 % de part de revenus en 2024 due à la surveillance réglementaire stricte et aux mandats de souscription cyber-assurance.

Pourquoi les gestionnaires de mots de passe privilégiés croissent-ils plus rapidement que les outils en libre-service ?

Les programmes zéro-confiance et l'activité de violation renforcée focalisent l'attention sur les identifiants administratifs, poussant les contrôles de mots de passe privilégiés à un TCAC de 28 % jusqu'en 2030.

Comment les clés d'accès affectent-elles la demande future pour les gestionnaires de mots de passe ?

Les clés d'accès réduisent la dépendance des consommateurs aux coffres-forts traditionnels, pourtant elles créent des opportunités d'entreprise pour les gestionnaires de mots de passe qui peuvent orchestrer l'inscription, la récupération et les rapports des clés d'accès.

Quel modèle de déploiement est préféré dans les régions avec des lois strictes de résidence des données ?

Les déploiements hybrides gagnent en popularité, permettant aux identifiants sensibles de rester sur site tout en exploitant l'évolutivité cloud pour les données moins critiques.

Pourquoi les PME accélèrent-elles l'adoption malgré des budgets limités ?

Les abonnements cloud à coût réduit, les services livrés par MSP et les pressions de conformité permettent aux PME d'accéder aux capacités de coffre-fort de niveau entreprise sans gros investissements initiaux.

Dernière mise à jour de la page le: