Taille et part du marché des caméras médicales

Analyse du marché des caméras médicales par Mordor Intelligence

La taille du marché des caméras médicales est estimée à 3,65 milliards USD en 2025, et devrait atteindre 5,18 milliards USD d'ici 2030, à un TCAC de 7,27 % durant la période de prévision (2025-2030).

Cette expansion est propulsée par la transition de la définition standard vers la visualisation ultra-haute définition 4K et 8K, l'essor de la chirurgie mini-invasive, et la croissance régulière des procédures en oncologie, cardiologie et gastro-entérologie. La demande pour les endoscopes à usage unique et capsules augmente alors que les protocoles de contrôle des infections se renforcent, tandis que les hôpitaux poursuivent des mises à niveau technologiques qui raccourcissent les temps opératoires et accélèrent la récupération des patients. L'Asie-Pacifique gagne en importance grâce aux programmes gouvernementaux favorisant la fabrication nationale d'appareils médicaux, bien que l'Amérique du Nord conserve la plus grande base installée en raison de l'adoption précoce de plateformes d'imagerie haut de gamme. L'élan concurrentiel se concentre sur l'intégration de l'intelligence artificielle (IA) dans les écosystèmes de caméras pour fournir une détection automatisée des lésions et une caractérisation tissulaire en temps réel.

Points clés du rapport

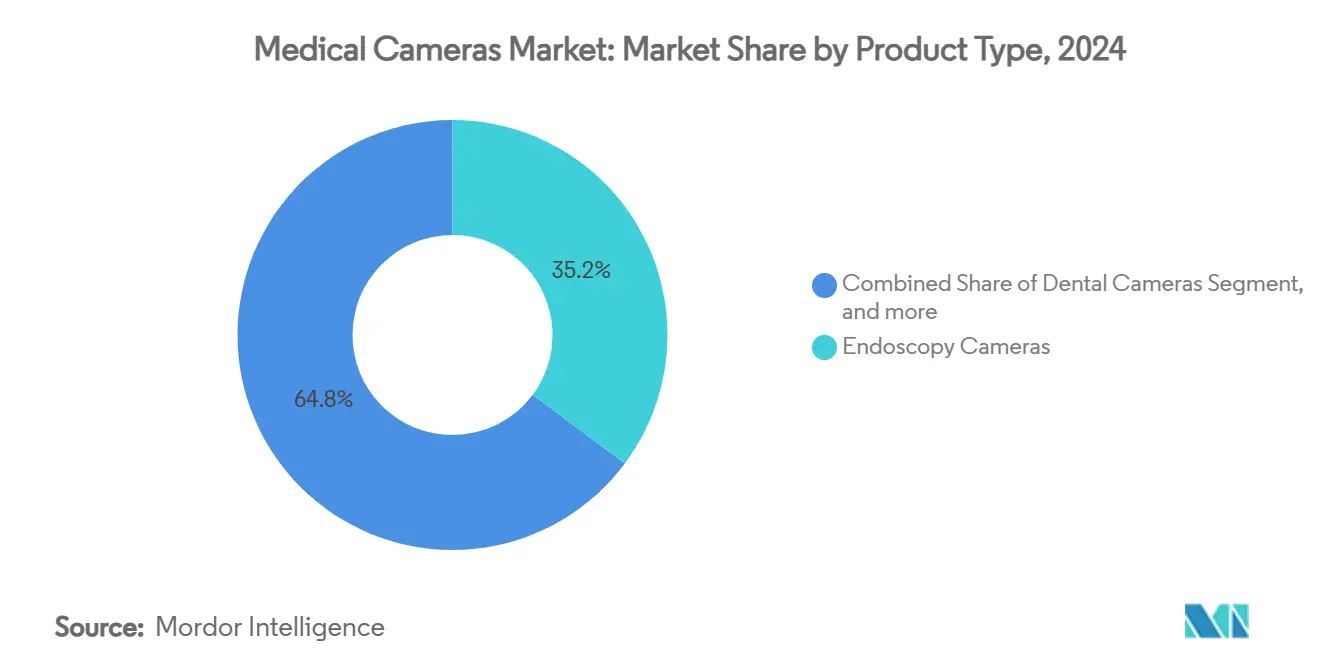

- Par type de produit, les caméras d'endoscopie détenaient 35,16 % de la part du marché des caméras médicales en 2024 ; les caméras endoscopiques capsules et jetables progressent à un TCAC de 8,03 % jusqu'en 2030.

- Par résolution, les systèmes haute définition représentaient 49,03 % de la taille du marché des caméras médicales en 2024, tandis que les plateformes 4K/8K s'étendent à un TCAC de 8,68 % jusqu'en 2030.

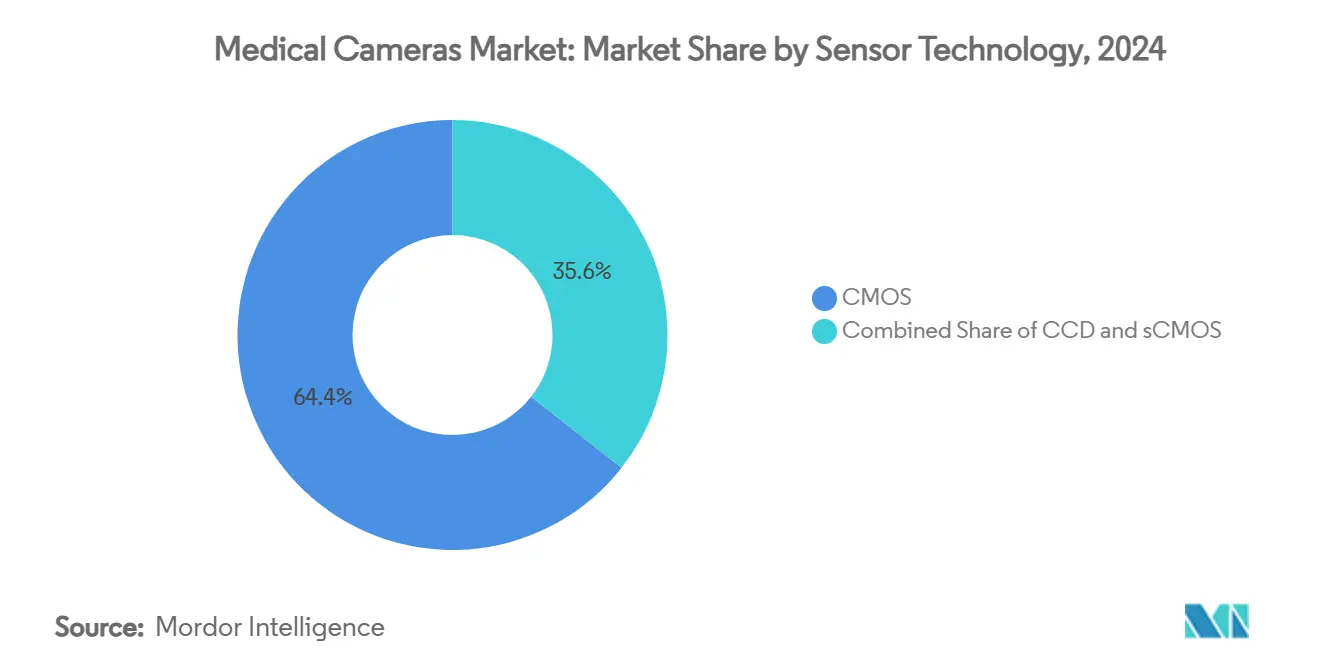

- Par technologie de capteur, le CMOS menait avec une part de 64,36 % de la taille du marché des caméras médicales en 2024, tandis que le sCMOS enregistre le TCAC le plus rapide de 9,43 %.

- Par utilisateur final, les hôpitaux commandaient 54,84 % de part de revenus en 2024 ; les centres de chirurgie ambulatoire croissent à un TCAC de 8,19 % jusqu'en 2030.

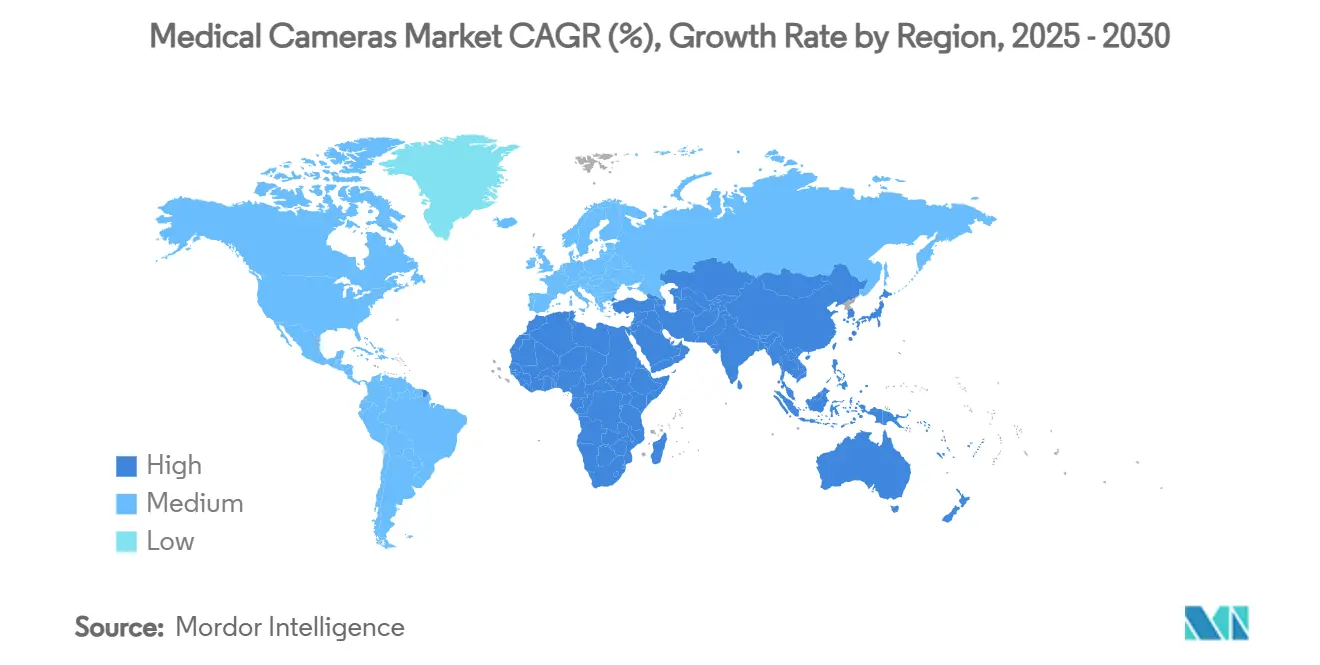

- Par géographie, l'Amérique du Nord a capturé 35,17 % du total mondial en 2024, mais l'Asie-Pacifique devrait enregistrer un TCAC de 10,19 % jusqu'en 2030.

Tendances et perspectives du marché mondial des caméras médicales

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande croissante pour la visualisation ultra-HD 4K/8K en chirurgie mini-invasive | +1.8% | Amérique du Nord, Europe, expansion mondiale | Moyen terme (2-4 ans) |

| Adoption croissante des procédures d'endoscopie dans le monde | +1.5% | Croissance accélérée en Asie-Pacifique | Long terme (≥ 4 ans) |

| Prévalence croissante des maladies chroniques nécessitant des interventions chirurgicales | +1.2% | Impact le plus élevé où les populations vieillissent | Long terme (≥ 4 ans) |

| Intégration de la caractérisation tissulaire en temps réel alimentée par l'IA | +1.0% | Amérique du Nord et Europe en tête | Moyen terme (2-4 ans) |

| Poussée de la demande pour les caméras sans fil, capsules et nano | +0.9% | Forte adoption dans les marchés développés | Court terme (≤ 2 ans) |

| Évolution vers les salles d'opération hybrides et workflows d'imagerie intégrés | +0.8% | Amérique du Nord et Europe principaux, adoption Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour la visualisation ultra-HD 4K/8K en chirurgie mini-invasive

Les chirurgiens rapportent qu'une densité de pixels quatre fois supérieure par rapport à la HD révèle des motifs microvasculaires et des marges tumorales subtiles qui passaient auparavant inaperçues, permettant une résection plus précoce et réduisant le besoin de procédures répétées.[1]Olympus Corporation, "4K Camera Head CH-S700-08-LB Launch Announcement," olympus-global.com Les modes d'imagerie spécialisés tels que l'imagerie en bande étroite et la lumière bleue sont intégrés avec ces caméras 4K, affinant davantage la discrimination entre les tissus malins et bénins. Les centres académiques documentent des temps opératoires plus courts car une visualisation plus claire diminue la dépendance à l'imagerie d'appoint. Les budgets d'investissement restent un obstacle car un système 4K complet coûte plus de 200 000 USD, mais les programmes de location et les données de preuve de résultat facilitent les décisions d'achat. À mesure que les prix des composants baissent, les hôpitaux communautaires devraient mettre à niveau les systèmes HD existants pendant les cycles de remplacement programmés.

Adoption croissante des procédures d'endoscopie dans le monde

Les volumes de procédures mondiales pour l'endoscopie gastro-intestinale et pulmonaire augmentent parallèlement aux programmes de dépistage et à une préférence pour les interventions de jour. La disponibilité de têtes de caméras activées par IA qui élèvent la détection d'adénomes de pourcentages à deux chiffres encourage les payeurs à étendre le remboursement, stimulant les renouvellements d'équipement à travers l'Europe et l'Amérique du Nord.[2]Fujifilm Medical Systems, "FDA Clears CAD EYE Functionality," fujifilm.com Les endoscopes à usage unique éliminent la main-d'œuvre de retraitement et réduisent le risque de contamination croisée, un impératif solidifié après la pandémie de COVID-19. Les centres de chirurgie ambulatoire (CSA) étendent leur capacité pour absorber le débordement des hôpitaux, contraignant les fabricants à affiner les prix pour ces acheteurs sensibles aux coûts. Les nouveaux entrants sur le marché offrant des modules de caméras jetables et sans fil sont bien positionnés pour capturer la demande des CSA.

Prévalence croissante des maladies chroniques nécessitant des interventions chirurgicales

Les maladies cardiovasculaires, le diabète et le cancer augmentent collectivement le nombre de procédures endoscopiques diagnostiques et thérapeutiques nécessaires sur la durée de vie d'un patient. Les patients âgés bénéficient de plus petites incisions et d'une récupération plus rapide associées aux techniques mini-invasives guidées par caméra, se traduisant par un coût total de soins inférieur pour les prestataires. L'analyse tissulaire en temps réel alimentée par l'IA réduit le besoin d'interventions multiples, augmentant la productivité des chirurgiens et minimisant l'exposition des patients à l'anesthésie.[3]MDPI, "Real-Time Tissue Characterization Using AI in Minimally Invasive Surgery," mdpi.com Les planificateurs de systèmes de santé en Asie-Pacifique priorisent les suites chirurgicales équipées de caméras dans les installations nouvellement construites, générant des engagements d'achat pluriannuels qui stabilisent les carnets de commandes des fabricants. Ces facteurs séculaires soutiennent une croissance régulière de la demande indépendamment des cycles économiques à court terme.

Intégration de la caractérisation tissulaire en temps réel alimentée par l'IA

Les algorithmes d'apprentissage profond formés sur de grandes bases de données pathologiques identifient maintenant les lésions et signalent les sites de saignement en millisecondes, transformant les caméras en outils d'aide à la décision. L'annotation automatisée des zones suspectes raccourcit les courbes d'apprentissage pour les chirurgiens juniors et standardise les résultats entre les institutions. Les voies réglementaires s'allongent car les agences exigent des jeux de données de validation substantiels ; les délais typiques d'autorisation 510(k) s'étendent maintenant à six mois pour les dispositifs activés par IA. Les entreprises atténuent les risques grâce à des mises à jour logicielles modulaires qui permettent aux algorithmes d'évoluer après approbation sous des plans de contrôle des changements prédéterminés. Le partenariat avec les fournisseurs cloud facilite le traitement hors carte, permettant des têtes de caméras plus légères qui améliorent l'ergonomie.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût d'investissement et de maintenance élevé des systèmes de caméras | -1.5% | Le plus sévère dans les économies émergentes | Court terme (≤ 2 ans) |

| Délais stricts d'approbation FDA / CE | -0.8% | États-Unis et Union européenne | Moyen terme (2-4 ans) |

| Risques de cybersécurité dans les dispositifs d'imagerie connectés au réseau | -0.6% | Marchés développés adoptant la connectivité | Court terme (≤ 2 ans) |

| Fragilité de la chaîne d'approvisionnement pour les semi-conducteurs de qualité capteur | -0.5% | Mondial avec variabilité régionale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût d'investissement et de maintenance élevé des systèmes de caméras

Une tour 4K haut de gamme couple optiques de haute qualité, processeurs et moniteurs qui ensemble dépassent 200 000 USD par salle d'opération. Les contrats de service annuels et la re-calibration des capteurs amplifient le coût à vie, dissuadant les installations à budget contraint d'une adoption rapide. Les hôpitaux des marchés émergents reportent souvent les mises à niveau jusqu'à ce que des fonds d'équipement pluriannuels soient approuvés, allongeant les cycles de remplacement. Les fabricants introduisent des gammes de produits échelonnées et un financement par procédure pour réduire les barrières initiales. Pendant ce temps, les formats de caméras jetables éliminent les frais de stérilisation mais nécessitent la preuve que l'économie par cas reste favorable au-delà du seuil d'utilisation d'équilibre.

Délais stricts d'approbation FDA / CE

Les concepteurs intégrant l'IA ou les fonctions sans fil dans les caméras médicales doivent naviguer des orientations évolutives sur la validation logicielle et les tests de sécurité radiofréquence. Les soumissions 510(k) peuvent dépasser 180 jours lorsque les revendications d'appareil diffèrent des prédicats, retardant la reconnaissance des revenus et étendant les périodes de remboursement R&D. La certification CE européenne implique des évaluations séparées pour le matériel et les logiciels intégrés sous la réglementation des dispositifs médicaux, imposant des charges de documentation que les petites entreprises peinent à satisfaire. Les réunions collaboratives de pré-soumission avec les régulateurs et les approbations modulaires par phases émergent comme tactiques pour compresser le temps de mise sur le marché.

Analyse par segment

Par type de produit : les caméras d'endoscopie ancrent la demande

Les caméras d'endoscopie ont contribué à 35,16 % du marché des caméras médicales en 2024 car elles restent indispensables dans les suites de gastro-entérologie, urologie et pneumologie. Les modèles capsules et à usage unique progressent à un TCAC de 8,03 %, reflétant les impératifs de contrôle des infections qui s'alignent avec les normes de stérilisation post-pandémie. Les fabricants miniaturisent l'optique à des diamètres sous-millimétriques, permettant des dispositifs avalables qui transmettent sans fil des images pendant huit heures, étendant la portée aux programmes de dépistage à distance. Les caméras de microscopie peropératoire, illustrées par les systèmes robotiques 4K pour la neurochirurgie, attirent les neurochirurgiens recherchant une profondeur stéréoscopique. Les caméras dentaires et de dermatologie occupent des positions de niche, avec l'imagerie de lésions cutanées améliorée par IA prête pour l'expansion de la télé-dermatologie.

L'évolution vers les formats à usage unique défie les flux de travail de retraitement établis dans les hôpitaux mais offre des efficacités de chaîne d'approvisionnement en supprimant l'équipement de stérilisation. Les fabricants de caméras qui regroupent endoscopes, processeurs et analyses IA en kits intégrés atteignent des revenus récurrents plus élevés par procédure. À mesure que l'adoption des capsules et jetables augmente, les fournisseurs doivent assurer une transmission sécurisée des données et une longévité de batterie pour satisfaire les normes de fiabilité clinique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par résolution : les systèmes 4K/8K gagnent en dynamisme

La haute définition est restée la résolution dominante en 2024, capturant 49,03 % des revenus alors que les flottes existantes continuent de servir les cas de routine. Néanmoins, les unités 4K/8K progressent à un TCAC de 8,68 %, portées par la préférence des chirurgiens pour une clarté et une perception de profondeur améliorées. La taille du marché des caméras médicales pour l'équipement ultra-haute définition s'étend le plus rapidement en ophtalmologie et neurochirurgie où la précision sous-millimétrique est critique. Les hôpitaux passant à la 4K réalisent des gains de flux de travail lorsque de plus grands écrans permettent la visualisation d'équipe sans repositionnement répété.

La mise à niveau nécessite cependant des enregistreurs compatibles et une bande passante réseau pour gérer un débit de données quadruplé. Pour faciliter la transition, les fournisseurs offrent des unités de contrôle hybrides qui s'adaptent automatiquement entre les flux HD et 4K, préservant la compatibilité avec les moniteurs existants. Les gains démontrables en détection de lésions et les métriques de temps opératoire réduits accélèrent les approbations d'achat, particulièrement lorsque les modèles de retour sur investissement documentent un remboursement en quatre ans.

Par technologie de capteur : le sCMOS élève la barre de performance

Les matrices CMOS ont fourni un leadership de coût et 64,36 % de part de marché en 2024 car la capacité électronique grand public maintient les prix unitaires bas. Le sCMOS, avec son bruit de lecture sous-2-électrons et sa plage dynamique de 25 000:1, est la catégorie à croissance la plus rapide à 9,43 % TCAC, excellant en faible luminosité et chirurgie guidée par fluorescence. Les adopteurs précoces en oncologie associent le sCMOS avec des fluorophores proche infrarouge pour distinguer les marges tumorales en peropératoire. Bien que le coût des composants soit plus élevé, les hôpitaux valorisent les gains de qualité d'image lorsque les procédures raccourcissent et les interventions de suivi diminuent.

La demande CCD continue de décliner car la lecture plus lente et la consommation électrique plus élevée élèvent la génération de chaleur, compliquant la stérilisation. Les fournisseurs éliminent progressivement le CCD des nouvelles plateformes, concentrant la R&D sur l'emballage sCMOS qui résiste aux cycles d'autoclave répétés. Sur la fenêtre de prévision, la pénétration sCMOS devrait approcher 30 % des expéditions totales de caméras à mesure que les économies d'échelle s'améliorent.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : la croissance des CSA redéfinit l'achat

Les hôpitaux contrôlaient 54,84 % des expéditions 2024 grâce à l'usage multi-spécialités et aux budgets d'investissement robustes. Pourtant, les centres de chirurgie ambulatoire étendent les volumes de cas à un TCAC de 8,19 %, propulsés par les incitations des payeurs qui favorisent les paramètres ambulatoires pour la maîtrise des coûts. La taille du marché des caméras médicales allouée aux CSA augmente alors que ces centres équipent les salles de procédure avec des tours de caméras légères et modulaires optimisées pour un roulement rapide.

Les CSA placent une prime sur les endoscopes jetables de contrôle d'infection et les contrats de service qui garantissent le temps de fonctionnement sans personnel biomédical sur site. Les cliniques spécialisées - dermatologie, ophtalmologie, gastro-entérologie - exploitent des caméras dédiées pour accélérer les flux de travail diagnostiques à haut débit. Pendant ce temps, les services d'imagerie mobile et les hôpitaux vétérinaires forment une base client naissante mais croissante alors que les caméras miniaturisées atteignent des prix inférieurs à 1 000 USD.

Analyse géographique

L'Amérique du Nord est restée le plus grand acheteur régional avec 35,17 % de part de revenus en 2024 alors que les hôpitaux passaient aux systèmes 4K prêts pour l'IA et que le remboursement soutient la chirurgie mini-invasive. Les États-Unis mènent les volumes de procédures mondiales, assistés par des codes de facturation favorables et une préférence établie des chirurgiens pour les interventions endoscopiques. Le Canada suit avec un financement au niveau provincial qui priorise les améliorations de contrôle d'infection telles que l'imagerie à usage unique.

L'Asie-Pacifique s'étend à un TCAC de 10,19 %, alimentée par l'investissement du secteur public dans l'infrastructure chirurgicale, l'adoption rapide de l'endoscopie capsule, et l'encouragement à la fabrication domestique en Chine et en Inde. Les hôpitaux de Chine modernisent les salles d'opération pour respecter l'accréditation Tier-3, spécifiant souvent la capacité 4K dans les appels d'offres. Le programme d'incitation MedTech de l'Inde réduit les droits d'importation sur les composants optiques, améliorant l'accessibilité pour les installations de deuxième niveau.

L'Europe affiche une demande stable alors que les hôpitaux allemands et français transitent vers les salles d'opération intégrées, bien que les contraintes budgétaires tempèrent la vitesse de remplacement. Les pays scandinaves sont des adopteurs précoces de caméras capsules sans fil pour le dépistage colorectal, reflétant une pénétration élevée de la télé-santé. Au Moyen-Orient, les cités médicales phares en Arabie Saoudite et aux Émirats arabes unis spécifient des salles d'opération hybrides avec suites d'endoscopie 3D intégrées, créant des poches de demande à haute valeur. L'Amérique latine et l'Afrique sont de plus petits contributeurs mais connaissent des achats financés par des banques de développement multilatérales axées sur les mises à niveau de contrôle d'infection.

Paysage concurrentiel

Le marché des caméras médicales présente une consolidation modérée : les cinq premiers fournisseurs contrôlent des revenus mondiaux significatifs. Olympus Corporation conserve une base installée leader en endoscopie flexible, exploitant un large pipeline de consommables qui ancre la fidélité client. Stryker Corporation s'étend dans les plateformes de visualisation + analyses grâce aux acquisitions de Nico Corporation et Care.ai, intégrant l'IA dans les flux de travail chirurgicaux. Sony Corporation fait de la pollinisation croisée de l'innovation d'imagerie grand public dans la robotique chirurgicale, dévoilant des têtes de caméras 3D 8K qui s'interfacent avec les microscopes.

Carl Zeiss Meditec AG se concentre sur la microscopie neuro- et ophtalmique où l'optique haut de gamme commande des marges élevées, tandis que Fujifilm cible la gastro-entérologie avec détection de lésions assistée par IA. Les entreprises émergentes poursuivent les puces nano-caméras plus petites que 1 mm³ pour les applications vasculaires et pédiatriques. La différenciation concurrentielle se déplace de la simple résolution d'image vers l'étendue des applications IA, la conception ergonomique et la robustesse de cybersécurité. Les dépôts de brevets sur la compression vidéo sans fil et l'inférence IA de bordure grimpent, signalant une intensité d'innovation soutenue.

Les fusions et alliances tournent autour du comblement des lacunes logicielles ou de la sécurisation d'approvisionnement en capteurs. Les fabricants de caméras concluent des accords de plaquettes à long terme avec les fonderies de semi-conducteurs pour s'isoler contre les perturbations d'approvisionnement d'abord exposées. Les bundles de service-en-abonnement qui englobent matériel, mises à jour logicielles et tableaux de bord d'analyses gagnent en traction, alignant les revenus des fournisseurs avec la croissance des procédures.

Leaders de l'industrie des caméras médicales

-

Canfield Scientific, Inc.

-

Olympus Corporation

-

Richard Wolf GmbH

-

Stryker Corporation

-

Carestream Dental LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : RadNet acquiert See-Mode Technologies pour améliorer les capacités de dépistage échographique IA pour le cancer de la thyroïde, étendant son portefeuille d'imagerie diagnostique grâce à l'intégration technologique stratégique.

- Mai 2025 : Carl Zeiss Meditec AG annonce une transition de leadership avec Maximilian Foerst succédant au Dr Markus Weber comme président et PDG, positionnant l'entreprise pour une croissance continue dans l'innovation technologique médicale.

- Mai 2025 : Olympus Corporation reçoit l'autorisation FDA pour les endoscopes de série EZ1500 dotés de la technologie Extended Depth of Field, améliorant la clarté d'image pour les procédures gastro-intestinales grâce à l'imagerie simultanée de près et de loin.

- Mars 2025 : Canon Medical Systems USA annonce l'autorisation FDA et la disponibilité sur le marché de la solution hybride automatisée Adora DRFi pour la radiographie et la fluoroscopie, améliorant l'efficacité du flux de travail d'imagerie.

Portée du rapport mondial sur le marché des caméras médicales

Selon la portée de ce rapport, les caméras médicales sont les dispositifs que les chirurgiens et le personnel clinique utilisent pour capturer des images en couleur pendant la microscopie et les procédures chirurgicales. Le marché des caméras médicales est segmenté par type (caméras dentaires, caméras de dermatologie, caméras d'endoscopie, caméras d'ophtalmologie, caméras de microscopie chirurgicale et autres caméras), résolution (caméras à définition standard et caméras haute définition), utilisateur final (hôpitaux, cliniques spécialisées, centres de chirurgie ambulatoire et autres utilisateurs finaux) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondiales. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Caméras dentaires |

| Caméras de dermatologie |

| Caméras d'endoscopie |

| Caméras d'ophtalmologie |

| Caméras de microscopie chirurgicale |

| Caméras endoscopiques capsules et jetables |

| Autres caméras |

| Caméras à définition standard |

| Caméras haute définition |

| Caméras ultra-haute définition (4K/8K) |

| CCD |

| CMOS |

| sCMOS |

| Hôpitaux |

| Cliniques spécialisées |

| Centres de chirurgie ambulatoire |

| Centres d'imagerie diagnostique |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | Caméras dentaires | |

| Caméras de dermatologie | ||

| Caméras d'endoscopie | ||

| Caméras d'ophtalmologie | ||

| Caméras de microscopie chirurgicale | ||

| Caméras endoscopiques capsules et jetables | ||

| Autres caméras | ||

| Par résolution | Caméras à définition standard | |

| Caméras haute définition | ||

| Caméras ultra-haute définition (4K/8K) | ||

| Par technologie de capteur | CCD | |

| CMOS | ||

| sCMOS | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques spécialisées | ||

| Centres de chirurgie ambulatoire | ||

| Centres d'imagerie diagnostique | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des caméras médicales ?

La taille du marché des caméras médicales est de 3,65 milliards USD en 2025, avec des revenus projetés pour atteindre 5,18 milliards USD d'ici 2030.

Quel type de caméra détient la plus grande part de marché aujourd'hui ?

Les caméras d'endoscopie contribuent à 35,16 % des revenus mondiaux, en faisant la catégorie de produit leader.

Pourquoi les caméras médicales 4K et 8K croissent-elles si rapidement ?

Les chirurgiens rapportent une visualisation plus claire, des taux de détection de lésions plus élevés et des temps opératoires plus courts, résultant en un TCAC de 8,68 % pour les systèmes 4K/8K.

Quelle région se développe le plus rapidement ?

L'Asie-Pacifique devrait croître à un TCAC de 10,19 % jusqu'en 2030, alimentée par les investissements d'infrastructure et l'augmentation des volumes de procédures.

Comment l'intelligence artificielle change-t-elle l'usage des caméras médicales ?

Les algorithmes IA intégrés dans les nouvelles caméras fournissent une détection de lésions en temps réel et une classification tissulaire, élevant la précision diagnostique et standardisant les résultats chirurgicaux.

Quels défis pourraient ralentir la croissance du marché ?

Les coûts d'investissement élevés, les approbations réglementaires longues, les vulnérabilités de cybersécurité et les perturbations d'approvisionnement en semi-conducteurs pourraient modérer les taux d'adoption sur les deux prochaines années.

Dernière mise à jour de la page le: