Taille et part du marché de l'emballage de viande, volaille et fruits de mer

Analyse du marché de l'emballage de viande, volaille et fruits de mer par Mordor Intelligence

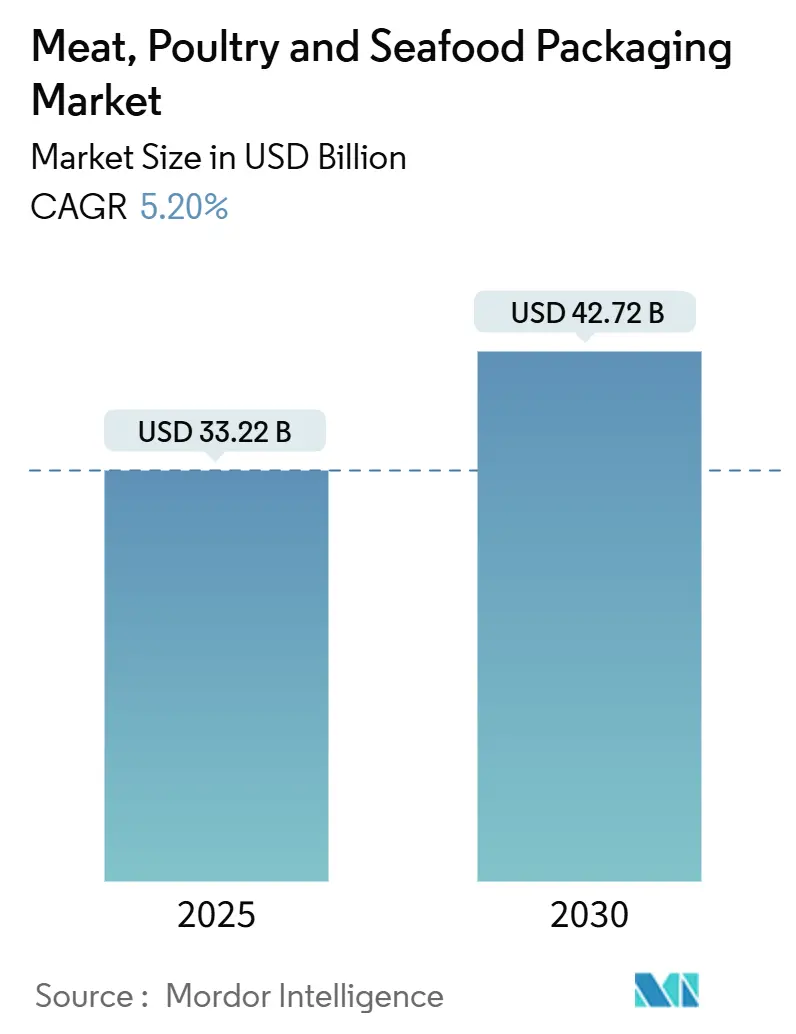

Le marché de l'emballage de viande, volaille et fruits de mer est valorisé à 33,22 milliards USD en 2025 et devrait atteindre 42,72 milliards USD d'ici 2030, reflétant un TCAC de 5,20 %. L'appétit mondial pour les protéines animales ne cesse de croître, et les transformateurs se tournent vers des matériaux avancés et l'automatisation pour protéger leurs marges tout en se conformant aux réglementations de sécurité alimentaire et environnementales toujours plus strictes. Les formats flexibles, les développements mono-matériaux et les étiquettes intelligentes sont désormais des considérations standard lors de chaque rénovation d'usine ou projet greenfield. Les pénuries de main-d'œuvre intensifient les dépenses d'équipement en robotique, et la convergence réglementaire à travers l'Union européenne, le Japon et l'Amérique du Nord encourage des conceptions harmonisées qui voyagent facilement à travers les frontières. Les ambitions de durabilité orientent les achats loin des stratifiés multicouches vers des constructions recyclables ou compostables, pourtant la volatilité des coûts des polymères et métaux continue de comprimer la rentabilité pour les transformateurs et propriétaires de marques.

Points clés du rapport

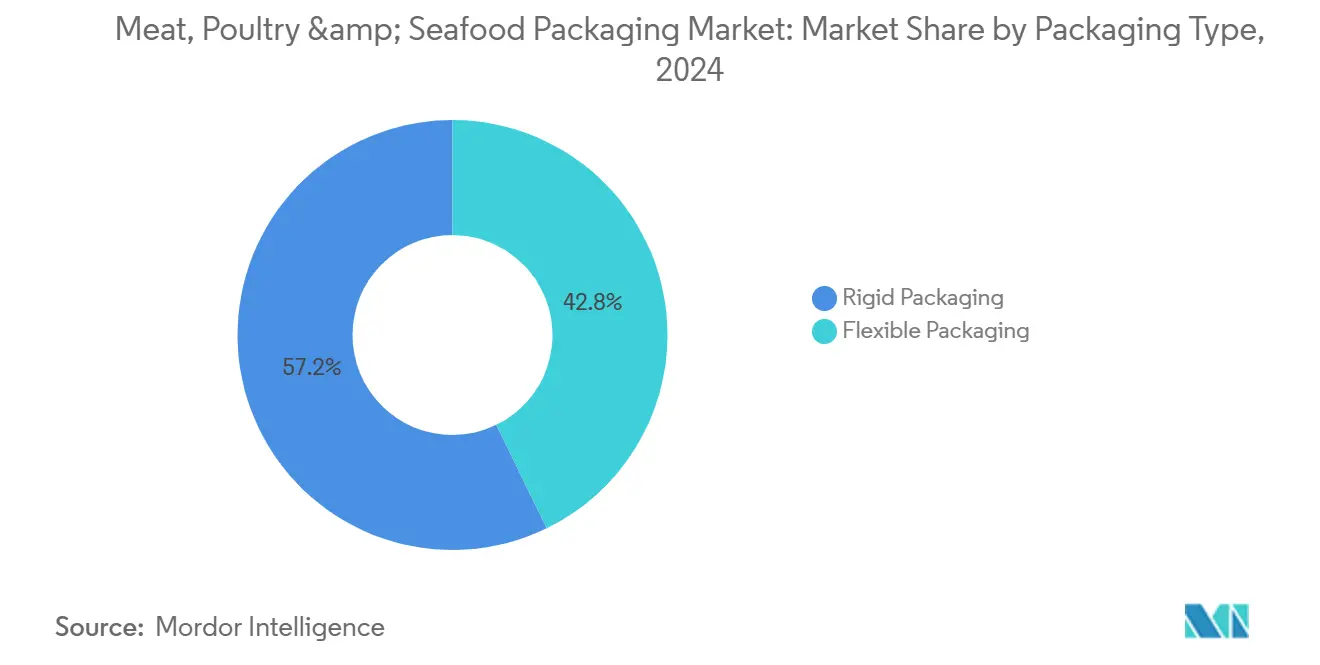

- Par type d'emballage, les solutions flexibles détenaient 42,9 % de la part de marché de l'emballage de viande, volaille et fruits de mer en 2024, tandis que les alternatives rigides accusaient du retard mais restaient essentielles pour les SKU à portions contrôlées.

- Par type de produit, les films enduits représentaient 36,45 % des parts de revenus en 2024 ; les sacs et pochettes préfabriqués devraient s'étendre à un TCAC de 4,84 % jusqu'en 2030.

- Par type de matériau, le polypropylène représentait 51,4 % de la taille du marché de l'emballage de viande, volaille et fruits de mer en 2024, tandis que le polyester est positionné pour le TCAC le plus rapide de 5,55 % jusqu'en 2030.

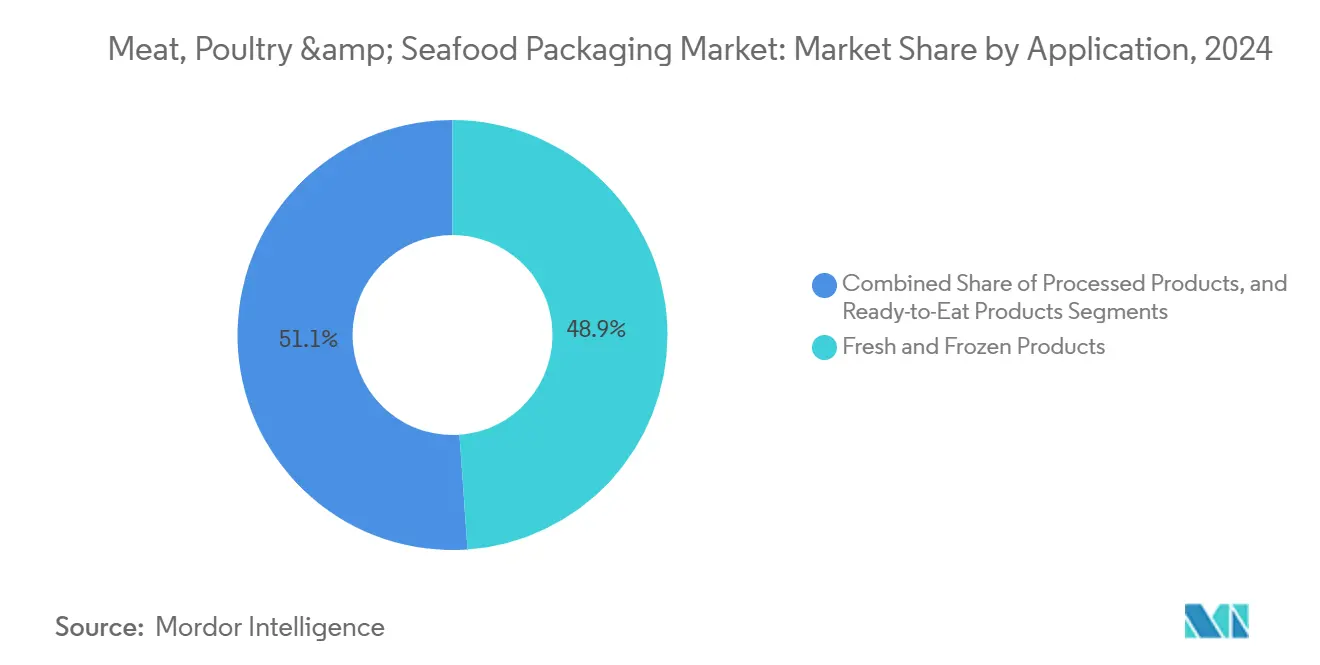

- Par application, les articles frais et surgelés représentaient 48,89 % de la demande de 2024 ; les formats prêts-à-consommer progressent à un TCAC de 5,31 %.

- Par technologie, les formats d'atmosphère modifiée menaient avec 44,67 % de part de revenus en 2024, et les formats actifs ou intelligents devraient croître à 5,34 % jusqu'en 2030.

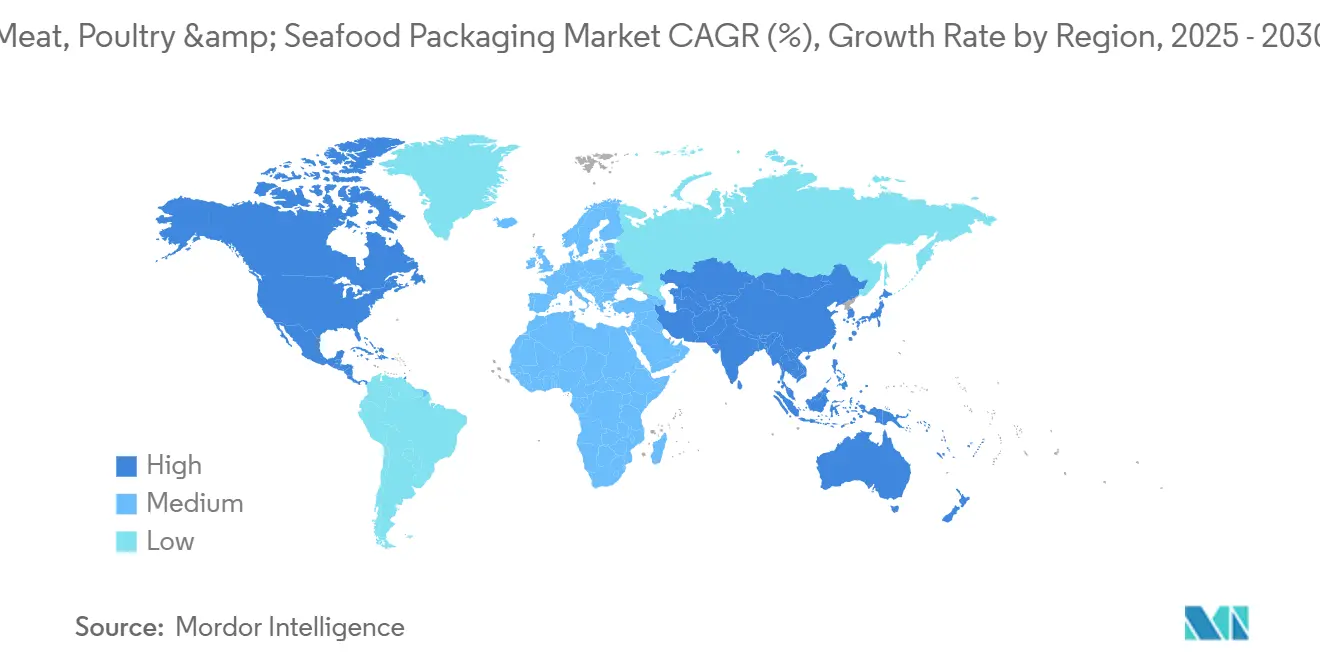

- Par géographie, l'Asie-Pacifique un capturé 34,5 % de part de marché en 2024 et devrait augmenter à un TCAC de 6,04 % grâce au boom du commerce électronique et à la hausse des revenus disponibles.

Tendances et perspectives du marché mondial de l'emballage de viande, volaille et fruits de mer

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Hausse de la consommation mondiale de protéines par habitant | +1.2% | Mondial, avec l'Asie-Pacifique en tête de croissance | Moyen terme (2-4 ans) |

| Sévérité croissante de la législation sur la sécurité alimentaire et l'étiquetage | +0.8% | Amérique du Nord et UE, s'étendant à l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Migration du commerce de détail vers les systèmes de barquettes prêtes-à-vendre et à haut débit | +0.9% | Principalement Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Montée des canaux de commerce électronique direct-consommateur de plats réfrigérés | +0.7% | Centres urbains mondiaux, accélération Asie-Pacifique | Court terme (≤ 2 ans) |

| Adoption de films mono-matériaux pour atteindre les objectifs de recyclabilité | +0.6% | UE en tête, Amérique du Nord suit | Long terme (≥ 4 ans) |

| Demande d'automatisation des usines de transformation de viande en manque de main-d'œuvre | +1.1% | Principalement Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Hausse de la consommation mondiale de protéines par habitant

La croissance rapide des revenus en Asie et l'urbanisation en Afrique maintiennent la demande de viande, volaille et fruits de mer élevée même si les protéines alternatives entrent dans les discussions grand public. Une pénétration plus élevée de la chaîne du froid permet aux détaillants d'étendre la distribution dans des arrière-pays autrefois inaccessibles, amplifiant les volumes unitaires d'emballage. Les transformateurs se précipitent pour sécuriser des matériaux qui empêchent la perte d'égouttement et le changement de couleur car les défaillances qualité se traduisent directement par une érosion de marque. Parallèlement, la montée en gamme des marchés matures incite les détaillants à spécifier des formats sous vide à haute clarté qui mettent en valeur le persillage et la fraîcheur. Alors que la consommation s'accélère, le marché de l'emballage de viande, volaille et fruits de mer doit équilibrer le débit avec la performance de durée de vie, et les fournisseurs qui peuvent valider rapidement les revendications de barrière gagnent les spécifications.

Sévérité croissante de la législation sur la sécurité alimentaire et l'étiquetage

Le système de liste positive du Japon, effectif en juin 2025, réduit les résines acceptables à 21 familles et 827 additifs, forçant les transformateurs à valider chaque intrant contre une bibliothèque mondiale commune. En Europe, le règlement sur les emballages et déchets d'emballages interdit les PFAS et impose la recyclabilité d'ici 2030, remodelant les feuilles de route matériaux pour les fournisseurs mondiaux. Les détaillants nord-américains alignent préventivement les SKU pour répondre à ces mêmes critères afin d'éviter de coûteuses révisions d'emballage ultérieurement. Les règles uniformes réduisent également la duplication des tests, permettant aux multinationales de déployer une structure conforme à travers les continents. Le marché de l'emballage de viande, volaille et fruits de mer voit donc des déploiements plus rapides de solutions mono-matériaux à mesure que l'incertitude légale s'estompe.

Migration du commerce de détail vers les systèmes de barquettes prêtes-à-vendre et à haut débit

Les supermarchés éliminent de plus en plus la boucherie en magasin pour réduire la main-d'œuvre et les risques de contamination croisée. Les lignes prêtes-à-vendre utilisent des barquettes d'atmosphère modifiée et des films de couvercle qui prolongent la durée de vie jusqu'à sept jours par rapport aux options au comptoir Tyson[1]Tyson Fresh Meats, "Case-Ready Efficiency Metrics," tysonfoods.com. Les jeunes consommateurs acceptent les emballages à code-barres qui fournissent la traçabilité et permettent l'auto-encaissement. Les scelleuses de barquettes dépassent maintenant 120 emballages par minute, stimulant la demande de films avec des tolérances d'épaisseur précises et des sceaux faciles à ouvrir qui survivent aux chocs de distribution. Cette tendance élargit le marché de l'emballage de viande, volaille et fruits de mer car chaque pièce primaire peut être divisée en plus de portions individuelles, augmentant le nombre d'emballages.

Demande d'automatisation des usines de transformation de viande en manque de main-d'œuvre

Cinquante-six pour cent des transformateurs peinent encore à recruter du personnel, alors les robots collaboratifs effectuent maintenant des tâches répétitives telles que le placement, la pesée et le scellage. Pour éviter les bourrages de machine, les propriétés de friction et de résistance à la fissuration des films reçoivent un examen sans précédent lors de la spécification. JBS Prepared Foods un investi 200 millions USD dans un site du Missouri qui utilise des véhicules guidés automatisés et des convoyeurs intelligents, validant la justification économique pour l'automatisation de bout en bout. Alors que le débit augmente, les capteurs de maintenance prédictive sur les mâchoires de scellage signalent aux opérateurs avant que les défaillances ne puissent déclencher des temps d'arrêt. Les fournisseurs capables de regrouper films, équipements et service sur site gagnent des parts dans le marché de l'emballage de viande, volaille et fruits de mer.

Analyse d'impact des facteurs de restriction

| Restriction | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix volatils des intrants polymères et aluminium | -0.9% | Mondial, avec l'Amérique du Nord la plus exposée | Court terme (≤ 2 ans) |

| Obstacles de conformité au contact alimentaire pour les plastiques recyclés | -0.5% | Principalement UE et Amérique du Nord | Moyen terme (2-4 ans) |

| Interdictions accélérées d'EPS et stratifiés multicouches | -0.4% | UE en tête, expansion mondiale | Long terme (≥ 4 ans) |

| Risque de volume à long terme de la pénétration des protéines alternatives | -0.3% | Principalement marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prix volatils des intrants polymères et aluminium

Les tarifs sur les résines prévus pour 2025 pourraient augmenter les coûts du polypropylène et polyéthylène nord-américains de 12-20 %, forçant les transformateurs à répercuter les surcharges ou à reconcevoir les emballages. Les primes d'aluminium pourraient doubler à 50 %, pressurisant les fournisseurs de couvercles en aluminium et boîtes autoclavables. Les clauses de prix dynamiques deviennent standard dans les contrats de transformateurs, signalant une volatilité structurelle plutôt que temporaire. Les petites entreprises régionales sans instruments de couverture font face à une érosion des marges qui mène à la consolidation. Cette turbulence des coûts plafonne la rentabilité à court terme pour le marché de l'emballage de viande, volaille et fruits de mer et tempère les dépenses d'équipement sur les nouvelles lignes.

Obstacles de conformité au contact alimentaire pour les plastiques recyclés

Les engagements d'économie circulaire dépendent du contenu recyclé de qualité alimentaire, pourtant les protocoles de migration nécessitent des tests de validation exhaustifs qui peuvent dépasser six mois par SKU. Les approbations sont plus lentes pour les stratifiés multicouches, poussant les fournisseurs vers les films mono-polymères qui s'intègrent dans les processus de désinfection existants. Les premiers adoptants doivent financer des volumes d'échantillonnage élevés, ajoutant des dépenses initiales avant que les bénéfices d'échelle n'émergent. Jusqu'à ce que les pipelines de validation de recyclât s'accélèrent, les résines vierges resteront dominantes, limitant la réduction immédiate de CO₂ dans le marché de l'emballage de viande, volaille et fruits de mer.

Analyse par segment

Par type d'emballage : les solutions flexibles stimulent l'intégration d'automatisation

Les formats flexibles ont contribué 14 260 millions USD à la taille du marché de l'emballage de viande, volaille et fruits de mer en 2024 et devraient grimper à un TCAC de 4,3 % jusqu'en 2030. Les films barrière flow wrap imprimés en héliogravure protègent la volaille fraîche sur les lignes à haute vitesse tout en réduisant le poids de l'emballage jusqu'à 75 % par rapport aux barquettes rigides. Les transformateurs apprécient l'efficacité cubique qui permet plus d'emballages par palette, soulageant la pression des coûts de fret. Les études de préférences consommateurs révèlent également que les pochettes debout transparentes aident les acheteurs à vérifier rapidement la qualité du produit, renforçant la confiance au point de vente.

Les barquettes et bacs rigides dominent encore les formats de clubs d'achat car ils s'empilent bien en distribution, mais les interdictions prochaines du polystyrène expansé accélèrent les essais d'options biosourcées comme la pâte moulée de canne à sucre. La barquette compostable de Sealed Air maintient la rigidité nécessaire pour la prise et placement robotiques tout en répondant aux exigences ASTM D6400[2]Sealed Air, "Bio-Based Compostable Trays," sealedair.com. La résilience du segment dépend donc de la mise à jour des recettes de matériaux plutôt que de la défense de substrats obsolètes. D'ici 2030, les barquettes barrière multi-matériaux migreront probablement vers des cousines mono-PET qui s'alignent avec les systèmes de consigne en Europe, ancrant leur pertinence dans le marché plus large de l'emballage de viande, volaille et fruits de mer.

Par type de produit : les solutions préfabriquées accélèrent la croissance

Les films enduits ont généré la plus grande part du marché de l'emballage de viande, volaille et fruits de mer à 36,45 % en 2024, soutenant les emballages d'atmosphère modifiée et sous vide pelliculaire qui apparaissent dans les vitrines réfrigérées du monde entier. Ces films incorporent des couches EVOH ou d'oxyde de silicium pour freiner l'ingression d'oxygène en dessous de 0,1 cc/m²/jour, protégeant la rétention de couleur sur les côtes de bœuf jusqu'à 28 jours. L'augmentation des volumes de commerce électronique incline cependant l'élan vers les sacs et pochettes préfabriqués, qui devraient enregistrer le TCAC le plus vif de 4,84 % jusqu'en 2030.

Les préparateurs d'entrepôt favorisent les pochettes à soufflets car leur forme uniforme évite les erreurs de comptage lors de l'induction automatisée. Les propriétaires de marques exploitent la plus grande zone imprimable pour transmettre les instructions de cuisson et codes QR qui tracent les fermes d'origine. Les boîtes de conserve alimentaires, bien que matures, bénéficient d'un stockage renouvelé dans les kits d'urgence, et les contenants restent vitaux dans la restauration institutionnelle. À travers les formats, les choix de spécification se concentrent sur les évaluations de résistance aux chutes et résistance à la perforation pour résister au dépalettisage robotique, maintenant les métriques de performance centrales à la concurrence dans le marché de l'emballage de viande, volaille et fruits de mer.

Par type de matériau : le polyester gagne en momentum

La part de 51,4 % du polypropylène dans la taille du marché de l'emballage de viande, volaille et fruits de mer en 2024 provient de son rapport rigidité-poids favorable et du scellage hermétique sur les lignes verticales de formage-remplissage-scellage. Les transformateurs apprécient la température de déformation thermique élevée de la résine, qui tolère le réchauffage au micro-ondes sans distorsion. Néanmoins, les films polyester s'accélèrent à un TCAC de 5,55 % car leur barrière intrinsèque et leur pedigree de recyclage s'alignent avec les nouvelles règles de la Commission européenne.

Les recycleurs acceptent maintenant les structures mono PET/PE qui contournent les étapes de délamination, raccourcissant les cycles de retraitement et réduisant les émissions de Scope 3. En revanche, l'usage du polystyrène glisse car les calendriers législatifs en France, Espagne et Allemagne incluent des interdictions explicites sur les barquettes de viande en mousse. Les co-extrusions PVC/PET de qualité thermoformage persistent pour les extensions de saumon fumé premium nécessitant des fenêtres cristallines. Les couvercles en aluminium commandent une part de niche pour les salades de thon à longue durée de vie qui voyagent sur de longs itinéraires d'exportation. Les résines biosourcées PLA et PHA débutent dans les emballages de charcuterie à faible acidité, laissant entrevoir une diversification future mais ne se développant pas encore matériellement dans le marché de l'emballage de viande, volaille et fruits de mer.

Par application : le segment prêt-à-consommer s'accélère

Les protéines fraîches et surgelées, couvrant les blancs de poulet réfrigérés, dindes entières et crevettes IQF, représentent 48,89 % de la demande, reflétant les habitudes alimentaires traditionnelles. Leurs volumes unitaires restent importants, pourtant la croissance plafonne alors que les consommateurs pivotent vers les articles prêts-à-consommer qui éliminent le temps de préparation en cuisine. La cohorte commodité devrait s'étendre à 5,31 % jusqu'en 2030, en faisant l'audience cible qui évolue le plus rapidement pour les développeurs d'emballages.

Les barquettes portion individuelle avec tampons absorbants intégrés atteignent maintenant les cantines scolaires et cafétérias d'entreprise, réduisant le gaspillage d'assiettes tout en respectant les directives de contrôle des portions. Les viandes transformées, comme les tranches de dinde de charcuterie, maintiennent une traction stable grâce à la culture sandwich en Amérique du Nord et Europe. Dans chaque sous-application, les variables de conception d'emballage incluant le taux de transmission d'oxygène, la résistance aux micro-ondes et les lignes de déchirure faciles à ouvrir déterminent le choix du matériau, ancrant la différenciation dans le marché de l'emballage de viande, volaille et fruits de mer.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par technologie d'emballage : l'intégration d'intelligence progresse

Les formats d'atmosphère modifiée ont sécurisé 44,67 % des revenus sectoriels en 2024, exploitant les mélanges d'azote et dioxyde de carbone pour ralentir la croissance microbienne. Les emballages de volaille rincés au gaz allongent la durée de vie à 14 jours, économisant aux détaillants la démarque liée à l'expiration. Les technologies sous vide et pelliculaire sous vide se situent juste derrière, appréciées pour leur esthétique de boucher artisanal et espace de tête négligeable.

Les systèmes actifs et intelligents devraient dépasser tous les pairs à 5,34 % de TCAC. Les indicateurs temps-température coûtent maintenant moins de 0,02 USD par unité et s'intègrent dans le stock d'étiquettes, permettant aux partenaires de chaîne d'approvisionnement de rejeter les cartons compromis avant que les plaintes clients n'émergent. Les puces NFC sur les filets de saumon alimentent le logiciel d'inventaire en temps réel, améliorant la planification de la demande. Ces couches intelligentes transforment le marché de l'emballage de viande, volaille et fruits de mer de confinement passif à assurance qualité basée sur les données.

Analyse géographique

L'Asie-Pacifique menait avec une participation de 34,5 % dans la part du marché de l'emballage de viande, volaille et fruits de mer durant 2024 et maintient les perspectives de TCAC le plus élevé de 6,04 % jusqu'en 2030. La hausse des revenus de classe moyenne en Chine et Asie du Sud-Est élève l'apport de viande par habitant, et le commerce de détail omnicanal explose dans les clusters urbains où la livraison réfrigérée le jour même nécessite des emballages robustes. Les laboratoires soutenus par l'État chinois expérimentent déjà avec des échafaudages à base de riz pour la viande cultivée, appelant des pochettes à migration ultra-faible qui satisfont à la fois les standards de pureté biotechnologique et les attentes sensorielles consommateurs[3]South China Morning Post, "Rice-Based Carriers for Cultured Meat," scmp.com.

L'Amérique du Nord reste un phare technologique même si la croissance se modère. Les tarifs sur les résines et métaux pourraient augmenter fortement les coûts d'intrants, alors les transformateurs explorent les films légers pour préserver la marge brute. Le cluster croissant d'usines flexibles du Mexique approvisionne à la fois les épiciers américains et supermarchés domestiques, exploitant les stratégies de near-shoring qui réduisent les émissions de transport. Les transformateurs régionaux répondent également aux pénuries de main-d'œuvre en associant robots collaboratifs avec scelleuses de barquettes guidées par vision, renforçant les achats d'équipement dans le marché de l'emballage de viande, volaille et fruits de mer.

L'Europe pousse les limites de durabilité à travers le règlement sur les emballages et déchets d'emballages, qui interdit les PFAS et exige la recyclabilité. Les multinationales pilotent des boucliers en polyamide recyclé chimiquement pour les sacs de bœuf haché à haute barrière, un projet mené par Südpack, BASF et Werz. Les systèmes de consigne pour barquettes PET se lancent en Allemagne en 2026, stimulant la conception pour recyclage parmi les exportateurs visant à conserver la présence en rayons. Le Moyen-Orient et l'Afrique ainsi que l'Amérique du Sud enregistrent une hausse d'absorption de protéines, pourtant les lacunes d'infrastructure plafonnent la pénétration réfrigérée. Les investissements dans les corridors de chaîne du froid réduisent cependant ce déficit, signalant un potentiel pour les fournisseurs d'emballage disposés à étendre le crédit aux transformateurs locaux dans le marché de l'emballage de viande, volaille et fruits de mer.

Paysage concurrentiel

Le marché de l'emballage de viande, volaille et fruits de mer présente une concentration modérée. Sealed Air, Amcor, Mondi et Sonoco commandent tous des parts notables à travers des portefeuilles de matériaux plus équipements de bout en bout. Ces entreprises se différencient en regroupant les techniciens sur site avec les déploiements de films, un service de plus en plus valorisé alors que l'automatisation resserre les fenêtres de tolérance. Sealed Air offre une validation de ligne complète qui réduit les temps de mise en service de 20 %, donnant aux transformateurs un retour sur investissement plus rapide quand la main-d'œuvre manque.

La consolidation s'accélère. La fusion toute en actions en attente Amcor-Berry mondial créerait un géant avec des empreintes complémentaires à travers l'Amérique du Nord, l'Europe et l'Asie, réduisant les kilomètres de fret des réseaux clients multipoints. L'acquisition de 3,9 milliards USD d'Eviosys par Sonoco apporte une expertise d'emballage métallique dans son mix plus large, élargissant les opportunités de vente croisée aux conserveries de fruits de mer. Les challengers de niche gravitent vers les voies spécialisées : Coveris se concentre sur les pochettes mono-matériaux PE/EVOH, tandis que Tetra Pak adapte les cartons autoclave pour soupes stables en rayon contenant du poulet effiloché.

La technologie reste le front de bataille le plus féroce. Mondi un mis à l'échelle des nappes thermoformables à base de papier qui revendiquent 70 % de contenu fibre mais scellent aux vitesses de ligne existantes, s'adressant aux épiciers qui veulent une réduction plastique mais pas de perte de débit. Graphic emballage investit dans des cartons barrière résistants à la graisse pour ailes prêtes au four. L'emballage basé sur les données gagne aussi du terrain : la plateforme EverGrow de WestRock intègre des capteurs qui surveillent l'accumulation de CO₂, alertant les distributeurs avant la détérioration. L'intensité concurrentielle provient donc de qui livre la durabilité vérifiable avec l'efficacité de ligne, positionnant les innovateurs intégrés pour capturer les volumes croissants dans le marché de l'emballage de viande, volaille et fruits de mer.

Leaders de l'industrie de l'emballage de viande, volaille et fruits de mer

-

Berry mondial

-

Mondi Group

-

Sealed Air

-

Amcor

-

Sonoco

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Crown Holdings un rapporté des ventes nettes Q1 2025 de 2 887 millions USD avec des gains d'efficacité dans les boîtes de conserve alimentaires nord-américaines

- Avril 2025 : Südpack, BASF et Werz ont introduit des emballages de viande recyclés chimiquement soutenant les objectifs de circularité.

- Mars 2025 : Le Brésil un approuvé les missions d'inspection japonaises pour les usines de viande, ouvrant de nouveaux canaux d'exportation.

- Janvier 2025 : Südpack un lancé des flowpacks recyclables bas-carbone pour pâtes fraîches, un format transférable aux charcuteries.

Portée du rapport mondial sur le marché de l'emballage de viande, volaille et fruits de mer

L'emballage joue un rôle important dans la préservation de la viande et l'extension de sa durée de vie. La viande peut être compromise sans emballage car elle est contaminée par contact direct avec des contaminants chimiques, physiques et biologiques.

Le marché de l'emballage de viande, volaille et fruits de mer est segmenté par type d'emballage (flexible et rigide), type de produit (contenants (contenant en aluminium, contenant plastique et contenant carton), sacs préfabriqués, boîtes de conserve alimentaires, films enduits et autres types de produits), type de matériau (polypropylène (PP), polystyrène (PS), polyester (PET) thermoformé et aluminium), application (produits frais et surgelés, produits transformés et produits prêts-à-consommer) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine et Moyen-Orient et Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Emballage rigide |

| Emballage flexible |

| Contenants |

| Sacs et pochettes préfabriqués |

| Boîtes de conserve alimentaires |

| Films enduits |

| Autres types de produits |

| Polypropylène (PP) |

| Polystyrène (PS) |

| Polyester (PET) |

| PVC/PET de qualité thermoformage |

| Aluminium |

| Autres matériaux |

| Produits frais et surgelés |

| Produits transformés |

| Produits prêts-à-consommer |

| Emballage sous vide (EV) |

| Emballage sous atmosphère modifiée (EAM) |

| Emballage pelliculaire sous vide (EPV) |

| Emballage actif et intelligent |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays nordiques | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Nigeria | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Par type d'emballage | Emballage rigide | ||

| Emballage flexible | |||

| Par type de produit | Contenants | ||

| Sacs et pochettes préfabriqués | |||

| Boîtes de conserve alimentaires | |||

| Films enduits | |||

| Autres types de produits | |||

| Par type de matériau | Polypropylène (PP) | ||

| Polystyrène (PS) | |||

| Polyester (PET) | |||

| PVC/PET de qualité thermoformage | |||

| Aluminium | |||

| Autres matériaux | |||

| Par application | Produits frais et surgelés | ||

| Produits transformés | |||

| Produits prêts-à-consommer | |||

| Par technologie d'emballage | Emballage sous vide (EV) | ||

| Emballage sous atmosphère modifiée (EAM) | |||

| Emballage pelliculaire sous vide (EPV) | |||

| Emballage actif et intelligent | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Espagne | |||

| Pays nordiques | |||

| Reste de l'Europe | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Égypte | |||

| Nigeria | |||

| Reste de l'Afrique | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| ASEAN | |||

| Australie | |||

| Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'emballage de viande, volaille et fruits de mer ?

Le marché est valorisé à 33 220,16 millions USD en 2025.

À quelle vitesse le marché de l'emballage de viande, volaille et fruits de mer devrait-il croître ?

Il devrait s'étendre à un TCAC de 5,20 %, atteignant 42 727,28 millions USD d'ici 2030.

Quel type d'emballage détient la plus grande part ?

Les formats flexibles mènent avec 42,9 % de part de marché, soutenus par leur compatibilité avec les lignes haute vitesse.

Quelle région présente les perspectives de croissance les plus fortes ?

L'Asie-Pacifique commande le TCAC le plus élevé de 6,04 % jusqu'en 2030 grâce à la hausse de demande de protéines et pénétration du commerce électronique.

Dernière mise à jour de la page le: