Taille et part du marché de l'emballage alimentaire frais

Analyse du marché de l'emballage alimentaire frais par Mordor Intelligence

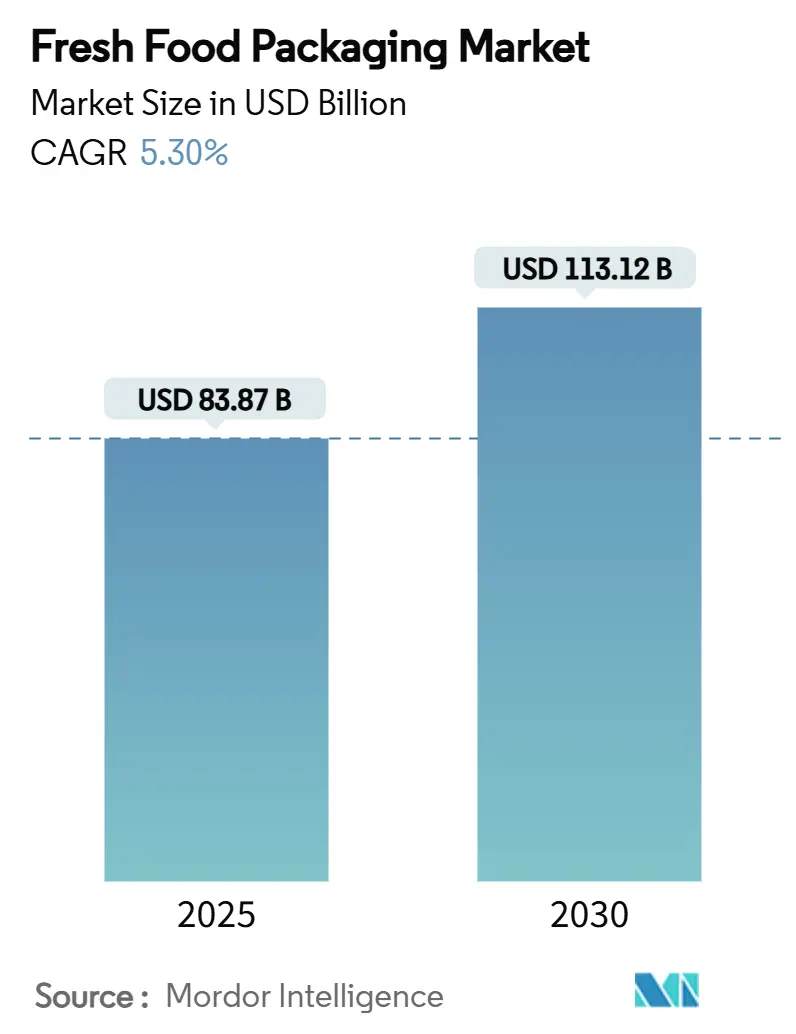

La taille du marché de l'emballage alimentaire frais est de 83,87 milliards USD en 2025 et devrait atteindre 113,12 milliards USD d'ici 2030, reflétant un TCAC de 5,3 % sur la période. L'augmentation des volumes d'épicerie en ligne, le renforcement des règles de sécurité alimentaire et l'examen croissant des plastiques à usage unique orientent la demande vers des emballages plus intelligents qui réduisent le gaspillage et atteignent les objectifs de durabilité. La croissance repose également sur le rôle du segment dans la réduction d'une perte alimentaire annuelle estimée à 3,8 milliards USD dans la chaîne du froid documentée par le gouvernement australien. Parallèlement, les régulateurs intensifient la pression sur les substances per- et polyfluoroalkylées (PFAS) et les mandats de contenu recyclé, accélérant le pivot vers les papiers barrière avancés, les films compostables et les solutions de recyclage chimique. L'Asie-Pacifique reste le moteur de performance alors que l'adoption de l'épicerie en ligne, la modernisation laitière et la construction de chaînes du froid libèrent les efficiences d'échelle. L'intensité concurrentielle augmente alors que les acteurs établis marient l'intégration verticale avec le suivi numérique tandis que les spécialistes de niveau intermédiaire poussent les technologies antimicrobiennes, actives et bioplastiques qui raccourcissent le retour sur investissement grâce à moins de gaspillage.

Points clés du rapport

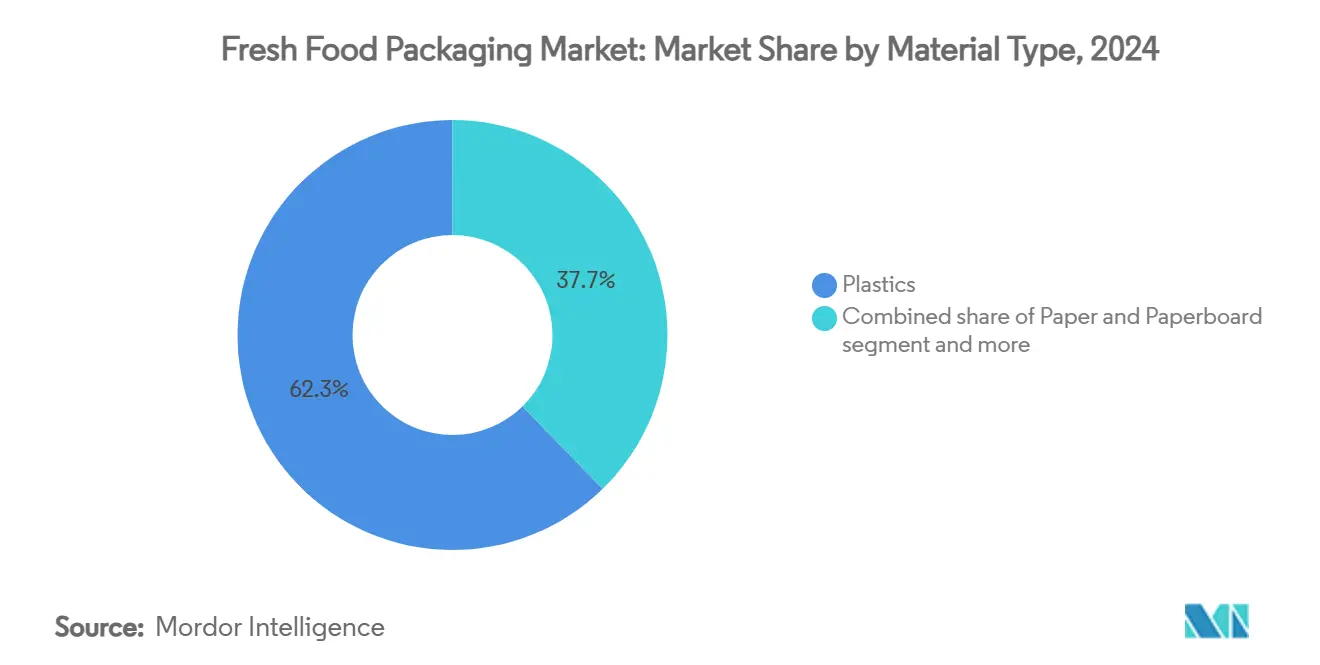

- Par type de matériau, les plastiques ont capturé 62,32 % de part de marché de l'emballage alimentaire frais en 2024 ; les options biodégradables et biosourcées devraient croître à un TCAC de 9,18 % jusqu'en 2030.

- Par type d'emballage, les formats flexibles ont mené avec 54,32 % de part de revenus en 2024, tandis que les sachets et sacs devraient avancer à un TCAC de 7,16 % jusqu'en 2030.

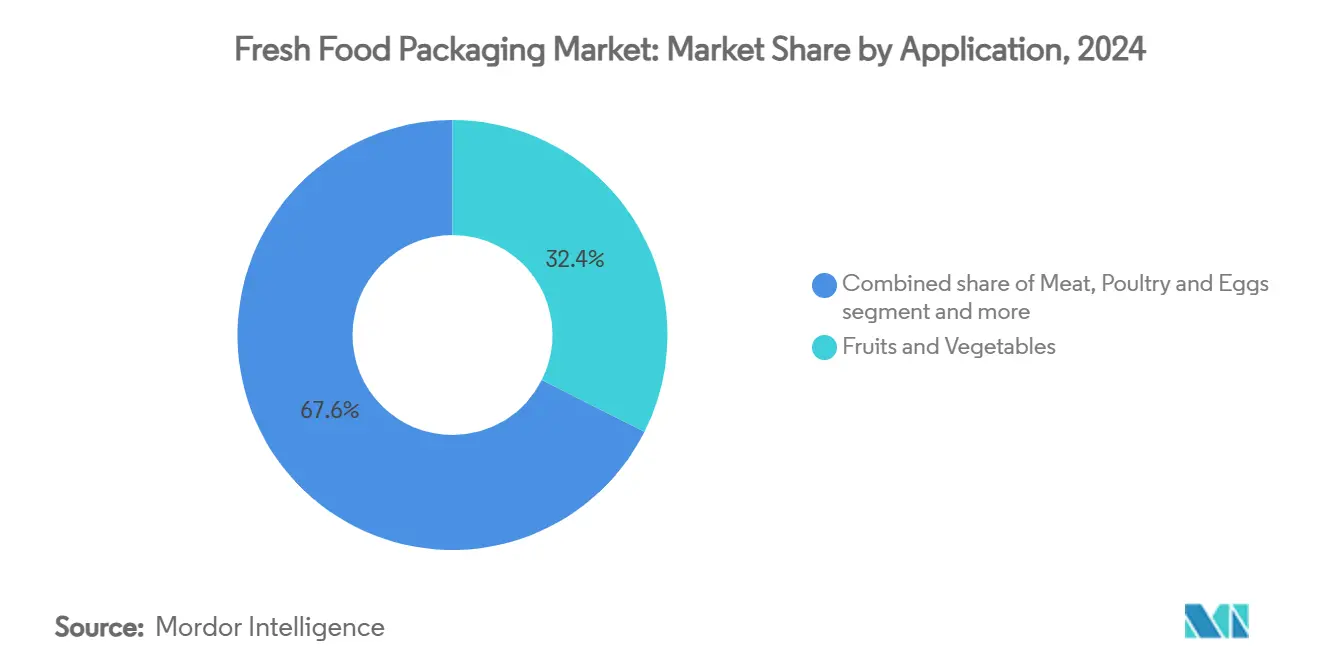

- Par application, les fruits et légumes ont commandé 32,432 % de part de la taille du marché de l'emballage alimentaire frais en 2024, tandis que les salades et légumes verts devraient croître à un TCAC de 8,37 % jusqu'en 2030.

- Par technologie, l'emballage sous atmosphère modifiée (MAP) a détenu 45,223 % de part en 2024, pourtant les systèmes actifs et intelligents sont sur la voie d'un TCAC de 8,12 %.

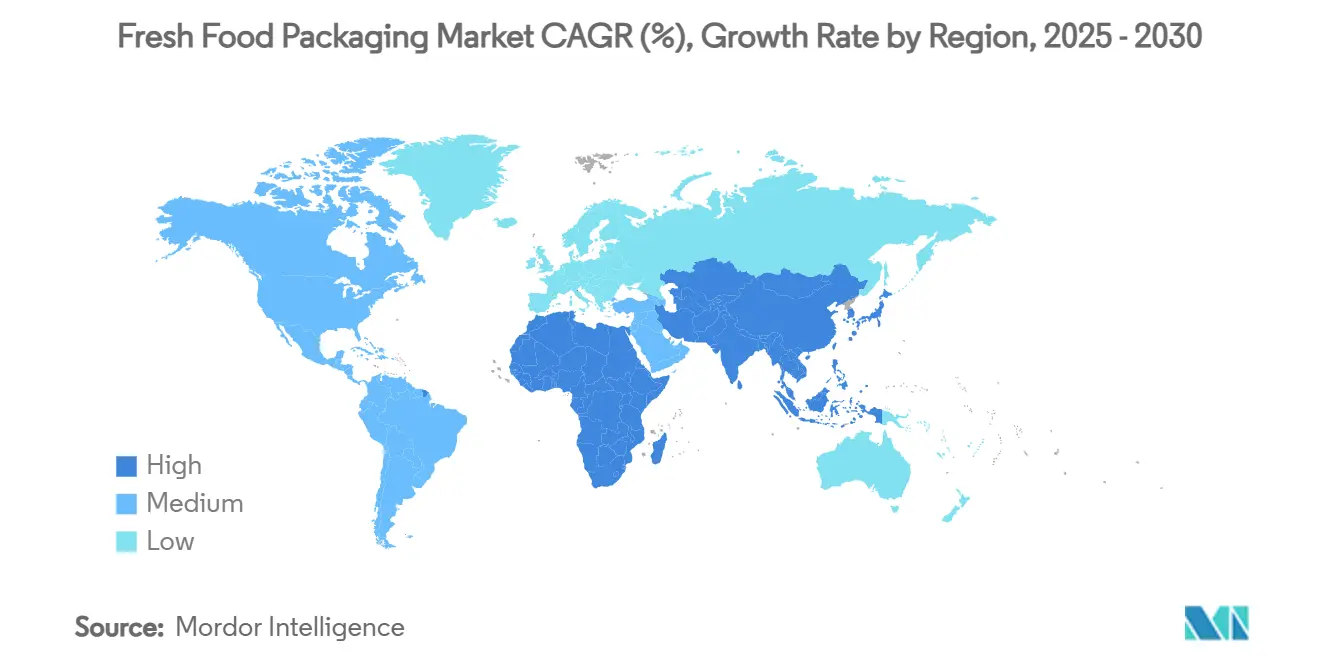

- Par géographie, l'Asie-Pacifique a dominé avec 42,59 % de part de revenus en 2024 ; la région Moyen-Orient et Afrique devrait afficher le TCAC le plus rapide de 8,12 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage alimentaire frais

Analyse d'impact des moteurs

| Moteur | Impact (~ )% sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Poussée des plateformes d'épicerie en ligne exigeant des produits frais à conservation stable en Asie | +1.8% | Cœur Asie-Pacifique, débordement vers l'Amérique du Nord | Moyen terme (2-4 ans) |

| Adoption rapide de MAP pour les denrées périssables orientées exportation d'Amérique latine | +0.9% | Amérique latine, avec bénéfices d'exportation vers l'Amérique du Nord et l'UE | Court terme (≤ 2 ans) |

| Expansion des marques distributeur nécessitant un emballage durable compatible marque en Europe | +0.7% | Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Expansion de la chaîne du froid soutenue par le gouvernement stimulant les volumes de lait frais emballé en Inde | +0.6% | Inde, avec influence APAC régionale | Long terme (≥ 4 ans) |

| Règles de traçabilité des produits de la mer accélérant l'adoption d'emballage sous vide dans les pays nordiques | +0.5% | Pays nordiques, s'étendant à l'UE | Court terme (≤ 2 ans) |

| Intégration de films antimicrobiens pour réduire le gaspillage alimentaire en Amérique du Nord | +0.4% | Amérique du Nord, avec transfert technologique mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Poussée des plateformes d'épicerie en ligne nécessitant des produits à conservation stable

La croissance de l'épicerie en ligne en Asie pousse les améliorations d'emballage qui maintiennent les produits frais lors de trajets de dernier kilomètre plus longs et de températures de stockage variables. L'Autorité des normes de sécurité alimentaire de l'Inde mandate désormais les sceaux inviolables et l'enregistrement de température pour les denrées périssables en ligne, incitant les fournisseurs à adopter des films intelligents qui signalent les violations thermiques. [1]Source : Food Safety and Standards Authority of India, ' Guidance Note for Food Business Operators for E-Commerce ', fssai.gov.in Les convertisseurs chinois commercialisent des films haute barrière ambiants qui réduisent la dépendance à la chaîne du froid jusqu'à 40 % pour certains fruits, aidant les plateformes à réduire les coûts logistiques tout en préservant la qualité. Ces améliorations soutiennent la croissance à deux chiffres de l'épicerie en ligne et renforcent la transparence de la chaîne d'approvisionnement, un argument de vente clé pour les catégories fraîches premium.

Adoption rapide de MAP pour les denrées périssables orientées exportation d'Amérique latine

Les exportateurs latino-américains comptent sur MAP pour sécuriser l'espace en rayon nord-américain et européen, gagnant 5-7 jours de vente supplémentaires qui sous-tendent une réalisation de prix plus élevée. Les expéditions agricoles du Brésil ont atteint 159,8 milliards USD en 2024, avec les produits frais grimpant dans le mélange. [2]Source : Ministère de l'Agriculture brésilien, ' Statistiques agricoles ', gov.br Les investissements MAP au niveau des installations de 50 000-100 000 USD se remboursent grâce à des primes de qualité de 15-25 % et des taux de rejet plus faibles. Les expéditeurs de fleurs colombiens, pionniers des formats sous vide, ont étendu la durée de vie en vase de 40 %, influençant des normes plus larges de produits frais et stimulant la demande d'équipement régional.

Expansion des marques distributeur nécessitant un emballage durable en Europe

La pénétration des marques distributeur approche 40 % en Allemagne et au Royaume-Uni, et les détaillants priorisent les emballages qui mélangent attrait de marque et conformité réglementaire. Le Règlement européen sur les emballages et déchets d'emballages insiste sur 65 % de recyclage d'ici 2025. [3]Source : Commission européenne, ' Packaging and Packaging Waste ', ec.europa.eu Le ProducePack à base de papier de Graphic Packaging a obtenu 68 % de réductions de carbone tout en répondant aux besoins de barrière, prouvant que les solutions fibres peuvent remplacer les plastiques conventionnels. Les consommateurs des marchés centraux sont prêts à dépenser 10-15 % de plus pour des emballages visiblement durables, renforçant la poussée des détaillants pour la papierisation et les revendications de conception circulaire.

Expansion de la chaîne du froid soutenue par le gouvernement stimulant les volumes de lait emballé en Inde

Le programme de chaîne du froid de 2,1 milliards USD de l'Inde sous PMKSY finance les améliorations de refroidissement et d'emballage laitier pour que le gaspillage chute de 15-20 % vers les normes mondiales à un chiffre. Les emballages aseptiques et ultra-haute température allongent la durée de conservation pour atteindre les villes de niveau 2 et 3 manquant de réfrigération fiable. Les laiteries coopératives co-développent des cartons multicouches optimisés en coût avec les fournisseurs locaux, alignant les points de prix à l'accessibilité du consommateur tout en répondant aux attentes de qualité croissantes.

Analyse d'impact des contraintes

| Contrainte | Impact (~ )% sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix de résine recyclée post-interdiction d'importation chinoise | -0.8% | Mondial, avec impact aigu en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Restrictions PFAS se resserrant limitant l'adoption de papier barrière dans l'UE | -0.5% | Europe, avec débordement réglementaire vers l'Amérique du Nord | Moyen terme (2-4 ans) |

| Infrastructure de compostage limitée entravant la pénétration bioplastique aux États-Unis | -0.4% | États-Unis, avec débordement vers le Canada et le Mexique | Long terme (≥ 4 ans) |

| CAPEX élevé des lignes MAP haute-O₂ pour les transformateurs PME en Afrique | -0.3% | Afrique subsaharienne, avec impact limité sur l'Afrique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix de résine recyclée post-interdiction d'importation chinoise

Les prix du PET recyclé ont oscillé de 40-60 % trimestre après trimestre depuis que Pékin a fermé la porte d'importation, laissant les convertisseurs nord-américains et européens chercher du stock alimentaire. L'EPA américaine calcule un déficit de 30 % de capacité domestique par rapport à la demande. Les propriétés de résine incohérentes augmentent les déchets de production et les temps d'arrêt sur les lignes haute vitesse jusqu'à 20 %, tandis que les frais variables de responsabilité élargie du producteur (REP) en Europe pénalisent les emballages avec moins de contenu recyclé. Le double approvisionnement et les inventaires tampons augmentent les besoins en fonds de roulement et découragent les améliorations d'usine à long horizon.

Restrictions PFAS se resserrant limitant l'adoption de papier barrière dans l'UE

L'Autorité européenne de sécurité alimentaire a statué en 2024 que les PFAS posent des risques inacceptables dans les utilisations de contact alimentaire, éliminant une classe de revêtements barrière graisse et eau hautement efficaces. Les solutions de remplacement peuvent coûter 25-35 % de plus et parfois dégrader la recyclabilité. Les calendriers d'application divergents des États membres compliquent les déploiements pan-UE et favorisent les convertisseurs plus grands capables d'absorber les coûts de conformité et de naviguer les régimes de test.

Analyse des segments

Par type de matériau : les plastiques conservent le leadership alors que les options biodégradables montent en puissance

Les plastiques ont détenu 62,32 % des ventes de 2024 en raison de leurs fortes propriétés barrière oxygène et humidité et de leurs coûts unitaires faibles, pourtant l'examen réglementaire et les frais REP redirigent les budgets R&D vers les résines compostables et les grades recyclés chimiquement. Les polymères biosourcés, bien qu'en croissance rapide, portent 30-40 % de coûts de matières premières plus élevés et demandent des configurations de traitement spécialisées, limitant l'adoption principalement aux applications premium où les consommateurs absorbent les différentiels de prix. Le papier et le carton, soutenus par les stratégies de ' papierisation ' des détaillants européens, gagnent des parts dans les emballages de produits secs grâce aux nouveaux revêtements barrière à base d'eau qui résistent à la condensation. Les canettes et plateaux métalliques soutiennent les lignes de protéines à longue durée de conservation où l'exposition à la lumière et l'oxygène peut déclencher des pertes de qualité, tandis que le verre persiste dans les produits laitiers et condiments premium de niche qui tirent parti de la réutilisabilité et de l'inertie supérieure.

Les matériaux hybrides qui lient le PET de faible épaisseur avec des couches compostables passent du pilote à l'échelle commerciale, promettant la performance de manipulation des plastiques conventionnels avec des profils de fin de vie améliorés. Les expansions de capacité de recyclage chimique par les principaux fournisseurs de résine visent à fermer la boucle pour le PET et PE alimentaires, répondant aux engagements de supermarché pour 25 % de contenu recyclé d'ici 2030. Les cinq prochaines années testeront si les baisses de coût et les voies d'infrastructure plus claires peuvent convertir l'intention de durabilité en changements de matériaux à grande échelle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'emballage : les formats flexibles poussent l'allègement et la connectivité

Les formats flexibles ont sécurisé 54,32 % de part de revenus en 2024 en réduisant les poids de transport et offrant une esthétique d'impression à la demande qui se démarque dans les allées fraîches bondées. Les salades bag-in-box et sachets debout croissent à un TCAC de 7,16 % alors que les acheteurs favorisent la refermabilité et le contrôle des portions. Les avancées dans les techniques de lamination intègrent désormais les codes QR et étiquettes de communication en champ proche (NFC) sans sacrifier la usinabilité, permettant aux propriétaires de marques de relayer la provenance, les recettes et les conseils de tri des déchets. Les films rétractables haute clarté couplés aux valves MAP boostent la visibilité pour les protéines premium, mariant présentation avec extension de durée de conservation.

Les formats rigides comme les barquettes en pulpe moulée satisfont les détaillants cherchant à réduire le plastique tout en conservant la résistance à l'empilage, particulièrement dans les baies et tomates cerises. Les caisses ondulées restent essentielles dans les cartons d'exportation mais font face à la concurrence des caisses plastiques réutilisables qui réduisent les coûts de voyage sur plusieurs cycles de réutilisation. Le flou des frontières flexible-rigide continue, avec des onduleurs en ligne laminant des coques fibres à des doublures plastiques fines qui livrent à la fois rigidité et barrière à teneur polymère globale réduite.

Par application : les produits et légumes verts prêts à consommer maintiennent l'élan

Les produits ont représenté 32,432 % des volumes de 2024, reflet de leur périssabilité et de la part croissante des fruits et légumes frais dans les régimes mondiaux. Les salades et légumes verts prêts à consommer dépassent le segment plus large à un TCAC de 8,37 % alors que les consommateurs urbains occupés priorisent la commodité et la santé. Les films MAP ultra-faible oxygène maintiennent la respiration en échec, étendant la durée de conservation de cinq à jusqu'à 10 jours. Les revêtements anti-buée préservent l'attrait visuel qui influence fortement les achats impulsifs. La viande, volaille et œufs maintiennent une demande d'emballage stable liée aux règles strictes de sécurité alimentaire, tandis que les transformateurs de produits de la mer pivotent vers les films sous vide qui verrouillent les jus et permettent l'affichage produit 360 degrés.

L'emballage laitier gagne de l'impulsion des améliorations de chaîne du froid indiennes et de l'adoption de yaourt premium chinois, sous-tendant l'intérêt pour les cartons aseptiques qui contournent les grilles de réfrigération faibles. Les repas frais préparés diffusés via les modèles d'épicerie omnicanal demandent des plateaux double-four et sachets vapeur micro-ondes, poussant les fournisseurs à raffiner les structures multicouches qui équilibrent rigidité, résistance à la chaleur et recyclabilité.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : la dominance MAP rencontre les gains rapides d'emballages intelligents

L'emballage sous atmosphère modifiée a sécurisé 45,223 % des revenus de 2024 en combinant le contrôle de mélange gazeux avec les films de bobine et de fermeture prêts à l'emploi qui s'adaptent aux lignes haute vitesse. La pression concurrentielle vient maintenant des solutions actives et intelligentes qui affichent un TCAC de 8,12 % sur le dos des sachets antimicrobiens, régulateurs d'humidité et capteurs de surveillance des conditions. Les détaillants testent les étiquettes temps-température qui changent de couleur si l'intégrité de la chaîne du froid lâche, visant à réduire la réduction et la responsabilité. Les revêtements comestibles puisant dans le chitosan et les extraits de plantes émergent dans les mangues et avocats, réduisant les pathogènes de surface tout en éliminant les emballages secondaires.

La technologie sous vide gagne des parts dans les protéines de haute valeur, offrant une présentation premium et des gains de durée de conservation de 7-10 jours versus les suremballages traditionnels. L'intensité capitalistique et l'outillage spécialisé ralentissent l'adoption parmi les transformateurs plus petits, pourtant les modèles de crédit-bail et partenariats de conditionnement contractuel abaissent les barrières. Sur l'horizon de prévision, les systèmes hybrides qui combinent MAP, capteurs d'oxygène et capteurs numériques sont prêts à établir de nouveaux repères de fraîcheur tout en alimentant les plateformes analytiques qui optimisent l'inventaire et la logistique.

Analyse géographique

L'Asie-Pacifique a conservé une avance de revenus de 42,59 % en 2024 alors que les plateformes d'épicerie en ligne en Chine et en Inde ont escaladé la demande pour des emballages hermétiquement scellés et visibles à l'effraction. Les programmes gouvernementaux finançant les chaînes du froid laitières, les centres d'exportation de produits de la mer et les centres de consolidation de produits créent un pipeline de commandes fertile pour l'équipement MAP et les films haute barrière qui performent sous les profils ambiants tropicaux. Le Japon fer de lance les déploiements d'emballages intelligents, avec Toyo Seikan lançant des plateaux compatibles NFC qui téléchargent les données de température vers les registres blockchain pour les boîtes de fruits cadeaux premium.

L'Europe traîne comme arène mature mais axée innovation où les règles PFAS et divulgations d'empreinte carbone façonnent les choix de matériaux. Les détaillants en Allemagne et aux Pays-Bas auditent maintenant les fournisseurs sur les scores de recyclabilité d'emballage, récompensant les convertisseurs qui quantifient les économies de CO₂ via l'analyse de cycle de vie. Les exportateurs de produits de la mer nordiques intègrent des étiquettes d'authentification d'origine pour répondre aux lois strictes de transparence, renforçant l'adoption des formats sous vide adaptés à la logistique réfrigérée.

L'Amérique du Nord fait face aux oscillations de prix de résine et aux vents contraires tarifaires en cours mais bénéficie des mouvements de supermarché vers l'approvisionnement régional et la réduction du poids d'emballage. Les principaux propriétaires de marques, incluant Reynolds Consumer Products, canalisent le capital dans les partenariats de recyclage chimique pour sécuriser les flux PCR alimentaires. L'Amérique du Sud tire parti de la croissance axée exportation alors que les expéditeurs de produits brésiliens et chiliens standardisent MAP pour naviguer les voyages transocéaniques de 14 jours. Le Moyen-Orient et l'Afrique affichent le TCAC le plus rapide de 8,12 % jusqu'en 2030, propulsé par les expansions de traitement des pays du Golfe et les corridors de libre-échange pan-africains qui incitent l'investissement dans les sites d'emballage de fruits frais coupés et repas prêts adaptés aux climats chauds.

Paysage concurrentiel

Les fournisseurs de premier rang Amcor, Sealed Air et Sonoco maintiennent les avantages d'échelle dans l'approvisionnement polymère, l'extrusion multicouche et la logistique mondiale. L'acquisition d'Eviosys pour 3,9 milliards USD de Sonoco en 2024 a consolidé son leadership d'emballage métallique tout en élargissant la portée européenne. Ces acteurs canalisent des budgets R&D à deux chiffres dans les structures mono-matériau qui facilitent la recyclabilité sans sacrifier la performance. L'intégration verticale sous-tend la résilience coût, bien que les détaillants soucieux des prix maintiennent le pouvoir de négociation équilibré.

Les challengers de taille moyenne se spécialisent dans les films actifs, revêtements antimicrobiens et plateaux à base de fibre, creusant des niches où l'économie de grande usine des acteurs établis peut être plus lente à s'adapter. Les dépôts de brevets dans l'emballage actif ont grimpé de 35 % année sur année en 2024, soulignant la course à l'innovation. Les superpositions de service numérique émergent comme nouvelle frontière : CCL Industries intègre des étiquettes RFID dans les sachets de produits, liant les emballages aux portiques antivol en magasin et applications de fraîcheur à domicile. La fusion de Novolex avec Pactiv Evergreen en 2025 a combiné les plateaux rigides spécialisés avec la force de distribution, intensifiant la rivalité nord-américaine.

La volatilité des matières premières et le resserrement des interdictions PFAS augmentent les coûts de conformité, favorisant les fournisseurs avec des portefeuilles de résine diversifiés et des équipes réglementaires internes. Les divulgations financières montrent que CCL Industries a augmenté le revenu d'exploitation 2024 de 13 %, attribuant les gains de marge aux ventes RFID et films bi-orientés. L'acquisition d'Atacama Manufacturing par Reynolds Consumer Products a sécurisé la capacité de film compostable, reflétant la prime stratégique sur les créances de fin de vie. Globalement, le secteur équilibre entre consolidation pour l'échelle et fragmentation autour des technologies spécialisées.

Leaders de l'industrie de l'emballage alimentaire frais

Amcor plc

Ball Corporation

Mondi Group

International Paper Co.

Sealed Air Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Novolex et Pactiv Evergreen acceptent de fusionner, créant un fournisseur leader d'emballage alimentaire de service et frais nord-américain avec des portefeuilles rigides et flexibles complémentaires

- Février 2025 : CCL Industries affiche un chiffre d'affaires record de 7,245 milliards USD en 2024, citant une forte adoption d'étiquettes intelligentes et films Innovia servant les segments de produits et protéines

- Avril 2025 : Sonoco rapporte 1,7 milliard USD de ventes nettes Q1, propulsé par 83 % de croissance du segment Emballage Consommateur suite à l'intégration Eviosys

- Décembre 2024 : Sonoco clôture l'achat d'Eviosys de 3,9 milliards USD, cimentant sa position comme plus grand fournisseur mondial de canettes alimentaires métalliques

Portée du rapport sur le marché mondial de l'emballage alimentaire frais

L'emballage alimentaire frais fournit protection et sécurité et offre résistance des micro-organismes et bactéries. De plus, l'aliment enfermé dans l'emballage doit être protégé d'autres conditions, comme les vibrations, la compression et la température, entre autres. Les principaux fabricants de matériaux d'emballage comme les fabricants de papier, plastique, verre et métal, produisent des produits sains et pratiques, afin de ne pas compromettre la qualité alimentaire.

| Plastiques |

| Papier et carton |

| Métal |

| Verre |

| Matériaux biodégradables/biosourcés |

| Emballage flexible | Sachets et sacs |

| Films et emballages | |

| Emballage rigide | Boîtes et cartons |

| Barquettes | |

| Palettes et caisses | |

| Autres emballages rigides |

| Fruits et légumes |

| Viande, volaille et œufs |

| Produits de la mer |

| Produits laitiers |

| Salades et légumes verts |

| Emballage sous atmosphère modifiée (MAP) |

| Emballage sous vide |

| Emballages actifs et intelligents |

| Revêtements comestibles et antimicrobiens |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par type de matériau | Plastiques | ||

| Papier et carton | |||

| Métal | |||

| Verre | |||

| Matériaux biodégradables/biosourcés | |||

| Par type d'emballage | Emballage flexible | Sachets et sacs | |

| Films et emballages | |||

| Emballage rigide | Boîtes et cartons | ||

| Barquettes | |||

| Palettes et caisses | |||

| Autres emballages rigides | |||

| Par application | Fruits et légumes | ||

| Viande, volaille et œufs | |||

| Produits de la mer | |||

| Produits laitiers | |||

| Salades et légumes verts | |||

| Par technologie | Emballage sous atmosphère modifiée (MAP) | ||

| Emballage sous vide | |||

| Emballages actifs et intelligents | |||

| Revêtements comestibles et antimicrobiens | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché de l'emballage alimentaire frais ?

La taille du marché de l'emballage alimentaire frais s'élève à 83,87 milliards USD en 2025 et devrait atteindre 113,12 milliards USD d'ici 2030.

Quelle région mène la demande mondiale ?

L'Asie-Pacifique mène avec 42,59 % des revenus de 2024 grâce aux volumes d'épicerie en ligne en hausse, au financement de chaîne du froid et à l'échelle de fabrication.

Quel segment d'application croît le plus rapidement ?

Les salades et légumes verts prêts à consommer enregistrent un TCAC de 8,37 % jusqu'en 2030, dépassant les autres lignes de produits alors que les consommateurs priorisent la commodité.

Comment les réglementations de durabilité influencent-elles les choix de matériaux ?

Les interdictions PFAS de l'UE et les frais REP mondiaux accélèrent les changements vers les papiers barrière, plastiques recyclés chimiquement et films compostables tout en augmentant les coûts de conformité pour les polymères conventionnels.

Qui sont les acteurs clés du marché ?

Amcor, Sealed Air et Sonoco titrent l'approvisionnement mondial, avec des challengers comme CCL Industries et Novolex étendant la part via les innovations d'étiquettes intelligentes et matériaux durables.

Quelles technologies façonneront la prochaine phase de croissance du marché ?

Les solutions hybrides qui fusionnent MAP avec les systèmes antimicrobiens actifs et capteurs de fraîcheur temps réel devraient gagner du terrain alors que les détaillants poussent pour la réduction des déchets et transparence de chaîne d'approvisionnement.

Dernière mise à jour de la page le: