Taille et part du marché de la construction au Koweït

Analyse du marché de la construction au Koweït par Mordor Intelligence

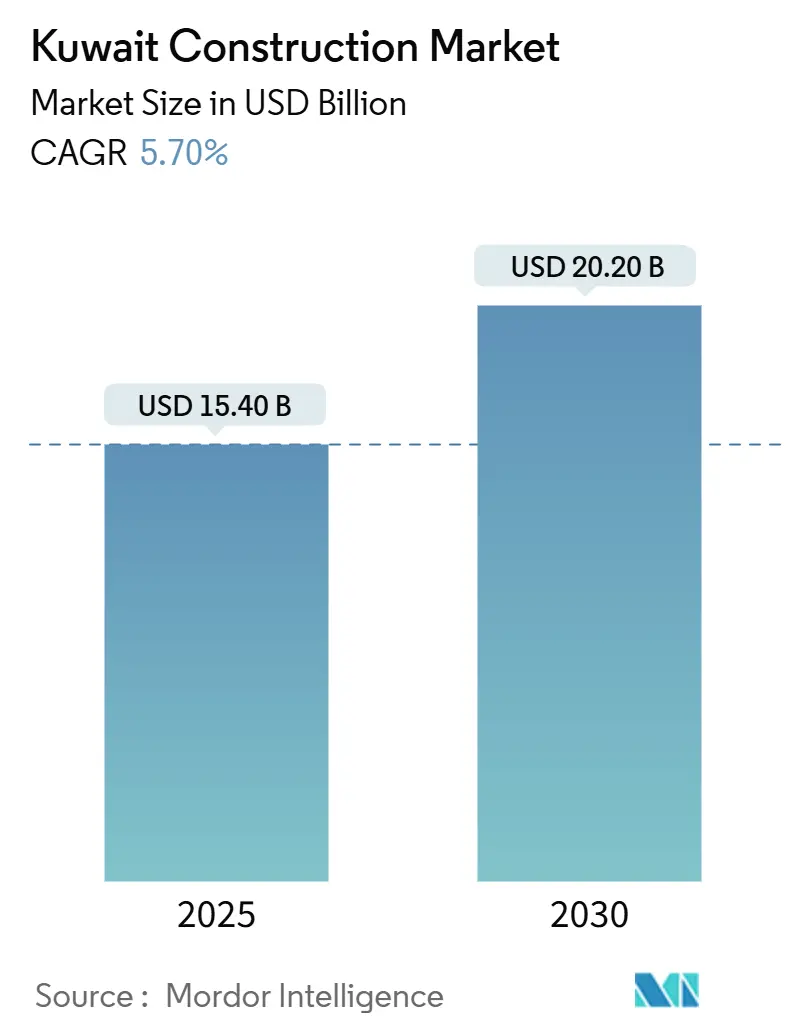

Le marché de la construction au Koweït s'élève à 15,40 milliards USD en 2025 et devrait atteindre 20,20 milliards USD d'ici 2030, progressant à un TCAC de 5,7 %. L'élan provient du programme Vision 2035 du gouvernement, un agenda qui canalise des capitaux considérables vers des projets de logement, de transport, d'énergie et de régénération urbaine. L'investissement public reste déterminant, mais les capitaux privés se développent rapidement grâce à un portefeuille croissant d'initiatives de partenariat public-privé qui réduisent les risques des grands projets et introduisent des méthodes de livraison avancées. Les clients corporatifs et publics priorisent également la rapidité de mise sur le marché, l'efficacité énergétique et la coordination numérique, accélérant l'adoption de la construction modulaire, de la modélisation des informations du bâtiment (BIM) et des flux de travail lean. Les pénuries persistantes de main-d'œuvre et la volatilité des prix des matériaux tempèrent la croissance globale, mais elles accélèrent également la mécanisation et créent des opportunités pour les entrepreneurs capables de combiner la fabrication hors site avec un contrôle rigoureux des coûts. Ces courants croisés placent le marché de la construction au Koweït sur une trajectoire de croissance modérée mais de plus en plus intensive en technologie.

Points clés du rapport

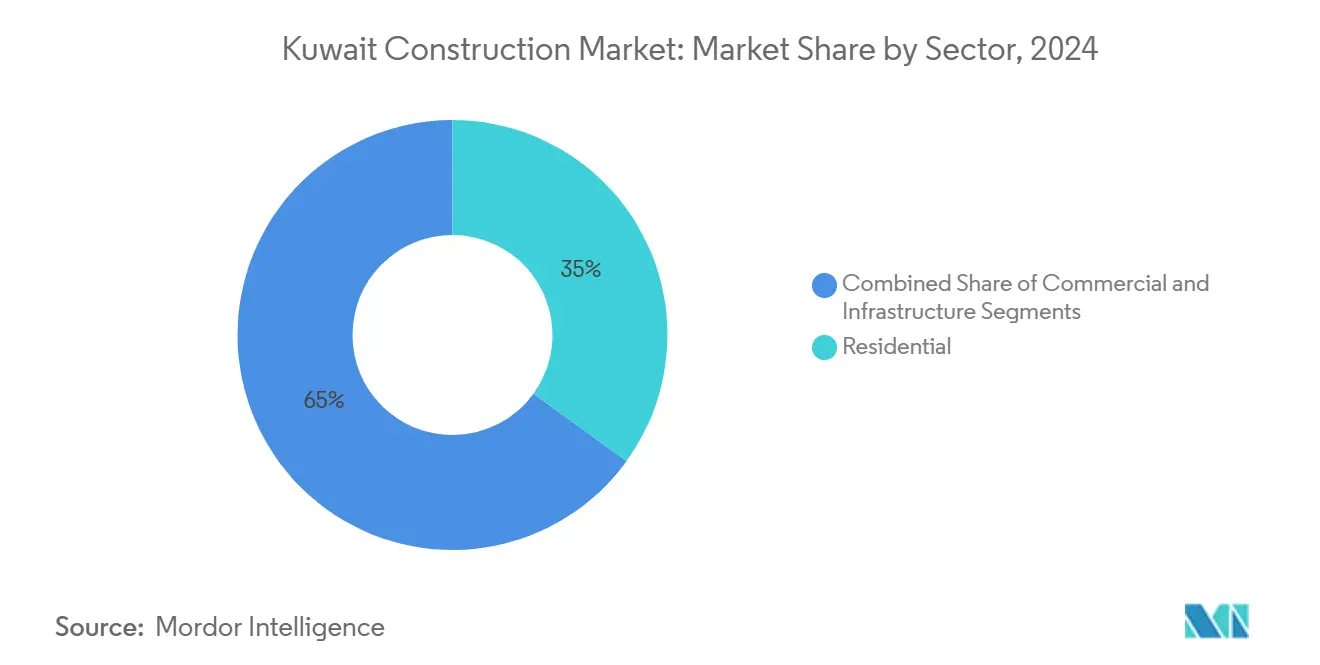

- Par secteur, le résidentiel un capturé 35 % de la part du marché de la construction au Koweït en 2024. La taille du marché de la construction au Koweït pour le résidentiel devrait croître à un TCAC de 6,5 % entre 2025-2030.

- Par type de construction, la construction neuve un capturé 79 % de la part du marché de la construction au Koweït en 2024. La taille du marché de la construction au Koweït pour la rénovation devrait croître à un TCAC de 6,5 % entre 2025-2030.

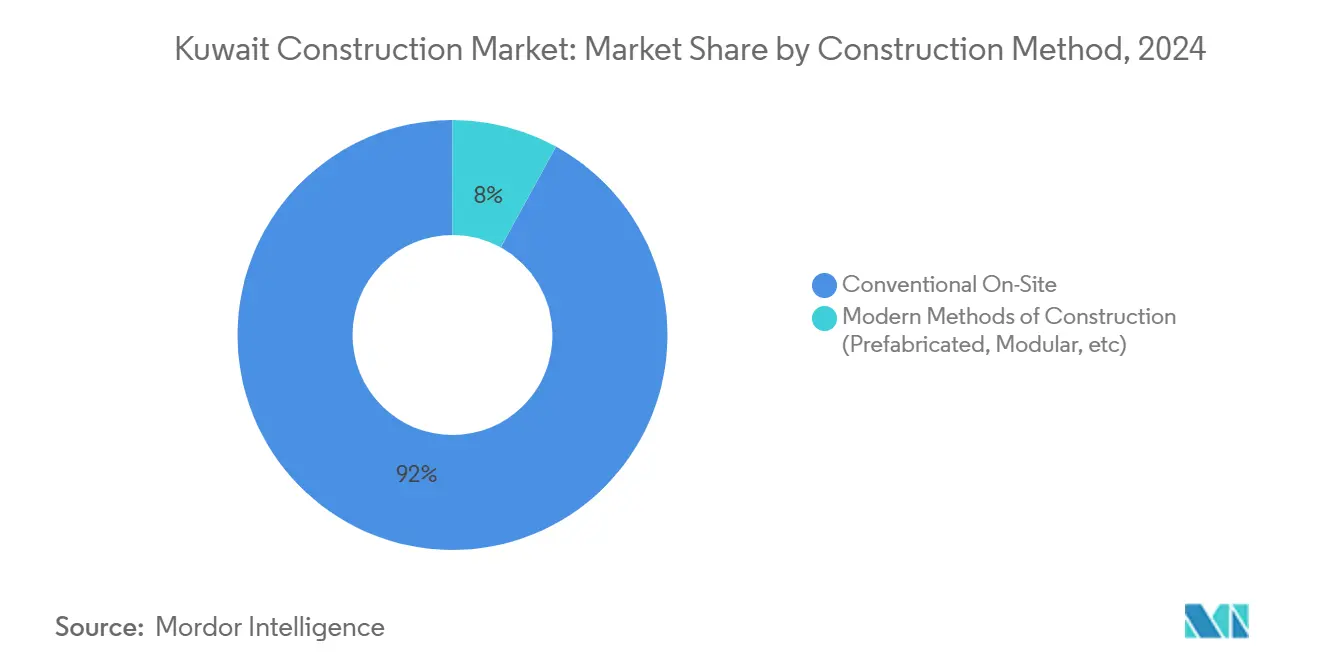

- Par méthode de construction, les techniques conventionnelles sur site ont capturé 92 % de la part du marché de la construction au Koweït en 2024. La taille du marché de la construction au Koweït pour les méthodes modernes devrait croître à un TCAC de 7,5 % entre 2025-2030.

- Par source d'investissement, le financement public un capturé 71 % de la part du marché de la construction au Koweït en 2024. La taille du marché de la construction au Koweït pour le financement privé devrait croître à un TCAC de 6,3 % entre 2025-2030.

- Par gouvernorat, la ville de Koweït un capturé 36 % de la part du marché de la construction au Koweït en 2024. La taille du marché de la construction au Koweït pour les zones en dehors de la ville de Koweït devrait croître à un TCAC de 6,7 % entre 2025-2030.

Tendances et perspectives du marché de la construction au Koweït

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Diversification économique accélérée et poussée infrastructurelle sous Kuwait Vision 2035 | 2.0% | National, avec concentration dans la ville de Koweït et nouveaux développements urbains | Long terme (≥ 4 ans) |

| Expansion des modèles de partenariat public-privé (PPP) pour mobiliser les capitaux domestiques et étrangers | 1.5% | National, avec accent sur les secteurs de l'énergie, du transport et du logement | Moyen terme (2-4 ans) |

| Investissements continus du secteur pétrolier stimulant la demande d'infrastructure industrielle et de soutien | 1.2% | Al Ahmadi et régions productrices de pétrole | Moyen terme (2-4 ans) |

| Adoption croissante de systèmes de construction préfabriqués, modulaires et industrialisés pour une livraison plus rapide | 1.0% | Ville de Koweït et principaux centres urbains | Court terme (≤ 2 ans) |

| Déploiement de programmes de développement routier et de transport à grande échelle pour améliorer la connectivité | 0.8% | National, avec focus sur les connexions intercités et la ville de Koweït | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée infrastructurelle accélérée sous Vision 2035

Vision 2035 accorde la priorité absolue aux corridors de transport modernes, aux nouvelles zones économiques et aux installations de service public. Les budgets gouvernementaux allouent 5,6 milliards USD pour 124 projets en exercice 2025-2026, assurant un pipeline visible qui ancre les carnets de commandes des entrepreneurs. Des projets emblématiques tels que le Terminal 2 de l'unéroport International du Koweït et la station d'épuration des eaux usées d'Umm Al-Hayman illustrent l'ampleur des opportunités couvrant l'aviation, l'eau et les services environnementaux. Les programmes de nouvelles villes-y compris South Saad Al-Abdullah, prévu pour accueillir 150 000 résidents-étendent l'activité de construction vers des terrains précédemment sous-desservis, tandis que la Zone Économique du Nord est conçue pour stimuler le PIB non pétrolier et créer des emplois dans le secteur privé.[1]Aisha Al-Ajmi, "Kuwait National Development Plan 2020-2025"Ensemble, ces investissements soutiennent une demande à long cycle à travers les segments du bâtiment, du génie civil et des services publics dans le marché de la construction au Koweït.

Expansion des cadres de partenariat public-privé

L'Autorité koweïtienne pour les projets de partenariat (KAPP) rationalise le partage des risques entre le gouvernement et les investisseurs et est devenue pivot pour les concessions d'énergie, de dessalement et d'immobilier. Les mandats actuels couvrent le complexe énergétique de Khairan et les phases successives de l'usine d'Al-Zour Nord, soutenant 2,7 GW de capacité supplémentaire. Les PPP immobiliers d'une valeur pouvant atteindre 10 milliards USD, allant des centres commerciaux aux parcs de loisirs, sont également prévus pour appel d'offres.[3]Ahmed Hagagy, "Kuwait eyes PPP energy projects to help end power crisis" Ces structures réduisent la pression fiscale, invitent le savoir-faire mondial et accélèrent la livraison, élargissant la base de capital qui alimente le marché de la construction au Koweït.

Investissement continu du secteur pétrolier

Le Koweït continue de budgétiser environ 10 milliards USD par an pour les projets pétroliers en amont et en aval, créant un flux parallèle de construction industrielle. Le plan de la Kuwait Oil Company de forer 141 puits et d'ériger un nouveau complexe de bureaux souligne la demande soutenue pour des packages civils, mécaniques et de construction spécialisés. Les investissements lourds dans les pipelines, centres de collecte et bâtiments de soutien maintiennent le marché de la construction au Koweït diversifié tout en finançant la transition économique plus large.

Adoption croissante de la livraison modulaire, préfabriquée et activée par BIM

Les pénuries aiguës de main-d'œuvre et les échéances serrées rendent la construction industrialisée attrayante. Les toits en acier à structure spatiale de grande portée sont maintenant courants dans les centres commerciaux et terminaux d'unéroport, offrant un assemblage rapide et des intérieurs sans colonnes. Les programmes de logement gouvernementaux pilotent également des panneaux préfabriqués pour réduire l'activité sur site dans le climat rigoureux du Koweït. Les études académiques confirment que l'adoption du BIM au sein du Ministère des Travaux Publics améliore la coordination et la réduction des déchets, bien que les lacunes de compétences et les mentalités traditionnelles restent des obstacles.[4]Metalart Space Frame, "Space Frame Steel Structures in Kuwait" Ces changements technologiques sont destinés à élever la base d'efficacité à travers le marché de la construction au Koweït.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénuries chroniques de main-d'œuvre affectant la productivité et la planification de la construction | -1.2% | National, avec impact aigu dans la ville de Koweït | Moyen terme (2-4 ans) |

| Retards d'acquisition foncière et goulots d'étranglement réglementaires ralentissant l'exécution des projets | -0.8% | National, avec concentration dans les nouvelles zones de développement | Moyen terme (2-4 ans) |

| Coûts élevés des matériaux de construction minant la rentabilité et la budgétisation des projets | -0.5% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Pénuries chroniques de main-d'œuvre affectant la productivité

La pandémie un déclenché un exode de travailleurs qualifiés expérimentés, et les flux de remplacement n'ont pas égalé la demande. La recherche de terrain parmi 230 professionnels de la construction lie les lacunes en main-d'œuvre avec des fenêtres de planification plus longues et des retards de projet. L'escalade salariale tend les budgets, poussant les entrepreneurs à mécaniser les tâches et importer des assemblages modulaires. Les programmes de localisation gouvernementaux font face à des barrières structurelles, ce qui signifie que la tension de la main-d'œuvre persistera, comprimant les calendriers et les marges à travers le marché de la construction au Koweït.

Coûts élevés des matériaux de construction

Les coûts moyens de construction de logements privés ont bondi de 35 %, de 554 à 749,5 USD par m², entre 2020 et 2024 ; une maison de 1 240 m² est donc montée à 924 000 USD iflkuwait.com. L'inflation, les goulots d'étranglement logistiques et la volatilité des matières premières mondiales maintiennent le risque d'approvisionnement élevé. Un comité ministériel surveille maintenant les prix et l'approvisionnement mais s'attend à ce que les cotations élevées persistent pendant cinq ans zawya.com. Les entrepreneurs doivent couvrir les matériaux et concevoir des options de valeur pour maintenir la rentabilité.

Analyse par segment

Par secteur : La demande résidentielle stimule la croissance

La construction résidentielle un conservé la plus grande part du marché de la construction au Koweït à 35 % en 2024, alimentée par un arriéré aigu de logements et des subventions sociales qui subventionnent la terre et les hypothèques pour les nationaux. L'Autorité publique pour le bien-être du logement un 217 bâtiments publics en cours, avec 92 dans la ville de Mutlaa et 74 dans le Projet de logement abordable. La livraison continue de South Al-Mutlaa-prévue pour 28 000 familles-signale un pipeline profond construit autour de villas standardisées et de blocs de moyenne hauteur. Ces facteurs soutiennent un TCAC de 6,5 % pour la tranche résidentielle, surpassant le marché plus large de la construction au Koweït.

Le développement commercial affiche un élan mitigé. Les plateformes logistiques gagnent du terrain en raison des ambitions du Koweït comme nœud commercial du Golfe ; la ville logistique du port de Shuwaikh de 648 millions USD ajoutera des entrepôts, bureaux et commerces d'ici 2028. L'offre de bureaux est stimulée par des entités publiques telles que le complexe d'Ahmadi de 1 200 bureaux de la Kuwait Oil Company, tandis que le commerce de détail reste sélectif mais bénéficie de formats expérientiels intégrés dans les plans directeurs. La construction d'infrastructure, notamment les lignes ferroviaires et de métro, crée une demande soutenue de génie civil lourd, et les projets de production d'énergie visent une capacité de 25 GW d'ici 2025. Ensemble, ces moteurs maintiennent le marché de la construction au Koweït diversifié.[5]Kuwait Direct Investment Promotion Authority, "Investing in Kuwait"

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de construction : La rénovation gagne en dynamisme

Les travaux de construction neuve représentaient 79 % de la taille du marché de la construction au Koweït en 2024, reflétant l'accent mis sur les villes vertes et les corridors de transport. Néanmoins, les projets de rénovation et d'expansion s'accélèrent à un TCAC de 6,5 % alors que les autorités rénovent les écoles, hôpitaux et ministères vieillissants dans les zones urbaines centrales. Les appels d'offres récents incluent des mises à niveau structurelles à l'Université Abdullah Al-Salem et aux installations du Ministère du Commerce. Les propriétaires privés modernisent les anciens blocs commerciaux pour attirer les locataires recherchant des normes modernes d'incendie, informatique et durabilité. La hausse des tarifs des services publics incite également aux rénovations énergétiques, élargissant encore la part de rénovation du marché de la construction au Koweït.

Les contrats de maintenance et restauration regroupent de plus en plus d'exigences basées sur la performance, encourageant les entrepreneurs à déployer des analyses prédictives et des logiciels de gestion d'actifs. Cette évolution favorise des flux de revenus récurrents qui compensent la cyclicité des attributions de construction neuve. Alors que les districts urbains mûrissent, le segment de la rénovation devrait commander une plus grande part du marché de la construction au Koweït au-delà de 2030.

Par méthode de construction : Les techniques modernes progressent

Les techniques conventionnelles sur site commandaient encore 92 % de l'activité en 2024, reflétant les pratiques de site enracinées et les flottes d'équipement existantes. Pourtant, les approches modernes-éléments préfabriqués, modules volumétriques et structures spatiales en acier-sont projetées pour croître à 7,5 %, significativement plus rapidement que la croissance globale du marché de la construction au Koweït. Les grands projets publics mandatent maintenant le BIM pour la coordination de conception, et les audits de performance lean indiquent une adhérence de base de 68,5 % à travers les sites pilotes. Les précurseurs combinent balayage laser, jumeaux numériques et livraison juste-à-temps pour réduire les durées de programme, critiques face aux pénuries de main-d'œuvre.

Les essais sur le terrain mettent en évidence les compromis : la recherche montre que les blocs modulaires en fibre de verre consomment plus d'énergie de refroidissement que les bâtiments en béton dans le climat hyper-aride du Koweït, poussant les concepteurs à intégrer une isolation avancée et des façades réfléchissantes. Néanmoins, les clients ciblant une occupation rapide priorisent de plus en plus les solutions hors site. Cette évolution continuera à réallouer la part du marché de la construction au Koweït vers les fournisseurs et intégrateurs industrialisés.

Par source d'investissement : Le capital privé s'accélère

Les dépenses d'État sont restées dominantes à 71 % de la taille du marché de la construction au Koweït en 2024, soutenues par 5,6 milliards USD budgétés pour les projets de l'exercice 2025-2026.[2]Nadim Kawach, "Kuwait approves USD 5.6 billion projects in 2025-2026 budget" Pourtant, l'investissement privé augmente plus rapidement, propulsé par des accords PPP structurés et des prêts bancaires de 12,5 milliards USD en 2024. KAPP un élargi son mandat au-delà de l'énergie pour inclure l'immobilier mixte, le traitement des déchets solides et les concessions de refroidissement de district, facilitant des rendements ajustés au risque attractifs pour les sponsors internationaux.

L'investissement social corporatif s'aligne également avec les schémas d'embellissement urbain ; la Banque nationale du Koweït un alloué 9,7 millions USD au redéveloppement de la plage de Shuwaikh. Les dépenses gouvernementales de 233,3 millions USD pour les projets de soutien au secteur privé élargissent encore l'entonnoir. Ces dynamiques recalibrent progressivement le marché de la construction au Koweït vers un mix de financement public-privé plus équilibré.

Analyse géographique

La part de 36 % de la ville de Koweït provient de son rôle de noyau administratif et financier. Les gratte-ciel à usage mixte, la récupération de la baie de Sulaibikhat et la mise à niveau de l'unéroport de 4,3 milliards USD dominent l'activité de l'horizon. Les valeurs foncières élevées et les parcelles limitées imposent une densité verticale, tandis que la construction du métro insère une nouvelle couche de demande orientée vers le transit. Les bâtiments publics vieillissants génèrent un travail de rénovation régulier, ajoutant de la profondeur au marché de la construction au Koweït dans les limites de la ville.

Al Ahmadi se classe deuxième, stimulée par les dépenses en capital d'hydrocarbures. Le complexe de bureaux d'Ahmadi de 80 millions USD et les bâtiments de soutien au forage maintiennent la demande pour des modules préfabriqués de haute spécification et des infrastructures de processus. Les projets résidentiels environnants s'adressent aux travailleurs de l'énergie, élargissant les frontières urbaines et mélangeant installations industrielles et communautaires.

Les gouvernorats périphériques enregistrent la croissance la plus forte. South Sabah Al-Ahmad (routes principales 48,6 % complètes) et South Saad Al-Abdullah (32 % complet) présentent des plans directeurs à grande échelle qui intègrent logement, écoles et services publics.[6]iCorpPro, "New Kuwait National Rail Road System" Rail, autoroute, eau et lignes électriques relient ces sites à la ville de Koweït, comprimant les temps de trajet et distribuant l'activité économique. Ensemble, ces corridors assurent que le marché de la construction au Koweït évolue d'un focus sur une seule ville vers un réseau national multi-nœuds.

Paysage concurrentiel

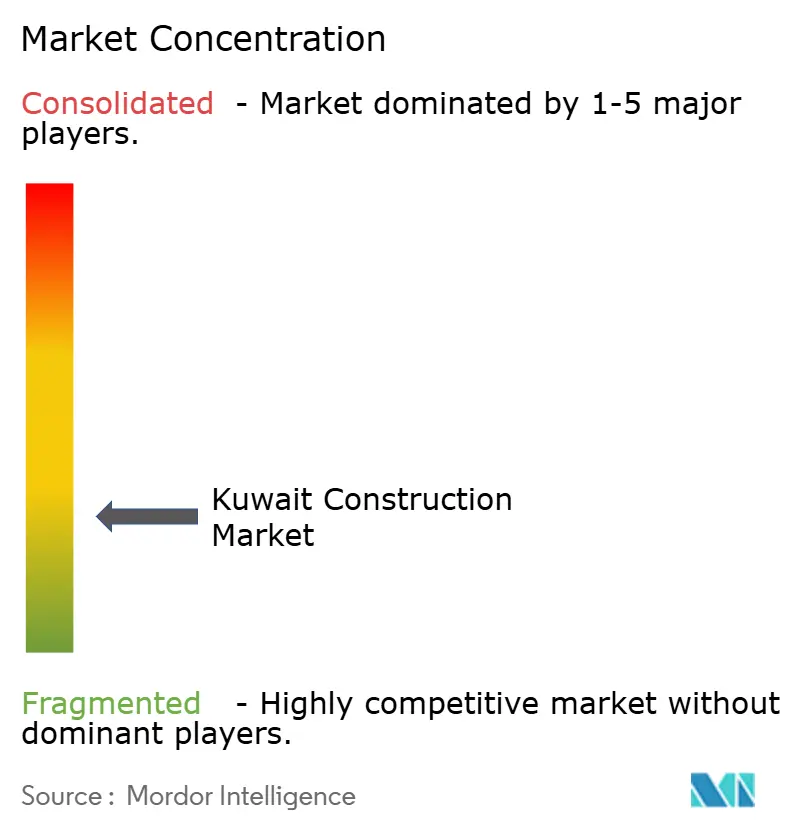

Le marché de la construction au Koweït présente une faible concentration. Les poids lourds locaux tels que Combined Group Contracting Co, Kuwait Company for Process Plant Construction & Contracting (KCPC), et Mushrif Trading & Contracting Co exploitent des relations gouvernementales profondes et des flottes d'équipement. Les majors internationales-incluant les entrepreneurs chinois, sud-coréens et européens-sécurisent les méga-projets où les compétences EPC, l'accès à la chaîne d'approvisionnement et le financement d'exportation préférentiel s'avèrent décisifs. Les contrats d'infrastructure de China Gezhouba Group dans les nouvelles villes et les offres des firmes coréennes pour les complexes d'énergie propre de nouvelle génération illustrent la tendance.

La différenciation concurrentielle repose sur la livraison numérique et la gestion des risques. Les premiers adopteurs du BIM et de l'analytique lean rapportent moins de retravail et des cycles de trésorerie plus serrés, malgré les défis sectoriels dans l'endossement de la direction senior et les modélisateurs BIM qualifiés. La rareté de la main-d'œuvre déplace également l'attention vers l'équipement mécanisé, la robotique et la formation structurée qui augmentent la productivité par tête. Les entrepreneurs capables d'intégrer conception, fabrication hors site et financement sont mieux positionnés pour capitaliser sur les concessions PPP dans l'énergie, les déchets et le transport.

Les financiers recalibrent l'exposition alors que les risques de projet évoluent. Le financement bancaire un chuté de 12,1 % mois sur mois en décembre 2024, signalant des filtres de crédit plus stricts, mais les prêts absolus ont encore atteint 12,5 milliards USD en 2024. Diversifier les canaux de financement-tels que les sukuk et les garanties d'agences de crédit à l'exportation-devient donc des armes stratégiques pour remporter du travail. Dans l'ensemble, l'intensité concurrentielle reste modérée, avec une portée pour la consolidation alors que les clients favorisent les firmes bien capitalisées capables de livrer des projets complexes et à voie rapide.

Leaders de l'industrie de la construction au Koweït

-

Combined Group Contracting Co.

-

Kuwait Company for Process Plant Construction & Contracting (KCPC)

-

Mushrif Trading & Contracting Co.

-

Mohammed Abdulmohsin Al-Kharafi & Sons (MAK)

-

Hyundai Engineering & Construction Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Kuwait Build 2025 un accueilli 120 exposants présentant des matériaux de maison intelligente, de façade et à faible carbone, renforçant l'innovation côté offre.

- Mars 2025 : China Gezhouba Group un signé des contrats d'infrastructure de 557 millions USD pour la nouvelle ville de South Saad Al-Abdullah.

- Février 2025 : Le Ministère de l'Électricité, de l'Eau et des Énergies Renouvelables un dévoilé des plans pour 20 nouveaux bâtiments, incluant un centre de formation et un hub de conception, pour réduire la surpopulation.

- Février 2025 : Kuwait Oil Company un publié un appel d'offres pour le complexe de bureaux d'Ahmadi de 80 millions USD, ciblant l'attribution en Q2 2025.

Portée du rapport sur le marché de la construction au Koweït

La construction est l'installation, la maintenance et la réparation de bâtiments et autres structures stationnaires, ainsi que la construction de voies routières et d'installations de service qui forment des composants fondamentaux de structures et sont nécessaires à leur fonctionnement.

La construction englobe les processus impliqués dans la construction de bâtiments, d'infrastructure, d'installations industrielles et d'opérations connexes du début à la fin. Une évaluation complète du marché de la construction au Koweït inclut un examen de l'économie et de la contribution des secteurs dans l'économie, un aperçu du marché, l'estimation de la taille du marché pour les segments clés, et les tendances émergentes dans les segments de marché dans le rapport.

Le rapport éclaire les tendances du marché comme les facteurs de croissance, les contraintes et les opportunités dans ce secteur. Le paysage concurrentiel du marché est dépeint à travers les profils d'acteurs actifs et vitaux. Le rapport couvre également l'impact de la pandémie COVID-19 sur le marché et les projections futures.

Le marché de la construction inclut les projets de construction à venir, en cours et en croissance dans différents secteurs. Le marché de la construction koweïtien est par secteur (commercial, résidentiel, industriel, infrastructure (construction de transport), et construction d'énergie et de services publics). La taille du marché et les prévisions pour le marché de la construction au Koweït sont fournies en termes de valeur (USD) pour tous les segments mentionnés ci-dessus.

| Résidentiel | Appartements/Condominiums |

| Villas/Maisons individuelles | |

| Commercial | Bureau |

| Commerce de détail | |

| Industriel et logistique | |

| Autres | |

| Infrastructure | Infrastructure de transport (voies routières, ferroviaires, aériennes, autres) |

| Énergie et services publics | |

| Autres |

| Nouvelle construction |

| Rénovation |

| Conventionnel sur site |

| Méthodes modernes de construction (préfabriqué, modulaire, etc.) |

| Public |

| Privé |

| Ville de Koweït |

| Al Ahmadi |

| Hawalli |

| Farwaniya |

| Reste du Koweït |

| Par secteur | Résidentiel | Appartements/Condominiums |

| Villas/Maisons individuelles | ||

| Commercial | Bureau | |

| Commerce de détail | ||

| Industriel et logistique | ||

| Autres | ||

| Infrastructure | Infrastructure de transport (voies routières, ferroviaires, aériennes, autres) | |

| Énergie et services publics | ||

| Autres | ||

| Par type de construction | Nouvelle construction | |

| Rénovation | ||

| Par méthode de construction | Conventionnel sur site | |

| Méthodes modernes de construction (préfabriqué, modulaire, etc.) | ||

| Par source d'investissement | Public | |

| Privé | ||

| Par gouvernorat | Ville de Koweït | |

| Al Ahmadi | ||

| Hawalli | ||

| Farwaniya | ||

| Reste du Koweït | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la construction au Koweït ?

La taille du marché de la construction au Koweït devrait atteindre 14,77 milliards USD en 2025 et croître à un TCAC de 5,93 % pour atteindre 19,70 milliards USD d'ici 2030.

À quelle vitesse le marché actuel de la construction au Koweït devrait-il croître ?

Il est projeté de s'étendre à un TCAC de 5,70 %, atteignant 20,20 milliards USD d'ici 2030.

Quel gouvernorat offre les perspectives de croissance les plus fortes ?

Les zones en dehors de la ville de Koweït, notamment South Saad Al-Abdullah et South Sabah Al-Ahmad, sont projetées pour atteindre un TCAC de 6,7 % jusqu'en 2030 alors que de nouvelles villes émergent.

Quel segment croît le plus rapidement ?

L'activité de rénovation est le type de construction à croissance la plus rapide, progressant à un TCAC de 6,5 % alors que les autorités modernisent les actifs vieillissants.

Dernière mise à jour de la page le: