Analyse du marché de la construction en Espagne

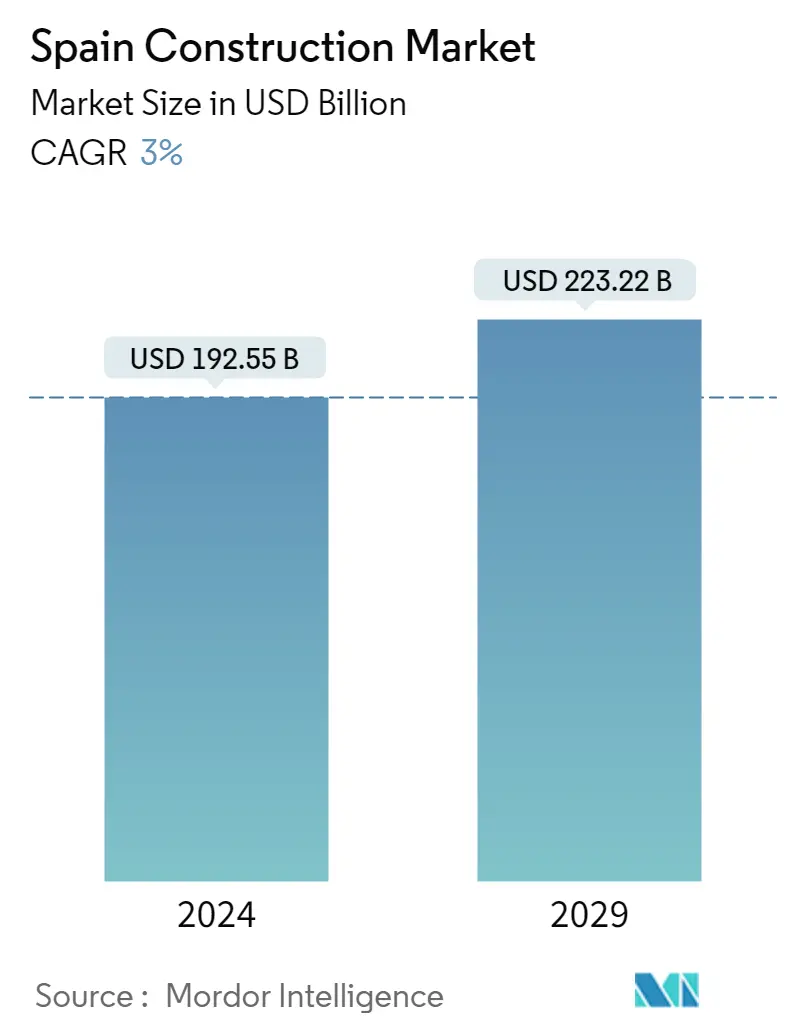

La taille du marché espagnol de la construction est estimée à 192,55 milliards USD en 2024 et devrait atteindre 223,22 milliards USD dici 2029, avec une croissance de 3 % au cours de la période de prévision (2024-2029).

Le développement de l'industrie au cours de la période de référence sera soutenu par des entreprises dans les segments de l'énergie, du transport, de l'hébergement et de la mécanique.

- L'industrie du développement en Espagne devrait croître de 3,5% en termes réels cette année, soutenue par une base positive, associée à des investissements dans les divisions de l'énergie et du transport et à un paiement dans le cadre du financement de récupération NextGenerationEU (NGEU), dans le cadre duquel , le gouvernement prévoit de dépenser 28,4 milliards d'euros (29,1 milliards de dollars) en 2022. Malgré cette évolution en 2022, le rendement en termes réels est toujours inférieur d'environ 13 % à celui de 2019, reflétant la lutte du secteur pour rebondir après le COVID-19. perturbation. Le point de vue à court terme est également assez sombre, le secteur du développement espagnol devant se contracter dà peine 0,3 % en 2023, en raison des vents contraires causés par la hausse des taux dintérêt et les coûts élevés de lénergie et du tissu de développement. Selon Eurostat, le taux de croissance moyen récupéré a augmenté de 13,8% en glissement annuel au cours des sept mois de 2022.

- Cependant, il existe quelques signes positifs damélioration communs. À titre d'exemple, le pays a ajouté 15,6 milliards d'euros (16 milliards de dollars) à des projets à distance au cours du premier semestre 2022, ce qui représente une croissance de 53,4 % sur un an (en glissement annuel). Le rendement continuera en outre d'être soutenu par les spéculations dans les divisions de l'électricité, des transports, de l'hébergement et de la mécanique. Au cours des deux premières séries déchanges dénergie renouvelable que le gouvernement a organisés en 2021, le gouvernement a accordé 5,6 GW dénergie éolienne et 3,8 GW de capacité dénergie solaire. En octobre 2022, lors de la troisième vente, le gouvernement a alloué 177 MW, dont 31 MW au photovoltaïque (PV) solaire dispersé et 141 MW à la biomasse.

- Pour améliorer le secteur privé, le gouvernement espagnol a proposé en septembre 2022 un plan moderne visant à rénover environ un demi-million de logements d'ici la fin de 2026, qui comprend une allocation de 6,8 milliards d'euros (7 milliards de dollars) de la part de l'UE. Prise en charge de l'ère.

Tendances du marché de la construction en Espagne

Laugmentation de la construction de logements stimule le marché

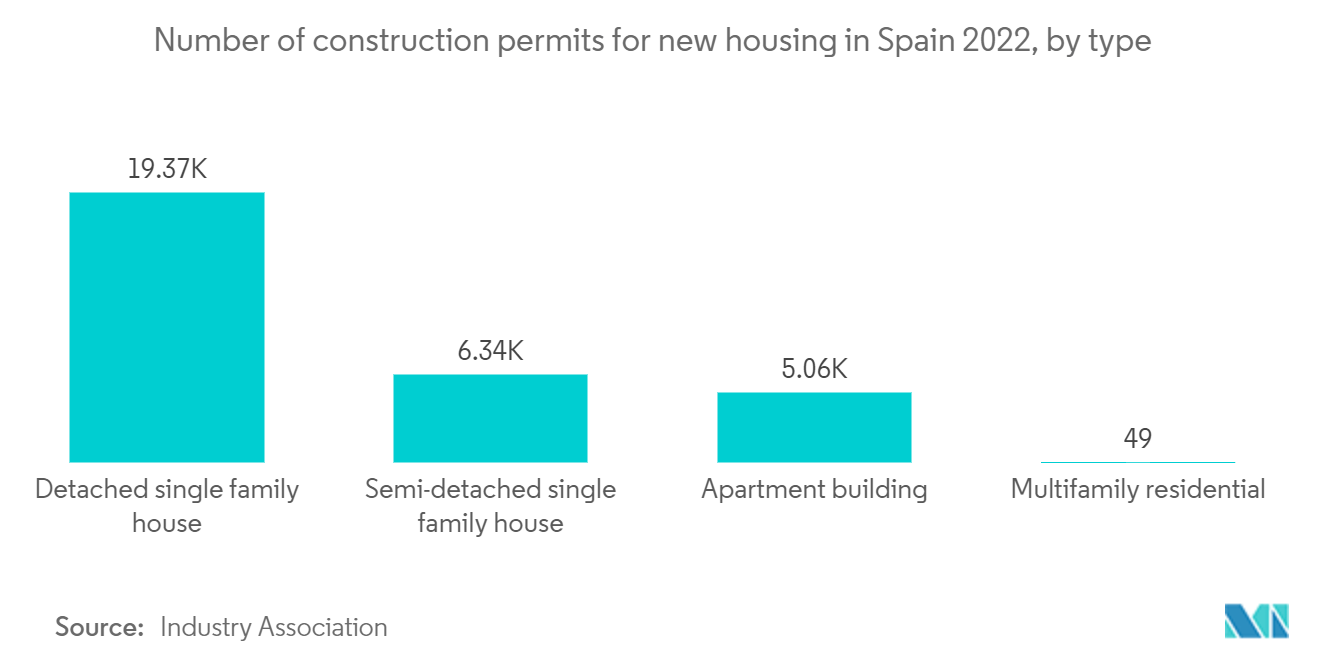

Le marché devrait observer une croissance au cours de la période de prévision, tirée par l'augmentation des permis de logement délivrés. L'Espagne est une destination internationale populaire, sûre et stable pour les visiteurs, les investisseurs et ceux qui cherchent à s'installer avec une riche tradition culturelle. Lintérêt international des acheteurs, tant à lintérieur quà lextérieur de lUnion européenne, est croissant. L'immobilier a retrouvé de la popularité, notamment dans les stations balnéaires et les grandes villes espagnoles. En termes d'investissement, Madrid, Valence et Malaga sont les provinces où les possibilités de relance sont les plus élevées.

Selon les dernières données du ministère des Travaux publics, les coûts de construction des bâtiments, y compris la consommation de main-d'œuvre et de matériaux, ont augmenté chaque année de plus de 14 %. La nouvelle construction non résidentielle, qui comprend des bâtiments de bureaux, industriels et autres, a augmenté de 21 %, un gain important par rapport à la croissance du secteur résidentiel de 10,6 %. Les rénovations de bâtiments, y compris les travaux sur les structures résidentielles et non résidentielles, ont augmenté de 12,8 %.

Malgré cette situation, les principaux indicateurs du secteur résidentiel, tels que les permis de construire, le volume des transactions et les prix, restent pour l'instant en expansion positive. Selon les données les plus récentes, la pandémie a provoqué une baisse des autorisations de logement en 2020, ce qui a directement contribué à la perte des certificats dachèvement de construction enregistrée au cours des premiers mois de 2022.

Demande croissante de projets de développement de loisirs et dhôtellerie en raison des voyages et du tourisme

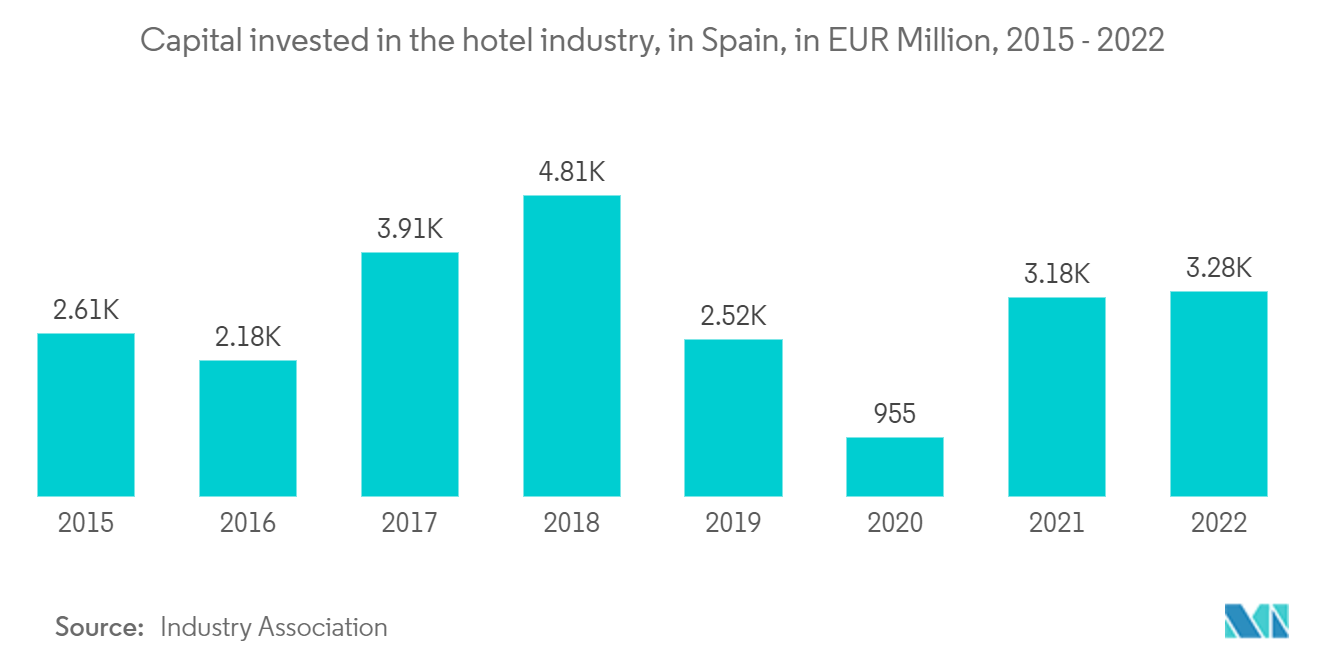

En Espagne, lindustrie hôtelière se prépare à ce que le tourisme retrouve ses niveaux davant la pandémie. Les investisseurs achètent des biens immobiliers pouvant être convertis en hôtels et des terrains pour de nouveaux projets de construction d'hôtels. LEurope du Sud est une destination de voyage populaire et, en 2022, lactivité en Italie, en Espagne et au Portugal atteindra pratiquement les niveaux davant la COVID-19. Lannée 2023 devrait être synonyme de croissance et de prospérité.

L'investissement hôtelier en Espagne s'est élevé à 3,3 milliards d'euros en 2022. Contre 127 hôtels et 19 043 chambres en 2021, 133 hôtels et 17 754 chambres ont été transigés l'année dernière. Trente autres propriétés, dont des terrains destinés au développement hôtelier et des structures destinées à la conversion d'hôtels, ont également été achetées et vendues. En dépassant la barre des 3 milliards deuros et en conservant sa position de troisième meilleur record de la série historique, 2022 sachève en fanfare en termes dinvestissement hôtelier (+3,1% par rapport à 2021). De plus, de largent est dépensé pour rénover certains hôtels existants afin den faire des établissements de premier ordre, capables de fournir ce que veulent les touristes modernes après une longue période de temps.

Par ailleurs, l'intérêt des investisseurs pour les catégories 4 et 5 étoiles s'est accru avec l'entrée de marques étrangères et le repositionnement des hôtels, les ventes de ces classes d'actifs représentant près de 80 % du volume global d'investissement. Avec 49 % des dépenses totales, la catégorie 4 étoiles reste globalement la plus prisée. Les entreprises dinvestissement ont continué de dominer le paysage des investisseurs en 2022, représentant 59 % du volume total investi. Par ailleurs, les groupes hôteliers ont été très actifs, représentant 25 % des acheteurs (contre 16 % en 2021). Les particuliers et les family offices ont fait preuve d'un peu plus de prudence (5 %), tandis que les REIT (6 %) sont restés stables par rapport à l'année dernière.

Aperçu du secteur de la construction en Espagne

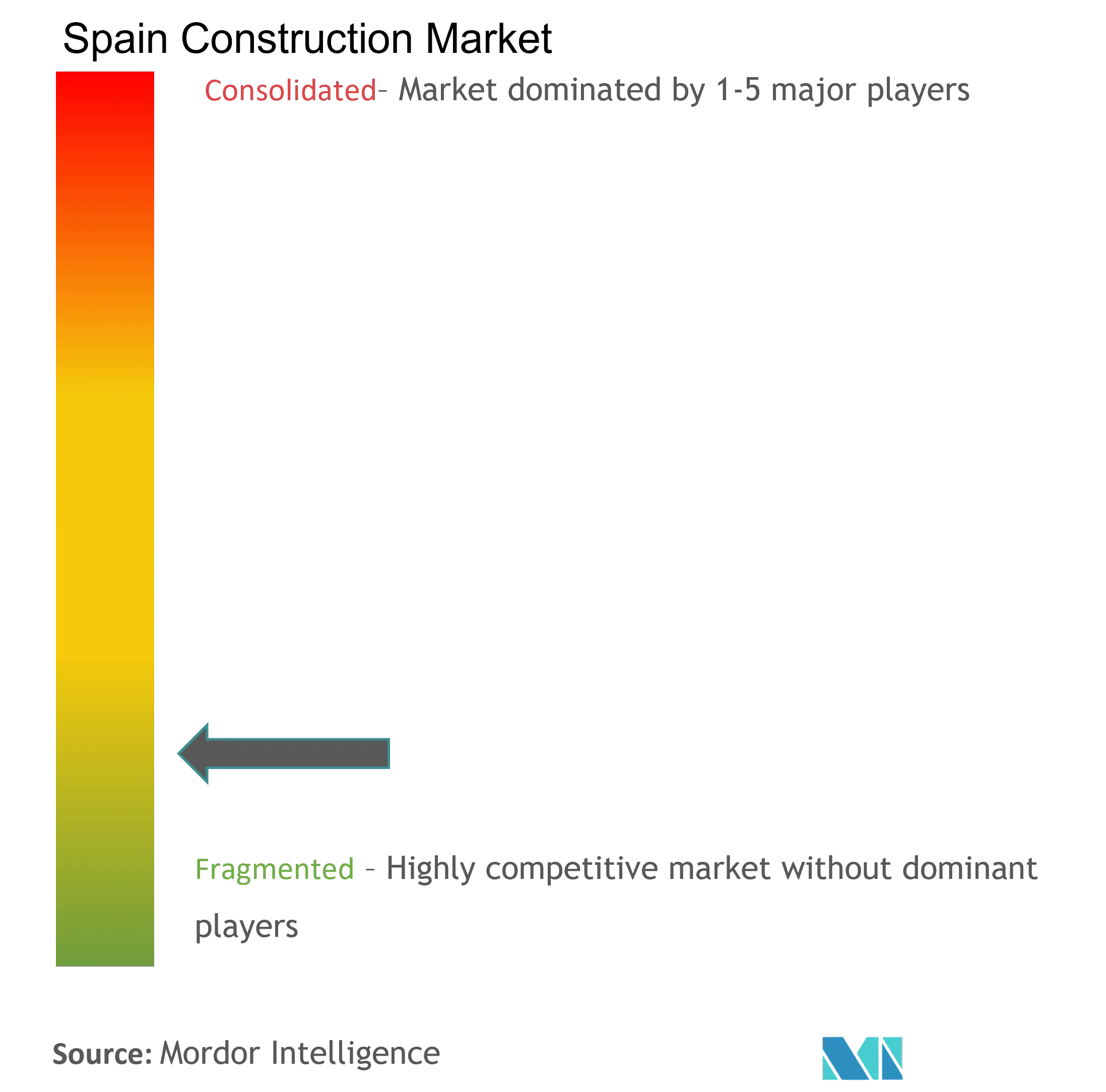

Le marché est fragmenté avec un grand nombre d'acteurs, parmi lesquels Acciona SA, Elecnor SA, Construction Development and Contracts SA, Dredging SA, Cobra Facilities and Services SA, Ferrovial, Obrascon Huarte Lain, Railway Infrastructure Administrator (Adif), etc. La concurrence entre les prestataires de services est encore renforcée par les exigences réglementaires strictes qui doivent être respectées. Les entreprises participent à des transactions de fusions et acquisitions pour développer leurs gammes de produits et se développer au niveau régional.

Le rapport couvre les principaux acteurs opérant sur le marché espagnol de la construction. Le marché devrait croître au cours de la période de prévision en raison de laugmentation des investissements dans la construction, des grands projets à venir dans le pays et dautres facteurs connexes.

Leaders du marché de la construction en Espagne

ACCIONA CONSTRUCCION SA.

DRAGADOS SOCIEDAD ANONIMA

FERROVIAL CONSTRUCCION SA.

COSENTINO GLOBAL SOCIEDAD LIMITADA

COBRA INSTALACIONES Y SERVICIOS SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la construction en Espagne

Juillet 2023 L'entreprise a décidé d'utiliser des piles à combustible à hydrogène pour contribuer à la décarbonation de ses projets de construction dans ses deux prochains projets. Lentreprise installerait un groupe électrogène à pile à combustible à hydrogène zéro émission (GEH2) développé par EODev pour ces projets. Par ailleurs, lentreprise a installé un mât déclairage zéro émission basé sur une pile à combustible à hydrogène développée par ATLAS COPO. Ce prototype a été installé dans la zone adjacente aux bureaux du projet.

Mai 2023 Cosentino, le premier fabricant et distributeur mondial de surfaces innovantes et durables pour l'architecture et le design, a annoncé son intention d'étendre sa production en Amérique du Nord, ce qui marquerait la première usine de fabrication de Cosentino au-delà de son parc industriel d'Almería, en Espagne, et naturel Usine de pierre à Vitoria, Brésil. Sous réserve de finalisation, les travaux devraient débuter à Jacksonville, en Floride, au plus tard en janvier 2025, avec une date d'achèvement prévue d'ici fin 2028 et un investissement estimé à 270 millions de dollars (249,5 millions d'euros).

Segmentation de lindustrie de la construction en Espagne

La construction est le processus de planification, de conception et de construction d'infrastructures et de bâtiments en Espagne. Cela implique lutilisation dune gamme de matériaux, de méthodes et de technologies pour créer diverses structures, notamment des routes, des ponts, des tunnels, des barrages, des aéroports et des bâtiments.

Le marché espagnol de la construction est segmenté par secteur (résidentiel, commercial, industriel, infrastructures (transport), énergie et services publics). Le rapport analyse également les principaux acteurs et le paysage concurrentiel du marché espagnol de la construction . Limpact du COVID-19 a également été intégré et pris en compte au cours de létude. Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Résidentiel |

| Commercial |

| Industriel |

| Infrastructures (Transport) |

| Énergie et services publics |

| Par secteur | Résidentiel |

| Commercial | |

| Industriel | |

| Infrastructures (Transport) | |

| Énergie et services publics |

FAQ sur les études de marché de la construction en Espagne

Quelle est la taille du marché espagnol de la construction ?

La taille du marché espagnol de la construction devrait atteindre 192,55 milliards USD en 2024 et croître à un TCAC de 3 % pour atteindre 223,22 milliards USD dici 2029.

Quelle est la taille actuelle du marché espagnol de la construction ?

En 2024, la taille du marché espagnol de la construction devrait atteindre 192,55 milliards de dollars.

Qui sont les principaux acteurs du marché espagnol de la construction ?

ACCIONA CONSTRUCCION SA., DRAGADOS SOCIEDAD ANONIMA, FERROVIAL CONSTRUCCION SA., COSENTINO GLOBAL SOCIEDAD LIMITADA, COBRA INSTALACIONES Y SERVICIOS SA sont les principales entreprises opérant sur le marché espagnol de la construction.

Quelles années couvre ce marché espagnol de la construction et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché espagnol de la construction était estimée à 186,94 milliards de dollars. Le rapport couvre la taille historique du marché de la construction en Espagne pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la construction en Espagne pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la construction en Espagne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction en Espagne en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction en Espagne comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.