Taille et part du marché de l'éclairage horticole

Analyse du marché de l'éclairage horticole par Mordor Intelligence

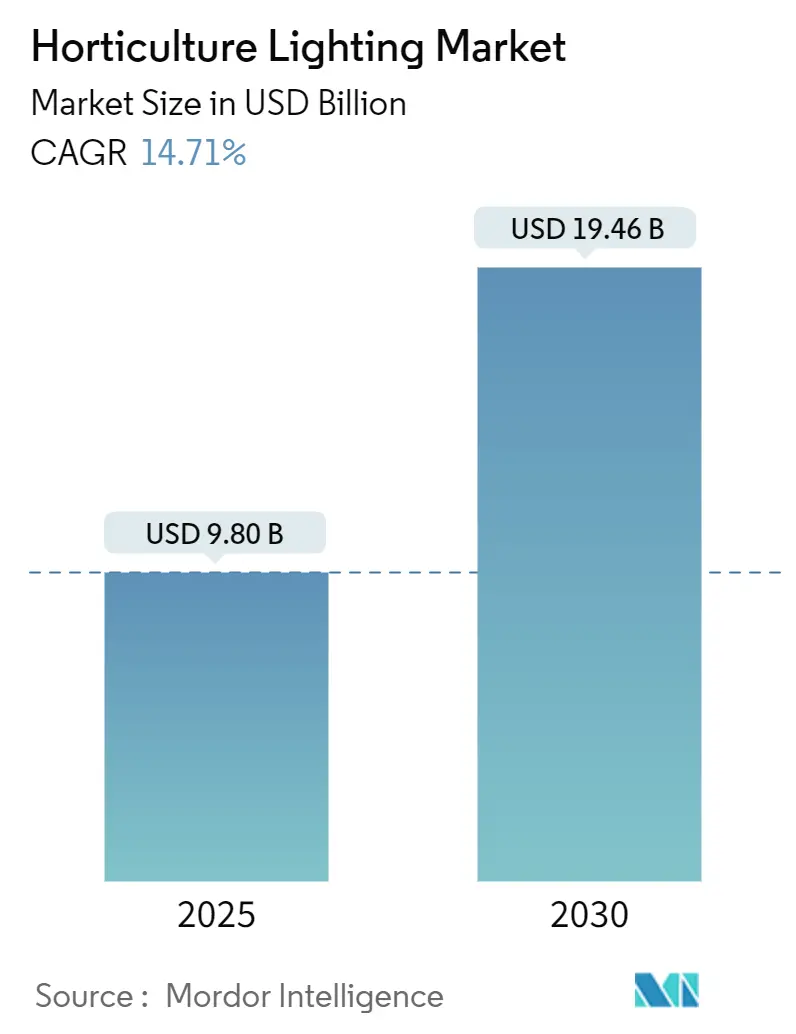

Le marché de l'éclairage horticole s'élevait à 9,80 milliards USD en 2025 et devrait atteindre 19,46 milliards USD d'ici 2030, progressant à un TCAC de 14,71 %. Cette expansion rapide est alimentée par la migration des systèmes sodium haute pression vers des LED à réglage de précision qui réduisent la consommation d'énergie jusqu'à 60 % tout en améliorant la production de métabolites.[1]European Circular Bioeconomy Fund, "RED Horticulture Raises €17 Million to Scale Sustainable Lighting," ecbf.vc La culture légale du cannabis, les programmes de sécurité alimentaire urbaine et les directives énergétiques européennes obligatoires remodèlent les dépenses d'investissement dans l'agriculture en environnement contrôlé. Les fournisseurs de matériel intègrent désormais des contrôles IA qui ajustent finement les spectres heure par heure, donnant aux producteurs un avantage décisif sur le rendement et la qualité. Parallèlement, les programmes de subventions régionales et l'abandon des lampes contenant du mercure éliminent de nombreux obstacles persistants à l'adoption.

Points clés du rapport

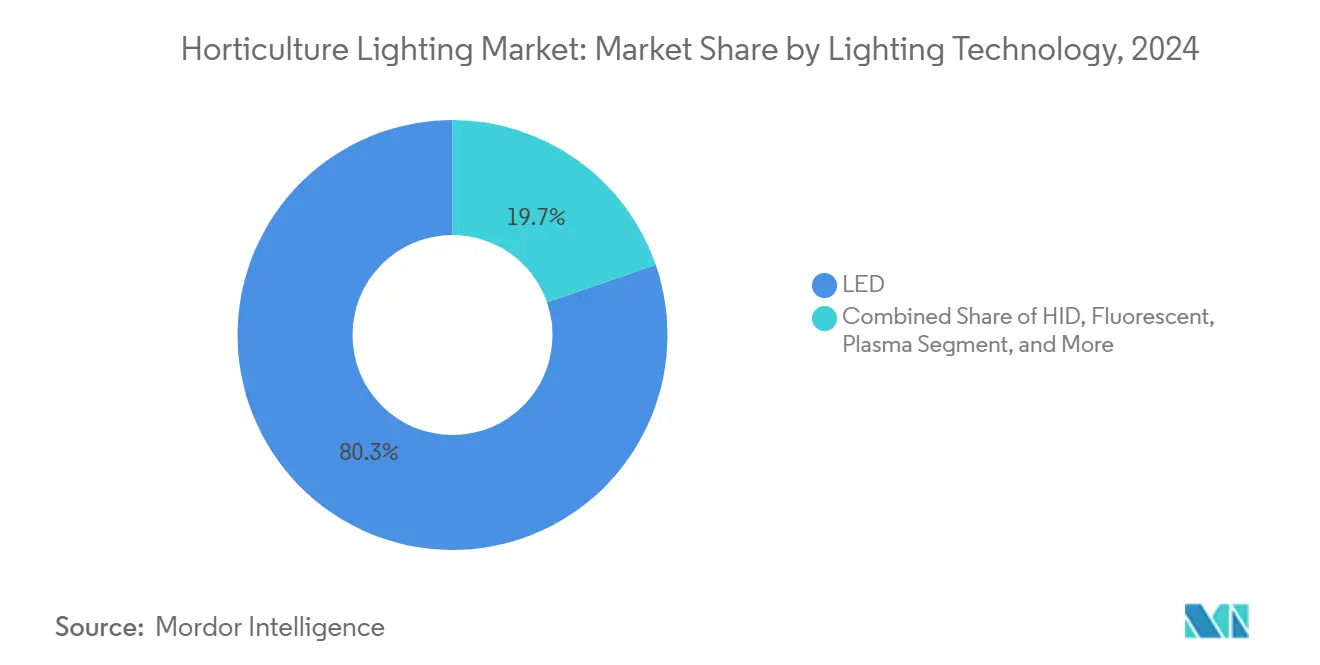

- Par technologie d'éclairage, la LED détenait 80,3 % de part du marché de l'éclairage horticole en 2024, tandis que les puces sub-50 W devraient croître à un TCAC de 18,6 % jusqu'en 2030.

- Par offre, le matériel détenait 91,4 % de part de la taille du marché de l'éclairage horticole en 2024, tandis que les logiciels et services devraient croître à un TCAC de 20,8 % jusqu'en 2030.

- Par type d'installation, les projets de retrofit représentaient 58,7 % de part de la taille du marché de l'éclairage horticole en 2024 ; les nouvelles constructions devraient croître à un TCAC de 15,2 % sur 2025-2030.

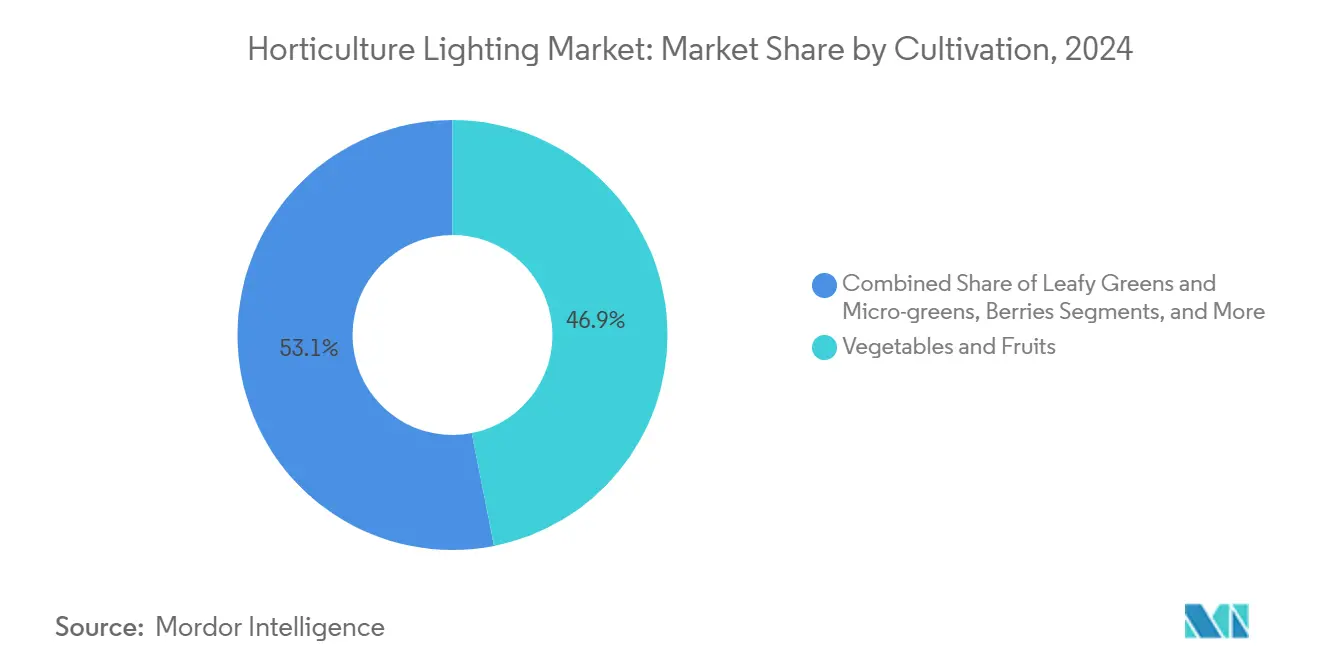

- Par culture, les légumes et fruits maintenaient 46,9 % de part du marché de l'éclairage horticole en 2024, tandis que le cannabis et les cultures spécialisées devraient mener la croissance à un TCAC de 17,5 % jusqu'en 2030.

- Par application, les serres détenaient 43,2 % de part de revenus en 2024 ; les fermes verticales devraient progresser à un TCAC de 19,6 % jusqu'en 2030.

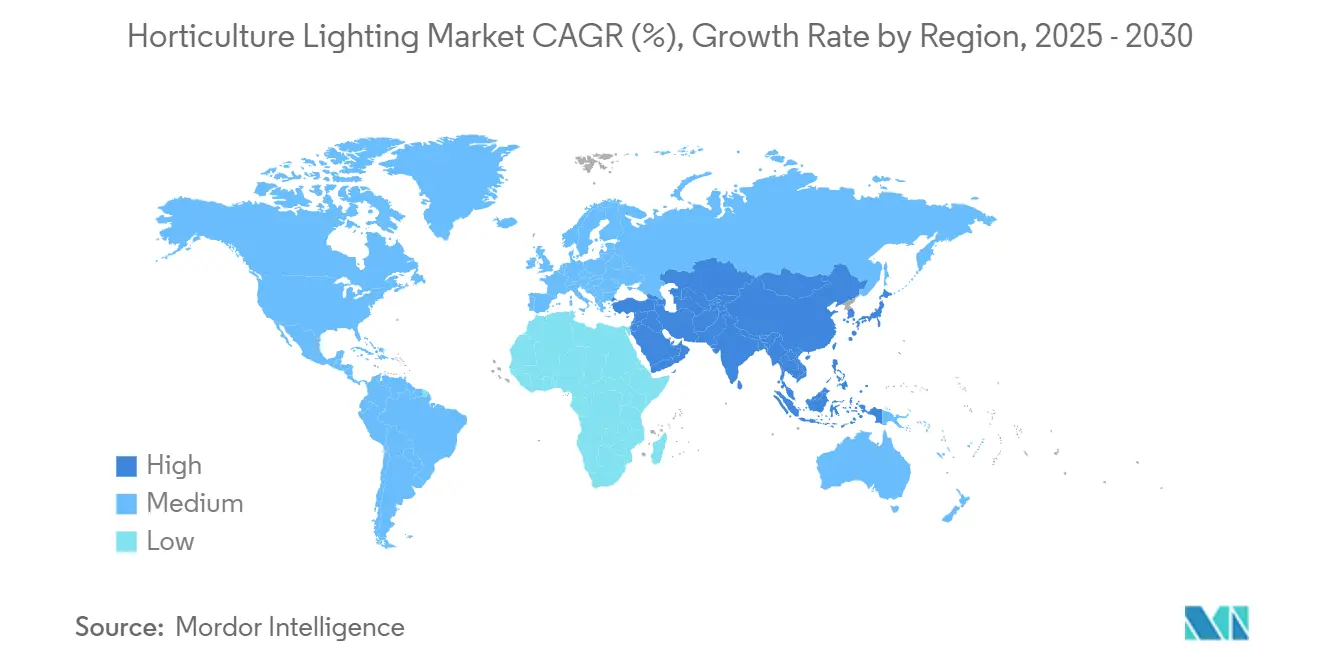

- Par géographie, l'Europe menait avec 34,7 % de part du marché de l'éclairage horticole en 2024, tandis que l'Asie devrait afficher le TCAC le plus rapide de 15,3 % jusqu'en 2030.

Tendances et insights du marché mondial de l'éclairage horticole

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Spectres LED à réglage de précision augmentant le rendement en cannabinoïdes | +2.8% | Amérique du Nord, retombées en Europe | Moyen terme (2-4 ans) |

| Programmes de sécurité alimentaire urbaine propulsant la demande de fermes verticales | +3.2% | Cœur APAC | Long terme (≥ 4 ans) |

| Directives UE "Paré pour 55" mandatant les retrofits LED | +2.1% | Europe | Court terme (≤ 2 ans) |

| Solutions CEA micro-alimentées hors réseau pour l'agriculture désertique | +1.4% | Moyen-Orient | Moyen terme (2-4 ans) |

| Obligations vertes liées ESG finançant les déploiements LED à grande échelle | +1.9% | Marchés développés | Long terme (≥ 4 ans) |

| Analytique d'éclairage activée par IA améliorant l'efficacité d'utilisation des ressources | +1.5% | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Spectres LED à réglage de précision élevant l'économie du cannabis

Les essais de recherche montrent que la lumière blanche avec des pics rouges doubles à 640 nm et 660 nm augmente le poids des bourgeons et l'efficacité d'utilisation de la lumière par rapport aux systèmes à pic unique.[2]Frontiers in Plant Science, "Optimizing Growth and Cannabinoid Accumulation in Cannabis," frontiersin.org La supplémentation rouge lointain raccourcit le cycle d'éclairage quotidien de 12 heures à 10 heures tout en préservant la teneur en cannabinoïdes, réduisant encore de 5,5 % la consommation d'énergie. Les producteurs commerciaux considèrent donc les recettes spectrales comme une propriété intellectuelle exclusive, et paient volontiers des primes de prix de 30-40 % pour les luminaires optimisés pour le cannabis. Cette tarification premium protège les fournisseurs de la pression sur les marges des matières premières et attire de nouveaux capitaux-risque vers le marché de l'éclairage horticole. La légalisation en cours dans les États américains et le projet de loi allemand sur l'usage adulte garantiront une visibilité de la demande sur plusieurs années.

Programmes de sécurité alimentaire urbaine accélérant la croissance des fermes verticales

Les mégapoles asiatiques défendent l'agriculture verticale pour compenser la pénurie de terres et la dépendance aux importations. Le projet GigaFarm de Dubaï vise une production annuelle de 3 millions de kg en utilisant des tours hydroponiques empilées éclairées exclusivement par LED. Les EAU seuls visent à mettre en service 500 fermes verticales d'ici 2026. Everlight et Fucai de Taiwan tirent parti de la proximité géographique pour fournir des luminaires adaptés, réduisant les délais de livraison et les coûts logistiques pour les producteurs régionaux. L'éclairage représentant 25-45 % des coûts opérationnels des fermes verticales, chaque gain d'efficacité incrémental se répercute directement sur les marges bénéficiaires. Par conséquent, le marché de l'éclairage horticole trouve sa plus forte croissance unitaire dans les fermes compactes centrées sur la ville plutôt que dans les serres traditionnelles.

Directive UE Paré pour 55 catalyse la vague de retrofit

La directive révisée sur la performance énergétique des bâtiments oblige les serres chauffées à remplacer les lampes anciennes par des LED connectées dans le cadre des objectifs de décarbonation 2050.[3]Signify, "Revised EPBD Positions Connected LED Lighting as Key Efficiency Lever," signify.com L'interdiction effective en février 2025 des fluorescentes à base de mercure accélère encore davantage le changement. Les essais pilotes néerlandais montrent que les serres à tomates tout-LED réduisent l'apport de chaleur de 40 % sans perte de rendement. Les budgets d'investissement libérés par des factures d'énergie plus basses raccourcissent les délais de récupération à trois ans ou moins, éliminant les dernières objections économiques. Pour les fournisseurs, l'Europe fournit un pipeline de remplacement à haut volume qui lisse les revenus même lorsque l'activité de nouvelles constructions ralentit.

Obligations vertes ESG d'entreprise débloquent le capital pour l'éclairage intelligent

Les producteurs exploitent les instruments de dette liés ESG pour financer des retrofits à grande échelle qui s'alignent sur les engagements de neutralité carbone et hydrique. RED Horticulture a clôturé une série A de 17 millions EUR en 2024 pour commercialiser les lumières pilotées par IA qui promettent 60 % d'économies d'énergie et 35 % de gains de rendement. Les investisseurs prisent les métriques d'impact transparentes, et les mises à niveau LED offrent un évitement de CO₂ quantifiable. Alors que plus de fonds de durabilité entrent dans l'agriculture, le marché de l'éclairage horticole gagne une base de financement diversifiée au-delà des prêts d'équipement traditionnels, renforçant la demande même pendant les ralentissements macro-économiques

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Inflation des coûts de l'aluminium et des terres rares | -1.8% | Mondial, plus fort en Asie | Court terme (≤ 2 ans) |

| Tarifs d'importation régionaux fragmentés | -1.2% | Asie-Pacifique | Moyen terme (2-4 ans) |

| Coûts de conformité à la sécurité photobiologique | -0.9% | Europe | Court terme (≤ 2 ans) |

| Interopérabilité DALI/KNX limitée dans les domaines hérités | -0.7% | Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Inflation des coûts des matériaux comprime les marges des luminaires

Les dissipateurs thermiques en aluminium représentent jusqu'à 30 % de la nomenclature des éclairages de culture haute puissance. Les prix au comptant ont augmenté de 28 % en glissement annuel, tandis que les phosphores de terres rares ont bondi en tandem, érodant les marges brutes pour les fabricants de luminaires. Les tarifs États-Unis-Chine de 104 % sur les composants d'éclairage ont encore gonflé les coûts rendus pour les importateurs nord-américains.[4]Inside Lighting, "Industry Rattled as U.S.-China Tariffs Hit 104%," inside.lighting Les fournisseurs s'approvisionnent désormais en double auprès du Vietnam et de l'Inde, mais les taux d'expédition ont doublé à plus de 200 000 USD par conteneur, limitant les économies. Les petites entreprises reportent l'investissement en capital, ralentissant la cadence d'innovation et réduisant l'intensité concurrentielle dans l'industrie de l'éclairage horticole.

Conformité à la sécurité photobiologique retarde les lancements de produits

Sous la norme IEC 62471, les lampes vendues dans l'UE doivent subir des tests de risque de lumière bleue et une certification de groupe de risque avant l'entrée sur le marché. Chaque variante de spectre peut coûter 50 000-200 000 EUR en frais de laboratoire et documentation.[5]Luminus Devices, "Understanding IEC 62471 Eye Safety Risk Groups," luminusdevices.zendesk.com Les start-ups manquant d'équipes réglementaires internes sautent souvent l'Europe entièrement, rétrécissant le choix des acheteurs et ralentissant l'adoption de spectres de pointe. Pour les marques établies, la conformité élève les barrières à l'entrée et allonge l'amortissement pour les nouvelles plateformes de produits, exerçant un frein modeste sur la croissance globale du marché de l'éclairage horticole.

Analyse des segments

Par technologie d'éclairage : l'innovation LED maintient le leadership

Les LED détenaient une tranche de 80,3 % du marché de l'éclairage horticole en 2024 grâce aux gains d'efficacité qui réduisent les factures d'électricité jusqu'à 60 %. La catégorie sub-50 W est en voie d'atteindre un TCAC de 18,6 % alors que les fermes verticales déploient des modules denses et à faible chaleur pour atteindre les canopées inférieures. Les dispositifs haute puissance 50-300 W continuent de dominer les retrofits de serres, tandis que les moteurs >300 W servent les opérations de grands campus nécessitant des densités de flux photoniques élevées. Les lampes fluorescentes ont commencé une élimination progressive abrupte après l'interdiction du mercure de février 2025, et les systèmes plasma siègent maintenant dans des niches spécialisées. L'intention déclarée de Samsung de sortir des LED d'ici 2030 signale que l'échelle seule est insuffisante sans expertise spécifique à l'application.

Alors que les LED passent de nouveauté disruptive à infrastructure essentielle, l'accent concurrentiel se déplace vers la flexibilité spectrale et les crochets logiciels. Les résultats Q3 2024 d'ams OSRAM ont révélé des pics de ventes saisonniers alignés sur les calendriers de culture plutôt que sur les courbes d'adoption technologique. Les fournisseurs synchronisent donc les lancements de produits avec les fenêtres de plantation, reflétant un marché de l'éclairage horticole en maturation. La R&D collaborative entre les fabricants de luminaires et les sélectionneurs de semences émerge également, visant à co-optimiser la génétique et les recettes lumineuses pour un rendement maximal.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par offre : les services centrés sur le logiciel gagnent du terrain

Le matériel captait encore 91,4 % des dépenses en 2024, reflétant le coût initial élevé des luminaires et pilotes. Pourtant, la tranche logiciels et services augmente à un TCAC de 20,8 % alors que les producteurs regardent au-delà du simple rendement lumineux vers le contrôle algorithmique. Des plateformes comme le système Smart LED de Sollum relient les bases de données de physiologie des cultures avec la gradation dynamique pour stimuler la productivité. L'intégration GrowWise de Philips avec les ordinateurs climatiques d'Hoogendoorn regroupe éclairage, CVC et irrigation dans un seul tableau de bord.

Les frais logiciels récurrents créent des flux de rente prévisibles pour les fabricants et incitent aux mises à niveau continues de fonctionnalités. Avec le temps, l'analytique différenciée pourrait éclipser l'efficacité des composants comme principal levier concurrentiel dans le marché de l'éclairage horticole. Les fournisseurs premiers moteurs investissent dans le talent en science des données, transformant des décennies d'études photobiologiques en algorithmes commerciaux qui commandent une tarification premium.

Par type d'installation : les nouvelles constructions prennent le manteau de croissance

Les retrofits représentaient 58,7 % des projets en 2024, poussés par les domaines HPS vieillissants se précipitant pour respecter les codes énergétiques. Leur part déclinera alors que le pipeline de serres non converties se tarit et que les nouvelles constructions croissent à 15,2 % TCAC. La serre de 65 acres d'Oasthouse Ventures en Virginie, prévue pour ouvrir en 2026, est conçue autour des LED dès le départ, soulignant comment la liberté de conception améliore le placement des luminaires et le flux d'air. Les installations de démonstration du Québec soulignent l'appétit gouvernemental pour l'agriculture construite sur mesure et climatiquement positive.

Les nouvelles constructions bénéficient de conceptions structurelles qui supportent les chaînes intra-canopée et les plates-formes d'éclairage mobiles impossibles dans les maisons héritées. Des fournisseurs comme Current déploient des modules minces qui se glissent entre les rangées de vignes, se traduisant directement par des gains de rendement. Alors que plus de développeurs optent pour des contrôles intégrés, le marché de l'éclairage horticole gagne un pied à long terme dans les campus CEA à pile complète.

Par culture : cannabis et cultures spécialisées dépassent les produits de base

Les légumes et fruits ont conservé 46,9 % de part en 2024 en raison des réseaux de serres enracinés. Néanmoins, le cannabis et les cultures spécialisées grimperont à 17,5 % TCAC alors que la légalisation et la tarification premium justifient des régimes lumineux élaborés. Les essais étendant les photopériodes à 13 heures ont stimulé le poids d'inflorescence jusqu'à 1,5 × par rapport à la norme de 12 heures. Les herbes spécialisées, micro-verts et safran voient également de la valeur dans le réglage spectral qui améliore les composés actifs.

La croissance future dépend des recettes spécifiques aux cultures plutôt que des luminaires taille unique. Les fournisseurs qui cataloguent les réponses de cultivars se positionnent pour des relations clients collantes et des prix de vente moyens plus élevés. Inversement, les maisons de tomates et concombres de matières premières feront de plus en plus d'appels d'offres pour les luminaires sur le coût par photon, renforçant un marché de l'éclairage horticole à double vitesse.

Par application : les fermes verticales rétrécissent l'écart avec les serres

Les serres contrôlaient 43,2 % de la demande en 2024 mais font face à une concurrence croissante des fermes verticales en expansion à 19,6 % TCAC. Les sites urbains raccourcissent les chaînes logistiques, livrent des produits sans pesticides et séduisent les investisseurs institutionnels ciblant les portefeuilles ESG. Cependant, les factures d'éclairage peuvent avaler 45 % du coût opérationnel, rendant l'efficacité primordiale. Les LED avancées avec haute efficacité photosynthétique photonique et gradation granulaire atténuent ce fardeau.

Les campus de recherche et fermes conteneurs fournissent des bancs d'essai pour les technologies de pointe comme les spectres enrichis en rouge profond qui raccourcissent les temps de floraison. Les piles aquaponiques marient les flux de nutriments des déchets de poisson avec la production végétale, créant des systèmes circulaires qui dépendent fortement d'un éclairage précis pour équilibrer les taux de croissance. Alors que ces formats diversifiés mûrissent, le marché de l'éclairage horticole s'élargit au-delà de ses origines de serre.

Analyse géographique

L'Europe menait le marché de l'éclairage horticole avec une part de 34,7 % en 2024, soutenue par des mandats énergétiques stricts et des clusters de serres centenaires aux Pays-Bas et en Allemagne. Les essais prouvant des réductions d'apport de chaleur de 40 % sous des régimes tout-LED renforcent l'argument économique même avant l'application des pénalités carbone. Les subventions pour la technologie agricole intelligente en Scandinavie soutiennent encore la demande.

L'Asie-Pacifique livre la croissance la plus rapide à 15,3 % TCAC jusqu'en 2030, ancrée par les déploiements de fermes verticales de Chine, Japon et Singapour. Les fabricants LED taïwanais Everlight et Fucai adaptent des SKU horticoles à haute marge pour l'intégration locale, soutenant une taille de marché régional de l'éclairage horticole attendue pour dépasser 2,06 milliards USD d'ici 2029. L'urbanisation rapide et la dépendance aux importations alimentaires rendent les fermes intra-urbaines politiquement attrayantes.

L'Amérique du Nord montre un élan constant malgré la volatilité des coûts induite par les tarifs. La légalisation du cannabis dans des États américains supplémentaires canalise le capital vers des luminaires spécifiques au spectre qui élèvent les rendements en cannabinoïdes. L'Amérique du Sud et le Moyen-Orient sont naissants mais prometteurs : les États du Golfe pionniers de serres alimentées par l'énergie solaire qui réduisent l'usage de l'eau de 70 %, montrant des modèles hors réseau transférables à d'autres zones arides.

Paysage concurrentiel

L'intensité concurrentielle est modérée, avec des marques de premier plan détenant des parts significatives mais non dominantes. Signify a acquis Fluence en 2024 pour stimuler la portée agrotech et tirer parti de son réseau de service mondial. ams OSRAM se concentre sur l'innovation d'émetteurs, débutant l'OSCONIQ P 3737 pour les environnements de serre robustes. Acuity Brands a intégré la ligne Arize de Current dans son portefeuille pour gagner pied dans les segments de culture spécialisés.

Les start-ups se différencient par l'IA et la propriété des données. La plateforme MyRED de RED Horticulture couple capteurs temps réel avec spectres adaptatifs, revendiquant 35 % de gains de rendement. Sollum Technologies intègre la détection de stade de croissance pour automatiser les courbes de gradation. L'inflation des matériaux et les obstacles de conformité rétrécissent les marges, poussant le domaine vers la consolidation. La sortie prévue de Samsung pourrait libérer des parts pour les fabricants de diodes de second rang mais peut aussi resserrer l'offre en amont, élevant le pouvoir de négociation pour les fournisseurs de puces restants.

À plus long terme, les avantages iront aux entreprises qui fusionnent agronomie, logiciel et matériel en solutions packagées. Les partenariats avec les entreprises de semences et les spécialistes de contrôle climatique pointent dans cette direction. Le marché de l'éclairage horticole se situe donc à un point d'inflexion où les écosystèmes de plateformes comptent plus que les luminaires isolés.

Leaders de l'industrie de l'éclairage horticole

-

Heliospectra AB

-

Cree LED

-

OSRAM GmbH

-

Acuity Brands Inc.

-

Signify Holding

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Oasthouse Ventures a commencé la construction de la plus grande serre américaine en Virginie, un site de 65 acres prévu pour achèvement en 2026 avec 1,1 milliard USD d'impact économique et 118 emplois.

- Février 2025 : L'UE a appliqué les interdictions sur les lampes fluorescentes contenant du mercure, accélérant les mises à niveau LED dans les serres européennes.

- Janvier 2025 : ams OSRAM a présenté la LED haute puissance OSCONIQ P 3737 à electronica 2024, ciblant une plus haute durabilité dans les déploiements horticoles.

- Novembre 2024 : RED Horticulture a clôturé un tour de série A de 17 millions EUR mené par le Fonds européen de bioéconomie circulaire pour faire évoluer les plateformes d'éclairage basées sur l'IA.

- Octobre 2024 : Philips Horticulture et Hoogendoorn Growth Management ont intégré l'éclairage intelligent avec les contrôles climatiques pour les fermes verticales.

Portée du rapport mondial du marché de l'éclairage horticole

L'éclairage horticole augmente, soutient et permet la croissance des plantes en les illuminant avec de la lumière artificielle. L'éclairage horticole complète la lumière naturelle du jour et élève les niveaux de lumière de croissance pour améliorer la photosynthèse, améliorant ainsi la croissance et la qualité des plantes. Cela remplace également la lumière du jour par de la lumière artificielle pour un contrôle climatique ultime.

Le marché de l'éclairage horticole est segmenté par technologie (LED, HID (MH (halogénure métallique) et HPS (sodium haute pression)), type d'application (légumes et fruits, floriculture, agriculture urbaine, serres, intérieur et agriculture verticale, agriculture verticale), et géographie. Les tailles et prévisions du marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| LED | Par puissance de puce | Moins de 50 W |

| 50-300 W | ||

| Plus de 300 W | ||

| HID | Halogénure métallique (MH) | |

| Sodium haute pression (HPS) | ||

| Fluorescente | ||

| Plasma et autres |

| Matériel (luminaires, pilotes, contrôles) |

| Logiciels et services |

| Nouvelles installations |

| Installations de retrofit |

| Légumes et fruits |

| Légumes-feuilles et micro-verts |

| Baies |

| Tomates et poivrons |

| Fleurs et plantes ornementales |

| Cannabis et cultures spécialisées |

| Autres cultures |

| Serres |

| Fermes intérieures et verticales |

| Installations de recherche/académiques |

| Aquaponique et fermes conteneurs |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Pays nordiques | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Asie du Sud-Est | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Pays du Conseil de coopération du Golfe |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par technologie d'éclairage | LED | Par puissance de puce | Moins de 50 W |

| 50-300 W | |||

| Plus de 300 W | |||

| HID | Halogénure métallique (MH) | ||

| Sodium haute pression (HPS) | |||

| Fluorescente | |||

| Plasma et autres | |||

| Par offre | Matériel (luminaires, pilotes, contrôles) | ||

| Logiciels et services | |||

| Par type d'installation | Nouvelles installations | ||

| Installations de retrofit | |||

| Par culture | Légumes et fruits | ||

| Légumes-feuilles et micro-verts | |||

| Baies | |||

| Tomates et poivrons | |||

| Fleurs et plantes ornementales | |||

| Cannabis et cultures spécialisées | |||

| Autres cultures | |||

| Par application | Serres | ||

| Fermes intérieures et verticales | |||

| Installations de recherche/académiques | |||

| Aquaponique et fermes conteneurs | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Pays nordiques | |||

| Reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Asie du Sud-Est | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Pays du Conseil de coopération du Golfe | |

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'éclairage horticole ?

La taille du marché de l'éclairage horticole a atteint 9,80 milliards USD en 2025 et devrait grimper à 19,46 milliards USD d'ici 2030 à un TCAC de 14,71 %.

Quelle technologie mène le marché de l'éclairage horticole ?

La technologie LED domine avec une part de 80,3 % en 2024, portée par l'efficacité supérieure et les capacités de contrôle spectral.

Pourquoi les fermes verticales sont-elles importantes pour le marché de l'éclairage horticole ?

Les fermes verticales croissent à un TCAC de 19,6 % car elles utilisent des zones de culture empilées et l'éclairage LED pour fournir des produits frais aux centres urbains denses tout en minimisant l'usage des terres.

Comment les réglementations UE affectent-elles les choix d'éclairage de serres ?

Le cadre UE Paré pour 55 et l'interdiction des lampes fluorescentes 2025 contraignent les opérateurs de serres à adopter des systèmes LED connectés pour respecter les exigences d'efficacité énergétique et éviter les pénalités.

Quel rôle joue la culture du cannabis dans la demande d'éclairage ?

Les cultures légales de cannabis demandent des luminaires spécifiques au spectre qui améliorent les rendements en cannabinoïdes, soutenant un TCAC de 17,5 % dans le segment cannabis et cultures spécialisées.

Les logiciels et services deviennent-ils significatifs dans le marché de l'éclairage horticole ?

Oui, les logiciels et services devraient croître à un TCAC de 20,8 % alors que les producteurs s'abonnent aux plateformes IA qui optimisent les spectres en temps réel pour des rendements plus élevés et des coûts énergétiques plus bas.

Dernière mise à jour de la page le: