Taille et part du marché des dispositifs médicaux reconditionnés

Analyse du marché des dispositifs médicaux reconditionnés par Mordor Intelligence

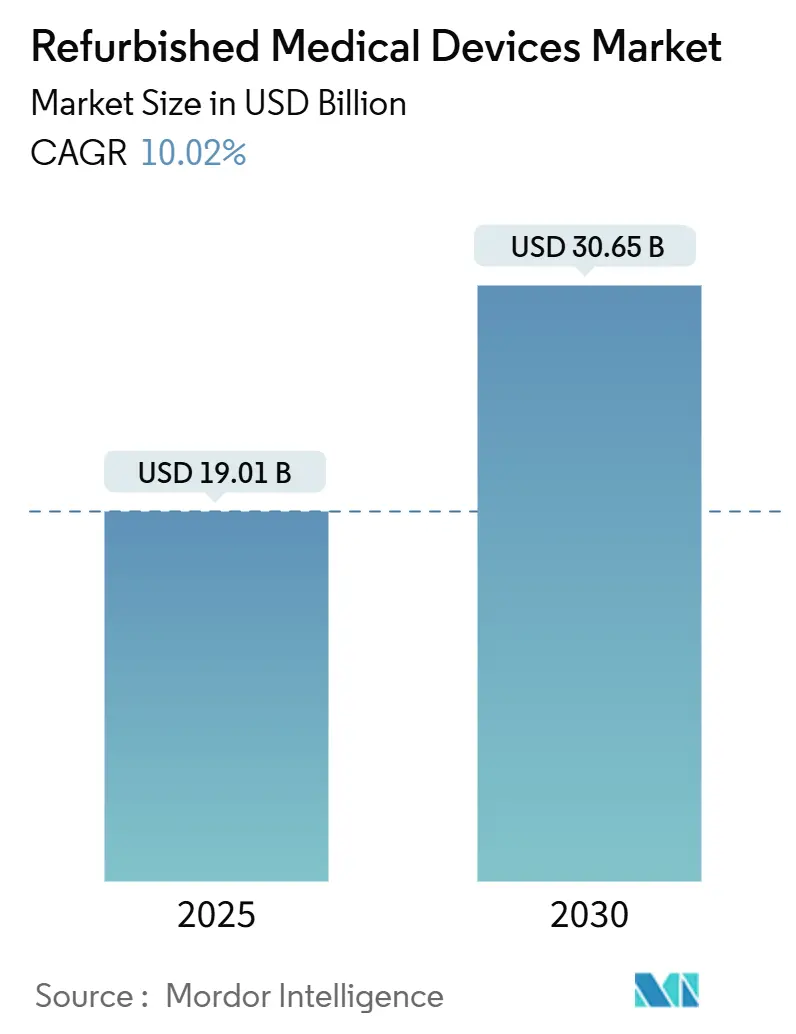

La taille du marché des équipements médicaux reconditionnés est évaluée à 19,01 milliards USD en 2025 et devrait atteindre 30,65 milliards USD d'ici 2030, reflétant un TCAC de 10,02 %. Les hôpitaux, centres de chirurgie ambulatoire et prestataires de diagnostic indépendants préfèrent de plus en plus les unités reconditionnées car elles combinent des performances fiables avec des économies de 40 à 60 % sur les dépenses d'investissement. L'élan de croissance reflète également les contraintes budgétaires hospitalières, un tournant vers des règles d'achat d'économie circulaire et des cycles de certification plus rapides pour les systèmes d'imagerie compatibles IA. Un pool croissant de centres de diagnostic privés en Asie et en Amérique latine amplifie la demande, tandis que les plateformes d'enchères numériques augmentent la liquidité dans la chaîne d'équipements secondaires. Du côté de l'offre, les reconditionneurs de fabricants d'équipements d'origine (OEM) conservent la confiance de la marque et pratiquent des prix premium, mais les reconditionneurs indépendants se développent rapidement en ciblant les géographies mal desservies et les modalités de niche.

Points clés du rapport

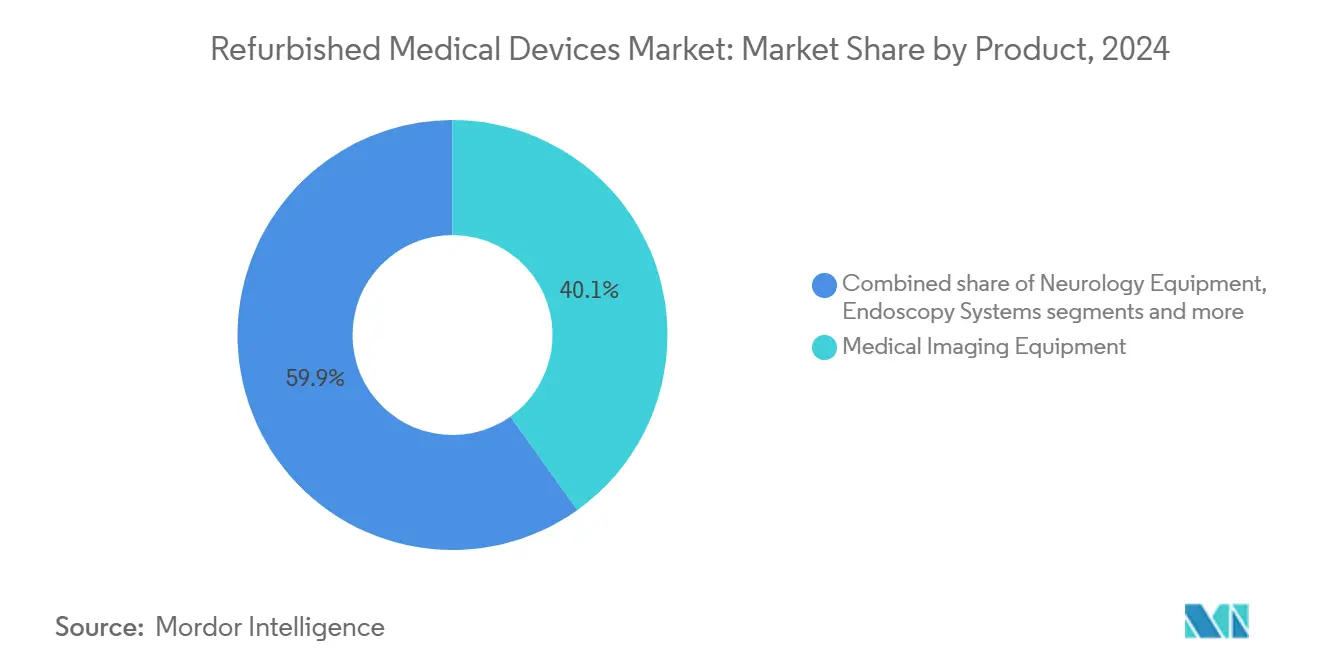

- Par catégorie de produits, les équipements d'imagerie médicale ont dominé avec 40,13 % de part du marché des équipements médicaux reconditionnés en 2024 ; les équipements de salle d'opération et chirurgicaux devraient croître à un TCAC de 11,85 % jusqu'en 2030.

- Par fournisseur de reconditionnement, les canaux certifiés OEM détenaient 64,56 % de part du marché des équipements médicaux reconditionnés en 2024, tandis que les reconditionneurs indépendants et internes croissent à un TCAC de 10,78 % jusqu'en 2030.

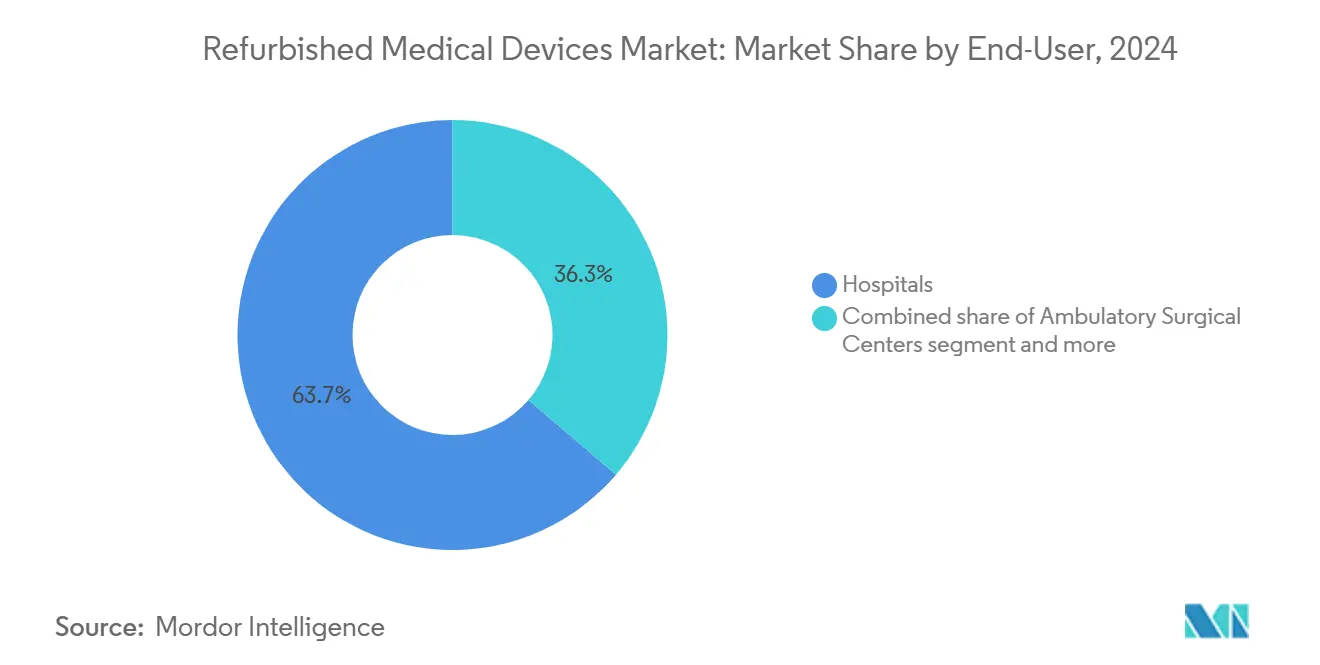

- Par utilisateur final, les hôpitaux représentaient 63,75 % de part de la taille du marché des équipements médicaux reconditionnés en 2024, et les centres de chirurgie ambulatoire progressent à un TCAC de 11,57 % jusqu'en 2030.

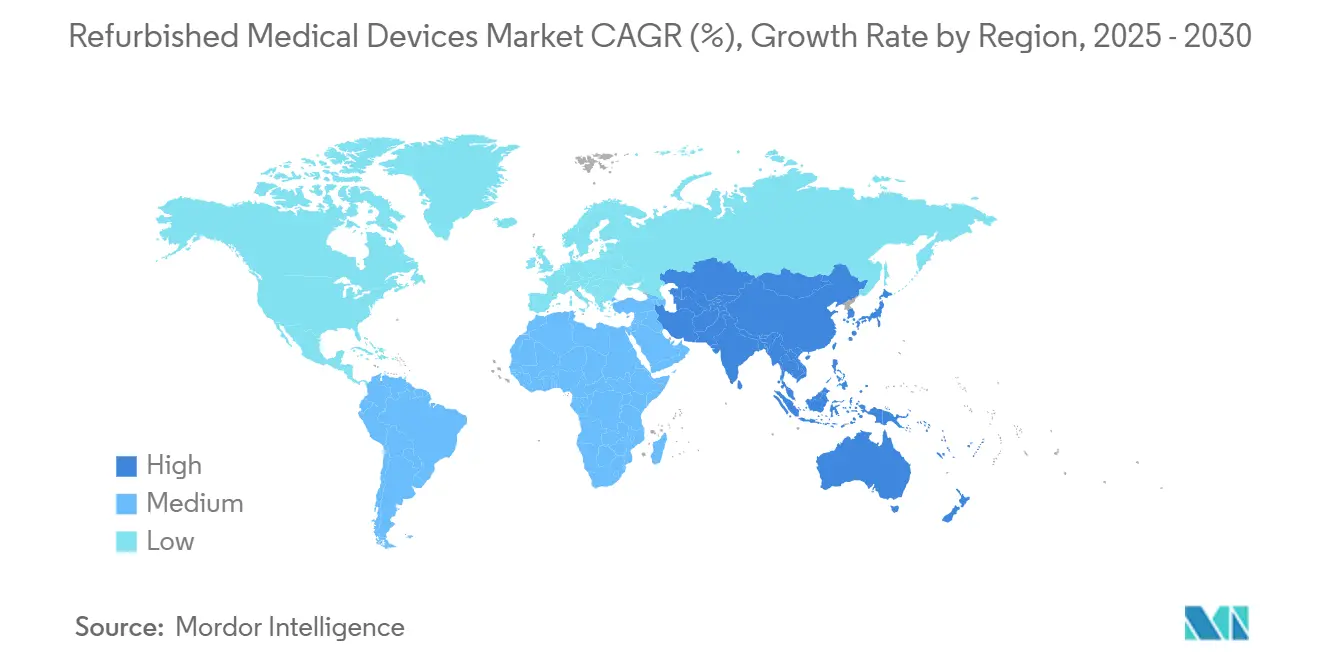

- Par géographie, l'Amérique du Nord commandait 40,02 % de la taille du marché des équipements médicaux reconditionnés en 2024 ; l'Asie-Pacifique devrait afficher le TCAC le plus rapide de 11,38 % entre 2025 et 2030.

Tendances et aperçus du marché mondial des dispositifs médicaux reconditionnés

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Impératifs de maîtrise des coûts de santé | +2.8% | Amérique du Nord, Europe, retombées mondiales | Court terme (≤ 2 ans) |

| Poussée de conformité à l'économie circulaire | +1.9% | Europe, Amérique du Nord, retombées Asie-Pacifique | Moyen terme (2-4 ans) |

| Cycle de mise à niveau d'imagerie compatible IA | +1.7% | Amérique du Nord, Europe, Asie-Pacifique développée | Moyen terme (2-4 ans) |

| Prolifération des centres de diagnostic privés | +1.5% | Asie-Pacifique, Moyen-Orient et Afrique, Amérique du Sud | Court terme (≤ 2 ans) |

| Incitations fiscales pour équipements d'occasion | +1.2% | Amérique du Nord, pays européens et asiatiques sélectionnés | Court terme (≤ 2 ans) |

| Émergence des plateformes d'enchères en ligne | +0.8% | Mondial, plus fort en Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Impératifs de maîtrise des coûts de santé

Les hôpitaux ont dépensé 146,9 milliards USD en fournitures médicales en 2023 tout en faisant face à 130 milliards USD de sous-paiements Medicare et Medicaid[1]American Hospital Association, "Costs of Caring," American Hospital Association, aha.org, aiguisant le besoin d'équipements qui étendent les budgets sans réduire la qualité des soins. Les scanners de résonance magnétique reconditionnés, qui coûtent 40 à 60 % de moins qu'une unité neuve, libèrent des capitaux pour les investissements en personnel et numériques. En 2023, l'âge moyen de remplacement des systèmes d'imagerie a augmenté de 7,1 %, preuve que les prestataires allongent les cycles d'actifs et considèrent les achats reconditionnés comme une couverture stratégique contre les remboursements retardés. Le moteur est le plus aigu dans les systèmes de remboursement avancés, notamment aux États-Unis, où la pression sur les revenus marginaux force les directeurs financiers à traiter le coût total de possession comme le critère d'achat principal.

Poussée de conformité à l'économie circulaire

Les systèmes de santé à travers l'Europe intègrent des règles de cycle de vie dans les budgets d'investissement, récompensant les équipements qui réintègrent les chaînes de valeur plutôt que de finir en décharge. Les OEM répondent en reconceptualisant les scanners et moniteurs avec des pièces modulaires qui peuvent être échangées rapidement lors du reconditionnement. Le marché des équipements médicaux reconditionnés bénéficie de ces règles car les achats durables réduisent la demande de matières premières tout en respectant les normes de performance. Les projets pilotes qui recyclent les métaux et polymères des sondes diagnostiques démontrent maintenant des voies de réutilisation sûres. L'acceptation large nécessite que les fabricants, régulateurs et groupes hospitaliers s'accordent sur des critères de test partagés, mais les adopteurs précoces rapportent déjà des réductions d'émissions mesurables aux côtés des économies budgétaires.

Cycle de mise à niveau d'imagerie compatible IA

Les établissements qui ne peuvent pas se permettre de nouveaux scanners natifs IA commandent des unités CT ou IRM reconditionnées qui reçoivent des GPU mis à niveau et des logiciels d'analyse pendant le reconditionnement. Ces dispositifs ' reconditionnés intelligents ' offrent des algorithmes de détection de lésions et des tableaux de bord de maintenance prédictive à environ la moitié du prix des systèmes IA neufs d'usine. Le nouveau niveau de valeur élargit l'utilisation du diagnostic assisté par ordinateur, notamment dans les pratiques de radiologie nord-américaines où l'adoption de l'IA est rapide. En conséquence, le marché des équipements médicaux reconditionnés se segmente maintenant par niveau d'intelligence ainsi que par modalité, créant de nouvelles opportunités de marge pour les reconditionneurs capables d'intégrer des logiciels et des correctifs de cybersécurité.

Prolifération des centres de diagnostic privés

L'Inde, le Brésil et le Nigeria ajoutent des centaines de cliniques d'imagerie autonomes chaque année, beaucoup fonctionnant sous des structures de gestion allégées qui plafonnent le capital initial à 500 000 USD. Les opérateurs gravitent vers des scanners de marque reconditionnés plutôt que vers de nouvelles options d'entrée de gamme de firmes moins connues car la fiabilité sous-tend la confiance des références. Dans les centres métropolitains indiens, les systèmes échographiques et radiographiques reconditionnés représentent environ 35 % des nouvelles installations de cliniques[2]India Brand Equity Foundation, "Medical Devices Industry in India - Market Share, Growth & Scope," ibef.org, soutenant la croissance à deux chiffres du marché des équipements médicaux reconditionnés dans la région.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Surveillance réglementaire post-commercialisation | -1.2% | Europe, Amérique du Nord, mondial | Moyen terme (2-4 ans) |

| Garanties OEM non transférables | -0.9% | Mondial | Court terme (≤ 2 ans) |

| Préoccupations d'intégrité de calibration pour accélérateurs linéaires | -0.7% | Mondial, intense dans les marchés émergents | Moyen terme (2-4 ans) |

| Fragmentation des normes et volatilité des prix | -0.6% | Commerce transfrontalier mondial | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Surveillance réglementaire post-commercialisation

Les règles de conformité divergentes compliquent les expéditions transfrontalières de dispositifs usagés. Aux États-Unis, la Food and Drug Administration exige une autorisation de pré-commercialisation, tandis que l'Union européenne applique la conformité sous le règlement sur les dispositifs médicaux (UE) 2017/745. Ces examens superposés allongent les délais et augmentent les coûts documentaires, particulièrement pour les produits complexes tels que les scanners TEP-TDM. Les prestataires qui exploitent des réseaux de cliniques multinationales favorisent donc les partenaires de reconditionnement avec des équipes réglementaires internes.

Garanties OEM non transférables

Plusieurs grands fabricants restreignent la couverture de garantie une fois que l'équipement change de propriétaire ou subit un service tiers. Les hôpitaux acceptent souvent le reconditionnement certifié OEM à un prix plus élevé pour sécuriser la continuité de service pour les dispositifs de soins critiques. Les reconditionneurs indépendants répondent avec des packages d'assurance tiers, mais ceux-ci ajoutent un coût de transaction et ne peuvent pas entièrement combler l'écart d'assurance, tempérant une partie de l'adoption à court terme.

Analyse des segments

Par produit : L'équipement d'imagerie ancre la valeur et l'IA stimule le chiffre d'affaires

Les équipements d'imagerie médicale représentent la plus grande tranche de 40,13 % du marché des équipements médicaux reconditionnés en 2024 et continuent d'établir les références de prix pour la catégorie. La base installée de systèmes de résonance magnétique et de tomodensitométrie construits entre 2015 et 2020 entre maintenant dans des cycles de seconde vie, et les reconditionneurs peuvent restaurer ces plateformes en échangeant les bobines, en mettant à jour les détecteurs et en améliorant les logiciels. Les unités radiographiques et échographiques offrent des tailles de ticket plus faibles mais se vendent en volume plus élevé, notamment dans les hôpitaux secondaires d'Asie du Sud-Est et d'Afrique de l'Ouest. La vague de rétrofit IA élargit encore les marges car les modules d'analyse prédictive ou les plug-ins de diagnostic assisté par ordinateur ajoutent une valeur clinique tangible sans nouveau matériel. En conséquence, la taille du marché des équipements médicaux reconditionnés pour le segment imagerie devrait grimper en ligne avec la trajectoire globale de 10,02 %.

La niche des équipements de salle d'opération et chirurgicaux est la cohorte de produits à la croissance la plus rapide et devrait enregistrer un TCAC de 11,85 % jusqu'en 2030. Les centres de chirurgie ambulatoire favorisent les machines d'anesthésie, tables et tours d'endoscopie reconditionnées car ces unités accélèrent le délai de revenus à moindre risque. La disponibilité des pièces OEM s'est également améliorée, permettant aux ateliers de reconditionnement de valider la stérilité et la sécurité électrique aux mêmes normes que les équipements neufs. Les plateformes électrochirurgicales et les systèmes laparoscopiques se prêtent aux échanges de composants modulaires, raccourcissant les temps de cycle de reconditionnement. La demande des utilisateurs finaux s'étend maintenant des hôpitaux communautaires aux États-Unis ainsi qu'aux centres de haute acuité dans les États du Golfe, confirmant que la reconnaissance de valeur se répand au-delà des établissements contraints par le budget.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par fournisseur de reconditionnement : Dominance OEM rencontre agilité indépendante

Les reconditionneurs certifiés OEM détenaient 64,56 % de la part du marché des équipements médicaux reconditionnés en 2024. Ils exploitent des schémas propriétaires, des stocks de pièces d'usine et des équipes de service intégrées pour promettre des niveaux de disponibilité identiques aux nouvelles installations. Les hôpitaux accordent un poids élevé au support de marque pour les modalités avancées telles que les laboratoires de cardiologie interventionnelle et les accélérateurs linéaires, donc les programmes OEM continuent de pratiquer des prix premium qui préservent le leadership du marché. Ces canaux renforcent davantage le verrouillage client car ils synchronisent les licences logicielles et les correctifs de cybersécurité avec les feuilles de route d'entreprise.

Les reconditionneurs indépendants et internes se développent plus rapidement, croissant à un TCAC de 10,78 %. Leur avantage concurrentiel découle de cycles de devis plus courts, de la capacité à cannibaliser plusieurs unités donneuses pour restaurer des plateformes héritées, et de la volonté de gérer des marques de niche que les OEM ne supportent plus. La Food and Drug Administration des États-Unis a confirmé dans une étude Food and Drug Administration Reauthorization Act (FDARA) 710 que les réparateurs tiers qualifiés peuvent respecter les normes de sécurité. Cette découverte a renforcé la crédibilité à travers le marché des équipements médicaux reconditionnés. Des collaborations entre indépendants et fabricants d'origine émergent dans l'approvisionnement en pièces, tandis que les certificats basés sur blockchain enregistrent chaque résultat de test, facilitant les préoccupations de traçabilité pour les acheteurs transfrontaliers.

Par utilisateur final : Les hôpitaux restent centraux tandis que les sites ambulatoires accélèrent

Les hôpitaux commandaient 63,75 % de la taille du marché des équipements médicaux reconditionnés en 2024. Les réseaux de prestation intégrés rédigent des plans d'investissement pluriannuels qui traitent les équipements reconditionnés comme une couverture contre l'incertitude de remboursement. Les hôpitaux universitaires mettent à jour les flottes de surveillance ou de perfusion standard par reconditionnement pour rediriger les fonds vers des thérapies révolutionnaires. Les garanties étendues et les accords de niveau de service assurent que les profils de risque correspondent à ceux des nouveaux actifs, maintenant la confiance même pour les laboratoires de cathétérisme cardiologique et les scanners IRM à haut champ.

Les centres de chirurgie ambulatoire représentent la tranche d'utilisateurs finaux à la croissance la plus rapide avec des perspectives de TCAC de 11,57 %. La migration des procédures vers les établissements ambulatoires stimule l'investissement dans les piles d'anesthésie, d'endoscopie et de chirurgie minimalement invasive. Les tours ou arcades en C reconditionnées réduisent l'amortissement par procédure et aident les centres à transmettre les économies aux payeurs. Les centres d'imagerie diagnostique complètent encore la demande, notamment dans l'Inde et la Chine urbaines, où les populations à revenu moyen nécessitent des examens accessibles mais les budgets d'investissement restent serrés. Les cliniques qui externalisent la maintenance à des spécialistes tiers créent des flux de revenus de service récurrents pour les reconditionneurs et élèvent les barrières de changement au fil du temps.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord a généré 40,02 % des revenus mondiaux en 2024 alors que les pressions de remboursement, les grandes bases installées et les déductions Section 179 se sont alignées pour favoriser les équipements de seconde vie. De nombreuses chaînes hospitalières exploitent des tableaux de bord centralisés de gestion d'actifs qui comparent le reconditionnement aux scénarios d'achat neuf, ce qui aide à justifier les mises à niveau qui respectent les directives de cybersécurité. Les réseaux de santé provinciaux canadiens analysent de même les coûts de cycle de vie, et leur préférence pour la recertification OEM éprouvée maintient une demande stable pour les scanners et ventilateurs haut de gamme.

L'Asie-Pacifique est la région à la croissance la plus rapide, avec la taille du marché des équipements médicaux reconditionnés projetée pour s'étendre à un TCAC de 11,38 % de 2025 à 2030. La Chine et l'Inde ancrent le volume, mais les centres secondaires tels que le Vietnam et l'Indonésie illustrent l'effet d'ondulation alors que l'inscription à l'assurance privée se développe. Le paysage réglementaire de la région évolue, avec des pays comme la Malaisie développant des directives spécifiques pour le reconditionnement par leur autorité des dispositifs médicaux[3]Ann Merin Pinheiro, "Regulatory Landscape, Risks, and Solutions for Refurbished Medical Devices," Expert Review of Medical Devices, tandfonline.com, créant des voies plus structurées vers le marché. Les centres de reconditionnement régionaux en Corée du Sud et à Singapour raccourcissent les délais d'expédition et simplifient le dédouanement, tandis que les directives nouvellement émises par les régulateurs locaux clarifient les inspections d'admission et les règles d'étiquetage. La prévisibilité résultante rassure les investisseurs privés qui gèrent des chaînes d'imagerie ou des cliniques de chirurgie de jour.

L'Europe conserve une position pivot, progressant à un TCAC de 9,68 %. Les directives d'approvisionnement environnemental et le règlement sur les dispositifs médicaux créent à la fois des vents contraires et des vents favorables. Les coûts de conformité augmentent, mais les hôpitaux publics notent maintenant les offres d'appel d'offres en partie sur l'empreinte carbone, une métrique qui élève naturellement les options reconditionnées. L'Allemagne, la France et le Royaume-Uni mènent le volume, tandis que les marchés d'Europe de l'Est montrent les augmentations de pourcentage les plus rapides car les fonds structurels réservent de l'argent pour les constructions diagnostiques. Les innovateurs régionaux pilotent également la documentation de reconditionnement liée au cloud, qui peut alimenter directement les passeports d'équipement électroniques sous la politique UE.

Paysage concurrentiel

Le marché des équipements médicaux reconditionnés affiche une concentration modérée. GE HealthCare, Philips et Siemens Healthineers gèrent des programmes de reconditionnement d'usine qui associent des pièces d'origine avec des garanties de nouveaux équipements, renforçant la fidélité à la marque. Leurs divisions agissent également comme canaux de rachat, sécurisant un afflux constant de dispositifs désinstallés qui peuvent être recertifiés. Pendant ce temps, Avante Health Solutions, Soma Tech Intl, Block Imaging International et US Med-Equip cultivent la spécialisation : Avante et Soma Tech Intl se concentrent sur l'échographie et la surveillance, Block sur les modalités d'imagerie, et US Med-Equip sur les hybrides de location.

La technologie remodèle la rivalité. Les certificats soutenus par NFT[4]Senay A. Gebreab, "Trusted Traceability and Certification of Refurbished Medical Devices Using Dynamic Composable NFTs," IEEE Access, researchgate.net suivent chaque inspection et mise à jour logicielle, réduisant l'information asymétrique qui avantageait autrefois les OEM. Les reconditionneurs indépendants déploient des guidances de réalité augmentée aux ingénieurs de terrain pour que les étapes de calibration correspondent aux valeurs de couple OEM en temps réel. Les maisons d'enchères numériques élargissent la portée et fixent les prix de référence, affaiblissant les réseaux de courtiers opaques. Des partenariats hybrides émergent maintenant où les indépendants sécurisent un accès sélectif aux pièces OEM en échange d'exclusivité géographique, signalant un passage de la concurrence binaire vers des écosystèmes coopératifs.

Les acteurs prospères se différencient par le service après-vente. Les bundles de maintenance pluriannuels, le stock d'échange garanti pour les équipements critiques et les plateformes de surveillance à distance élèvent tous le plafond de valeur. Alors que les systèmes de remboursement pénalisent les temps d'arrêt et les incidents d'infection, les acheteurs jugent les reconditionneurs moins sur le prix de base et plus sur l'atténuation des risques. Les entreprises qui enveloppent le financement, l'installation et la documentation de conformité dans des contrats uniques sont donc positionnées pour surpasser les concurrents axés uniquement sur les prix.

Leaders de l'industrie des dispositifs médicaux reconditionnés

-

Avante Health Solutions

-

GE Healthcare

-

Koninklijke Philips N.V.

-

Siemens Healthcare Systems

-

Soma Technology

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Master Medical Equipment a annoncé son adhésion à la Health Industry Distributors Association (HIDA), un partenariat stratégique visant à améliorer leur engagement envers l'excellence de la distribution de soins de santé et renforcer leur position sur le marché des équipements médicaux reconditionnés.

- Janvier 2025 : Henry Schein a rapporté un investissement stratégique de 250 millions USD de KKR, qui a acquis une participation de 12 % dans l'entreprise pour soutenir la croissance stratégique et l'excellence opérationnelle dans la distribution et les services de soins de santé.

- Avril 2024 : ANVISA, l'agence réglementaire de santé du Brésil, a rencontré les conseils régionaux et IBEM pour discuter de l'ajout de techniciens industriels à la réglementation des dispositifs médicaux reconditionnés, une mesure qui pourrait élargir la capacité de reconditionnement au Brésil tout en maintenant les normes de qualité.

- Octobre 2023 : AA Medical a formé un partenariat stratégique avec MED-SELL.COM pour améliorer les solutions de dispositifs médicaux d'occasion et élargir la portée du marché des équipements reconditionnés.

Portée du rapport mondial du marché des dispositifs médicaux reconditionnés

Selon la portée, le reconditionnement est un processus méthodique qui amène l'équipement usagé presque à la même condition que l'équipement neuf (ou parfois même à une meilleure condition, dans le cas où des mises à niveau sont disponibles). Une telle action procure des avantages significatifs tant d'une perspective environnementale que sociale. Le marché des dispositifs médicaux reconditionnés est segmenté par produit (équipements d'imagerie médicale, salle d'opération et équipements chirurgicaux, moniteurs de patients, équipements cardiovasculaires et de cardiologie, équipements de neurologie, équipements d'endoscopie, unités de soins intensifs et autres équipements médicaux) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions mondiales. Le rapport offre les valeurs (millions USD) pour les segments ci-dessus.

| Équipements d'imagerie médicale | Machines à rayons X |

| Systèmes échographiques | |

| Machines IRM | |

| Scanners CT | |

| Imagerie nucléaire (TEP, TEMP, TEP/CT) | |

| Autres dispositifs d'imagerie | |

| Équipements de salle d'opération et chirurgicaux | Machines d'anesthésie |

| Unités électrochirurgicales | |

| Microscopes chirurgicaux | |

| Moniteurs CO₂ et d'agents | |

| Autres équipements de salle d'opération | |

| Dispositifs de surveillance des patients | Moniteurs multiparamètres |

| Dispositifs ECG | |

| Moniteurs NIBP | |

| Équipements cardiovasculaires et de cardiologie | |

| Équipements de neurologie | |

| Systèmes d'endoscopie | |

| Équipements de soins intensifs et de soins critiques | |

| Équipements rénaux et de dialyse | |

| Autres équipements médicaux |

| Reconditionneurs certifiés OEM |

| Reconditionneurs indépendants et internes |

| Hôpitaux |

| Centres de chirurgie ambulatoire |

| Centres d'imagerie diagnostique |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Équipements d'imagerie médicale | Machines à rayons X |

| Systèmes échographiques | ||

| Machines IRM | ||

| Scanners CT | ||

| Imagerie nucléaire (TEP, TEMP, TEP/CT) | ||

| Autres dispositifs d'imagerie | ||

| Équipements de salle d'opération et chirurgicaux | Machines d'anesthésie | |

| Unités électrochirurgicales | ||

| Microscopes chirurgicaux | ||

| Moniteurs CO₂ et d'agents | ||

| Autres équipements de salle d'opération | ||

| Dispositifs de surveillance des patients | Moniteurs multiparamètres | |

| Dispositifs ECG | ||

| Moniteurs NIBP | ||

| Équipements cardiovasculaires et de cardiologie | ||

| Équipements de neurologie | ||

| Systèmes d'endoscopie | ||

| Équipements de soins intensifs et de soins critiques | ||

| Équipements rénaux et de dialyse | ||

| Autres équipements médicaux | ||

| Par fournisseur de reconditionnement | Reconditionneurs certifiés OEM | |

| Reconditionneurs indépendants et internes | ||

| Par utilisateur final | Hôpitaux | |

| Centres de chirurgie ambulatoire | ||

| Centres d'imagerie diagnostique | ||

| Autres utilisateurs finaux | ||

| Par géographie (valeur) | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Pourquoi les prestataires de soins de santé sont-ils de plus en plus ouverts aux équipements médicaux reconditionnés ?

Les marges opérationnelles serrées et les mandats de durabilité dirigent les équipes d'approvisionnement vers des actifs qui offrent des performances cliniques comparables aux nouveaux dispositifs tout en libérant des capitaux pour le personnel et les mises à niveau numériques.

Comment les mises à niveau logicielles IA influencent-elles la demande pour les systèmes d'imagerie reconditionnés ?

Les hôpitaux peuvent rétrofiter les anciennes plateformes CT et IRM avec des modules d'analyse d'images pilotés par IA pendant le reconditionnement, gagnant des fonctionnalités diagnostiques modernes sans remplacer le matériel principal.

Quel avantage concurrentiel les reconditionneurs certifiés OEM maintiennent-ils sur les acteurs indépendants ?

L'accès direct aux pièces propriétaires et la capacité d'étendre les garanties de niveau usine permettent aux programmes OEM de pratiquer des prix premium et de remporter des contrats pour les modalités critiques.

Quels types d'établissements accélèrent la croissance du marché au-delà des hôpitaux traditionnels ?

Les centres de chirurgie ambulatoire et les cliniques diagnostiques autonomes se développent rapidement et choisissent souvent des équipements reconditionnés pour respecter les délais d'expansion et les plafonds budgétaires.

Comment les plateformes d'enchères en ligne remodèlent-elles le paysage des équipements secondaires ?

Les marchés numériques augmentent la transparence des prix et la portée mondiale, permettant aux vendeurs dans les régions saturées de correspondre avec les acheteurs dans les marchés émergents, raccourcissant ainsi le temps d'inactivité des actifs.

Quel rôle les réglementations évolutives jouent-elles dans les taux d'adoption du marché ?

Des directives de reconditionnement plus claires dans des régions comme l'UE et la Malaisie renforcent la confiance des acheteurs, tandis que les normes fragmentées ailleurs ralentissent encore les transactions transfrontalières.

Dernière mise à jour de la page le: