Taille et Part du Marché de l'Électronique Médicale

Analyse du Marché de l'Électronique Médicale par Mordor Intelligence

La taille du Marché de l'Électronique Médicale est estimée à 10,33 milliards USD en 2025, et devrait atteindre 14,53 milliards USD d'ici 2030, à un TCAC de 7,06 % pendant la période de prévision (2025-2030).

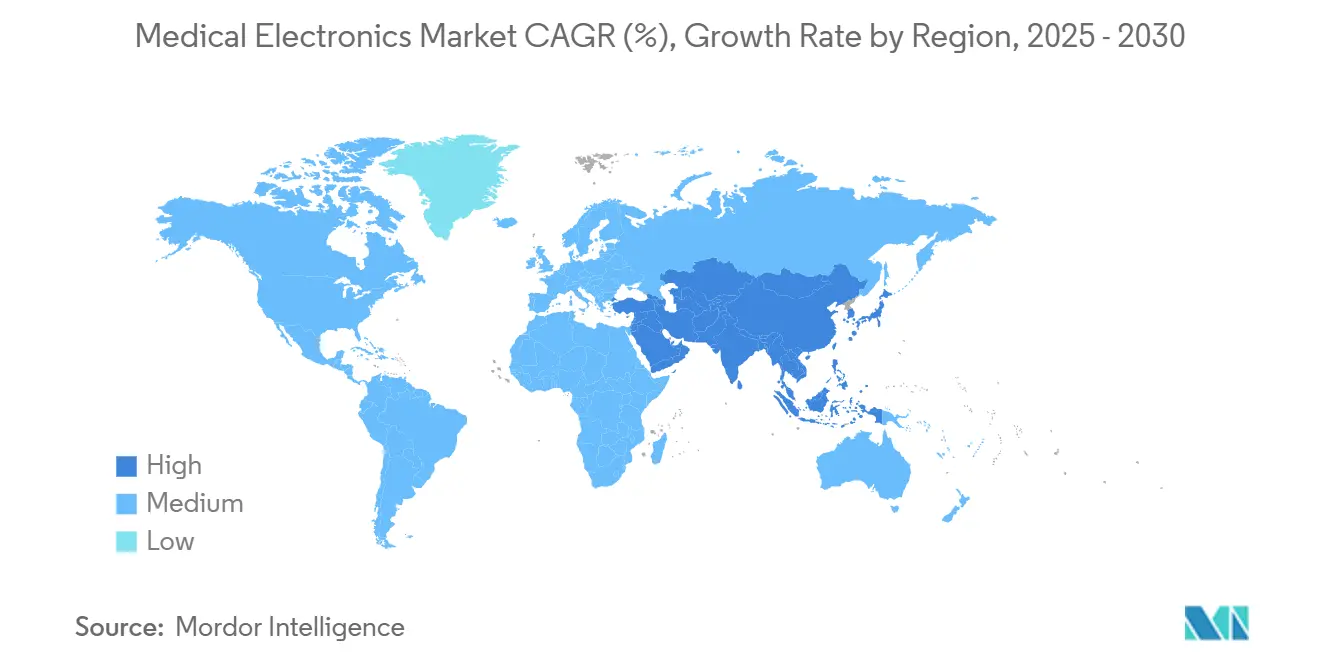

L'expansion est propulsée par la modernisation réglementaire, le passage rapide vers les modèles d'hôpital à domicile qui réduisent les coûts de soins de 30 %, et l'adoption accélérée de solutions de diagnostic et de surveillance basées sur l'IA. La demande s'intensifie car près de 20 % de la population mondiale aura 60 ans ou plus d'ici 2030, créant des besoins soutenus pour des soins continus et décentralisés. L'instabilité de l'approvisionnement en semi-conducteurs et le durcissement des règles de cybersécurité tempèrent la croissance tout en stimulant simultanément la diversification des fournisseurs, la relocalisation, et la reconception des produits. L'Asie-Pacifique mène avec un TCAC de 17,79 %, l'Amérique du Nord maintient son leadership technologique sous les nouveaux mandats de cybersécurité de la FDA, et l'Europe équilibre l'innovation avec des exigences de conformité complexes.

Points Clés du Rapport

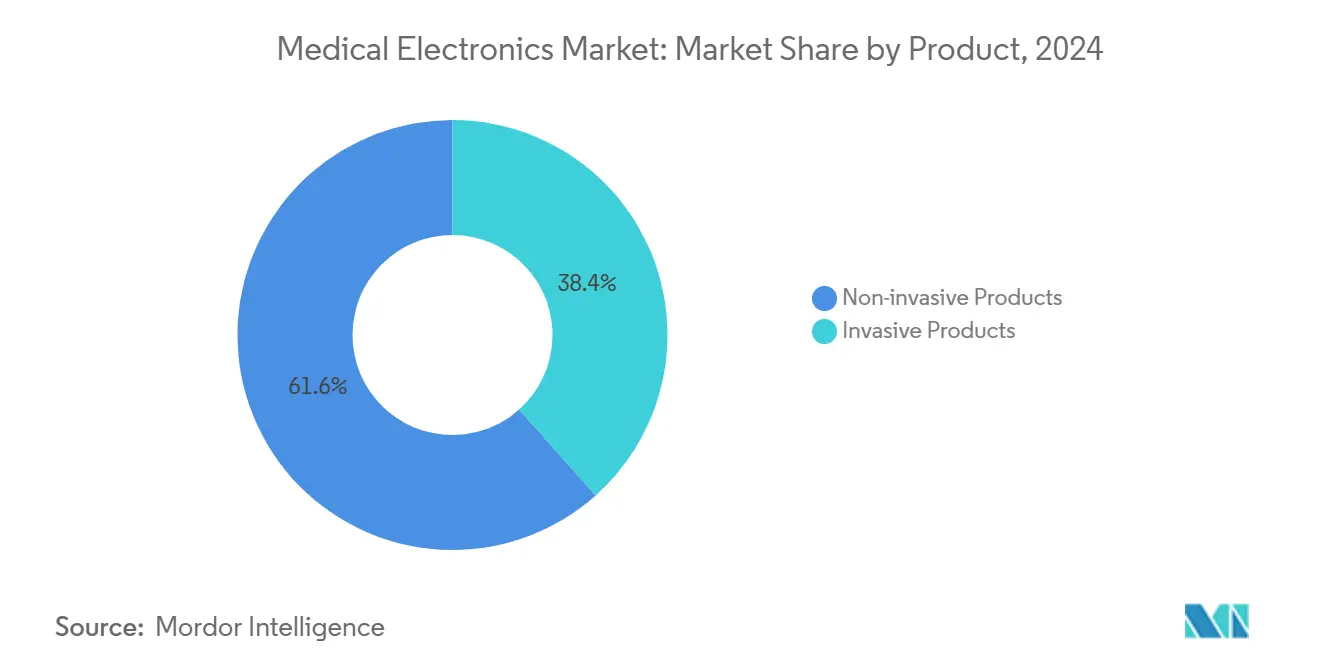

- Par produit, les dispositifs non-invasifs ont dominé avec 61,56 % de la part du marché de l'électronique médicale en 2024, tandis que les dispositifs portables et à base de patchs devraient croître à un TCAC de 13,28 % jusqu'en 2030.

- Par application, la surveillance a capturé 14,62 % de croissance, dépassant les diagnostics avec 46,72 % de part de revenus en 2024.

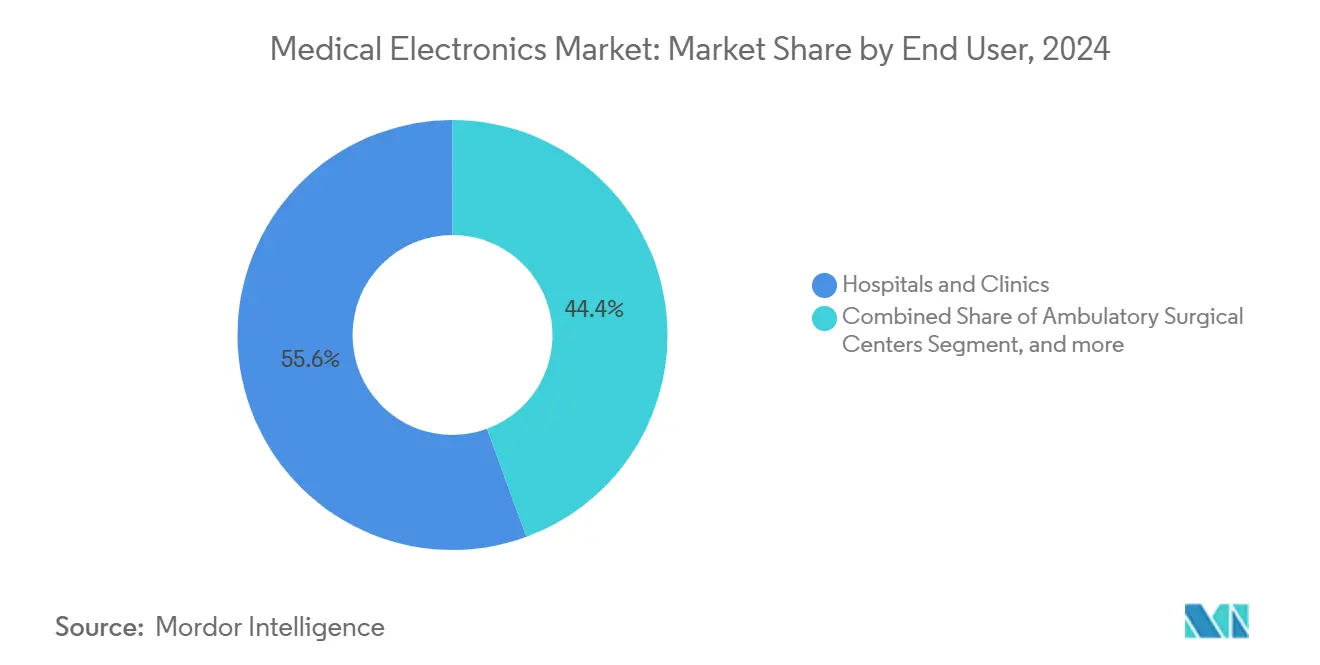

- Par utilisateur final, les hôpitaux et cliniques détenaient 55,62 % de la taille du marché de l'électronique médicale en 2024, tandis que les soins à domicile devraient augmenter à un TCAC de 14,96 % jusqu'en 2030.

- Par géographie, l'Asie-Pacifique représentait la région à la croissance la plus rapide avec un TCAC de 17,79 %, tandis que l'Amérique du Nord commandait 33,89 % de part de revenus en 2024.

Tendances et Perspectives du Marché Mondial de l'Électronique Médicale

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Augmentation de la Population Gériatrique | +1.8% | Mondial ; le plus élevé en Amérique du Nord, Europe, Japon | Long terme (≥ 4 ans) |

| Adoption Généralisée des Technologies d'Imagerie Diagnostique | +1.2% | Amérique du Nord et UE en tête ; adoption rapide en Asie-Pacifique | Moyen terme (2-4 ans) |

| Avancées Technologiques dans la Miniaturisation des Capteurs | +1.5% | Mondial ; hubs R&D majeurs aux États-Unis, Allemagne, Japon | Moyen terme (2-4 ans) |

| Prévalence Croissante des Maladies Chroniques | +1.4% | Mondial ; plus aiguë dans les marchés développés | Long terme (≥ 4 ans) |

| Intégration de l'IA et de l'Analytique Edge | +0.9% | Adoption précoce en Amérique du Nord et UE ; expansion en Asie-Pacifique | Court terme (≤ 2 ans) |

| Émergence des Modèles de Soins Hôpital-à-Domicile | +0.7% | Amérique du Nord en tête ; programmes pilotes dans l'UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la Population Gériatrique

Une démographie senior en expansion élève les besoins de traitement à vie et multiplie la demande pour la surveillance cardiaque et métabolique non-invasive. Près de 80 % des adultes âgés vivent de manière indépendante, stimulant l'adoption de capteurs à distance qui transmettent les signes vitaux en temps réel aux cliniciens. Les patchs miniaturisés tels que les plateformes Medical Blackbox fournissent des alertes automatisées qui correspondent aux contraintes d'utilisabilité des seniors. Alors que les gouvernements priorisent les stratégies de "vieillissement sur place", les fabricants d'appareils continuent d'affiner la durée de vie des batteries, les interfaces intuitives, et les algorithmes de détection de chute pour répondre aux besoins de soins à domicile à long terme.

Adoption Généralisée des Technologies d'Imagerie Diagnostique

L'approbation FDA d'outils IA comme CLAIRITY BREAST, qui prévoit le risque de cancer du sein sur cinq ans à partir de mammographies de routine, illustre un paradigme diagnostique évoluant vers la médecine prédictive. GE Healthcare investit plus de 1 milliard USD annuellement dans l'imagerie basée sur l'IA, ajoutant des applications telles que Flyrcado pour les scans de perfusion myocardique.[1]GE Healthcare, "GE Healthcare Reports First-Quarter 2025 Results," gehealthcare.com Les réseaux 6G à venir visent à transmettre instantanément les fichiers de radiologie à travers les plateformes cloud, améliorant les délais de rapport et réduisant les scans répétés. Les prestataires déplacent les budgets d'équipement vers des suites d'imagerie qui intègrent le triage algorithmique, réduisant le coût par procédure patient tout en augmentant le débit.

Avancées Technologiques dans la Miniaturisation des Capteurs

Le plus petit stimulateur cardiaque biorésorbable au monde, développé par l'Université Northwestern, montre comment l'électronique sub-millimétrique déverrouille des thérapies que les facteurs de forme traditionnels ne peuvent pas fournir.[2]Northwestern University, "Bio-resorbable Miniature Pacemaker Demonstrated in Preclinical Studies," northwestern.edu Les capteurs de pression MEMS permettent maintenant aux wearables grand public d'atteindre une précision ≥99 % dans le suivi de la pression artérielle. Les patchs intelligents incorporant des réservoirs de médicaments micro-fluidiques automatisent la thérapie cardiovasculaire basée sur des données hémodynamiques en direct. Les polymères conducteurs auto-assemblants réduisent les étapes d'assemblage, raccourcissant les cycles de produit et améliorant la fiabilité.

Prévalence Croissante des Maladies Chroniques

Les maladies chroniques génèrent la plupart des dépenses de santé dans les économies à revenu élevé, obligeant les hôpitaux à adopter des contrats de soins basés sur la valeur. Le stimulateur de moelle épinière en boucle fermée Inceptiv de Medtronic, approuvé par la FDA, ajuste le courant en temps réel en utilisant la rétroaction biologique, illustrant la demande pour des thérapeutiques adaptatives.[3]Medtronic plc, "Medtronic Announces Fiscal 2025 Results," medtronic.com Le découpage de réseau de cinquième génération (5G) améliore la fiabilité de la bande passante pour que les cliniciens puissent compter sur la télémétrie 24/7 sans perte de paquets. Cette économie positionne la surveillance continue comme une stratégie de première ligne pour réduire les admissions d'urgence et la non-conformité médicamenteuse.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Cadres Réglementaires Stricts | -1.2% | Mondial ; l'intensité varie selon la région | Moyen terme (2-4 ans) |

| Coûts d'Investissement Initial et de Maintenance Élevés | -0.8% | Mondial ; particulièrement difficile dans les marchés émergents | Long terme (≥ 4 ans) |

| Volatilité des Chaînes d'Approvisionnement en Semi-conducteurs | -0.9% | Mondial ; fabrication concentrée en Asie-Pacifique | Court terme (≤ 2 ans) |

| Coûts Croissants de Conformité Cybersécurité et Confidentialité des Données | -0.6% | Amérique du Nord et UE mènent les nouvelles exigences | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Cadres Réglementaires Stricts

Les règles FDA effectives en octobre 2023 exigent que chaque dispositif connecté inclue un plan de gestion de cybersécurité, une nomenclature logicielle, et des processus de vulnérabilité post-commercialisation. Les frais de conformité et les cycles d'examen plus longs augmentent les barrières pour les start-ups et étirent les budgets R&D des entreprises de taille moyenne. En parallèle, le règlement européen MDR 2017/745 prolonge les délais de soumission de 12 à 18 mois pour de nombreux demandeurs, concentrant les approbations parmi les grands fabricants avec des départements réglementaires mondiaux.

Coûts d'Investissement Initial et de Maintenance Élevés

Construire une fonderie de semi-conducteurs avancée pour l'électronique médicale peut dépasser 1 milliard USD, tandis que les dépenses d'exploitation continues aux États-Unis ou dans l'UE sont 10 à 35 % plus élevées que chez les pairs asiatiques. Les perturbations de la chaîne d'approvisionnement élèvent les coûts de fret jusqu'à 20 % et nécessitent un stock tampon stratégique, augmentant les besoins en fonds de roulement. Les pénuries de talents en micro-fabrication et en ingénierie firmware élargissent les primes salariales et allongent les cycles de recrutement.

Analyse par Segment

Par Produit : La Dominance Non-Invasive Stimule l'Innovation

Les dispositifs non-invasifs ont fourni 61,56 % de la part du marché de l'électronique médicale en 2024 car les cliniciens favorisaient les diagnostics indolores qui réduisent le risque d'infection. Les plateformes IRM, CT et rayons X regroupent maintenant des moteurs IA qui signalent automatiquement les anomalies et réduisent l'exposition aux radiations. La taille du marché de l'électronique médicale pour les dispositifs portables et à base de patchs devrait progresser à un TCAC de 13,28 %, soutenue par des chipsets économes en batterie et des voies FDA pour l'usage consommateur en vente libre.

Les solutions invasives maintiennent une importance stratégique pour la gestion du rythme, la thérapie de la douleur, et l'endoscopie lorsque les alternatives non-invasives demeurent inadéquates. Les enregistreurs de boucle implantables supportent la surveillance cardiaque jusqu'à trois ans, tandis que les stimulateurs cardiaques résorbables émergents promettent une récupération post-opératoire sans dispositif. Les stimulateurs en boucle fermée temps réel tels qu'Inceptiv personnalisent les courants thérapeutiques et prolongent la durée de vie de la batterie grâce aux algorithmes adaptatifs. La complexité procédurale et les exigences de stérilité tempèrent la croissance volumétrique tout en sécurisant une demande durable dans les suites chirurgicales spécialisées.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Application : La Surveillance Dépasse les Diagnostics Traditionnels

Les diagnostics ont commandé 46,72 % des revenus en 2024, mais les applications de surveillance devraient croître de 14,62 % annuellement car les payeurs incitent aux systèmes d'alerte précoce qui réduisent les réadmissions. La taille du marché de l'électronique médicale pour la surveillance hôpital-à-domicile augmente en phase avec les codes de remboursement couvrant la collecte de signes vitaux à distance.

L'intégration d'algorithmes basés sur l'IA brouille les frontières entre détection et prévention, avec des outils comme CLAIRITY BREAST dépistant et évaluant simultanément les risques. Les dispositifs thérapeutiques fusionnent avec les capteurs pour créer des patchs de délivrance de médicaments qui administrent des médicaments seulement lorsque les biométriques franchissent des seuils. Les moniteurs de glucose continus, la télémétrie cardiaque, et les spiromètres mobiles illustrent comment la surveillance permanente remplace les visites de laboratoire épisodiques, améliorant l'adhérence et les résultats à long terme.

Par Utilisateur Final : Les Soins à Domicile Transforment la Prestation de Soins

Les hôpitaux et cliniques ont acheté 55,62 % de tout l'équipement en 2024, reflétant leur rôle central dans les interventions aiguës et l'approvisionnement en capital. Pourtant les environnements domestiques devraient afficher un TCAC de 14,96 % car la pénétration haut débit et la couverture 5G permettent une supervision de niveau médical en dehors des installations traditionnelles. Près de 80 % des seniors préfèrent vieillir chez eux, créant un marché d'attraction pour les tensiomètres à guidage vocal et les wearables de détection de chute automatisés.

Les centres chirurgicaux ambulatoires déploient des outils d'imagerie compacts et électrochirurgicaux pour déplacer les procédures de faible complexité des hôpitaux, diminuant les frais généraux et le séjour des patients. Les fournisseurs de soins de longue durée et de réadaptation adoptent des lits intelligents et des moniteurs de signes vitaux sans fil pour compenser les pénuries de personnel et satisfaire les métriques de qualité réglementaires. L'industrie de l'électronique médicale se reconfigure ainsi autour de nœuds de soins distribués connectés via des tableaux de bord sécurisés et natifs du cloud.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Asie-Pacifique enregistre la trajectoire la plus rapide à 17,79 % TCAC en raison de politiques industrielles favorables, des dépenses de santé croissantes de la classe moyenne, et de la construction hospitalière rapide. Le financement de capital-risque a reculé pendant 2024, pourtant les accélérateurs domestiques et les subventions publiques continuent de soutenir les start-ups d'imagerie basée sur l'IA qui adaptent les produits à l'épidémiologie régionale et aux points de prix.

L'Amérique du Nord conserve 33,89 % de leadership en revenus, aidée par des voies d'examen FDA prévisibles et des réseaux de prestataires adopteurs précoces solides. Les tarifs proposés sur les semi-conducteurs pourraient augmenter les coûts d'intrants pour plus de la moitié des dispositifs enregistrés aux États-Unis, mais la relocalisation au Mexique - maintenant le plus grand exportateur d'instruments médicaux vers les États-Unis - atténue l'exposition aux risques d'approvisionnement à plus long terme. La taille du marché de l'électronique médicale en Amérique du Nord bénéficie des pilotes hôpital-à-domicile qui démontrent une réduction de coûts de 30 % et motivent l'expansion de couverture des payeurs.

L'Europe partage une présence considérable, équilibrant les clusters R&D avancés avec des régimes de conformité rigoureux. Le MDR européen augmente la complexité des dossiers, pourtant les initiatives telles que le cadre allemand Digital-Health-Applications élargissent le remboursement pour les dispositifs connectés. Les directives de durabilité favorisent les suites d'imagerie économes en énergie et l'emballage d'économie circulaire, encourageant les fabricants à repenser les cycles de vie des produits. La croissance régionale reste stable car les populations vieillissantes demandent une gestion multi-pathologique et les gouvernements investissent dans l'interopérabilité des dossiers numériques.

Paysage Concurrentiel

Le marché de l'électronique médicale est concurrentiel avec la présence d'un grand nombre de plusieurs acteurs majeurs. La consolidation est un thème définissant car les entreprises leaders achètent des innovateurs de niche pour accélérer le renouvellement de portefeuille. Stryker a finalisé un accord de 4,9 milliards USD pour Inari Medical en juin 2025 pour élargir sa franchise vasculaire périphérique stryker.com. Globus Medical a acquis Nevro pour 250 millions USD, ajoutant la technologie de stimulation de la douleur à sa gamme d'implants spinaux. Le bond de revenus de 20,9 % de Boston Scientific au T1 2025 souligne comment les lancements cardiovasculaires ciblés peuvent capturer des parts dans les segments encombrés.

La différenciation technologique se centre sur les moteurs IA, la cybersécurité intégrée, et l'interopérabilité cloud. GE Healthcare alloue plus de 1 milliard USD chaque année à l'imagerie basée sur l'IA et aux pipelines de données sécurisées, positionnant sa plateforme Edison au cœur des architectures d'hôpital intelligent. Medtronic prévoit de séparer sa division diabète pour affiner son focus sur la neuromodulation et le rythme cardiaque, tout en maintenant une échelle de revenus de 33,5 milliards USD. Les challengers émergents tels qu'Epiminder ont obtenu le statut de percée FDA pour le premier moniteur EEG continu implantable, soulignant comment l'innovation spécialisée peut contourner les titulaires établis.

La réglementation de cybersécurité est maintenant un levier concurrentiel. Les entreprises avec des processus sécurisés par conception certifiés accélèrent les approbations et renforcent la confiance des clients. La rareté des composants pousse les géants intégrés verticalement à verrouiller l'approvisionnement en silicium via des accords de galettes pluriannuels, désavantageant les pairs plus petits qui achètent sur les marchés spot. Globalement, le marché de l'électronique médicale présente une concentration moyenne car les cinq premiers acteurs commandent environ 45 % des revenus combinés, laissant de la place aux entrants agiles pour perturber les sous-segments à forte croissance avec des algorithmes IA différenciés ou des facteurs de forme novateurs.

Leaders de l'Industrie de l'Électronique Médicale

-

Koninklijke Philips N.V.

-

Siemens Healthcare GmbH

-

Fujifilm Corporation

-

Medtronic

-

GE Healthcare

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juin 2025 : Stryker a finalisé son acquisition de 4,9 milliards USD d'Inari Medical, fournissant une entrée dans le segment vasculaire périphérique à forte croissance et élargissant ses capacités neurovasculaires pour traiter les traitements de thromboembolie veineuse affectant jusqu'à 900 000 vies annuellement aux États-Unis.

- Mai 2025 : Medtronic a rapporté de solides résultats pour l'année fiscale 2025 avec 33,5 milliards USD de revenus, une augmentation de 3,6 %, et a annoncé des plans pour séparer son activité Diabète en une entreprise publique autonome tout en projetant une croissance de revenus organiques de 5 % pour l'année fiscale 2026.

- Avril 2025 : Boston Scientific a annoncé les résultats du T1 2025 avec 4,663 milliards USD de ventes nettes, une augmentation de 20,9 % d'une année sur l'autre, portée par une forte performance dans les segments cardiovasculaire (26,2 % de croissance) et urologie (23,5 % de croissance).

- Février 2025 : Teleflex a annoncé l'acquisition de l'activité Intervention Vasculaire de BIOTRONIK pour environ 760 millions EUR, renforçant son portefeuille interventionnel dans le marché de 10 milliards USD de la cardiologie interventionnelle et vasculaire périphérique.

Portée du Rapport Global du Marché de l'Électronique Médicale

Selon la portée du rapport, l'électronique médicale est une division électronique qui traite de la conception, l'installation, et l'utilisation d'appareils et équipements électriques pour les applications médicales telles que l'étude, la surveillance, le traitement, le diagnostic, l'assistance, et les soins. Le marché est segmenté par Produit (Produits Non-Invasifs (IRM, Rayons X, Scanner CT, Échographie, Systèmes d'Imagerie Nucléaire, Moniteurs Cardiaques, Moniteurs Respiratoires, Moniteurs Hémodynamiques, Moniteurs Multiparamétriques, Thermomètres Numériques, et Autres Produits) et Produits Invasifs (Endoscopes, Stimulateurs Cardiaques, Défibrillateur Cardioverteur Implantable (DCI), Enregistreurs de Boucle Implantables, Stimulateur de Moelle Épinière et Autres Produits Invasifs), Application (Diagnostics, Surveillance, et Thérapeutiques), Utilisateur Final (Hôpitaux et Cliniques, Centres Chirurgicaux Ambulatoires, et Autres Utilisateurs Finaux), et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondiales. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Produits Non-invasifs | IRM |

| Rayons X | |

| Scanner CT | |

| Échographie | |

| Systèmes d'Imagerie Nucléaire | |

| Moniteurs Cardiaques | |

| Moniteurs Respiratoires | |

| Moniteurs Hémodynamiques | |

| Moniteurs Multiparamétriques | |

| Thermomètres Numériques | |

| Dispositifs Portables et à Base de Patchs | |

| Autres Produits Non-invasifs | |

| Produits Invasifs | Endoscopes |

| Stimulateurs Cardiaques | |

| Défibrillateurs Cardioverteurs Implantables (DCI) | |

| Enregistreurs de Boucle Implantables | |

| Stimulateurs de Moelle Épinière | |

| Autres Produits Invasifs |

| Diagnostics |

| Surveillance |

| Thérapeutiques |

| Hôpitaux et Cliniques |

| Centres Chirurgicaux Ambulatoires |

| Environnements de Soins à Domicile |

| Autres Utilisateurs Finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par Produit | Produits Non-invasifs | IRM |

| Rayons X | ||

| Scanner CT | ||

| Échographie | ||

| Systèmes d'Imagerie Nucléaire | ||

| Moniteurs Cardiaques | ||

| Moniteurs Respiratoires | ||

| Moniteurs Hémodynamiques | ||

| Moniteurs Multiparamétriques | ||

| Thermomètres Numériques | ||

| Dispositifs Portables et à Base de Patchs | ||

| Autres Produits Non-invasifs | ||

| Produits Invasifs | Endoscopes | |

| Stimulateurs Cardiaques | ||

| Défibrillateurs Cardioverteurs Implantables (DCI) | ||

| Enregistreurs de Boucle Implantables | ||

| Stimulateurs de Moelle Épinière | ||

| Autres Produits Invasifs | ||

| Par Application | Diagnostics | |

| Surveillance | ||

| Thérapeutiques | ||

| Par Utilisateur Final | Hôpitaux et Cliniques | |

| Centres Chirurgicaux Ambulatoires | ||

| Environnements de Soins à Domicile | ||

| Autres Utilisateurs Finaux | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché de l'électronique médicale et à quelle vitesse croît-il ?

Le marché s'élevait à 10,33 milliards USD en 2025 et devrait atteindre 14,53 milliards USD d'ici 2030, progressant à un TCAC de 7,06 %.

Quelle catégorie de produit domine les ventes en électronique médicale ?

Les dispositifs non-invasifs détiennent 61,56 % de part, reflétant une préférence clinique et patient large pour les diagnostics et la surveillance indolores.

Pourquoi l'Asie-Pacifique est-elle considérée comme la région à la croissance la plus rapide ?

Les politiques industrielles favorables, l'expansion des dépenses de santé de la classe moyenne, et l'investissement en infrastructure génèrent un TCAC de 17,79 % jusqu'en 2030.

Comment les nouveaux mandats de cybersécurité de la FDA affectent-ils les fabricants de dispositifs ?

Les fabricants doivent inclure un plan de gestion de cybersécurité complet et une nomenclature logicielle dans les soumissions, allongeant les délais de développement mais créant un avantage concurrentiel pour les entreprises avec des processus de sécurité robustes.

Quel rôle l'IA joue-t-elle dans la formation de l'avenir de l'électronique médicale ?

Les algorithmes IA améliorent la précision diagnostique, permettent l'analytique prédictive, et s'intègrent avec l'informatique edge, transformant les dispositifs en plateformes intelligentes qui soutiennent les décisions cliniques en temps réel.

Quel segment d'utilisateur final croît le plus rapidement ?

Les soins à domicile croissent à un TCAC de 14,96 % car les modèles hôpital-à-domicile, les préférences de vieillissement sur place, et le remboursement de télésanté favorisent la demande pour l'équipement de surveillance connecté.

Dernière mise à jour de la page le: