Taille et Part de Marché des Compléments Alimentaires pour la Santé des Os et des Articulations

Analyse du Marché des Compléments Alimentaires pour la Santé des Os et des Articulations par Mordor Intelligence

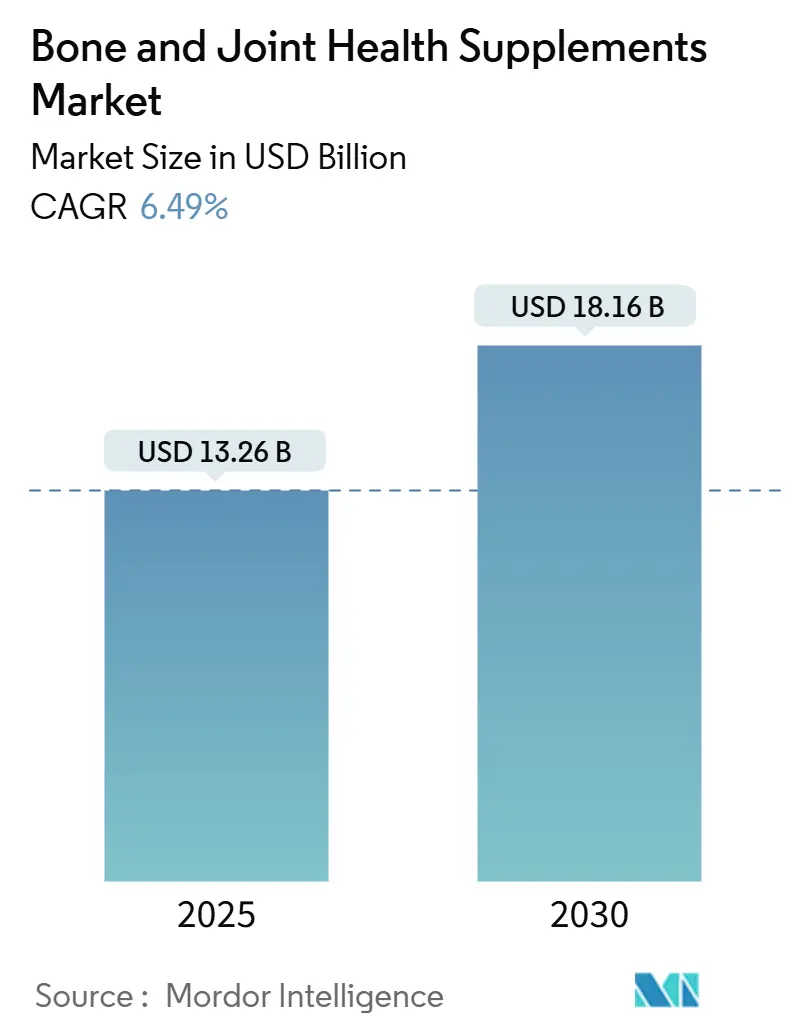

Le marché des compléments alimentaires pour la santé des os et des articulations a généré 13,26 milliards USD en 2025 et devrait progresser à un TCAC de 6,49%, atteignant 18,16 milliards USD d'ici 2030. La croissance de la taille du marché est stimulée par la prévalence croissante de l'ostéoporose, une évolution vers les soins préventifs autonomes, et les innovations dans les formats de supplémentation pratiques. La population vieillissante, à risque plus élevé de fractures, intègre de plus en plus des compléments comme le calcium, la vitamine D, et les formulations de soutien articulaire. Les entreprises adoptent des ingrédients d'origine végétale et marine pour répondre aux préoccupations de durabilité et aux préférences alimentaires. Les plateformes de vente en ligne transforment le marché en améliorant la découverte de produits, la transparence des prix, et la portée mondiale pour les marques de niche. Bien que les cadres réglementaires soutiennent les allégations structure/fonction, des règles plus strictes sur les nouveaux ingrédients poussent les grandes entreprises à investir dans l'expertise de conformité.

Principaux Points Clés du Rapport

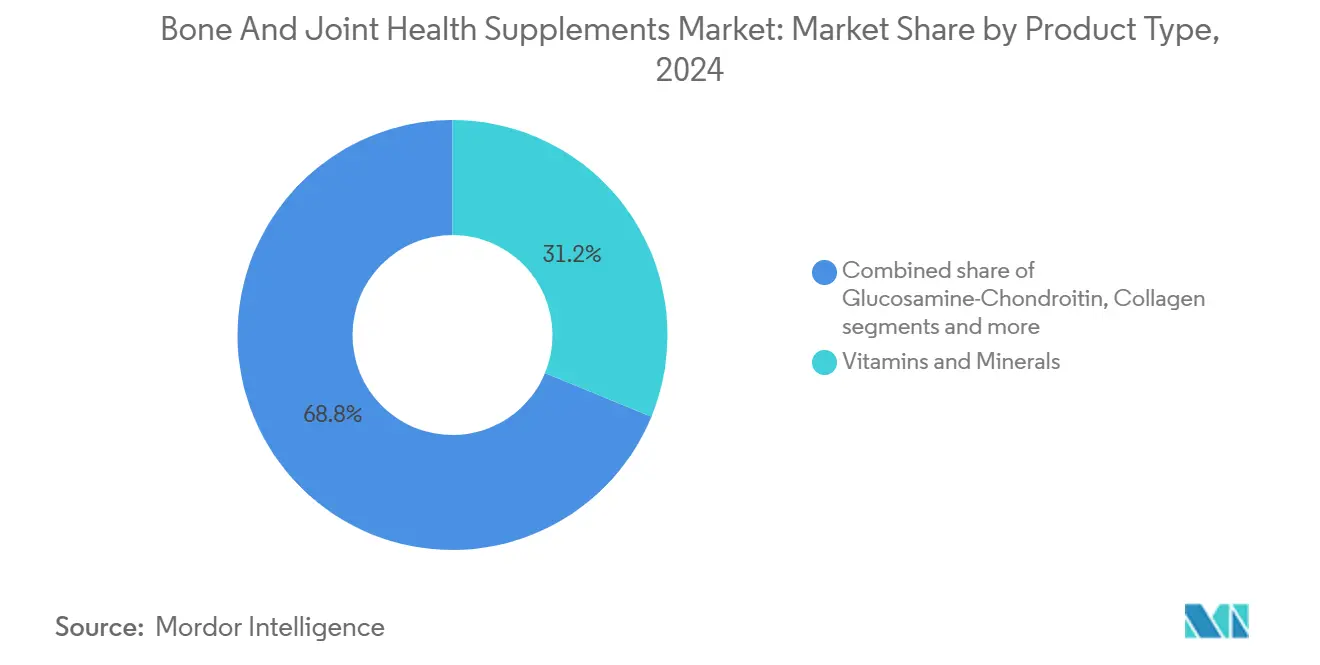

- Par type de produit, les vitamines et minéraux ont dominé avec 31,21% de part de revenus en 2024 ; la glucosamine-chondroïtine devrait croître à un TCAC de 8,72% jusqu'en 2030.

- Par forme, les capsules et softgels détenaient 36,44% de la part de marché des compléments alimentaires pour la santé des os et des articulations en 2024, tandis que les gummies et bonbons à mâcher ont enregistré le TCAC prévisionnel le plus élevé à 8,43% jusqu'en 2030.

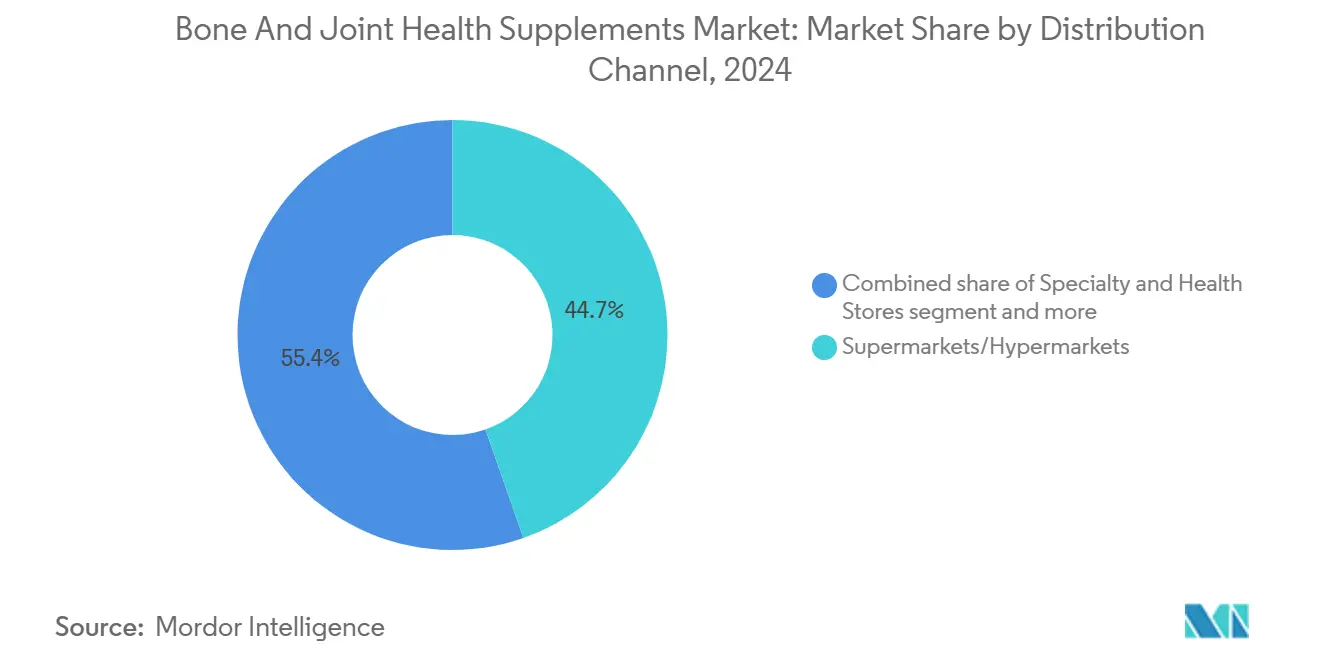

- Par canal de distribution, les supermarchés et hypermarchés représentaient 44,65% de part de la taille du marché des compléments alimentaires pour la santé des os et des articulations en 2024 ; les détaillants en ligne devraient croître à un TCAC de 7,78% jusqu'en 2030.

- Par géographie, l'Amérique du Nord a capturé 32,17% des revenus de 2024, tandis que l'Asie-Pacifique est positionnée pour un TCAC de 8,23% jusqu'en 2030.

Tendances et Perspectives du Marché Mondial des Compléments Alimentaires pour la Santé des Os et des Articulations

Analyse d'Impact des Moteurs

| Moteur | (~) % d'Impact sur le TCAC Prévisionnel | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Incidence mondiale croissante de l'ostéoporose et des troubles articulaires | +1.8% | Mondiale, avec impact le plus élevé en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Population vieillissante avec accent accru sur la mobilité et la force osseuse | +1.5% | Mondiale, particulièrement Asie-Pacifique et Amérique du Nord | Long terme (≥ 4 ans) |

| Sensibilisation croissante aux soins de santé préventifs et à la gestion de la densité osseuse | +1.2% | Amérique du Nord, Europe, et Asie-Pacifique urbaine | Moyen terme (2-4 ans) |

| Activité physique accrue et blessures sportives stimulant l'attention sur la santé articulaire | +0.9% | Mondiale, avec adoption précoce en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Évolution vers des ingrédients naturels et végétaux pour la santé osseuse | +0.8% | Mondiale | Long terme (≥ 4 ans) |

| Initiatives de santé féminine stimulant l'usage du calcium et de la vitamine D | +0.6% | Mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Incidence mondiale croissante de l'ostéoporose et des troubles articulaires

La prévalence croissante souligne une demande critique et croissante de solutions de soins de santé efficaces liées à l'ostéoporose, qui transcendent maintenant les frontières démographiques traditionnelles. En 2023, l'Institut National de Statistiques Italien a rapporté que 4 477 milliers d'individus en Italie étaient affectés par l'ostéoporose [1]Source : Institut National de Statistiques Italien, "Italie : individus avec ostéoporose 2023", dati. istat.it. Les données soulignent que le fardeau économique de la perte osseuse non traitée dépasse significativement les coûts associés à la supplémentation de routine et aux soins préventifs. Par conséquent, les professionnels de santé préconisent de plus en plus l'adoption précoce de produits nutritionnels et thérapeutiques ciblés. Cette approche proactive élargit la base de consommateurs adressables, englobant non seulement la population âgée, qui est traditionnellement à risque plus élevé, mais aussi les individus plus jeunes qui peuvent bénéficier d'interventions préventives visant à atténuer les risques de santé à long terme.

Population vieillissante avec accent accru sur la mobilité et la force osseuse

Les changements démographiques transforment les modèles de demande, s'étendant au-delà des métriques de base du vieillissement de la population. En janvier 2024, l'Union européenne rapportait une population de 449,3 millions, avec plus d'un cinquième (21,6%) âgé de 65 ans et plus [2]Source : Commission Européenne, "Structure démographique et vieillissement" www.ec.europa.eu. Cette tendance démographique a mené à une augmentation des années de vie ajustées sur l'incapacité, particulièrement liées aux conditions musculo-squelettiques. L'espérance de vie croissante a accru la demande de fonctionnalité articulaire prolongée. Par conséquent, il y a un intérêt croissant pour les éléments essentiels quotidiens tels que les peptides de collagène, la glucosamine, et la vitamine K2, qui sont maintenant vus comme intégraux à la santé quotidienne plutôt que comme des remèdes occasionnels. La combinaison d'une population vieillissante et de la prévalence croissante des troubles associés stimule la demande du marché, dépassant les simples projections démographiques. Les adultes âgés deviennent plus proactifs dans le maintien de la mobilité et de l'indépendance. Une tendance notable de "vieillissement sain" a émergé, où les consommateurs âgés priorisent les mesures préventives en investissant dans les compléments plutôt que d'attendre que les symptômes se manifestent.

Sensibilisation croissante aux soins de santé préventifs et à la gestion de la densité osseuse

La FDA permet aux entreprises de faire des allégations telles que "le calcium construit des os solides", à condition qu'elles aient des preuves scientifiques robustes pour étayer ces déclarations. Cette autorisation réglementaire offre aux marketeurs une avenue conforme et crédible pour souligner l'importance des mesures de santé préventives. Les consommateurs urbains exploitent de plus en plus des outils comme les scans de densité osseuse et accèdent au contenu de santé numérique pour prendre des mesures proactives dans le maintien de la santé osseuse et la prévention des fractures. De plus, les directives cliniques mettent maintenant l'accent sur les bénéfices combinés de l'apport en calcium et vitamine D aux côtés des modifications de style de vie, telles que l'exercice régulier et une alimentation équilibrée, pour atteindre des résultats optimaux de santé osseuse. Cette approbation professionnelle a déplacé la préférence des consommateurs vers des formulations spécialisées plutôt que des multivitamines génériques, permettant aux fabricants de positionner ces produits à des points de prix premium tout en répondant à la demande croissante de solutions de santé ciblées.

Évolution vers des ingrédients naturels et végétaux pour la santé osseuse

Le collagène marin, reconnu pour sa haute biodisponibilité et sa faible immunogénicité comparé aux sources mammifères, s'est établi comme un ingrédient premium de soutien articulaire largement accepté à travers diverses cultures alimentaires. De même, le calcium d'origine végétale extrait d'algues rouges (Lithothamnion) sert d'alternative durable au carbonate de calcium conventionnellement miné. Pour se différencier sur le marché, les producteurs introduisent des innovations telles que les gummies de pectine végane et emploient des techniques d'extraction sans solvant, leur permettant de justifier une tarification premium. Un changement démographique significatif souligne l'évolution des préférences alimentaires et des choix de style de vie, stimulés par la sensibilisation à la santé, la durabilité environnementale, et les considérations éthiques. Selon le Good Food Institute, en 2024, environ 40% des adultes en Allemagne et au Royaume-Uni prévoient d'augmenter leur consommation d'aliments végétaux. Les principaux moteurs de cette tendance incluent les raisons de santé (48%), les préoccupations environnementales (29%), et les considérations de bien-être animal (25%) [3]Source : The Good Food Institute Europe, "État de l'Industrie 2024," gfi.org .

Analyse d'Impact des Contraintes

| Contrainte | (~) % d'Impact sur le TCAC Prévisionnel | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Défis réglementaires pour les allégations de santé restreignent la croissance | -0.8% | Mondiale, avec impact le plus élevé en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Présence de produits contrefaits entrave la croissance | -0.6% | Mondiale, particulièrement marchés émergents | Court terme (≤ 2 ans) |

| Prix élevé des formulations de qualité dissuadant les consommateurs soucieux du budget | -0.4% | Mondiale, particulièrement marchés émergents | Moyen terme (2-4 ans) |

| Manque de sensibilisation des consommateurs aux bénéfices des produits limite l'expansion du marché | -0.4% | Mondiale, particulièrement marchés émergents | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Défis réglementaires pour les allégations de santé restreignent la croissance

Les allégations structure/fonction sont exemptées d'approbation pré-commercialisation ; cependant, chaque étiquette de produit doit inclure un avertissement indiquant que l'allégation n'a pas été examinée par la FDA. Cette exigence peut diminuer la confiance des consommateurs dans le produit. De plus, la suppression proposée du statut GRAS auto-affirmé (Généralement Reconnu comme Sûr) nécessiterait que les entreprises notifient formellement les autorités réglementaires concernant l'inclusion de nouveaux ingrédients alimentaires. Ce changement résulterait en des chronologies de lancement de produits prolongées et des dépenses liées à la documentation accrues. Les petites entreprises, en particulier, font face à des défis significatifs pour se conformer aux cadres réglementaires différents des États-Unis, de l'Union européenne, et de la Chine. Ces complexités pèsent de manière disproportionnée sur les petites firmes et entravent l'innovation dans la catégorie.

Prix élevé des formulations de qualité dissuadant les consommateurs soucieux du budget

Le collagène de type II non dénaturé et le sulfate de chondroïtine de qualité pharmaceutique sont significativement plus chers comparés au calcium de commodité et à la vitamine D, augmentant substantiellement le coût des produits finis pour les utilisateurs finaux. De plus, l'inclusion de caractéristiques supplémentaires telles que l'emballage de stabilité, les agents gélifiants véganes, et les tests cliniques contribue à une structure de marché stratifiée. Dans cette structure, les SKU premium performent bien dans les régions aisées, tandis que les populations à revenus plus faibles manquent souvent d'accès à ces produits. Pour répondre à ce défi d'accessibilité, des marques comme Haleon ont commencé à lancer des offres simplifiées, de vitamines uniques en Asie du Sud-Est, visant à rendre de tels produits plus accessibles aux démographies mal desservies.

Analyse de Segments

Par Type de Produit : La Glucosamine-Chondroïtine Accélère Dans une Catégorie Menée par les Vitamines

En 2024, les vitamines et minéraux représentaient 31,21% du revenu total, stimulés par de fortes approbations des médecins pour les régimes calcium-vitamine D. La sensibilisation accrue à la carence en vitamine D et ses répercussions sur la santé osseuse a stimulé la demande de compléments de vitamine D. Pendant ce temps, la glucosamine-chondroïtine devrait connaître un taux de croissance TCAC de 8,72% jusqu'en 2030, alimenté par les découvertes que les formules combinées avec curcuma soulagent significativement la douleur plus que la glucosamine-chondroïtine seule.

Par conséquent, le segment glucosamine-chondroïtine dans le marché des compléments alimentaires pour la santé des os et des articulations s'étend à un rythme plus rapide que toute autre catégorie d'ingrédients. Cette croissance rapide a attiré des investissements notables, tels que l'introduction par Zeria USA de chondroïtine sodium de qualité pharmaceutique. De plus, le collagène, qui était traditionnellement commercialisé pour ses propriétés d'amélioration de la beauté, transite maintenant vers un positionnement comme ingrédient fonctionnel pour la santé articulaire, avec les variantes d'origine marine gagnant une traction particulière dans ce segment de marché en évolution.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Forme : Les Gummies Redéfinissent la Commodité

En 2024, les capsules et softgels contribuaient à 36,44% du revenu total, principalement grâce à leur précision dans la livraison de dosage, qui reste un facteur clé pour la préférence des consommateurs. Cependant, les gummies et bonbons à mâcher émergent comme le segment à croissance la plus rapide, enregistrant un taux de croissance annuel composé (TCAC) impressionnant de 8,43%. Les avancées telles que les techniques de moulage sans amidon et l'utilisation de bases de pectine permettent la création de textures adaptées aux véganes. Ces innovations permettent aux fabricants d'incorporer de multiples ingrédients actifs dans les formulations sans compromettre le goût, améliorant ainsi l'attrait pour les consommateurs.

La part de marché des gummies dans le segment des compléments alimentaires pour la santé des os et des articulations s'étend rapidement. Cette croissance est soutenue par des mouvements stratégiques tels que l'acquisition de Viactiv par Doctor's Best et l'introduction du gummy de soutien articulaire complet de Pilly Labs, qui répond à des besoins de santé spécifiques. De plus, les mélanges de boissons en poudre connaissent une résurgence de popularité alors que la tendance vers la nutrition personnalisable gagne du momentum. Des produits comme les mélanges verts-et-protéines de Nature's Sunshine exemplifient le potentiel des synergies inter-catégories, offrant aux consommateurs des solutions nutritionnelles polyvalentes et sur mesure. Pendant ce temps, les comprimés continuent de maintenir leur pertinence dans le segment de vente au détail de masse, où l'accessibilité financière et le rapport coût-efficacité par dose restent des facteurs critiques motivant les choix des consommateurs.

Par Canal de Distribution : Le Digital Construit une Portée Supplémentaire

En 2024, les supermarchés et hypermarchés ont capturé 44,65% des ventes, stimulés par les habitudes d'achat et la disponibilité immédiate des produits. Ces géants de la vente au détail servent de magasins pratiques tout-en-un pour une gamme de produits de santé et bien-être, incluant les compléments. Cependant, le TCAC de 7,78% du e-commerce souligne un changement significatif, propulsé par les modèles d'abonnement et les découvertes menées par les influenceurs. Les plateformes en ligne, des sites web aux médias sociaux, sont pivots dans l'éducation des consommateurs sur la santé des os et articulations, mettant l'accent sur les avantages des compléments, de l'exercice, et des choix de style de vie sains.

Amazon et Walmart se sont établis comme acteurs dominants dans le marché des compléments en ligne. La stratégie omni-canal intégrée de Walmart a intensifié la compétition de prix, façonnant davantage le paysage concurrentiel. Pendant ce temps, les magasins spécialisés continuent de maintenir leur importance grâce à leur capacité à fournir des expériences de vente consultatives personnalisées. De plus, les plateformes direct-au-consommateur comme iHerb ont étendu leurs opérations à 25 marchés, soulignant la nature sans frontières du commerce numérique et son importance croissante sur le marché mondial.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

En 2024, l'Amérique du Nord contribuait à 32,17% du revenu mondial, stimulée par les recommandations établies des médecins pour la supplémentation en calcium et vitamine D et un cadre de remboursement robuste. L'approbation par la FDA en 2024 de YORVIPATH (palopegteriparatide) souligne la progression fluide des compléments aux biologiques avancés, mettant l'accent sur le rôle de la clarté réglementaire dans la promotion de l'innovation. Le e-commerce continue de croître régulièrement alors que les consommateurs intègrent de plus en plus les compléments dans les achats ménagers de routine.

L'Asie-Pacifique, anticipée pour croître à un TCAC de 8,23%, démontre un potentiel inexploité significatif. La Chine seule compte 145,86 millions d'adultes ostéoporotiques, selon les standards OMS, tandis que les régulateurs travaillent sur des dispositions pour permettre les allégations de santé articulaire sur les étiquettes d'aliments santé. La décision d'Haleon d'augmenter sa participation dans Tianjin TSKF Pharmaceutical à 88% reflète un engagement stratégique à long terme. De plus, les extensions de marques telles que Caltrate pour les mères enceintes aux Philippines illustrent un accent sur la micro-segmentation. Des facteurs tels que l'urbanisation rapide, les revenus disponibles croissants, et l'expansion du commerce mobile stimulent l'adoption des compléments alimentaires pour la santé des os et des articulations, positionnant la région pour une croissance soutenue.

L'Europe maintient une croissance stable à un chiffre moyen, soutenue par les innovations dans les produits végétaux. Le collagène marin et le calcium algal gagnent en popularité parmi les consommateurs soucieux de durabilité. L'harmonisation réglementaire sous l'EFSA facilite les lancements de produits multi-pays mais impose des exigences de preuves strictes, favorisant les entreprises bien financées. Le Moyen-Orient, l'Afrique, et l'Amérique du Sud restent dans les premières étapes de développement du marché. Cependant, les taux croissants d'obésité et de diabète sensibilisent à la santé articulaire, signalant des opportunités potentielles alors que l'infrastructure de distribution continue de s'améliorer.

Paysage Concurrentiel

Le marché des compléments alimentaires pour la santé des os et des articulations est modérément concentré, en raison de la demande croissante de ces compléments à travers divers groupes d'âge pour prévenir les troubles osseux précoces. Les acteurs majeurs dans ce segment sont Amway Corp., Nestlé SA, Swanson Health Products, Inc., Now Foods, et Herbalife Nutrition Ltd. Les entreprises pharmaceutiques établies telles que Bayer, les firmes de santé grand public leaders comme Haleon, et les acteurs de nutrition spécialisés tels que Balchem opèrent aux côtés de marques direct-au-consommateur agiles, créant un paysage concurrentiel dynamique. En mars 2025, Herbalife a annoncé son intention stratégique d'acquérir les entreprises de nutrition personnalisée Pruvit et Link BioSciences. Cette démarche vise à diversifier le portefeuille d'Herbalife au-delà de son accent traditionnel sur les poudres de gestion de poids, signalant un changement vers des opportunités de marché plus larges.

L'innovation technologique devient de plus en plus un facteur critique pour la différenciation sur le marché. Par exemple, le peptide de collagène Nextida.GC de Rousselot a étendu l'application du collagène à la modulation de la glycémie, améliorant ainsi sa gamme d'allégations de santé et le positionnant comme un ingrédient polyvalent. Du côté commercial, Amazon a implémenté des exigences de documentation plus strictes pour les compléments alimentaires, contraignant les marques à améliorer la transparence et la conformité pour éviter le risque de déréférencement. La croissance de part de marché est maintenant stimulée par une combinaison de prix compétitifs, de commodité, et de différenciation de produits soutenue par la science. Cette tendance encourage les entreprises à intégrer une recherche clinique robuste avec du contenu numérique engageant et informatif pour capturer efficacement l'intérêt des consommateurs.

Des opportunités de croissance significatives existent dans des domaines tels que les formulations culturellement adaptées, les produits calcium-vitamine D rentables ciblant les marchés émergents, et les mélanges multifonctionnels conçus pour traiter simultanément la santé osseuse, articulaire et métabolique. Les entreprises qui peuvent naviguer avec succès les complexités de la conformité réglementaire mondiale tout en maintenant la pertinence aux préférences des consommateurs locaux sont bien positionnées pour surperformer les taux de croissance de catégorie. Cet avantage est davantage amplifié alors que le e-commerce continue de réduire les barrières traditionnelles à l'entrée sur le marché, permettant un accès et une concurrence plus larges.

Leaders de l'Industrie des Compléments Alimentaires pour la Santé des Os et des Articulations

-

Amway Corp.

-

Nestlé SA

-

Herbalife Nutrition Ltd.

-

NOW Foods

-

Swanson Health Products, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juin 2025 : Tylenol a introduit

Proactive Support,

une gamme de compléments sans médicament conçue pour les soins articulaires. Ce lancement marque l'entrée de la marque dans la catégorie des compléments préventifs, présentant deux formules distinctes adaptées pour répondre à différents besoins des consommateurs. Les compléments incorporent TamaFlex, curcuma, et tamarin comme ingrédients clés. - Mai 2025 : Haleon a stratégiquement étendu ses compléments de calcium Caltrate aux Philippines et a introduit les Packs de Bien-être Quotidien Centrum premium en Corée du Sud, ciblant le segment "super premium" croissant et adressant la carence en calcium.

- Avril 2025 : Juvent a Introduit HydroxyBMD3, son complément de santé osseuse de nouvelle génération, au symposium BHOF à Washington, DC.

- Janvier 2025 : Hebrew SeniorLife a lancé un essai clinique étendu pour évaluer l'efficacité d'une formulation probiotique-prébiotique, développée par Solarea Bio, pour améliorer la santé osseuse chez les femmes âgées de 60 ans et plus.

Portée du Rapport sur le Marché Mondial des Compléments Alimentaires pour la Santé des Os et des Articulations

Les compléments exclusivement conçus pour maintenir/améliorer la santé des articulations et des os sont connus sous le nom de compléments alimentaires pour la santé des os et des articulations. Le marché mondial des compléments alimentaires pour la santé des os et des articulations est segmenté par type, canal de distribution, et géographie. Le marché est segmenté par type : vitamine D, vitamine K, calcium, collagène, glucosamine-chondroïtine, acide gras oméga-3, et autres classes. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, pharmacies, magasins de santé, dépanneurs, magasins en ligne, et autres canaux de distribution. Le marché est aussi segmenté par géographie en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Moyen-Orient & Afrique. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits basés sur la valeur (en millions USD).

| Vitamines et Minéraux |

| Collagène |

| Glucosamine-Chondroïtine |

| Acides Gras Oméga-3 |

| Autres Types de Produits |

| Comprimés |

| Capsules/Softgels |

| Gummies et Bonbons à Mâcher |

| Poudres |

| Autres Formes |

| Supermarchés/Hypermarchés |

| Magasins Spécialisés et de Santé |

| Détaillants en Ligne |

| Autres Canaux de Distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par Type de Produit | Vitamines et Minéraux | |

| Collagène | ||

| Glucosamine-Chondroïtine | ||

| Acides Gras Oméga-3 | ||

| Autres Types de Produits | ||

| Par Forme | Comprimés | |

| Capsules/Softgels | ||

| Gummies et Bonbons à Mâcher | ||

| Poudres | ||

| Autres Formes | ||

| Par Canal de Distribution | Supermarchés/Hypermarchés | |

| Magasins Spécialisés et de Santé | ||

| Détaillants en Ligne | ||

| Autres Canaux de Distribution | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle et les perspectives de croissance du marché des compléments alimentaires pour la santé des os et des articulations ?

Le marché a généré 13,26 milliards USD en 2025 et devrait croître à un TCAC de 6,49%, atteignant 18,16 milliards USD d'ici 2030.

Quel segment d'ingrédients s'étend le plus rapidement ?

Le segment glucosamine-chondroïtine devrait croître à un TCAC de 8,72% jusqu'en 2030, surpassant toutes les autres catégories d'ingrédients.

Pourquoi les gummies et bonbons à mâcher gagnent-ils en traction sur ce marché ?

Les gummies offrent goût, commodité, et formulations adaptées aux véganes, stimulant un TCAC de 8,43% qui en fait le format de livraison à montée la plus rapide.

Quelle région devrait afficher la croissance la plus forte ?

L'Asie-Pacifique mène avec un TCAC de 8,23% jusqu'en 2030, alimenté par le vieillissement rapide de la population, la sensibilisation accrue à la santé, et les mouvements réglementaires qui permettent les allégations de santé articulaire.

Dernière mise à jour de la page le: