Taille et part du marché des compléments alimentaires pour la santé digestif

Analyse du marché des compléments alimentaires pour la santé digestif par Mordor Intelligence

La taille du marché des compléments alimentaires pour la santé digestif est estimée à 10,86 milliards USD en 2025, et devrait atteindre 14,63 milliards USD d'ici 2030, à un TCAC de 6,14 % pendant la période de prévision (2025-2030).

Les attitudes de santé préventive, la validation clinique des interventions sur le microbiome et la surveillance mondiale renforcée stimulent l'élan du marché. Ces facteurs façonnent les préférences des consommateurs et poussent l'industrie vers des standards plus élevés. La demande est soutenue par une population vieillissante recherchant un soutien métabolique pour gérer les préoccupations de santé liées à l'âge, des consommateurs plus jeunes influencés par les médias sociaux, découvrant la connexion intestin-immunité et son impact sur le bien-être général, et des entreprises déployant des services de personnalisation basés sur les données pour répondre aux besoins de santé individuels. La convergence réglementaire, notamment avec les inspections surprises à l'étranger de la Food and Drug Administration américaine, comble le fossé historique de qualité entre les installations nationales et internationales, favorisant la confiance dans la catégorie en garantissant des normes de produits cohérentes. Parallèlement, des attributs comme le positionnement propre-label et l'approvisionnement transparent sont passés d'avantages premium à des standards essentiels, obligeant les marques à investir dans des chaînes d'approvisionnement traçables et des vérifications tierces pour répondre aux attentes des consommateurs et aux exigences réglementaires.

Points clés du rapport

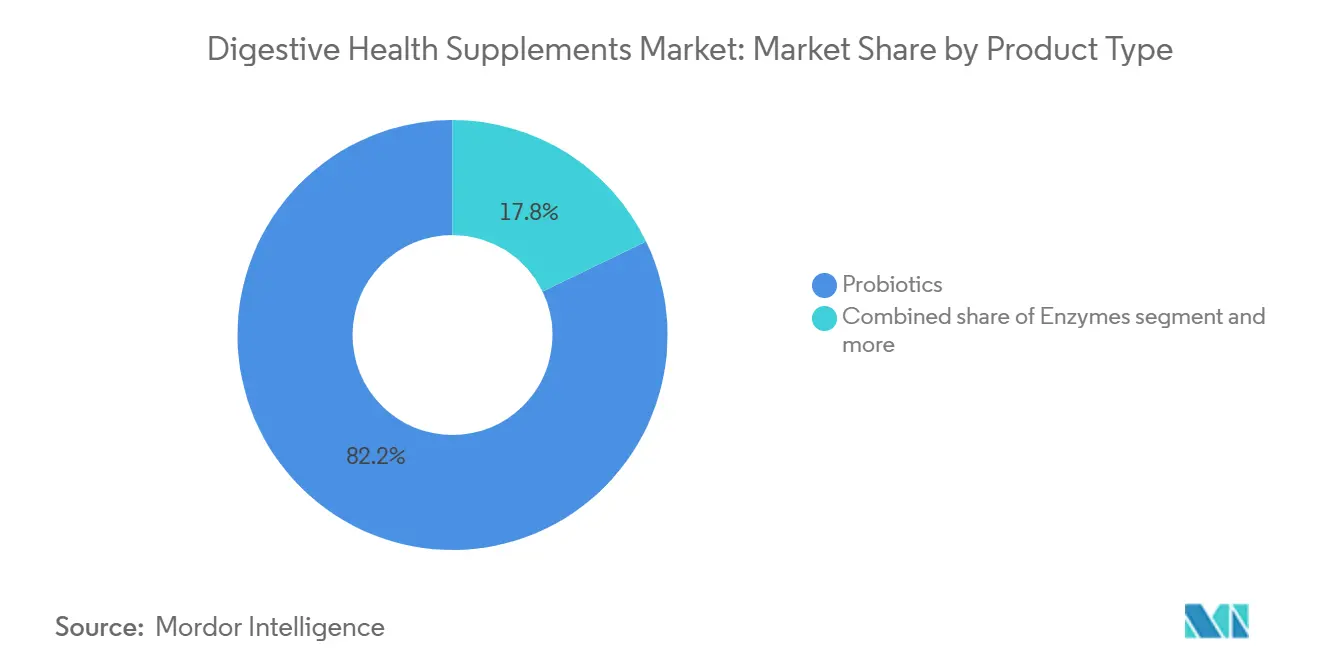

- Par type, les probiotiques ont dominé avec 82,12 % de la part du marché des compléments alimentaires pour la santé digestif en 2024, tandis que les enzymes devraient s'étendre à un TCAC de 7,45 % jusqu'en 2030.

- Par forme, les gélules et capsules molles représentaient 47,43 % de part de la taille du marché des compléments alimentaires pour la santé digestif en 2024 ; les gommes et produits à mâcher enregistrent la croissance la plus rapide à 7,21 % de TCAC jusqu'en 2030.

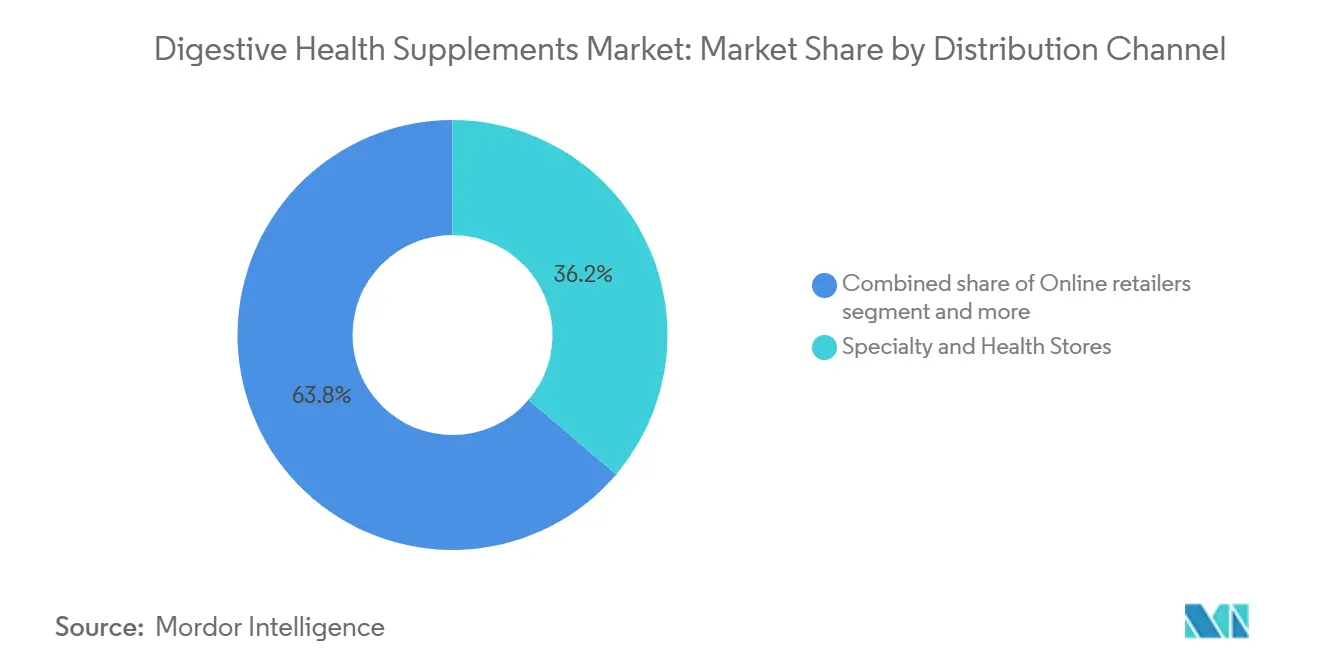

- Par canal de distribution, les magasins spécialisés et de santé détenaient une part de 36,23 % en 2024, tandis que les détaillants en ligne affichaient le TCAC le plus fort à 8,51 % jusqu'en 2030.

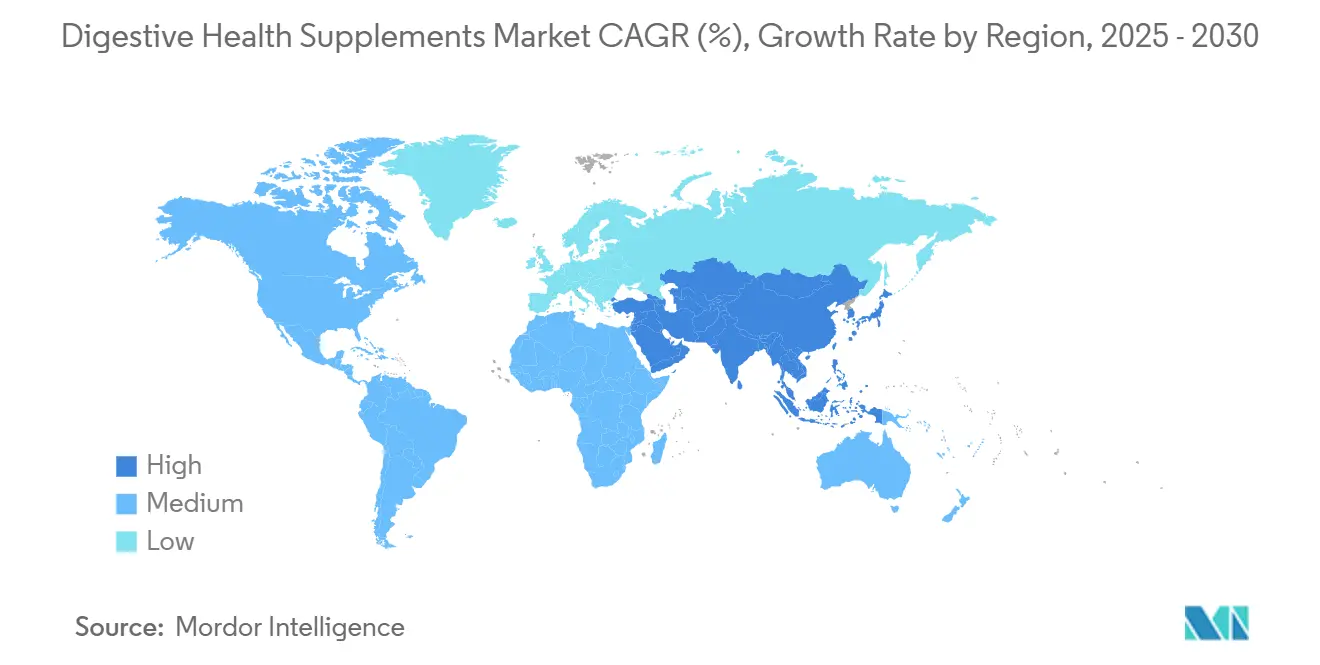

- Par géographie, l'Amérique du Nord un capturé une part de 42,44 % en 2024, et la région du Moyen-Orient et de l'Afrique est positionnée pour l'avancée la plus rapide à 8,62 % de TCAC jusqu'en 2030.

Tendances et perspectives du marché mondial des compléments alimentaires pour la santé digestif

Analyse d'impact des moteurs

| MOTEUR | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| L'incidence croissante des troubles gastro-intestinaux stimule la croissance | +1.8% | Mondiale, avec concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| La sensibilisation croissante des consommateurs à l'axe microbiome-immunité stimule la demande | +1.2% | Amérique du Nord et UE, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| L'intégration des compléments digestifs dans les régimes nutritionnels quotidiens stimule la croissance | +0.9% | Mondiale, menée par les marchés développés | Court terme (≤ 2 ans) |

| La sensibilisation renforcée à la santé digestif via les plateformes de médias numériques contribue à sa croissance | +0.7% | Mondiale, avec concentration Génération Z dans les centres urbains | Court terme (≤ 2 ans) |

| Tendance croissante pour les formulations de compléments propre-label et à base de plantes | +0.6% | Amérique du Nord et UE, retombées vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Utilisation croissante des aides digestives parmi les adultes vieillissants au métabolisme plus lent | +0.5% | Amérique du Nord, Europe, Japon | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

L'incidence croissante des troubles gastro-intestinaux stimule la croissance

À mesure que les troubles gastro-intestinaux fonctionnels augmentent en prévalence, les compléments passent de remèdes occasionnels à des éléments de base dans les régimes de santé à long terme. L'Organisation mondiale de la santé rapporte plus de 1,7 milliard de cas annuels de maladies entériques, les régions les plus riches connaissant une augmentation marquée des conditions inflammatoires [1]Source: World Health Organisation, "Diarrhoeal disease", www.who.int. Avec un nombre croissant d'individus confrontés au syndrome du côlon irritable, à la maladie de reflux gastro-œsophagien et à l'intolérance au lactose, la consommation de compléments digestifs est en hausse. L'Institut national du diabète et des maladies digestives et rénales note qu'environ 60 à 70 millions d'Américains luttent contre des maladies digestives chaque année [2]Source: National Institute of Diabetes and digestif and Kidney Diseases, "digestif Statistics for the United States", niddk.nih.gov. Les géants pharmaceutiques, comme Nestlé Health Science, apportent de la crédibilité à ce secteur, comme en témoigne leur récente acquisition de Vowst. C'est un mouvement pivot, car Vowst se distingue comme la première thérapie orale du microbiote approuvée par la FDA pour les infections récurrentes à C. difficile. Avec des preuves cliniques les soutenant, certaines souches influencent les préférences des consommateurs, les faisant passer d'essais occasionnels à des traitements ciblés. Cette évolution assure non seulement une demande stable-résistante même pendant les ralentissements économiques-mais ouvre également des voies pour une tarification premium sur les produits scientifiquement validés, élevant la valeur du marché au-delà de la simple croissance en volume.

La sensibilisation croissante des consommateurs à l'axe microbiome-immunité stimule la demande

La recherche souligne le rôle crucial de l'intestin dans la santé immunitaire, incitant les consommateurs à se tourner vers des souches probiotiques spécifiques. Les études mettent en évidence comment Akkermansia muciniphila renforce les barrières intestinales, réduit l'inflammation et améliore la santé métabolique, stimulant la poussée de demande pour ces probiotiques spécialisés. Cette sensibilisation croissante à l'impact du microbiome intestinal sur la santé globale un conduit à un intérêt accru pour les interventions ciblées qui s'attaquent à des préoccupations de santé spécifiques. Dans un changement post-pandémique, les consommateurs accordent maintenant une prime aux mesures de santé préventives plutôt qu'aux traitements réactifs, car ils visent à maintenir le bien-être à long terme et la résilience contre les défis de santé potentiels. Les innovations numériques, comme l'application d'imagerie des selles de Dieta Health, convertissent habilement les données de biomarqueurs en suggestions de produits personnalisées, permettant aux consommateurs de faire des choix éclairés. Ces avancées technologiques comblent le fossé entre les insights scientifiques et l'accessibilité des consommateurs, permettant aux individus de mieux comprendre leurs besoins de santé uniques. Par conséquent, il y un une inclinaison marquée vers les compléments ciblant des problèmes de santé spécifiques, les consommateurs favorisant les solutions sur mesure par rapport aux alternatives universelles.

L'intégration des compléments digestifs dans les régimes nutritionnels quotidiens stimule la croissance

Les consommateurs des marchés développés intègrent de plus en plus les aides digestives dans leurs routines quotidiennes, brouillant les lignes entre les compléments traditionnels et les aliments fonctionnels. Cette tendance est encore alimentée par des formats innovants : les gommes sans sucre et les poudres aromatisées améliorent l'adhésion des utilisateurs grâce à leur commodité et leur goût agréable, tandis que les sodas prébiotiques élèvent les ingrédients digestifs au premier plan des boissons grand public, séduisant les individus soucieux de leur santé recherchant à la fois des bénéfices pour la santé et des expériences de consommation agréables. De plus, la sensibilisation croissante à l'impact de la santé intestinale sur le bien-être général un stimulé la demande pour ces produits, encourageant les fabricants à investir dans la recherche et développement pour des solutions plus efficaces et attrayantes. Alors que le marché des compléments alimentaires pour la santé digestif fusionne avec les aliments emballés, il élargit ses canaux de distribution, s'étendant des épiceries aux plateformes en ligne, et se renforce contre les changements de demande saisonniers, garantissant une performance de marché stable toute l'année.

La sensibilisation renforcée à la santé digestive via les plateformes de médias numériques contribue à sa croissance

Les algorithmes des médias sociaux favorisent de plus en plus le contenu sur la santé intestinale, conduisant à des boucles virales qui améliorent la compréhension de la catégorie grâce aux histoires de pairs et aux insights d'experts. Ces algorithmes amplifient la visibilité des discussions sur la santé intestinale, facilitant l'accès et l'engagement des consommateurs avec les informations pertinentes. Les discussions sur TikTok ont notamment intensifié les recherches pour les formulations de gommes, particulièrement parmi la Génération Z, qui est attirée par les options de compléments pratiques et agréables au goût. La préférence de cette démographie pour les produits innovants et faciles à consommer un poussé les marques à se concentrer sur les compléments en gommes comme domaine de croissance clé. Capitalisant sur cette tendance, les fournisseurs d'abord virtuels comme Oshi Health fusionnent les téléconsultations avec des lots de produits sur mesure. Cette approche répond non seulement à la demande des consommateurs pour des solutions personnalisées mais élargit également la portée des compléments alimentaires pour la santé digestif au-delà des magasins traditionnels physiques, exploitant la préférence croissante pour les services de santé en ligne et les modèles basés sur l'abonnement.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| L'étiquetage strict et les retards d'approbation des nouveaux aliments pour les mélanges synbiotiques entravent la croissance | -0.8% | UE primaire, avec retombées réglementaires sur d'autres marchés | Moyen terme (2-4 ans) |

| L'adultération et la dégradation de la puissance pendant la chaîne d'approvisionnement affectant la confiance des marques | -0.6% | Mondiale, avec concentration dans les segments sensibles aux coûts | Court terme (≤ 2 ans) |

| La sensibilité aux prix limitant l'adoption de compléments premium | -0.4% | Marchés émergents, avec impact sélectif dans les économies développées | Moyen terme (2-4 ans) |

| La concurrence des remèdes naturels alternatifs affecte la croissance | -0.3% | Mondiale, avec bastions de médecine traditionnelle en Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

L'étiquetage strict et les retards d'approbation des nouveaux aliments pour les mélanges synbiotiques entravent la croissance

Le Règlement sur les nouveaux aliments de l'Europe exige des dossiers détaillés pour les ingrédients botaniques, mais les interprétations varient entre les États membres. Obtenir l'approbation pour les synbiotiques multi-souches, multi-fibres peut prendre plus de 18 mois, gonflant les coûts de développement et reportant les lancements de produits. La complexité du processus d'approbation, qui implique des évaluations de sécurité rigoureuses et la conformité avec des normes nationales variables, exacerbe encore ces retards. Les petites entreprises trouvent difficile de financer ces processus de conformité longs, donnant aux grandes firmes avec des équipes réglementaires expérimentées un avantage concurrentiel. Les actions nationales, comme les restrictions du Danemark sur

L'adultération et la dégradation de la puissance pendant la chaîne d'approvisionnement affectent la confiance des marques

Les audits de laboratoire révélant des produits sous-dosés ont ébranlé la confiance des consommateurs dans la chaîne d'approvisionnement. Les tests de NOW Foods ont trouvé plusieurs marques de berbérine délivrant moins de 40 % de leurs ingrédients actifs revendiqués, soulevant des préoccupations sur l'efficacité et la transparence des produits. Les audits parallèles des produits de bromélaïne ont noté des niveaux actifs encore plus bas, soulignant encore les incohérences dans la qualité des produits. En réponse à ces défaillances, la FDA un intensifié les inspections des installations étrangères, effectuant des visites inopinées aux fabricants en Chine et en Inde. Ces inspections visent à renforcer l'intégrité de la chaîne d'approvisionnement en identifiant et en traitant les problèmes de non-conformité. Cependant, elles conduisent également à des perturbations à court terme, particulièrement pour les installations qui échouent à répondre aux normes réglementaires et font face à des actions subséquentes. De telles révélations ont intensifié les appels pour des vérifications tierces plus strictes sur le marché des compléments alimentaires pour la santé digestif. Ces mesures sont vues comme essentielles pour restaurer la confiance des consommateurs et garantir la qualité des produits. De plus, les marques conformes sont incitées à mettre en évidence de manière proéminente leurs sceaux de qualité comme moyen de se différencier sur un marché concurrentiel.

Analyse des segments

Par type : Les probiotiques dominent malgré l'accélération des enzymes

En 2024, les probiotiques ont dominé le marché, capturant 82,12 % des revenus. Cela souligne des années de recherche spécifique aux souches et une confiance croissante des consommateurs. Des preuves solides soutenant l'efficacité des probiotiques ont stimulé leur adoption généralisée pour la santé digestif. Les enzymes, projetées pour croître à un TCAC de 7,45 % jusqu'en 2030, gagnent en traction en raison de la demande croissante pour des solutions s'attaquant à l'intolérance au lactose et à l'insuffisance pancréatique. Ces enzymes répondent à des besoins de santé spécifiques, séduisant les consommateurs soucieux de leur santé. La catégorie ' Autres ' inclut maintenant les postbiotiques et synbiotiques, avec les produits Akkermansia muciniphila recevant l'approbation de l'Autorité européenne de sécurité des aliments en 2024. De telles avancées remodèlent le marché des compléments alimentaires pour la santé digestif, se concentrant sur les solutions cliniquement validées pour répondre aux demandes émergentes des consommateurs.

Avec un soutien clinique, les enzymes commandent des prix premium et ont établi une présence dans les canaux de praticiens, où les professionnels de santé les recommandent. Les probiotiques se diversifient en formats spécifiques à l'âge et améliorant l'humeur, s'attaquant au bien-être mental aux côtés de la santé digestif. Les fabricants investissent dans des souches thermo-stables, étendant leur utilisation dans les gommes et produits de boulangerie, entrant ainsi sur le marché des aliments fonctionnels. Les nouveaux entrants dans le secteur postbiotique mettent l'accent sur la stabilité de conservation et les bénéfices immunitaires, reflétant le paysage concurrentiel en évolution. Ces innovations devraient stimuler la différenciation et la croissance alors que les entreprises répondent à la demande croissante pour des solutions avancées et scientifiquement soutenues.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par forme : Les gommes transforment la conformité, les gélules conservent l'échelle

En 2024, les gélules et capsules molles détenaient une part de marché de 47,43 %, restant le premier choix pour les actifs à haute dose en raison de la délivrance de dosage précise et de la protection des ingrédients sensibles. Les gommes et produits à mâcher croissent à un TCAC de 7,21 % jusqu'en 2030, stimulés par un meilleur goût, les systèmes de pectine végane et les lignes de production sans amidon qui réduisent les coûts et augmentent l'accessibilité. Les comprimés déclinent car les consommateurs préfèrent les formats pratiques, tandis que les poudres gagnent en traction parmi les passionnés de nutrition sportive et les cliniques pour leurs formulations personnalisables et haute performance. Les nouveaux entrants comme les gommes remplies de liquide et les films sublinguaux améliorent la biodisponibilité et se taillent des positions uniques sur le marché des compléments alimentaires pour la santé digestif.

Les consommateurs voient de plus en plus les gommes comme des collations plutôt que des produits médicinaux, augmentant l'adhésion quotidienne et séduisant une démographie d'âge plus large, incluant les enfants et les adultes plus âgés. Les marques exploitent cette tendance, utilisant des colorants naturels, des édulcorants sans sucre et des pots recyclables pour répondre aux demandes propre-label et s'aligner avec les objectifs de durabilité. D'autre part, les gélules continuent d'être favorisées par ceux qui privilégient la science, valorisant les dosages contrôlés et les technologies avancées, comme les mécanismes de libération retardée, qui garantissent la survie des souches contre l'acide gastrique et améliorent l'efficacité.

Par canal de distribution : Le commerce électronique redéfinit l'accès

En 2024, les magasins spécialisés et de santé ont capturé 36,23 % des revenus mondiaux en s'appuyant sur le personnel expert et les assortiments de produits sélectionnés. Ces magasins attirent les acheteurs soucieux de leur santé recherchant des conseils sur mesure et des offres premium. Les détaillants en ligne, bénéficiant de la commodité de recherche, des avis de pairs et de la livraison rapide, sont projetés pour croître à un TCAC de 8,51 % jusqu'en 2030. L'essor du commerce électronique, du commerce mobile et des avancées de paiement numérique remodèle les habitudes d'achat et stimule les ventes en ligne. Les modèles d'abonnement direct au consommateur améliorent la valeur à vie et la capture de données en garantissant un accès constant aux produits, favorisant la fidélité à la marque et permettant aux marques de recueillir des insights pour l'innovation produit sur le marché des compléments pour la santé digestif.

Les supermarchés de masse et les pharmacies répondent aux achats impulsifs et aux besoins immédiats, mais les stratégies omnicanales gagnent en proéminence. Les marques adoptent les options click-and-collect, les partenariats d'influenceurs et les webinaires éducatifs pour garantir la visibilité tout au long du parcours d'achat. Ces stratégies créent une expérience d'achat unifiée à travers les canaux physiques et numériques, répondant aux attentes évolutives des consommateurs. Les programmes de fidélité et les campagnes marketing personnalisées renforcent encore l'engagement client. Avec les probiotiques à chaîne du froid gagnant en popularité, une logistique efficace de dernier kilomètre est cruciale pour garantir l'intégrité du produit et la livraison en temps voulu. Les investissements dans les chaînes d'approvisionnement à température contrôlée et les systèmes de suivi avancés deviennent essentiels pour répondre à la demande croissante.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord commande une part dominante de 42,44 % des revenus mondiaux, soutenue par des directives claires de la FDA qui permettent une messagerie affirmée de revendications de santé. Les consommateurs de la région voient de plus en plus les compléments comme des soins préventifs essentiels. Selon l'enquête 2023 du Conseil for Responsible Nutrition, près de 74 % des adultes aux États-Unis ont rapporté utiliser des compléments alimentaires, y compris des compléments digestifs [3]Source: Council for Responsible Nutrition Survey, "2023 CBN Survey on Dietary Supplements", crnusa.org. De plus, les pilotes d'assurance remboursant les thérapeutiques du microbiome pourraient solidifier cette tendance, renforçant le marché des compléments alimentaires pour la santé digestif dans ce territoire déjà mature.

Le Moyen-Orient et l'Afrique connaissent une ascension rapide, affichant le TCAC le plus rapide de 8,62 % jusqu'en 2030. Cette croissance est alimentée par l'augmentation des revenus disponibles, l'expansion des chaînes de pharmacies et les initiatives de santé gouvernementales proactives comme la Vision 2030 de l'Arabie saoudite. Avec une démographie jeune et une affinité culturelle profondément enracinée pour les toniques à base de plantes, la région est prête pour l'adoption des probiotiques et enzymes modernes. Pour naviguer dans le paysage réglementaire diversifié et fusionner harmonieusement les formulations occidentales avec les botaniques indigènes, les multinationales forgent des partenariats avec les distributeurs locaux, préparant le terrain pour une pénétration robuste du marché des compléments alimentaires pour la santé digestif.

L'environnement réglementaire européen offre à la fois des opportunités et des défis. L'harmonisation à l'échelle de l'UE facilite l'accès au marché, mais les interprétations nationales variables créent des obstacles de conformité. Les mandats de durabilité stimulent un passage vers les ingrédients biologiques et l'emballage recyclable. Alors que les consommateurs évaluent prudemment les preuves scientifiques, ils sont disposés à investir dans des produits prouvés. En Asie-Pacifique, les remèdes traditionnels fusionnent avec la science moderne, stimulant une adoption rapide. Le cadre réglementaire chinois accélère les importations via le commerce électronique transfrontalier tout en soutenant l'innovation domestique. L'urbanisation et les changements alimentaires vers des régimes riches en protéines et faibles en fibres stimulent la demande pour des solutions digestives sur mesure. Les services de nutrition personnalisée, intégrant les insights génétiques et du microbiome, renforcent encore la croissance du marché.

Paysage concurrentiel

Le marché des compléments alimentaires pour la santé digestif présente une fragmentation modérée. Le leadership est réparti, permettant aux entrants spécialisés de se tailler des niches en utilisant de nouvelles souches, des technologies de délivrance avancées et des programmes personnalisés. Les acquisitions dans le secteur tendent à se concentrer sur l'amélioration des capacités complémentaires plutôt que de chercher des chevauchements directs. Les acteurs majeurs du marché incluent Neste SA, Bayer AG, Amway Corp., Haleon plc et Herbalife Nutrition Ltd.

La technologie se taille une niche significative sur ce marché. Alors que les acteurs plus importants exploitent leurs plateformes de commerce électronique pour amplifier ces services numériques, les start-ups trouvent le succès avec des modèles d'abonnement, offrant des kits de séquençage du microbiome et du coaching basé sur des applications. Un autre front concurrentiel est la transparence de la chaîne d'approvisionnement ; les entreprises utilisent de plus en plus le suivi blockchain pour valider la viabilité et l'origine des souches, s'attaquant aux préoccupations des consommateurs découlant des scandales de puissance périodiques.

L'agilité est clé pour naviguer dans les courants rapides des cycles d'innovation et des réglementations en évolution, particulièrement en Europe. Pour guider habilement les mélanges synbiotiques à travers la voie stricte des nouveaux aliments, les entreprises établissent des équipes dédiées aux affaires réglementaires. Les approbations précoces non seulement commandent une prime de prix mais garantissent également l'exclusivité en rayon, créant une boucle auto-renforçante qui alimente de nouveaux investissements dans les essais cliniques. Dans un signe de l'évolution du marché, les géants pharmaceutiques traditionnels commencent à regrouper les thérapeutiques du microbiome avec les solutions digestives standard en vente libre, suggérant une intégration plus profonde dans l'arène des compléments alimentaires pour la santé digestif.

Leaders de l'industrie des compléments alimentaires pour la santé digestif

-

Neste SA

-

Bayer AG

-

Amway Corp.

-

Herbalife Nutrition Ltd.

-

Haleon plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Bioma un lancé son produit phare, Bioma Probiotics, un complément synbiotique soutenant la santé intestinale, l'immunité et la clarté mentale. Les gélules véganes, sans OGM et stables à température ambiante contiennent plus de 40 milliards d'UFC de 11 souches probiotiques, des prébiotiques d'inuline et un complexe postbiotique à base de butyrate, délivrés via des DRcaps à libération retardée pour le ciblage intestinal.

- Mars 2025 : Inner Brightness un introduit Akkermansia Probiotic, un complément pour la santé digestif qui combine Akkermansia muciniphila pasteurisé (AKK PROBIO), les enzymes digestives à large spectre DigeSEB et les vitamines du complexe B. La souche AKK PROBIO un reçu le statut GRAS auto-affirmé (Généralement reconnu comme sûr) comme l'un des premiers probiotiques inactivés par la chaleur.

- Mars 2025 : TopGum un développé Gummiotics, une gomme synbiotique sans sucre pour la santé intestinale et le soutien immunitaire. Chaque gomme en forme de mandarine de 3g présente une matrice de fibres prébiotiques brevetée contenant 1 milliard d'UFC de probiotique Bacillus subtilis (DE111) et 34 mg de postbiotique Bifidobacterium animalis subsp. lactis (BPL1).

- Août 2024 : Organic Inde un introduit deux compléments en gommes biologiques certifiées dans des pots en verre : Fiber Gummies au goût fraise, fournissant jusqu'à 5 g de fibres prébiotiques par portion avec moins de 1 g de sucre pour le soutien de la santé intestinale, et Ashwagandha Gummies au goût citron-lime, contenant 300 mg d'extrait d'ashwagandha KSM-66 pour la gestion du stress. Les deux produits sont vérifiés Projet non-OGM et coûtent 25,99 USD pour un pot de 60 unités.

Portée du rapport mondial sur le marché des compléments alimentaires pour la santé digestif

Les compléments digestifs sont normalement pris avec les repas à des fins digestives et parce qu'ils prétendent traiter les formes communes d'irritation intestinale, de brûlures d'estomac et d'autres maux.

Le marché des compléments pour la santé digestif est segmenté par type, canal de distribution et géographie. Basé sur le type, le marché est segmenté en prébiotiques, probiotiques, enzymes et autres types. Basé sur le canal de distribution, le marché est segmenté en supermarchés et hypermarchés, pharmacies et drogueries, détaillants en ligne et autres canaux de distribution. Basé sur la géographie, l'étude fournit une analyse du marché des compléments pour la santé digestif dans les marchés émergents et établis à travers le monde, incluant l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et l'Afrique. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base de la valeur (en USD).

| Prébiotiques |

| Probiotiques |

| Enzymes |

| Produits botaniques |

| Autres types |

| Gélules et capsules molles |

| Comprimés |

| Gommes et produits à mâcher |

| Poudres |

| Autres formes |

| Supermarchés/hypermarchés |

| Magasins spécialisés et de santé |

| Détaillants en ligne |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie saoudite | |

| Émirats arabes unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Prébiotiques | |

| Probiotiques | ||

| Enzymes | ||

| Produits botaniques | ||

| Autres types | ||

| Par forme | Gélules et capsules molles | |

| Comprimés | ||

| Gommes et produits à mâcher | ||

| Poudres | ||

| Autres formes | ||

| Par canal de distribution | Supermarchés/hypermarchés | |

| Magasins spécialisés et de santé | ||

| Détaillants en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des compléments alimentaires pour la santé digestif ?

La taille du marché des compléments alimentaires pour la santé digestif est évaluée à 10,86 milliards USD en 2025.

Quel segment détient la plus grande part du marché des compléments alimentaires pour la santé digestif ?

Les probiotiques dominent avec 82,12 % des revenus mondiaux en 2024, soutenus par une recherche clinique étendue.

Quelle région connaît la croissance la plus rapide sur le marché des compléments alimentaires pour la santé digestif ?

Le Moyen-Orient et l'Afrique sont projetés pour croître à un TCAC de 8,62 % entre 2025 et 2030.

Pourquoi les gommes gagnent-elles en popularité dans les produits de santé digestif ?

Les gommes offrent des saveurs agréables, des options de pectine végane et la commodité, stimulant un TCAC de 7,21 % jusqu'en 2030.

Dernière mise à jour de la page le: