Taille et parts du marché des dispositifs semi-conducteurs RF GaN

Analyse du marché des dispositifs semi-conducteurs RF GaN par Mordor Intelligence

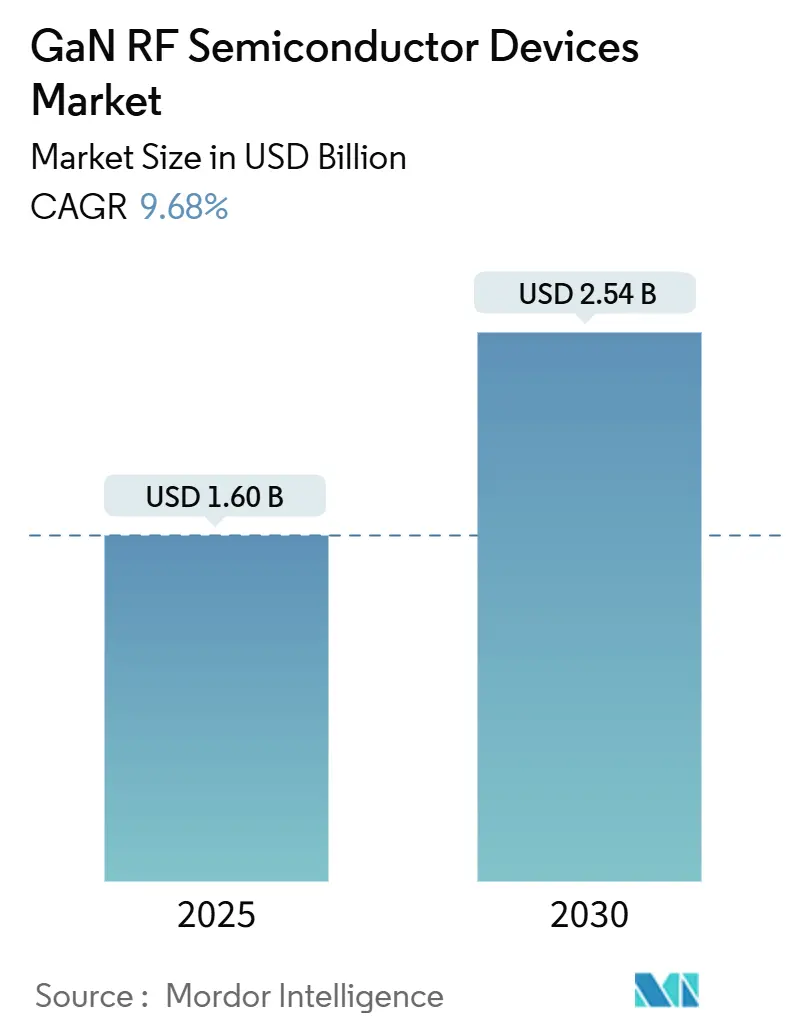

La taille du marché des dispositifs semi-conducteurs RF GaN a atteint 1,60 milliard USD en 2025 et devrait progresser à 2,54 milliards USD d'ici 2030, affichant un TCAC de 9,68 %. La demande croissante de solutions haute fréquence et haute puissance dans l'infrastructure 5G, les radars à balayage électronique actif (AESA), les charges utiles satellitaires et les radars d'imagerie automobile à 79 GHz a positionné le nitrure de gallium comme une technologie grand public dans les écosystèmes de télécommunications, défense et mobilité. Le GaN-sur-SiC est resté la référence de performance pour la robustesse thermique, tandis que la transition vers les plaquettes GaN-sur-Si de 200 mm a comprimé les écarts de coûts par rapport au LDMOS hérité, amplifiant l'adoption dans les unités radio sous-6 GHz sensibles au prix. Au niveau régional, le marché des dispositifs semi-conducteurs RF GaN a bénéficié de l'initiative d'autonomie semi-conductrice soutenue par les politiques de l'Asie-Pacifique et des budgets de modernisation de la défense américaine et européenne qui ont priorisé l'électronique à large bande interdite. La concurrence intensifiée parmi les fabricants intégrés verticalement a déclenché des dépôts de brevets rapides, des acquisitions stratégiques et des expansions de capacité conçues pour atténuer les goulots d'étranglement des plaquettes épi de 150 mm et 200 mm et sécuriser la résilience des substrats pour les programmes de recherche émergents mmWave et 6G.

Points clés du rapport

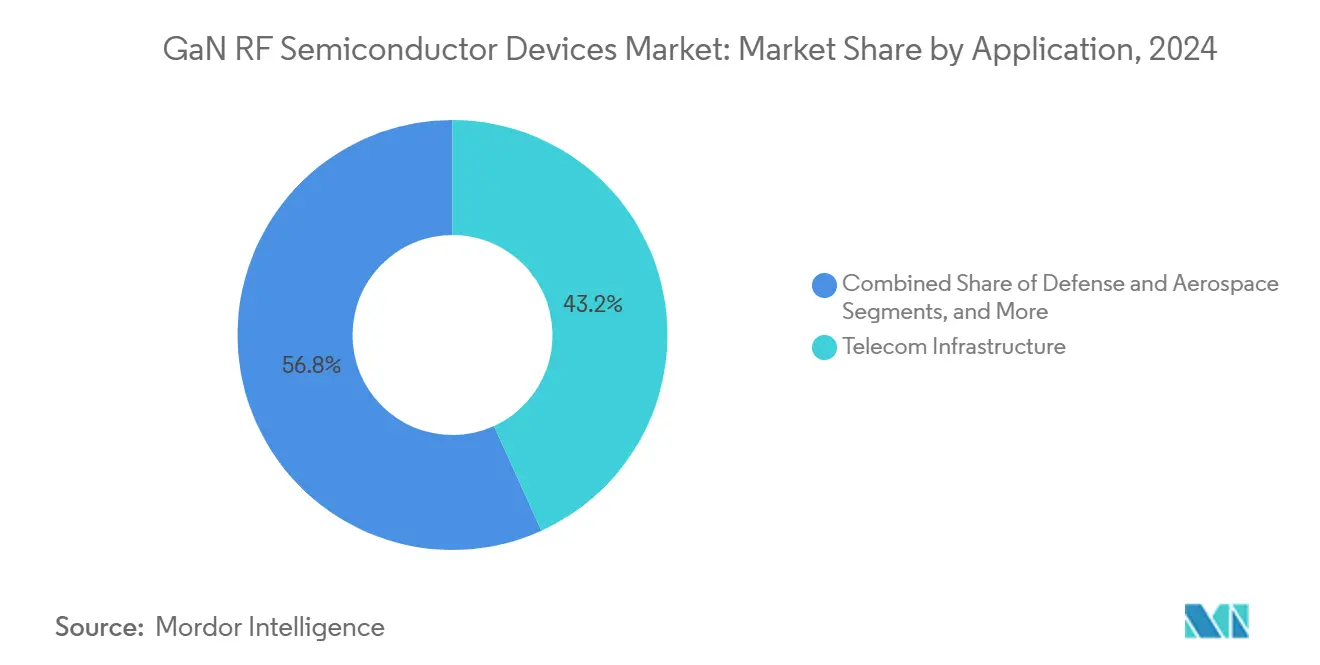

- Par application, l'infrastructure de télécommunications dominait avec 43,2 % de part de revenus en 2024, tandis que l'automobile devrait accélérer à un TCAC de 18,5 % jusqu'en 2030.

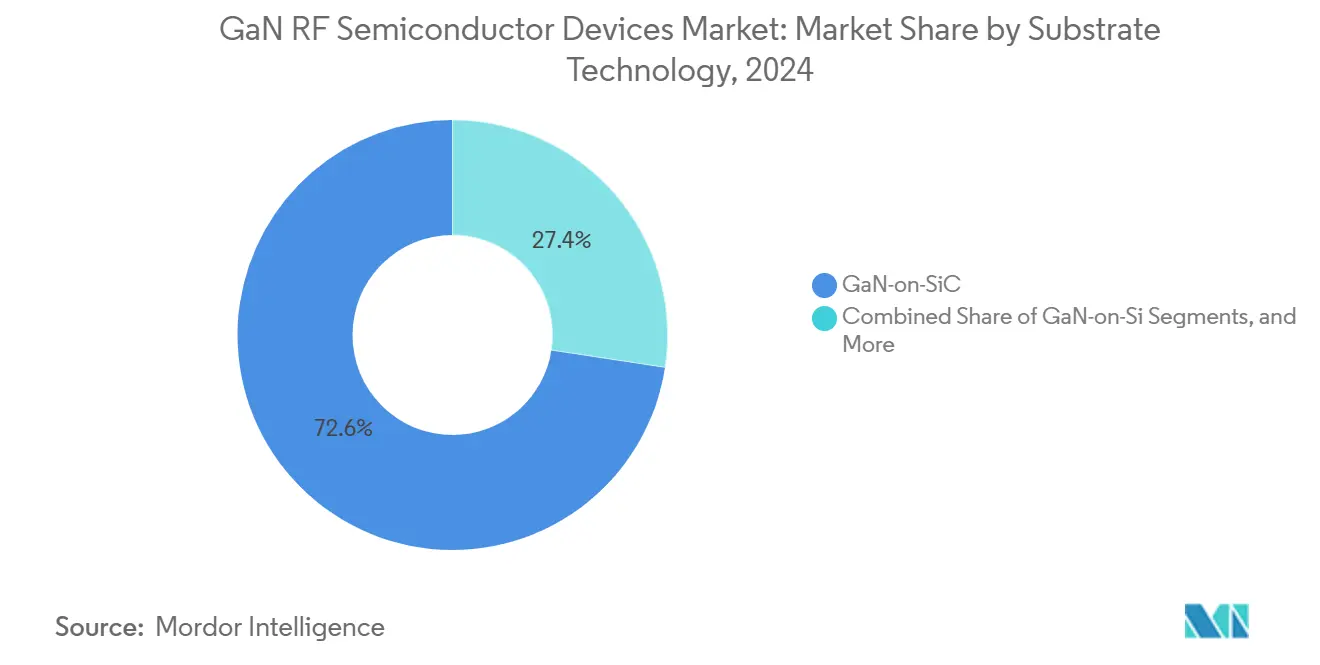

- Par technologie de substrat, le GaN-sur-SiC détenait 72,6 % de la part du marché des dispositifs semi-conducteurs RF GaN en 2024 ; le GaN-sur-Si devrait s'étendre à un TCAC de 22,1 % jusqu'en 2030.

- Par bande de fréquence, la bande C/X commandait 33,5 % des revenus en 2024, tandis que le segment mmWave devrait enregistrer un TCAC de 21,7 % durant 2025-2030.

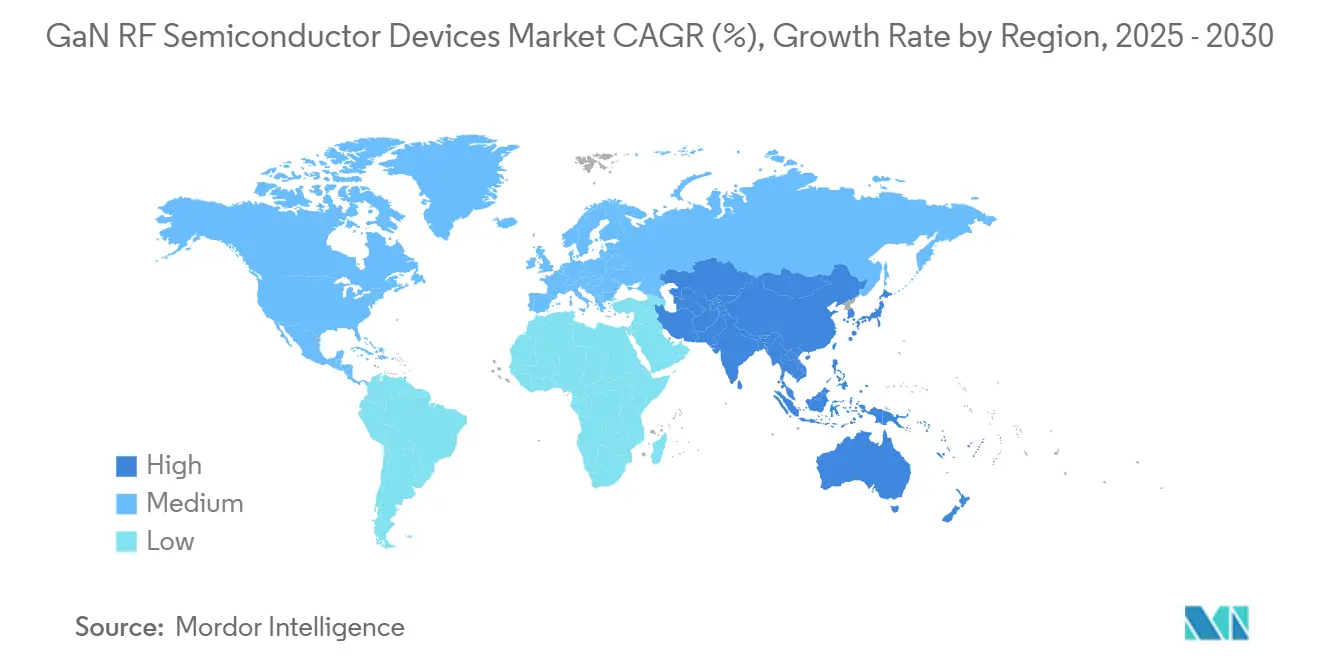

- Par géographie, l'Asie-Pacifique a capturé 34,1 % des revenus mondiaux en 2024 et devrait afficher un TCAC de 18,4 % sur l'horizon de prévision.

- Par type de dispositif, les transistors discrets représentaient 46,4 % de part de la taille du marché des dispositifs semi-conducteurs RF GaN en 2024 ; les amplificateurs de puissance MMIC sont positionnés pour un TCAC de 19,2 % jusqu'en 2030.

Tendances et perspectives mondiales du marché des dispositifs semi-conducteurs RF GaN

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Déploiements de macro- et petites cellules 5G en Asie-Pacifique | +2.8% | Asie-Pacifique, avec retombées en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Financement de modernisation radar AESA États-Unis/UE | +1.7% | Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Demande de charges utiles de constellations Sat-Com LEO / MEO | +1.5% | Mondiale, avec concentration en Amérique du Nord | Moyen terme (2-4 ans) |

| Adoption radar d'imagerie automobile mmWave en Chine et Corée du Sud | +2.1% | Chine, Corée, avec retombées en Europe | Moyen terme (2-4 ans) |

| Recharge sans fil haute puissance pour robotique Industrie 4.0 | +0.8% | Europe, Amérique du Nord, Japon | Long terme (≥ 4 ans) |

| Prolifération rapide des têtes radio distantes Open-RAN | +1.2% | Mondiale | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les déploiements de macro- et petites cellules 5G accélèrent l'adoption GaN

Les architectures de stations de base Massive-MIMO installées en Chine, Corée et Japon s'appuyaient sur jusqu'à 64 canaux d'amplificateurs de puissance, où le nitrure de gallium offrait une amélioration d'efficacité énergétique de 15-20 % par rapport au LDMOS, réduisant les coûts opérationnels au niveau du site. La normalisation Open-RAN a en outre découplé le matériel radio des fournisseurs de systèmes, permettant aux fournisseurs spécialisés GaN de remporter des créneaux pour les mises à niveau de têtes radio distantes. Les déploiements records de China Mobile ont validé la fiabilité sur le terrain, tandis que le taux d'échec de 0,013 % de Qorvo a renforcé la confiance des opérateurs.[1]Qorvo, "GaN Innovation Technology," qorvo.com Les réductions progressives en USD/W de sortie grâce à la migration de plaquettes de 200 mm ont positionné le marché des dispositifs semi-conducteurs RF GaN pour une pénétration plus large des couches de petites cellules rurales et d'intérieur profond. Les objectifs d'économie d'énergie des opérateurs télécoms s'alignaient avec la dissipation thermique plus faible du GaN, catalysant des cadres d'approvisionnement qui récompensaient les métriques d'efficacité plutôt que le prix des composants.

La modernisation radar AESA États-Unis/UE stimule la demande haute puissance

Le ministère de la Défense américain a élevé le GaN au niveau de préparation de fabrication 10 et alloué plus de 3 milliards USD pour les programmes radar de nouvelle génération entre 2024-2025, déclenchant des montées en production multi-années pour les circuits intégrés micro-ondes monolithiques (MMIC) haute puissance. Les ministères européens ont suivi cette trajectoire à travers des cycles de rafraîchissement de surveillance longue portée et de guerre électronique, où la densité de puissance supérieure du GaN augmentait la portée de détection et l'efficacité du brouillage. Le contrat de 29,9 millions USD d'Honeywell pour moderniser les transmetteurs basse bande de la Marine avec du GaN illustrait les priorités d'atténuation de l'obsolescence et d'agilité spectrale. Les percées d'emballage qui survivaient au flux thermique de 200 W/mm migraient en aval vers les radios télécoms commerciales, élargissant le marché des dispositifs semi-conducteurs RF GaN au-delà des silos de défense.

Demande de charges utiles de constellations sat-com LEO/MEO

Les initiatives haut débit multi-orbites nécessitent des front-ends RF compacts et tolérants aux radiations capables de couverture multi-bande sous des budgets de puissance stricts. Les SSPA GaN de 120 W de TESAT en bande L/S et les versions 60 W en bande C répondaient à ces contraintes et établissaient un modèle pour les mises à niveau bande Ku/Ka. Le remplacement des amplificateurs à tube à onde progressive par des solutions GaN à état solide réduisait drastiquement la masse et élevait le débit, provoquant une cascade de commandes de suivi d'opérateurs new-space. Les acteurs de l'écosystème comme EPC Space ont dévoilé des CI de gestion d'alimentation durcis aux radiations, catalysant des offres de modules intégrés verticalement qui élargissaient l'empreinte du marché des dispositifs semi-conducteurs RF GaN dans l'infrastructure spatiale.

Adoption radar d'imagerie automobile mmWave en Chine et Corée du Sud

Les mandats de sécurité réglementaires et la demande consommateur pour des fonctionnalités autonomes de niveau 3+ ont accéléré la pénétration radar 79 GHz. Les MMIC GaN permettaient une résolution d'objet de 2 cm à 200 m, permettant aux OEM de réduire les comptes de capteurs sans sacrifier la performance, comme démontré dans les modèles BMW 2025. Les fournisseurs Tier-1 à Shanghai et Séoul se sont tournés vers les front-ends GaN pour répondre aux budgets stricts de facteur de forme et thermiques, stimulant les investissements de chaîne d'approvisionnement localisés et renforçant le marché des dispositifs semi-conducteurs RF GaN comme nœud stratégique dans les systèmes avancés d'assistance à la conduite.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prime de coût vs LDMOS dans les stations de base sous-6 GHz | -1.3% | Mondiale, avec impact plus élevé dans les marchés sensibles au prix | Court terme (≤ 2 ans) |

| Empiètement SiC dans les blocs radar tactique >3 kW | -0.7% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Goulots d'étranglement d'approvisionnement plaquettes épi et substrats (150 et 200 mm) | -1.5% | Mondiale | Moyen terme (2-4 ans) |

| Gestion thermique et fiabilité à >200 W/mm | -0.9% | Mondiale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

| Source: Mordor Intelligence | |||

La prime de coût tempère la pénétration dans les déploiements sensibles au prix

En 2024, les amplificateurs de puissance GaN portaient un delta de prix de 40 % par rapport au LDMOS pour les radios sous-6 GHz, retardant les transitions dans les marchés émergents, même si les économies d'énergie absorbaient l'écart dans les 18 mois d'exploitation. Le passage de Texas Instruments à la fabrication GaN-sur-Si 8 pouces réduisait le coût de la puce de plus de 10 %, mais les pressions macroéconomiques contraignaient encore les capex des opérateurs, surtout en Inde et dans certaines parties de l'Asie du Sud-Est. Les OEM télécoms maintenaient donc des stratégies de double approvisionnement, soutenant le volume LDMOS et limitant la hausse à court terme pour le marché des dispositifs semi-conducteurs RF GaN.

Les pénuries de plaquettes épi et substrats créent des points d'étranglement de production

La capacité limitée GaN-sur-SiC 200 mm et les délais plus longs pour les substrats SiC de haute qualité créaient des environnements d'allocation, forçant les fournisseurs de dispositifs à prioriser les contrats de défense et spatial. Les laboratoires de recherche documentaient des défis de contamination et de courbure lors de la mise à l'échelle du GaN-sur-Si vers les lignes CMOS 200 mm, retardant les courbes d'apprentissage de rendement. La décision de STMicroelectronics de co-localiser l'épitaxie GaN et l'emballage au niveau panneau en Italie illustrait les réponses d'intégration verticale, mais un soulagement significatif de capacité est improbable avant fin 2026, plafonnant l'offre à court terme pour le marché des dispositifs semi-conducteurs RF GaN en expansion.

Analyse par segment

Par application : L'infrastructure de télécommunications maintient son leadership tandis que l'automobile bondit

L'infrastructure de télécommunications représentait 43,2 % des revenus 2024, ancrant le marché des dispositifs semi-conducteurs RF GaN. Les fournisseurs de stations de base ont adopté le GaN pour débloquer des empreintes plus petites et une référence d'efficacité de drain de 55,2 % dans les unités radio macro.[2]MaxLinear, "MaxLinear and RFHIC Deliver High-Efficiency Power Amplifier," investors.maxlinear.com Cela se traduit par des charges de refroidissement réduites et un poids sommet de tour plus faible, critiques pour les déploiements 5G denses. La désagrégation Open-RAN encourageait les spécialistes indépendants d'amplificateurs de puissance à capturer des victoires de conception, tandis que les substrats ingéniérisés de Soitec réduisaient les pertes d'insertion, augmentant la couverture par site. Le marché des dispositifs semi-conducteurs RF GaN maintenait son élan jusqu'en 2025 alors que les opérateurs testaient des pilotes 6G sub-THz qui présupposaient des front-ends GaN.

Le radar automobile restait une tranche modeste en 2024 mais devrait s'étendre à un TCAC de 18,5 % jusqu'en 2030. Les mandats chinois obligatoires d'assistance avancée au conducteur et l'écosystème de véhicules connectés de Corée du Sud stimulaient la demande de radar d'imagerie 79 GHz, où le GaN gérait la densité de puissance millimétrique sans compromettre la fiabilité. Les pilotes de communication V2X incorporant des modules PA-LNA GaN amplifient les perspectives de volume. Les feuilles de route de réduction des coûts liées aux plaquettes GaN-sur-Si 200 mm promettaient un alignement avec l'électronique automobile grand public, créant de l'échelle pour le marché des dispositifs semi-conducteurs RF GaN plus large.

À travers la défense et l'aérospatiale, les radars, guerre électronique et charges utiles sat-com s'appuyaient sur la tolérance aux radiations et la puissance de sortie du GaN. L'électronique grand public adoptait les PA GaN pour les routeurs Wi-Fi 7 et les front-ends de combinés, validant les opportunités de signal plus petit. La robotique industrielle embrassait les transmetteurs de recharge sans fil 6,78 MHz alimentés par des HEMT GaN, soulignant l'étendue intersectorielle qui diversifiait les flux de revenus.

Par type de dispositif : Les transistors discrets dominent tandis que l'intégration MMIC grimpe

Les transistors de puissance discrets capturaient 46,4 % de part en 2024, reflétant les cycles de conception intégrés ancrés à travers les radars, diffusion et radios macro-cellulaires. Le portefeuille de MACOM s'étendait de 2 W à 7 kW, illustrant l'évolutivité qui sous-tendait le marché des dispositifs semi-conducteurs RF GaN.[2] Les boîtiers à boulonnage améliorés thermiquement supportaient >80 % d'efficacité de drain, étendant les durées de vie des dispositifs dans les cycles de service difficiles.

Les amplificateurs de puissance de circuits intégrés micro-ondes monolithiques offraient la croissance la plus rapide, projetée à 19,2 % TCAC jusqu'en 2030. Les modules à réseau phasé, terminaux sat-com contraints en espace et radios de liaison mmWave favorisaient les MMIC qui effondraient les étages de gain et réseaux de polarisation en puces compactes. Le QPA2210D large bande de Qorvo exemplifiait cette tendance, offrant 6 dB d'efficacité de puissance ajoutée plus élevée par rapport aux alternatives discrètes. Les commutateurs RF et modules front-end employaient des transistors GaN en mode d'amélioration pour gérer les stress de commutation à chaud, tandis que les amplificateurs à faible bruit commençaient à déplacer le GaAs dans les liaisons satellitaires bande C, élargissant le paysage de l'industrie des dispositifs semi-conducteurs RF GaN.

Par technologie de substrat : GaN-sur-SiC conserve l'avance malgré l'élan GaN-sur-Si

Le GaN-sur-SiC détenait 72,6 % des revenus 2024 grâce à la conductivité thermique de 370 W/mK qui permettait >200 W/mm de densité de puissance dans les modules d'émission-réception AESA. Le transistor bande C 750 W de Sumitomo Electric atteignait 80 % d'efficacité de drain, validant la marge thermique du SiC. L'adoption radar de chasseur de Lockheed Martin soulignait les attentes de fiabilité qui gardaient le GaN-sur-SiC central aux déploiements critiques de mission dans le marché des dispositifs semi-conducteurs RF GaN.

Inversement, le GaN-sur-Si devrait monter à un TCAC de 22,1 %, propulsé par la compatibilité CMOS et l'économie de plaquettes 200 mm qui réduisait les métriques dollar-par-watt. GlobalFoundries et Texas Instruments initiaient des courses de volume au Vermont et Dallas respectivement, raccourcissant les courbes d'apprentissage et attirant les projets de front-end RF de combinés. La taille du marché des dispositifs semi-conducteurs RF GaN pour les segments GaN-sur-Si devrait s'élargir alors que les rendements dépassent 90 % et la robustesse de swing de grille égale les références SiC.

Les substrats émergents comme les composites cuivre-diamant introduisaient des propriétés de dissipation thermique 800 W/mK pour les modules micro-ondes dépassant 10 GHz, tandis que les prototypes GaN-sur-diamant ciblaient les radars d'alerte précoce aéroportés. La diversification signalait un écosystème arrivé à maturité qui alignait les profils thermiques avec les métriques de mérite spécifiques aux applications.

Par bande de fréquence : Bande C/X domine, mmWave accélère

Les dispositifs bande C/X généraient 33,5 % des revenus en 2024, alimentés par les radars navals, terminaux terrestres satellitaires et liaisons de retour 5G Massive-MIMO. Le TGA2578-CP de Qorvo fournissait 30 W de sortie saturée à travers 2-6 GHz, renforçant la loyauté de conception au GaN dans ce spectre. Les cycles de financement de programmes stables isolaient la demande des ailes macroéconomiques, donnant au marché des dispositifs semi-conducteurs RF GaN une base prévisible.

Les composants mmWave (>40 GHz), incluant les amplificateurs de puissance 5G FR2 et liaisons point-à-point bande E, sont projetés pour afficher un TCAC de 21,7 %. Les prototypes documentés MDPI atteignaient 24 dBm de sortie saturée avec 20 % PAE à travers 20-35 GHz, signalant la préparation pour la densification de petites cellules urbaines. La bande Ku/Ka servait les passerelles satellitaires HTS, tandis que les segments bande L/S et VHF/UHF maintenaient des rôles dans les radars hérités et l'infrastructure de diffusion. Les PA GaN large bande capables de couverture 2-18 GHz réduisaient les inventaires de postes pour les intégrateurs, renforçant le levier fournisseur à travers le marché des dispositifs semi-conducteurs RF GaN.

Analyse géographique

L'Asie-Pacifique menait avec 34,1 % des revenus 2024 et devrait progresser à un TCAC de 18,4 % jusqu'en 2030. La poussée de stations de base 5G de la Chine, les constructions de fonderies GaN locales et le soutien politique sous la "troisième vague de semi-conducteurs" catalysaient l'autonomie régionale.[3]Korean Federation of Industries, "Semiconductor Industry Third Wave Growth," fki.or.kr La Corée se concentrait sur les centres IA et radar automobile, tandis que le Japon exploitait l'héritage électronique grand public et l'approvisionnement en substrats SiC. Les services backend avancés de Taïwan accéléraient l'optimisation des coûts GaN-sur-Si, renforçant la boucle de croissance du marché des dispositifs semi-conducteurs RF GaN.

L'Amérique du Nord se classait deuxième, soutenue par le budget de défense américain et les méga constellations internet par satellite. Le financement gouvernemental pour les fabriques domestiques, comme le projet GaN-sur-Si Minnesota de Polar Semiconductor, soutenait la résilience de la chaîne d'approvisionnement. Les rénovations télécoms du Canada et les clusters électronique automobile du Mexique créaient une diversité de demande continentale qui isolait le marché régional des dispositifs semi-conducteurs RF GaN de la volatilité mono-sectorielle.

L'Europe combinait le leadership radar automobile avec les entraînements industriels éco-énergétiques. L'Allemagne menait les déploiements de capteurs véhicules 79 GHz, la France mettait l'accent sur les charges utiles aérospatiales, et le Royaume-Uni priorisait les mises à niveau de guerre électronique dominées par le spectre. Les packages d'autonomie stratégique UE canalisaient les subventions vers les coentreprises comme la plateforme GaN 650 V d'IQE-X-FAB, nourrissant une chaîne de valeur localisée qui sous-tendait l'expansion de la taille du marché des dispositifs semi-conducteurs RF GaN dans le bloc. L'adoption émergente à travers le Brésil, les déploiements de villes intelligentes du Conseil de coopération du Golfe et les essais de liaison de retour orbite terrestre basse d'Australie montraient la trajectoire de diffusion mondiale de la technologie.

Paysage concurrentiel

Le marché des dispositifs semi-conducteurs RF GaN présentait une concentration modérée ; les cinq premiers fournisseurs contrôlaient environ 60 % des revenus, laissant amplement de place aux innovateurs de niche. Wolfspeed, Qorvo et NXP exploitaient l'intégration du berceau à l'emballage, englobant la croissance de substrats SiC, épitaxie, conception HEMT et emballage thermique avancé. MACOM et Sumitomo Electric se concentraient sur les transistors haute puissance, tandis que les startups comme Finwave poursuivaient les voies GaN-sur-Si grade combiné.

Les dynamiques de course à la capacité façonnaient les modèles de collaboration 2024-2025. L'alliance de WIN Semiconductors avec Viper RF ouvrait les services MMIC personnalisés activés GaN, ciblant la couverture 1-150 GHz.[4]WIN Semiconductors, "Welcomes Viper RF," fox59.com Infineon qualifiait les fabriques SiC 200 mm, étendant le projectile dans l'adjacence électronique de puissance mais aiguisant les compétences de contrôle de processus qui pollinisaient croisées dans les lignes RF. La firme d'analytique de brevets Knowmade enregistrait une poussée T4 2024 des dépôts GaN, reflétant les activités intensifiées de construction de fossés.

La différenciation stratégique dépendait des feuilles de route d'efficacité de puissance ajoutée, de la PI de gestion thermique et de la participation aux consortiums de conception de référence ouverte. Les opérateurs de centres de données et OEM automobiles commençaient à s'engager directement avec les fabricants de dispositifs pour aligner l'approvisionnement à long terme et conduire les flux dérivés personnalisés, signalant un changement de la concurrence au niveau composant vers des engagements centrés sur la solution qui redéfiniront le marché des dispositifs semi-conducteurs RF GaN jusqu'en 2030.

Leaders de l'industrie des dispositifs semi-conducteurs RF GaN

-

Wolfspeed, Inc.

-

Qorvo, Inc.

-

Sumitomo Electric Device Innovations

-

NXP Semiconductors N.V.

-

MACOM Technology Solutions - GaN-sur-SiC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : WIN Semiconductors a accueilli Viper RF dans son programme de partenaires d'alliance, permettant des services MMIC personnalisés 1-150 GHz qui exploitaient les plateformes GaN et GaAs WIN.

- Mai 2025 : Finwave Semiconductor a sécurisé 8,2 millions USD pour accélérer la commercialisation GaN-sur-Si pour l'infrastructure 5G/6G Finwave.

- Avril 2025 : IQE et X-FAB se sont accordés sur une plateforme européenne de dispositifs de puissance GaN 650 V pour les marchés automobile et centres de données Compound Semiconductor.

- Avril 2025 : Polar Semiconductor a licencié la technologie GaN-sur-Si Renesas pour fabriquer des dispositifs 200 mm au Minnesota Power Electronics World.

Portée du rapport mondial sur le marché des dispositifs semi-conducteurs RF GaN

Le GAN se distingue dans les applications RF pour plusieurs raisons telles que le champ de claquage élevé, la vitesse de saturation élevée, les propriétés thermiques exceptionnelles, grâce auxquelles ils ont été instrumentaux dans la transmission de signaux sur de longues distances ou à des niveaux de puissance haut de gamme. L'étude de marché se concentre sur les tendances affectant le marché dans les principales régions, comme l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique latine et le Moyen-Orient et l'Afrique. L'étude suit également les paramètres clés du marché, les influenceurs de croissance sous-jacents et les principaux fournisseurs opérant dans l'industrie ainsi que l'impact de COVID-19 sur l'industrie RF GaN globale et sa performance.

| Défense et aérospatiale |

| Infrastructure de télécommunications |

| Électronique grand public |

| Automobile (ADAS, V2X) |

| Industriel et énergie |

| Centres de données et liaisons de puissance haute efficacité |

| Transistors RF de puissance discrets |

| Amplificateurs de puissance monolithiques MMIC |

| Commutateurs RF et modules front-end |

| Amplificateurs à faible bruit et de pilotage |

| GaN-sur-SiC |

| GaN-sur-Si |

| GaN-sur-diamant et composites avancés |

| VHF / UHF (<1 GHz) |

| Bande L / S (1-4 GHz) |

| Bande C / X (4-12 GHz) |

| Bande Ku / Ka (12-40 GHz) |

| mmWave (›40 GHz, incl. 5G FR2) |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Taïwan | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par application | Défense et aérospatiale | ||

| Infrastructure de télécommunications | |||

| Électronique grand public | |||

| Automobile (ADAS, V2X) | |||

| Industriel et énergie | |||

| Centres de données et liaisons de puissance haute efficacité | |||

| Par type de dispositif | Transistors RF de puissance discrets | ||

| Amplificateurs de puissance monolithiques MMIC | |||

| Commutateurs RF et modules front-end | |||

| Amplificateurs à faible bruit et de pilotage | |||

| Par technologie de substrat | GaN-sur-SiC | ||

| GaN-sur-Si | |||

| GaN-sur-diamant et composites avancés | |||

| Par bande de fréquence | VHF / UHF (<1 GHz) | ||

| Bande L / S (1-4 GHz) | |||

| Bande C / X (4-12 GHz) | |||

| Bande Ku / Ka (12-40 GHz) | |||

| mmWave (›40 GHz, incl. 5G FR2) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Taïwan | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle était la taille du marché des dispositifs semi-conducteurs RF GaN en 2025 ?

La taille du marché des dispositifs semi-conducteurs RF GaN a atteint 1,60 milliard USD en 2025.

Quel segment d'application détenait la plus grande part en 2024 ?

L'infrastructure de télécommunications commandait 43,2 % des revenus 2024 en raison des déploiements rapides de macro- et petites cellules 5G.

Pourquoi le GaN-sur-SiC reste-t-il dominant malgré les avantages de coût du GaN-sur-Si ?

Le GaN-sur-SiC offre une conductivité thermique supérieure, supportant >200 W/mm de densité de puissance requise dans les radars de défense et stations de base haute puissance.

Quelle région croîtra le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique devrait enregistrer un TCAC de 18,4 %, stimulée par les déploiements 5G étendus et les initiatives d'autonomie semi-conductrice.

Comment les barrières de coût sont-elles abordées ?

La migration vers les plaquettes GaN-sur-Si 200 mm et les améliorations de rendement de processus ont réduit le coût de la puce de plus de 10 %, rétrécissant l'écart de prix avec le LDMOS.

Qu'est-ce qui stimule la poussée des dispositifs GaN mmWave ?

L'expansion des réseaux 5G FR2 et la recherche précoce 6G nécessitent des amplificateurs de puissance haute efficacité capables de gérer les pertes de propagation à >40 GHz, un domaine où le GaN excelle.

Dernière mise à jour de la page le: