Taille et part du marché des équipements de test RF

Analyse du marché des équipements de test RF par Mordor Intelligence

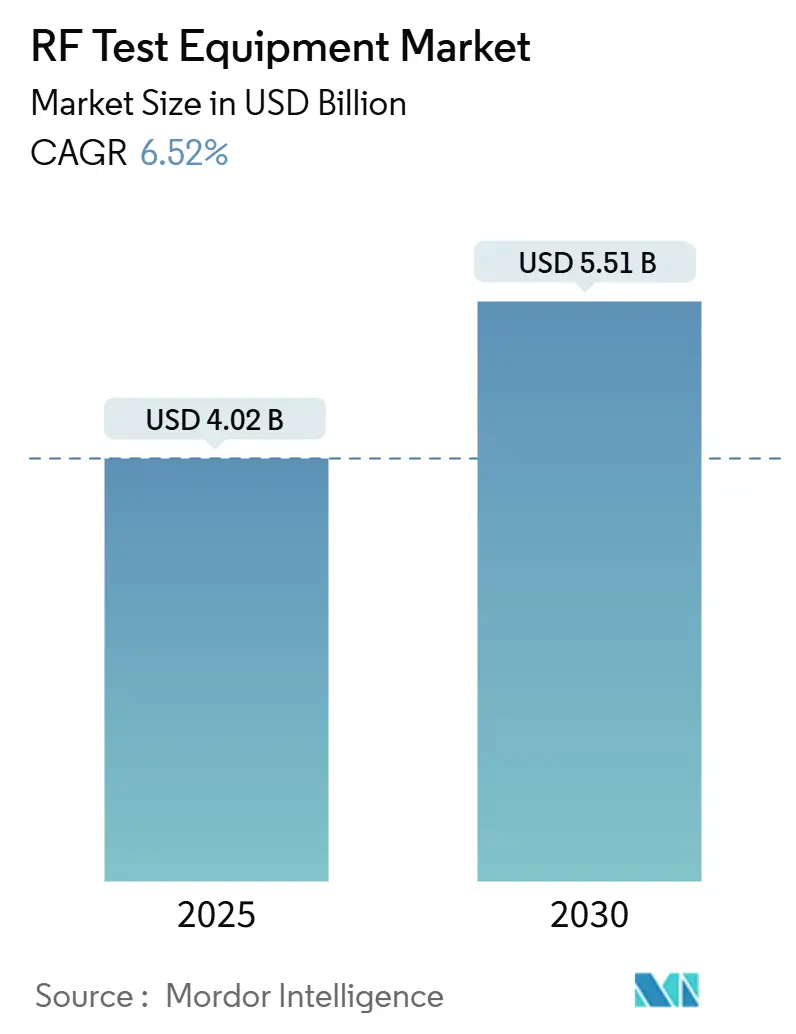

La taille du marché des équipements de test RF était évaluée à 4,02 milliards USD en 2025 et devrait atteindre 5,51 milliards USD d'ici 2030, enregistrant un TCAC de 6,52 % sur 2025-2030.[1]Rohde and Schwarz, "5G NR Testing Overview," rohde-schwarz.com L'adoption des liaisons 5G à ondes millimétriques, la migration vers des laboratoires définis par logiciel, et l'escalade des programmes radar et satellitaires ont tous soutenu une demande soutenue tout au long de 2024. L'intégration de dispositifs de puissance GaN-sur-Si un élevé les plafonds de performance pour les amplificateurs, tandis que les plateformes modulaires ont compressé les temps d'installation et les coûts opérationnels. Les fournisseurs d'Asie-Pacifique ont continué à augmenter la production pour les réseaux domestiques et les contrats d'exportation, tandis que les laboratoires nord-américains ont priorisé l'automatisation connectée au cloud pour contrer la pénurie croissante de main-d'œuvre d'ingénierie. La consolidation qui s'intensifie-soulignée par deux offres séparées pour Spirent Communications-un signalé un pivot de l'industrie vers des écosystèmes matériel-logiciel clé en main qui peuvent évoluer avec les versions 3GPP.

Points clés du rapport

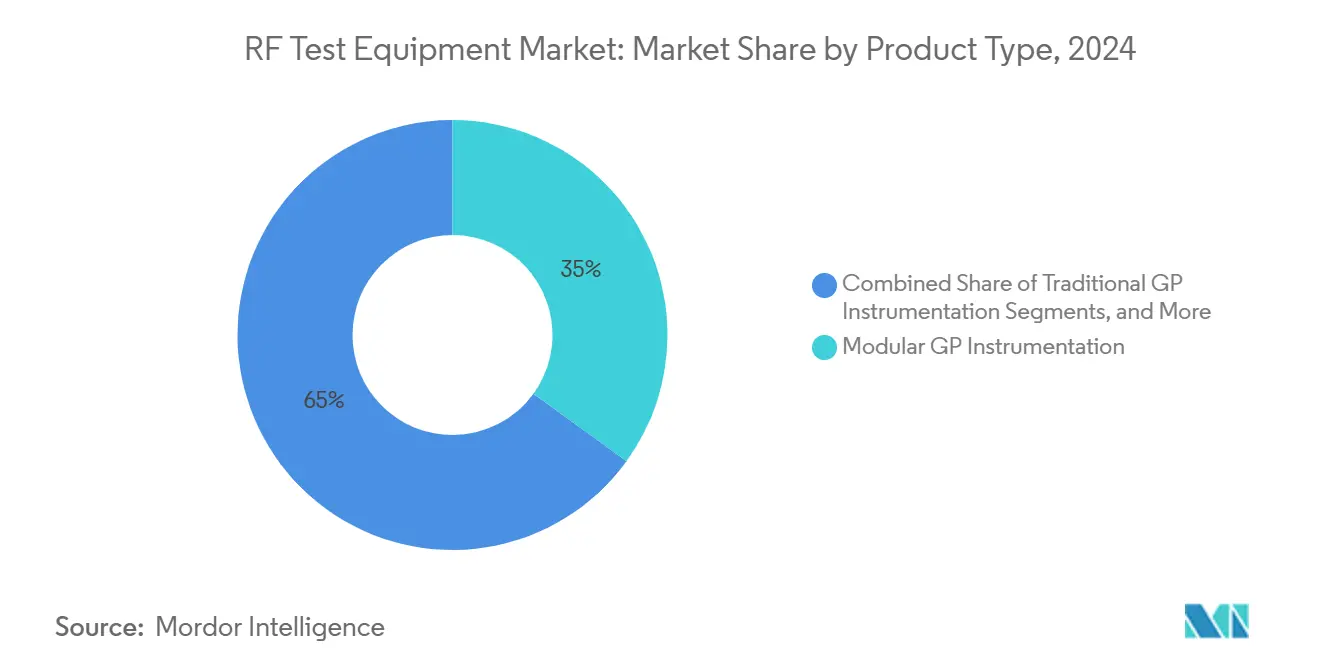

- Par type de produit, l'instrumentation GP modulaire un mené avec 35 % de part de revenus en 2024 ; elle devrait s'étendre à un TCAC de 8,5 % jusqu'en 2030.

- Par facteur de forme, les solutions de paillasse ont détenu 45 % des ventes de 2024, tandis que la catégorie modulaire est en voie d'atteindre un TCAC de 9,2 % sur 2025-2030.

- Par gamme de fréquences, les instruments 1-6 GHz ont représenté 52 % de la demande de 2024 ; les systèmes >6 GHz sont destinés à croître le plus rapidement à 10,8 % de TCAC.

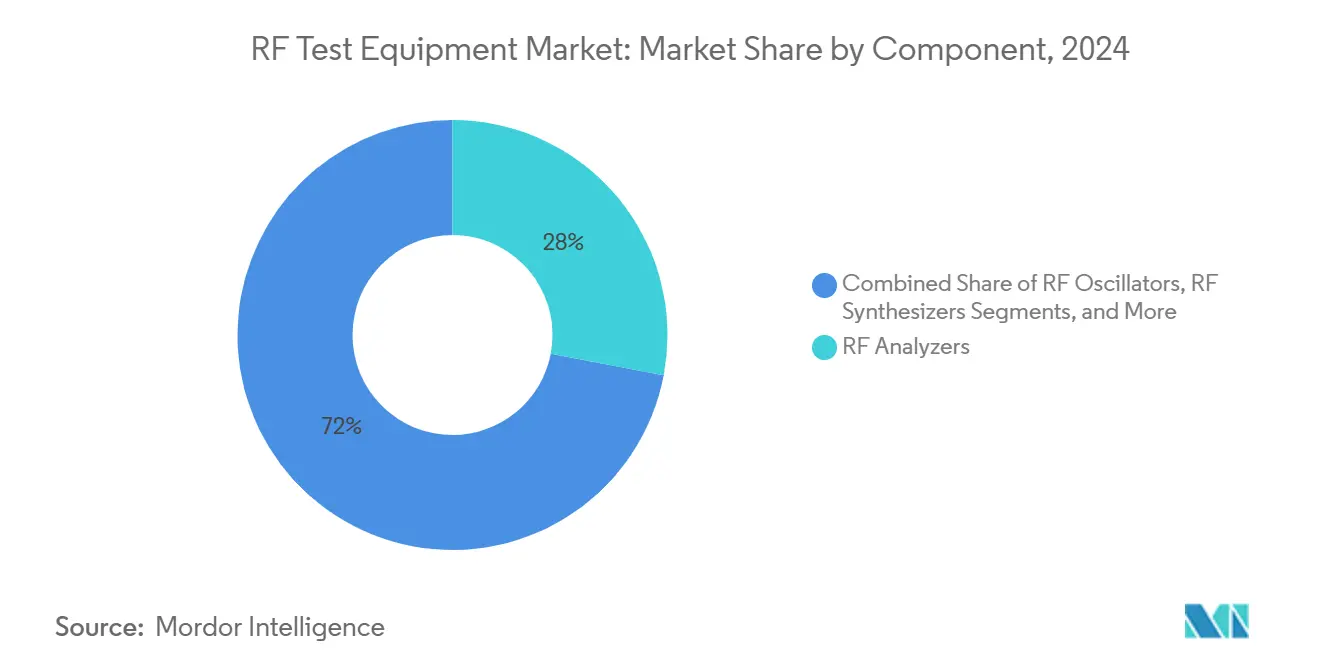

- Par composant, les analyseurs RF ont commandé une part de 28 % en 2024, tandis que les amplificateurs RF représentent le grimpeur le plus rapide à 7,9 % de TCAC.

- Par utilisateur final, les télécommunications ont capturé 37 % du chiffre d'affaires de 2024 ; les tests automobiles devraient accélérer à 9,5 % de TCAC jusqu'en 2030.

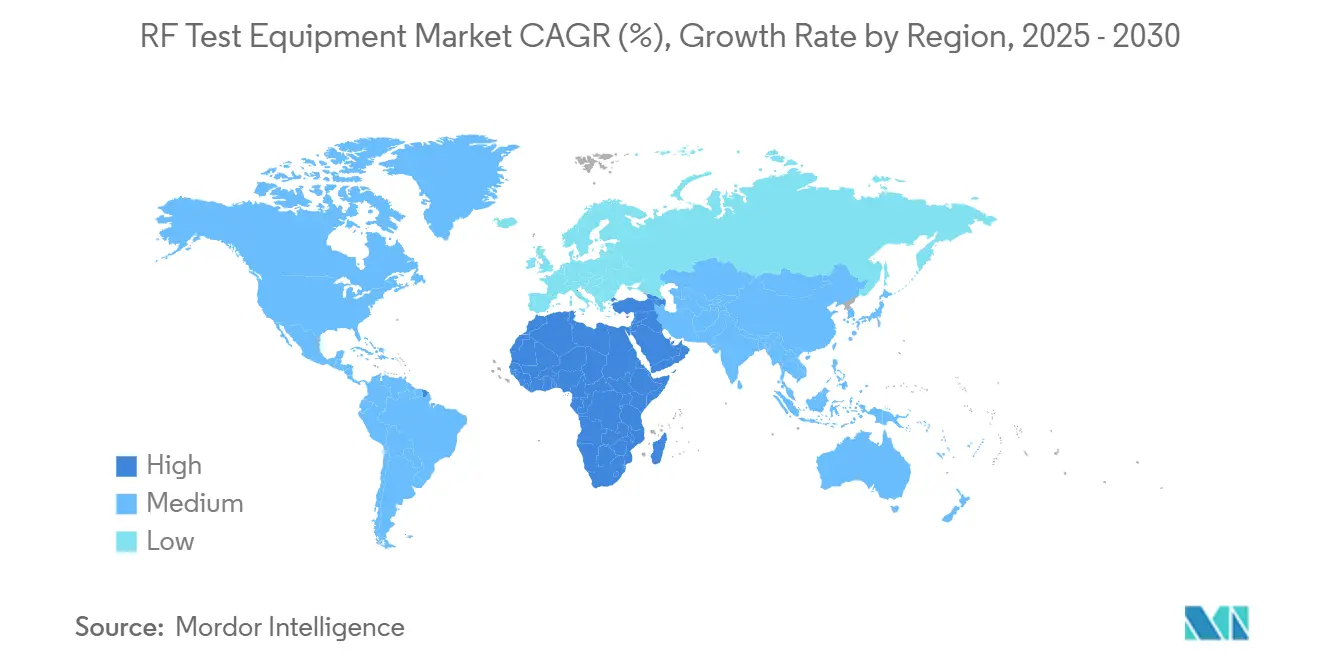

- Par géographie, l'Asie-Pacifique un dominé avec 39 % des revenus de 2024 ; le segment Moyen-Orient et Afrique est positionné pour un TCAC de 8,7 % jusqu'en 2030.

Tendances et insights du marché mondial des équipements de test RF

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Surge in mmWave 5G Roll-outs Requiring >24 GHz Validation | +2.1% | Amérique du Nord, Asie de l'Est, Europe | Moyen terme (2-4 ans) |

| Prolifération de stations de base Massive-MIMO en Asie de l'Est | +1.4% | Chine, Japon, Corée du Sud | Court terme (≤ 2 ans) |

| Demande de tests RADAR/ADAS automobiles à travers l'Allemagne et le Japon | +1.2% | Allemagne, Japon, Amérique du Nord | Moyen terme (2-4 ans) |

| Développements de constellations LEO satellitaires stimulant les tests en bande Ka | +0.9% | Mondial, avec accent sur Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Chipsets IoT miniaturisés stimulant les analyseurs RF portables | +0.7% | Mondial, avec accent sur Asie-Pacifique | Moyen terme (2-4 ans) |

| Migration vers des laboratoires définis par logiciel, connectés au cloud aux États-Unis | +0.5% | Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée des déploiements 5G à ondes millimétriques nécessitant une validation >24 GHz

Les déploiements commerciaux de la 5G à 24-39 GHz ont demandé des chambres Au-dessus-the-air, la vérification de faisceaux à réseau phasé, et l'émulation de canaux à large bande. Keysight un rapporté que les plateformes intégrées combinant génération, analyse et évanouissement ont réduit les cycles de test jusqu'à 40 % et ont raccourci les frais généraux d'étalonnage dans les centres de recherche et développement. Les opérateurs de réseaux aux États-Unis, en Corée du Sud et en Allemagne ont passé des commandes groupées pour des analyseurs 32 et 64 canaux afin de valider les algorithmes de direction de faisceau avant le déploiement urbain dense. Alors que la densité des petites cellules à ondes millimétriques un grimpé, les laboratoires de service ont basculé des balayages de spectre à boîtier unique vers des flux de travail automatisés, liés au cloud qui peuvent séquencer des centaines de vérifications paramétriques pendant la nuit. La tendance un poussé le marché des équipements de test RF vers des émetteurs-récepteurs modulaires, riches en FPGA capables de 2 GHz de bande passante instantanée par canal.

Prolifération de stations de base Massive-MIMO en Asie de l'Est

La course de la Chine et du Japon pour couvrir les zones métropolitaines avec des radios 64T64R un créé des besoins immédiats d'instruments qui testent des dizaines de chaînes RF simultanément. Un briefing RF Globalnet de 2024 un cité 9,4 millions de nouveaux sites ou mis à niveau dans le monde entier, dont beaucoup employaient des réseaux massive-MIMO.[2]RF Globalnet, "Best Practices to Accelerate 5G Base Station Deployment," rfglobalnet.com Les analyseurs de signaux vectoriels multi-ports avec suivi de bruit de phase synchronisé ont permis la caractérisation Au-dessus-the-air en un seul passage, réduisant de moitié les temps de service côté tour. Les OEM d'Asie de l'Est ont en outre stimulé la demande pour des ensembles de lames PXIe que les ingénieurs peuvent réutiliser grâce au logiciel à mesure que les versions 3GPP évoluent. Le basculement vers une capacité flexible un soutenu la croissance soutenue du marché des équipements de test RF à travers les lignes de production et les fournisseurs de services sur le terrain.

Demande de tests RADAR/ADAS automobiles à travers l'Allemagne et le Japon

Les constructeurs automobiles ont accéléré l'adoption du radar 76-81 GHz pour le régulateur de vitesse adaptatif, l'évitement de collision, et la détection d'angle mort. En 2024, Rohde and Schwarz un introduit le simulateur RandS RadEsT qui permet aux ateliers de réparation d'effectuer des contrôles périodiques de santé radar sans tests routiers. Les chercheurs japonais ont validé des modèles d'écho factice avec des coefficients de corrélation supérieurs à 0,9 contre des cibles humaines, renforçant la cohérence laboratoire-piste. De tels progrès ont nécessité des émetteurs-récepteurs de signaux vectoriels offrant 2 GHz de bande passante et un bruit de phase ultra-faible, caractéristiques qui définissent maintenant les offres premium dans le marché des équipements de test RF. Les fournisseurs de niveau 1 ont également déployé la capture de spectre en temps réel pour dépanner l'interférence multi-capteurs, stimulant les expéditions d'analyseurs vers les hubs automobiles.

Développements de constellations LEO satellitaires stimulant les tests en bande Ka

Les entreprises mondiales de haut débit ont lancé des milliers de satellites LEO, mettant la pression sur les stations terrestres et les intégrateurs de terminaux pour valider les transferts rapides et les effets Doppler à 20-30 GHz. Les essais d'antenne à réseau phasé de ThinKom ont enregistré des liaisons descendantes de 350 Mbps avec une latence inférieure à 50 ms, nécessitant des scénarios d'évanouissement dynamiques que les anciens ensembles de test ne pouvaient pas répliquer. Les fournisseurs ont répondu avec des émulateurs de canaux qui rejouent les trajectoires orbitales et commutent les chemins en moins de 100 ms. Le cycle de capital résultant un élargi le marché des équipements de test RF pour les synthétiseurs, amplificateurs et gammes Au-dessus-the-air capables en bande Ka en Amérique du Nord et en Europe.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Standards ETSI et 3GPP évoluant rapidement créant l'obsolescence | -1.3% | Mondial, avec accent sur Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Défis de dissipation thermique du facteur de forme >40 GHz | -0.8% | Mondial | Long terme (≥ 4 ans) |

| Pénurie de talents d'ingénierie de test RF qualifiés dans les pays nordiques | -0.6% | Pays nordiques, Europe | Court terme (≤ 2 ans) |

| Cap-Ex élevé vs préférence de Localisation en Amérique latine | -0.4% | Amérique latine | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Standards ETSI et 3GPP évoluant rapidement créant l'obsolescence

La version 18 de 3GPP est entrée en gel en juin 2024, avec la version 19 prévue pour fin 2025. Chaque cycle un introduit de nouvelles fonctionnalités d'interface radio que les ensembles de test hérités ne pouvaient pas facilement émuler, forçant le remplacement prématuré ou les mises à niveau coûteuses de FPGA. Les laboratoires faisant face à des charges de travail de certification multi-standard ont dû maintenir des bancs parallèles pour NR, LTE et Wi-Fi, gonflant les budgets opérationnels. Bien que les conceptions modulaires aient atténué certains risques, les frais de licence de firmware et la reconversion ont encore freiné l'élan de dépenses au sein du marché des équipements de test RF.

Défis de dissipation thermique du facteur de forme >40 GHz

Alors que les analyseurs portables ont grimpé au-dessus de 40 GHz, les étages de puissance à base de gallium ont généré des points chauds localisés qui ont dégradé le bruit de phase et raccourci la durée de vie des composants. Les panélistes de Microwave Journal ont souligné les substrats GaN-sur-diamant et les refroidisseurs micro-canaux comme correctifs émergents, mais l'intégration un élevé les coûts de nomenclature et allongé les cycles de validation. Les techniciens de terrain dans les télécommunications et l'unérospatiale, par conséquent, ont équilibré le besoin de portabilité contre la dérive thermique potentielle, ralentissant l'adoption des unités portables et tempérant l'expansion des segments de fréquences plus élevées au sein du marché des équipements de test RF.

Analyse de segment

Par type de produit : Les plateformes modulaires remodèlent les paradigmes de test

Les instruments GP modulaires ont capturé 35 % des revenus de 2024 alors que les organisations cherchaient des systèmes configurables qui évoluent avec les versions 3GPP, représentant la plus grande part de la taille du marché des équipements de test RF à cette couche. Leur perspective de TCAC de 8,5 % un dépassé les analyseurs traditionnels montés en rack, qui ont cédé du terrain aux lames PXIe et AXIe abritant des FPGA scriptés. L'émetteur-récepteur de signaux vectoriels PXIe-5842 de National Instruments un fourni une couverture continue jusqu'à 54 GHz avec 2 GHz de bande passante, permettant la génération et l'analyse unifiées dans un slot.[3]National Instruments, "Instrument Innovations for mmWave Test," ni.com Les modèles GP de Localisation ont également augmenté là où les budgets de capital étaient serrés, particulièrement en Amérique latine, offrant un accès par abonnement aux capacités avancées sans déprécier les actifs. L'ATE des semi-conducteurs est resté essentiel pour les fabricants de dispositifs RF à haut volume, bien que sa part se soit légèrement réduite alors que les comptes de canaux discrets ont augmenté sur les bancs modulaires.

Les instruments conventionnels à usage général sont restés vitaux pour la métrologie de précision et les laboratoires gouvernementaux nécessitant une précision absolue. Pourtant, alors que les mises à jour logicielles déverrouillaient de nouveaux formats de modulation, les entreprises ont gravité vers des architectures basées sur cartes qui évitaient les rafraîchissements de chariot élévateur. Les feuilles de route des fournisseurs ont fait allusion à des microservices conteneurisés qui permettraient aux ingénieurs de télécharger des personnalités de test à la demande, renforçant davantage le changement. Cet élan suggère que la modularité restera centrale pour maintenir la compétitivité à travers le marché plus large des équipements de test RF.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par facteur de forme : La portabilité gagne du terrain dans les tests sur le terrain

Les unités de paillasse ont conservé une part de 45 % en 2024, soutenues par une plage dynamique inégalée et un faible bruit de phase-qualités indispensables pour la recherche et développement et l'étalonnage. Néanmoins, les châssis modulaires ont enregistré le TCAC le plus rapide de 9,2 % alors que les équipes de service ont embrassé des comptes de canaux évolutifs et des empreintes plus petites, contribuant de manière mesurable à la croissance globale du marché des équipements de test RF. La version 2025 de Keysight de générateurs de signaux et synthétiseurs compacts de 54 GHz un illustré la poussée pour réduire les boîtiers conventionnels tout en préservant les performances.

Les analyseurs portables ont progressé grâce à l'intégration d'étages PA GaN à haute efficacité et de chemins thermiques améliorés pour supporter l'installation et la maintenance sur les toits, plateformes pétrolières, et gammes de défense. Bien que les préoccupations thermiques au-dessus de 40 GHz aient modéré l'adoption, les équipes de terrain ont valorisé la capture de spectre alimentée par batterie et les journaux de synchronisation cloud qui ont accéléré le dépannage. Alors que les réseaux se densifiaient et que les passerelles satellitaires proliféraient, le marché des équipements de test RF un de plus en plus équilibré précision avec mobilité, stimulant des stratégies de produits convergents parmi les principaux fournisseurs.

Par gamme de fréquences : Les bandes supérieures stimulent l'innovation

La tranche 1-6 GHz un détenu 52 % de la demande en 2024, reflétant la base installée de radios LTE, Wi-Fi 6, et 5G bande moyenne. Pourtant le segment >6 GHz un affiché un TCAC de 10,8 %, propulsant une part notable de la taille incrémentale du marché des équipements de test RF. Anritsu un élargi son générateur de signaux vectoriels MG3710E à 44 GHz via les convertisseurs élévateurs TMY Technology pour servir les bandes 5G et satellitaires 24-44 GHz. La demande sub-1 GHz est restée stable pour les projets IoT et compteurs intelligents mais un offert un potentiel de hausse limité.

Les futurs essais 6G opèrent déjà dans la bande D de 110 GHz, incitant des analyseurs prototypes avec une gigue inférieure à 100 femtosecondes et 4 GHz de bande passante instantanée. De telles spécifications présagent des dépenses de recherche et développement plus lourdes alors que l'académie et l'industrie raffinent les liaisons térahertz. Par conséquent, les investissements à >6 GHz devraient remodeler les lignes de base techniques et soutenir la tarification premium dans le marché des équipements de test RF.

Par composant : Les analyseurs mènent, les amplificateurs accélèrent

Les analyseurs de spectre et de signaux vectoriels ont détenu une tranche de revenus de 28 % en 2024, représentant la plus grande part de composant unique à l'intérieur du marché des équipements de test RF. Les ingénieurs se sont appuyés sur leur large plage dynamique et leurs boîtes à outils de démodulation avancées pour qualifier des formes d'onde complexes. Les amplificateurs RF, cependant, ont enregistré un TCAC de 7,9 % grâce aux percées GaN-sur-Si et GaN-sur-SiC qui ont fourni une puissance de sortie et une efficacité plus élevées. Les oscillateurs, synthétiseurs et détecteurs sont restés des blocs de construction critiques, avec le PLL 8V97053L de Renesas offrant une couverture de 34 MHz- 4,4 GHz et des sorties doubles pour les cartes radio multi-porteuses.

L'intégration verticale un pris de l'ampleur alors que les fournisseurs ont regroupé amplificateurs, analyseurs et émulateurs de canaux dans des racks unifiés, réduisant l'espace rack et simplifiant les scripts d'automatisation. Cette tendance de regroupement est susceptible de préserver la dominance des analyseurs tout en élevant l'importance stratégique des étages de puissance au sein de l'industrie des équipements de test RF.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par industrie d'utilisateur final : Les télécoms mènent, l'automobile accélère

Les opérateurs de télécommunications et OEM ont représenté 37 % du chiffre d'affaires de 2024, maintenant la position de tête dans la part de marché des équipements de test RF alors qu'ils validaient l'agrégation de porteuses 5G, massive-MIMO, et le découpage de réseau. L'automobile un enregistré le TCAC le plus rapide de 9,5 % avec les organismes de réglementation exigeant la conformité radar et V2X. La collaboration Anritsu-AUTOCRYPT au CES 2025 un exemplifié les flux de travail de test de cybersécurité émergents combinant l'analyse RF et de pénétration sous des réseaux 5G simulés.

La demande unérospatiale et de défense est restée résiliente, stimulée par les programmes anti-UAS et de guerre électronique aux États-Unis. Les segments d'électronique grand public ont embrassé les chambres de test Au-dessus-the-air pour certifier les smartphones Wi-Fi 7, tandis que les OEM de santé tels que Wellell ont employé des plateformes de test LTE pour garantir une connectivité fiable pour les dispositifs de thérapie respiratoire. La diversification à travers ces verticaux amortit le marché des équipements de test RF contre les modèles de dépenses cycliques des télécommunications.

Analyse géographique

L'Asie-Pacifique un commandé 39 % des revenus mondiaux en 2024, soulignant sa prééminence au sein du marché des équipements de test RF. L'agenda d'autosuffisance de la Chine un alimenté les chaînes d'outils domestiques, tandis que le Japon et la Corée du Sud ont été pionniers des méthodologies de test radar et de semi-conducteurs. Qualcomm, China Mobile et Xiaomi ont démontré un banc de test 5G Advanced mmWave de 8,5 Gbps utilisant le Snapdragon X75, mettant en lumière le leadership régional dans la validation de réalité étendue. L'investissement lourd dans les fabs 300 mm un étendu l'attraction pour les testeurs de production haute fréquence à travers Taiwan et les fonderies continentales.

L'Amérique du Nord s'est classée deuxième par valeur. Les laboratoires américains ont rapidement adopté des bancs connectés au cloud pour atténuer un bassin de spécialistes RF qui se resserre, et les allocations de défense de 1,3 milliard USD pour les projets anti-UAS ont stimulé la demande d'analyseurs à large bande capables d'identification de menaces en temps réel.[4]DroneShield, "Investor Presentation," afr.com Les constructions de passerelles satellitaires du Canada ont en outre soulevé les réservations de tests en bande Ka. L'Europe un suivi de près, ancrée par l'expertise radar automobile de l'Allemagne et les pénuries de talents aiguës de la région nordique, qui ont encouragé l'externalisation de tâches de conformité complexes vers des laboratoires tiers.

Le segment Moyen-Orient et Afrique, bien que plus petit, un affiché le TCAC le plus rapide de 8,7 %. Le plan de l'Arabie Saoudite de développer une économie spatiale de 35 milliards USD d'ici 2030 un créé une demande pour la validation de charge utile en bande Ka et de segment terrestre. Les missions des EAU vers Mars et les ceintures d'astéroïdes ont accéléré l'approvisionnement d'émulateurs de canaux. L'Amérique du Sud un montré des préférences de Localisation distinctes alors que les transporteurs brésiliens ont opté pour des baux à court terme pendant les projets de refarming 700 MHz, façonnant des modèles de commercialisation adaptatifs pour les fournisseurs au sein du marché des équipements de test RF.

Paysage concurrentiel

Le marché des équipements de test RF est resté modérément concentré autour de Keysight Technologies, Rohde and Schwarz, et Anritsu, chacun tirant parti de portfolios profonds et d'empreintes de support mondial. Le mouvement de 1,46 milliard USD de Keysight sur Spirent et l'offre de 1,28 milliard USD de VIAVI ont souligné la valeur stratégique de la validation intégrée de protocole et de couche physique. L'élan M&un un mis en évidence le logiciel comme différenciateur, permettant des suites de tests de régression automatisées et l'analytique de big Données sur les résultats de mesure.

Les challengers de niveau intermédiaire tels que Chroma ATE ont intensifié la concurrence dans l'ATE de semi-conducteurs, avec sa plateforme HDRF2 couvrant Wi-Fi 6, Bluetooth 5.0, et GPS dans un seul manipulateur. Le testeur DRAM ultra-haute vitesse T5801 d'Advantest et la carte Wave Scale RF20ex ont étendu sa portée dans la mémoire à haute bande passante et les CI RF simultanément. Les start-ups ont exploré la métrologie térahertz sur plaquette pour la recherche 6G précoce, mais les barrières d'échelle ont maintenu la concentration globale élevée.

Les chaînes d'approvisionnement matériel ont commencé à se localiser : TTM Technologies un alloué 100-130 millions USD pour un site PCB avancé à Syracuse pour sécuriser la capacité domestique pour les fonds de panier d'interconnexion ultra-haute densité utilisés dans les systèmes RF de défense et télécommunications. Pendant ce temps, l'acquisition de 1,9 milliard USD de CAES par Honeywell un étendu son accès aux modules RF haute fiabilité pour l'avionique et l'espace, créant des avenues de vente croisée pour les solutions de test. L'avantage concurrentiel est de plus en plus lié à l'ampleur de l'écosystème-couvrant matériel, scripts, orchestration cloud, et analytique de post-traitement-plutôt qu'aux spécifications d'instruments discrets seules.

Leaders de l'industrie des équipements de test RF

-

Keysight Technologies, Inc.

-

Rohde & Schwarz GmbH & Co. KG

-

Anritsu Corporation

-

Viavi Solutions Inc.

-

National Instruments Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : DroneShield un rapporté une hausse de 102 % des revenus Q1 d'une année sur l'autre à 33,5 millions AUD (22,1 millions USD), soutenue par des produits RF anti-drones alimentés par IA.

- Mars 2025 : Anritsu un étendu son générateur MG3710E à 44 GHz grâce aux convertisseurs TMY, ciblant les bandes de test 5G et satellitaires.

- Mars 2025 : Advantest un débuté les plateformes T5801 DRAM et V93000 EXA Scale RF20ex au SEMICON China 2025.

- Février 2025 : Keysight un rejoint les projets UE UNITY-6G et 6G-VERSUS pour tester les architectures 6G natives IA.

Portée du rapport mondial du marché des équipements de test RF

L'équipement de test radiofréquence (RF) est utilisé pour calculer les signaux dans une gamme de fréquences plus élevée que celle supportée par tout autre équipement de test général. Parallèlement à la fonctionnalité de mesure standard, ils ont également des fonctions spécialisées pour déterminer les caractéristiques d'un signal RF (ondes radio transmises dans la gamme de fréquences de 3 hertz à 300 mégahertz).

| Instrumentation GP modulaire |

| Instrumentation GP traditionnelle |

| ATE de semi-conducteurs |

| GP de location |

| Autres types |

| De paillasse |

| Portable |

| Modulaire |

| < 1 GHz |

| 1 - 6 GHz |

| > 6 GHz |

| Analyseurs RF |

| Oscillateurs RF |

| Synthétiseurs RF |

| Amplificateurs RF |

| Détecteurs RF |

| Autres composants |

| Télécommunications |

| Aérospatiale et défense |

| Électronique grand public |

| Automobile |

| Fabrication de semi-conducteurs |

| Santé |

| Industriel et IoT |

| Autres industries d'utilisateurs finaux |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Suède | ||

| Norvège | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Par type | Instrumentation GP modulaire | ||

| Instrumentation GP traditionnelle | |||

| ATE de semi-conducteurs | |||

| GP de location | |||

| Autres types | |||

| Par facteur de forme | De paillasse | ||

| Portable | |||

| Modulaire | |||

| Par gamme de fréquences | < 1 GHz | ||

| 1 - 6 GHz | |||

| > 6 GHz | |||

| Par composant | Analyseurs RF | ||

| Oscillateurs RF | |||

| Synthétiseurs RF | |||

| Amplificateurs RF | |||

| Détecteurs RF | |||

| Autres composants | |||

| Par industrie d'utilisateur final | Télécommunications | ||

| Aérospatiale et défense | |||

| Électronique grand public | |||

| Automobile | |||

| Fabrication de semi-conducteurs | |||

| Santé | |||

| Industriel et IoT | |||

| Autres industries d'utilisateurs finaux | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Suède | |||

| Norvège | |||

| Reste de l'Europe | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des équipements de test RF ?

Le marché des équipements de test RF était évalué à 4,02 milliards USD en 2025 et devrait atteindre 5,51 milliards USD d'ici 2030.

Quel segment du marché des équipements de test RF s'étend le plus rapidement ?

Les instruments opérant au-dessus de 6 GHz-largement pour la 5G à ondes millimétriques et le radar avancé-croissent à un TCAC de 10,8 %, le plus élevé parmi les segments de fréquences.

Pourquoi les instruments GP modulaires gagnent-ils en popularité ?

Les instruments GP modulaires offrent une flexibilité définie par firmware qui permet aux utilisateurs de mettre à jour pour les nouvelles versions 3GPP sans remplacer des racks entiers, stimulant un TCAC de 8,5 % pour le segment.

Quelle région mène la demande mondiale pour les équipements de test RF ?

L'Asie-Pacifique un détenu 39 % des revenus de 2024 en raison de sa base de fabrication d'électronique étendue et de ses calendriers de déploiement 5G agressifs.

Comment la consolidation affecte-t-elle le paysage concurrentiel ?

De gros acteurs tels que Keysight, VIAVI et Honeywell ont exécuté des accords de plusieurs milliards de dollars pour combiner le matériel avec les capacités de test de protocole et de cybersécurité, cherchant des plateformes de bout en bout qui réduisent l'effort d'intégration client.

Quelles sont les principales contraintes sur la croissance du marché ?

Les changements rapides dans les standards ETSI et 3GPP risquent l'obsolescence précoce de l'équipement, tandis que la gestion thermique au-dessus de 40 GHz élève la complexité de conception et le coût.

Dernière mise à jour de la page le: