Taille et parts du marché de l'analyse financière

Analyse du marché de l'analyse financière par Mordor Intelligence

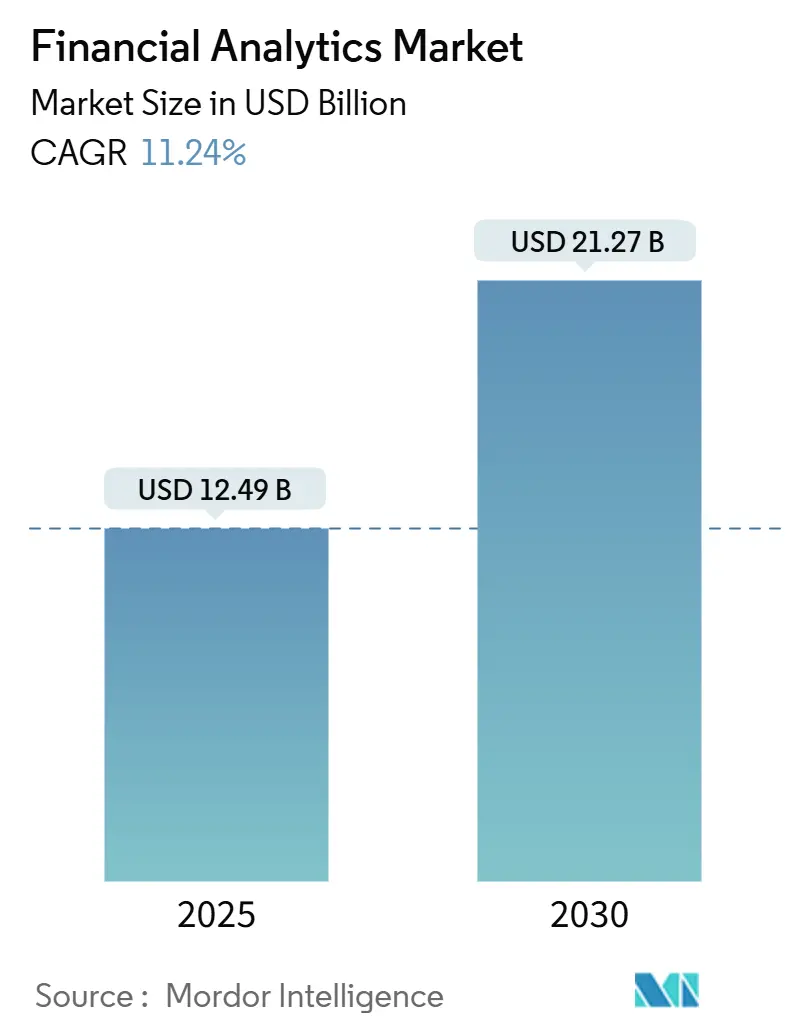

Le marché de l'analyse financière est actuellement évalué à 12,49 milliards USD en 2025 et devrait atteindre 21,27 milliards USD d'ici 2030, reflétant un TCAC de 11,2 % pendant cette période. Les conversions rapides de cœurs natifs cloud, les mandats de risque en temps réel et les systèmes de décision activés par l'IA poussent l'adoption dans les équipes bancaires, d'assurance et de finance d'entreprise. Les institutions nord-américaines continuent d'optimiser des patrimoines de données matures, tandis que les banques d'Asie-Pacifique passent des systèmes hérités aux piles cloud qui offrent des insights de transaction en nanosecondes. Les déploiements sur site restent prévalents parmi les banques de premier rang averses au risque, mais les migrations cloud accélérées remodèlent les stratégies des fournisseurs alors que les DSI alignent les dépenses d'investissement avec les modèles opérationnels de paiement à l'usage. L'intensification des exigences de résilience cyber, les expositions aux violations multimillionnaires et la pénurie de scientifiques des données freinent le rythme, mais les lourds investissements dans l'IA intégrée abaissent le coût total de possession et ouvrent le marché de l'analyse financière aux petites et moyennes entreprises.

Points clés du rapport

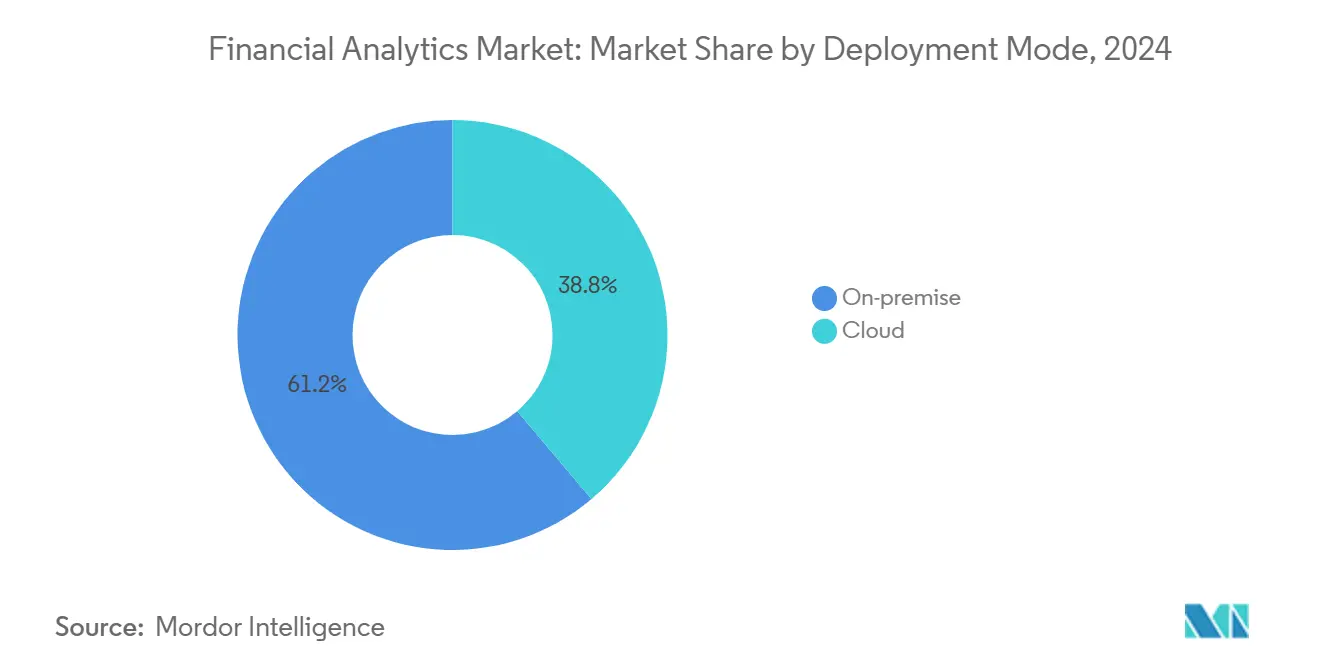

- Par mode de déploiement, les solutions sur site détenaient 61,2 % des parts du marché de l'analyse financière en 2024, tandis que le déploiement cloud se développe à un TCAC de 13,2 % jusqu'en 2030.

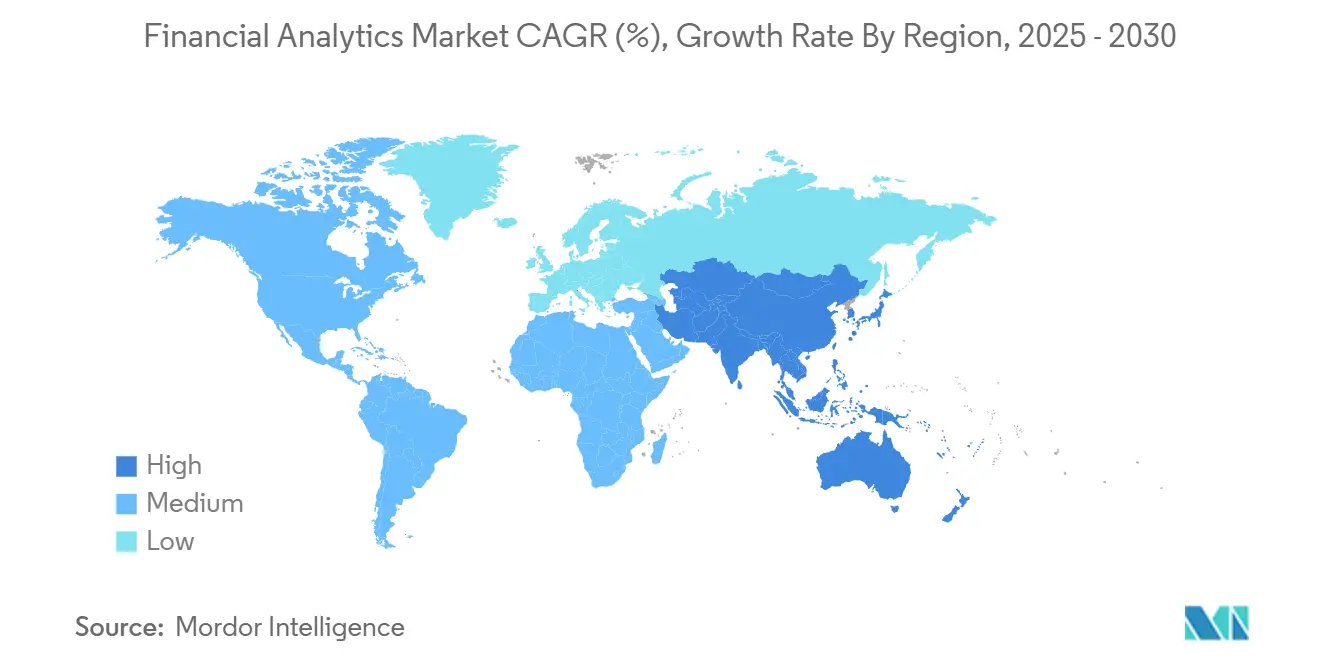

- Par géographie, l'Amérique du Nord représentait 38,7 % des parts de revenus du marché de l'analyse financière en 2024 ; l'Asie-Pacifique devrait enregistrer le TCAC le plus rapide de 12,5 % jusqu'en 2030.

- Par type de solution, l'analyse et le reporting menaient avec 33,6 % de parts en 2024, tandis que la consolidation financière est prête à croître à un TCAC de 12,7 % jusqu'en 2030.

- Par application, la gestion des risques a capturé 27,6 % de la taille du marché de l'analyse financière en 2024 et la détection de fraude progresse à un TCAC de 11,6 % jusqu'en 2030.

- Par type d'analytique, l'analytique descriptive a conservé la position dominante avec 43 % de parts en 2024 ; l'analytique prescriptive devrait grimper à un TCAC de 12,8 % sur l'horizon de prévision.

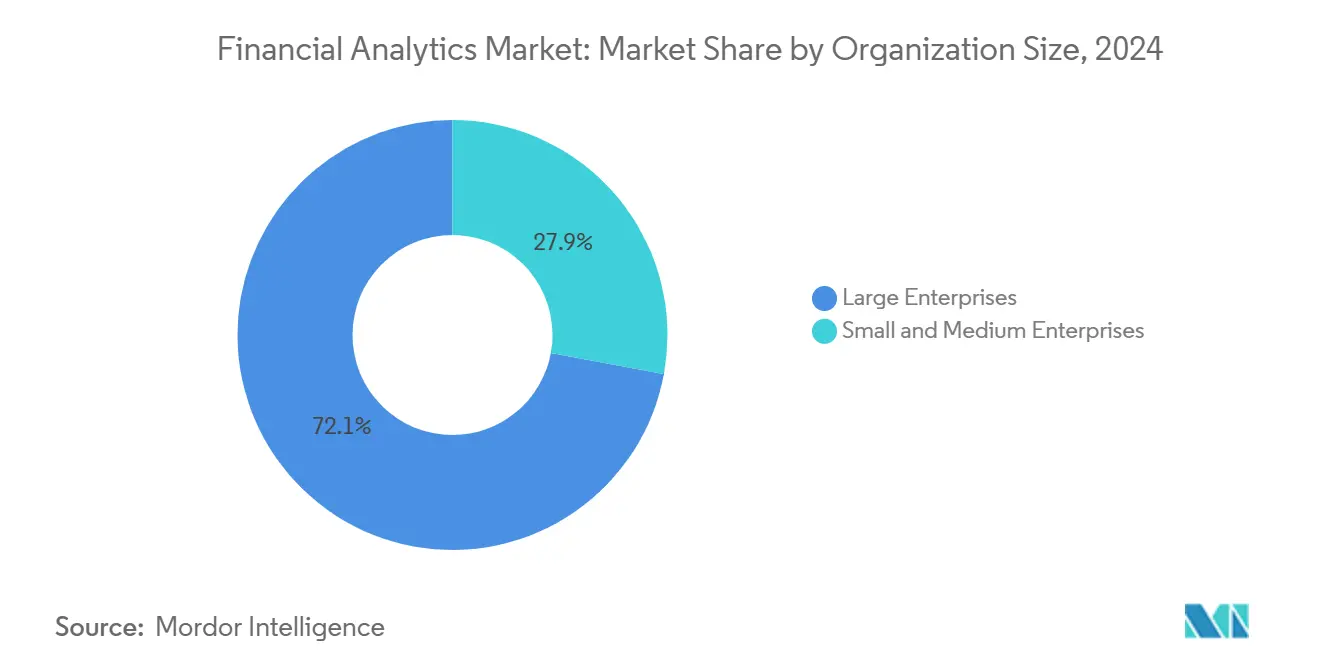

- Par taille d'organisation, les grandes entreprises contrôlaient 72,1 % de parts en 2024, mais le segment PME devrait augmenter à un TCAC de 13 % jusqu'en 2030.

- Par secteur d'utilisateur final, BFSI a contribué à 33,6 % des revenus 2024 tandis que la santé devrait se développer à un TCAC de 11,9 % et émerger comme le secteur vertical à croissance la plus rapide.

Tendances et insights du marché mondial de l'analyse financière

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Explosion des modernisations bancaires centrales cloud-first | +2.1% | Mondial - Amérique du Nord et Asie-Pacifique en tête | Moyen terme (2-4 ans) |

| IA/ML intégrée dans les suites financières réduit le TCO | +1.8% | Mondial, concentré dans les marchés développés | Court terme (≤ 2 ans) |

| Poussée réglementaire pour le reporting de risque et de capital en temps réel | +1.5% | Amérique du Nord et UE, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Poussée de la planification et analyse financière basée sur les données dans les PME | +1.3% | Mondial avec forte croissance dans les marchés émergents | Moyen terme (2-4 ans) |

| Analytique d'émission de dette liée au score ESG | +0.9% | UE en tête, Amérique du Nord suit, Asie-Pacifique émergente | Long terme (≥ 4 ans) |

| Moteurs Monte-Carlo prêts pour le quantique pour la VAR | +0.6% | Institutions financières de premier rang mondiales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Explosion des modernisations bancaires centrales cloud-first

Les institutions financières qui migrent des cœurs monolithiques vers les architectures natives cloud enregistrent des bonds de 45 % dans l'efficacité opérationnelle et jusqu'à 40 % d'économies de coûts dans la première année[1]Jack Henry and Associates, "The Modernization Mindset: Moving Core to the Cloud," jackhenry.com. Le changement libère les budgets historiquement consommés par la maintenance et permet des microservices qui diffusent les données dans les moteurs d'analytique en temps réel. Les banques nord-américaines de premier rang exécutent des mouvements hybrides, tandis que les prêteurs de niveau intermédiaire en Inde et en Indonésie sautent directement vers les cœurs cloud publics. Les feuilles de route des fournisseurs se concentrent maintenant sur les modules d'analytique conteneurisés qui s'adaptent élastiquement aux volumes de transactions intrajournalières. Les régulateurs reconnaissent l'avantage de résilience car les grilles cloud permettent une récupération d'urgence plus rapide et un temps d'arrêt quasi nul. Cette dynamique élargit grandement la demande adressable dans le marché de l'analyse financière.

L'IA/ML intégrée dans les suites financières réduit le TCO

L'intégration des moteurs d'IA dans les outils de trésorerie, de prêt et de portefeuille élimine le besoin de piles de science des données séparées. Les institutions déployant des plateformes infusées d'IA économisent en moyenne 1,9 million USD annuellement grâce aux réconciliations automatisées, aux prévisions de trésorerie hyper-précises et aux moins d'alertes faux positifs. Les suites modernes viennent préconfigurées avec des modèles prédictifs qui tirent les données des canaux ERP et CRM, raccourcissant les cycles d'implémentation pour les banques régionales manquant de talent analytique approfondi. Les applications telles que l'optimisation du fonds de roulement guidée par l'IA réduisent les erreurs de prévision de 50 %, libérant la liquidité qui peut être redéployée dans des produits générateurs de revenus. Le coût total de possession résultant plus faible accélère la pénétration du marché de l'analyse financière dans les segments sensibles aux coûts.

Poussée réglementaire pour le reporting de risque et de capital en temps réel

Les superviseurs attendent maintenant des tableaux de bord d'exposition intrajournaliers au lieu de fichiers de lot nocturnes. L'enquête Risk Officer de la Réserve fédérale américaine a mis en évidence une poussée de fraude ACH et de paiement instantané, suscitant des orientations mises à jour sur la surveillance continue. L'Autorité bancaire européenne mandate de même un reporting granulaire pour les tests de stress climatique. Les institutions qui ne peuvent pas démontrer des calculs à la demande font face à des surtaxes de capital et des pénalités réputationnelles. Les moteurs de valeur à risque en temps réel, alimentés par l'analytique en mémoire, passent donc de dépenses discrétionnaires à obligatoires. Les fournisseurs répondent avec des modules prêts pour la réglementation qui ingèrent les flux des fournisseurs de données de marché et génèrent des métriques d'adéquation du capital en quelques secondes.

Poussée de la planification et analyse financière basée sur les données dans les PME

Les abonnements cloud rendent les outils de planification avancés accessibles aux entreprises de moins de 500 employés. Les prêteurs alternatifs exploitent l'analytique comportementale pour souscrire des prêts en quelques minutes, attirant 73 % des petites entreprises qui demandent un financement plus rapide que ce qu'offrent les banques traditionnelles. Les tableaux de bord de flux de trésorerie basés sur l'IA aident les propriétaires de magasins à prédire les écarts de liquidité et négocier de meilleurs termes fournisseurs. Les prix plus bas et les déploiements modélisés réduisent le temps d'intégration de mois à jours. Alors que les marchés émergents numérisent la comptabilité, les fournisseurs livrent des modules localisés qui se conforment aux règles fiscales régionales. La vague PME élargit la base de clientèle du marché de l'analyse financière au-delà du domaine historique des grandes entreprises.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Escalade des responsabilités de violation cyber | -1.4% | Mondial, plus élevé en Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Pénurie de talent analytique avancé | -1.1% | Mondial, aigu en Asie-Pacifique et marchés émergents | Moyen terme (2-4 ans) |

| Augmentation des frais de sortie cloud et verrouillage fournisseur | -0.8% | Mondial, affectant les stratégies multi-cloud | Moyen terme (2-4 ans) |

| Enquêtes de conformité de biais algorithmique | -0.5% | Amérique du Nord et UE en tête, s'étendant mondialement | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Escalade des responsabilités de violation cyber

Les banques perdent en moyenne 6,08 millions USD par violation, près de 25 % au-dessus des normes intersectorielles[2]IBM Security, "Cost of a Data Breach Report 2024," ibm.com. Le temps de séjour des attaques dépasse souvent cinq mois, amplifiant le vol d'identifiants et de dossiers clients. La frappe ransomware 2024 sur un assureur santé américain de premier plan a montré comment une seule violation peut déclencher 22 millions USD de paiements. Les conseils détournent maintenant le capital des mises à niveau analytiques vers le durcissement sécuritaire, ralentissant les cycles de renouvellement. Les primes d'assurance cyber augmentent aussi à deux chiffres, comprimant davantage les budgets IT. Les fournisseurs doivent donc intégrer des contrôles zero-trust dans les plateformes analytiques pour apaiser les préoccupations des acheteurs et soutenir la croissance dans le marché de l'analyse financière.

Pénurie de talent analytique avancé

Les vacances pour ingénieurs de données et validateurs de modèles restent ouvertes pendant une médiane de 10 mois dans les hubs financiers. La Commission des compétences des services financiers rapporte que 71 % des entreprises membres lancent des programmes de requalification pour remplir les rôles d'apprentissage automatique. Les banques d'Asie-Pacifique font face à des obstacles plus raides car les universités régionales diplôment moins de candidats spécialisés. Pour faire face, les fournisseurs offrent des boîtes à outils auto-ML avec des constructeurs de modèles visuels qui réduisent les lignes de code de 80 %. Bien que ces accélérateurs démocratisent la modélisation de base, les scénarios de risque complexes nécessitent encore des quants expérimentés, limitant la rapidité avec laquelle les institutions peuvent grimper de la maturité analytique descriptive à prescriptive.

Analyse de segment

Par mode de déploiement : Accélération cloud malgré la dominance sur site

Les configurations sur site ont conservé 61,2 % des parts du marché de l'analyse financière en 2024, soulignant la position prudente du secteur sur la résidence des données et le contrôle de latence. Cependant, les déploiements cloud publics et privés progressent à un TCAC de 13,2 % et réduiront l'écart alors que les régulateurs formalisent les cadres de responsabilité partagée. Les institutions évaluent les migrations par étapes commençant par les applications non centrales, comme les bacs à sable de budgétisation, avant de déplacer les moteurs de risque en temps réel. La taille du marché de l'analyse financière attribuée aux plateformes cloud devrait grimper remarquablement alors que les fournisseurs construisent des régions cloud souveraines pour satisfaire la conformité locale. Les banques adoptent aussi l'orchestration de conteneurs qui permet aux charges de travail d'osciller entre les nœuds sur site et cloud selon le coût ou la latence. Bien que les frais de sortie de données et les peurs de verrouillage fournisseur persistent, les outils de connectivité multi-cloud et les licences portables aident à atténuer ces contraintes et propulsent une adoption cloud plus large.

Une fois que les charges de travail basculent, les modèles opérationnels changent. Les ingénieurs de fiabilité de site remplacent les équipes matérielles, et la tarification de consommation aligne les dépenses IT avec les volumes de transaction. Les prêteurs plus petits exploitent le modèle de paiement à l'usage pour accéder aux bibliothèques d'apprentissage automatique précédemment limitées aux banques mondiales. Les plateformes cloud intègrent l'analytique de menace qui surveille le trafic réseau à travers les locataires, renforçant la résilience cyber. Le calcul évolutif permet en outre les simulations Monte Carlo pour le risque de portefeuille sans de gros investissements fixes. L'agilité résultante met une pression supplémentaire sur les titulaires encore ancrés aux mainframes, encourageant une réallocation accélérée des budgets vers les solutions du marché de l'analyse financière basées sur le cloud.

Par type de solution : La consolidation pousse l'intégration financière

Les suites d'analyse et de reporting ont mené le paysage 2024 avec 33,6 % de parts de revenus alors que les équipes financières demandaient des tableaux de bord unifiés pour des cycles de clôture plus rapides. Les suites de consolidation financière présentent un TCAC de 12,7 % car les corporations multi-entités nécessitent des grands livres de version unique de vérité pour répondre aux obligations IFRS et GAAP complexes. Ces modules automatisent la traduction de devises et les éliminations interentreprises, réduisant les écritures de journal manuelles de 70 %. Les fournisseurs intègrent l'IA qui signale les variances anormales pendant la clôture de groupe et recommande des actions correctives, rasant des jours des délais de reporting. La taille du marché de l'analyse financière associée à la consolidation devrait s'étendre significativement alors que les régulateurs intensifient les demandes de divulgation pour la transparence climatique et fiscale.

Les outils de gestion de base de données et de planification forment le substrat sur lequel les moteurs analytiques fonctionnent, tandis que les modules de risque et de conformité intègrent la modélisation de scénarios avec la taxonomie réglementaire. L'analytique de score ESG et les plateformes de dérivés prêtes pour le quantique occupent la niche émergente des "autres solutions". Alors que les corporations cherchent la transformation financière de bout en bout, les fournisseurs regroupent les capacités adjacentes telles que la réconciliation de comptes et la gestion de divulgation dans de plus grandes plateformes. La tendance de convergence alimente les fusions et acquisitions alors que les fournisseurs courent pour offrir une couverture de pile complète, amplifiant la concurrence dans le marché de l'analyse financière.

Par application : La gestion des risques mène dans la poussée de détection de fraude

La gestion des risques détenait 27,6 % de la taille du marché de l'analyse financière en 2024 en raison des mandats Basel et Solvabilité qui nécessitent une surveillance du capital continue. Les moteurs de valeur à risque exécutent des dizaines de milliers de chemins de prix chaque nuit, s'appuyant sur des grilles en mémoire pour livrer des rapports de conformité avant l'ouverture des marchés. Les applications de détection de fraude, se développant à un TCAC de 11,6 %, exploitent des modèles d'apprentissage profond entraînés sur des milliards d'enregistrements de cartes et de paiements. Les derniers systèmes identifient les voix deepfake et les ID synthétiques avec 97 % de précision, fermant les failles exploitées dans de récentes escroqueries de 25 millions USD. Les institutions superposent aussi des graphiques de réseau social qui tracent les comptes mulets en temps réel, réduisant les coûts de récupération de perte en aval.

Alors que les paiements en temps réel prolifèrent, la distinction entre la prévention de fraude et l'analytique de risque s'estompe. Les banques déploient des plateformes unifiées qui notent les transactions pour le risque de contrepartie et les violations AML simultanément. Les modules de budgétisation et de prévision gagnent en traction parmi les entreprises cherchant des prévisions roulantes qui se mettent à jour quotidiennement basées sur les flux de commandes. Les équipes de trésorerie adoptent l'analytique de liquidité guidée par l'IA qui recommande des mélanges de financement optimaux à travers les devises. L'étendue des scénarios d'application souligne la portée expansive du marché de l'analyse financière et son rôle dans les architectures de décision d'entreprise.

Par type d'analytique : L'analytique prescriptive gagne de l'élan

L'analytique descriptive a conservé une part de 43 % en 2024 car le reporting statutaire et les pistes d'audit nécessitent une précision rétrospective. Cependant, l'analytique prescriptive enregistre un TCAC de 12,8 % alors que les institutions pivotent vers des insights orientés action. Les modèles d'apprentissage par renforcement optimisent maintenant les stratégies de couverture en s'ajustant continuellement basé sur les mouvements de marché. Les adopteurs précoces enregistrent une hausse de 60 points de base dans les rendements de portefeuille comparé aux ensembles de règles statiques. Les parts du marché de l'analyse financière commandées par les couches diagnostiques et prédictives restent significatives, agissant comme alimentateurs qui nettoient et contextualisent les données avant que les moteurs prescriptifs génèrent des recommandations.

Les laboratoires de recherche quantique dans les banques mondiales expérimentent avec Monte Carlo quantique pour accélérer la tarification d'options exotiques. Bien que le déploiement commercial soit dans des années, les preuves de concept démontrent des accélérations 40x versus les homologues classiques[3]Bank for International Settlements, "Quantum Computing and the Financial System," bis.org. Les fournisseurs arment les plateformes avec des modules de cryptographie sûrs quantiques pour préparer l'avenir des canaux de données. Cette innovation continue assure que le marché de l'analyse financière évolue au-delà des tableaux de bord incrémentaux vers un domaine de décisions automatisées, dérivées algorithmiquement.

Par taille d'organisation : L'adoption PME s'accélère

Les grandes entreprises ont représenté 72,1 % des revenus 2024 car les banques multinationales, assureurs et entreprises exécutent des charges de travail de consolidation, risque et conformité complexes. Néanmoins, les PME croissent à un TCAC de 13 % alors que la tarification d'abonnement et les API plug-and-play suppriment les barrières d'entrée. Les prêteurs fintech régionaux intègrent l'analytique directement dans les flux de travail d'origination de prêt, offrant des décisions de crédit instantanées aux micro commerçants. Les kits de démarrage cloud regroupent les intégrations de comptabilité et les chatbots IA qui surfacent les anomalies de créances, réduisant les jours-ventes-en-cours de deux chiffres. Ces capacités élargissent la base totale atteignable du marché de l'analyse financière et favorisent la concurrence parmi les fournisseurs ciblant les startups rapides.

Les PME en Asie du Sud-Est et en Amérique latine adoptent des tableaux de bord mobile-first, reflétant la haute pénétration smartphone. Les fournisseurs localisent les codes fiscaux, packs de langues et règles de conformité pour accélérer l'adoption. Les packages de formation livrés à travers les académies en ligne comblent les écarts de capacité. Alors que les PME mûrissent, elles demandent des prévisions plus avancées et l'analyse de scénarios, fournissant une piste pour la montée en gamme depuis les tableaux de bord d'entrée de gamme vers les suites de pile complète.

Par secteur d'utilisateur final : La santé émerge comme moteur de croissance

BFSI a conservé une part de 33,6 % en 2024 car les opérations bancaires centrales, d'assurance, actuarielles et de marchés de capitaux dépendent d'analytique granulaire. La santé, affichant un TCAC de 11,9 %, adopte l'analyse financière pour contrôler les fuites de cycle de revenus et se conformer aux codes de remboursement évolutifs. Les algorithmes IA signalent les patterns de déni de réclamation et recommandent des corrections préventives, stimulant les taux de collection pour les hôpitaux. Les fabricants pharmaceutiques appliquent l'analytique prédictive pour optimiser les budgets d'essai et prévoir les pics de flux de trésorerie liés aux paiements d'étapes. La diversification souligne la pertinence horizontale du marché de l'analyse financière.

Les trésoreries gouvernementales déploient des tableaux de bord de risque pour surveiller l'emprunt du secteur public et gérer les passifs contingents. Les acteurs de la vente au détail et du e-commerce intègrent l'analytique de paiement pour détecter la fraude à travers les checkouts omnicanaux. Les entreprises manufacturières utilisent des simulations de scénarios pour couvrir l'exposition aux matières premières. Chaque secteur vertical apporte des structures de données distinctes, poussant les fournisseurs à expédier des accélérateurs industriels qui raccourcissent le délai de valorisation.

Analyse géographique

L'Amérique du Nord a mené avec 38,7 % de parts de revenus en 2024 alors que les banques bien capitalisées investissaient tôt dans les cœurs IA, la résilience cloud et les établis de conformité intégrés. Les régulateurs américains fournissent des orientations claires sur la gestion du risque de modèle, permettant aux institutions d'expérimenter dans des garde-fous bien définis. Les banques canadiennes pionerisent les API de banque ouverte qui diffusent des données de transaction enrichies dans des couches analytiques tierces. Les entreprises de marchés de capitaux à New York et Toronto déploient des grilles à faible latence qui tarifient les dérivés en microsecondes. La présence de régions cloud hyperscale réduit la friction de souveraineté des données, soutenant la dominance du marché de l'analyse financière à travers la région.

L'Asie-Pacifique devrait afficher un TCAC de 12,5 % jusqu'en 2030 sur le dos de la numérisation agressive, de la politique de soutien et de la demande croissante de classe moyenne pour les services financiers. Les mégabanques chinoises engagent des budgets cloud multi-milliards, tandis que les banques du secteur public indien rejoignent les réseaux d'agrégateurs de comptes qui libèrent de nouveaux ensembles de données pour la notation de crédit. Les géants financiers japonais explorent les consortiums d'informatique quantique pour atténuer la volatilité des taux d'intérêt. Les fintechs d'Asie du Sud-Est débloquent l'accès au crédit pour les non bancarisés, poussant les charges de travail analytiques en temps réel vers la périphérie. Les dépenses IA régionales devraient atteindre 110 milliards USD d'ici 2028, renforçant l'élan à long terme[4]SAS Institute, "IDC Forecast: Asia-Pacific AI Spending 2028," sas.com.

L'Europe maintient une empreinte considérable avec des normes de reporting ESG avancées et des marchés de gros sophistiqués. Les banques françaises intègrent la comptabilité carbone dans les modèles de crédit, tandis que les assureurs allemands déploient des moteurs actuariels qui factorsent le risque climatique. L'Acte de données de l'UE élève la conformité de confidentialité, suscitant une adoption plus large d'analytique préservant la confidentialité telles que les enclaves sécurisées. Pendant ce temps, la préparation quantique gagne en traction après que la Banque centrale européenne a exploré la cryptographie post-quantique pour sauvegarder les rails de paiement. L'Amérique du Sud, le Moyen-Orient et l'Afrique contribuent de plus petites parts aujourd'hui mais enregistrent une croissance à deux chiffres alors que les initiatives de monnaie mobile, d'ID numérique et de banque ouverte mûrissent.

Paysage concurrentiel

Le marché de l'analyse financière présente une structure modérément fragmentée où les géants technologiques, spécialistes de niche et startups natives IA se disputent les parts de portefeuille. IBM, Microsoft, Oracle et SAP ancrent le niveau supérieur avec des plateformes de bout en bout qui combinent l'entreposage de données, la visualisation et l'IA intégrée. Les services cloud d'Oracle ont grimpé à 32 % des revenus de l'entreprise en fiscal 2024, signalant un changement décisif vers les modèles de livraison par abonnement[5]Oracle Corporation, "Fiscal 2024 Fourth Quarter Results," oracle.com. SAP exploite son empreinte ERP pour vendre croisé des extensions analytiques dans les modules de trésorerie et de consolidation. IBM renforce son bras de conseil à travers des acquisitions ciblées telles que Hakkoda, améliorant la profondeur d'implémentation Snowflake et multi-cloud.

Les spécialistes se concentrent sur les niches à forte croissance. FICO renforce le leadership d'analytique de fraude avec la notation de transaction basée sur le comportement, conduisant une croissance de revenus récurrents annuels de 30 % pour la Plateforme FICO. Palantir s'associe avec Fannie Mae sur la surveillance de fraude hypothécaire pilotée par IA qui peigne à travers des milliards d'enregistrements structurés et non structurés. Les nouveaux entrants construisent des co-pilotes IA qui auto-génèrent des packs de conseil, tandis que les startups quantiques prototypent des moteurs Monte Carlo accélérés pour les bureaux de dérivés. Les fonds de capital-risque soutiennent des solutions qui superposent des modèles ML spécifiques verticaux sur les entrepôts de données cloud, mettant la pression sur les titulaires pour innover rapidement.

Les thèmes stratégiques incluent l'intégration verticale, les playbooks d'écosystème ouvert et les laboratoires d'innovation conjoints avec les banques de premier rang. Les fournisseurs intègrent l'IA générative pour automatiser les commentaires narratifs qui expliquent les chiffres en langage clair. Les feuilles de route de plateforme priorisent les interfaces low-code, la traçabilité de lignage de données et l'apprentissage fédéré pour faciliter les collaborations transfrontalières. L'intensité concurrentielle devrait augmenter alors que les hyperscalers cloud regroupent les services de données financières natifs, capturant potentiellement une plus grande tranche du marché de l'analyse financière d'ici 2030.

Leaders de l'industrie de l'analyse financière

-

IBM Corporation

-

Microsoft Corporation

-

Oracle Corporation

-

SAP SE

-

SAS Institute

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Fannie Mae a lancé une Unité de détection de crime alimentée par IA avec Palantir pour renforcer les défenses de fraude hypothécaire à travers son portefeuille de 4,3 trillions USD.

- Avril 2025 : IBM a acquis le cabinet de conseil Snowflake Hakkoda pour approfondir les capacités de modernisation de données multi-cloud pour les clients de services financiers et de santé.

- Mars 2025 : Oracle a rapporté que les services cloud représentent 32 % des revenus totaux, soulignant la migration client accélérée vers ses applications et infrastructure intégrées.

- Février 2025 : FICO a affiché des revenus records de 1,72 milliard USD pour l'exercice 2024, alimentés par une croissance de revenus récurrents annuels de 30 % de la Plateforme FICO.

- Décembre 2024 : SAS a été nommé leader dans la Wave des plateformes de décision IA de Forrester, reconnaissant les capacités données-vers-décision de la plateforme Viya.

Portée du rapport du marché mondial de l'analyse financière

L'analyse financière est un concept qui fournit différentes vues sur les données financières d'une entreprise. Elle aide à gagner une connaissance approfondie et, basée sur cela, prend des actions stratégiques pour améliorer la performance globale d'une entreprise. L'analyse financière aide les entreprises à améliorer les états de résultats et les processus d'affaires. Diverses industries utilisent ces solutions pour améliorer les opérations commerciales.

Le marché de l'analyse financière est segmenté par type de déploiement (sur site, cloud), type de solution (gestion de base de données et planification, analyse et reporting, autres types), secteur vertical d'utilisateur final (BFSI, santé, fabrication, gouvernement, IT et télécom, autres secteurs verticaux d'utilisateur final), géographie (Amérique du Nord [États-Unis, Canada], Europe [Royaume-Uni, Allemagne, France, Reste de l'Europe], Asie-Pacifique [Chine, Japon, Singapour, Inde, Corée du Sud, Reste de l'Asie-Pacifique], Amérique latine [Mexique, Brésil, Reste de l'Amérique latine], et Moyen-Orient et Afrique [Émirats arabes unis, Afrique du Sud, Reste du Moyen-Orient et Afrique]). Les tailles de marché et prévisions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Sur site |

| Cloud |

| Gestion de base de données et planification |

| Analyse et reporting |

| Consolidation financière |

| Risque et conformité |

| Autres solutions |

| Gestion des risques |

| Budgétisation et prévisions |

| Gestion des revenus |

| Détection de fraude |

| Analytique de flux de trésorerie et de trésorerie |

| Conformité et reporting |

| Analytique de richesse et de portefeuille |

| Analytique descriptive |

| Analytique diagnostique |

| Analytique prédictive |

| Analytique prescriptive |

| Grandes entreprises |

| Petites et moyennes entreprises |

| BFSI |

| Santé |

| Fabrication |

| Gouvernement |

| IT et télécom |

| Vente au détail et e-commerce |

| Autres |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| ASEAN | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| ÉAU | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par mode de déploiement | Sur site | ||

| Cloud | |||

| Par type de solution | Gestion de base de données et planification | ||

| Analyse et reporting | |||

| Consolidation financière | |||

| Risque et conformité | |||

| Autres solutions | |||

| Par application | Gestion des risques | ||

| Budgétisation et prévisions | |||

| Gestion des revenus | |||

| Détection de fraude | |||

| Analytique de flux de trésorerie et de trésorerie | |||

| Conformité et reporting | |||

| Analytique de richesse et de portefeuille | |||

| Par type d'analytique | Analytique descriptive | ||

| Analytique diagnostique | |||

| Analytique prédictive | |||

| Analytique prescriptive | |||

| Par taille d'organisation | Grandes entreprises | ||

| Petites et moyennes entreprises | |||

| Par secteur d'utilisateur final | BFSI | ||

| Santé | |||

| Fabrication | |||

| Gouvernement | |||

| IT et télécom | |||

| Vente au détail et e-commerce | |||

| Autres | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| ASEAN | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| ÉAU | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'analyse financière et ses perspectives de croissance ?

Le marché se situe à 12,49 milliards USD en 2025 et devrait atteindre 21,27 milliards USD d'ici 2030, croissant à un TCAC de 11,2 %.

Quel mode de déploiement se développe le plus rapidement ?

Le déploiement cloud progresse à un TCAC de 13,2 %, même si le sur site détient encore 61,2 % de parts.

Quelle région géographique offre le plus fort potentiel de croissance ?

L'Asie-Pacifique devrait enregistrer le TCAC le plus rapide de 12,5 % jusqu'en 2030, poussé par l'adoption bancaire numérique agressive.

Quel domaine d'application croît le plus rapidement ?

La détection de fraude mène avec un TCAC de 11,6 % alors que les institutions combattent le crime financier de plus en plus sophistiqué.

À quel point les coûts de cyber-sécurité sont-ils significatifs pour la croissance du marché ?

Les dépenses de violation atteignent en moyenne 6,08 millions USD par incident pour les entreprises financières, réduisant le TCAC du marché d'environ 1,4 %.

Pourquoi les PME deviennent-elles des clients importants pour les fournisseurs d'analyse financière ?

Les plateformes basées sur le cloud et activées par l'IA abaissent les barrières d'entrée, soutenant un TCAC de 13 % pour l'adoption PME alors que les petites entreprises poursuivent la planification basée sur les données.

Dernière mise à jour de la page le: