Taille et part du marché de l'analytique détail

Analyse du marché de l'analytique détail par Mordor Intelligence

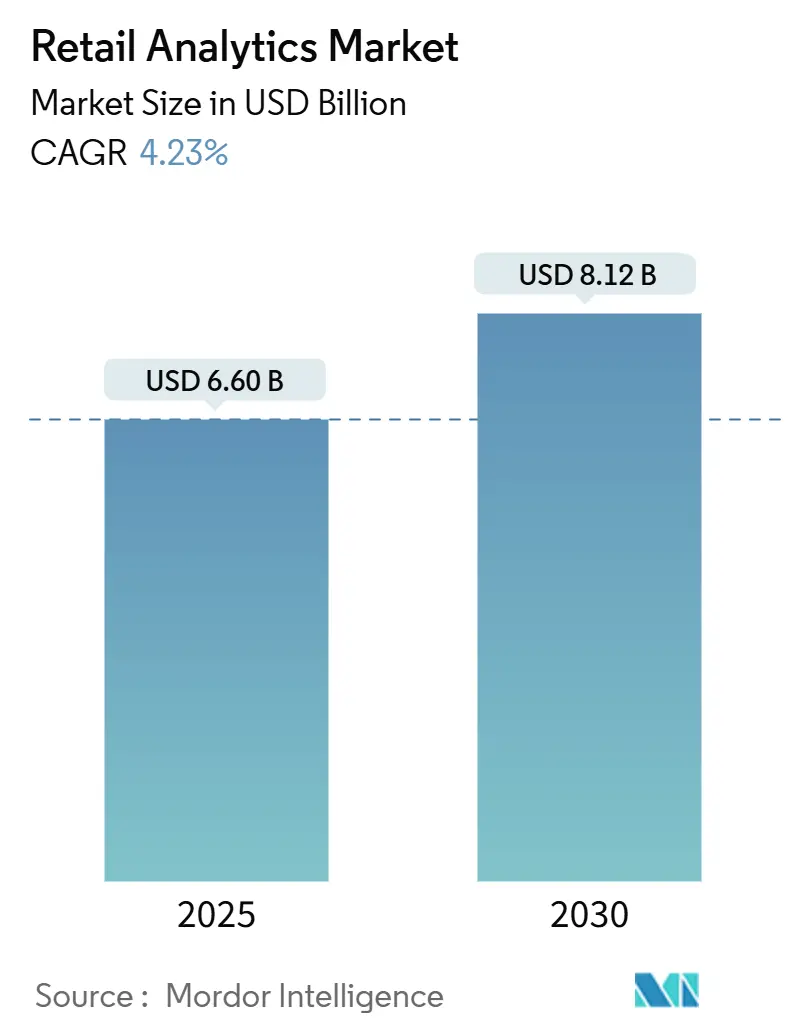

La taille du marché de l'analytique détail est estimée à 6,60 milliards USD en 2025 et devrait atteindre 8,12 milliards USD d'ici 2030, enregistrant un TCAC de 4,23% sur la période. L'expansion du commerce omnicanal, l'augmentation des volumes de données et l'adoption rapide de moteurs de décision pilotés par l'IA encouragent les détaillants à intégrer l'analytique dans leurs processus quotidiens. Les modèles de livraison cloud réduisent les coûts de possession et raccourcissent les cycles de déploiement, permettant aux chaînes de niveau intermédiaire d'accéder à des capacités autrefois limitées aux leaders mondiaux. La personnalisation en temps réel, les outils d'inventaire prescriptifs et l'optimisation avancée des promotions augmentent les taux de conversion et la rentabilité des commandes même lorsque les marges se resserrent. L'avantage concurrentiel se déplace vers les plateformes qui intègrent les capacités prédictives, prescriptives et génératives, signalant que l'analytique est passée d'une dépense discrétionnaire à une exigence fondamentale du détail. [1]Adobe Staff, "Adobe 2025 AI and Numérique Trends Report," Adobe, adobe.com

Points clés du rapport

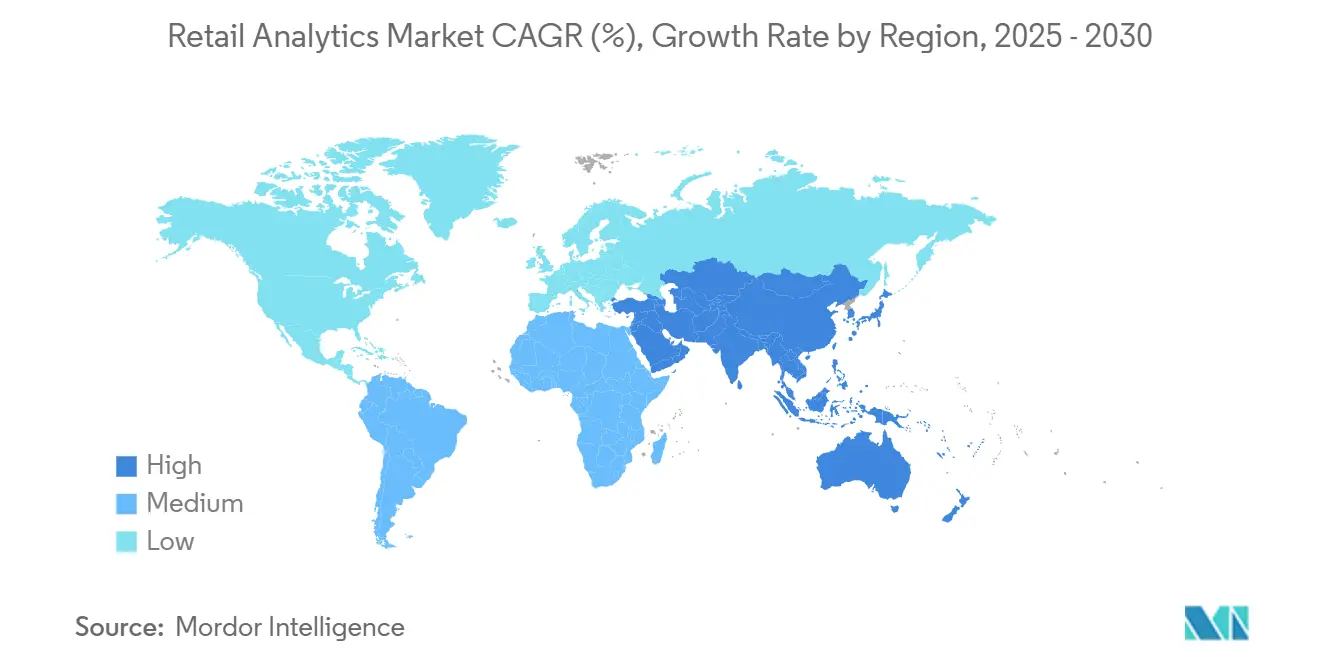

- Par géographie, l'Amérique du Nord détenait 38,20% des revenus en 2024, tandis que l'Asie-Pacifique devrait enregistrer l'expansion la plus rapide à un TCAC de 6,30% jusqu'en 2030.

- Par solution, les logiciels représentaient 73,00% des dépenses en 2024 ; les services représentent la voie de croissance la plus rapide avec un TCAC de 7,80% jusqu'en 2030.

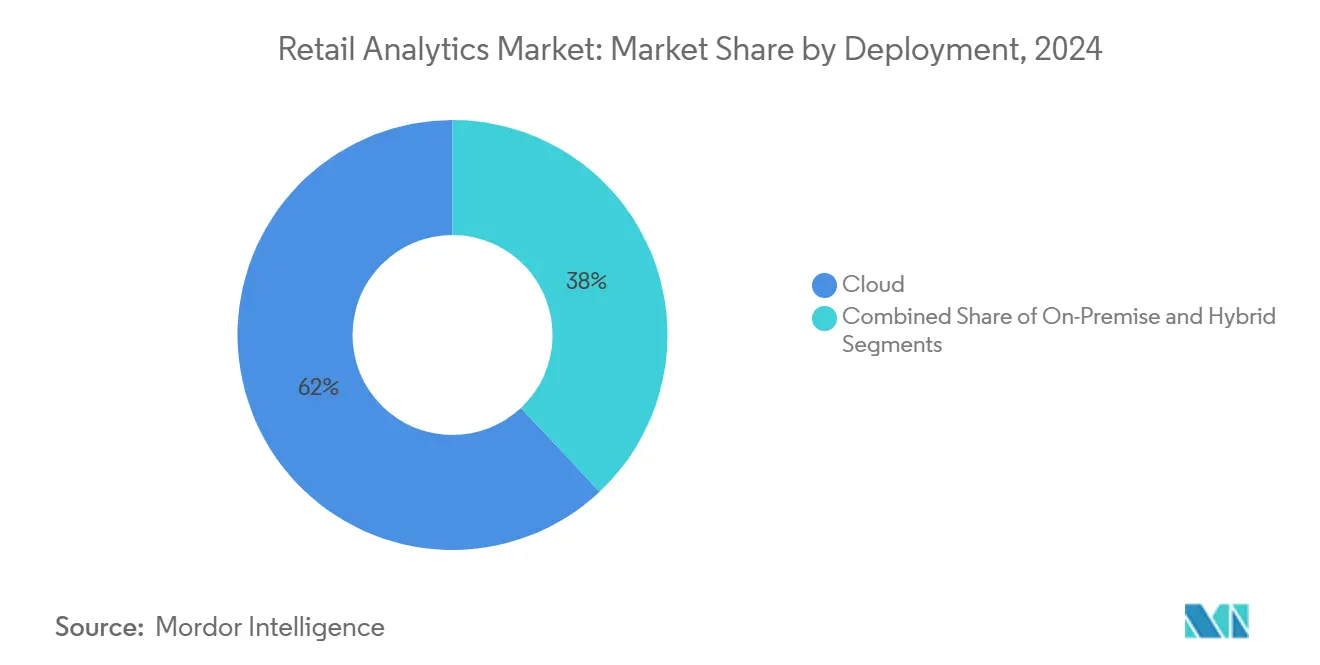

- Par déploiement, les implémentations cloud représentaient 62,00% de l'activité en 2024 et devraient augmenter à un TCAC de 9,60% sur les perspectives.

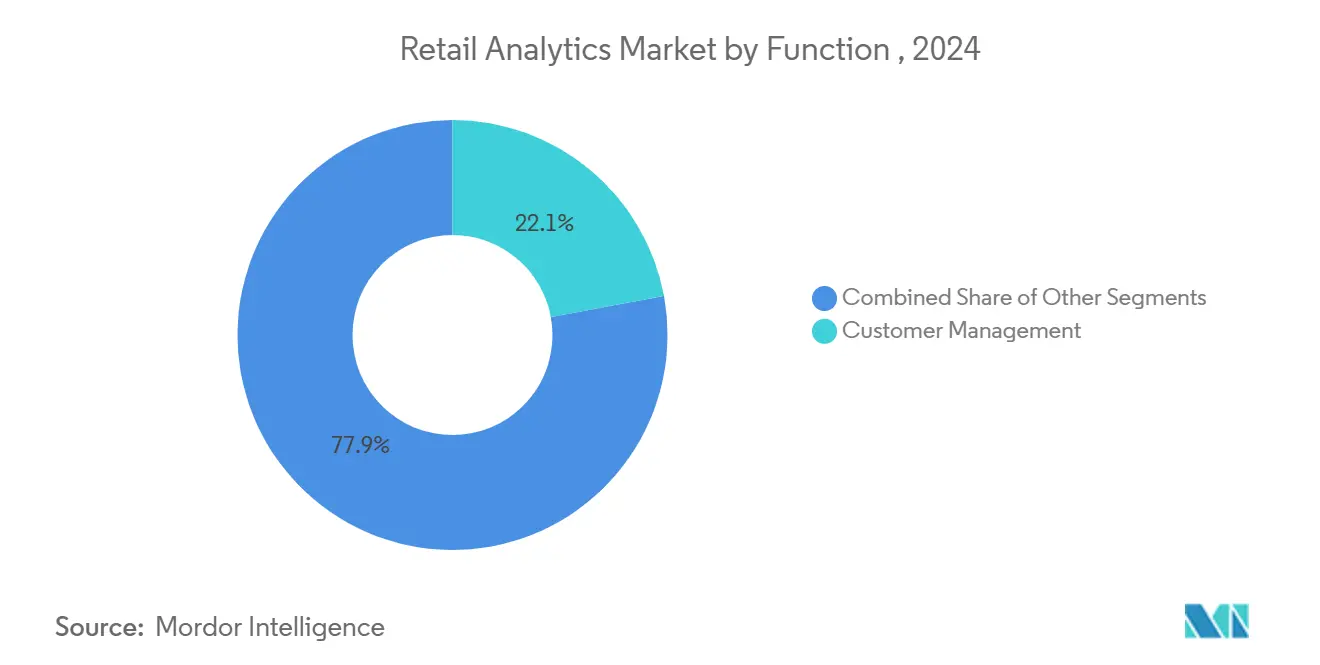

- Par fonction, l'analytique de gestion de la clientèle un capturé une part de 22,12% en 2024, tandis que l'analytique de marketing et merchandising sont en voie pour la hausse la plus forte à un TCAC de 8,20%.

- Par format de vente au détail, les opérateurs d'e-commerce pur ont mené avec 60,00% de pénétration en 2024 et devraient continuer à dépasser les autres à un TCAC de 9,20% jusqu'en 2030.

Tendances et insights du marché mondial de l'analytique détail

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Explosion du volume de données omnicanales | +1.2% | Mondial ; plus élevé en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Avancées IA/ML pour les insights prescriptifs en temps réel | +1.0% | Amérique du Nord, Europe, marchés avancés d'Asie-Pacifique | Long terme (≥ 4 ans) |

| Adoption de l'analytique cloud réduisant les coûts de possession | +0.9% | Mondial ; adoption précoce en Amérique du Nord | Court terme (≤ 2 ans) |

| Demande de parcours d'achat hyper-personnalisés | +0.8% | Amérique du Nord, Europe, centres urbains d'Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Explosion du volume de données omnicanales

Les détaillants ingèrent maintenant de vastes pools de signaux transactionnels, comportementaux et sociaux qui dépassent les années précédentes et nécessitent des plateformes d'analytique évolutives. Le rythme de croissance des données incite à des investissements dans des lacs de données unifiés qui consolident les flux de magasins, d'e-commerce et de tiers pour supporter le reporting en temps quasi-réel. Les opérateurs qui maîtrisent la reconnaissance rapide des modèles améliorent l'agilité tarifaire, affinent les prévisions de demande et augmentent les rotations d'inventaire, ce qui collectivement pousse l'amélioration de la marge brute. La gestion de cette augmentation accélère également la demande cloud car l'infrastructure élastique prévient les goulots d'étranglement de performance pendant les événements de pointe. Par conséquent, la maturité analytique devient un baromètre de la résilience commerciale.

Avancées IA/ML permettant des insights prescriptifs en temps réel

La détection de la demande alimentée par l'apprentissage automatique réduit les erreurs de chaîne d'approvisionnement et les opportunités de ventes manquées, tandis que les applications de vision par ordinateur étendent l'intelligence au niveau des ventes. Les détaillants qui intègrent l'IA dans les moteurs de recommandation capturent de nouveaux flux de revenus de vente croisée et améliorent la valeur vie client alors que la sortie passe des tableaux de bord descriptifs aux décisions automatisées. Les modèles multimodaux qui mélangent langage, vision et données structurées produisent des couches d'intelligence unifiées qui brisent les silos fonctionnels. Ces changements redéfinissent les profils de talents que les détaillants recherchent et remodèlent les critères de sélection des fournisseurs, l'accent étant maintenant mis sur les modèles pré-construits et explicables.

Adoption de l'analytique cloud réduisant le TCO

La tarification basée sur l'abonnement aligne les coûts avec l'utilisation et permet aux commerçants saisonniers d'ajuster la capacité sans sur-investir dans du matériel sous-utilisé. Les mises à jour logicielles continues suppriment le besoin de projets de mise à niveau perturbateurs afin que les détaillants puissent adopter de nouvelles fonctionnalités telles que l'IA générative plus rapidement. Les écosystèmes cloud améliorent le partage de données entre partenaires, ce qui soutient la prévision collaborative et les programmes d'inventaire géré par le fournisseur. De plus, les outils intégrés de sécurité et de conformité allègent le fardeau des mandats de confidentialité émergents, ce qui est central pour les détaillants mondiaux équilibrant plusieurs juridictions.

Demande de parcours d'achat hyper-personnalisés

Les consommateurs s'attendent à ce que les marques anticipent l'intention en temps réel, amenant les détaillants à orchestrer des expériences individuelles à travers les canaux. Les profils clients unifiés alimentent les décisions de marketing, merchandising et développement de produits qui créent des parcours cohérents de la découverte à l'accomplissement. L'intégration de signaux contextuels tels que la localisation et la météo affine l'engagement, augmentant la taille du panier et réduisant l'attrition. La personnalisation guide également la curation d'assortiments, permettant des démarques ciblées qui protègent les marges. La tendance renforce le lien stratégique entre les architectures de données clients robustes et la croissance des revenus.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementation de la confidentialité des données et coûts de conformité | -0.7% | Europe, Amérique du Nord ; expansion mondiale | Moyen terme (2-4 ans) |

| Piles IT héritées et écart de compétences analytiques | -0.6% | Mondial ; plus lourd dans les marchés émergents | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Réglementation de la confidentialité des données et coûts de conformité

Le durcissement des lois sur la confidentialité telles que RGPD et CCPA contraint les détaillants à re-concevoir les pipelines de données pour respecter les règles de consentement et de minimisation. Les budgets de modernisation allouent maintenant des parts croissantes aux outils de sécurité qui chiffrent et gouvernent les informations sensibles, détournant les fonds de l'innovation analytique. Les détaillants transfrontaliers font face à des matrices de conformité complexes qui prolongent les cycles de déploiement pour les déploiements mondiaux. Les cadres de confidentialité par conception aident à réduire l'exposition réglementaire mais limitent également la granularité des données, ce qui peut freiner la portée de l'analytique avancée dans les marchés à haute rigueur. L'interaction entre les mandats de protection et les ambitions analytiques reste donc un acte d'équilibrage stratégique clé. [2]RIB Software, Top 10 Analytique & Affaires Intelligence Trends For 2025,

RIB Software, December 23, 2024, rib-software.com.

Piles IT héritées et écart de compétences analytiques

Beaucoup de chaînes établies opèrent des systèmes fragmentés de point de vente, d'inventaire et de fidélité qui résistent à l'échange de données transparent, retardant les projets d'analytique avancée. L'intégration de plateformes cloud modernes avec des systèmes sur site prolonge souvent les délais et gonfle les coûts. Aggravant la dette technique est une pénurie de personnel qui peut faire le pont entre les compétences de stratégie, d'ingénierie des données et de science des données. Les talents rares augmentent la pression salariale et peuvent ralentir le déploiement de cas d'usage sophistiqués tels que la tarification autonome ou l'analytique de rayon basée sur la vision par ordinateur. Les détaillants atténuent le risque avec des outils low-code et des services gérés, mais la contrainte reste un frein à la vitesse d'adoption.

Analyse de segments

Par déploiement : Le cloud gagne en élan tandis que les modèles hybrides arrivent à maturité

Les déploiements cloud ont capturé 62,00% des projets en 2024 et croîtront à un TCAC de 9,60% jusqu'en 2030. La tarification par abonnement minimise les engagements de capital, et le calcul élastique équipe les détaillants pour gérer les pics promotionnels sans baisses de performance. Bien que certaines chaînes conservent des données sensibles sur site pour satisfaire les exigences de souveraineté et de latence, les architectures hybrides qui mélangent le stockage de données local avec le calcul cloud émergent comme un terrain d'entente stratégique. Ces conceptions hybrides réduisent les temps d'aller-retour pour les charges de travail critiques telles que la détection de fraude tout en tirant parti de l'économie cloud pour l'entraînement des modèles analytiques. En conséquence, les choix de déploiement dépendent de plus en plus des caractéristiques des charges de travail plutôt que d'une position cloud-first ou sur site générale.

Note: Part de segment de tous les segments individuels disponible à l'achat du rapport

Par format de vente au détail : Les acteurs de l'e-commerce donnent le rythme

Les détaillants d'e-commerce pur ont capturé 60,00% des déploiements en 2024 et continueront à surpasser les autres formats à un TCAC de 9,20%. Leurs architectures natives numériques permettent une adoption rapide de modèles prédictifs sans obstacles d'intégration héritée, leur permettant d'affiner les expériences à chaque clic. Les opérateurs de magasins physiques comblent l'écart de données en ajoutant des capteurs, RFID et vision par ordinateur pour convertir le comportement en magasin en données exploitables. Les chaînes omnicanales adoptent une analytique de commerce unifiée qui fusionne les insights en ligne et en magasin pour améliorer l'allocation de stock inter-canaux et le routage d'accomplissement. Ces priorités variées illustrent que le modèle d'affaires dicte les feuilles de route analytiques, mais tous les formats convergent sur le besoin d'insights plus rapides et plus granulaires.[4]Number Analytique, 5 Données-Driven Omnichannel Solutions Transforming détail Affaires Today,

Number Analytique, numberanalytics.com.

Par fonction : La gestion de la clientèle mène ; le marketing accélère

L'analytique de gestion de la clientèle détenait 22,12% du total 2024 alors que les marques se concentrent sur l'efficacité d'acquisition, l'optimisation de conversion et l'expansion de la valeur vie. Les plateformes de données unifiées alimentent des moteurs d'engagement inter-canaux qui personnalisent les offres et le contenu. L'analytique de marketing et merchandising devrait progresser à un TCAC de 8,20% jusqu'en 2030, alimentée par la tarification dynamique et les algorithmes de promotion pilotés par l'IA qui réagissent aux signaux de demande en temps réel. L'analytique orientée inventaire et chaîne d'approvisionnement gagne également en pertinence alors que les entreprises utilisent des insights prescriptifs pour aligner le stock avec les commandes omnicanales. Par conséquent, les outils d'aide à la décision passent des déploiements départementaux cloisonnés vers des couches d'intelligence d'entreprise qui alignent la planification, le merchandising et l'accomplissement.

Note: Part de segment de tous les segments individuels disponible à l'achat du rapport

Par solution : Les logiciels dominent malgré la croissance des services

Les plateformes logicielles représentaient 73,00% des dépenses 2024, soulignant une préférence pour les moteurs évolutifs qui supportent plusieurs fonctions détail sans augmentation de coût linéaire. Les fournisseurs intègrent des modules d'IA pour la segmentation client, la prévision de demande et l'optimisation des prix, ce qui renforce l'attrait des logiciels. Le sous-segment services se développe à un TCAC de 7,80% alors que les détaillants reconnaissent que les algorithmes seuls ne peuvent débloquer la pleine valeur sans expertise du domaine. L'analytique gérée, le conseil en implémentation et le support de gouvernance des modèles commandent maintenant une part plus importante des budgets de projet. Les détaillants adoptant des services basés sur les résultats rapportent un délai de valorisation plus rapide car les partenaires adaptent les insights aux objectifs d'affaires plutôt qu'aux tableaux de bord génériques.[3]IBM Staff, "IBM to Update Revenue Categories within Reportable Segments," IBM, ibm.com

Analyse géographique

L'Amérique du Nord un mené le marché de l'analytique détail avec 38,20% de part de revenus en 2024, soutenue par une infrastructure cloud robuste, une pénétration profonde de l'e-commerce et la proximité des principaux fournisseurs d'analytique. Les détaillants américains prévoient d'augmenter les budgets technologiques en 2025, dirigeant les plus grandes allocations vers les plateformes de données clients et les moteurs de décision basés sur l'IA. Le Canada suit légèrement mais investit massivement dans l'analytique client pour se différencier dans un marché mature, tandis que le Mexique met l'accent sur l'optimisation de la chaîne d'approvisionnement pour traiter la volatilité logistique.

L'Asie-Pacifique devrait afficher le TCAC le plus rapide à 6,30% jusqu'en 2030, propulsée par la croissance explosive de l'e-commerce, l'adoption croissante des smartphones et les programmes ambitieux de transformation numérique. La Chine pionnier l'analytique de commerce social qui intègre les données de paiement, livraison et engagement communautaire, produisant des boucles d'insight de bout en bout. Le paysage de consommateurs diversifié de l'Inde encourage les détaillants à déployer des modèles prédictifs qui adaptent les assortiments à travers les zones urbaines et rurales. Le Japon et la Corée du Sud mettent l'accent sur l'analytique centrée sur le magasin telle que la mesure du trafic piétonnier par vision par ordinateur pour revitaliser les points de vente physiques.

L'Europe conserve une empreinte significative ancrée par des systèmes détail sophistiqués au Royaume-Uni, en Allemagne et en France. Les règles strictes de confidentialité conduisent à l'adoption de déploiements hybrides qui équilibrent la résidence des données avec l'évolutivité cloud. L'analytique de durabilité gagne du terrain alors que les détaillants utilisent des métriques environnementales pour guider les décisions d'approvisionnement et d'emballage. La croissance latino-américaine se concentre au Brésil et en Argentine, où l'analytique aide à gérer la volatilité des devises et optimiser les promotions localisées. Le Moyen-Orient et l'Afrique restent plus petits mais actifs dans des marchés tels qu'Israël et les Émirats arabes unis, où le détail de luxe et le tourisme accélèrent l'adoption de l'analytique d'expérience client.

Paysage concurrentiel

Le marché de l'analytique détail montre une concentration modérée. Les fournisseurs de logiciels d'entreprise tels que SAP, IBM, Oracle et Microsoft tirent parti des relations ERP et cloud établies pour vendre de manière croisée des modules d'analytique qui couvrent la planification, le merchandising et l'accomplissement. Les fournisseurs spécialisés détail, incluant Blue Yonder, RetailNext et Dunnhumby, concurrencent avec des livres de jeu fonctionnels plus profonds qui traitent la tarification, l'optimisation de rayon et la cartographie du parcours client. Les hyperscalers cloud Amazon Web Services et Google empaquettent des outils BI natifs avec leur infrastructure, augmentant la pression prix-performance sur les plateformes indépendantes.

Les stratégies concurrentielles montrent une division entre les suites tout-en-un et les composants best-of-breed. Les grandes chaînes favorisent les plateformes intégrées pour réduire la complexité des fournisseurs, tandis que les détaillants de taille moyenne adoptent des outils modulaires pour des retours rapides. L'infusion d'IA est maintenant une attente de base. Les fournisseurs intègrent l'interrogation en langage naturel, la détection automatique d'anomalies et la modélisation de scénarios qui convertissent les données brutes en actions recommandées, supportant les gains de productivité du travail à travers le merchandising et le marketing. Les start-ups qui se spécialisent dans l'analytique de commerce unifié, la surveillance de magasin en temps réel ou la localisation d'assortiments sécurisent des positions en traitant les points douloureux laissés ouverts par les suites plus larges. La consolidation est probable alors que les titulaires acquièrent des acteurs de niche pour combler les écarts de capacités.

La conformité réglementaire et la souveraineté des données ajoutent une couche de différenciation, alors que les fournisseurs qui offrent des contrôles de confidentialité pré-configurés attirent les chaînes européennes et multinationales. Les architectures de plateformes ouvertes qui intègrent les données de première partie avec les flux de tiers sont également valorisées car elles permettent aux détaillants d'étendre les modèles analytiques sans codage extensif. Ces tendances indiquent collectivement que la sélection de fournisseurs dépend non seulement des fonctionnalités techniques mais aussi de la capacité à livrer des résultats d'affaires rapides et mesurables.

Leaders de l'industrie de l'analytique détail

-

SAP SE

-

IBM Corp.

-

Oracle Corp.

-

Salesforce (Tableau)

-

SAS Institute

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Salesforce un acquis PredictSpring pour 580 millions USD pour renforcer l'analytique d'engagement omnicanal.

- Avril 2025 : Oracle un lancé ' Xstore Factor ', ajoutant la prédiction IA en temps réel à sa suite cloud détail.

- Mars 2025 : IBM un réorganisé les catégories de revenus pour aligner la sécurité des données avec les offres d'analytique pour les clients détail.

- Février 2025 : ThoughtSpot un introduit un module d'analyse de sentiment qui mine les commentaires clients à travers les canaux en temps réel.

Portée du rapport mondial du marché de l'analytique détail

L'analytique détail est le processus de fournir des données analytiques sur les niveaux d'inventaire, le mouvement de la chaîne d'approvisionnement, la demande des consommateurs, les ventes, etc., qui sont cruciales pour les décisions de marketing et d'approvisionnement. Elle offre également des insights clients détaillés, ainsi que des insights sur l'entreprise et les processus de l'organisation, avec la portée et les besoins d'amélioration.

Le marché de l'analytique détail est segmenté par solution (logiciel et service), déploiement (cloud et sur site), fonction (gestion de la clientèle, opération en magasin, gestion de la chaîne d'approvisionnement, marketing et merchandising, autres), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Logiciels |

| Services |

| Cloud |

| Sur site |

| Hybride |

| Gestion de la clientèle |

| Opération en magasin - Gestion d'inventaire |

| Opération en magasin - Gestion de performance |

| Gestion de la chaîne d'approvisionnement |

| Marketing et merchandising - Tarification/rendement |

| Autres fonctions - Gestion du transport |

| Autres fonctions - Gestion des commandes |

| Magasins physiques |

| E-commerce pur |

| Détaillants omnicanaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Israël |

| Arabie saoudite | |

| Émirats arabes unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par solution | Logiciels | |

| Services | ||

| Par modèle de déploiement | Cloud | |

| Sur site | ||

| Hybride | ||

| Par fonction | Gestion de la clientèle | |

| Opération en magasin - Gestion d'inventaire | ||

| Opération en magasin - Gestion de performance | ||

| Gestion de la chaîne d'approvisionnement | ||

| Marketing et merchandising - Tarification/rendement | ||

| Autres fonctions - Gestion du transport | ||

| Autres fonctions - Gestion des commandes | ||

| Par format de vente au détail | Magasins physiques | |

| E-commerce pur | ||

| Détaillants omnicanaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Israël | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés traitées dans le rapport

Quelle est la taille du marché de l'analytique détail ?

La taille du marché de l'analytique détail devrait atteindre 6,60 milliards USD en 2025 et croître à un TCAC de 4,23% pour atteindre 8,12 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché de l'analytique détail ?

En 2025, la taille du marché de l'analytique détail devrait atteindre 6,60 milliards USD.

Qui sont les acteurs clés du marché de l'analytique détail ?

IBM Corporation, Oracle Corporation, SAP SE, SAS Institute Inc. et Salesforce.com Inc. (Tableau Software Inc.) sont les principales entreprises opérant sur le marché de l'analytique détail.

Quelle est la région à la croissance la plus rapide dans le marché de l'analytique détail ?

L'Amérique du Nord devrait croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région détient la plus grande part du marché de l'analytique détail ?

En 2025, l'Europe représente la plus grande part de marché dans le marché de l'analytique détail.

Quelles années ce marché de l'analytique détail couvre-t-il, et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché de l'analytique détail était estimée à 6,32 milliards USD. Le rapport couvre la taille historique du marché de l'analytique détail pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché de l'analytique détail pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Quel modèle de déploiement gagne le plus de traction ?

Le déploiement cloud domine avec une part de 62,00% en 2024 et croît à un TCAC de 9,60%.

Quel est le segment fonctionnel à la croissance la plus rapide dans l'analytique détail ?

L'analytique de marketing et merchandising devrait augmenter à un TCAC de 8,20% jusqu'en 2030.

Quel format de vente au détail investit le plus massivement dans l'analytique ?

Les détaillants d'e-commerce pur détiennent 60,00% de l'utilisation et convertissent les avantages de données en un rythme de croissance de 9,20% jusqu'en 2030

Dernière mise à jour de la page le: