Analyse du marché du diagnostic des animaux de compagnie

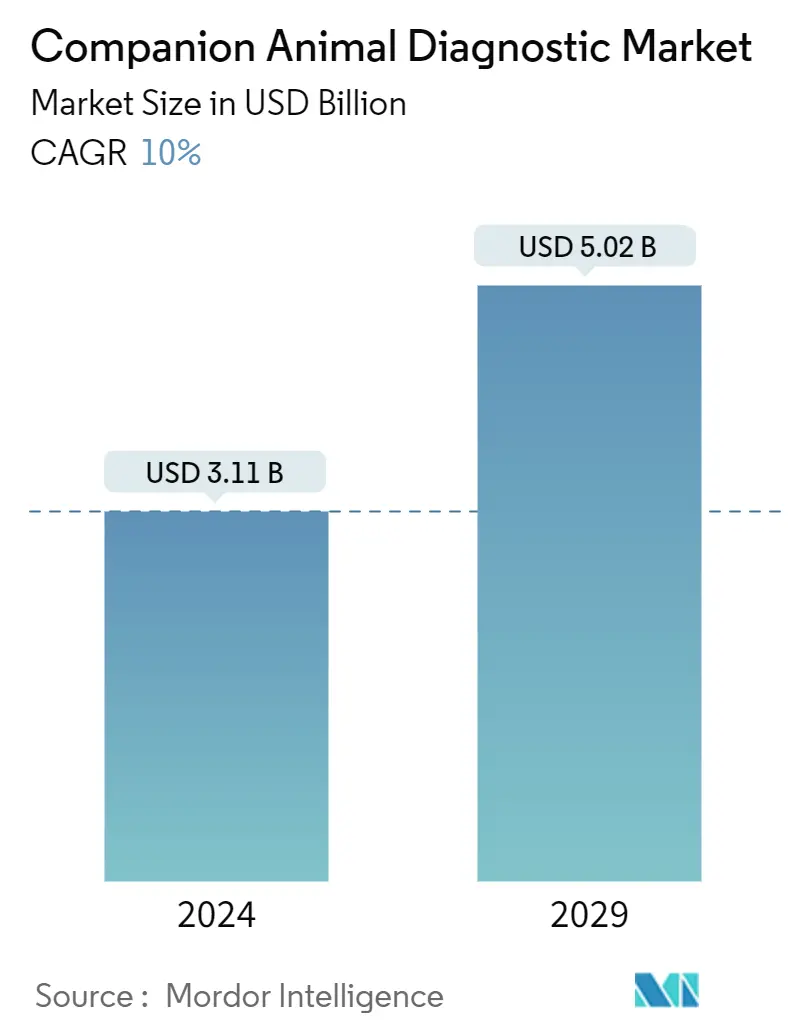

La taille du marché du diagnostic des animaux de compagnie est estimée à 3,11 milliards USD en 2024 et devrait atteindre 5,02 milliards USD dici 2029, avec une croissance de 10 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a réduit la demande de soins aux animaux. En raison des mesures de contrôle des infections et des confinements à léchelle de lÉtat, la pandémie a eu un impact sur le nombre de visites dans les hôpitaux et cliniques vétérinaires. Par exemple, un article publié par JAAWS en février 2022 rapportait que la COVID-19 avait entraîné la fermeture de 70 % des cliniques vétérinaires au Canada et aux États-Unis pendant la pandémie. Ainsi, dans un premier temps, la croissance du marché étudié a été freinée par la suspension des services de diagnostic vétérinaire afin de minimiser l'infection au COVID-19. Cependant, selon le rapport PAW du People's Dispensary for Sick Animals (PDSA) publié en juin 2021, 2,0 millions de personnes au Royaume-Uni possédaient des animaux de compagnie entre mars 2020 et mai 2021. Cependant, dans le scénario actuel, il est prévu que la diminution de la propagation du COVID -19 cas entraînant la reprise des services de diagnostic vétérinaire et une augmentation significative de l'adoption d'animaux de compagnie signalés après le confinement entraîneront une croissance stable du marché étudié au cours de la période de prévision.

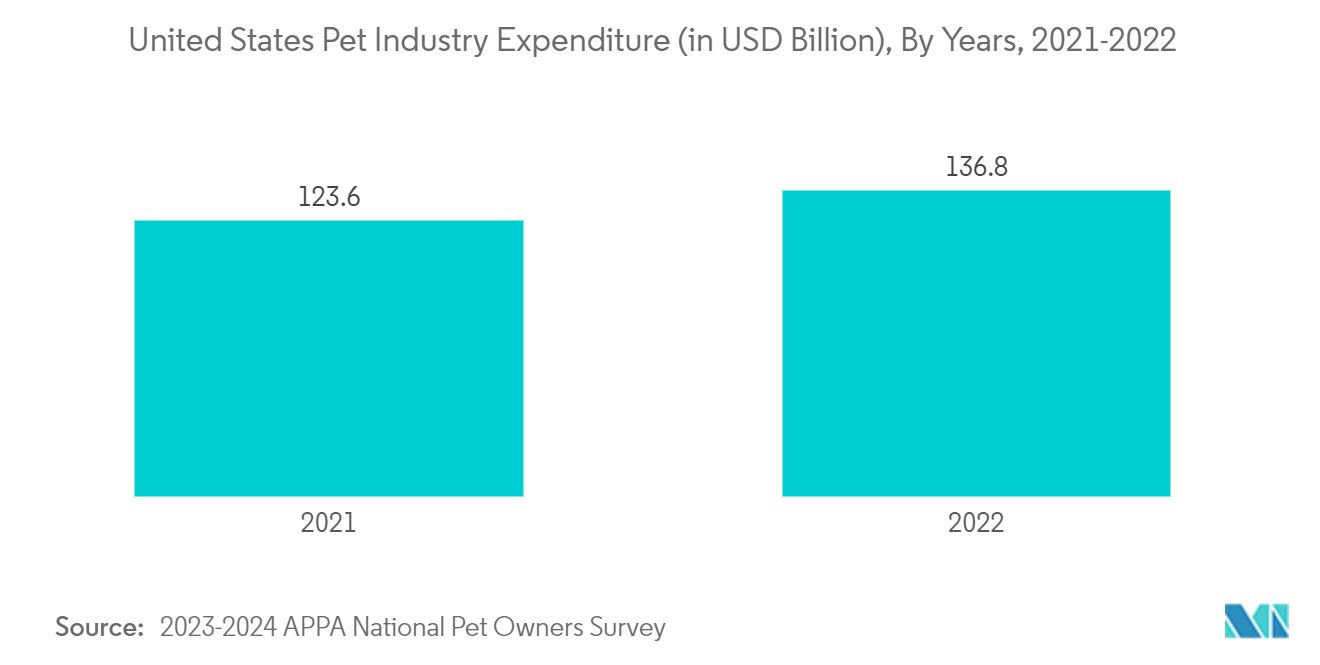

Laugmentation des dépenses en soins de santé vétérinaires, la demande croissante dassurance pour animaux de compagnie et la population croissante danimaux de compagnie sont les principaux facteurs qui propulsent la croissance du marché. Selon lAmerican Pet Products Association (APPA) pour 2023-2024, on constate une augmentation des dépenses consacrées à lindustrie des animaux de compagnie aux États-Unis. Les dépenses de lindustrie des animaux de compagnie aux États-Unis sélèveront à 143,6 milliards de dollars en 2023, contre 136,8 milliards de dollars en 2018. Ainsi, laugmentation des dépenses pour les animaux de compagnie accroît la demande de produits de soins. De même, selon le rapport publié par la North American Pet Health Insurance Association (NAPHIA) en 2021, le secteur de l'assurance pour animaux de compagnie en Amérique du Nord dépassait 2,83 milliards de dollars à la fin de 2021, et le secteur a connu une croissance de plus du double au cours de l'année. quatre dernières années (2018-2021). Il indique également que le volume total des primes d'assurance pour animaux de compagnie aux États-Unis était d'environ 2,6 milliards de dollars en 2021. Le nombre total d'animaux de compagnie assurés aux États-Unis à la fin de 2021 était de 3,9 millions, soit une augmentation d'environ 28,0 % par rapport à 2020. Par conséquent, de tels cas indiquent une croissance significative du marché au cours de la période de prévision.

En outre, une augmentation de la population danimaux de compagnie devrait propulser la croissance du marché, car les animaux de compagnie sont plus sujets aux maladies infectieuses et chroniques nécessitant un diagnostic précoce. Par exemple, selon la Pet Food Manufacturers Association, en 2021, 3,2 millions de foyers au Royaume-Uni avaient acquis un animal de compagnie depuis le début de lépidémie. Il existe actuellement 34 millions d'animaux de compagnie au Royaume-Uni, dont 12 millions de chats, 12 millions de chiens, 3,2 millions de petits mammifères comme les cobayes et les hamsters, 3 millions d'oiseaux et 1,5 million de reptiles. De plus, les lancements de produits par les acteurs du marché devraient stimuler le marché au cours de la période de prévision. Par exemple, en août 2021, HORIBA UK Limited a lancé plusieurs nouveaux tests PCR pathogènes pour son POCKIT Central. Il s'agit d'un analyseur PCR vétérinaire interne offrant la possibilité de réaliser des tests PCR rapides et précis dans chaque laboratoire vétérinaire. De tels lancements propulsent également la croissance du marché.

Cependant, le fardeau croissant des soins aux animaux de compagnie à léchelle mondiale devrait entraver la croissance du marché au cours de la période de prévision.

Tendances du marché du diagnostic des animaux de compagnie

Les diagnostics moléculaires devraient connaître une croissance au cours de la période de prévision

Le segment du diagnostic moléculaire devrait connaître une croissance significative au cours de la période de prévision en raison de la préférence croissante des propriétaires danimaux pour des résultats de tests rapides et leur rentabilité. L'expansion segmentaire devrait être motivée par le nombre croissant de tests conçus pour identifier les maladies animales répandues telles que la leucémie féline, le parvovirus canin, le ver du cœur et la péritonite infectieuse. En outre, le nombre croissant de propriétaires d'animaux de compagnie et l'inquiétude croissante quant à leur santé animale, l'augmentation de la prévalence des maladies des animaux de compagnie et l'accessibilité de tests immunologiques abordables permettant des tests fréquents à domicile contribuent tous à la croissance de ce segment. Chaque année, la population de ces animaux augmente progressivement, ainsi que les maladies qui y sont associées. Par ailleurs, selon le rapport annuel de la FEDIAF pour 2022, les chiens et les chats étaient les principaux animaux de compagnie adoptés en Europe. En outre, on estime que 90 millions de foyers européens possèdent au moins un animal de compagnie. Ainsi, la population croissante danimaux de compagnie augmente le niveau de soins prodigués aux animaux, ce qui devrait stimuler la croissance du marché au cours de la période de prévision.

Le segment de marché est également dynamisé par les lancements de produits par différents acteurs du marché pour renforcer leur position sur le marché. Par exemple, en juillet 2021, Vidium Animal Health a lancé SpotLight ePARR, un test de diagnostic moléculaire très précis et rapide du lymphome canin. Spotlight ePARR a été développé par Vidium en collaboration avec le Translational Genomics Research Institute (TGen), une filiale de City of Hope, et Ethos Discovery.

Par ailleurs, en janvier 2022, Ringbio a lancé un site Web professionnel nommé petrapidtest.com pour commercialiser Flexy Pet Rapid Test. Ces kits sont basés sur le test immunologique à flux latéral, l'ELISA et la PCR en temps réel pour détecter les maladies des animaux de compagnie, ce qui peut être utile aux propriétaires d'animaux et aux cliniques vétérinaires. Parmi ces produits, la PCR en temps réel est spécialement conçue pour les petites cliniques vétérinaires et permet de confirmer une infection par des virus, des mycoplasmes et des parasites. De telles initiatives marketing prises par les acteurs augmentent également la croissance du segment.

Par conséquent, une croissance considérable du segment est prévue au cours de la période de prévision en raison de tels cas.

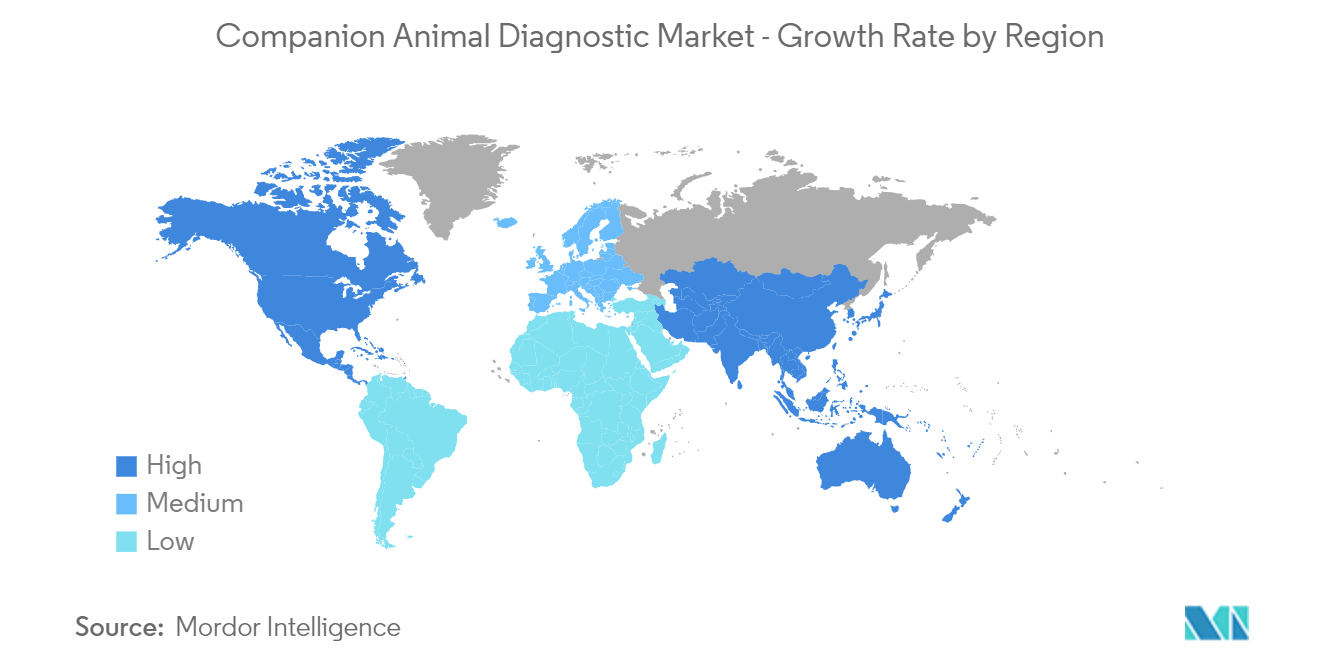

LAmérique du Nord devrait détenir une part importante du marché du diagnostic des animaux de compagnie au cours de la période de prévision

LAmérique du Nord devrait connaître une croissance significative du marché du diagnostic pour animaux de compagnie au cours de la période de prévision. Les principaux facteurs contribuant à la croissance du marché dans la région sont la prévalence dun nombre croissant de personnes adoptant des animaux de compagnie et la présence de plusieurs établissements fournissant des services de garde danimaux. Ladoption croissante de stratégies clés telles que les partenariats, les acquisitions et les investissements croissants devrait conduire à la croissance du marché. Par exemple, selon la National Pet Owners Survey 2023-2024, 66 % des ménages américains possèdent un animal de compagnie, ce qui équivaut à 86,9 millions de ménages, dont 46,5 millions de chats et 65,1 millions de chiens. Ladoption croissante danimaux de compagnie pourrait stimuler la croissance des diagnostics vétérinaires à long terme dans cette région.

Les lancements de produits clés, une forte concentration d'acteurs du marché ou de présence de fabricants, ainsi que des acquisitions et des partenariats entre des acteurs majeurs aux États-Unis sont quelques-uns des facteurs qui stimulent la croissance du marché du diagnostic pour animaux de compagnie dans le pays. Par exemple, en juillet 2021, Vidium Animal Health a lancé la réparation SpotLight. Il sagit dun test de diagnostic moléculaire très précis et rapide pour le lymphome canin. Vidio l'a développé avec le Translational Genomics Research Institute (TGen), la filiale City of Hope et Ethos Discovery. Par conséquent, la présence géographique des principaux acteurs du marché, associée aux activités croissantes de développement de marché de ces acteurs, devrait offrir une croissance lucrative dans cette région.

Par conséquent, en raison des facteurs ci-dessus, la croissance du marché étudié est prévue dans la région nord-américaine.

Aperçu du marché du diagnostic des animaux de compagnie

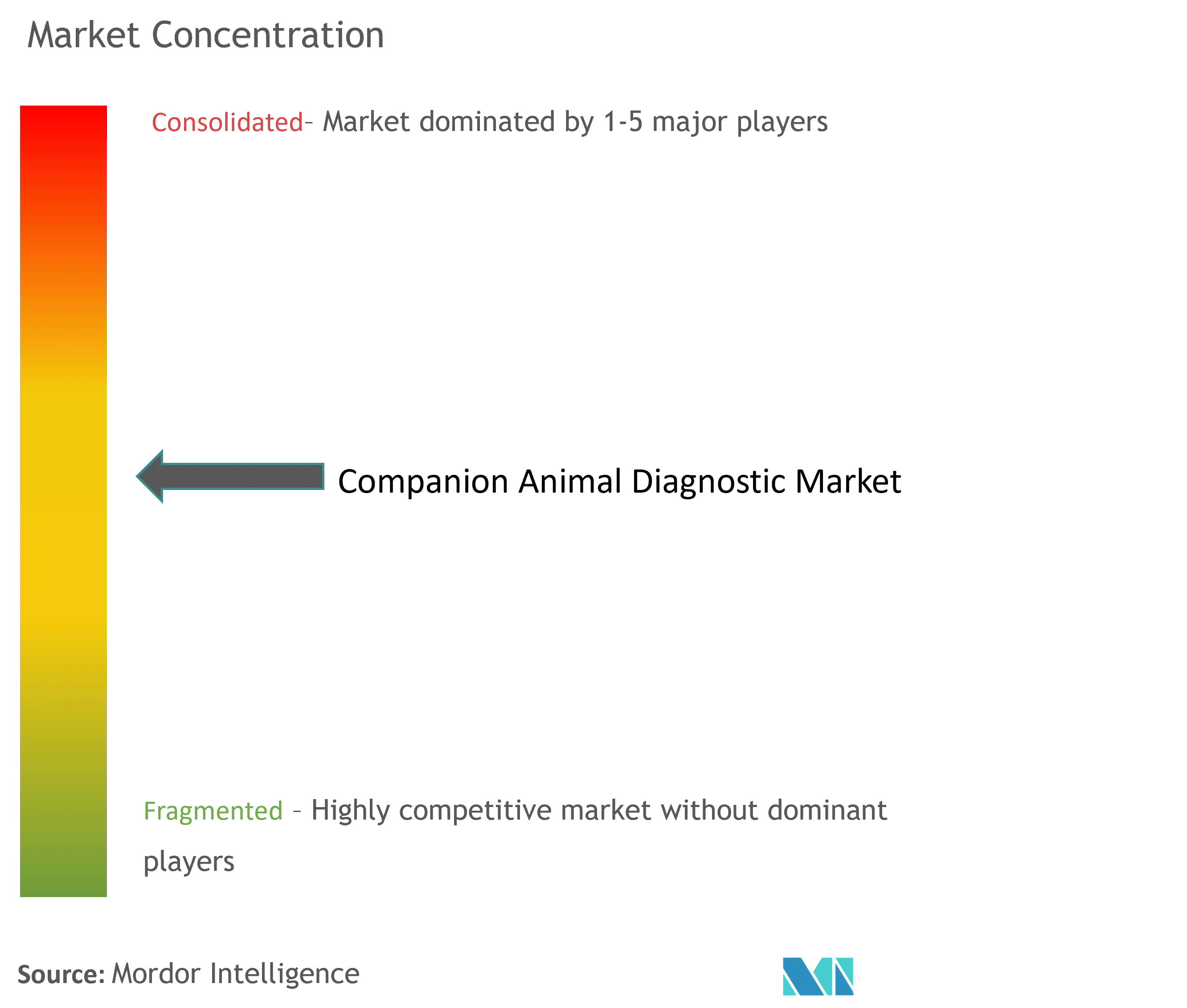

Le marché du diagnostic pour animaux de compagnie est moyennement concurrentiel et compte plusieurs acteurs majeurs. En termes de part de marché, peu dacteurs majeurs dominent actuellement le marché étudié. Le paysage concurrentiel comprend une analyse de quelques entreprises internationales et locales qui détiennent des parts de marché et sont bien connues, notamment Heska Corporation, Agrolabo SpA, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics Neogen Corporation, Thermo Fisher Scientific Inc.., Randox Laboratories Ltd et Virbac entre autres.

Leaders du marché du diagnostic des animaux de compagnie

Heska Corporation

Neogen Corporation

Zoetis Inc.

IDEXX Laboratories Inc.

Innovative Diagnostics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du diagnostic des animaux de compagnie

- Août 2022:PepiPets a lancé un nouveau service de tests de diagnostic mobile permettant aux clients de recevoir des tests de diagnostic à domicile pour leurs animaux de compagnie.

- Janvier 2022 Idexx Laboratories, Inc. a annoncé une série d'améliorations de produits et de services, telles que le test IDEXX 4Dx Plus, l'application mobile VetConnectPLUS, l'analyseur de sédiments urinaires SediVue Dx et le nouveau test Catalyst SDMA, qui permettent aux cabinets vétérinaires d'être plus efficaces tout en gérer des volumes croissants de patients. Les améliorations fournissent des informations plus approfondies et exploitables et un soutien personnalisé pour faciliter des décisions cliniques plus rapides et plus sûres.

Segmentation de lindustrie du diagnostic des animaux de compagnie

Conformément à sa portée, le diagnostic des animaux de compagnie traite de l'identification, de la détection et de la gravité de plusieurs maladies associées aux animaux de compagnie. Le marché du diagnostic des animaux de compagnie est segmenté par animaux (chats, chiens et autres animaux), par application (bactériologie, parasitologie, pathologie clinique et autres applications) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en USD) pour les segments ci-dessus.

| Chats |

| Chiens |

| Autres animaux |

| Bactériologie |

| Parasitologie |

| La pathologie clinique |

| Autres applications |

| Tests d'immunodiagnostic |

| Diagnostic moléculaire |

| Imagerie diagnostique |

| Autres diagnostics |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par animaux | Chats | |

| Chiens | ||

| Autres animaux | ||

| Par candidature | Bactériologie | |

| Parasitologie | ||

| La pathologie clinique | ||

| Autres applications | ||

| Par technologie | Tests d'immunodiagnostic | |

| Diagnostic moléculaire | ||

| Imagerie diagnostique | ||

| Autres diagnostics | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

FAQ sur les études de marché sur le diagnostic des animaux de compagnie

Quelle est la taille du marché du diagnostic des animaux de compagnie ?

La taille du marché du diagnostic des animaux de compagnie devrait atteindre 3,11 milliards USD en 2024 et croître à un TCAC de 10 % pour atteindre 5,02 milliards USD dici 2029.

Quelle est la taille actuelle du marché du diagnostic des animaux de compagnie ?

En 2024, la taille du marché du diagnostic des animaux de compagnie devrait atteindre 3,11 milliards de dollars.

Qui sont les principaux acteurs du marché Diagnostic des animaux de compagnie ?

Heska Corporation, Neogen Corporation, Zoetis Inc., IDEXX Laboratories Inc., Innovative Diagnostics sont les principales sociétés opérant sur le marché du diagnostic des animaux de compagnie.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du diagnostic des animaux de compagnie ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du diagnostic des animaux de compagnie ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché du diagnostic des animaux de compagnie.

Quelles années couvre ce marché du diagnostic des animaux de compagnie et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du diagnostic des animaux de compagnie était estimée à 2,80 milliards de dollars. Le rapport couvre la taille historique du marché du diagnostic des animaux de compagnie pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du diagnostic des animaux de compagnie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie du diagnostic des animaux de compagnie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du diagnostic pour animaux de compagnie 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du diagnostic des animaux de compagnie comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.