Taille et part du marché des hublots et pare-brise d'aéronefs commerciaux

Analyse du marché des hublots et pare-brise d'aéronefs commerciaux par Mordor Intelligence

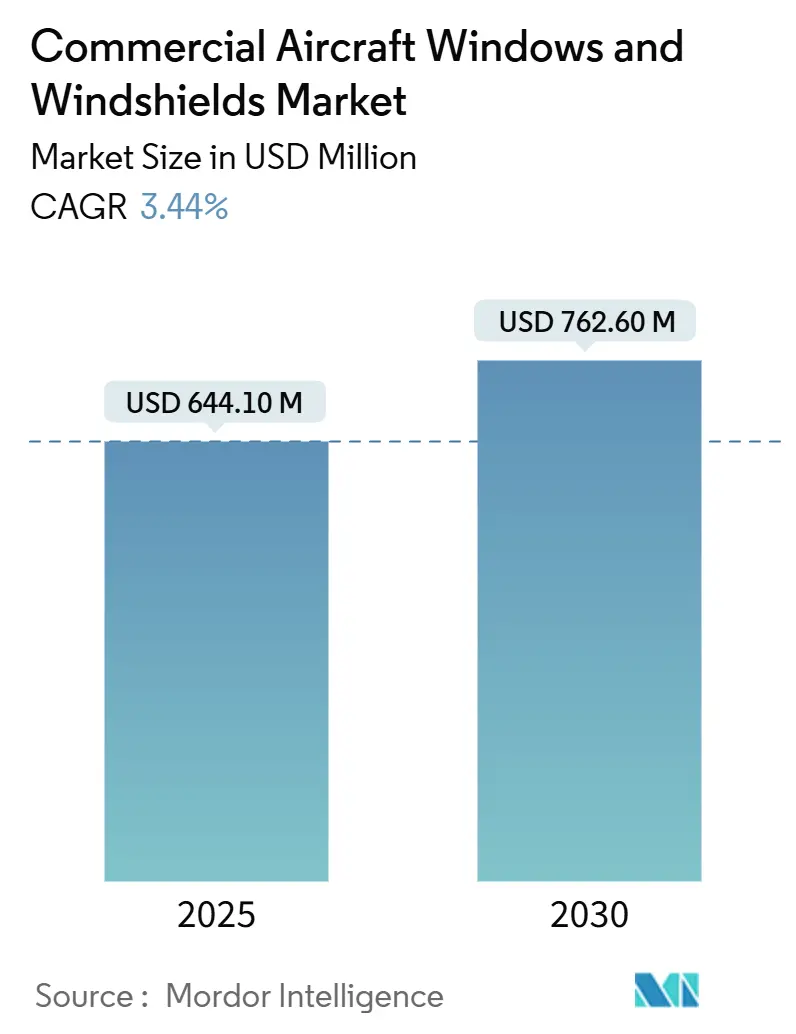

Le marché des hublots et pare-brise d'aéronefs commerciaux est évalué à 644,05 millions USD en 2025 et devrait atteindre 762,65 millions USD d'ici 2030 avec un TCAC de 3,44 %. La croissance continue de la flotte, l'augmentation des rénovations et l'innovation rapide des matériaux soutiennent la demande malgré les contraintes persistantes de la chaîne d'approvisionnement. Les compagnies aériennes privilégient les hublots plus légers qui contribuent à réduire la consommation de carburant, tandis que les transporteurs haut de gamme installent des solutions électrochromiques et panoramiques qui améliorent l'expérience client. La pression réglementaire de la FAA et de l'EASA entraîne des cycles de remplacement de pare-brise plus fréquents, et les arriérés de production pluriannuels chez Airbus et Boeing incitent les fournisseurs de premier rang à étendre leurs capacités. Dans le même temps, les coûts de certification et les pénuries de verre spécialisé et de résines limitent le rythme auquel les nouvelles technologies se développent.

Points clés du rapport

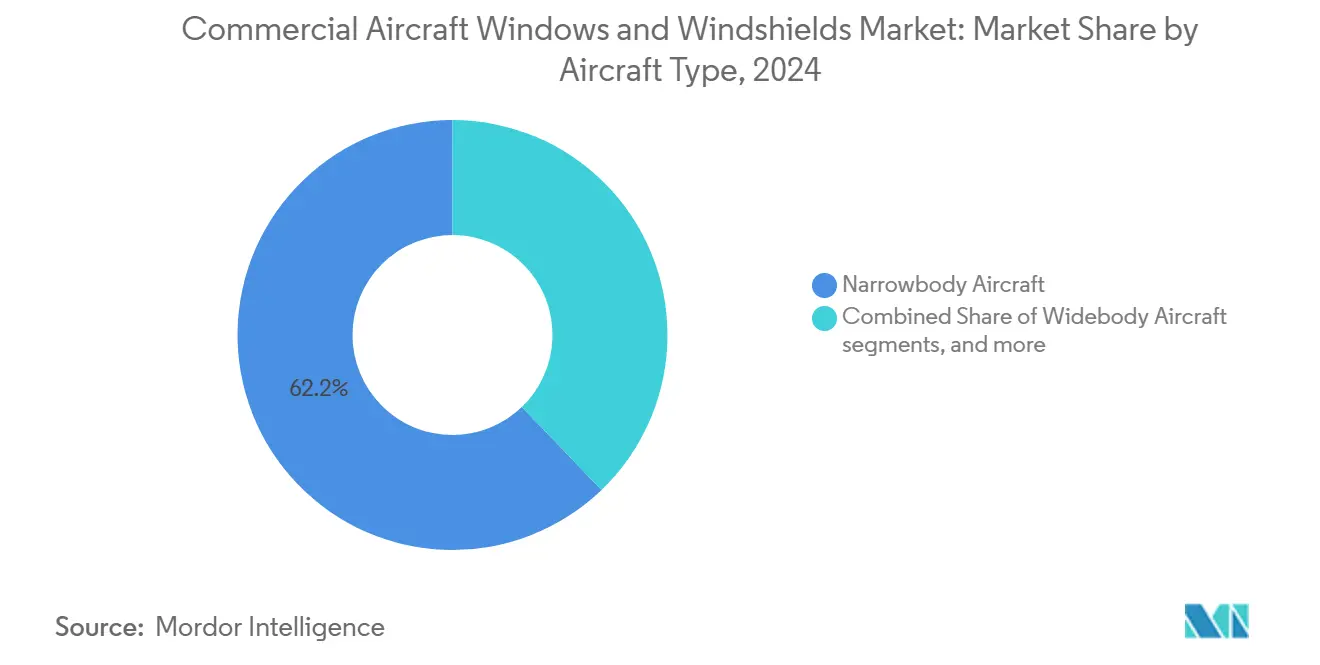

- Par type d'aéronef, les aéronefs à fuselage étroit ont dominé avec 62,19 % de la part du marché des hublots et pare-brise d'aéronefs commerciaux en 2024, tandis que le segment devrait croître à un TCAC de 6,45 % jusqu'en 2030.

- Par application, les hublots de cabine représentaient 65,31 % de la part de marché en 2024, tandis que les pare-brise de cockpit progressent à un TCAC de 6,29 % jusqu'en 2030.

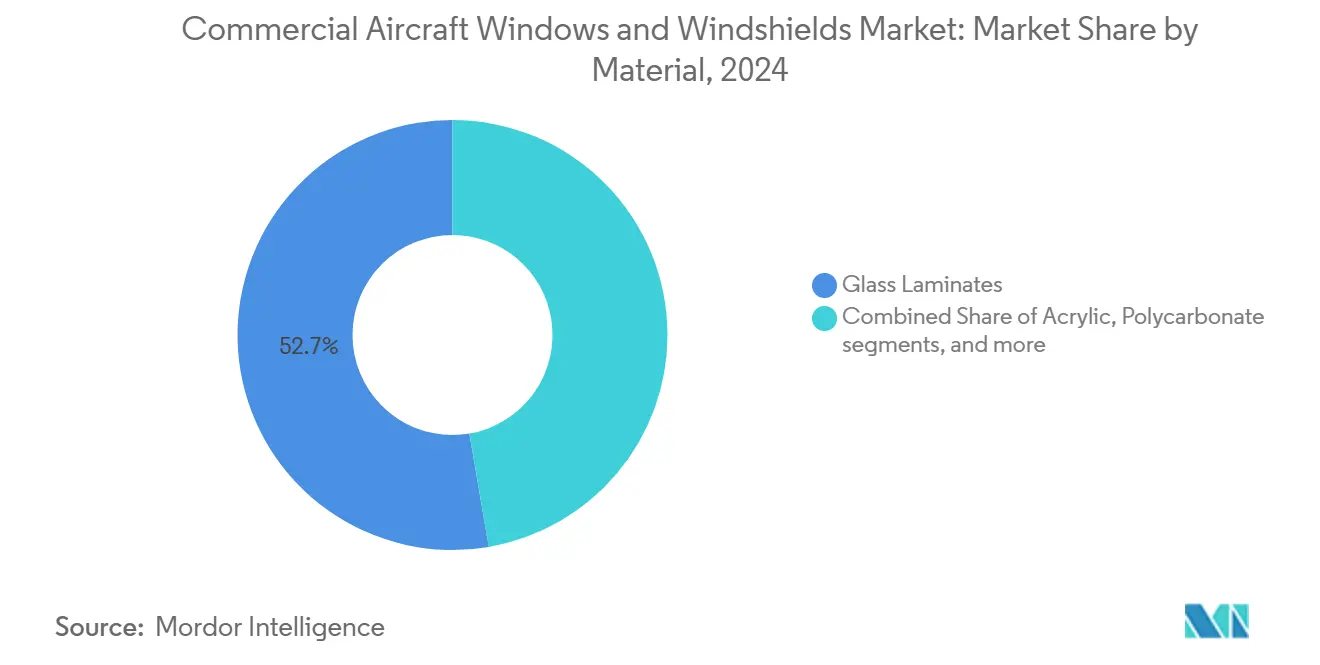

- Par matériau, les stratifiés de verre ont dominé le marché des hublots et pare-brise d'aéronefs commerciaux, avec 52,70 % de la part en 2024 ; le polycarbonate devrait croître à un TCAC de 7,17 % jusqu'en 2030.

- Par technologie, les stratifiés multicouches conventionnels ont capturé 70,45 % de la part de revenus en 2024, mais les hublots intelligents électrochromiques devraient bondir à un TCAC de 8,19 % durant 2025-2030.

- Par marché final, les installations équipementier ont détenu 56,72 % de la taille du marché des hublots et pare-brise d'aéronefs commerciaux en 2024, tandis que l'après-vente devrait enregistrer un TCAC de 6,19 %.

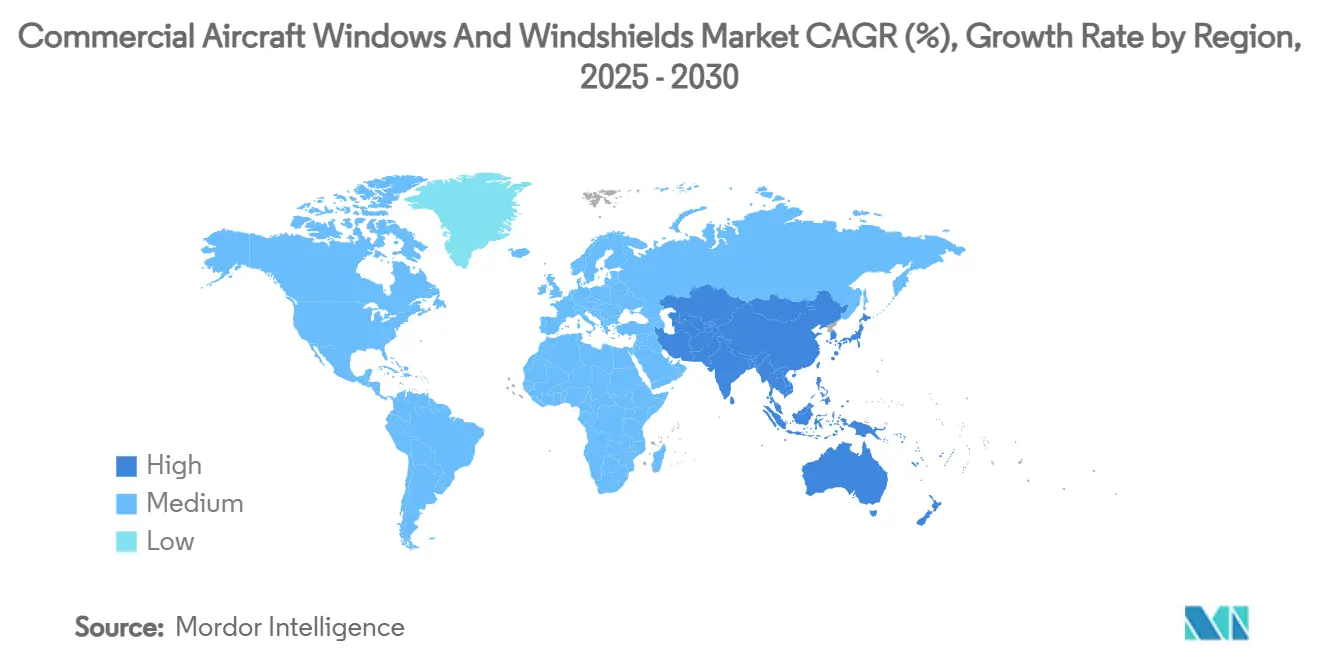

- Par géographie, l'Amérique du Nord a dominé avec 34,78 % de part de revenus en 2024 ; l'Asie-Pacifique devrait croître à un TCAC de 8,21 % sur la même période.

Tendances et perspectives du marché mondial des hublots et pare-brise d'aéronefs commerciaux

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de hublots de cabine panoramiques plus grands | +0,8 | Mondial, accent sur les transporteurs haut de gamme en Amérique du Nord et en Europe | Moyen terme (3-4 ans) |

| Accélération de l'adoption de pare-brise intelligents électrochromiques | +1,2 | Amérique du Nord et Europe, adoption croissante en Asie | Moyen terme (3-4 ans) |

| Augmentation de l'arriéré de production chez Boeing et Airbus | +0,6 | Mondial, concentration dans les centres de fabrication | Court terme (≤ 2 ans) |

| Normes strictes FAA et EASA pour les impacts d'oiseaux et les chocs thermiques | +0,9 | Mondial, application plus stricte en Amérique du Nord et en Europe | Court terme (≤ 2 ans) |

| Adoption d'acrylique et polycarbonate légers | +0,7 | Mondial, adoption précoce en Amérique du Nord et en Europe | Moyen terme (3-4 ans) |

| Programmes de modernisation de flottes aériennes en Asie et au Moyen-Orient | +1,0 | Asie-Pacifique et Moyen-Orient | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de hublots de cabine panoramiques plus grands

Les compagnies aériennes considèrent les hublots plus grands comme un différenciateur de marque qui peut stimuler les ventes de billets à haut rendement. Airbus a intégré des ouvertures surdimensionnées sur l'A350 et redessiné les parois latérales de l'A320 pour laisser plus de lumière du jour inonder la cabine, ce qui améliore la perception d'espace et réduit la fatigue liée au décalage horaire.[1]Airbus, "A350 Cabin Highlights Enhanced Passenger Experience," airbus.com Les fournisseurs ont répondu avec des stratifiés de verre mince plus solides qui préservent l'intégrité structurelle à de plus grandes dimensions tout en réduisant le poids. Les revêtements teintés et les couches hydrophobes maintiennent une clarté élevée même après des cycles de nettoyage répétés. Les transporteurs haut de gamme modernisent les anciens gros-porteurs avec des cadres de hublots améliorés qui supportent des vitres plus grandes et un éclairage d'ambiance LED. Ces améliorations augmentent les coûts de rénovation de cabine mais prolongent la durée de vie du fuselage. Par conséquent, les conceptions panoramiques passent de la nouveauté aux options de série standard sur les nouveaux programmes monocouloirs.

Accélération de l'adoption de pare-brise intelligents électrochromiques

Les solutions électroniquement variables, autrefois confinées aux jets d'affaires, pénètrent les plateformes commerciales de grande taille. Les derniers dispositifs de Gentex bloquent 99,9 % de la lumière et atteignent la transparence complète en 90 secondes, une caractéristique désormais en série sur le B787 et certaines livraisons A321XLR sélectionnées.[2]Gentex Corporation, "Advanced Dimmable Device Portfolio Debuts at CES 2025," gentex.comLes tests en laboratoire montrent un rejet infrarouge de 77,3 % et une transmittance visible de 39,2 % à 56,4 %, ce qui réduit la charge thermique du cockpit et diminue la consommation de climatisation. L'intégration de collecteurs solaires à film mince le long du périmètre du pare-brise alimente les cycles de teinte sans puiser dans les bus de l'aéronef. Les compagnies aériennes qui installent la technologie dans les cabines haut de gamme rapportent des scores Net Promoter plus élevés et des rotations plus rapides car les stores ne sont plus nécessaires. À mesure que les précédents de certification s'accumulent, les fournisseurs s'attendent à ce que le coût par hublot diminue, entraînant une adoption plus large sur les flottes monocouloirs.

Augmentation de l'arriéré de production chez Boeing et Airbus stimulant les fournisseurs de premier rang

Les créneaux Airbus A320neo restent vendus jusqu'en 2030, et les audits réglementaires limitent la croissance de production du B737 de Boeing. Cette visibilité permet aux fabricants de hublots et pare-brise d'engager des capitaux pour de nouveaux autoclaves et lignes de découpe laser. PPG Industries a rapporté un arriéré record de revêtements aérospatiaux d'une valeur de 290 millions USD et une croissance organique des ventes à deux chiffres en 2024. La capacité élargie raccourcit les délais et soutient le passage aux stratifiés avancés et revêtements intelligents. Les fournisseurs tirent également parti de l'arriéré pour négocier des contrats plus longs qui stabilisent l'approvisionnement en matières premières et encouragent la R&D conjointe avec les constructeurs d'aéronefs.

Adoption d'acrylique et polycarbonate légers pour la réduction de consommation de carburant

Le polycarbonate pèse jusqu'à 40 % de moins que le verre trempé chimiquement et absorbe 200 fois plus d'impact avant de se fissurer. Le matériau gagne donc des parts dans les jets régionaux où chaque kilogramme se traduit par des économies de carburant mesurables. Le grade ignifuge sans PFAS de Samyang répond à la norme V-0 sur UL 94 et offre une transparence élevée à faible épaisseur.[3]Samyang Corporation, "PFAS-Free Flame-Retardant Polycarbonate Datasheet," plasticstoday.com Les exploitants d'aéronefs à cycles élevés rapportent des intervalles d'inspection prolongés de 8-10 % car le polycarbonate résiste mieux aux débris de piste que les vitres traditionnelles. Les économies de poids sont également amplifiées lorsque les compagnies aériennes associent des hublots plus légers avec des parois latérales composites, soulignant le bénéfice système de la substitution de matériaux.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Contraintes de chaîne d'approvisionnement en matériaux spécialisés | -0,9 | Mondial, impact sévère dans les régions éloignées des centres de fabrication | Court terme (≤ 2 ans) |

| Coûts élevés de certification et qualification | -0,6 | Mondial, impact plus important sur les petits fabricants | Long terme (≥ 5 ans) |

| Taux de production OEM volatiles | -0,5 | Mondial, impact variable selon les relations OEM | Court terme (≤ 2 ans) |

| Capacités de réparation limitées hors Amérique du Nord et Europe | -0,3 | Asie-Pacifique, Amérique latine et Afrique | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Contraintes de chaîne d'approvisionnement en matériaux spécialisés

Les substrats de verre trempé chimiquement et les résines d'intercalaire dépendent de quelques usines en Amérique du Nord et en Europe. Les perturbations de l'ère pandémique se répercutent encore dans les calendriers d'approvisionnement, limitant les tailles de lots et provoquant des pics de prix au comptant. Les montées en cadence des monocouloirs ont forcé les stratificateurs de niveau 2 à jongler avec l'allocation entre plusieurs lignes OEM, ce qui allonge les délais. Les goulots d'étranglement du fret ajoutent des risques lorsque les conteneurs à température contrôlée ne sont pas disponibles. Certaines compagnies aériennes pré-achètent donc les vitres de remplacement et détiennent des stocks, immobilisant le fonds de roulement. Les chercheurs explorent le calcin de verre recyclé et les résines bio-sourcées pour diversifier les matières premières, mais les volumes commerciaux restent faibles.

Coûts élevés de certification et qualification entravant les nouvelles technologies

Chaque nouvelle formulation de verre intelligent doit passer les tests FAA d'impact d'oiseau, de choc thermique et de différentiel de pression. La dernière réglementation FAA exige des évaluations de sécurité au niveau système et des exigences continues de maintenance de certification. Les campagnes de tests complètes peuvent dépasser 8 millions USD par type de pare-brise, dissuadant les innovateurs plus petits. Le délai de mise sur le marché s'étend au-delà de 36 mois, érodant l'avantage du premier entrant. Les fournisseurs de niveau 1 atténuent cette charge en cofinançant des programmes avec les OEM, mais les applications de niche font encore face à des obstacles. Par conséquent, de nombreuses start-ups de matériaux se tournent d'abord vers l'aviation d'affaires, retardant les avantages pour les jets monocouloirs à gros volume.

Analyse par segment

Par type d'aéronef : la dominance des monocouloirs soutient la croissance future

Le segment monocouloir a contribué à 62,19 % de la part de marché des hublots et pare-brise d'aéronefs commerciaux en 2024 et s'étendra à un TCAC de 6,45 % jusqu'en 2030. Les familles A320neo et B737 MAX continuent de capturer les commandes des transporteurs à bas coûts privilégiant les services courts courriers point à point. Chaque fuselage monocouloir abrite moins de vitres qu'un bicouloir, mais l'énorme base installée de la flotte sécurise l'essentiel des revenus. Les modernisations ajoutent des solutions variables sur les rangées à haut rendement et renforcent les cadres pour des ouvertures plus grandes. Les aéronefs gros-porteurs conservent une part plus petite mais offrent une valeur élevée par jeu d'équipement car l'A350 et le B787 spécifient des hublots panoramiques surdimensionnés qui atteignent une tarification premium. Les jets régionaux et turbopropulseurs exploitent le polycarbonate léger pour élargir le rayon d'action et améliorer l'économie de temps de bloc, tandis que les cargos optent pour du verre robuste qui résiste aux dommages de manutention. À long terme, des cabines conceptuelles sans hublots pourraient réduire encore le poids, mais la complexité de certification suggère une évolution progressive plutôt qu'un changement soudain.

L'élan monocouloir profite à la taille du marché des hublots et pare-brise d'aéronefs commerciaux car les programmes monocouloirs dominent les arriérés de commandes. De plus gros volumes de jeux d'équipement incitent les fournisseurs à automatiser les lignes de stratification et revêtement, ce qui réduit le coût unitaire et débloque les fonctions intelligentes pour les cabines d'entrée de gamme. Les clients soupèsent les économies marginales de carburant contre les primes d'acquisition, donc l'adoption de vitres électrochromiques suit un modèle descendant commençant par les transporteurs phares. Néanmoins, l'augmentation des objectifs de production OEM garantit que même les compagnies aériennes conservatrices rafraîchissent leur inventaire. Les livraisons de gros-porteurs se concentrent dans les hubs internationaux où le positionnement de marque compte plus, soutenant la demande pour les plus gros hublots variables sur les variantes ultra-long-courriers.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : les hublots de cabine dominent tandis que les améliorations de cockpit s'accélèrent

Les hublots de cabine représentaient 65,31 % de la taille du marché des aéronefs commerciaux et pare-brise en 2024 en raison d'une géométrie de quatre à six par rangée sur tous les sièges. Les modernisations qui installent des stores aerBlade contrôlés par l'équipage ou intègrent un éclairage OLED soulignent l'importance de la cabine dans la différenciation de marque. Les progrès dans les revêtements anti-traces maintiennent une clarté élevée malgré le contact fréquent des passagers et les cycles de nettoyage. Les pare-brise de cockpit affichent le TCAC de segment le plus rapide à 6,8 %, compte tenu de la tolérance plus stricte aux impacts d'oiseaux et des superpositions de réalité augmentée émergentes. La collaboration de Honeywell et NXP sur les écrans de cockpit de grande surface augmente la charge optique, poussant les fabricants de hublots à affiner les revêtements conducteurs pour un meilleur blindage EMI.[4]Honeywell, "Honeywell and NXP Expand Collaboration on Cockpit Display Processing," honeywell.comLa technologie de blocage UV protège davantage les pilotes sur les routes à haute latitude, répondant aux mandats de santé au travail.

L'intervalle de remplacement pour le verre de cockpit se resserre quand les normes de conformité se durcissent, amplifiant les revenus après-vente. Les règles de certification exigent des éléments chauffants redondants pour prévenir l'accumulation de glace, ce qui augmente la nomenclature mais améliore la sécurité opérationnelle. Les compagnies aériennes équilibrent ces coûts en synchronisant les changements de pare-brise avec les révisions moteur programmées, optimisant les temps d'arrêt. Le roulement des vitres de cabine est plus lent, mais les programmes de modernisation à l'échelle de la flotte peuvent stimuler des pics de commandes irréguliers. Alors que les métriques de durabilité gagnent des dents réglementaires, les avions plus légers émergent comme un levier attrayant pour réduire les émissions par voyage.

Par matériau : les stratifiés de verre dominent encore mais le polycarbonate gagne du terrain

Les stratifiés de verre ont conservé 52,70 % de part de marché en 2024 grâce à leur fidélité optique prouvée et à des décennies d'heures de vol. Le stratifié de verre mince de Gentex, 25 % plus silencieux que le polycarbonate, trouve faveur sur les cabines haut de gamme qui facturent pour le confort acoustique.[5]Gentex Corporation, "Advanced Dimmable Device Portfolio Debuts at CES 2025," gentex.com Cependant, le TCAC de 7,17 % du polycarbonate reflète la poussée des compagnies aériennes pour les économies de carburant. Le nouveau grade sans PFAS de Samyang répond aux normes ignifuges strictes et s'adapte dans l'outillage existant avec des ajustements minimaux. L'acrylique reste pertinent où la sensibilité aux coûts l'emporte sur les préoccupations de poids, en particulier sur les aéronefs régionaux à durée de vie courte. Les structures sandwich composites forment une niche pour les transports militaires et futurs avions spatiaux qui nécessitent une haute tolérance aux chocs thermiques. Les renforcements de nanotubes de carbone nanocousus sous investigation au MIT promettent de mélanger poids ultra-léger avec résistance à la fissuration, réécrivant potentiellement les hiérarchies de matériaux après 2030.

Le choix de matériau façonne les cycles de maintenance. Le verre offre une résistance aux rayures supérieure mais se brise quand frappé par des débris de piste, tandis que le polycarbonate se raye plus vite mais survit aux impacts. Les compagnies aériennes spécifient de plus en plus des solutions hybrides : une couche PC intérieure pour la résistance et du verre extérieur pour la clarté. De telles architectures augmentent la complexité de stratification, profitant aux fournisseurs avec une expertise en chimie d'intercalaire. La réglementation environnementale pourrait bientôt éliminer progressivement les anciens revêtements fluorés, poussant le marché vers les films absorbant les UV de nouvelle génération qui s'appuient sur des nanoparticules d'oxyde métallique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : les systèmes conventionnels restent centraux tandis que l'électrochromique bondit

Les stratifiés multicouches conventionnels ont détenu 70,45 % de part de revenus en 2024 par des chaînes d'approvisionnement établies et une certification amortie. Ces vitres intègrent des radiateurs intégrés, des barrières d'humidité et des filtres UV dans une pile familière aux compagnies aériennes et régulateurs. Les variations chauffantes et antigivrage protègent contre la formation de cristaux dans des conditions de trempe à froid, aidées par des films hydrophobes comme NANOMYTE neicorporation.com. Malgré la dominance, les systèmes conventionnels croissent lentement car l'ensemble de fonctionnalités est mature. À l'inverse, les hublots électrochromiques affichent un TCAC torride de 8,19 %, avec des percées dans les polymères conducteurs durables et la commutation basse tension. Collins Aerospace a démontré des hublots virtuels pour des suites sans hublots qui diffusent de la vidéo extérieure en temps réel, suggérant une flexibilité future de cabine. Les vitres revêtues UV/IR se positionnent entre les variantes de base et intelligentes, aidant les transporteurs à bas coûts à baisser la température de cabine et réduire la consommation de climatisation dans les climats chauds.

Les voies de certification pour la technologie électrochromique se raccourcissent alors que les régulateurs acceptent les données de tests antérieures, réduisant les coûts pour chaque nouvelle taille. Les compagnies aériennes utilisent l'opacité variable pour imposer des cycles de sommeil sur les vols de nuit et gérer l'éblouissement pendant le roulage. Les équipes au sol apprécient que les hublots se teintent automatiquement sous le fort soleil de piste, protégeant les tissus intérieurs. Les fournisseurs groupent maintenant des algorithmes de maintenance prédictive qui analysent la dégradation de la vitesse de commutation, permettant des remplacements proactifs avant que les pannes n'interrompent le service.

Par marché final : les installations équipementier dominent mais la croissance après-vente dépasse

L'équipement de série OEM a capturé 56,72 % des ventes en 2024 car les hublots sont expédiés installés sur chaque nouvel aéronef. Pourtant l'après-vente enregistre un TCAC de 6,19 %, dépassant la croissance OEM alors que les exploitants prolongent la durée de vie de service et rafraîchissent les cabines au lieu de passer de nouvelles commandes. Emirates illustre la vague de modernisation avec des plans pour améliorer 71 gros-porteurs, ajoutant des hublots variables et des garnitures rafraîchies.[6]Times Aerospace, "Emirates Launches Largest-Ever A380 Cabin Retrofit," timesaerospace.aero Les fournisseurs MRO répondent en élargissant les empreintes de hangar ; le site d'Oklahoma City d'AAR ajoute 80 000 pieds carrés pour gérer toutes les variantes B737 à partir de 2026. Les OEM de hublots s'associent avec les stations de réparation pour stocker les kits régionalement, minimisant les temps de transit. La capacité de réparation certifiée hors Amérique du Nord et Europe reste limitée, créant une opportunité pour les indépendants asiatiques s'ils naviguent les cadres réglementaires locaux.

La demande OEM reste solide en raison des longs carnets de commandes, mais les enchevêtrements de chaîne d'approvisionnement peuvent déplacer certains revenus vers des années ultérieures. En revanche, les ordres de travail après-vente peuvent être flexibles en quelques semaines, offrant aux fournisseurs un tampon quand les horaires de série sont retardés. Les compagnies aériennes compriment également les temps d'arrêt de cabine en combinant les changements de hublots avec les améliorations d'écrans de dossier, créant des contrats groupés dépassant 2 millions USD par aéronef.

Analyse géographique

L'Amérique du Nord a contrôlé 34,78 % du marché des hublots et pare-brise d'aéronefs commerciaux en 2024, soutenue par son écosystème dense de fabrication de fuselages et sa vaste capacité MRO. Les réglementations FAA contraignent un remplacement de pare-brise plus rapide, élargissant la demande locale. L'arriéré aérospatial de PPG et le pipeline de verre variable de Gentex soulignent l'attraction technologique de la région. Le Canada complète les États-Unis avec des centres de recherche composite qui affinent les techniques de liaison polycarbonate.

L'Asie-Pacifique est le moteur le plus rapide, progressant à un TCAC de 8,21 % jusqu'en 2030. Boeing prévoit que l'Inde et l'Asie du Sud quadrupleront leur flotte d'ici 2043, nécessitant 2 835 nouveaux avions. Les transporteurs locaux adoptent les dernières normes de cabine pour séduire les voyageurs de classe moyenne, donc les vitres variables et panoramiques voient une série plus rapide. Plusieurs OEM ont des centres de réparation de site près de Guangzhou, Hyderabad et Nagoya pour raccourcir les temps de rotation. Pourtant, les importations de matériaux font face à des délais logistiques plus longs, amplifiant l'impact des pénuries de résine.

L'Europe conserve une part forte ancrée par la production Airbus à Toulouse et Hambourg. Les politiques climatiques du bloc accélèrent l'adoption de matériaux plus légers qui réduisent les émissions par voyage. Les fournisseurs là-bas pionnier des processus de fusion de verre économes en ressources et mènent les normes de recyclage qui pourraient devenir des références mondiales. Les transporteurs moyen-orientaux comme Emirates investissent dans des modernisations à grande échelle qui s'appuient sur des kits construits en Europe, soutenant les flux trans-régionaux. L'Afrique traîne en taille de flotte mais offre une opportunité de terrain vierge pour les stations de réparation locales alors que la connectivité intra-continentale augmente. L'Amérique latine montre une expansion constante entraînée par les jets régionaux brésiliens et les clusters MRO autour de São José dos Campos.

Paysage concurrentiel

Le marché des hublots et pare-brise d'aéronefs commerciaux est modérément concentré. PPG Industries Inc., Gentex Corporation, GKN Aerospace Services Ltd., et NORDAM Group LLC ancrent le premier rang avec un savoir-faire de processus approfondi en stratifiés transparents et systèmes d'ombrage intégrés. PPG a affiché une croissance aérospatiale organique à deux chiffres et un arriéré de 290 millions USD en 2024, signalant une demande ferme. GKN investit 55 millions USD dans un nouveau centre de réparation de San Diego pour soutenir les flux MRO mondiaux. Gentex a dévoilé des panneaux variables de grande surface qui fusionnent les couches électrochromiques avec des contrôleurs auto-alimentés au CES 2025, renforçant son leadership de domaine.

Les acteurs de deuxième rang se différencient par des résines spécialisées, des cycles d'autoclave rapides ou une présence régionale. Le polycarbonate sans PFAS de Samyang cible des normes ignifuges exigeantes, tandis que Vision Systems se concentre sur les kits de modernisation pour jets d'affaires et monocouloirs. Les percées matérielles comme les composites nanocousus pourraient abaisser les barrières pour les nouveaux entrants avec fertilisation croisée du vitrage automobile. Les dynamiques concurrentielles sont façonnées par la propriété intellectuelle autour des chimies de revêtement et la capacité à naviguer les entonnoirs de certification de manière rentable.

Les fournisseurs de niveau 1 intègrent de plus en plus les capacités verticales, de la synthèse de polymères à l'assemblage final, pour se prémunir contre les chocs de chaîne d'approvisionnement. Certains expérimentent avec la fabrication additive de cadres d'espacement pour réduire les délais. Les jumeaux numériques de la performance du cycle de vie des pare-brise informent les compagnies aériennes sur la planification optimale de remplacement, créant des revenus de service pour les vendeurs. La tendance de consolidation pourrait s'accélérer alors que le capital-investissement voit des flux de trésorerie stables liés aux arriérés OEM et aux contrats MRO à long terme.

Leaders de l'industrie des hublots et pare-brise d'aéronefs commerciaux

-

PPG Industries Inc.

-

GKN Aerospace Services Ltd.

-

Saint-Gobain Aerospace

-

Gentex Corporation

-

NORDAM Group LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Gentex Corporation a dévoilé des produits de verre variable de nouvelle génération pour l'aérospatiale, présentant des zones actives plus grandes et une vitesse de commutation améliorée.

- Avril 2025 : GKN Aerospace a doublé la capacité d'aérostructure composite à son usine de Chihuahua, ajoutant des lignes de systèmes de câblage électrique.

- Janvier 2025 : Delta Air Lines et Airbus ont élargi leur coopération sur le carburant d'aviation durable et les démonstrateurs technologiques UpNext.

- Mars 2024 : MIT a annoncé la technique de nanocouture pour renforcer les stratifiés composites, améliorant la résistance à la fissuration pour les futurs hublots.

Portée du rapport mondial du marché des hublots et pare-brise d'aéronefs commerciaux

Les hublots et pare-brise d'aéronefs commerciaux sont faits de plexiglas qui assure la protection des intérieurs d'aéronefs contre les radiations UV et le vent. De plus, ils assurent le maintien de l'équilibre de pression d'air de l'aéronef. Le marché étudié est segmenté par type d'aéronef en aéronefs à fuselage étroit, aéronefs à fuselage large et aéronefs régionaux, et par application en hublots de cabine et pare-brise de cockpit. Le rapport fournit la taille et les prévisions de marché pour les principaux pays à travers toutes les régions. La taille et les prévisions de marché sont fournies par valeur (millions USD).

| Aéronefs à fuselage étroit |

| Aéronefs à fuselage large |

| Jets régionaux |

| Aéronefs cargo/cargo converti |

| Hublots de cabine |

| Pare-brise de cockpit |

| Stratifiés de verre |

| Acrylique |

| Polycarbonate |

| Structures sandwich hybrides/composites |

| Stratifiés multicouches conventionnels |

| Hublots intelligents électrochromiques/variables |

| Hublots chauffants/antigivrage |

| Hublots revêtus UV et IR |

| Équipementier |

| Après-vente (MRO et modernisation) |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Qatar | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type d'aéronef | Aéronefs à fuselage étroit | ||

| Aéronefs à fuselage large | |||

| Jets régionaux | |||

| Aéronefs cargo/cargo converti | |||

| Par application | Hublots de cabine | ||

| Pare-brise de cockpit | |||

| Par matériau | Stratifiés de verre | ||

| Acrylique | |||

| Polycarbonate | |||

| Structures sandwich hybrides/composites | |||

| Par technologie | Stratifiés multicouches conventionnels | ||

| Hublots intelligents électrochromiques/variables | |||

| Hublots chauffants/antigivrage | |||

| Hublots revêtus UV et IR | |||

| Par marché final | Équipementier | ||

| Après-vente (MRO et modernisation) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Qatar | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des hublots et pare-brise d'aéronefs commerciaux ?

Le marché se situe à 644,05 millions USD en 2025 et devrait atteindre 762,65 millions USD d'ici 2030, enregistrant un TCAC de 3,44 %.

Quel segment d'aéronef génère la demande la plus élevée pour les hublots et pare-brise ?

Les jets monocouloirs dominent avec 62,19 % de part de marché en 2024, soutenus par de solides carnets de commandes A320neo et B737 MAX.

Pourquoi les hublots électrochromiques croissent-ils si rapidement ?

Les compagnies aériennes adoptent les vitres variables pour améliorer le confort passager et réduire la charge thermique de cabine, générant un TCAC de 8,19 % pour le segment technologique.

Comment le choix de matériau impacte-t-il l'efficacité énergétique ?

Les vitres polycarbonate pèsent jusqu'à 40 % de moins que le verre, réduisant la consommation de carburant et entraînant un TCAC de 7,17 % pour le segment matériau.

Quelles régions offrent les perspectives de croissance les plus fortes ?

L'Asie-Pacifique mène avec un TCAC de 8,21 % grâce à l'expansion de flotte en Inde, Chine et Asie du Sud-Est.

Dernière mise à jour de la page le: