Analyse du marché du chlorométhane

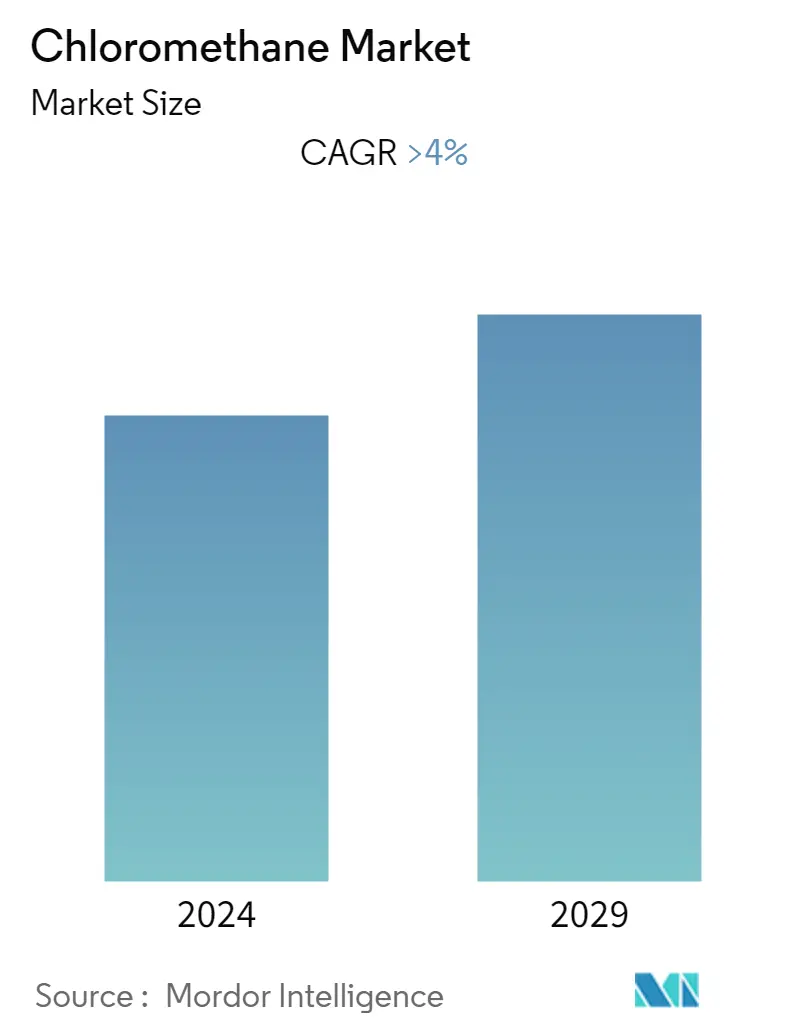

Le marché du chlorométhane devrait enregistrer un TCAC de plus de 4 % au cours de la période de prévision.

Le COVID-19 a eu un impact négatif sur le marché en 2020. En raison de la pandémie, plusieurs pays dans le monde ont été mis en confinement pour freiner la propagation du virus. La chaîne doffre et de demande a été complètement perturbée, ce qui a eu un impact sur la demande de chlorométhane provenant de diverses applications telles que lagriculture, les soins personnels, les produits chimiques, etc. Cependant, la situation sest rétablie en 2021 et devrait profiter au marché au cours de la période de prévision.

- À court terme, lutilisation croissante du silicone dans diverses industries dutilisateurs finaux et la demande croissante des industries pharmaceutique et des soins personnels stimulent la croissance du marché.

- Dun autre côté, les réglementations strictes sur le chlorométhane et limpact négatif de la pandémie de COVID-19 sont les principales contraintes qui devraient entraver la croissance du marché.

- La recherche et le développement en cours dans la production de chlorométhane devraient offrir diverses opportunités lucratives de croissance du marché.

- Par application, le segment du silicone devrait dominer le marché en raison de lutilisation croissante délastomères de silicone dans les secteurs de la construction et de lautomobile.

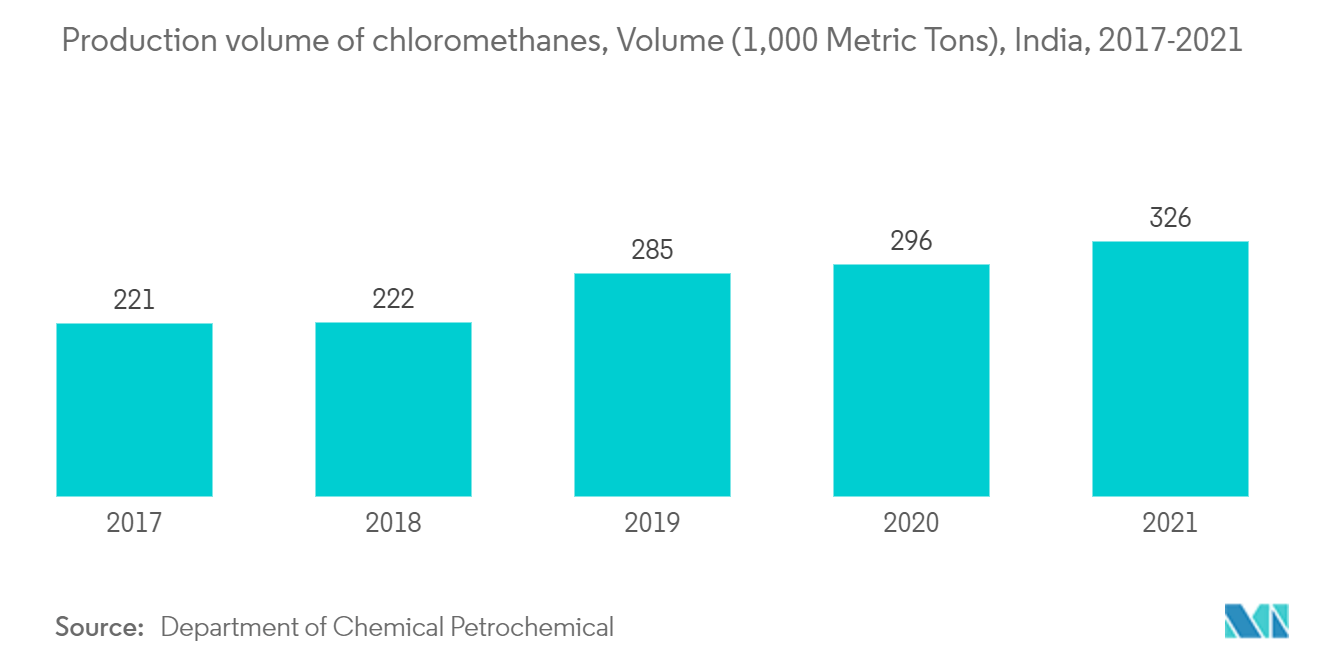

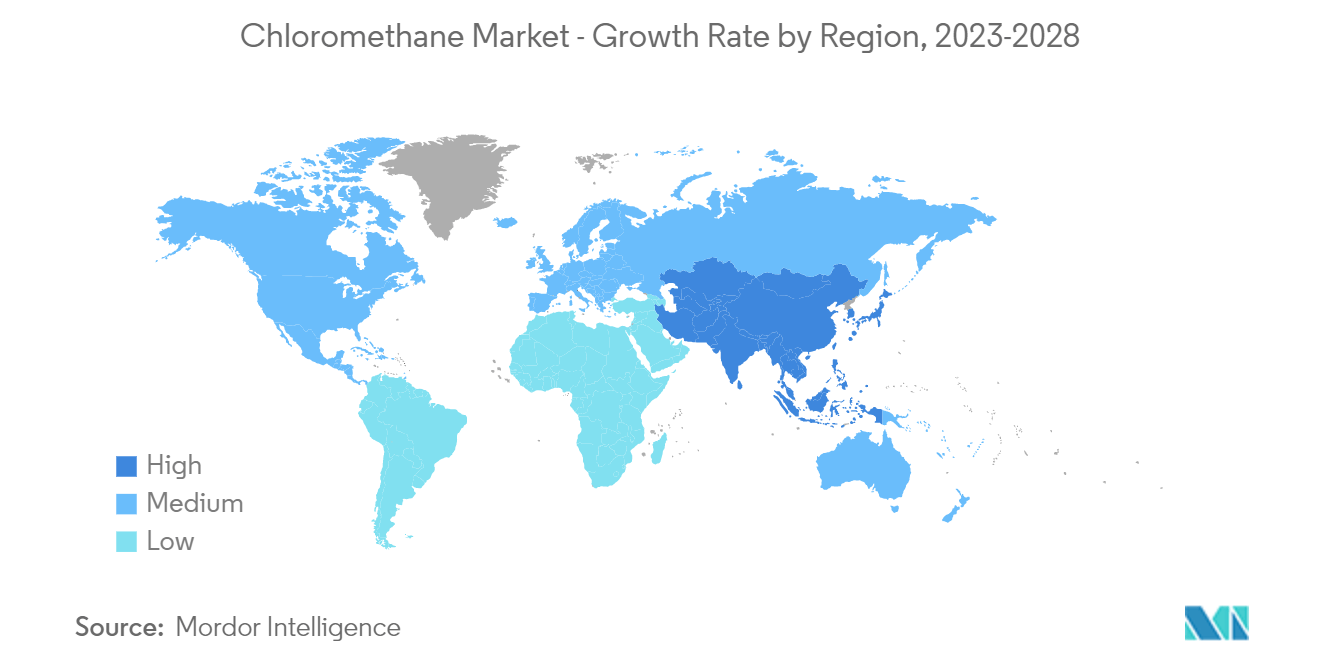

- La région Asie-Pacifique a dominé le marché mondial du chlorométhane, la plus grande consommation provenant de pays comme la Chine, lInde et le Japon.

Tendances du marché du chlorométhane

Utilisation croissante du silicone dans diverses industries dutilisateurs finaux

- La majeure partie du chlorométhane produit est utilisée comme matière première dans la fabrication dintermédiaires chimiques comme les méthylchlorosilanes. Ces méthylchlorosilanes sont utilisés dans la production de fluides silicones.

- Les fluides de silicone fabriqués à partir de chlorométhane sont utilisés dans une large gamme de produits, tels que les auxiliaires technologiques (agents antimousse, agents de démoulage et lubrifiants légers) et les produits chimiques spécialisés pour les produits de consommation (cosmétiques, cirages pour meubles, cirages automobiles et revêtements pour papier)..

- Selon le Global Silicones Council, un volume estimé de 673 000 tonnes de produits en silicone est vendu chaque année au secteur de la construction, soit le plus gros volume vendu parmi d'autres secteurs tels que l'automobile, les peintures et revêtements, etc. Les revenus du secteur mondial de la construction devraient croître régulièrement au cours des prochaines années et atteindre 4400 milliards de dollars dici 2030.

- Les résines de silicone sont utilisées dans les résines hydrofuges, les revêtements, les résines de moulage, l'isolation électrique, les résines de stratification et autres. Des propriétés telles que la solubilité dans les solvants organiques, lhydrofugation et la flexibilité font des silicones un meilleur matériau de choix comme intermédiaires.

- Les élastomères de silicone sont utilisés dans les applications automobiles, comme l'isolation des fils et câbles, ainsi que dans les applications chirurgicales et autres applications médicales. La Chine était le leader du marché automobile mondial en 2021, avec des ventes de 26,27 millions de véhicules. Les États-Unis restent deuxièmes avec 15,4 millions de véhicules, suivis du Japon avec 4,44 millions d'unités.

- De plus, dans lindustrie de la construction, les silicones sont utilisés dans les vitrages structurels et dans la protection contre les intempéries tout en contribuant à lefficacité énergétique des bâtiments. Ils contribuent également à améliorer la productivité en atelier, à réduire le gaspillage de matériaux, à prolonger la durée de vie des bâtiments et à réduire les coûts du cycle de vie.

- En 2021, la production mondiale de silicium s'élevait à un volume total estimé à 8 millions de tonnes. La Chine est le premier producteur mondial de silicium, avec un volume de production estimé à six millions de tonnes en 2021, suivie par la Russie, qui a produit 580000 tonnes la même année.

- Les facteurs ci-dessus devraient continuer à stimuler la consommation de silicones dans les années à venir, stimulant ainsi le marché du chlorométhane.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait dominer le marché du chlorométhane au cours de la période de prévision. Dans des pays comme la Chine, lInde, le Japon et la Corée du Sud, la demande de chlorométhane augmente dans la région en raison de la demande croissante de diverses industries utilisatrices finales.

- La Chine est le deuxième marché mondial pour les produits pharmaceutiques. Le marché pharmaceutique émerge rapidement en raison de la croissance de la classe moyenne et du vieillissement de la société du pays. Les ventes pharmaceutiques du pays ont atteint 175 milliards de dollars d'ici 2022. Cela devrait stimuler la croissance des chlorométhanes utilisés dans les applications pharmaceutiques.

- L'industrie pharmaceutique chinoise a connu des progrès rapides depuis que le pays est entré dans l'Organisation mondiale du commerce. En 2021, la Chine détient 12 % du marché pharmaceutique mondial, derrière les États-Unis, responsables de 40 % du chiffre daffaires total mondial.

- En outre, le gouvernement chinois a promulgué Healthy China 2030, un plan décrivant son intention continue de donner la priorité à la santé comme condition préalable à un développement social et économique durable.

- La Chine investira 1,43 billion de dollars dans de grands projets de construction au cours des cinq prochaines années, jusqu'en 2025. Selon la Commission nationale du développement et de la réforme (NDRC), le plan de Shanghai prévoit un investissement de 38,7 milliards de dollars au cours des trois prochaines années, tandis que Guangzhou a signé 16 nouveaux projets. projets dinfrastructures avec un investissement de 8,09 milliards de dollars.

- Le secteur pharmaceutique indien devrait atteindre 100 milliards de dollars, tandis que le marché des dispositifs médicaux devrait croître de 25 milliards de dollars d'ici 2025. En 2022, les exportations pharmaceutiques de l'Inde étaient évaluées à 24,62 milliards de dollars, ce qui comprenait les exportations pharmaceutiques de médicaments en vrac. , intermédiaires, formulations médicamenteuses et produits biologiques, entre autres produits.

- L'Inde est le plus grand exportateur de vaccins, représentant environ 65 à 70 % des besoins en vaccins de l'Organisation mondiale de la santé (OMS). Les exportations de médicaments et de produits pharmaceutiques se sont élevées à 12 724,06 millions de dollars et les exportations de produits médicaux et pharmaceutiques à 4 066,86 millions de dollars d'avril 2022 à septembre 2022.

- En 2022, l'Inde a contribué environ 640 milliards de dollars au secteur de la construction grâce aux initiatives gouvernementales en matière de développement des infrastructures et de logements abordables, telles que le logement pour tous, les plans de ville intelligente, etc. Les activités de construction croissantes dans le pays stimulent la demande de silicones, ce qui, à son tour, pourrait stimuler le marché du chlorométhane au cours de la période de prévision.

- Les facteurs ci-dessus et le soutien du gouvernement contribuent à la demande croissante de chlorométhanes au cours de la période de prévision.

Aperçu du marché du chlorométhane

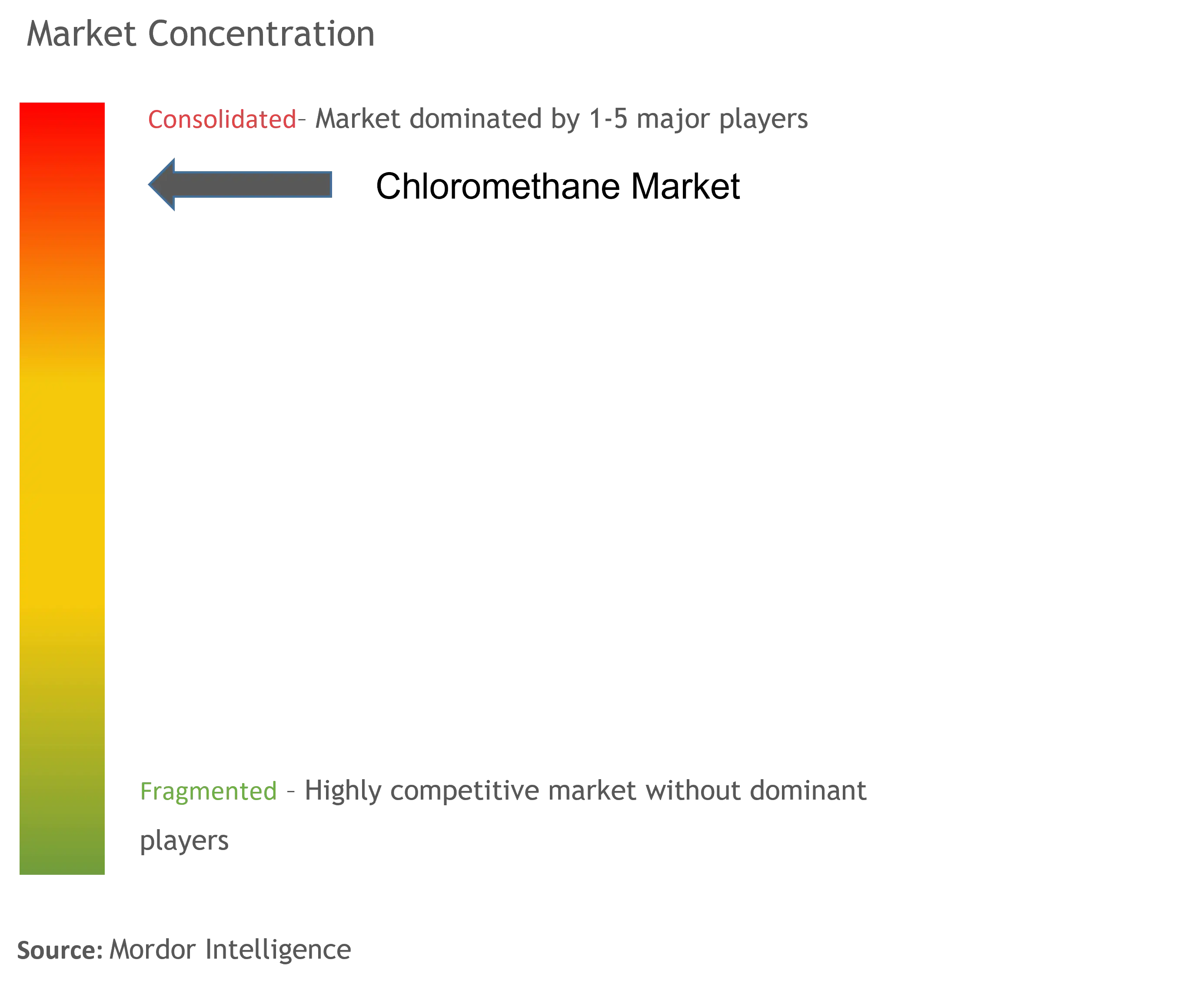

Le marché du chlorométhane est consolidé, les principaux acteurs détenant une part de marché importante. Certaines des entreprises clés du marché comprennent Gujarat Alkalies and Chemical Limited, Occidental Petroleum Corporation, AGC Chemicals, Nouryon et KEM ONE.

Leaders du marché du chlorométhane

Occidental Petroleum Corporation

AGC Chemicals

KEM ONE

Gujarat Alkalies and Chemical Limited

Nouryon

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du chlorométhane

- Janvier 2023 Nouryon, un leader mondial des produits chimiques de spécialité, a annoncé l'acquisition d'un fournisseur polonais de micronutriments chélatés, de solutions foliaires et d'autres solutions agricoles spécialisées. Grâce à cette acquisition, l'entreprise serait en mesure d'élargir ses services et ses offres de produits pour les clients de l'industrie,

- Mai 2022:AGC Inc., fabricant mondial de verre et de produits chimiques, a augmenté la capacité de production de l'activité chlore-alcali d'AGC dans la péninsule indochinoise. Un investissement de 0,76 milliard de dollars est prévu pour augmenter la capacité de production annuelle de soude caustique, de chlorure de polyvinyle (PVC) et de monomère de chlorure de vinyle.

Segmentation de lindustrie du chlorométhane

Le chlorométhane, également appelé chlorure de méthyle, est un composé chimique d'un groupe de composés organiques appelés haloalcanes. Le marché du chlorométhane est segmenté par type de produit, application et géographie. Par type de produit, le marché est segmenté en chlorure de méthylène, chlorure de méthyle, tétrachlorure de carbone et chloroforme. Par application, le marché est segmenté en silicones, produits chimiques agricoles, intermédiaires chimiques, produits pharmaceutiques, soins personnels et autres applications. Le rapport propose également la taille du marché et des prévisions pour 15 pays dans les principales régions. La taille et les prévisions du marché sont basées sur les revenus (en millions de dollars) de chaque segment.

| Le chlorure de méthylène |

| Chlorure de méthyle |

| Le tétrachlorure de carbone |

| Chloroforme |

| Silicones |

| Produits chimiques agricoles |

| Pharmaceutique |

| Intermédiaire chimique |

| Soins personnels |

| Autres applications |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| type de produit | Le chlorure de méthylène | |

| Chlorure de méthyle | ||

| Le tétrachlorure de carbone | ||

| Chloroforme | ||

| Application | Silicones | |

| Produits chimiques agricoles | ||

| Pharmaceutique | ||

| Intermédiaire chimique | ||

| Soins personnels | ||

| Autres applications | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le chlorométhane

Quelle est la taille actuelle du marché du chlorométhane ?

Le marché du chlorométhane devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du chlorométhane ?

Occidental Petroleum Corporation, AGC Chemicals, KEM ONE, Gujarat Alkalies and Chemical Limited, Nouryon sont les principales sociétés opérant sur le marché du chlorométhane.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du chlorométhane ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du chlorométhane ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du chlorométhane.

Quelles années couvre ce marché du chlorométhane ?

Le rapport couvre la taille historique du marché du chlorométhane pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chlorométhane pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du chlorométhane

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du chlorométhane 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chlorométhane comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.