Analyse du marché du gaz industriel aux États-Unis

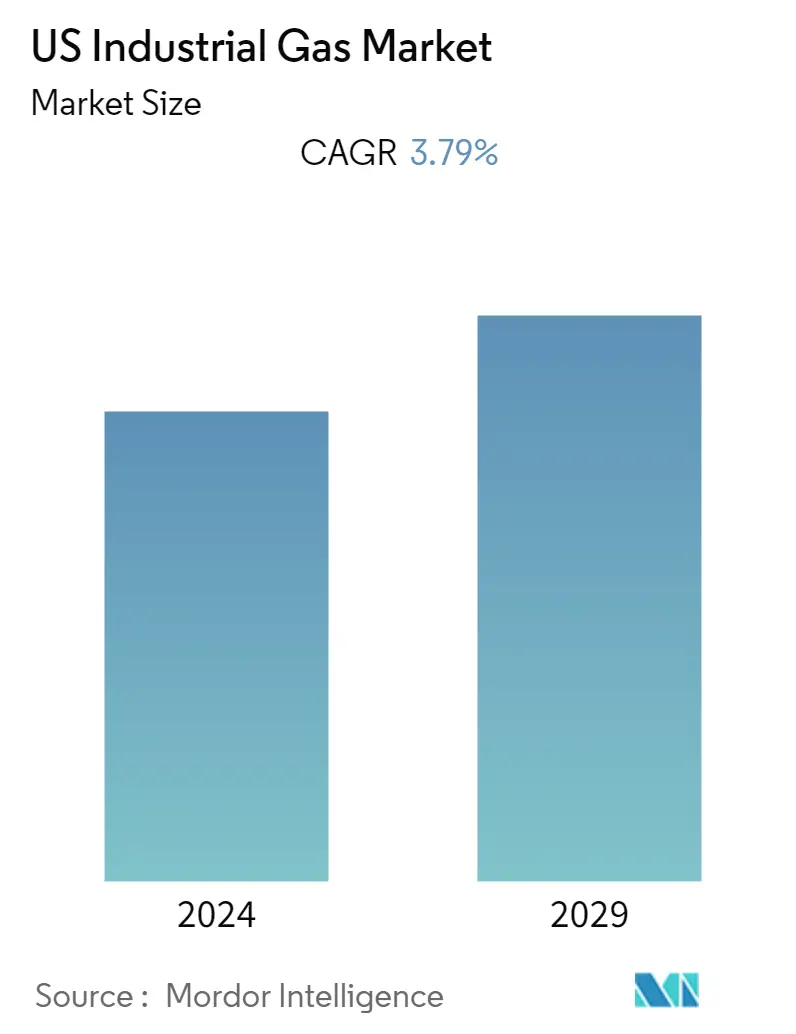

La taille du marché du gaz industriel aux États-Unis devrait passer de 363,72 millions de tonnes en 2023 à 438,07 millions de tonnes dici 2028, avec un TCAC de 3,79 % au cours de la période de prévision (2023-2028).

Le marché a été impacté négativement par la pandémie de COVID-19 dans la région, notamment une baisse de la demande et de la productivité, des perturbations de la chaîne dapprovisionnement et des confinements régionaux. Cependant, le marché a connu une croissance significative en 2021 et a continué de croître en 2022.

- La demande résiliente du secteur de la santé et limportance croissante des gaz spéciaux ont stimulé la croissance du marché.

- Cependant, les réglementations environnementales, les problèmes de sécurité et lépidémie de COVID-19 à travers le monde sont susceptibles dentraver la croissance du marché étudié.

- La montée en puissance des industries chimiques et pétrochimiques sur la côte du Golfe et au Texas offrira probablement des opportunités au marché américain du gaz industriel au cours des cinq prochaines années.

- Le segment des gaz atmosphériques est le segment des types de gaz le plus dominant sur le marché étudié.

Tendances du marché du gaz industriel aux États-Unis

Demande résiliente du secteur de la santé

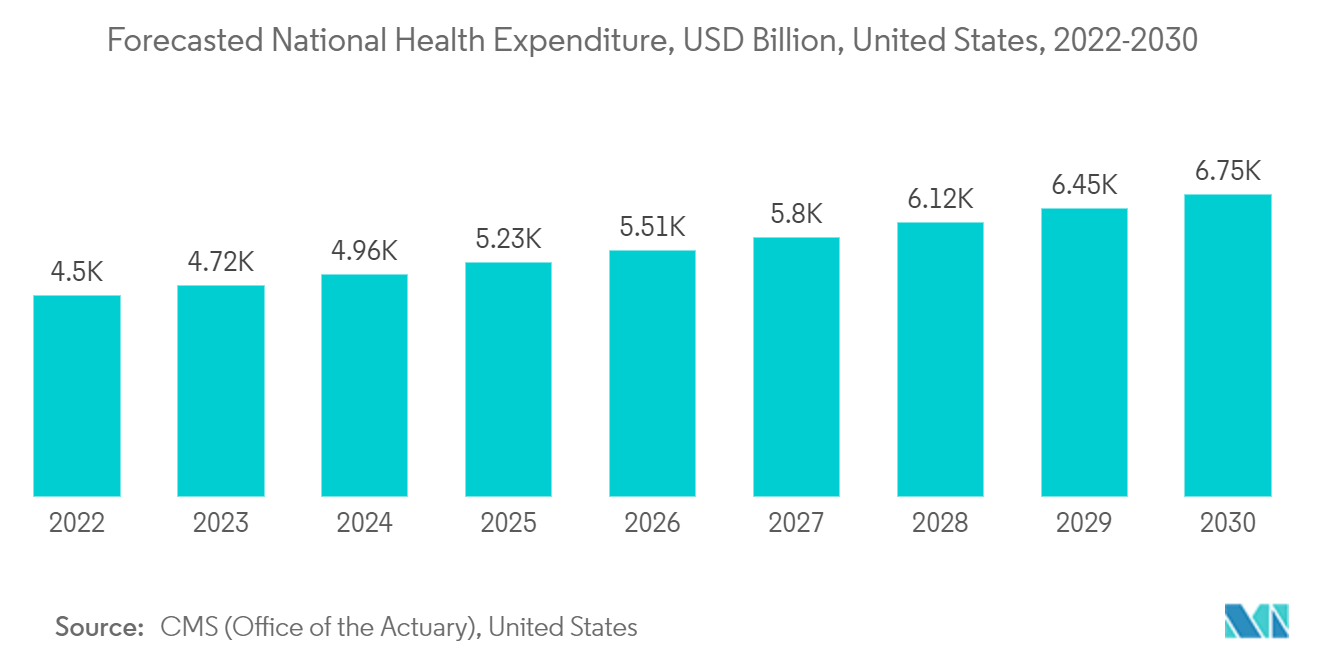

- Les gaz industriels de qualité médicale sont utilisés dans la production de médicaments pharmaceutiques. La croissance des progrès technologiques dans le secteur de la santé donne lieu à une demande de production de gaz industriels.

- Dans lindustrie médicale, une grande quantité doxygène est souvent nécessaire pour minimiser le risque dexcès doxygène dans les poumons ou les tissus corporels pendant les interventions chirurgicales et pour assurer une ventilation artificielle. L'azote est utilisé dans le diagnostic pulmonaire avant le vol pour calculer la capacité d'une personne à réagir à un environnement simulé dans une cabine d'avion. Le dioxyde de carbone peut être utilisé au moment de l'insufflation et peut être infusé avec de l'oxygène pour stimuler la simulation respiratoire.

- Le nouveau coronavirus (COVID-19) a rendu le besoin en gaz médicaux encore plus criant ces derniers temps. Plus dun million de patients étaient traités chaque jour avec des gaz médicaux, tels que loxygène, sur prescription dun prestataire de soins de santé. Les gaz médicaux sont administrés en milieu médical durgence, en milieu hospitalier, en ambulatoire et à domicile.

- L'Amérique du Nord possède la plus grande industrie de dispositifs médicaux au monde, les États-Unis étant en tête. Actuellement, les États-Unis constituent la plus grande industrie de dispositifs médicaux au monde. Selon SelectUSA, un programme de l'International Trade Administration (ITA), du ministère américain du Commerce, le marché des dispositifs médicaux dans le pays est le plus grand marché de dispositifs médicaux au monde, évalué à 156 milliards de dollars et devrait atteindre 156 milliards de dollars. 208 milliards dici 2023. Tous ces facteurs représentatifs de la croissance imposent des perspectives de marché positives.

- Selon les Centers for Disease Control and Prevention (CDC), près de 64 % des patients gravement malades traités pour le COVID-19 ont reçu une oxygénothérapie à haut débit, et près de 71 % des patients ont reçu une ventilation mécanique.

- Selon la Food and Drug Administration (FDA) des États-Unis, les gaz médicaux sont fabriqués dans plus de 4000 sites de fabrication aux États-Unis, dont la grande majorité sont de petites entreprises. La fabrication de gaz médicaux est répartie dans les 50 États afin de garantir que les patients ont accès aux gaz médicaux essentiels dans les situations d'urgence, les hôpitaux, les cliniques externes et à leur domicile.

- Par conséquent, toutes ces tendances du marché devraient stimuler la demande sur le marché américain du gaz industriel au cours de la période de prévision.

Demande croissante de lindustrie automobile

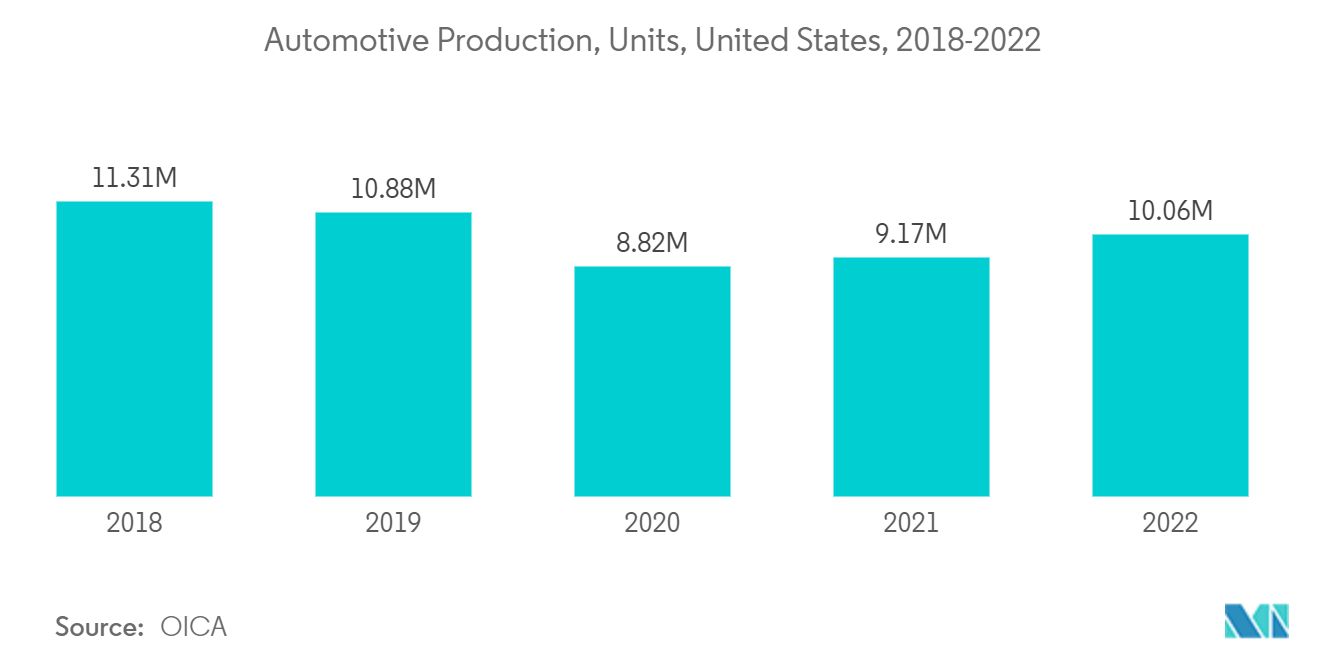

- Les capteurs d'oxygène gazeux sont couramment utilisés dans les pots d'échappement des automobiles pour surveiller correctement la quantité d'oxygène entrant dans les cylindres de la voiture. Cet instrument gère les émissions des moteurs essence, diesel et essence.

- L'argon est également largement utilisé comme gaz polyvalent dans le secteur manufacturier de l'industrie automobile. En raison de sa nature inerte, il peut être utilisé dans diverses applications, notamment la fabrication, la fabrication et la transformation des métaux.

- Lindustrie automobile américaine est la deuxième en importance au monde après la Chine et contribue de manière significative aux marchés automobiles régionaux et mondiaux. Le pays abrite de grands constructeurs automobiles produisant et exportant des véhicules vers dautres économies des Amériques, de lEurope et de la région Asie-Pacifique.

- Selon la National Automobile Dealers Association (NADA), la valeur totale du marché automobile et de la construction automobile aux États-Unis s'élevait à 82,6 milliards de dollars en 2021. L'association prédit que les ventes de véhicules légers neufs aux États-Unis devraient augmenter de 3,4 % pour atteindre 15,5 millions dunités en 2022.

- Selon l'Agence internationale de l'énergie (AIE), aux États-Unis, l'objectif fédéral est que les véhicules électriques (VE) représentent 50 % des nouvelles voitures particulières et camions légers vendus d'ici 2030. Par ailleurs, selon l'International Council on Clean Transports (ICCT), en 2020, le gouvernement de Californie a annoncé un décret qui ordonne à l'État d'exiger que, d'ici 2035, toutes les nouvelles voitures et camions de tourisme vendus en Californie soient des véhicules à zéro émission, notamment des véhicules électriques à batterie (BEV) et des prises électriques. -dans les véhicules électriques hybrides (PHEV) et autres.

- Les facteurs mentionnés ci-dessus devraient entraîner une augmentation de la demande de gaz industriels au cours de la période de prévision.

Aperçu de l'industrie du gaz industriel aux États-Unis

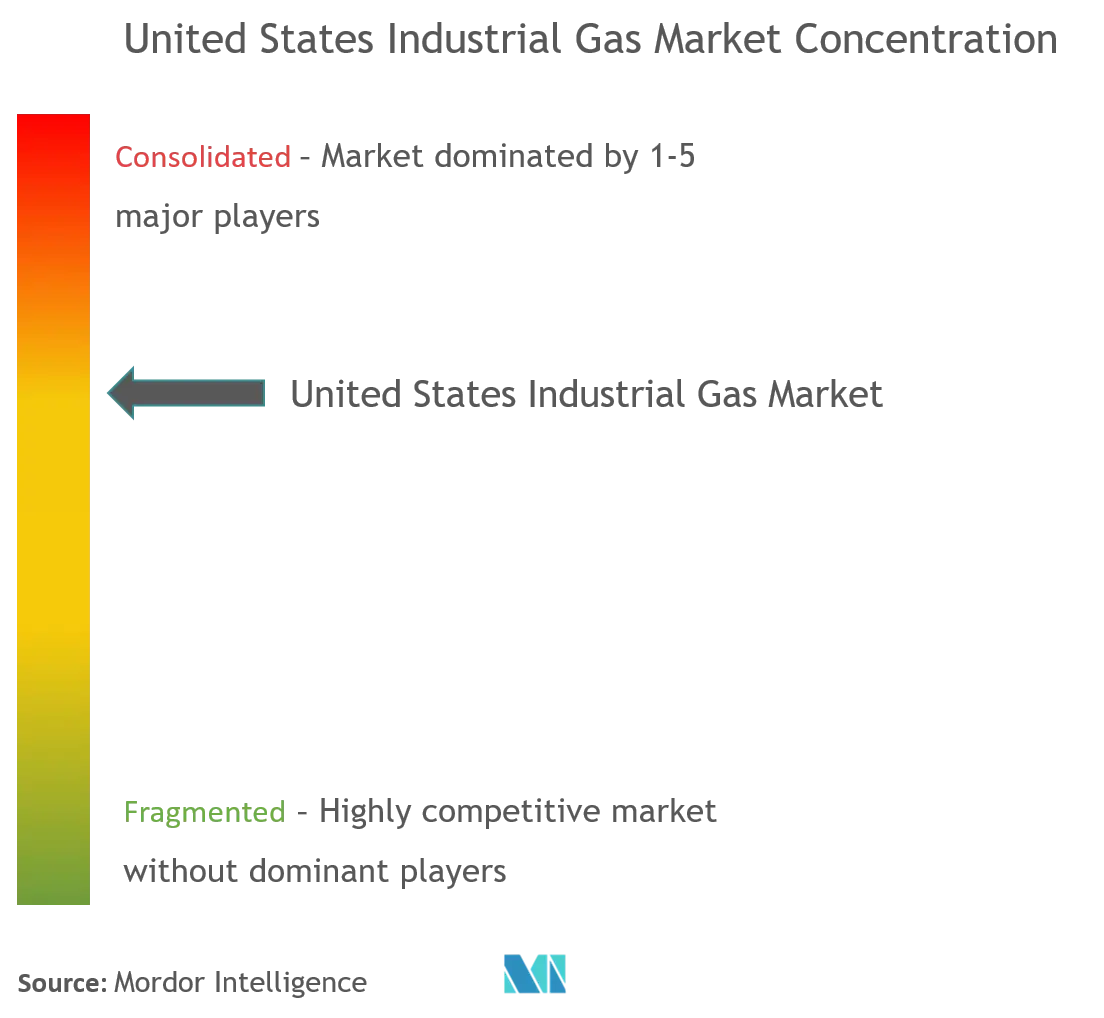

Le marché du gaz industriel aux États-Unis est de nature consolidée. Certaines des principales entreprises (sans ordre particulier) sont Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc. et Messer North America, Inc., entre autres.

Leaders du marché du gaz industriel aux États-Unis

Air Liquide

Air Products and Chemicals Inc.

Linde PLC

Matheson Tri-Gas, Inc.

Messer North America, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du gaz industriel aux États-Unis

- Janvier 2023:Iwatani Corporation of America, une filiale en propriété exclusive d'Iwatani Corporation, a annoncé l'acquisition d'Aspen Air US, LLC, l'un des principaux fabricants et distributeurs de gaz industriels liquides en vrac. Cette acquisition marque l'entrée d'Iwatani dans le secteur des gaz industriels aux États-Unis et met en évidence l'orientation d'expansion de l'entreprise dans ce segment d'activité.

- Mai 2022 Air Liquide a établi son plus grand complexe d'infrastructures de production et de logistique d'hydrogène liquide à North Las Vegas, dans le Nevada, pour répondre aux besoins du secteur en pleine croissance de la mobilité à hydrogène. Avec un investissement de 250 millions de dollars, l'usine a la capacité de fabriquer 30 tonnes d'hydrogène liquide par jour, dont une partie provient de gaz naturel renouvelable produit à l'aide de la technologie avancée de membrane de séparation d'Air Liquide, y compris du gaz naturel renouvelable provenant de décharges.

Segmentation de lindustrie du gaz industriel aux États-Unis

Les gaz industriels sont des gaz produits en quantités relativement importantes par les entreprises de fabrication de gaz pour être utilisés dans divers processus de fabrication industrielle. Ces gaz sont vendus à d'autres entreprises et industries, notamment le pétrole et le gaz, la pétrochimie, la chimie, l'énergie, les mines, la sidérurgie, les métaux, la protection de l'environnement, la médecine, les produits pharmaceutiques, la biotechnologie, l'alimentation, l'eau, les engrais, l'énergie nucléaire, l'électronique, etc.

Le marché américain du gaz industriel est segmenté par type de produit et par secteur dutilisation final. Par type de produit, le marché est segmenté en azote, oxygène, dioxyde de carbone, hydrogène, hélium, argon, ammoniac, méthane, propane, butane et autres types. Lindustrie des utilisateurs finaux segmente le marché en transformation et raffinage de produits chimiques, électronique, alimentation et boissons, pétrole et gaz, fabrication et fabrication de métaux, médecine et pharmacie, automobile et transports, énergie et électricité, ainsi que dautres industries dutilisateurs finaux.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (tonnes).

| Azote |

| Oxygène |

| Gaz carbonique |

| Hydrogène |

| Hélium |

| Argon |

| Ammoniac |

| Méthane |

| Propane |

| Butane |

| Autres types de produits |

| Pétrole et Gaz |

| Énergie et puissance |

| Fabrication pétrochimique et chimique |

| Médical et pharmaceutique |

| Nourriture et boisson |

| Fabrication et fabrication de métaux |

| Transport |

| Autres industries d'utilisateurs finaux (électronique, pâtes et papiers, etc.) |

| type de produit | Azote |

| Oxygène | |

| Gaz carbonique | |

| Hydrogène | |

| Hélium | |

| Argon | |

| Ammoniac | |

| Méthane | |

| Propane | |

| Butane | |

| Autres types de produits | |

| Industrie des utilisateurs finaux | Pétrole et Gaz |

| Énergie et puissance | |

| Fabrication pétrochimique et chimique | |

| Médical et pharmaceutique | |

| Nourriture et boisson | |

| Fabrication et fabrication de métaux | |

| Transport | |

| Autres industries d'utilisateurs finaux (électronique, pâtes et papiers, etc.) |

FAQ sur les études de marché sur le gaz industriel aux États-Unis

Quelle est la taille actuelle du marché américain du gaz industriel ?

Le marché américain du gaz industriel devrait enregistrer un TCAC de 3,79 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché américain du gaz industriel ?

Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc., Messer North America, Inc. sont les principales sociétés opérant sur le marché américain du gaz industriel.

Quelles années couvre ce marché américain du gaz industriel ?

Le rapport couvre la taille historique du marché américain du gaz industriel pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché américain du gaz industriel pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du gaz industriel aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du gaz industriel aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du gaz industriel aux États-Unis comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.