Taille et part du marché des véhicules électriques chinois

Analyse du marché des véhicules électriques chinois par Mordor Intelligence

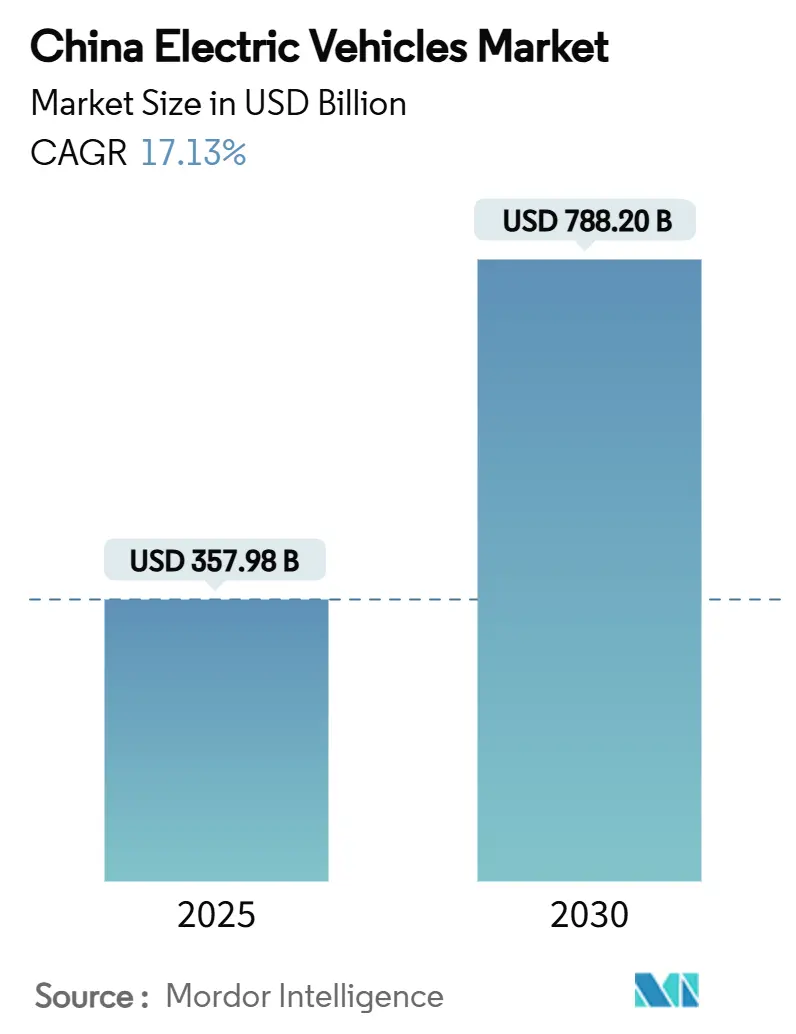

La taille du marché des véhicules électriques chinois est estimée à 357,98 milliards USD en 2025, et devrait atteindre 788,20 milliards USD d'ici 2030, soit un TCAC de 17,13 % durant la période de prévision (2025-2030). La parité des coûts des batteries, le déploiement national de bornes de recharge et d'échange de batteries, et l'élan des PHEV dans les villes de niveau 2/3 renforcent l'expansion du volume. Les constructeurs automobiles accélèrent également l'intégration verticale et l'innovation en chimie des batteries pour sécuriser les marges décroissantes dans un contexte de guerre des prix. L'investissement dans les infrastructures et les batteries LFP compétitives positionnent le marché chinois des véhicules électriques pour une pénétration accrue dans les segments ruraux sensibles aux prix.

Points clés du rapport

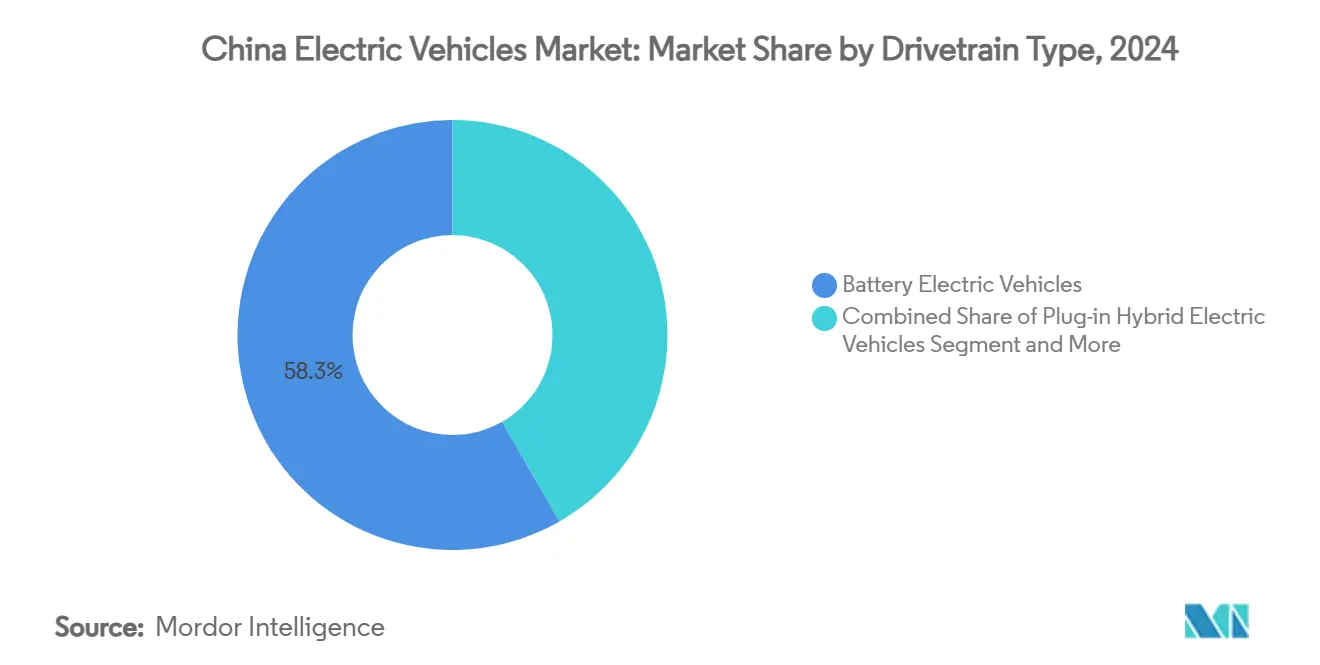

- Par type de groupe motopropulseur, les véhicules électriques à batterie détenaient 58,36 % de la part de marché des véhicules électriques chinois en 2024, tandis que les hybrides rechargeables devraient progresser à un TCAC de 21,47 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières ont capturé 88,25 % de la part de revenus en 2024 ; les véhicules commerciaux légers progressent à un TCAC de 18,71 % jusqu'en 2030.

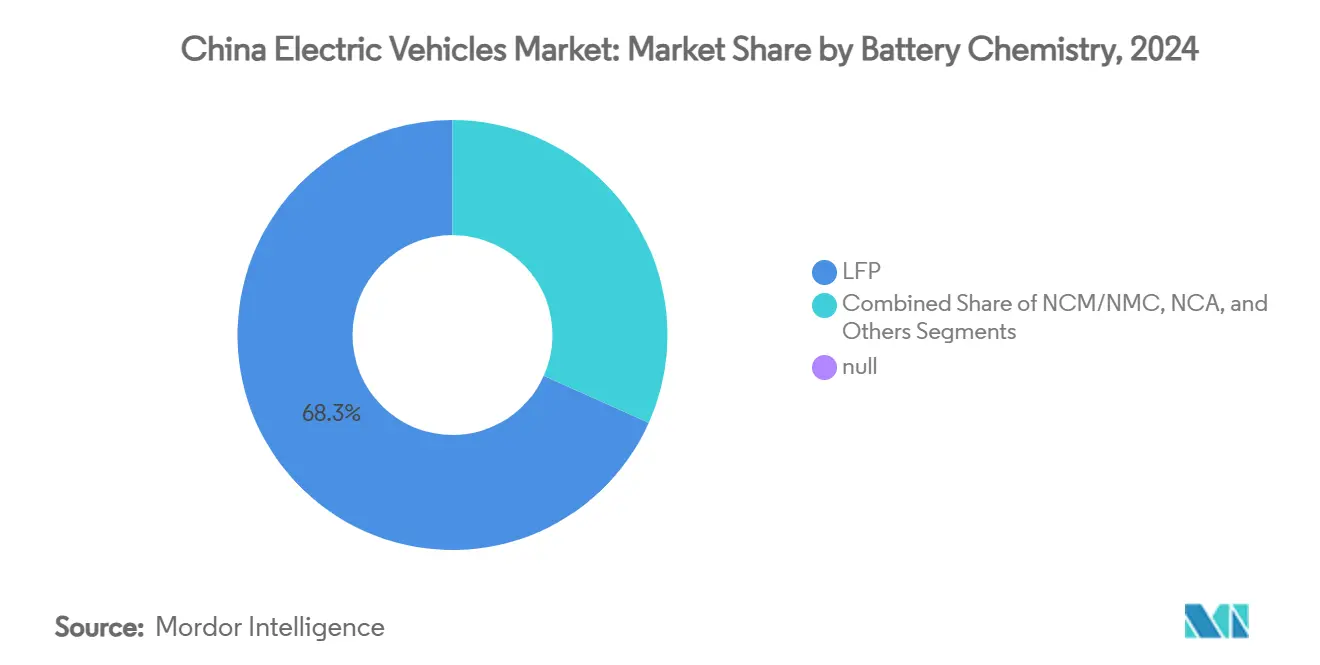

- Par chimie de batterie, les LFP ont dominé avec une part de 68,31 % en 2024, tandis que les autres sous-segments sont en voie d'atteindre un TCAC de 35,18 % jusqu'en 2030.

- Par gamme de prix, le segment 10 000 - 20 000 USD a mené avec une part de 46,73 % en 2024 ; les véhicules de plus de 50 000 USD devraient croître à un TCAC de 22,13 % jusqu'en 2030.

Tendances et insights du marché des véhicules électriques chinois

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance des PHEV dans les villes de niveau 2/3 | +4.1% | Villes de niveau 2/3, zones rurales | Court terme (≤ 2 ans) |

| Parité des coûts LFP avec les petites voitures thermiques | +3.8% | National, plus forte dans les segments sensibles aux prix | Court terme (≤ 2 ans) |

| Exemptions fiscales NEV étendues jusqu'en 2027 | +3.2% | National, avec un impact plus fort dans les villes de niveau 2/3 | Moyen terme (2-4 ans) |

| Expansion des corridors de recharge rapide et d'échange de batteries | +2.8% | National, concentré dans les principaux corridors de transport | Long terme (≥ 4 ans) |

| Quotas de fret électronique stimulant la demande de VUL | +1.9% | Principales zones métropolitaines, centres logistiques | Moyen terme (2-4 ans) |

| Tarifs V2G ouvrant les revenus du réseau | +1.5% | Villes pilotes, expansion au niveau provincial | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Exemptions étendues de taxe d'achat NEV jusqu'en 2027

Le statut hors taxe d'une valeur de 1 390 à 4 175 USD par véhicule amortit la transition post-subvention et maintient la tarification d'entrée de gamme compétitive. Les clients de niveau 2/3 réagissent fortement à cette économie, et un tiers des ventes NEV de 2024 ont bénéficié de l'exemption plus les incitations de reprise. Les horizons politiques prévisibles permettent aux constructeurs de programmer les montées en capacité et les rafraîchissements à mi-cycle, particulièrement pour les crossovers du marché intermédiaire qui alimentent le volume des véhicules électriques chinois.

Déploiement national de corridors de recharge rapide et d'échange de batteries

Les points de recharge publics ont augmenté drastiquement au cours des dernières années, tandis que CATL et Sinopec placent 500 stations d'échange de batteries capables d'échanges en deux minutes. La couverture autoroutière s'étend désormais sur 60 % des aires de service, et 57 % des chargeurs restent concentrés dans 15 villes, signalant un potentiel dans les provinces occidentales. La stratégie d'infrastructure à double voie répond aux besoins de recharge d'appoint des navetteurs et aux exigences de disponibilité des flottes, soutenant la confiance dans le marché chinois des véhicules électriques.

Poussée des PHEV dans les villes de niveau 2/3 grâce à l'attrait des économies de carburant

Les livraisons de PHEV ont bondi de plus de 80 % en 2024 alors que les consommateurs adoptaient la tarification BYD Qin L inférieure à 16 700 USD. La flexibilité dual-carburant atténue l'accès limité à la recharge et réduit le coût total de possession. Les recherches montrent que les acheteurs en dehors des métropoles de niveau 1 classent les économies d'exploitation avant les facteurs environnementaux, faisant des PHEV le pont pragmatique vers l'électrification complète.

Quotas municipaux de fret électronique stimulant la demande de VUL électriques

Les villes restreignent l'accès des camionnettes diesel pendant les heures de pointe, propulsant les immatriculations de VUL électriques dépassant 38 000 unités au 1er semestre 2024. Les camionnettes à échange de batterie exploitent le changement de module en deux minutes de CATL pour maximiser la densité des trajets. Les opérateurs de flottes bénéficient de contrats de batterie-en-tant-que-service qui transfèrent le risque de valeur résiduelle, consolidant le pilier commercial du marché chinois des véhicules électriques.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Élimination progressive des subventions ralentissant les cycles de renouvellement | -2.7% | National, impact plus fort dans les segments sensibles aux prix | Court terme (≤ 2 ans) |

| Volatilité des prix du lithium et des exportations | -1.8% | Chaîne d'approvisionnement mondiale, production domestique de batteries | Moyen terme (2-4 ans) |

| Préoccupations qualité NEV impactant la fidélité | -1.6% | National, impact plus fort sur les segments premium | Court terme (≤ 2 ans) |

| Plafonds provinciaux sur les chargeurs sous-utilisés | -1.2% | Niveau provincial, particulièrement dans les régions en surapprovisionnement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Élimination progressive des subventions centrales ralentissant les cycles de renouvellement

La suppression des subventions en décembre 2022 a réduit les incitations à l'achat de 1 670 à 2 780 RMB, élevant la sensibilité aux prix dans les berlines du marché intermédiaire. Les constructeurs ont riposté avec des remises et des programmes de reprise régionaux, mais les intervalles de remplacement se sont allongés. Alors que les coûts d'entrée des batteries baissent, la dépendance aux subventions directes devrait s'estomper, restaurant les rythmes de remplacement naturels dans le marché chinois des véhicules électriques.

Volatilité des prix du carbonate de lithium et des contrôles à l'exportation

Une chute de prix de 80 % à environ 13 000 USD/tonne a soulagé la pression des coûts à court terme mais a souligné le risque d'approvisionnement, la Chine important 83,65 % de son lithium d'alimentation. Les menaces de contrôle à l'exportation de l'Australie et du Chili compliquent les contrats d'approvisionnement pluriannuels, poussant les fabricants de cellules vers les chimies sodium-ion et riches en fer moins exposées aux fluctuations du lithium.[1]"Volatilité des prix du carbonate de lithium et des contrôles à l'exportation," Oxford Institute for Energy Studies, oxfordenergy.org

Analyse des segments

Par type de groupe motopropulseur : l'élan des PHEV défie le leadership des BEV

Les véhicules électriques à batterie ont mené les livraisons 2024 avec une part de 58,36 %, ancrant la taille du marché chinois des véhicules électriques pour cette année. Les hybrides rechargeables, cependant, devraient afficher un TCAC de 21,47 % jusqu'en 2030, réduisant l'écart alors que l'infrastructure se diffuse vers l'intérieur. La flexibilité dual-carburant fait des PHEV la technologie de pont préférée pour les conducteurs confrontés à des chargeurs clairsemés.

L'érosion continue des coûts BEV maintient l'attrait des modèles entièrement électriques dans les sous-compactes et les flottes de taxis, mais la croissance des PHEV dans les SUV familiaux et les berlines rurales diversifie le mix des groupes motopropulseurs. Les fabricants, par conséquent, se couvrent à travers les architectures, tandis que les programmes solid-state ciblent la vague BEV premium post-2030.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : l'électrification commerciale accélère

Les voitures particulières ont capturé 88,25 % de la part de marché des véhicules électriques chinois en 2024, mais les camionnettes commerciales légères progressent sur une trajectoire de TCAC de 18,71 %. Les quotas municipaux zéro émission, la logistique en étoile, et l'économie de l'échange de batteries font des VUL électriques un actif de flotte fiable.

Les SUV affichent un TCAC de 15,21 % alors que les consommateurs montent en gamme pour l'espace cabine, et les opérateurs de bus renouvellent les flottes diesel sous les mandats locaux de faibles émissions. L'adoption commerciale renforce les courbes de demande de batteries et élargit la taille du marché chinois des véhicules électriques au-delà de la mobilité privée.

Par chimie de batterie : perturbation sodium-ion en vue

Les LFP ont conservé une dominance de 68,31 % en 2024, cimentant le leadership coût pour le marché chinois des véhicules électriques. Les autres sous-segments montent à un TCAC de 35,18 %, avec les prototypes de batteries sodium-ion de CATL atteignant 160 Wh/kg. Le sodium abondant et les chaînes d'approvisionnement simplifiées couvrent l'exposition au lithium, convenant aux berlines compactes d'entrée de gamme et aux camionnettes de livraison.

La chimie NCM maintient son emprise dans les berlines de performance, mais fait face à des vents contraires de coût. Les feuilles de route solid-state visant 500 Wh/kg d'ici 2027 pourraient recalibrer les références de densité dans les crossovers de luxe et les autocars interurbains.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : force du marché intermédiaire dans l'adoption premium

La tranche de prix 10 000-20 000 USD a capturé 46,73 % du volume total des ventes de VE en 2024, la soulignant comme le segment le plus concentré du marché chinois des véhicules électriques. Pendant ce temps, la catégorie au-dessus de 50 000 USD s'étend à un TCAC de 22,13 %, stimulée par la demande des navetteurs urbains et des programmes de covoiturage. Les VE tarifés entre 30 000-50 000 USD croissent à un TCAC de 14,57 %, soutenus par l'intérêt croissant pour les fonctionnalités avancées d'assistance à la conduite et le branding premium.

La compression des prix-les étiquettes de vente moyennes ont chuté de 19 % en deux ans-reflète l'expansion des capacités et les baisses de coût des batteries. Les fabricants alignent désormais soigneusement les échelles de finitions pour défendre le branding tout en satisfaisant les contextes sensibles aux prix.

Analyse géographique

Les provinces orientales et méridionales restent des puissances, mais la pénétration a légèrement dérivé alors que les ventes de l'arrière-pays accéléraient. Les villes de niveau 1 ont atteint une pénétration NEV au-dessus de 70 %, soutenue par une infrastructure dense, des quotas restrictifs de plaques d'immatriculation pour les voitures thermiques, et des acheteurs aisés. Le marché chinois des véhicules électriques gagne désormais un volume incrémental dans les localités de niveau 2/3, où les PHEV comblent les lacunes de recharge et les campagnes de promotion rurale ensemencent l'adoption.

L'infrastructure reste inégale ; 57 % des chargeurs se concentrent dans 15 mégapoles. Les programmes gouvernementaux financent la couverture des corridors, et les déploiements d'échange de batteries au niveau des comtés par NIO promettent la disponibilité à travers 2 844 comtés. L'accès au rail à grande vitesse stimule inopinément la confiance VE en raccourcissant les temps de trajet interurbains qui amplifient autrement l'anxiété d'autonomie.[2]"Expansion de la compagnie VE Nio des chargeurs de batterie et stations d'échange," CNBC, cnbc.com

La fabrication d'exportation se concentre dans les centres côtiers, expédiant 1,284 million de NEV vers 160 marchés en 2024. Les provinces intérieures courtisent les investissements de chaîne d'approvisionnement, intégrant les usines de batteries, moteurs, et électroniques dans la revitalisation industrielle locale. Des incitations provinciales variées-des remises de stationnement aux réductions d'électricité-façonnent les courbes d'adoption localisées mais étendent collectivement la portée du marché chinois des véhicules électriques à l'échelle nationale.

Paysage concurrentiel

Environ 90 marques se disputent l'arène, mais le top 10 capture la majorité des ventes, indiquant une pression de consolidation modérée. BYD mène de front, exploitant l'intégration batterie-vers-voiture de bout en bout et des remises promotionnelles de 30 % pour défendre sa part. SAIC-GM-Wuling conserve le leadership des micro-VE, Tesla maintient la notoriété premium, et la stratégie de plateforme de Huawei permet à plusieurs partenaires de déployer rapidement le logiciel cockpit Harmony.

Trois playbooks dominent. Premièrement, les acteurs intégrés verticalement comme BYD gèrent en interne les cellules, packs, et semi-conducteurs. Deuxièmement, les alliances technologiques-Huawei-Seres et Xiaomi-BAIC-partagent les piles électroniques, raccourcissant le temps de lancement. Troisièmement, les plateformes véhiculaires modulaires permettent aux fabricants historiques comme Geely d'amortir la R&D à travers les sous-marques.

Les marges se sont resserrées à 5 %, le plus bas en une décennie, amplifiant les enjeux de survie. La différenciation exploite les percées de recharge rapide, les échanges de batteries en 2 minutes, et la standardisation de l'assistance conducteur Level-2+. Les taux de défaut croissants signalés par J.D. Power propulsent les investissements de contrôle qualité, avantagent les entreprises avec une surveillance de chaîne d'approvisionnement mature. Choco-Swap, la norme ouverte d'échange de batteries de CATL, alliée avec 100 partenaires, illustre comment les jeux d'écosystèmes peuvent créer de nouvelles réserves de revenus au-delà des ventes d'unités et influencer la structure future du marché chinois des véhicules électriques.[3]"Lancement de l'écosystème Choco-Swap," Contemporary Amperex Technology Co. Limited, catl.com

Leaders de l'industrie des véhicules électriques chinois

-

BYD Company Ltd

-

SAIC Motor Corporation Limited

-

Geely Auto Group

-

Tesla Inc.

-

Changan Automobile

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : CATL et Sinopec ont initié la construction de 500 stations d'échange de batteries, permettant des échanges rapides en deux minutes. Ces stations visent à améliorer l'efficacité des opérations de véhicules électriques en réduisant significativement le temps de charge.

- Mars 2025 : NIO et CATL se sont accordés sur une couverture complète de stations d'échange au niveau des comtés, CATL investissant jusqu'à 2,5 milliards RMB dans NIO Energy.

- Janvier 2025 : La Chine a prolongé son programme de reprise de véhicules jusqu'en 2025 pour adoucir le coup de l'élimination progressive des subventions. Cette initiative encourage les mises à niveau de véhicules et maintient la demande du marché pendant la période de transition.

- Décembre 2024 : CATL a dévoilé l'écosystème Choco-Swap avec près de 100 partenaires, ciblant 30 000 sites d'échange d'ici 2030.

Portée du rapport sur le marché des véhicules électriques chinois

Un véhicule électrique (VE) fonctionne sur un moteur électrique au lieu d'un moteur à combustion interne qui génère de la puissance en brûlant un mélange de carburant et de gaz. La pollution croissante, le réchauffement climatique, et l'épuisement des ressources naturelles sont susceptibles de voir un tel véhicule comme un remplacement possible pour les automobiles de génération actuelle à travers le pays.

Le marché chinois des véhicules électriques est segmenté par type de véhicule et type de groupe motopropulseur. Basé sur le type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Basé sur le type de groupe motopropulseur, le marché est segmenté en véhicules électriques à batterie et véhicules électriques hybrides rechargeables. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits basés sur la valeur (milliards USD).

| Véhicules électriques à batterie |

| Véhicules électriques hybrides rechargeables |

| Véhicules électriques à pile à combustible |

| Voitures particulières | Berline compacte |

| Berline | |

| SUV | |

| Monospace | |

| Véhicules commerciaux | Véhicules commerciaux légers |

| Autobus et autocars | |

| Camions moyens et lourds |

| LFP |

| NCM/NMC |

| NCA |

| Autres |

| Moins de 10 000 USD |

| 10 000 - 20 000 USD |

| 20 000 - 30 000 USD |

| 30 000 - 50 000 USD |

| Plus de 50 000 USD |

| Par type de groupe motopropulseur | Véhicules électriques à batterie | |

| Véhicules électriques hybrides rechargeables | ||

| Véhicules électriques à pile à combustible | ||

| Par type de véhicule | Voitures particulières | Berline compacte |

| Berline | ||

| SUV | ||

| Monospace | ||

| Véhicules commerciaux | Véhicules commerciaux légers | |

| Autobus et autocars | ||

| Camions moyens et lourds | ||

| Par chimie de batterie | LFP | |

| NCM/NMC | ||

| NCA | ||

| Autres | ||

| Par gamme de prix | Moins de 10 000 USD | |

| 10 000 - 20 000 USD | ||

| 20 000 - 30 000 USD | ||

| 30 000 - 50 000 USD | ||

| Plus de 50 000 USD | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché chinois des véhicules électriques ?

Le marché chinois des véhicules électriques était de 357,98 milliards USD en 2025 et devrait atteindre 788,20 milliards USD d'ici 2030.

Quel segment de groupe motopropulseur croît le plus rapidement ?

Les véhicules électriques hybrides rechargeables devraient enregistrer un TCAC de 21,47 % jusqu'en 2030, le plus élevé parmi les groupes motopropulseurs.

Quelle est la dominance de BYD dans le paysage chinois des véhicules électriques ?

BYD détenait la majorité des ventes nationales de VE en 2024, menant une cohorte de top cinq qui contrôle collectivement environ la majorité du marché.

Quel rôle jouent les stations d'échange de batteries ?

Les réseaux d'échange de batteries de CATL, NIO, et partenaires promettent des échanges en deux minutes qui minimisent les temps d'arrêt, ce qui est particulièrement précieux pour les flottes logistiques.

Pourquoi les PHEV sont-ils populaires dans les villes de niveau 2 et 3 ?

Ils offrent des économies de carburant et une flexibilité longue distance là où la recharge publique reste clairsemée, s'alignant avec les acheteurs soucieux des coûts en dehors des grandes métropoles.

Dernière mise à jour de la page le: