Taille et part du marché de l'emballage de modules de puissance automobile

Analyse du marché de l'emballage de modules de puissance automobile par Mordor Intelligence

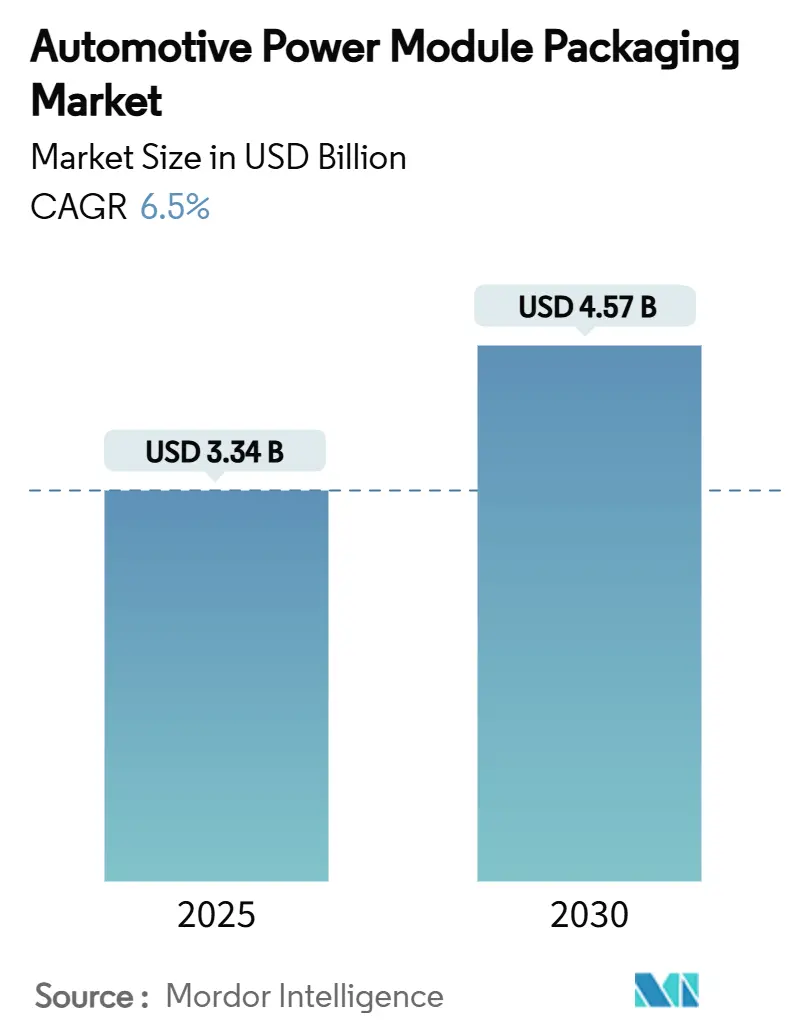

La taille du marché de l'emballage de modules de puissance automobile un atteint 3,34 milliards USD en 2025 et devrait grimper à 4,57 milliards USD d'ici 2030, reflétant un taux de croissance annuel composé (TCAC) de 6,5%. Le marché de l'emballage de modules de puissance automobile se développe parce que les constructeurs automobiles ont accéléré les programmes d'électrification, poussé les architectures haute tension dans la production en volume, et exigé des solutions de gestion thermique avancées pour les dispositifs à large bande interdite. L'augmentation des investissements dans les usines de plaquettes SiC de 200 mm, les partenariats qui compressent les cycles de développement, et les normes d'émission plus strictes renforcent collectivement la demande à long terme. Les fournisseurs qui maîtrisent les interconnexions wire-bondless, le refroidissement double face, et le frittage d'argent sécurisent les gains de conception dans les onduleurs de traction, les chargeurs embarqués, et les convertisseurs DC-DC. Pendant ce temps, les contraintes d'approvisionnement pour les substrats SiC et les règles de qualification fragmentées restent des vents contraires.

Points clés du rapport

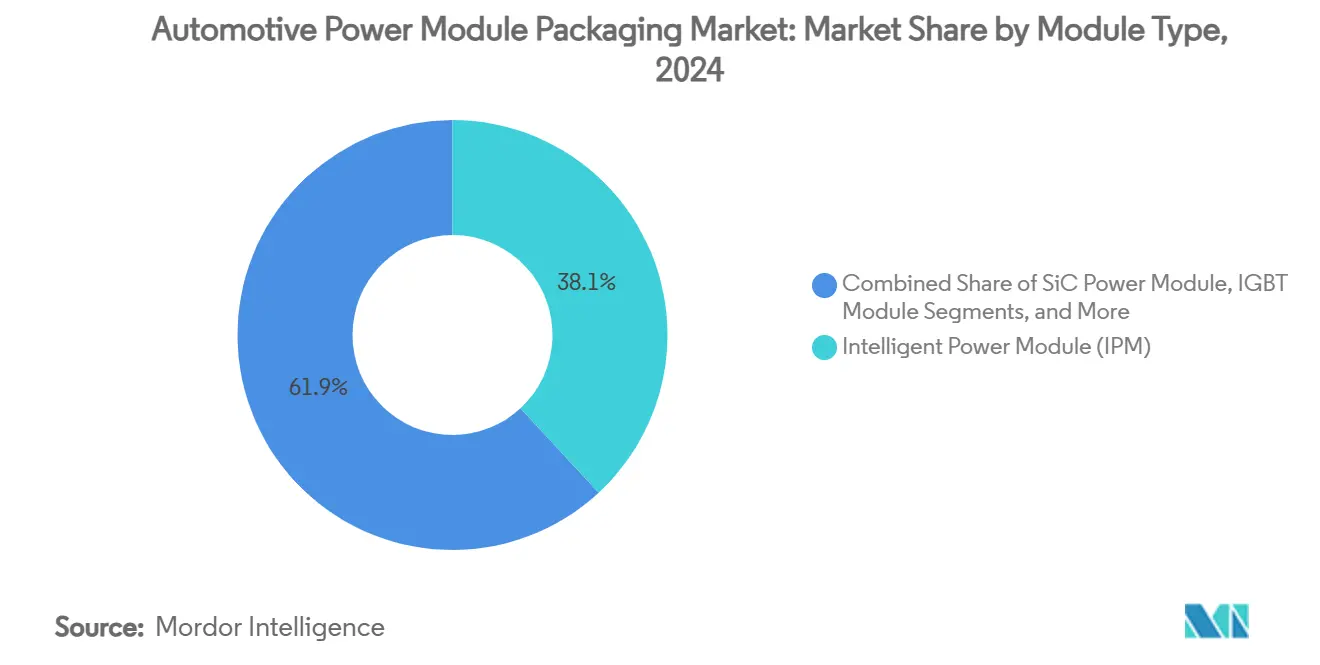

- Par type de module, les modules de puissance intelligents ont mené avec 38,1% de part de revenus en 2024 ; les modules de puissance SiC devraient croître à un TCAC de 15,4% jusqu'en 2030.

- Par puissance nominale, le segment jusqu'à 600 V un détenu 44,3% de la part du marché de l'emballage de modules de puissance automobile en 2024, tandis que la catégorie 601-1200 V devrait croître à un TCAC de 6,9% jusqu'en 2030.

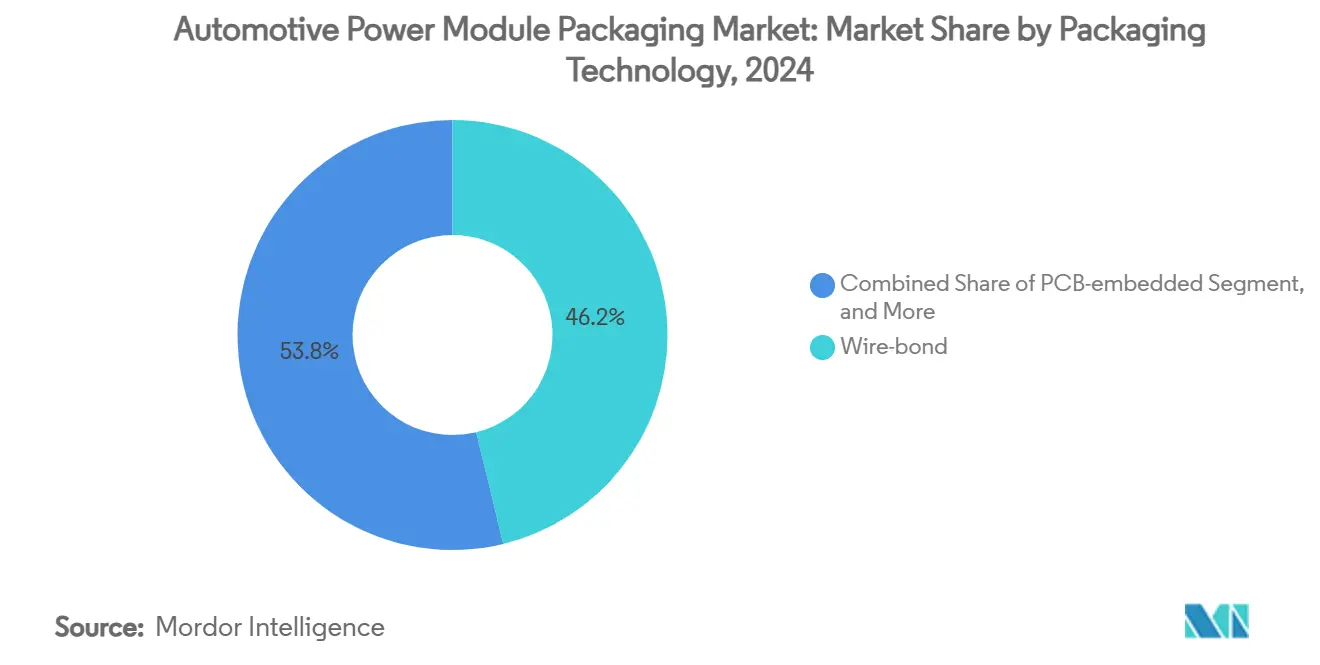

- Par technologie d'emballage, le wire-bond conventionnel un capturé 46,2% de part en 2024 ; le wire-bondless/power overlay est positionné pour un TCAC de 9,3% jusqu'en 2030.

- Par type de propulsion, les véhicules électriques à batterie ont commandé une part de 61,5% en 2024 ; les véhicules électriques à pile à combustible sont prêts pour un TCAC de 17,1% jusqu'en 2030.

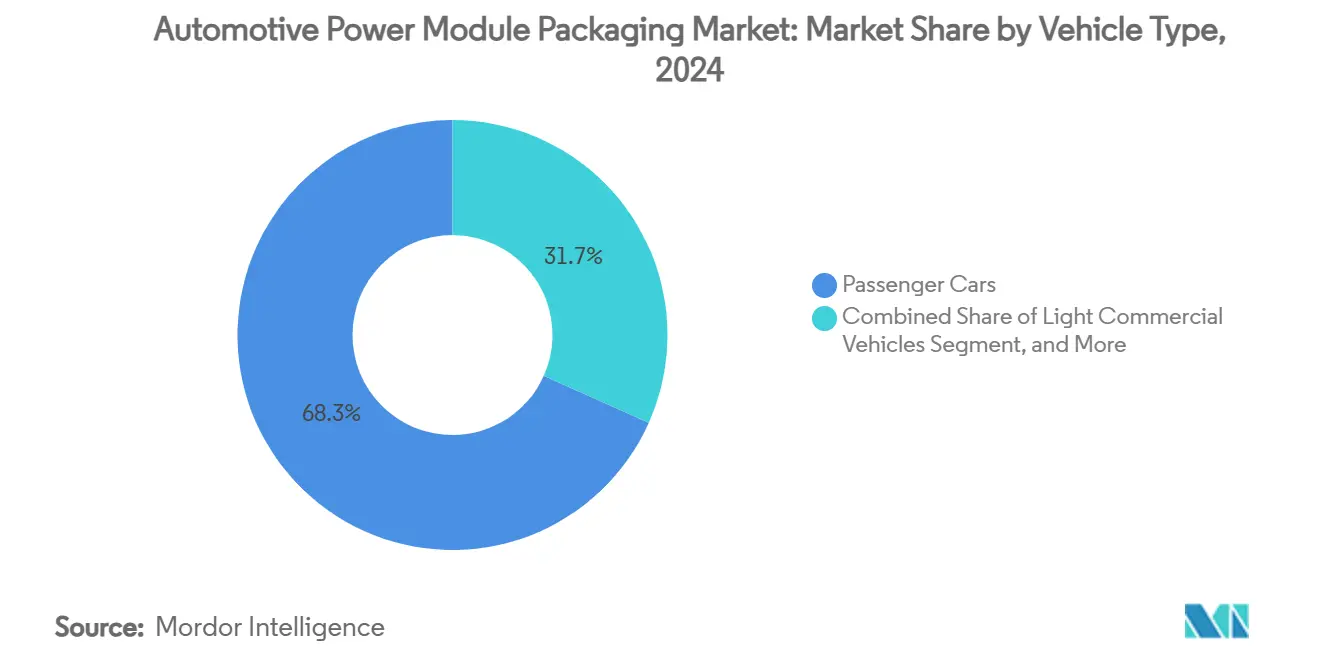

- Par type de véhicule, les voitures particulières ont représenté 68,3% de part en 2024, tandis que les véhicules commerciaux lourds et les bus devraient progresser à un TCAC de 8,1%.

- Par application, les onduleurs de traction ont représenté 49,6% de la taille du marché de l'emballage de modules de puissance automobile en 2024 ; les chargeurs embarqués devraient afficher un TCAC de 13,6% entre 2025 et 2030.

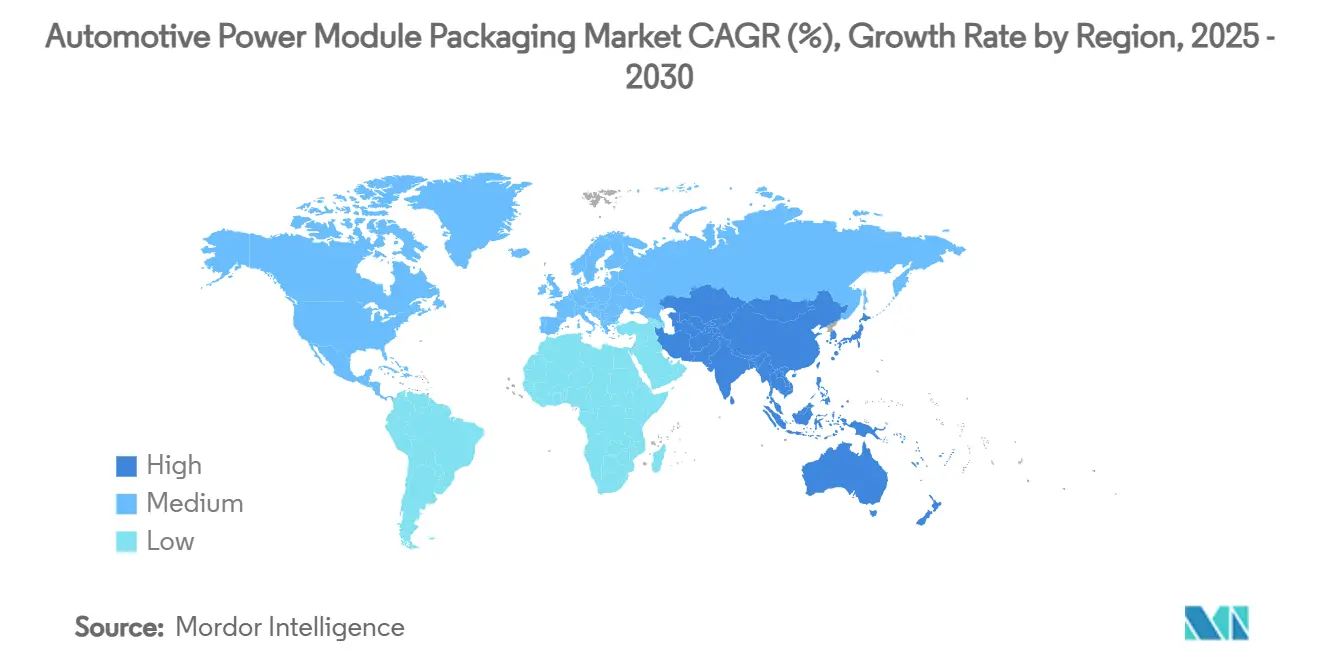

- Par géographie, l'Asie-Pacifique un détenu une part de 57,2% en 2024 et devrait enregistrer un TCAC de 8,9% jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage de modules de puissance automobile

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Croissance rapide de la production de VE et VHE | +1.8% | Mondiale, avec l'Asie-Pacifique en tête | Moyen terme (2-4 ans) |

| Transition vers les dispositifs SiC et GaN à large bande interdite | +1.2% | Amérique du Nord et UE en tête, Asie-Pacifique suivant | Long terme (≥ 4 ans) |

| L'électrification des véhicules exige des modules de densité de puissance plus élevée | +1.0% | Mondiale | Moyen terme (2-4 ans) |

| Réglementations strictes mondiales sur les émissions | +0.8% | UE et Amérique du Nord centrales, répercussion vers l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Adoption OEM d'emballages wire-bondless / refroidissement par le dessus | +0.6% | Mondiale, avec adoption précoce dans les segments premium | Moyen terme (2-4 ans) |

| Architectures cellule-vers-pack intégrant des modules de puissance | +0.4% | Asie-Pacifique centrale, expansion vers les marchés mondiaux | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Croissance rapide de la production de VE et VHE

La production mondiale de véhicules électriques à batterie et hybrides un grimpé fortement en 2024, et les applications automobiles représentaient déjà plus de 70% de la demande SiC. Le convertisseur de puissance du Cybertruck de Tesla un illustré comment les plateformes 800 V doublent les contraintes de tension et intensifient les besoins de gestion thermique. Les fournisseurs Tier-1 tels que BorgWarner ont rapporté 47% de croissance des ventes eProduct d'une année sur l'autre, signalant que les spécialistes établis des groupes motopropulseurs redirigent leurs ressources vers des modules haute densité.[1]BorgWarner, "First Quarter 2025 Results," borgwarner.com Les programmes de véhicules commerciaux, incluant l'essieu eBeam 300 kW de ZF, élargissent davantage la base adressable pour l'emballage renforcé.

Transition vers les dispositifs SiC et GaN à large bande interdite

Les MOSFET SiC de quatrième génération soutiennent maintenant des températures de jonction au-dessus de 200 °C, intensifiant le besoin de clips en cuivre, frittage d'argent, et refroidissement direct de la puce. Infineon prévoit 2025 comme année d'inflexion pour le GaN automobile, particulièrement dans les chargeurs embarqués et convertisseurs DC-DC haute fréquence. Les goulots d'étranglement d'approvisionnement pour les substrats SiC ont intensifié l'attention sur les transitions de plaquettes 200 mm et sur les accords multi-sources qui stabilisent la capacité.

L'électrification des véhicules exige des modules de densité de puissance plus élevée

Les constructeurs automobiles ont poursuivi des groupes motopropulseurs plus légers et des boîtiers électroniques plus compacts en 2024. Texas Instruments un démontré une réduction de 50% de l'empreinte grâce à son concept MagPack en intégrant des composants magnétiques dans l'emballage du module. Les références académiques ont montré que le refroidissement double face un réduit les températures de jonction SiC de 30 °C, permettant de nouveaux gains de densité de puissance. Les architectures cellule-vers-pack émergentes intègrent les modules directement dans l'enceinte de batterie, une approche soutenue par des adhésifs uréthanes thermiquement conducteurs qui doublent comme charges structurelles.

Réglementations strictes mondiales sur les émissions

Les cibles CO₂ de l'UE et la politique de double crédit de la Chine se sont resserrées en 2024, incitant les OEM à spécifier des chiffres de perte de commutation et de conduction plus faibles. Semikron Danfoss un répondu avec un frittage double face, éliminant les fils de liaison sujets à la fatigue pour augmenter la manipulation du courant et la fiabilité. Les normes de qualification telles que AEC-Q101 sont devenues plus strictes, et Navitas un sécurisé une notation "AEC-Plus" pour les MOSFET SiC refroidis par le dessus qui répondent aux profils de contrainte automobile étendus.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Manque de protocoles de qualification standardisés | -0.8% | Mondiale, avec des normes régionales variables | Moyen terme (2-4 ans) |

| Coût élevé et contraintes d'approvisionnement des substrats SiC / GaN | -1.2% | Mondiale, avec concentration d'approvisionnement Asie-Pacifique | Court terme (≤ 2 ans) |

| Limites de gestion thermique dans les plateformes 800V émergentes | -0.6% | Mondiale, affectant les segments de véhicules premium | Moyen terme (2-4 ans) |

| Surcapacité potentielle de la chaîne d'approvisionnement SiC | -0.4% | Mondiale, avec variations régionales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Manque de protocoles de qualification standardisés

Les fournisseurs d'électronique de puissance ont fait face à des boucles de test répétées parce que AEC-Q100, AEC-Q101, et AEC-Q200 étaient interprétés différemment par les OEM régionaux, prolongeant le temps de mise sur le marché et gonflant les dépenses non récurrentes. IECQ un lancé son programme de qualification automobile pour harmoniser les procédures, mais l'adoption est restée inégale.

Coût élevé et contraintes d'approvisionnement des substrats SiC/GaN

Le transport par vapeur physique limitait encore les taux de croissance des lingots SiC à des millimètres par heure, maintenant les prix des plaquettes élevés ; les substrats représentaient environ 47% de la valeur du dispositif. La capacité concentrée en Asie un introduit un risque géopolitique, et certaines usines européennes ont reporté l'expansion à cause des perspectives de demande incertaines à court terme.

Analyse des segments

Par type de module : les modules SiC stimulent l'adoption premium

Les modules de puissance intelligents ont détenu 38,1% des revenus 2024 et sont restés le choix en volume pour les VE et hybrides d'entrée de gamme. Les modules de puissance SiC, bien que plus coûteux, ont atteint des prévisions TCAC de 15,4% car les plateformes premium et commerciales ont priorisé l'efficacité. La taille du marché de l'emballage de modules de puissance automobile pour les dispositifs SiC devrait capturer 7,5 points de pourcentage de part supplémentaires d'ici 2030. Le pack TRCDRIVE de ROHM et Valeo un montré comment le SiC permet le downsizing d'onduleur sans compromis thermique.[2]ROHM Semiconductor, "Highlights for E-Mobility," rohm.com Pendant ce temps, le GaN un pénétré les chargeurs embarqués où la commutation haute fréquence l'emportait sur les limites de courant. Les modules IGBT et FET continuent de servir les charges moyennes et auxiliaires, et les récentes sorties de Mitsubishi Electric ont réduit les pertes de commutation de 15% tout en étendant la tolérance à l'humidité.

La diversification du marché un persisté à travers le marché de l'emballage de modules de puissance automobile car les OEM équilibrent coût, efficacité, et disponibilité. Les baisses de coût SiC sont attendues une fois que les plaquettes 200 mm atteignent l'échelle et que les stratégies d'intégration verticale mûrissent. Ainsi, les fournisseurs qui groupent outils de conception, pilotes de grille, et boîtiers thermiquement optimisés se positionnent pour capturer des attributions de plateforme pluriannuelles. La division concurrentielle entre fabricants de dispositifs intégrés et entreprises d'assemblage spécialisées devrait se rétrécir car les clients exigent des sous-systèmes de modules clés en main.

Par puissance nominale : la transition 800 V remodèle la demande

Les systèmes jusqu'à 600 V ont conservé une part de 44,3% en 2024, ancrés par les plateformes de voitures particulières 400 V existantes. Cependant, la bande 601-1200 V est le grimpeur le plus rapide du marché de l'emballage de modules de puissance automobile à 6,9% TCAC, reflétant le passage aux topologies 800 V qui réduisent les temps de charge rapide. Aptiv un décrit les défis d'isolation et exigences de ligne de fuite qui augmentent la valeur d'un emballage robuste. Les modules au-dessus de 1200V restent de niche, ciblant les rôles lourds et d'infrastructure.

La demande de tension plus élevée un intensifié le développement de gels d'isolation plus épais, clips en cuivre avec inductance plus faible, et broches press-fit cotées au-delà de 1,5 kV. Les MOSFET CoolSiC 1200 V d'Infineon ont été sélectionnés par Forvia Hella pour les convertisseurs DC-DC 800 V, soulignant le changement de plateforme. Les fournisseurs d'emballage qui garantissent l'endurance aux décharges partielles et l'analyse des défaillances sur le terrain gagneront les spécifications car les OEM standardisent sur les contrôleurs de domaine haute tension de prochaine génération.

Par technologie d'emballage : les solutions wire-bondless prennent de l'élan

Les conceptions wire-bond conventionnelles représentaient encore 46,2% des expéditions 2024 grâce à l'outillage mature et l'efficacité des coûts. Pourtant, les formats wire-bondless ou power overlay sont prêts pour un TCAC de 9,3% jusqu'en 2030, poussés par le besoin de limiter les parasites et distribuer la chaleur uniformément à travers la puce SiC. La plateforme POL de Shinko Electric un appliqué le savoir-faire de fabrication PCB pour atteindre une inductance de boucle sous-10 nH et des piliers en cuivre à pas fin. Les variantes direct-pressed-die ont trouvé acceptation dans la traction lourde car le refroidissement face avant de puce un réduit la résistance thermique.

Les emballages PCB-embedded commencent à émerger dans les convertisseurs auxiliaires contraints en espace. Le collage hybride, promu par plusieurs fournisseurs de substrats, promet une intégration verticale supplémentaire, et les modules empilables 400 V/800 V sont en évaluation pour des plaques de refroidissement partagées. Alors que les bases de données de fiabilité croissent, une migration accélérée des fils de liaison en aluminium est probable à travers le marché de l'emballage de modules de puissance automobile.

Par type de propulsion : la croissance FCEV dépasse l'expansion BEV

Les véhicules électriques à batterie ont dominé à 61,5% en 2024 et ont continué d'ancrer la demande en volume pour les modules de puissance. Les véhicules électriques à pile à combustible, bien que plus petits, devraient croître à 17,1% TCAC car les flottes commerciales valorisent le ravitaillement rapide et l'autonomie étendue. La pile à combustible 150 kW de nouvelle génération de Honda un divisé par deux les coûts et doublé la durabilité, élevant les exigences d'intégration des modules. Les architectures hybrides et plug-in hybrides nécessitent encore des modules polyvalents qui tolèrent les flux d'énergie bidirectionnels.

Les fournisseurs de modules ont optimisé les plaques de refroidissement et pilotes de grille pour accommoder les fluctuations de tension de pile à hydrogène. Bosch un livré des modules de puissance pile à combustible évolutifs jusqu'à 300 kW, pointant vers des interconnexions d'ampérage plus élevé et des substrats renforcés. Le mix de propulsion implique que la flexibilité de conception et la compatibilité cross-plateforme seront centrales aux gains de part à long terme dans l'industrie de l'emballage de modules de puissance automobile.

Par type de véhicule : les véhicules commerciaux stimulent l'innovation

Les voitures particulières ont détenu une part de 68,3% en 2024 car les modèles VE haut volume ont proliféré. Les véhicules commerciaux lourds et bus ont montré l'adoption la plus rapide à 8,1% TCAC, stimulés par les cibles d'émission de flotte et cycles de service prévisibles qui justifient des coûts initiaux plus élevés. La plateforme SKAI 2 HV de Semikron Danfoss un atteint 24 kVA par litre et étanchéité IP67, signalant des besoins d'emballage robuste distincts.

Les fourgonnettes commerciales légères ont suivi, particulièrement dans la logistique urbaine. Hyundai Mobis un investi 256,7 millions USD en Slovaquie pour la fabrication de systèmes de puissance européens, reflétant les règles de contenu régional. La répartition par type de véhicule renforce une feuille de route à double voie : modules passagers sensibles aux coûts et solutions lourdes haute fiabilité qui pionnier souvent de nouvelles interfaces thermiques.

Par application : les onduleurs de traction dominent, les chargeurs accélèrent

Les onduleurs de traction ont commandé 49,6% de la valeur 2024 car chaque groupe motopropulseur électrifié dépend d'un contrôleur moteur haute puissance. La taille du marché de l'emballage de modules de puissance automobile pour les chargeurs embarqués devrait croître le plus rapidement à 13,6% TCAC car les OEM adoptent des unités AC 11-22 kW et DC 25-50 kW qui exigent des dispositifs GaN ou SiC haute fréquence. Le module SiC HSDIP20 de ROHM un atteint une chute de température de 38 °C versus les configurations discrètes, soulignant les bénéfices thermiques des emballages monolithiques.

La demande de convertisseur DC-DC et module auxiliaire un augmenté dans les systèmes 48 V qui supportent la direction assistée électrique et compresseurs de climatisation. Le module de conversion de Vicor un résolu la compatibilité double batterie 400V/800V, démontrant comment la conception d'emballage peut résoudre la diversité de tension au niveau système. Les tendances d'intégration pointent vers des modules multifonctions qui font s'effondrer les rôles d'onduleur, chargeur, et convertisseur dans un domaine thermique unique.

Analyse géographique

L'Asie-Pacifique un conservé une part de 57,2% en 2024 et affiché les meilleures perspectives à 8,9% TCAC jusqu'en 2030. Les règles de double crédit de la Chine et les avantages d'échelle ont attiré les investissements SiC majeurs, incluant l'usine 200 mm de 2 milliards USD d'Infineon en Malaisie qui un adressé la résilience de capacité régionale. Les chaînes d'approvisionnement locales couvrant substrats, pâtes de métallisation, et composés de moulage ont raccourci les délais et réduit les coûts.

La demande nord-américaine s'est accélérée car les OEM domestiques ont dévoilé de nouveaux pickups et SUV 800 V. onsemi s'est engagé à 2 milliards USD pour construire une ligne SiC de bout en bout en République tchèque, assurant le contrôle plaquette-vers-module et réduisant la dépendance aux importations.[3]onsemi, "End-to-End Silicon Carbide Production in the Czech Republic," onsemi.com Les crédits d'impôt fédéraux sur la fabrication ont aussi encouragé l'assemblage de modules aux États-Unis.

L'Europe s'est concentrée sur les marques VE premium et mandats d'émission stricts. Vitesco Technologies un investi 576 millions EUR (650 millions USD) pour étendre la production d'électronique avancée à Ostrava, signalant la confiance dans l'élan d'électrification régional. Collectivement, les initiatives de diversification régionale diluent le risque de région unique et favorisent les transferts de technologie qui élèvent les références de qualité mondiales.

Paysage concurrentiel

Le marché de l'emballage de modules de puissance automobile est resté modérément fragmenté en 2024. Infineon, STMicroelectronics, et onsemi ont exploité l'intégration verticale pour sécuriser la capacité de plaquettes, l'assemblage interne, et la connaissance système. Semikron Danfoss, JCET, et Shinko Electric se sont spécialisés dans les interconnexions avancées et substrats personnalisés, gagnant des commandes de fabricants d'onduleurs Tier-1. Les barrières d'entrée au marché se sont centrées sur le coût de qualification, l'expertise en simulation thermique, et les relations de chaîne d'approvisionnement.

Les partenariats stratégiques se sont intensifiés. ROHM s'est allié avec TSMC pour le GaN, accélérant les cycles de qualification automobile, tandis que STMicroelectronics un collaboré avec Semikron pour co-optimiser les piles de modules SiC. L'activité d'acquisition un aussi augmenté : onsemi un acheté les actifs JFET SiC de Qorvo pour 115 millions USD pour approfondir son portefeuille EliteSiC.[4]Semiconductor Today, "onsemi Completes Acquisition of SiC JFET Affaires," semiconductor-today.com

Les avantages concurrentiels ont basculé vers les offres holistiques qui incluent la modélisation de jumeau numérique, firmware de diagnostic embarqué, et matériaux d'interface thermique. Les entreprises capables de fournir des sous-systèmes clés en main, supporter les règles de contenu local, et garantir des substrats multi-sourcés sont positionnées pour gagner des parts car les contrats de plateforme se consolident jusqu'en 2030.

Leaders de l'industrie de l'emballage de modules de puissance automobile

-

Amkor Technologies

-

Infineon Technologies

-

STMicroelectronics

-

Fuji Electric Co. Ltd.

-

Toshiba Electronics Device & Storage Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Wolfspeed un lancé la plateforme MOSFET Gen 4, offrant une efficacité supérieure et un emballage amélioré pour les modules automobiles haute puissance.

- Mai 2025 : Infineon et NVIDIA se sont associés sur une architecture de livraison de puissance courant continu 800 V pour centres de données IA, une conception susceptible d'influencer les modules automobiles haute densité.

- Avril 2025 : Infineon un acquis l'activité Ethernet automobile de Marvell Technology pour 2,5 milliards USD pour élargir les capacités d'intégration système.

- Avril 2025 : ROHM un introduit des modules SiC haute densité de puissance en HSDIP20, réduisant la surface de montage de 52%.

Portée du rapport du marché mondial de l'emballage de modules de puissance automobile

L'emballage de modules de puissance automobile doit répondre à des normes de haute fiabilité comme l'environnement d'exploitation difficile (qui inclut une plage de température ambiante élevée, température d'exploitation élevée, excursion de température, et choc thermique), vibrations mécaniques et chocs, et surtensions de puissance fréquentes. Pour assurer un fonctionnement fiable du module de puissance, l'emballage des modules de puissance un été intensivement modifié en termes de matériaux d'emballage et de traitement ainsi qu'en termes de conception de fiabilité. La demande de l'industrie des véhicules électriques et véhicules électriques hybrides (VE/VEH) pour une haute densité de puissance et intégration mécatronique est le moteur principal du marché de l'emballage de modules de puissance automobile.

| Module de puissance intelligent (IPM) |

| Module de puissance SiC |

| Module de puissance GaN |

| Module IGBT |

| Module FET |

| Jusqu'à 600 V |

| 601 - 1200 V |

| Au-dessus de 1200 V |

| Wire-bond |

| Wire-bondless / Power Overlay |

| Press-fit / Direct Pressed-Die |

| PCB-embedded |

| Véhicule électrique à batterie (BEV) |

| Véhicule électrique hybride (HEV) |

| Hybride rechargeable (PHEV) |

| Véhicule électrique à pile à combustible (FCEV) |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux lourds et bus |

| Onduleur de traction |

| Chargeur embarqué |

| Convertisseur DC-DC |

| Auxiliaire / Climatisation / EPS |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type de module | Module de puissance intelligent (IPM) | ||

| Module de puissance SiC | |||

| Module de puissance GaN | |||

| Module IGBT | |||

| Module FET | |||

| Par puissance nominale | Jusqu'à 600 V | ||

| 601 - 1200 V | |||

| Au-dessus de 1200 V | |||

| Par technologie d'emballage | Wire-bond | ||

| Wire-bondless / Power Overlay | |||

| Press-fit / Direct Pressed-Die | |||

| PCB-embedded | |||

| Par type de propulsion | Véhicule électrique à batterie (BEV) | ||

| Véhicule électrique hybride (HEV) | |||

| Hybride rechargeable (PHEV) | |||

| Véhicule électrique à pile à combustible (FCEV) | |||

| Par type de véhicule | Voitures particulières | ||

| Véhicules commerciaux légers | |||

| Véhicules commerciaux lourds et bus | |||

| Par application | Onduleur de traction | ||

| Chargeur embarqué | |||

| Convertisseur DC-DC | |||

| Auxiliaire / Climatisation / EPS | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| France | |||

| Royaume-Uni | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'emballage de modules de puissance automobile ?

Le marché un atteint 3,34 milliards USD en 2025 et devrait croître à 4,57 milliards USD d'ici 2030.

Quel type de module mène la part de revenus aujourd'hui ?

Les modules de puissance intelligents ont détenu 38,1% des revenus 2024, servant les plateformes VE et hybrides sensibles aux coûts.

Pourquoi le segment de puissance nominale 601-1200 V croît-il le plus rapidement ?

Les constructeurs automobiles migrent vers les architectures 800 V qui réduisent le temps de charge, stimulant un TCAC de 6,9% dans cette bande de tension.

Comment les emballages wire-bondless améliorent-ils les performances ?

Ils abaissent l'inductance parasite et améliorent les chemins thermiques, supportant les dispositifs SiC et GaN haute température.

Quelle région domine le marché ?

L'Asie-Pacifique un détenu une part de 57,2% en 2024 grâce aux écosystèmes de fabrication VE et semiconducteurs intégrés.

Qu'est-ce qui freine une croissance de marché plus rapide ?

Les coûts élevés des substrats SiC et les normes de qualification fragmentées étendent les cycles de développement produit et limitent l'expansion de capacité.

Dernière mise à jour de la page le: