Taille et part du marché de l'électronique de puissance

Analyse du marché de l'électronique de puissance par Mordor Intelligence

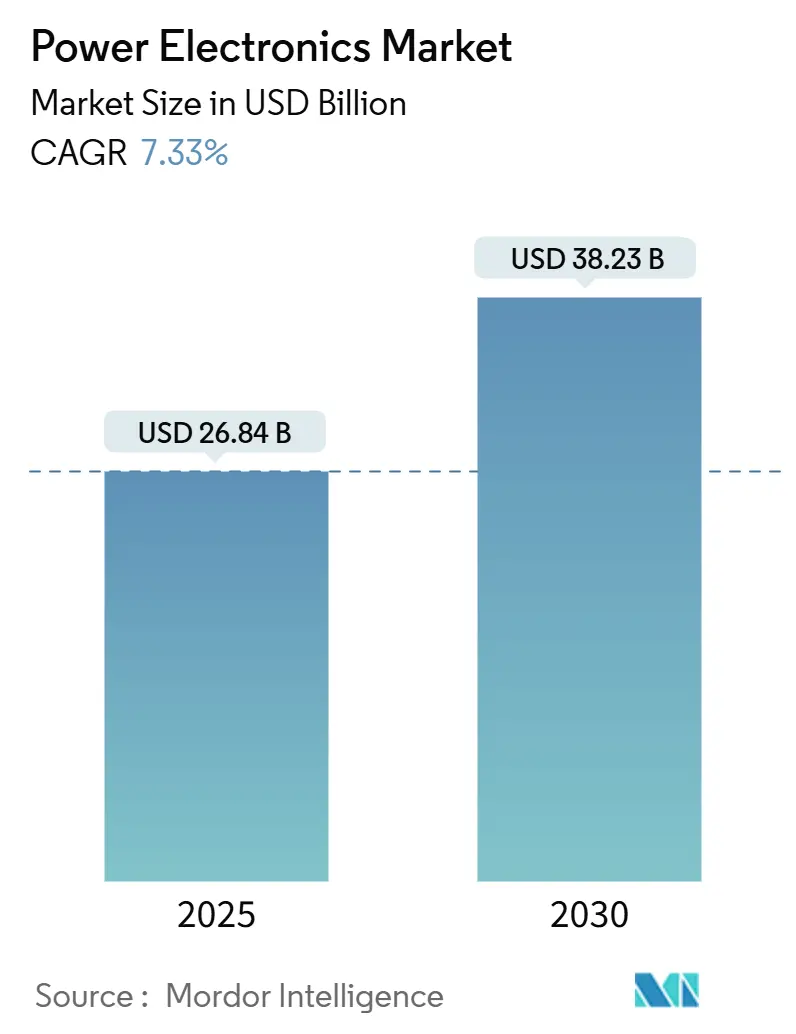

La taille du marché de l'électronique de puissance s'élevait à 26,84 milliards USD en 2025 et devrait atteindre 38,23 milliards USD d'ici 2030, reflétant un TCAC de 7,33 % durant cette période. La migration continue des systèmes silicium hérités vers les solutions au carbure de silicium et au nitrure de gallium sous-tend cette progression, permettant une efficacité, une densité de puissance et des facteurs de forme plus petits dans les applications critiques. La demande s'est accélérée alors que les constructeurs automobiles intensifiaient la production de véhicules électriques, que les services publics modernisaient les onduleurs d'énergie renouvelable et que les opérateurs de centres de données adoptaient des architectures à courant continu haute tension. L'adoption des semi-conducteurs à large bande interdite a également bénéficié du soutien des politiques régionales qui encourageaient la fabrication nationale de semi-conducteurs et l'infrastructure de mobilité électrique. Parallèlement, les initiatives de diversification de la chaîne d'approvisionnement, en particulier en Asie-Pacifique, ont renforcé la production localisée de substrats, d'épitaxie et d'emballage avancé, réduisant les délais de livraison et les risques de transport.

Principaux points à retenir du rapport

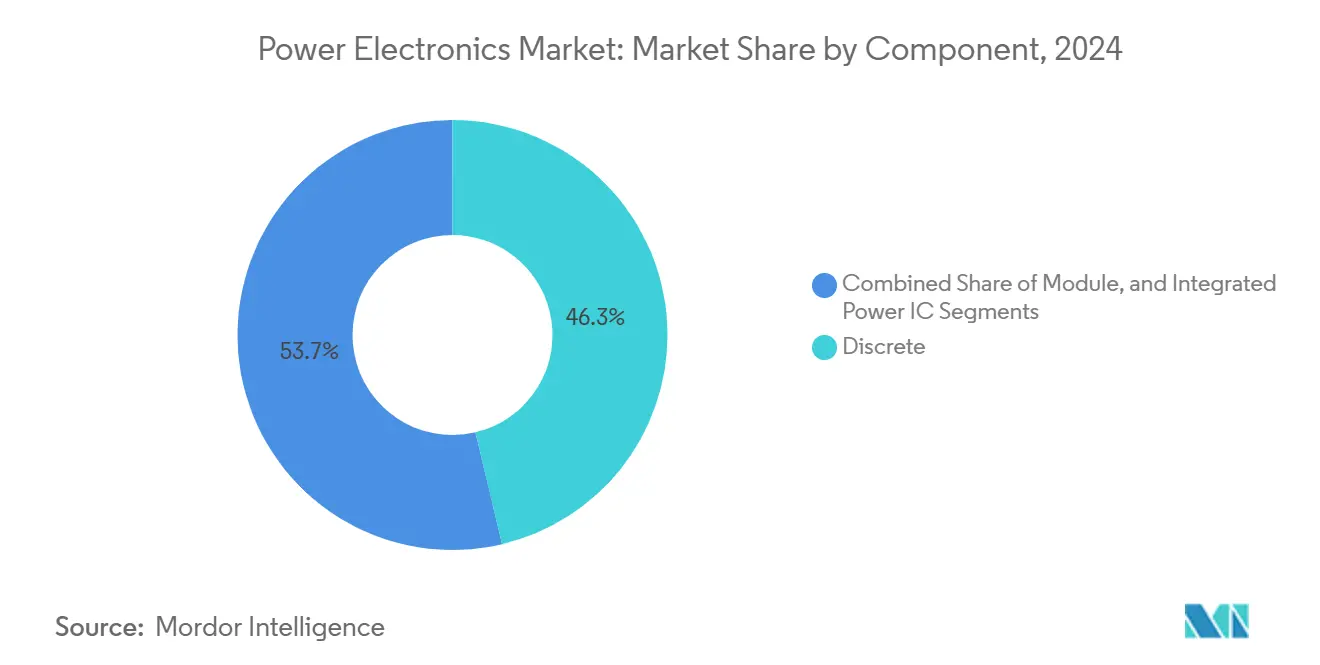

- Par composant, les dispositifs discrets ont mené avec 46,3 % de part de revenus en 2024, tandis que les modules ont enregistré le TCAC le plus rapide de 8,6 % jusqu'en 2030.

- Par type d'appareil, les MOSFET ont capturé 44,1 % de la part de marché de l'électronique de puissance en 2024 et s'étendent à un TCAC de 9,1 %.

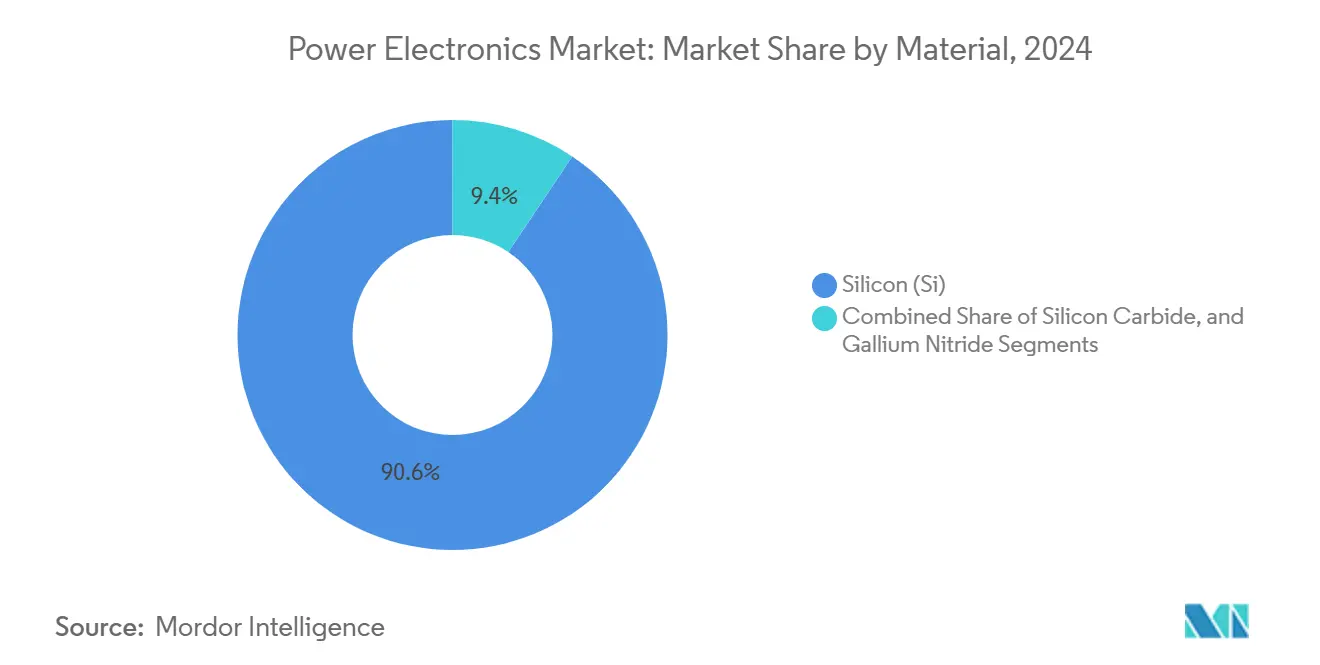

- Par matériau, le silicium a conservé une part de 90,6 % en 2024 ; le carbure de silicium progresse à un TCAC de 15,7 %.

- Par secteur d'utilisateur final, l'électronique grand public détenait une part de 28,2 % en 2024, tandis que les applications automobiles ont affiché un TCAC de 13,3 %.

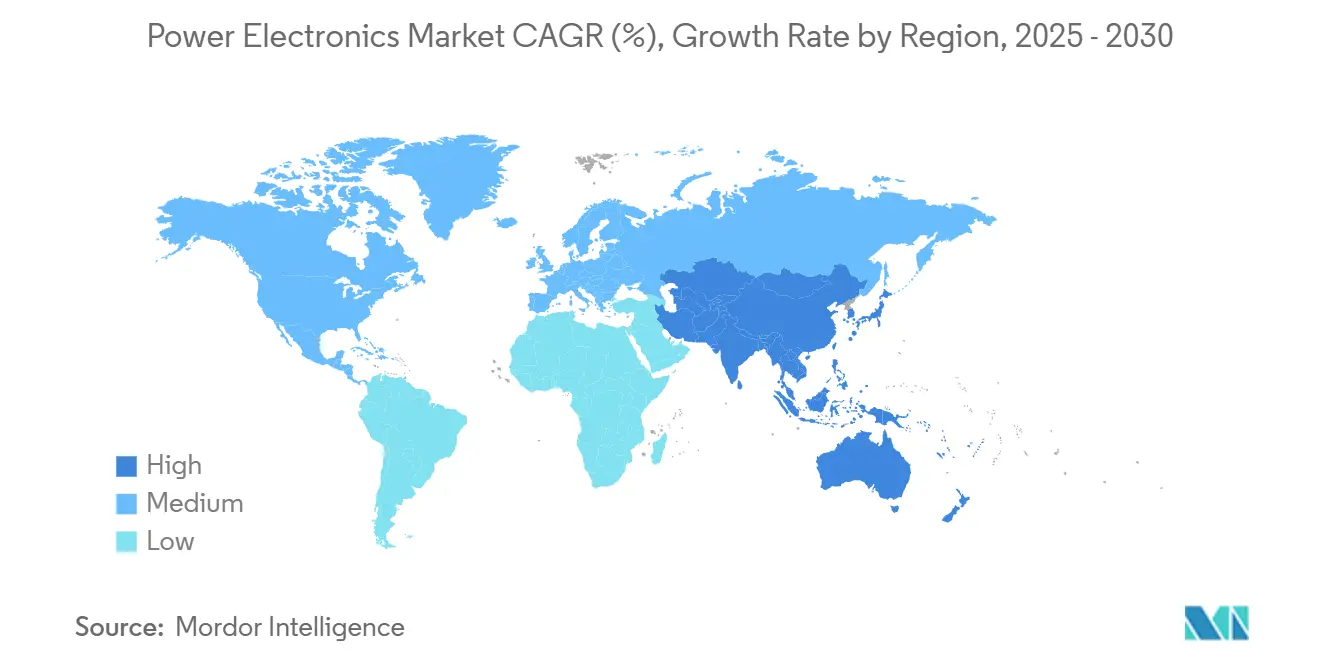

- Par géographie, l'Asie-Pacifique représentait 54,4 % de part de revenus en 2024 et augmente à un TCAC de 10,2 %.

Tendances et perspectives du marché mondial de l'électronique de puissance

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption accélérée des dispositifs SiC/GaN dans l'infrastructure de recharge rapide VE en Europe | +1.8% | Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Modernisations d'onduleurs de fermes solaires et éoliennes à grande échelle en Asie stimulant les modules de puissance haute tension | +1.2% | Asie-Pacifique, Moyen-Orient | Long terme (≥ 4 ans) |

| Déploiements de stations de base 5G nécessitant des amplificateurs de puissance RF haute efficacité en Amérique du Nord | +0.9% | Amérique du Nord, Asie-Pacifique | Court terme (≤ 2 ans) |

| Électrification des entraînements de moteurs industriels dépassant 7,5 kW en Asie du Sud-Est | +1.1% | Asie-Pacifique | Moyen terme (2-4 ans) |

| Programmes de stockage par batterie au niveau du réseau en Chine stimulant les convertisseurs de puissance bidirectionnels | +0.8% | Asie-Pacifique, retombées mondiales | Long terme (≥ 4 ans) |

| Modernisation du DoD américain vers des plateformes tout électrique stimulant l'électronique de puissance robuste | +0.6% | Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption accélérée des dispositifs SiC et GaN dans l'infrastructure de recharge rapide VE

Les opérateurs de réseaux de recharge européens ont priorisé les architectures 800 V qui nécessitent des MOSFET SiC de 1 200 V et 1 700 V pour atteindre les objectifs d'efficacité de connexion au réseau. Les projets soutenus par des programmes d'incitation sont standardisés sur des étages de puissance SiC qui réduisent les pertes énergétiques et rétrécissent les sous-systèmes de refroidissement. La collaboration entre les intégrateurs de systèmes et les fournisseurs de semi-conducteurs a raccourci les cycles de conception, tandis que les accords d'alliance avec les équipementiers automobiles ont assuré des engagements de volume à long terme. Les réglementations d'interopérabilité ont en outre créé des conditions équitables qui favorisent les chargeurs modulaires à haute densité basés sur des dispositifs à large bande interdite. Les déploiements réussis attirent l'attention mondiale, positionnant l'Europe comme le marché de référence pour les solutions de recharge rapide de nouvelle génération.[1]Navitas Semiconductor, "NVIDIA Selects Navitas to Collaborate on Next Generation 800V HVDC Architecture," navitassemi.com

Modernisations d'onduleurs de fermes solaires et éoliennes à grande échelle en Asie

Les fermes solaires à échelle industrielle en Chine, en Inde et au Vietnam ont remplacé les onduleurs silicium hérités par des modules basés sur SiC qui résistent aux hautes fréquences de commutation dans des environnements chauds et humides. Les derniers modules industriels de Wolfspeed ont fourni la fiabilité de cyclage thermique exigée par les onduleurs centralisés de 3 MW à 5 MW. Les développeurs d'éoliennes offshore ont adopté des étages de puissance similaires pour respecter les limites de taille et de poids sur les nacelles de turbines. Les fabricants sous contrat régionaux ont localisé l'assemblage pour éviter les droits d'importation, accélérant la parité des prix avec les alternatives silicium conventionnelles. Ces modernisations s'alignent avec les normes gouvernementales de portefeuille d'énergies renouvelables, maintenant les tarifs énergétiques compétitifs dans les économies émergentes.

Déploiements de stations de base 5G nécessitant des amplificateurs de puissance RF haute efficacité

Les déploiements d'ondes millimétriques dans les corridors urbains denses ont exigé des dispositifs GaN HEMT qui offrent une efficacité de puissance ajoutée supérieure au silicium LDMOS. Les fournisseurs de réseaux ont spécifié des modules frontaux GaN pour réduire les charges thermiques et étendre la couverture radio par site. Les accords d'approvisionnement entre les fabricants de composants et les opérateurs de télécommunications ont garanti des expéditions pluriannuelles, réduisant les risques d'expansion de capacité. La technologie GaN de qualité défense a simultanément progressé, fournissant des dispositifs durcis qui migrent finalement vers les conceptions de stations de base civiles. Les économies d'échelle qui en résultent réduisent davantage les barrières de coût pour les déploiements commerciaux.

Électrification des entraînements de moteurs industriels supérieurs à 7,5 kW en Asie du Sud-Est

Les usines de textile, de plastiques et de transformation alimentaire en Thaïlande et en Malaisie ont modernisé les variateurs de fréquence avec des modules SiC, réalisant des économies d'énergie à deux chiffres et une distorsion harmonique réduite. Les fabricants ont adopté des topologies de redresseur à 12 impulsions qui bénéficient de la commutation haute fréquence, et les incitations sous les programmes nationaux d'efficacité énergétique ont compensé les primes matérielles initiales. Les fournisseurs d'électronique de puissance ont répondu en offrant des conceptions de référence spécifiques à l'application et une formation sur site, accélérant les cycles de qualification. La tendance fournit un plan directeur pour d'autres centres de fabrication en développement cherchant à réduire l'intensité énergétique industrielle.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Goulots d'étranglement de la chaîne d'approvisionnement pour les plaquettes SiC 150 mm+ limitant la production de volume | -1.4% | Mondial, aigu en Asie-Pacifique | Court terme (≤ 2 ans) |

| Contraintes de gestion thermique d'emballage au-dessus des modules 1,2 kV | -0.8% | Mondial | Moyen terme (2-4 ans) |

| CAPEX élevé pour les fabs à large bande interdite 200 mm entravant les nouveaux entrants | -0.6% | Mondial, barrières dans les marchés émergents | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Goulots d'étranglement de la chaîne d'approvisionnement pour les plaquettes SiC de 150 mm et plus

Les pénuries chroniques de substrats ont contraint les montées en volume, maintenant les prix de vente moyens élevés. Les défis de liquidité temporaires de Wolfspeed ont augmenté l'exposition au risque pour les partenaires qui comptaient sur sa feuille de route 200 mm, conduisant Renesas à abandonner sa plateforme SiC prévue.[2]EE Journal, "Infineon to Revolutionize Power Delivery Architecture for Future AI Server Racks with NVIDIA," eejournal.com Les nouveaux entrants chinois ont accéléré les ajouts de capacité mais ont fait face à des obstacles de qualification avec les clients automobiles. Le décalage pluriannuel entre les fabs annoncées et la préparation de production a compliqué la précision des prévisions de demande pour les fabricants de dispositifs et les équipementiers de systèmes. En conséquence, plusieurs constructeurs automobiles ont exécuté des stratégies de double approvisionnement pour couvrir les allocations de plaquettes.

Contraintes de gestion thermique d'emballage au-dessus des modules 1,2 kV

Les modules haute tension approchant 1 700 V ont rencontré des limitations d'étalement de chaleur où le câblage conventionnel et les gels de silicone dégradaient la fiabilité aux températures de jonction au-delà de 150 °C. Navitas a introduit des interconnexions à clip de cuivre et à argent fritté dans sa plateforme SiCPAK, réduisant la résistance thermique, bien qu'à un coût unitaire plus élevé. Les utilisateurs finaux ont pesé ces primes contre les économies au niveau du système dans le matériel de refroidissement. Les retards de développement dans les matériaux d'interface thermique et les technologies de substrat ont empêché des réductions de coût immédiates, reportant l'adoption dans les applications industrielles sensibles aux prix.

Analyse par segment

Par composant : les modules pilotent la tendance d'intégration

Les modules de puissance ont affiché un TCAC de 8,6 % jusqu'en 2030 alors que les équipes de conception ont opté pour des assemblages pré-emballés qui simplifient la disposition thermique et le blindage électromagnétique. En 2024, les transistors et diodes discrets ont encore contribué à 46,3 % des revenus, préservant la flexibilité dans les équipements d'usine grand public et de faible puissance. La demande de modules a bondi dans les onduleurs de traction et les convertisseurs d'énergie renouvelable au-dessus de 50 kW où l'intégration des pilotes de grille, capteurs de température et isolation a réduit les cycles de développement. Les substrats de refroidissement intégrés sont entrés en production pilote, poussant la densité de puissance des modules vers le haut et permettant des boîtiers d'onduleur plus petits dans les véhicules électriques. Les CI de puissance intégrés ont gagné des parts dans les adaptateurs de chargeur rapide en dessous de 100 W, combinant contrôle et commutation dans un seul package plastique qui répond aux contraintes de taille strictes. Les marques de smartphones ont adopté ces solutions GaN monolithiques pour atteindre une charge de 65 W dans des prises murales compactes. La taille du marché de l'électronique de puissance pour les modules devrait s'étendre régulièrement alors que les fournisseurs automobiles transitent vers des plateformes 800 V, tandis que les victoires de conception grand public soutiennent le volume dans les dispositifs discrets.

La standardisation à l'échelle du marché sur les packages moulés par transfert a offert des réductions de coût et une meilleure résistance à l'humidité pour les entraînements industriels opérant dans des climats difficiles. Les fabricants ont exploité des lignes d'assemblage automatisées pour répondre aux besoins de production croissants, particulièrement en Asie-Pacifique. Les dispositifs discrets ont néanmoins conservé une présence importante dans les ballasts d'éclairage, les appareils électroménagers et les contrôleurs robotiques, où les dispositions de carte personnalisées et les classes de tension diverses l'ont emporté sur l'avantage d'intégration. Sur la durée de prévision, la disponibilité accrue de plaquettes de carbure de silicium inclinera davantage la part vers les modules, mais les volumes discrets diminueront graduellement plutôt que de s'effondrer.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'appareil : la domination MOSFET s'étend aux technologies

Les MOSFET ont capturé 44,1 % des revenus de 2024 et leur TCAC de 9,1 % les positionne comme la catégorie de dispositif à la fois la plus grande et à la croissance la plus rapide. L'architecture se prête à la R&D incrémentale, évidente dans la plateforme Gen 4 de Wolfspeed qui a réduit la résistance à l'état passant tout en maintenant des exigences de pilotage de grille familières. Les topologies de résonance haute fréquence dans les adaptateurs de chargeur et les micro-onduleurs solaires ont gravité vers les MOSFET GaN en mode d'amélioration, tandis que les MOSFET SiC planaires ont excellé dans les étages de traction de véhicule au-dessus de 100 kW. Les IGBT sont restés essentiels dans la propulsion ferroviaire et les gros entraînements industriels, soutenant la demande dans les classes de puissance au-delà des limites pratiques MOSFET. Les thyristors ont continué à servir les démarreurs progressifs liés au réseau et les liaisons HVDC, bien que leur contribution globale ait diminué.

Les fabricants de dispositifs ont introduit des diodes Schottky co-emballées avec des MOSFET SiC, atténuant les contraintes de récupération inverse et simplifiant les dispositions de carte. Pendant ce temps, les fournisseurs de nitrure de gallium ont amélioré le comportement dynamique RDS(on) pour étendre la durée de vie des dispositifs dans des conditions de commutation dure. Le marché de l'électronique de puissance continue de récompenser l'innovation MOSFET car le facteur de forme s'aligne avec les écosystèmes de pilotes existants, abaissant les barrières de conception pour les ingénieurs système. Les changements de parts futurs dépendront de la tarification des plaquettes à large bande interdite et de la vitesse de qualification automobile pour les grilles MOSFET de nouvelle génération.

Par matériau : le carbure de silicium perturbe la domination héritée

Le silicium détenait 90,6 % de part de revenus en 2024, pourtant les revenus du carbure de silicium ont progressé à un TCAC de 15,7 % alors que les marchés finaux valorisaient les gains d'efficacité par rapport aux différentiels de coût initiaux. Les équipementiers automobiles ont adopté le SiC pour les chargeurs embarqués et les onduleurs de traction, rapportant une autonomie de conduite accrue et un matériel de refroidissement réduit. L'achat de 115 millions USD par onsemi du portefeuille JFET de Qorvo a souligné la bousculade pour la propriété intellectuelle qui accélère l'intégration verticale. Le nitrure de gallium a pris de l'élan dans les adaptateurs de combinés, les alimentations de serveurs d'entreprise et les radars à réseau phasé en raison de sa haute mobilité électronique.

Les politiques industrielles régionales ont stimulé la fabrication locale de plaquettes. Infineon a ouvert une installation de 2 milliards USD à Kulim, en Malaisie, renforçant le leadership de l'Asie-Pacifique dans la production de substrats et de dispositifs.[3]Infineon Technologies AG, "Infineon Opens the World's Largest and Most Efficient SiC Power Semiconductor Fab in Malaysia," infineon.com Cette proximité avec les fabricants sous contrat a réduit les coûts logistiques et atténué le risque géopolitique. Le silicium conservera sa pertinence dans les applications de volume sensibles aux coûts, bien que sa part diminue graduellement à mesure que les courbes d'apprentissage abaissent les points de prix SiC et GaN. La part de marché de l'électronique de puissance détenue par le silicium chute modestement jusqu'en 2030, partiellement compensée par des modules hybrides qui mélangent les puces Si et SiC pour des véhicules de milieu de gamme compétitifs en coût.

Par secteur d'utilisateur final : l'électrification automobile accélère la croissance

L'électronique grand public représentait 28,2 % de part de revenus en 2024, couvrant les adaptateurs muraux de chargeur rapide, les blocs d'alimentation d'ordinateurs portables et les consoles de jeu qui poursuivaient une efficacité supérieure et une taille compacte. Samsung, entre autres, a utilisé les CI GaN de Navitas pour fournir des sorties de 25 W à 65 W dans des chargeurs de taille poche. Le secteur automobile a affiché un TCAC de 13,3 % alors que les modèles à batterie électrique ont gagné des parts de marché, nécessitant des groupes motopropulseurs basés sur SiC qui gèrent des tensions jusqu'à 1 000 V. Les chargeurs embarqués intégrant une capacité bidirectionnelle ont permis les services énergétiques véhicule-domicile, étendant le contenu semi-conducteur par voiture.

L'automatisation industrielle a adopté des entraînements haute vitesse et des unités de soudage qui bénéficient de pertes de commutation réduites, tandis que le segment TIC a connu une expansion vive aux côtés du déploiement radio 5G et des constructions de centres de données hyperscale. Les applications d'énergie et de puissance ont gagné en pertinence en raison de projets de stockage à grande échelle qui nécessitent des convertisseurs bidirectionnels avec une réponse milliseconde aux déviations de fréquence. L'aérospatiale et la défense ont soutenu une demande de niche pour des commutateurs GaN durcis aux radiations dans les plateformes spatiales. L'équipement de santé est resté stable, se concentrant sur l'imagerie portable et les outils chirurgicaux de précision qui valorisent les étages de puissance à faible bruit.

Analyse géographique

L'Asie-Pacifique a généré 54,4 % des revenus mondiaux en 2024 et élargit son avance avec un TCAC de 10,2 %. Les programmes nationaux en Chine, au Japon et en Corée du Sud ont financé les fabs de plaquettes, l'assemblage de modules et les chaînes d'approvisionnement de véhicules électriques, assurant la disponibilité locale des substrats et de l'emballage avancé. Les autorités japonaises ont promis 67 milliards USD pour soutenir les flottes de semi-conducteurs domestiques, aidant des entreprises comme Sony et Mitsubishi Electric, et renforçant les collaborations de recherche universitaire. La Chine continentale a exploité les économies d'échelle dans la croissance matérielle et l'assemblage backend pour approvisionner rapidement les clients régionaux, abaissant le coût rendu malgré les écarts technologiques dans la pointe avancée.

L'Amérique du Nord est restée la deuxième plus grande région, associant les forces d'innovation aux marchés finaux prospères dans les serveurs IA, les camionnettes électriques et les micro-réseaux renouvelables. Les incitations au niveau des États ont attiré de nouvelles usines de plaquettes SiC et ont aidé à sécuriser le capital pour les transitions 200 mm. L'approvisionnement de défense a continué à financer la recherche GaN tolérante aux radiations, qui a ensuite filtré dans les systèmes de télécommunications commerciales. La taille du marché de l'électronique de puissance en Amérique du Nord est sur une trajectoire ascendante alors que les opérateurs de centres de données adoptent des architectures 400 V DC qui réduisent l'utilisation de cuivre et améliorent la densité de rack.

L'Europe a concentré les ressources sur les corridors de recharge e-mobilité et le stockage au niveau du réseau. Les décideurs politiques ont mandaté l'interopérabilité du matériel de recharge, favorisant indirectement l'adoption SiC en raison de son efficacité à 800 V. Les fournisseurs automobiles Tier 1 se sont associés avec des fournisseurs de semi-conducteurs pour co-développer des onduleurs de traction, créant des plateformes de référence intégrées qui accélèrent l'homologation. La région Moyen-Orient et Afrique, bien que partant d'une base plus petite, a investi dans de grandes centrales photovoltaïques et des installations de dessalement qui nécessitent des étages d'onduleur robustes. Les opportunités de l'Amérique du Sud ont émergé des corridors éoliens au Brésil et en Argentine et des règles de contenu local qui encouragent l'assemblage de modules de puissance dans la région. Collectivement, ces dynamiques maintiennent l'expansion du marché de l'électronique de puissance sur tous les continents, bien que les taux varient avec la maturité industrielle et le soutien politique.

Paysage concurrentiel

L'arène concurrentielle est restée modérément fragmentée. Infineon, STMicroelectronics et Mitsubishi Electric ont défendu les portefeuilles silicium de base tout en intensifiant la production SiC par des ajouts de capacité et des contrats d'approvisionnement stratégiques. Wolfspeed, Navitas Semiconductor et GaN Systems se sont concentrés sur des plateformes à large bande interdite disruptives, exploitant les victoires de conception dans les chargeurs rapides, les onduleurs de traction et les serveurs IA pour gagner en visibilité de marque. L'acquisition par onsemi des actifs SiC JFET de Qorvo a clarifié son intention de construire une chaîne SiC verticalement intégrée qui couvre substrat, épitaxie et dispositifs finis.

Les alliances stratégiques ont remodelé les relations de chaîne de valeur. NVIDIA s'est associé avec Infineon et Navitas pour co-développer des architectures de puissance DC haute tension 800 V pour les racks de serveurs IA de nouvelle génération.[4]DIGITIMES Asia, "Renesas Scraps SiC Production Plan Amid Rising Chinese Challenge," digitimes.com Les équipementiers automobiles ont verrouillé des accords d'approvisionnement de plaquettes pluriannuels pour se protéger contre les pénuries de substrats, tandis que les fabricants d'onduleurs ont collaboré avec les fournisseurs de modules pour intégrer des pilotes de grille avancés et des caractéristiques de refroidissement. Les innovations d'espace blanc ont émergé alors que les startups poursuivaient les disjoncteurs à état solide, les chargeurs sans fil haute fréquence et les alimentations compactes pour les déploiements IA de périphérie. L'intensité capitalistique des fabs SiC 200 mm a découragé les nouveaux entrants de terrain vierge, orientant les nouveaux venus vers des modèles fab-light ou de licence.

La résilience de la chaîne d'approvisionnement est devenue un différenciateur concurrentiel. Les entreprises ont investi dans le double approvisionnement de réacteurs épi, graveurs de tranchées et équipement de frittage pour atténuer les risques géopolitiques. L'expertise d'emballage s'est avérée également décisive ; les entreprises avec une capacité interne pour combiner les interconnexions à clip de cuivre, les substrats métalliques isolés et le refroidissement micro-canal intégré ont gagné des créneaux de conception précoce dans les plateformes de référence d'onduleur automobile. Les portefeuilles de propriété intellectuelle autour des topologies de tranchée, des empilements d'oxyde de grille et des traitements d'amélioration de durée de vie ont servi de jetons de négociation dans les accords de licence croisée qui ont assemblé des forces complémentaires. Alors que les volumes grimpent, les économies d'échelle favorisent les titulaires avec accès au financement et aux réseaux d'application de terrain mondiaux, bien que les spécialistes de niche puissent encore capturer la marge dans les coins haute performance du marché de l'électronique de puissance.

Leaders de l'industrie de l'électronique de puissance

-

ON Semiconductor Corporation

-

ABB Ltd.

-

Infineon Technologies AG

-

Texas Instruments Inc.

-

ROHM Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Wolfspeed a lancé la technologie MOSFET Gen 4 destinée aux modules haute puissance automobiles et industriels.

- Mai 2025 : NVIDIA a sélectionné Navitas Semiconductor pour co-développer des architectures HVDC 800 V pour serveurs IA.

- Mai 2025 : Infineon a annoncé un effort conjoint avec NVIDIA pour remodeler la fourniture de puissance pour les futurs racks de serveurs IA.

- Avril 2025 : Navitas s'est associé avec Great Wall Power pour cibler la distribution de centres de données 400 V DC.

Portée du rapport mondial sur le marché de l'électronique de puissance

L'électronique de puissance inclut des composants tels que condensateurs, inductances et autres dispositifs semi-conducteurs utilisés dans la gestion de puissance de divers systèmes. De plus, l'électronique de puissance intègre l'énergie, les systèmes de contrôle et les dispositifs électroniques.

L'étude inclut deux types de composants et matériaux pour diverses industries d'utilisateurs finaux. Le paysage concurrentiel a été considéré pour calculer la pénétration de l'électronique de puissance et l'implication des acteurs clés dans les stratégies de croissance organique et inorganique. Ces entreprises innovent continuellement leurs produits pour augmenter leur part de marché et leur rentabilité. De plus, l'étude de marché s'est également concentrée sur l'impact de la pandémie COVID-19 sur l'écosystème de marché.

Le marché de l'électronique de puissance est segmenté par composant (discret et modules), par matériau (silicium/germanium, carbure de silicium (SiC) et nitrure de gallium (GaN)), par secteur d'utilisateur final (automobile, électronique grand public, IT et télécommunications, militaire et aérospatiale, industriel, énergie et puissance, et autres secteurs d'utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine et Moyen-Orient et Afrique). La taille du marché et les prévisions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Discret |

| Module |

| CI de puissance intégré |

| MOSFET |

| IGBT |

| Thyristor |

| Diode |

| Silicium (Si) |

| Carbure de silicium (SiC) |

| Nitrure de gallium (GaN) |

| Électronique grand public |

| Automobile (xEV, recharge) |

| TIC et télécommunications |

| Industriel (entraînements, automatisation) |

| Énergie et puissance (renouvelables, HVDC) |

| Aérospatiale et défense |

| Équipement de santé |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Taïwan | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par composant | Discret | ||

| Module | |||

| CI de puissance intégré | |||

| Par type d'appareil | MOSFET | ||

| IGBT | |||

| Thyristor | |||

| Diode | |||

| Par matériau | Silicium (Si) | ||

| Carbure de silicium (SiC) | |||

| Nitrure de gallium (GaN) | |||

| Par secteur d'utilisateur final | Électronique grand public | ||

| Automobile (xEV, recharge) | |||

| TIC et télécommunications | |||

| Industriel (entraînements, automatisation) | |||

| Énergie et puissance (renouvelables, HVDC) | |||

| Aérospatiale et défense | |||

| Équipement de santé | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Taïwan | |||

| Inde | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur projetée du marché de l'électronique de puissance d'ici 2030 ?

Le marché devrait atteindre 38,23 milliards USD d'ici 2030, contre 26,84 milliards USD en 2025.

Quel segment de composant s'étend le plus rapidement ?

Les modules de puissance présentent la croissance la plus élevée, enregistrant un TCAC de 8,6 % jusqu'en 2030.

Pourquoi l'adoption du carbure de silicium s'accélère-t-elle dans les applications automobiles ?

Les dispositifs SiC améliorent l'efficacité des onduleurs de traction, réduisent les exigences de refroidissement et étendent l'autonomie de conduite, justifiant leur coût matériel plus élevé.

Quelle région mène le marché de l'électronique de puissance en termes de revenus ?

L'Asie-Pacifique détenait 54,4 % des revenus mondiaux en 2024 et maintient le TCAC le plus rapide de 10,2 %.

Comment les contraintes de chaîne d'approvisionnement affectent-elles la croissance du marché ?

La disponibilité limitée des plaquettes SiC de 150 mm et 200 mm restreint la production de dispositifs, retardant les cycles de conception et soutenant des prix de vente moyens plus élevés.

Quels mouvements stratégiques les acteurs majeurs font-ils pour sécuriser le leadership à large bande interdite ?

Les entreprises acquièrent des actifs de propriété intellectuelle, signent des contrats de plaquettes à long terme et investissent dans l'emballage avancé pour intégrer efficacement les fonctions de refroidissement et de pilotage de grille.

Dernière mise à jour de la page le: