Taille et parts du marché du tableau de bord automobile

Analyse du marché du tableau de bord automobile par Mordor Intelligence

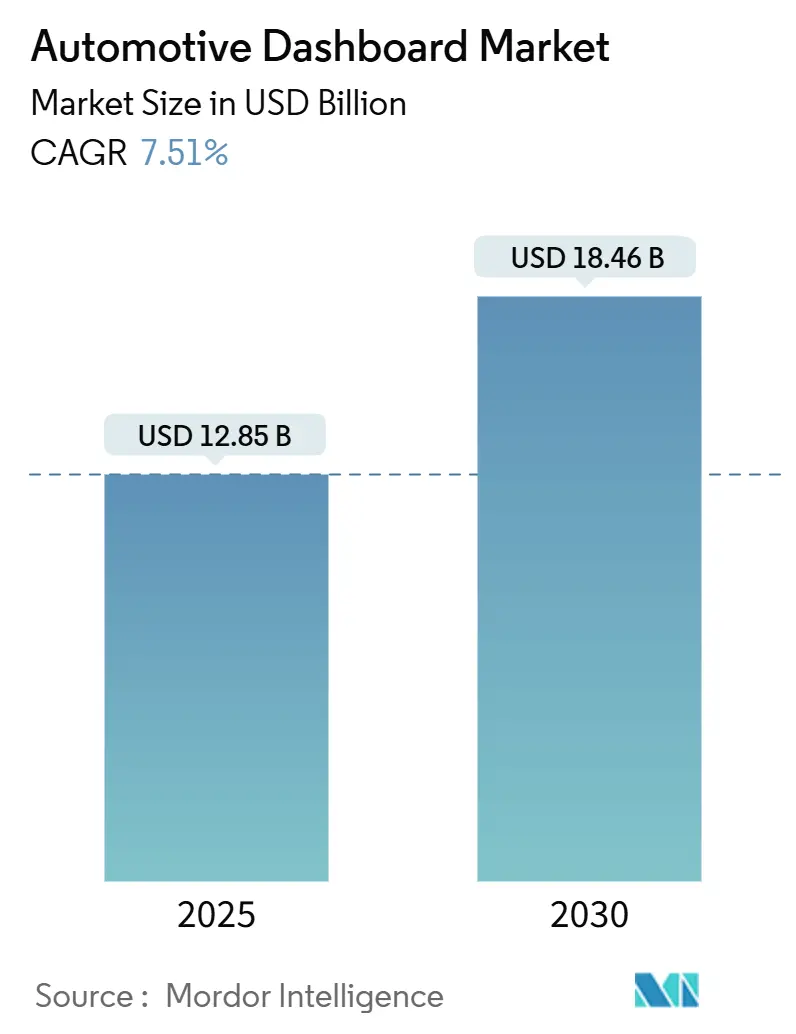

La taille du marché du tableau de bord automobile s'élève à 12,85 milliards USD en 2025 et devrait atteindre 18,46 milliards USD d'ici 2030, reflétant un TCAC de 7,51 %. Une forte dynamique provient du passage vers des cockpits entièrement numériques, des exigences de sécurité mondiales plus strictes pour la lisibilité des affichages, et des volumes croissants de véhicules électriques qui favorisent les intérieurs définis par logiciel. Les équipementiers d'origine (OEM) remplacent les compteurs analogiques par des écrans configurables construits sur des architectures de contrôleurs de domaine qui réduisent le nombre d'unités de contrôle électronique et la complexité du câblage. L'Asie-Pacifique continue d'ancrer l'échelle de production grâce à la capacité chinoise de panneaux d'affichage et une chaîne d'approvisionnement VE locale étendue. Pendant ce temps, les tableaux de bord hybrides à double mode qui mélangent les commandes physiques avec les affichages tactiles gagnent en traction alors que les OEM se préparent aux mandats européens qui exigent un accès tactile aux fonctions critiques.

Principales conclusions du rapport

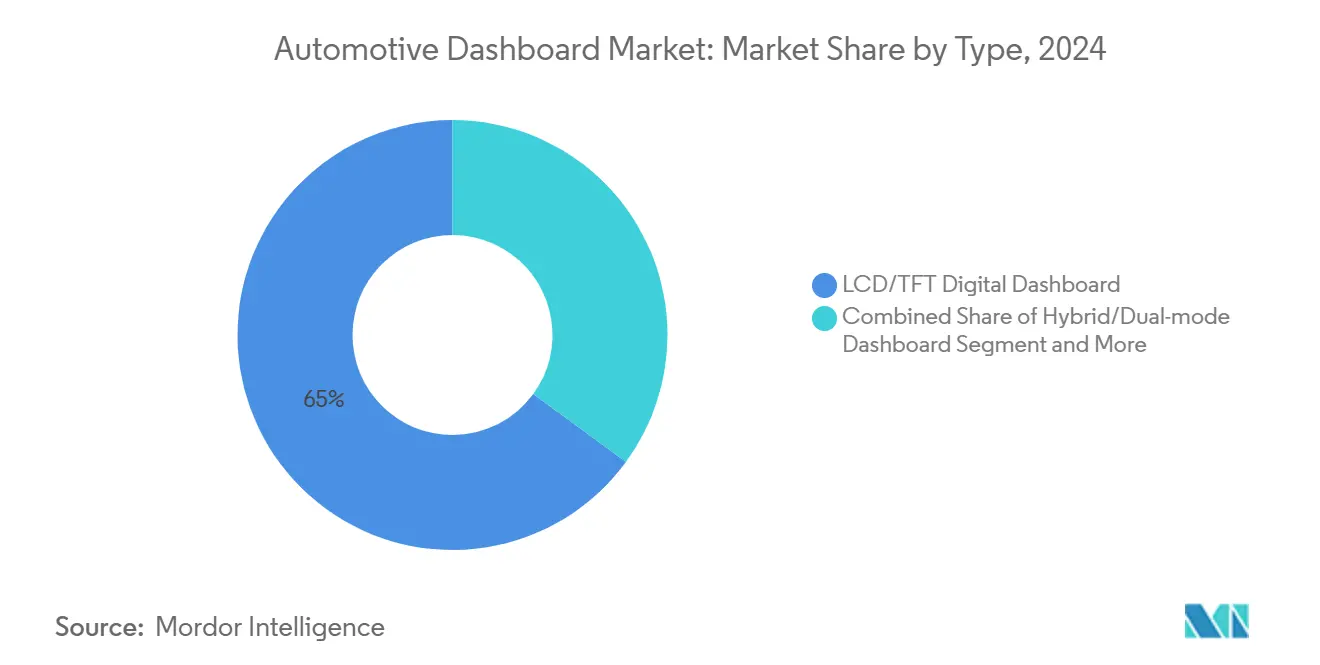

- Par type, les tableaux de bord numériques LCD/TFT ont dominé avec 64,95 % de part de revenus en 2024 ; le segment hybride à double mode enregistre la croissance la plus rapide à un TCAC de 9,14 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières ont capturé 76,31 % de la part du marché du tableau de bord automobile en 2024 tout en s'étendant à un TCAC de 8,45 % jusqu'en 2030.

- Par canal de vente, les installations OEM ont détenu 88,52 % des revenus de 2024 ; le marché secondaire devrait croître de 9,66 % annuellement jusqu'en 2030.

- Par composant, les panneaux d'affichage ont représenté 46,33 % de part de la taille du marché du tableau de bord automobile en 2024 ; l'électronique de contrôle et les modules système-sur-puce affichent la hausse la plus rapide à un TCAC de 8,15 %.

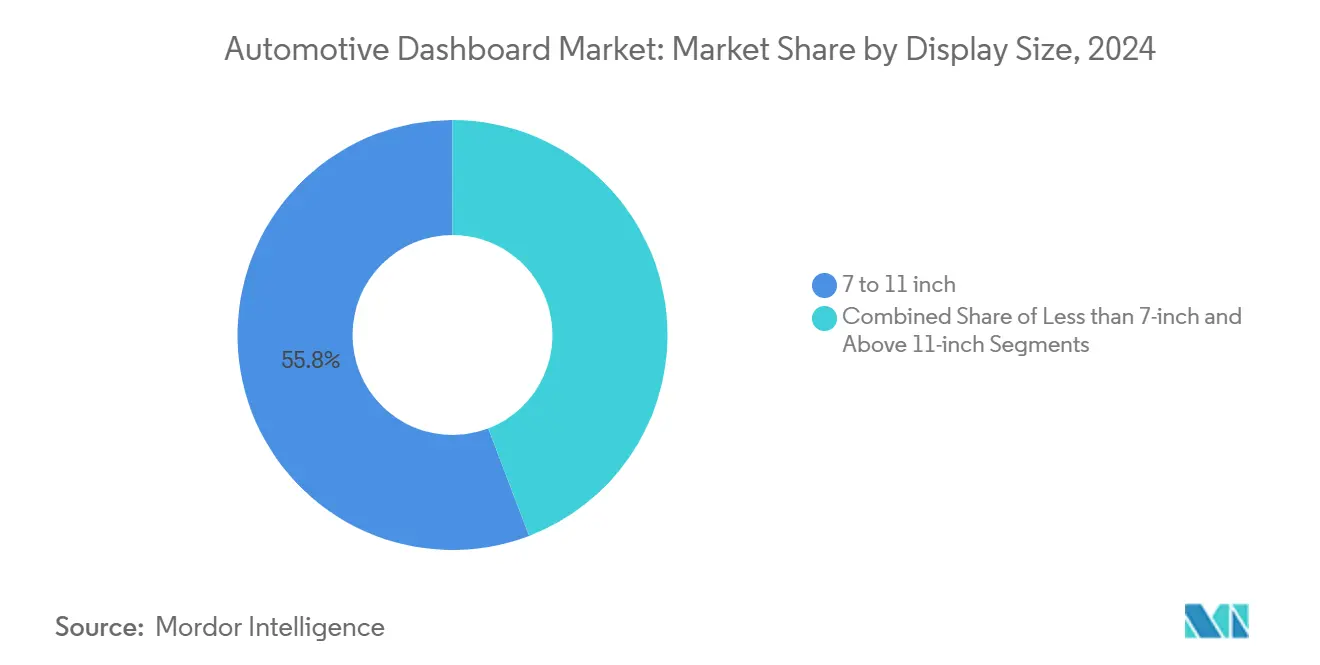

- Par taille d'affichage, les écrans de 7-11 pouces ont commandé 55,82 % de part en 2024, tandis que les panneaux de plus de 11 pouces s'étendront à un TCAC de 8,93 %.

- Par technologie, les tableaux de bord LCD ont détenu 67,18 % de part de revenus en 2024 ; les solutions OLED et Mini-LED progressent le plus rapidement à un TCAC de 9,44 % jusqu'en 2030.

- Par géographie, l'Asie-Pacifique un mené avec 49,55 % de part de revenus en 2024 ; elle enregistre également le TCAC régional le plus fort de 9,54 % jusqu'en 2030.

Tendances et perspectives du marché mondial du tableau de bord automobile

Analyse d'impact des moteurs

| Moteur | ( ~ ) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Boom de la production VE et cockpits intégrés | +2.1% | Chine, UE, Amérique du Nord | Long terme (≥ 4 ans) |

| Adoption des compteurs numériques | +1.8% | Mondial, APAC en tête | Moyen terme (2-4 ans) |

| Demande d'infodivertissement connecté et IHM | +1.5% | Mondial, segments premium d'abord | Moyen terme (2-4 ans) |

| Réglementations de sécurité pour la lisibilité des affichages | +1.2% | Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Architectures de contrôleurs de domaine à faible coût | +0.9% | Cœur APAC, propagation mondiale | Moyen terme (2-4 ans) |

| Tableaux de bord définis par logiciel monétisés OTA | +0.7% | Adopteurs précoces Amérique du Nord et UE | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Boom de la production VE et cockpits intégrés

Les architectures de batteries électriques suppriment les contraintes mécaniques, donnant aux concepteurs la liberté de fusionner les compteurs, l'infodivertissement et les affichages tête haute en surfaces homogènes. Le concept EVI de Yanfeng remplace le panneau d'instruments traditionnel par des modules Intelligent Cabin intégrés aux sièges qui montrent les possibilités d'un plancher VE plat. ECARX un livré 2 millions d'unités de cockpit numérique en 2024, principalement aux constructeurs VE chinois, soulignant l'effet d'échelle de l'électrification.[1]ECARX Holdings, ' Rapport annuel 2024 ', ir.ecarxgroup.com

Adoption des compteurs numériques

Les constructeurs automobiles éliminent rapidement les jauges mécaniques au profit de compteurs configurable par logiciel qui rationalisent le nombre de pièces et permettent des mises à niveau continues de fonctionnalités. Le BMW Panoramic iDrive, prévu pour tous les nouveaux modèles à partir de fin 2025, élimine les cadrans physiques et prend en charge une personnalisation profonde grâce au système d'exploitation BMW X.[2]BMW Group, ' BMW Panoramic iDrive dévoilé au CES 2025 ', press.bmwgroup.com Une acceptation plus large s'étend aux modèles à gros volumes alors que les prix des affichages chutent, tandis que les régulateurs évaluent les risques de distraction et peuvent exiger des redondances tactiles pour les fonctions principales.

Demande d'infodivertissement connecté et IHM

Les clients s'attendent à une réactivité de niveau smartphone et une assistance vocale à l'intérieur du véhicule. Le déploiement par Volkswagen de Cerence Chat Pro ajoute une IA conversationnelle basée sur ChatGPT à travers les modèles européens, permettant un contrôle en langage naturel du climat, de la navigation et des médias. La même connectivité qui ravit les utilisateurs invite aussi des risques cybernétiques, incitant des validations ISO/SAE 21434 plus strictes avant que les tableaux de bord n'entrent en service.

Réglementations de sécurité pour la lisibilité des affichages

Les règles de visibilité d'affichage telles que FMVSS 101 obligent un étiquetage clair et une gestion de la luminosité dans toutes les conditions d'éclairage, poussant les fournisseurs à ajouter des revêtements anti-reflets et un contrôle de luminance adaptatif.[3]National Highway Traffic Safety Administration, ' FMVSS 101 Contrôles et affichages ', nhtsa.gov Les directives de Transports Canada limitent davantage les interactions en conduite, stimulant le développement d'affichages qui verrouillent les tâches non liées à la conduite lorsque le véhicule est en mouvement. Les capacités de conformité sont devenues un différenciateur concurrentiel, en particulier pour les plateformes mondiales qui doivent satisfaire plusieurs juridictions simultanément.

Analyse d'impact des freins

| Frein | ( ~ ) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Contraintes d'approvisionnement en semi-conducteurs | -1.8% | Secteur automobile mondial | Court terme (≤ 2 ans) |

| Coût élevé des panneaux OLED/Mini-LED | -1.4% | Mondial, segments premium | Moyen terme (2-4 ans) |

| Règles en attente sur la taille d'affichage/distraction tactile | -0.9% | UE principal, propagation mondiale | Court terme (≤ 2 ans) |

| Retards de certification cybersécurité | -0.6% | Marchés réglementés mondiaux | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Contraintes d'approvisionnement en semi-conducteurs

Les tableaux de bord automobiles dépendent fortement des microcontrôleurs à nœuds matures qui rivalisent avec les applications industrielles et IoT pour les créneaux de fonderie. Les dommages d'ouragan à l'extraction de quartz haute pureté en Caroline du Nord ont mis en évidence la fragilité des matériaux en amont et ont poussé les délais de livraison dans la gamme de 40 semaines au début 2024. Les fabricants ont atténué le risque grâce à l'approvisionnement multiple et aux reconceptions qui tolèrent des jeux de puces alternatifs, pourtant l'épisode un illustré comment des tampons d'inventaire minces peuvent retarder les lancements de nouveaux modèles.

Coût élevé des panneaux OLED/Mini-LED

Les tableaux de bord OLED pliables montrés par Samsung Display au CES 2025 font la une avec un contraste exceptionnel et une liberté de conception, mais restent confinés aux finitions de luxe en raison des coûts élevés de nomenclature de matériaux. Les augmentations de prix des substrats en verre tirées par l'énergie de plus de 10 % en 2024 pèsent davantage sur l'adoption, donc de nombreux OEM réservent ces panneaux aux modèles phares tandis que les lignes grand public s'en tiennent aux LCD améliorés.

Analyse par segments

Par type : La transformation numérique s'accélère

Les compteurs LCD/TFT ont dominé 2024 avec une part de revenus de 64,95 % du marché du tableau de bord automobile. La demande croît pour les dispositions hybrides à double mode qui intègrent des boutons rotatifs ou des boutons-poussoirs autour d'un affichage principal, s'étendant à un TCAC de 9,14 % alors que les OEM se couvrent contre les règles européennes de contrôle tactile à venir.

Les solutions hybrides équilibrent les objectifs de coût avec la conformité de sécurité. Les fournisseurs tels que Continental intègrent maintenant des revêtements anti-reflets et des traitements anti-buée pour maintenir la compétitivité des LCD. Les marques premium poussent vers des OLED courbes pleine largeur, pourtant les modèles de volume favorisent les hybrides qui permettent des mises à niveau par phases sans re-certification.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Les voitures particulières étendent leur avance

Les voitures particulières ont représenté 76,31 % des revenus de 2024, reflétant de gros volumes de production et une adoption plus rapide des fonctionnalités connectées. Ce segment devrait progresser à un TCAC de 8,45 % alors que les propriétaires valorisent les interfaces personnalisées et les chemins de mise à niveau Au-dessus-the-air.

Les flottes commerciales adoptent les tableaux de bord numériques plus lentement, bien que les fourgonnettes de livraison légères bénéficient des tableaux de bord télématiques qui automatisent les données de route et de maintenance. Les camions lourds restent conservateurs, mais les mandats de journalisation électronique et de sécurité élèvent graduellement la pénétration des compteurs numériques.

Par canal de vente : Cœur OEM avec marché secondaire croissant

Les systèmes installés en usine ont capturé 88,52 % du marché du tableau de bord automobile en 2024, soutenus par une intégration étroite avec les réseaux de véhicules. Le marché secondaire montre une dynamique plus forte à 9,66 % de TCAC, tirée par les propriétaires qui modernisent les véhicules plus anciens avec des écrans compatibles Bluetooth et des adaptateurs CarPlay sans fil.

Les installateurs indépendants font face à une complexité croissante en raison des calibrages d'assistance avancée au conducteur, pourtant la croissance persiste parce que les flottes vieillissantes cherchent des mises à niveau de connectivité bien avant le remplacement de véhicule.

Par composant : La puissance de traitement prend de l'avance

Les panneaux d'affichage ont représenté 46,33 % des revenus de 2024, mais l'électronique de contrôle et les unités système-sur-puce sont la tranche à croissance la plus rapide à 8,15 % de TCAC. Les contrôleurs de domaine de nouvelle génération regroupent CPU, GPU et accélération IA pour piloter plusieurs affichages et gérer les mises à jour sécurisées Au-dessus-the-air.

Les piles logicielles et les kits d'outils d'interface homme-machine génèrent des flux de revenus collants alors que les constructeurs automobiles licencient des assistants vocaux et des magasins d'applications. Les garnitures structurelles et les interfaces CVC évoluent en assemblages modulaires pour rationaliser la personnalisation de cabine.

Par taille d'affichage : Les grands écrans gagnent du terrain

Les panneaux entre 7 et 11 pouces ont conservé une part de 55,82 % en 2024, prisés pour l'efficacité des coûts et l'intégration facile. Les affichages dépassant 11 pouces augmentent le plus rapidement à un TCAC de 8,93 % alors que les consommateurs accueillent des zones de visualisation de type tablette.

Les écrans plus grands fusionnent les zones de compteur et d'infodivertissement, bien que les régulateurs scrutent les métriques de distraction du conducteur. Les conceptions courbes et segmentées émergentes visent à fournir une largeur visuelle tout en préservant la lisibilité de coup d'œil rapide.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : LCD maintient, OLED grimpe

La technologie LCD mène encore avec une part de 67,18 % en 2024, soutenue par la maturité de la chaîne d'approvisionnement et les coûts par unité en baisse. Les panneaux OLED croissent à un TCAC de 9,44 % grâce au contraste élevé, aux profils minces et aux géométries flexibles qui permettent des surfaces d'enveloppe.

Les prototypes Micro-LED promettent encore plus de luminosité et de longévité, exemplifiés par les tableaux de bord transparents et enroulables d'AUO affichés au CES 2025. L'adoption de masse attend des améliorations de rendement et des réductions de coût.

Analyse géographique

L'Asie-Pacifique un généré 49,55 % des revenus mondiaux en 2024 et devrait croître avec un TCAC de 9,54 % jusqu'en 2030. Les OEM chinois s'approvisionnent de plus en plus en tableaux de bord et contrôleurs de domaine en interne, améliorant l'effet de levier des coûts. Le Japon fournit des plateformes d'infodivertissement haute fiabilité, et les entreprises sud-coréennes sécurisent des contrats d'exportation qui diversifient les bases de production régionales.

L'Amérique du Nord montre une demande de remplacement stable alors que le parc de véhicules légers vieillit. Le marché secondaire des véhicules légers aux États-Unis s'est étendu de 5,7 % en 2024 à 413,7 milliards USD, signalant une marge de manœuvre pour les mises à niveau de tableau de bord de modernisation. L'adoption d'abonnement aux services connectés, tels que les plans télématiques Ford Pro, souligne le potentiel de revenus récurrents.

L'Europe façonne les tendances de conception mondiales grâce à des évaluations de sécurité strictes. L'exigence Euro NCAP 2026 d'accès physique aux fonctions clés influence les architectures de cockpit dans le monde entier. Les stratégies de véhicules définis par logiciel promettent des flux de profits supplémentaires pour les OEM régionaux, mais le succès dépend de l'harmonisation des normes de cybersécurité et d'interface pour compenser la pression des coûts de l'électrification.

Paysage concurrentiel

Les fournisseurs de niveau 1 conservent leur influence en offrant des suites de cockpit complètes qui mélangent matériel, intergiciel et services cloud. Continental, Bosch et Visteon sécurisent des attributions de plateformes à long terme qui couvrent les compteurs, l'infodivertissement et la visualisation d'assistance avancée au conducteur. Visteon un enregistré 934 millions USD de ventes nettes au Q1 2025, avec 1,9 milliard USD de nouvelles affaires de cockpit numérique réservées.

Les alliances stratégiques sont critiques. Panasonic Automotive intègre le Snapdragon Cockpit Elite de Qualcomm pour ajouter des fonctionnalités d'IA générative, tout en travaillant aussi avec Arm sur des fondations logicielles transférables. Magna collabore avec NVIDIA pour intégrer le calcul DRIVE AGX dans les modules de tableau de bord qui supportent la cartographie de perception améliorée pour l'autonomie future.

La pression concurrentielle s'intensifie des fabricants d'affichage chinois qui regroupent des panneaux à faible coût avec des systèmes d'exploitation propriétaires, et des entreprises technologiques qui monétisent les données en voiture. Les fournisseurs qui démontrent la conformité ISO/SAE 21434 tout en déployant des fonctionnalités centrées sur l'utilisateur sont en mesure de capturer des marges premium malgré les vents contraires de prix.

Leaders de l'industrie du tableau de bord automobile

Continental AG

Forvia SE (Faurecia SE)

DENSO Corporation

Robert Bosch GmbH

Visteon Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : BMW Group un révélé le BMW Panoramic iDrive avec un affichage tête haute de largeur de pare-brise, entrant en production en série fin 2025.

- Janvier 2025 : Samsung Display un lancé des panneaux de tableau de bord OLED pliables et des affichages tête haute Real Black avec des caméras sous panneau.

- Janvier 2025 : AUO un affiché le Intelligent Cockpit 2025 présentant des tableaux de bord Micro LED et des panneaux montés sur toit transparents.

- Octobre 2024 : Hyundai Mobis s'est associé à Zeiss pour développer des affichages tête haute holographiques et un dévoilé des écrans de tableau de bord enroulables pour les intérieurs VE.

Portée du rapport mondial du marché du tableau de bord automobile

Le rapport sur le marché du tableau de bord automobile couvre les dernières tendances qui ont transformé les tableaux de bord dans les voitures particulières et les véhicules commerciaux, les facteurs contribuant à la croissance de l'adoption du système d'infodivertissement, diverses conceptions de tableau de bord, l'impact du canal de vente du marché secondaire, les tendances par pays, les derniers développements, et les parts de marché des acteurs opérant sur le marché étudié. De plus, le rapport est segmenté par type, type de véhicule, canal de vente, et géographie.

La portée du rapport inclut :

| Tableau de bord numérique LCD/TFT |

| Tableau de bord hybride/double mode |

| Tableau de bord analogique conventionnel |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux moyens et lourds |

| OEM |

| Marché secondaire |

| Panneau d'affichage |

| Électronique de contrôle et SoC |

| Couche logicielle/IHM |

| Garnitures structurelles et interfaces CVC |

| Moins de 7 pouces |

| 7 à 11 pouces |

| Plus de 11 pouces |

| LCD |

| OLED / Mini-LED |

| Compteur intégré HUD |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Égypte | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Tableau de bord numérique LCD/TFT | |

| Tableau de bord hybride/double mode | ||

| Tableau de bord analogique conventionnel | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux légers | ||

| Véhicules commerciaux moyens et lourds | ||

| Par canal de vente | OEM | |

| Marché secondaire | ||

| Par composant | Panneau d'affichage | |

| Électronique de contrôle et SoC | ||

| Couche logicielle/IHM | ||

| Garnitures structurelles et interfaces CVC | ||

| Par taille d'affichage | Moins de 7 pouces | |

| 7 à 11 pouces | ||

| Plus de 11 pouces | ||

| Par technologie | LCD | |

| OLED / Mini-LED | ||

| Compteur intégré HUD | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Égypte | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du tableau de bord automobile ?

La taille du marché du tableau de bord automobile est de 12,85 millions USD en 2025, avec une valeur projetée de 18,46 millions USD d'ici 2030.

Quelle technologie de tableau de bord détient la plus grande part de marché aujourd'hui ?

Les tableaux de bord numériques LCD/TFT mènent avec 64,95 % des revenus de 2024, grâce à une production mature et des prix favorables.

Pourquoi l'Asie-Pacifique est-elle la région à croissance la plus rapide pour les tableaux de bord automobiles ?

La région bénéficie d'une production élevée de véhicules électriques, d'une fabrication d'affichages locaux intégrée, et d'une forte adoption technologique, soutenant un TCAC régional de 9,54 %.

Quel rôle joue le marché secondaire dans le secteur des tableaux de bord ?

Bien qu'il n'ait détenu que 11,48 % des revenus de 2024, le marché secondaire croît de 9,66 % annuellement alors que les propriétaires modernisent les fonctionnalités de connectivité et d'infodivertissement dans les véhicules vieillissants.

Dernière mise à jour de la page le: