Taille et part du marché des édulcorants artificiels

Analyse du marché des édulcorants artificiels par Mordor Intelligence

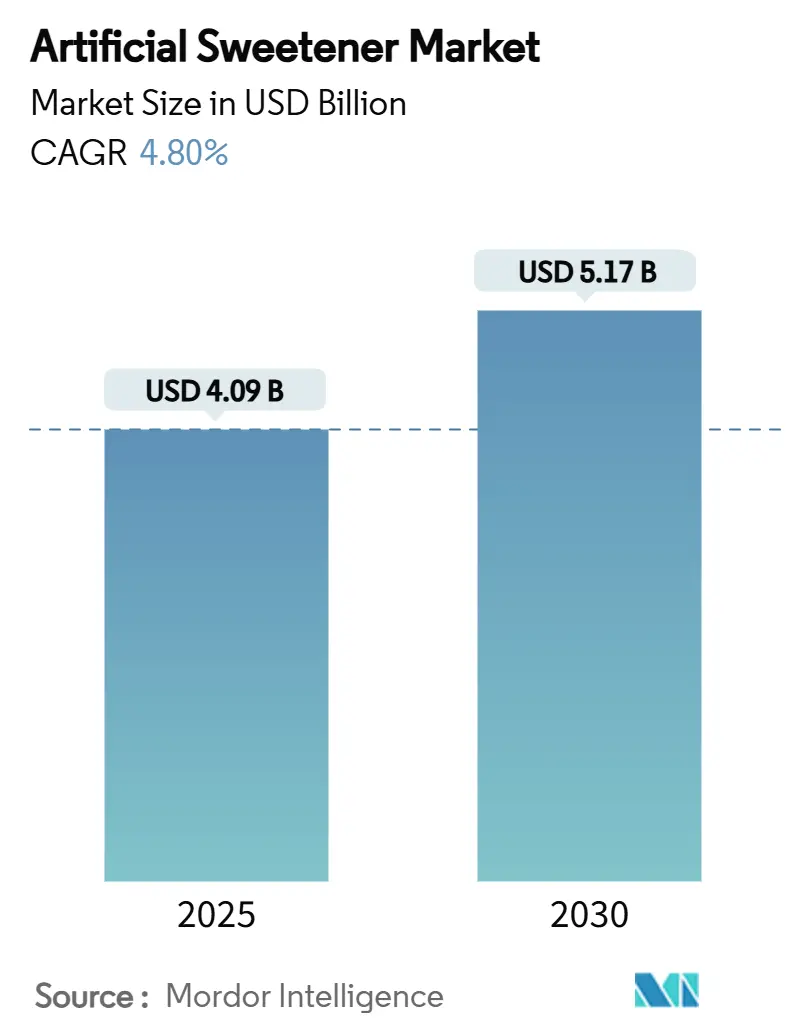

La taille du marché des édulcorants artificiels est estimée à 4,09 milliards USD en 2025 et devrait croître à 5,17 milliards USD d'ici 2030, avec un taux de croissance annuel composé (TCAC) de 4,8 %. Cette croissance indique un changement d'orientation vers la création de produits de meilleure qualité, l'introduction de formulations innovantes et l'expansion de leur utilisation dans diverses industries, plutôt que simplement l'augmentation de la production. La demande croissante d'édulcorants artificiels est largement motivée par les consommateurs qui gèrent leur poids, le diabète et d'autres problèmes de santé métabolique. Les organisations réglementaires comme la FDA et l'EFSA continuent de confirmer la sécurité des édulcorants hypocaloriques approuvés, tant qu'ils sont consommés dans les limites recommandées. En termes de types, le sucralose reste un produit performant, tandis que les options plus récentes comme l'advantame croissent plus rapidement que les autres. Pour les formes, les édulcorants en poudre continuent de dominer, mais les édulcorants liquides gagnent en popularité en raison de leur commodité. Parmi les applications, les boissons restent le segment le plus important, mais l'utilisation d'édulcorants artificiels dans les produits pharmaceutiques croît rapidement. Le marché des édulcorants artificiels est modérément concentré, avec des acteurs majeurs tels que Cargill, Archer Daniels Midland et Ingredion menant la concurrence. Ces entreprises bénéficient de leurs chaînes d'approvisionnement intégrées verticalement, de leurs laboratoires de recherche et d'application mondiaux, et de leurs portefeuilles de produits diversifiés. Leur capacité à innover et à s'adapter aux préférences changeantes des consommateurs les aide à maintenir une position forte sur le marché.

Points clés du rapport

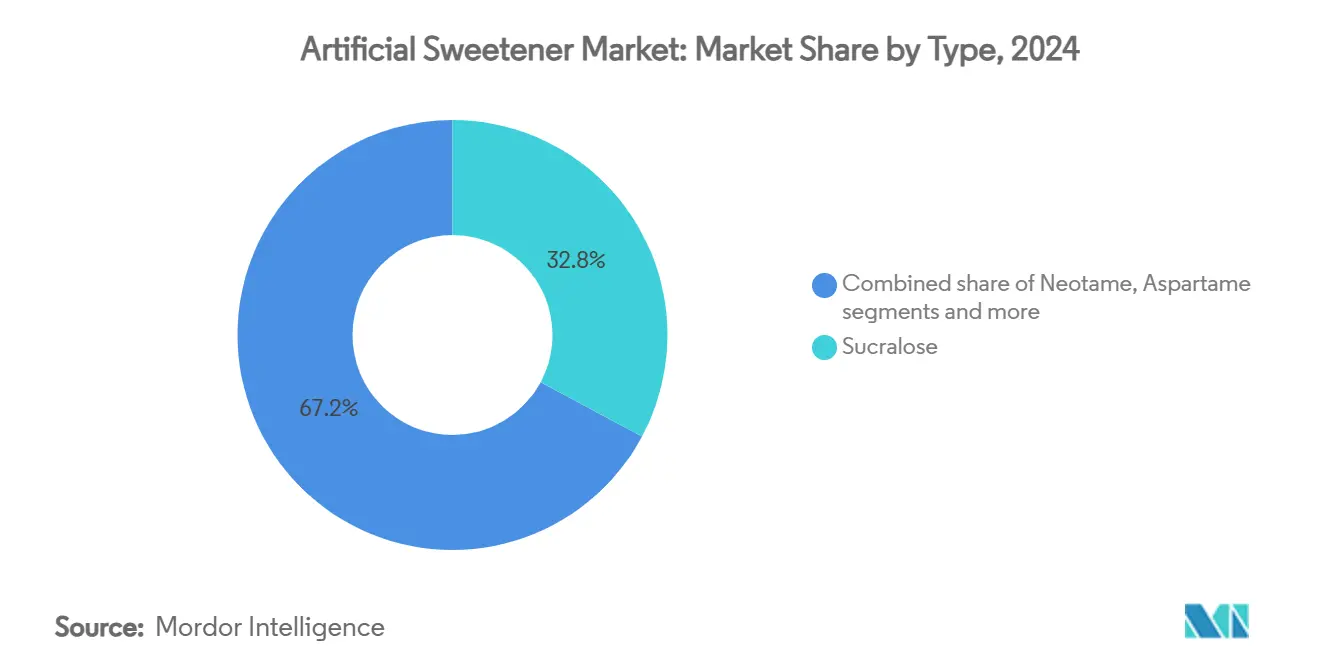

- Par type, le sucralose menait avec 32,83 % de part de marché des édulcorants artificiels en 2024, tandis que l'advantame devrait s'étendre à un TCAC de 5,95 % jusqu'en 2030.

- Par forme, le segment poudre commandait 73,47 % de la taille du marché des édulcorants artificiels en 2024, et les solutions liquides montrent la croissance la plus rapide à 6,02 % TCAC jusqu'en 2030.

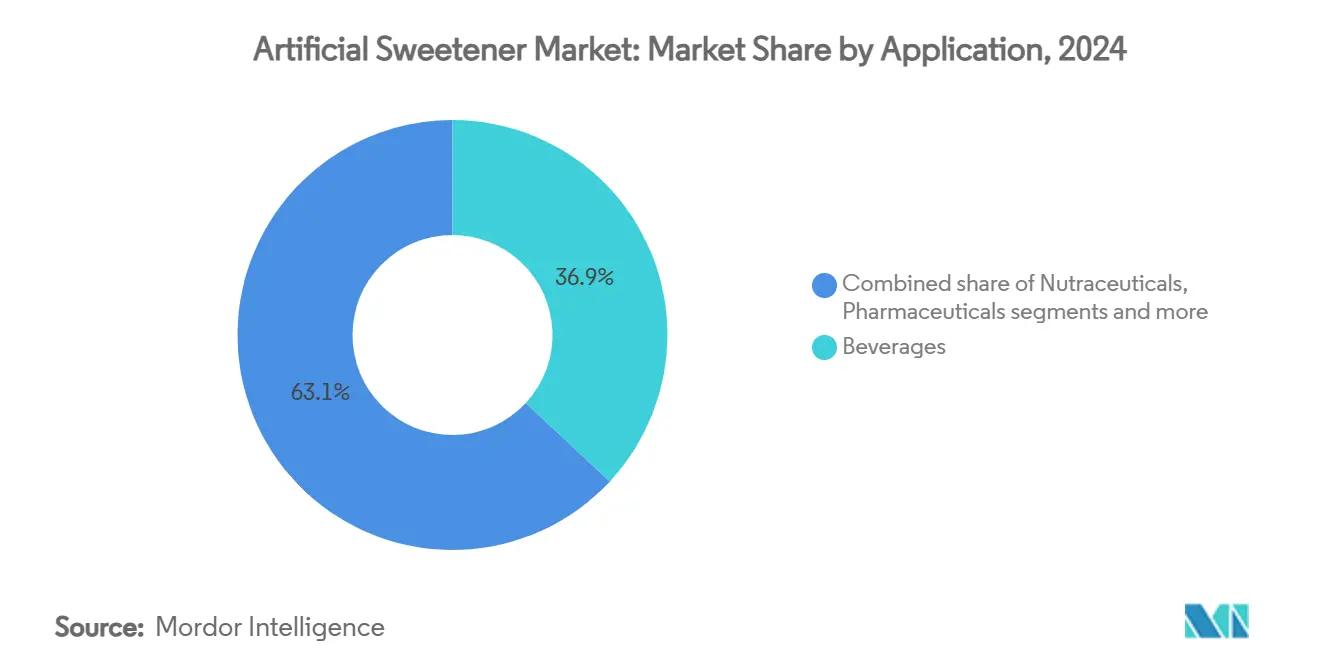

- Par application, les boissons représentaient 36,92 % des revenus en 2024, tandis que les produits pharmaceutiques et nutraceutiques devraient croître de 6,35 % annuellement jusqu'en 2030.

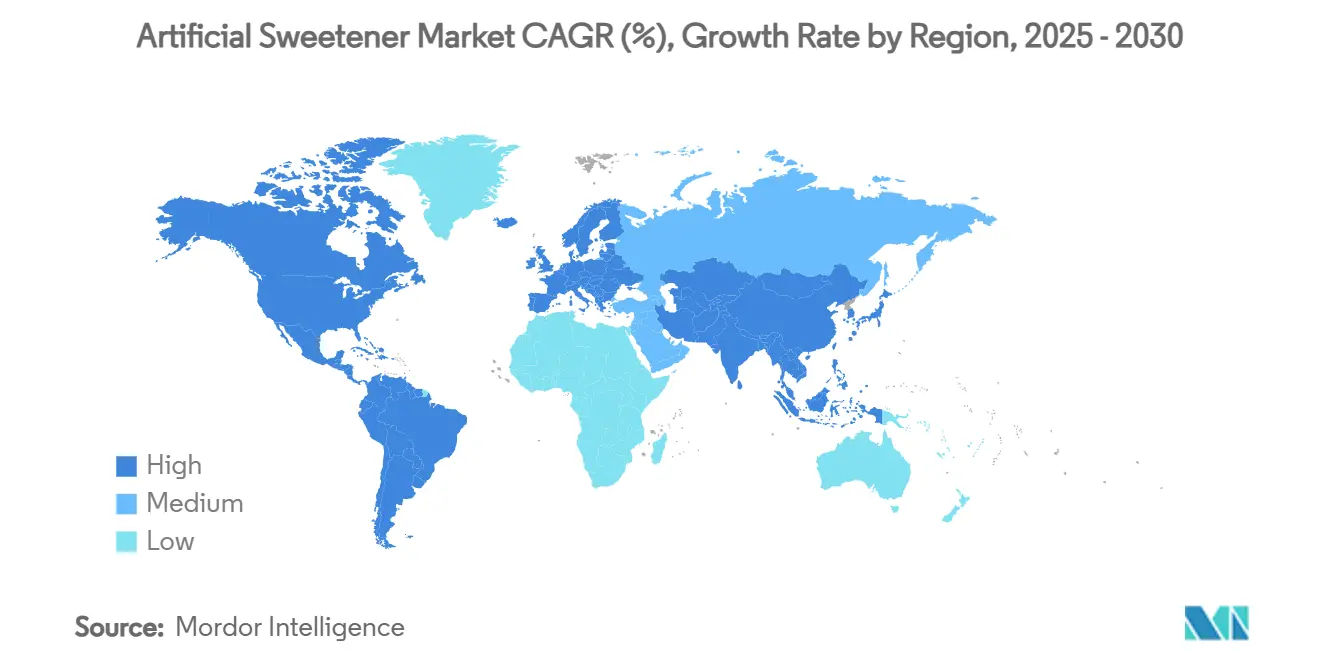

- Par géographie, l'Asie-Pacifique a contribué 32,11 % de la part des édulcorants artificiels en 2024, et le Moyen-Orient et l'Afrique devraient afficher le TCAC régional le plus élevé à 6,22 % jusqu'en 2030.

Tendances et aperçus du marché mondial des édulcorants artificiels

Tableau d'impact des facteurs

| FACTEUR | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Prévalence croissante de l'obésité et du diabète stimulant l'adoption d'édulcorants artificiels | +1.2% | Mondiale, avec l'impact le plus élevé en Amérique du Nord et Asie-Pacifique | Long terme (≥ 4 ans) |

| Pénétration croissante des produits de confiserie sans sucre | +0.8% | Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Durée de conservation plus longue des édulcorants artificiels | +0.3% | Mondiale, particulièrement pertinente dans les marchés émergents | Court terme (≤ 2 ans) |

| Demande croissante des consommateurs pour les boissons zéro calorie | +1.1% | Mondiale, menée par l'Amérique du Nord et l'Europe | Moyen terme (2-4 ans) |

| Inclination des consommateurs vers les substituts de sucre dans la gestion du poids | +0.9% | Mondiale, plus forte dans les marchés développés | Long terme (≥ 4 ans) |

| Avancement technologique améliorant le goût et la stabilité des édulcorants | +0.7% | Mondiale, avec centres d'innovation en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de l'obésité et du diabète stimulant l'adoption d'édulcorants artificiels

Le marché mondial des édulcorants artificiels connaît une croissance constante, principalement due aux taux croissants d'obésité et de diabète, qui encouragent les gens à passer aux alternatives hypocaloriques et sans sucre. Selon la Fédération internationale du diabète, environ 589 millions d'adultes dans le monde vivent actuellement avec le diabète, et ce nombre devrait augmenter à 853 millions d'ici 2050[1]Source: Diabetes Atlas Org, Diabetes Global Report 2000 - 2050,

diabetesatlas.org. De même, la Fédération mondiale de l'obésité estime que d'ici 2035, plus de 750 millions d'enfants âgés de 5 à 19 ans seront en surpoids ou obèses[2]Source: World Obesity Org, World Obesity Atlas 2024,

worldobesity.org. Pour lutter contre ces problèmes de santé, les prestataires de soins de santé utilisent de plus en plus d'édulcorants artificiels comme l'aspartame et le sucralose dans les plans de nutrition clinique. Les hôpitaux étendent également leurs options de repas sans sucre pour aider les patients à mieux gérer leurs régimes alimentaires. Les compagnies pharmaceutiques incorporent des édulcorants thermostables tels que le sucralose dans les médicaments pour améliorer leur goût, facilitant ainsi la prise par les patients selon les prescriptions. Cette demande croissante des secteurs de la santé et pharmaceutique assure une base stable et fiable pour le marché des édulcorants artificiels, soutenant une croissance constante même lorsque les préférences des consommateurs changent.

Pénétration croissante des produits de confiserie sans sucre

La préférence croissante pour des friandises plus saines stimule la croissance des produits de confiserie sans sucre. Ce changement a encouragé les grandes marques mondiales de confiserie à reformuler leurs produits les plus vendus pour rester compétitives sur le marché. Les options sans sucre, y compris les chocolats, gommes et bonbons gélifiés, occupent de plus en plus les espaces de rayonnage premium en Amérique du Nord et en Europe. En même temps, la région Asie-Pacifique voit graduellement l'introduction de nouvelles gammes de produits sans sucre. Selon Food Insights, en 2024, 66 % des consommateurs américains travaillent activement à réduire leur consommation de sucre, une augmentation par rapport aux 61 % des années précédentes[3]Source: Food Insights, 2024 IFIC Food and Health Survey,

foodinsight.org. Cette tendance souligne la popularité croissante de la catégorie des aliments et boissons zéro sucre, car les consommateurs montrent une plus grande volonté de payer plus pour des alternatives plus saines. Pour répondre à cette demande, les fabricants se tournent vers des édulcorants artificiels comme le sucralose et le néotame, souvent combinés avec des exhausteurs de goût, pour imiter de près le goût des produits traditionnels. Cette stratégie aide non seulement à conserver la fidélité des clients mais permet également aux entreprises de relever des défis tels que les taxes sur le sucre.

Demande croissante des consommateurs pour les boissons zéro calorie

La demande croissante de boissons zéro calorie stimule une croissance significative du marché des édulcorants artificiels, alors que les fabricants innovent pour s'aligner avec les préférences changeantes des consommateurs. Une enquête 2024 d'Archer Daniels Midland Company souligne qu'une grande partie de la population mondiale réduit activement la consommation de sucre, avec des pays comme le Mexique, l'Espagne, la Roumanie et le Brésil rapportant que près de 90 % de leurs populations limitent ou évitent le sucre[4]Source: Archer Daniels Midland, ADM Launches Sweet Insights Tool For Navigating Sugar Reduction Trends, Worldwide,

adm.com. Pour répondre à ce changement, les principaux producteurs d'édulcorants tels que Tate & Lyle, PureCircle (une filiale d'Ingredion), et JK Sucralose créent des formulations avancées qui reproduisent fidèlement le goût et la texture du sucre. Par exemple, Tate & Lyle a introduit son Zerose® Allulose Liquide en 2024, offrant de nouveaux formats spécifiquement conçus pour les boissons, tandis qu'Ingredion a étendu sa gamme BESTEVIA® Reb M d'édulcorants à base de stévia, optimisés pour les sodas zéro calorie et les eaux pétillantes. Ces innovations permettent aux entreprises de boissons de reformuler des produits comme les sodas, cafés prêts à boire et spiritueux sans alcool avec un goût et une stabilité améliorés.

Avancement technologique améliorant le goût et la stabilité des édulcorants

Les avancées technologiques rendent les édulcorants artificiels plus polyvalents, plus savoureux et mieux adaptés à une large gamme d'applications alimentaires et de boissons. Les techniques de fermentation de précision permettent maintenant la production à grande échelle de glycosides de stéviol rares comme Reb M et Reb D. Ces nouvelles versions de stévia offrent un goût plus propre, plus semblable au sucre, éliminant l'amertume qui était commune dans les formulations antérieures. Par exemple, Avansya, une coentreprise entre Cargill et DSM-Firmenich, a développé des édulcorants haute pureté, Eversweet, qui permettent des produits complètement sans sucre sans sacrifier la saveur. L'advantame, qui est environ 20 000 fois plus sucré que le sucre ordinaire, gagne en popularité grâce à son excellente stabilité thermique, le rendant idéal pour les produits de boulangerie et les produits laitiers ultra-haute température (UHT). En même temps, les innovations en encapsulation et co-cristallisation améliorent la durée de conservation, la solubilité et les performances des édulcorants dans des environnements de produits difficiles, tels que les boissons acides et les shakes riches en protéines.

Analyse d'impact des contraintes

| CONTRAINTE | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Contrôle réglementaire strict et exigences d'étiquetage | -0.6% | Mondiale, avec intensité variable par région | Moyen terme (2-4 ans) |

| Préférence des consommateurs pour les produits ' étiquette propre ou naturelle ' et sans additifs | -0.9% | Amérique du Nord et Europe, s'étendant mondialement | Long terme (≥ 4 ans) |

| Cancérogénicité potentielle des édulcorants comme la saccharine et l'aspartame | -0.7% | Mondiale, avec impact le plus élevé dans les marchés soucieux de la santé | Moyen terme (2-4 ans) |

| Inclination des consommateurs vers les édulcorants d'origine végétale | -0.5% | Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Contrôle réglementaire strict et exigences d'étiquetage

Les défis réglementaires deviennent un obstacle significatif pour le marché des édulcorants artificiels, avec de nouvelles règles et préoccupations de santé façonnant l'industrie en 2024. Par exemple, la classification antérieure de l'aspartame par l'Organisation mondiale de la santé comme ' possiblement cancérogène ' a poussé de nombreuses marques à reformuler leurs produits pour répondre aux préoccupations des consommateurs. De même, l'Autorité européenne de sécurité des aliments (EFSA) a récemment abaissé la dose journalière acceptable (DJA) pour l'érythritol à 0,5 g/kg, forçant les fabricants à ajuster les formulations et mettre à jour les étiquettes des produits pour se conformer aux nouvelles normes. L'EFSA réévalue d'autres édulcorants comme l'acésulfame K, créant une incertitude supplémentaire pour l'industrie. Dans le monde entier, les réglementations variables, telles que les limites d'additifs imposées par le Conseil de coopération du Golfe, obligent les entreprises à adopter des stratégies spécifiques au marché. Pour gérer ces défis, les entreprises investissent dans des équipes de conformité plus importantes pour gérer les complexités juridiques croissantes, les coûts opérationnels croissants et le risque de changements réglementaires soudains qui pourraient impacter les approbations d'ingrédients.

Préférence des consommateurs pour les produits ' étiquette propre ou naturelle ' et sans additifs

Les consommateurs montrent une préférence croissante pour les produits étiquette propre et sans additifs, ce qui pose des défis significatifs pour le marché des édulcorants artificiels. Ce changement est particulièrement évident chez les individus soucieux de la santé et les démographies plus jeunes. Une étude 2025 publiée dans MDPI a trouvé que 74,1 % des parents et 54,2 % des étudiants perçoivent négativement les édulcorants artificiels, malgré leur approbation par les autorités réglementaires. Ce scepticisme a conduit de nombreux consommateurs, en particulier la génération Z et les millénaires, à examiner attentivement les étiquettes d'ingrédients et choisir des alternatives naturelles telles que la stévia, le fruit du moine ou les sucres non raffinés. Pour répondre à ces préoccupations, les fabricants d'édulcorants artificiels s'adaptent en mettant l'accent sur les processus de production par fermentation, en améliorant la transparence dans leurs chaînes d'approvisionnement et en présentant de meilleures pratiques de durabilité environnementale. Cependant, malgré ces efforts, la perception négative des édulcorants artificiels reste un obstacle significatif, particulièrement dans les marchés où les consommateurs privilégient les produits naturels et étiquette propre.

Analyse de segmentation

Par type : L'avantage de performance maintient le sucralose tandis que l'advantame dépasse les rivaux

Le sucralose continue de dominer le marché des édulcorants artificiels en 2024, détenant une part de marché de 32,83 % grâce à son excellente stabilité thermique et sa saveur neutre, qui en font un choix préféré pour les boissons et produits de boulangerie. Ses approbations réglementaires étendues à travers les principales régions renforcent davantage sa présence sur le marché. Pendant ce temps, l'advantame devrait croître au rythme le plus rapide, avec un TCAC projeté de 5,95 % jusqu'en 2030. Cette croissance est stimulée par sa puissance de sucrosité ultra-élevée, qui aide les fabricants à réduire les coûts d'ingrédients, particulièrement dans la production à grande échelle de boissons gazeuses. Bien que l'examen de l'aspartame par l'Organisation mondiale de la santé ait soulevé des préoccupations, l'édulcorant reste un produit de base dans les sodas diététiques historiques, où la fidélité des consommateurs est liée aux profils de goût familiers.

Les développements réglementaires façonnent également le marché, avec l'Autorité européenne de sécurité des aliments (EFSA) maintenant son soutien aux glycosides de stéviol. Un avis EFSA 2025 devrait autoriser l'utilisation de la stévia dans quatre nouvelles catégories alimentaires, signalant une acceptation croissante des édulcorants naturels. Cette flexibilité réglementaire encourage les fabricants mondiaux à combiner la stévia avec le sucralose ou l'advantame, créant des mélanges d'édulcorants qui imitent le goût du sucre tout en maintenant les coûts de production sous contrôle. Les fournisseurs avec des portefeuilles de brevets étendus et des capacités de support d'application avancées sont bien positionnés pour capitaliser sur ces tendances, particulièrement lors des renouvellements majeurs de contrats de boissons.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par forme : L'incumbance de la poudre rencontre la commodité croissante du liquide

La poudre commandait 73,47 % du marché des édulcorants artificiels en 2024 grâce à sa stabilité de conservation supérieure, son transport facile en tonnage et sa compatibilité avec les mélanges secs de boulangerie. Les pharmacies et firmes nutraceutiques valorisent la granulation constante lors du mélange croisé d'actifs, resserrant la demande pour les grades micronisés. Les formats liquides, cependant, avancent à un TCAC de 6,02 %, soutenus par les catégories de boissons prêtes à boire où la dispersion homogène sous remplissage à haute vitesse est essentielle. Les concentrés de sucralose liquide réduisent les temps de dissolution et les cycles de nettoyage, diminuant le temps d'arrêt global des lignes pour les co-emballeurs. Les fournisseurs développent maintenant des sirops concentrés qui portent 1,5× la sucrosité des versions antérieures, compressant les empreintes de fret et les coûts de stockage.

Les avancées technologiques comblent davantage l'écart de performance entre les formats poudre et liquide. Les variantes de poudre encapsulée offrent maintenant une mouillabilité améliorée, fournissant aux producteurs de boulangerie une option polyvalente lorsque la stabilité thermique est une priorité. De même, les mélanges liquides ont été améliorés avec des systèmes antimicrobiens stables en rayon approuvés aux États-Unis et dans l'UE, étendant leur durée de conservation non ouverte jusqu'à 24 mois. Ces innovations intensifient la concurrence entre les deux formats, incitant les gestionnaires d'approvisionnement à réévaluer leurs modèles de coût total de possession lors de chaque cycle de contrat. En conséquence, les formats poudre et liquide évoluent tous deux pour répondre aux besoins divers des fabricants à travers diverses industries.

Par application : La primauté des boissons perdure tandis que les produits pharmaceutiques accélèrent

Les boissons détenaient 36,92 % des revenus en 2024 et représentent le moteur de croissance traditionnel pour le marché des édulcorants artificiels. Le segment bénéficie de la sensibilisation intégrée des consommateurs, de protocoles de fabrication bien éprouvés et de l'acceptation par les détaillants des sous-marques diététiques. Les poudres de nutrition sportive, boissons énergétiques et eaux pétillantes comptent toutes sur les édulcorants haute intensité pour équilibrer les contraintes de saveur et de calories. Cependant, les applications pharmaceutiques et nutraceutiques sont prêtes pour un TCAC de 6,35 %, propulsées par la nécessité de masquer l'amertume des composés actifs dans les sirops pédiatriques et comprimés à croquer. Le sucralose et l'advantame résistants à la chaleur permettent des médicaments zéro sucre qui se conforment aux directives adaptées aux diabétiques, tout en assurant la stabilité du produit lors des perturbations de la chaîne du froid mondiale.

Les secteurs de la boulangerie et confiserie connaissent également une croissance constante alors que les entreprises reformulent les produits traditionnels pour répondre à la demande des consommateurs pour des indulgences plus saines. Des articles populaires comme les biscuits, gâteaux et garnitures sont maintenant produits avec des systèmes de mélange innovants qui combinent le polydextrose avec des édulcorants haute puissance. Ces formulations aident à atteindre les objectifs de réduction du sucre sans compromettre la texture ou le goût. Les fournisseurs d'ingrédients offrant des solutions complètes gagnent un avantage concurrentiel, car les fabricants préfèrent travailler avec des fournisseurs de source unique pour assurer la fonctionnalité, l'attrait sensoriel et la conformité réglementaire. Cette tendance souligne l'importance croissante des partenariats entre les développeurs d'ingrédients et les fabricants alimentaires pour répondre aux préférences évolutives des consommateurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique a dominé le marché mondial des édulcorants artificiels en 2024, représentant 32,11 % du volume total. Cette croissance est stimulée par l'expansion des installations de fabrication de boissons et la sensibilisation croissante à la santé dans des pays comme la Chine, l'Inde et le Japon. En Inde, les normes proposées d'étiquetage sur le devant de l'emballage encouragent les entreprises à reformuler leurs produits pour répondre aux exigences réglementaires à venir. Pendant ce temps, la Chine bénéficie de sa culture domestique de stévia et des avancées en fermentation de précision, qui aident à réduire les délais de livraison pour les fabricants. De plus, l'augmentation des revenus de la classe moyenne et l'urbanisation stimulent la demande de collations sans sucre, boissons énergétiques et produits alimentaires adaptés aux diabétiques, créant une base solide pour le marché dans cette région.

Le Moyen-Orient et l'Afrique connaissent la croissance la plus rapide, avec un TCAC projeté de 6,22 %. Les gouvernements du Conseil de coopération du Golfe (CCG) mettent en œuvre des stratégies nutritionnelles pour réduire la consommation de sucre, menant à des réformes dans les cantines scolaires et les politiques d'approvisionnement du secteur public favorisant les alternatives hypocaloriques. Les investissements dans les parcs de transformation alimentaire en Arabie saoudite et aux Émirats arabes unis soutiennent la production locale, réduisant la dépendance aux importations et améliorant l'efficacité de la chaîne d'approvisionnement. De plus, la région fait face à une prévalence élevée de diabète, avec près d'1 adulte sur 5 affecté dans certains États du Golfe. Cette statistique alarmante stimule les efforts institutionnels pour promouvoir les programmes de substitution du sucre et les options diététiques plus saines.

L'Amérique du Nord et l'Europe restent des marchés critiques pour les édulcorants artificiels, malgré une croissance volumétrique plus lente. Aux États-Unis, la confiance des consommateurs dans les réglementations FDA soutient l'adoption constante, tandis que les entreprises continuent de reformuler les produits pour éviter les risques de litiges. En Europe, la demande de produits étiquette propre pousse les fabricants à développer des systèmes d'édulcorants hybrides qui combinent des extraits botaniques avec de petites quantités de sucralose pour répondre aux normes de goût et réglementaires. De plus, les deux régions se concentrent sur la relocalisation de la production d'ingrédients pour atténuer les risques géopolitiques. Par exemple, les entreprises chimiques spécialisées établissent des installations de fermentation dans le Midwest américain et l'Europe occidentale, réduisant la dépendance aux importations asiatiques et assurant un approvisionnement opportun pour les principaux fabricants de boissons.

Paysage concurrentiel

Le marché des édulcorants artificiels est modérément concentré, avec des acteurs majeurs comme Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Inc. et Roquette Frères dominant grâce à leurs chaînes d'approvisionnement intégrées verticalement et leurs vastes portefeuilles de produits. Ces entreprises tirent parti de leurs laboratoires d'application mondiaux, de leur expertise réglementaire et de leurs réseaux logistiques pour maintenir un avantage concurrentiel. Cependant, alors que le marché mûrit, même ces leaders cherchent des moyens de se différencier. Par exemple, l'expansion de l'unité PureCircle d'Ingredion en Malaisie en 2025 souligne son focus stratégique sur les édulcorants naturels tout en continuant d'offrir des options conventionnelles. Cette approche leur permet de répondre aux préférences évolutives des consommateurs tout en restant compétitifs.

Les entreprises de taille moyenne se taillent leur niche en se concentrant sur les marchés régionaux et en offrant des solutions personnalisées. Ces firmes construisent souvent des relations solides avec les embouteilleurs locaux et mettent l'accent sur l'agilité dans la personnalisation pour répondre aux besoins spécifiques des clients. Les start-ups dans l'espace gagnent également du terrain, particulièrement celles travaillant sur des technologies innovantes comme les sucres rares fermentés de précision ou les processus de conversion enzymatique. Ces avancées attirent le capital-risque et les accords de licence, surtout quand elles promettent des temps de production plus rapides ou des profils de goût uniques. Les collaborations entre les innovateurs d'édulcorants et les grandes maisons d'arômes accélèrent davantage le développement de produits, permettant une entrée sur le marché plus rapide pour les nouvelles offres.

La durabilité devient un domaine d'attention clé pour la concurrence dans le marché des édulcorants artificiels. Les entreprises soulignent de plus en plus les avantages environnementaux de leurs produits, tels que l'empreinte carbone réduite des édulcorants dérivés de la fermentation par rapport aux méthodes d'extraction traditionnelles. Ces métriques de durabilité sont souvent utilisées pour séduire les détaillants qui privilégient les pratiques d'approvisionnement écologiques. Les partenariats entre les fournisseurs d'ingrédients et les firmes d'emballage biopolymère émergent, présentant un engagement envers des solutions holistiques qui vont au-delà de l'édulcorant lui-même. Cette approche intégrée répond non seulement à la demande des consommateurs pour la durabilité mais renforce également la proposition de valeur globale pour les entreprises du marché.

Leaders de l'industrie des édulcorants artificiels

Cargill, Incorporated

Archer Daniels Midland Company

Ingredion Inc.

Roquette Frères

Tate & Lyle PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2024 : HOWTIAN a débuté SoPure Andromeda, un édulcorant mélange de stévia propriétaire optimisé pour usage en boisson abordant les défis de goût dans les boissons à sucre réduit.

- Avril 2024 : Ingredion a introduit PURECIRCLE Clean Taste Solubility Solution (CTSS), une nouvelle formulation de stévia présentant plus de 100× de solubilité supérieure que Reb M pour améliorer le goût et l'application dans les boissons.

- Janvier 2024 : La coentreprise Avansya de Cargill a reçu des avis de sécurité positifs de l'EFSA et de l'Agence des normes alimentaires du Royaume-Uni pour son édulcorant stévia EverSweet, levant les obstacles réglementaires pour la commercialisation UE/RU.

Portée du rapport mondial sur le marché des édulcorants artificiels

Un substitut de sucre est un additif alimentaire qui fournit un goût sucré semblable à celui du sucre tout en contenant significativement moins d'énergie alimentaire que les édulcorants à base de sucre, en faisant un édulcorant zéro calorie ou hypocalorique.

Le marché des édulcorants artificiels est segmenté par type (aspartame, acésulfame K, saccharine, sucralose, néotame et autres types), application (boulangerie, produits laitiers, confiserie, boissons, soupes, sauces et vinaigrettes, et autres applications), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique).

Pour chaque segment, le dimensionnement et les prévisions de marché ont été réalisés sur la base de la valeur (en millions USD).

| Acésulfame K |

| Advantame |

| Saccharine |

| Sucralose |

| Néotame |

| Aspartame |

| Autres |

| Poudre |

| Liquide |

| Boulangerie et confiserie |

| Produits laitiers et desserts glacés |

| Boisson |

| Pharmaceutique |

| Nutraceutiques |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| Espagne | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Acésulfame K | |

| Advantame | ||

| Saccharine | ||

| Sucralose | ||

| Néotame | ||

| Aspartame | ||

| Autres | ||

| Par forme | Poudre | |

| Liquide | ||

| Par application | Boulangerie et confiserie | |

| Produits laitiers et desserts glacés | ||

| Boisson | ||

| Pharmaceutique | ||

| Nutraceutiques | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| Espagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des édulcorants artificiels ?

La taille du marché des édulcorants artificiels est de 4,09 milliards USD en 2025 et devrait atteindre 5,17 milliards USD d'ici 2030.

Quel type d'édulcorant détient la plus grande part de marché ?

Le sucralose mène avec 32,83 % de part de marché grâce à son acceptation réglementaire large et sa stabilité thermique.

Pourquoi les édulcorants liquides gagnent-ils en momentum ?

Le Moyen-Orient et l'Afrique devraient croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région offre les perspectives de croissance les plus élevées ?

Le Moyen-Orient et l'Afrique montre le TCAC le plus rapide de 6,22 %, soutenu par les politiques de prévention du diabète et la capacité de transformation alimentaire en expansion.

Dernière mise à jour de la page le: