Taille et part du marché de la lécithine

Analyse du marché de la lécithine par Mordor Intelligence

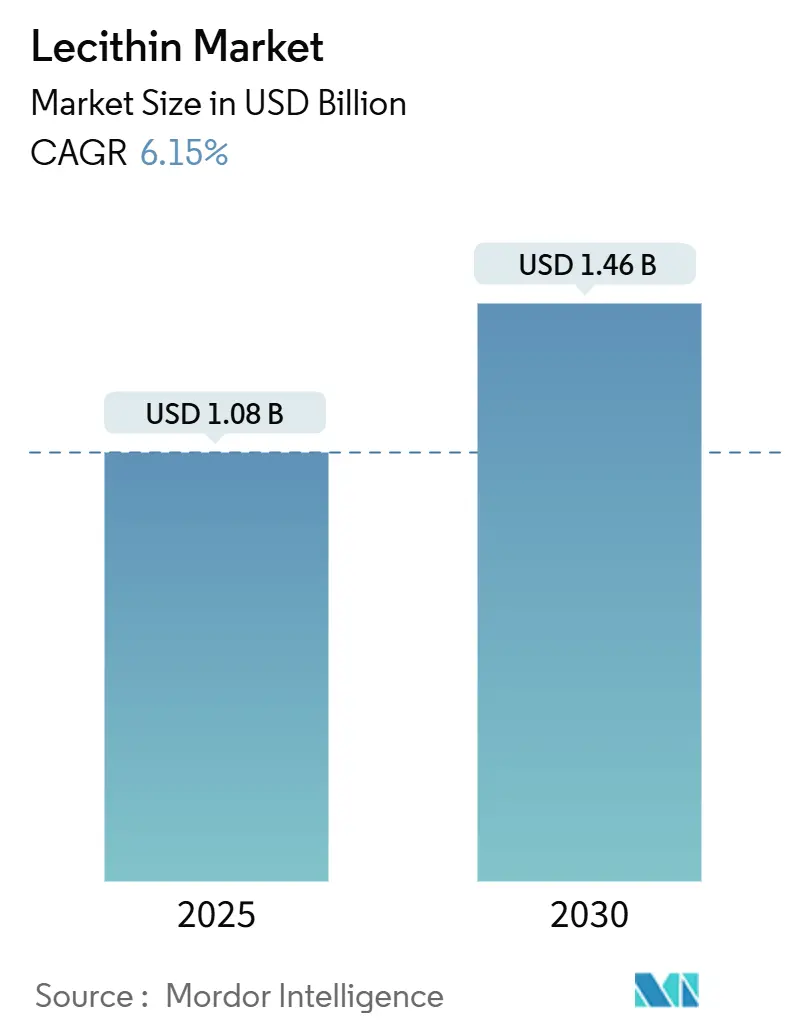

La taille du marché de la lécithine est évaluée à 1,08 milliard USD en 2025 et devrait atteindre 1,46 milliard USD d'ici 2030, progressant à un TCAC de 6,15 % durant 2025-2030. L'adoption croissante d'émulsifiants naturels dans les aliments transformés, les réglementations strictes sur l'étiquetage propre, et la pénétration croissante des phospholipides de grade pharmaceutique maintiennent la demande sur une trajectoire ascendante solide. En parallèle, les entreprises pharmaceutiques étendent la portée de la lécithine dans les produits de livraison de médicaments et de santé cognitive, élevant les prix de vente moyens dans le segment haute pureté. La lécithine de tournesol connaît une croissance significative en raison de son statut non-OGM et de ses propriétés sans allergènes dans les formulations d'étiquetage propre. Les fabricants d'alimentation et de boissons en Amérique du Nord et en Europe passent de la lécithine à base de soja à la lécithine dérivée de tournesol car les consommateurs deviennent plus préoccupés par les ingrédients génétiquement modifiés. Le profil de saveur neutre et la teneur élevée en phospholipides de la lécithine de tournesol la rendent adaptée aux produits laitiers à base de plantes, de boulangerie et de confiserie. L'industrie pharmaceutique augmente également son utilisation de lécithine de tournesol dans les systèmes de livraison de médicaments liposomaux, où les exigences de haute pureté et de traçabilité stimulent la croissance dans le segment de lécithine haute pureté.

Points clés du rapport

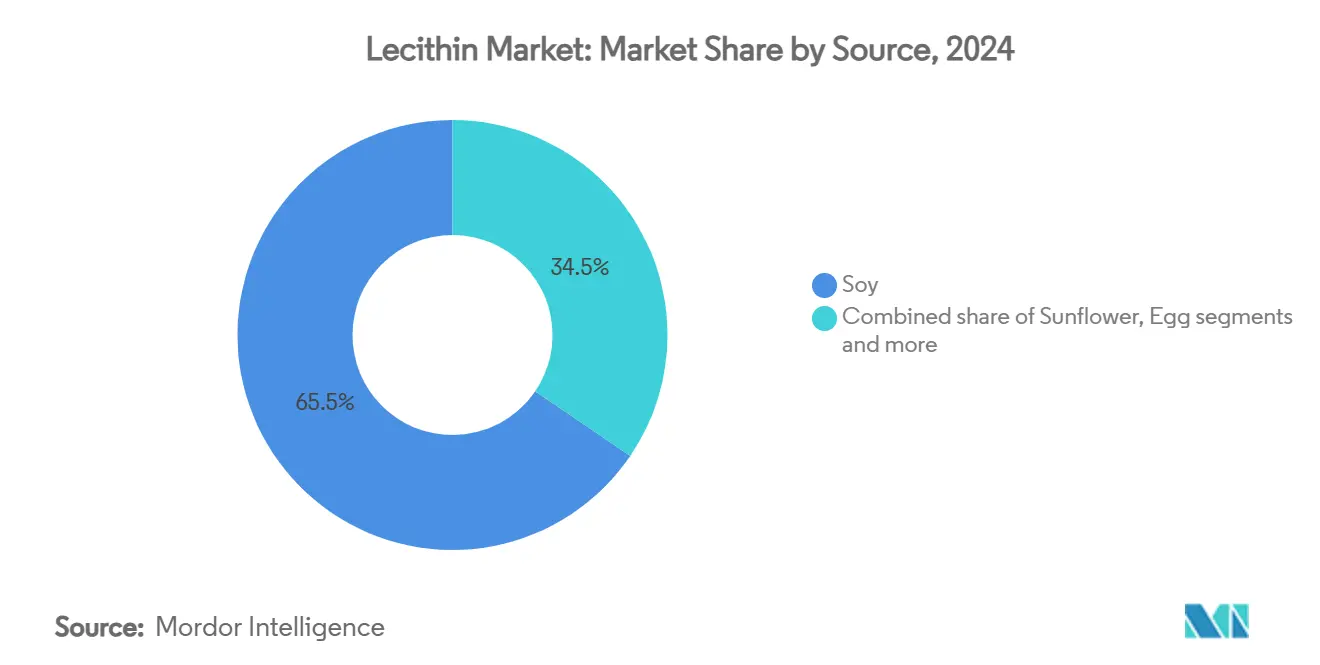

- Par source, le soja détenait 65,49 % de la part de marché de la lécithine en 2024, tandis que le tournesol est positionné pour le TCAC le plus rapide de 7,89 % jusqu'en 2030.

- Par grade, le grade alimentaire commandait une part de 57,15 % en 2024 tandis que le grade pharmaceutique mène la croissance à un TCAC de 9,37 % durant 2025-2030.

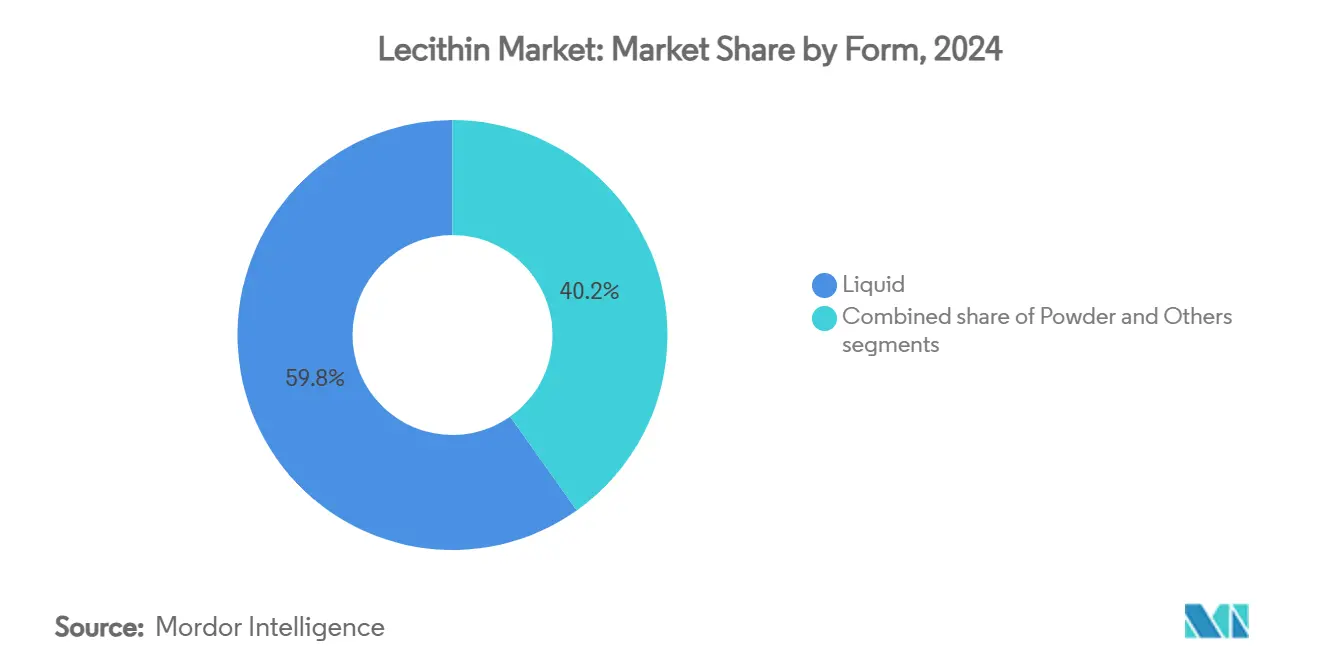

- Par forme, le liquide représentait 59,81 % de part de la taille du marché de la lécithine en 2024 ; la poudre est prête à accélérer à 7,24 % TCAC jusqu'en 2030.

- Par nature, les produits conventionnels dominaient avec une part de 83,45 % en 2024, pourtant les variantes biologiques sont prévues pour s'étendre à un TCAC de 8,97 %.

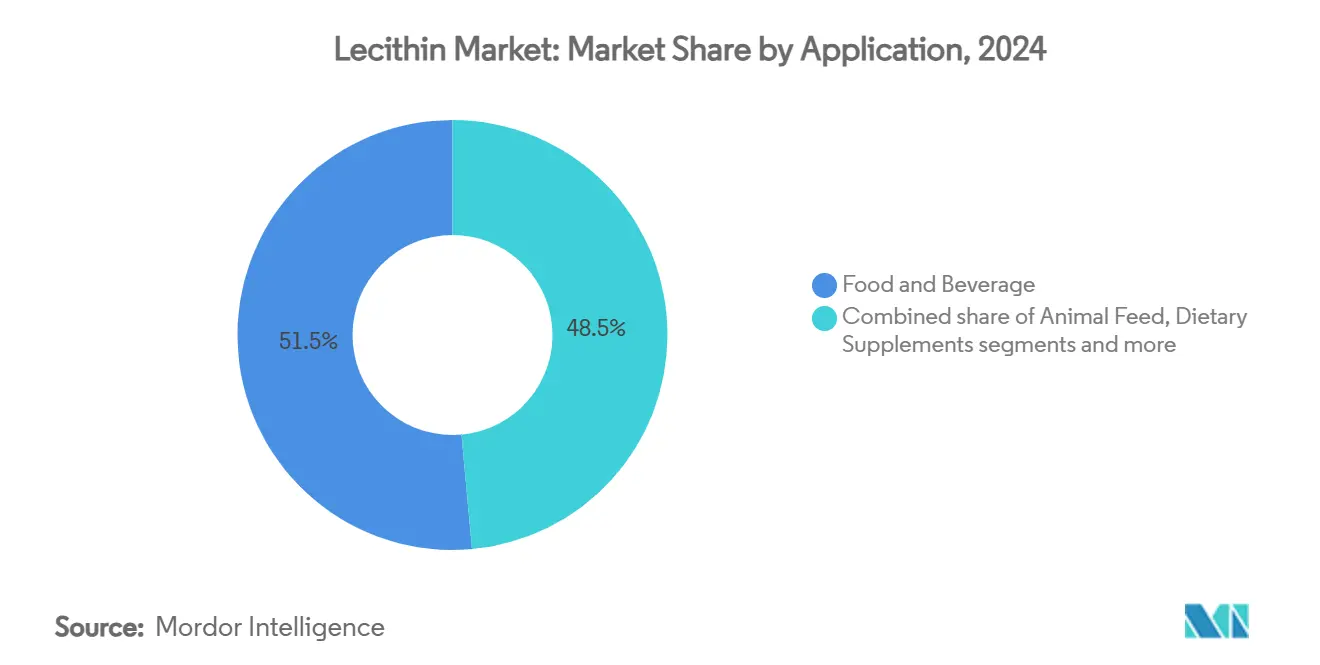

- Par application, l'alimentation et les boissons capturaient une part de 51,45 % en 2024, tandis que la nutrition et les compléments alimentaires sont prêts à enregistrer le TCAC le plus élevé de 9,01 % jusqu'en 2030.

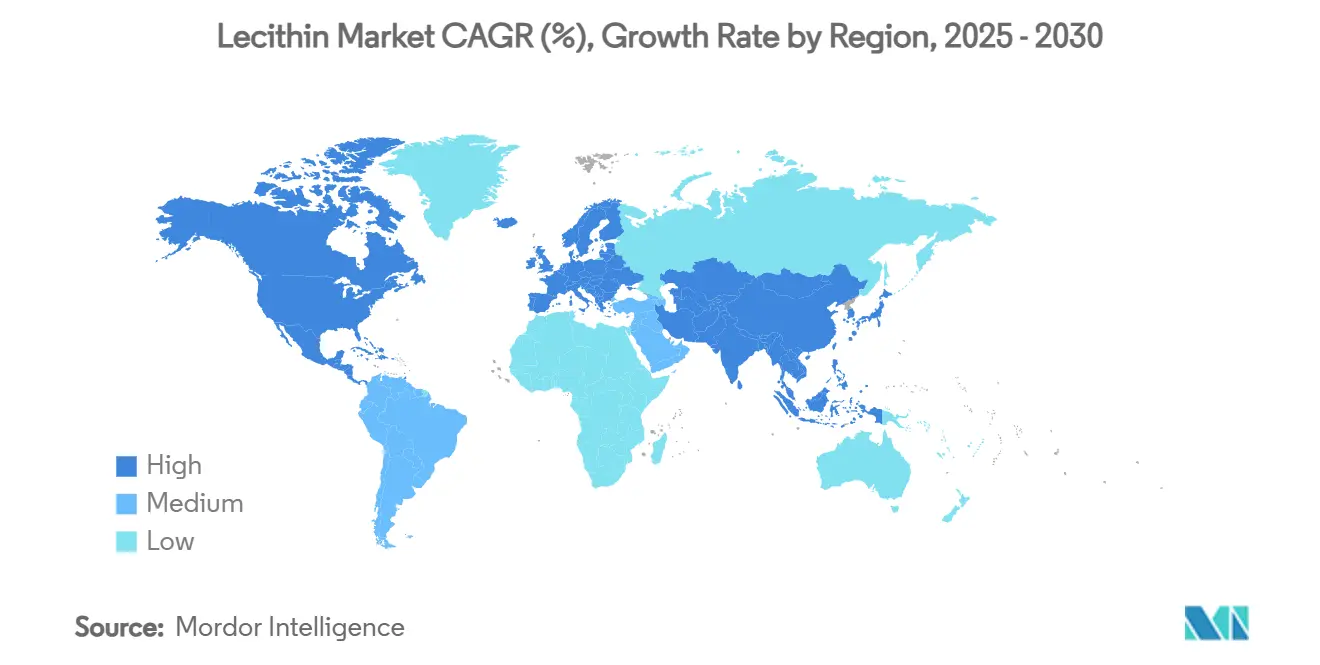

- Par géographie, l'Amérique du Nord menait avec une part de 35,69 % en 2024 ; l'Asie-Pacifique est la géographie à croissance la plus rapide, progressant à un TCAC de 8,72 % durant 2025-2030.

Tendances et insights du marché mondial de la lécithine

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Besoin croissant d'émulsifiants et de stabilisants dans les aliments transformés | +1.8% | Mondial, avec concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Adoption accrue dans les applications d'alimentation animale | +1.2% | Mondial, particulièrement fort en Asie-Pacifique et Amérique du Sud | Long terme (≥ 4 ans) |

| Applications étendues dans les industries pharmaceutiques et nutraceutiques | +1.5% | Amérique du Nord et Europe en tête, Asie-Pacifique émergente | Long terme (≥ 4 ans) |

| Demande croissante des secteurs alimentaires à base de plantes et végétaliens | +0.9% | Amérique du Nord et Europe cœur, extension vers Asie-Pacifique | Moyen terme (2-4 ans) |

| Demande des consommateurs pour des ingrédients alimentaires naturels et d'étiquetage propre | +0.7% | Mondial, avec les marchés premium menant l'adoption | Court terme (≤ 2 ans) |

| Adoption accrue dans les formulations cosmétiques naturelles | +0.4% | Europe et Amérique du Nord, extension vers Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Besoin croissant d'émulsifiants et de stabilisants dans les aliments transformés

L'industrie des aliments transformés se tourne vers les émulsifiants naturels, faisant de la lécithine un ingrédient essentiel pour maintenir la stabilité des produits tout en répondant aux exigences d'étiquetage propre. La préférence croissante des consommateurs pour des produits alimentaires pratiques, stables à l'entreposage et prêts à consommer a créé une demande plus élevée pour des agents émulsifiants et stabilisants qui maintiennent la consistance, améliorent la texture et prolongent la durée de conservation. La lécithine, extraite de sources naturelles telles que les graines de soja, les graines de tournesol et les œufs, remplit plusieurs fonctions comme émulsifiant, agent dispersant et agent mouillant, fournissant aux fabricants polyvalence et efficacité des coûts. Le mouvement d'étiquetage propre a encouragé les producteurs alimentaires à choisir des additifs naturels comme la lécithine plutôt que des alternatives synthétiques, augmentant sa demande sur le marché. Les dépenses des consommateurs en aliments transformés et emballés restent fortes, comme en témoigne le fait que les ménages américains dépensent en moyenne 574 USD en produits de boulangerie en 2023, selon le Bureau of Labor Statistics [1]Source: Bureau of Labor Statistics, Average annual expenditures and characteristics of all consumer units,

bls.gov.

Adoption accrue dans les applications d'alimentation animale

Les applications de nutrition animale représentent un domaine de croissance significatif pour la demande de lécithine, soutenues par les approbations réglementaires et les avantages démontrés en productivité du bétail. Les réglementations 21 CFR Part 573 de la Food and Drug Administration (FDA) confirment la sécurité de la lécithine pour les applications d'alimentation animale, fournissant un cadre réglementaire clair pour les fabricants d'aliments pour animaux et assurant une mise en œuvre cohérente dans l'industrie [2]Source: CFR, Code of Federal regulations,

ecfr.gov. La teneur en phospholipides de la lécithine améliore la digestion des graisses chez les animaux monogastriques, résultant en de meilleurs taux de croissance et une efficacité alimentaire dans les opérations d'élevage. L'industrie de l'aquaculture est devenue un moteur majeur de la demande pour des ingrédients alimentaires fonctionnels comme la lécithine. L'Organisation des Nations Unies pour l'alimentation et l'agriculture (FAO) rapporte que la production aquacole mondiale a atteint 130,9 millions de tonnes en 2022/23, contribuant à une production totale de pêcheries et d'aquaculture de 223,2 millions de tonnes, représentant une augmentation de 4 % par rapport à 2020 [3]Source: Food and Agriculture Organization, FAO Report: Global fisheries and aquaculture production reaches a new record high,

fao.org. Cette croissance a augmenté la pression sur les industries d'aliments pour l'aquaculture et les animaux pour incorporer des alternatives durables à base de plantes aux ingrédients alimentaires conventionnels.

Applications étendues dans les industries pharmaceutiques et nutraceutiques

Les applications étendues de la lécithine dans les industries pharmaceutiques et nutraceutiques émergent comme un catalyseur de croissance significatif pour le marché mondial de la lécithine. La polyvalence fonctionnelle de la lécithine, enracinée dans son riche profil de phospholipides, en fait un ingrédient essentiel dans les systèmes avancés de livraison de médicaments. Dans les formulations pharmaceutiques, la lécithine est largement utilisée pour ses propriétés émulsifiantes, solubilisantes et d'amélioration de la biodisponibilité. Les dérivés de lécithine spécialisés, incluant la phosphatidylsérine et la phosphatidylcholine, commandent des prix de marché plus élevés que la lécithine standard, créant des opportunités pour les fabricants spécialisés. La désignation Generally Recognized as Safe (GRAS) de la Food and Drug Administration (FDA) pour la lécithine dans les applications pharmaceutiques renforce sa position dans les produits thérapeutiques. L'industrie nutraceutique incorpore de plus en plus les composés de lécithine dans les aliments fonctionnels et les compléments alimentaires, particulièrement ceux ciblant la santé cognitive, la fonction hépatique et le métabolisme.

Demande croissante des secteurs alimentaires à base de plantes et végétaliens

Les formulations alimentaires à base de plantes nécessitent des systèmes d'émulsification sophistiqués pour égaler les caractéristiques de texture et de stabilité des produits dérivés d'animaux, faisant de la lécithine un ingrédient crucial dans le développement de produits. Le portefeuille de lécithine spécialisé de Bunge répond aux exigences techniques des aliments à base de plantes, incluant les propriétés de libération efficace, les caractéristiques antiadhésives et la stabilisation d'émulsion dans les alternatives laitières et les substituts de viande. La lécithine de tournesol offre des avantages significatifs dans les applications à base de plantes en raison de son statut sans allergènes, permettant aux fabricants de développer des produits pour les consommateurs avec des restrictions alimentaires spécifiques. Le défi technique d'obtenir des textures similaires aux produits laitiers dans les alternatives à base de plantes stimule les développements dans les techniques de modification de la lécithine, créant des opportunités pour les fournisseurs offrant des solutions de fonctionnalité spécialisées. Comme l'acceptation des consommateurs des produits à base de plantes dépend de plus en plus de l'égalisation des qualités sensorielles des aliments conventionnels, les capacités d'émulsification de la lécithine restent essentielles pour le succès du marché.

Analyse d'impact des contraintes

| Contrainte | (~)% Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Fluctuation des prix des matières premières | -1.4% | Mondial, avec impact particulier sur les applications sensibles aux coûts | Court terme (≤ 2 ans) |

| Perception négative des consommateurs des ingrédients OGM | -0.8% | Europe et Amérique du Nord principalement, extension vers Asie-Pacifique | Moyen terme (2-4 ans) |

| Concurrence des émulsifiants et surfactants alternatifs | -0.6% | Mondial, avec alternatives synthétiques dans les segments sensibles aux prix | Long terme (≥ 4 ans) |

| Durée de conservation limitée des produits de lécithine liquide | -0.3% | Mondial, affectant la distribution et la gestion des stocks | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Fluctuation des prix des matières premières

Le marché de la lécithine fait face à des contraintes significatives dues à la fluctuation des prix des matières premières, particulièrement les graines de soja, les graines de tournesol et les œufs. Ces sources primaires sont vulnérables à divers facteurs, incluant les conditions météorologiques, les problèmes géopolitiques, les politiques commerciales et les perturbations de la chaîne d'approvisionnement. Par exemple, les événements météorologiques extrêmes ou les sécheresses dans les principales régions productrices telles que les États-Unis, le Brésil ou l'Ukraine peuvent réduire les rendements des cultures, affectant la disponibilité et le coût des matériaux de production de lécithine. La volatilité du marché plus large des huiles comestibles influence également les prix de la lécithine, car la lécithine est dérivée du traitement des graines oléagineuses. Les changements dans la demande d'huile de soja ou de tournesol, qu'ils proviennent de modèles de consommation changeants ou de réglementations sur les biocarburants, affectent l'approvisionnement et la tarification de la lécithine. Cette instabilité crée des défis pour les fabricants dans le maintien de structures de coûts stables et de marges bénéficiaires. Les coûts de production accrus affectent également la compétitivité de la lécithine contre les émulsifiants synthétiques, particulièrement dans les marchés sensibles aux prix.

Perception négative des consommateurs des ingrédients OGM

La résistance des consommateurs aux ingrédients génétiquement modifiés stimule la demande pour des alternatives de lécithine non-OGM, créant des contraintes d'approvisionnement et une tarification premium pour les produits certifiés non-OGM. La reconnaissance GRAS de Sternchemie pour la lécithine de tournesol répond à cette préoccupation en fournissant une alternative naturellement non-OGM adaptée aux applications d'étiquetage propre. Le marché européen met particulièrement l'accent sur l'approvisionnement non-OGM, avec des cadres réglementaires favorisant de plus en plus les additifs naturels plutôt que les alternatives synthétiques [4]Source: CBI Ministry of Foreign Affairs, "Which trends offer opportunities or pose a threat on the European natural food additives market?, "cbi.eu. La lécithine de tournesol commande une tarification premium en raison de son statut intrinsèquement non-OGM et de son profil sans allergènes, mais les limitations d'approvisionnement contraignent le potentiel de croissance du marché. Le passage vers des alternatives non-OGM nécessite une restructuration significative de la chaîne d'approvisionnement, car les producteurs traditionnels de lécithine de soja doivent sécuriser des graines de soja certifiées non-OGM ou se diversifier dans des sources alternatives. Les efforts d'éducation des consommateurs par les fournisseurs d'ingrédients se concentrent sur l'origine naturelle et les avantages fonctionnels de la lécithine, mais les défis de perception persistent dans les segments de marché sensibles aux prix où les préoccupations OGM concurrencent les considérations de coût.

Analyse par segments

Par source : La dominance du soja fait face au défi du tournesol

La lécithine de soja détient une part de marché dominante de 65,49 % en 2024, soutenue par des chaînes d'approvisionnement établies et des avantages de coûts de l'infrastructure mondiale de traitement du soja. La lécithine de tournesol représente le segment de source à croissance la plus rapide avec un TCAC projeté de 7,89 % durant 2025-2030, stimulée par son statut non-OGM et ses caractéristiques sans allergènes qui s'alignent avec les préférences de santé des consommateurs et les demandes croissantes du marché. La lécithine d'œuf maintient sa position dans les applications spécialisées nécessitant une fonctionnalité supérieure, particulièrement dans les produits pharmaceutiques et alimentaires premium, tout en démontrant une performance constante dans les segments de haute valeur.

La lécithine de colza a émergé comme une alternative viable lors des perturbations de la chaîne d'approvisionnement affectant les sources conventionnelles, offrant aux fabricants une flexibilité d'approvisionnement supplémentaire. Les sources alternatives, incluant la lécithine de canola, ont élargi leur présence sur le marché grâce aux approbations réglementaires, telles que la détermination Generally Recognised as Safe (GRAS) de la Food and Drug Administration (FDA) de Cargill, permettant une utilisation plus large dans les formulations biologiques et non-OGM.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par grade : Les applications pharmaceutiques stimulent la croissance premium

La lécithine de grade alimentaire détient une part de marché de 57,15 % en 2024, servant principalement l'industrie des aliments transformés avec des solutions d'émulsification à travers les applications de boulangerie, confiserie et laitières. L'ingrédient démontre une polyvalence significative dans les opérations de transformation alimentaire. La lécithine de grade pharmaceutique projette un TCAC de 9,37 % durant 2025-2030, stimulée par son utilisation croissante dans les systèmes de livraison de médicaments et les formulations nutraceutiques. Le segment pharmaceutique s'étend grâce au profil de sécurité prouvé de la lécithine et à l'approbation de la Food and Drug Administration (FDA) pour diverses applications. L'acceptation réglementaire renforce le potentiel de croissance du marché à travers les formulations pharmaceutiques.

Des grades supplémentaires, incluant les applications cosmétiques et industrielles, présentent des opportunités de croissance car les fabricants implémentent la lécithine dans des utilisations non-traditionnelles. Des entreprises telles qu'American Lecithin Company font progresser le segment de grade pharmaceutique en développant des dérivés spécialisés, incluant la phosphatidylsérine des lécithines de soja et de tournesol. Ces formulations se conforment aux normes et spécifications de qualité pharmaceutique strictes. Les dérivés de haute valeur permettent aux fournisseurs de bénéficier d'une tarification premium et de marges bénéficiaires améliorées dans les applications pharmaceutiques.

Par forme : La poudre gagne du terrain sur les avantages de manipulation

La lécithine liquide domine le marché avec une part de 59,81 % en 2024, en raison de son incorporation efficace dans la transformation alimentaire à grande échelle et ses propriétés d'émulsification supérieures dans les applications nécessitant une dispersion rapide. La lécithine en poudre est projetée pour croître à un TCAC de 7,24 % durant 2025-2030, soutenue par ses caractéristiques de manipulation pratiques, sa durée de conservation plus longue et ses coûts de transport plus faibles, qui bénéficient à l'efficacité opérationnelle des fabricants. D'autres formes, incluant les variantes granulées et modifiées, répondent aux applications spécifiques qui nécessitent des tailles de particules particulières ou une fonctionnalité améliorée. Les exigences d'utilisation finale déterminent principalement la sélection de forme, avec les formats liquides choisis pour les besoins de traitement immédiat et les formes de poudre sélectionnées pour une meilleure gestion des stocks et distribution.

Les avancées dans les méthodes de séchage par pulvérisation et d'encapsulation améliorent la fonctionnalité de la lécithine en poudre, lui permettant de concurrencer les formes liquides dans les applications traditionnellement dominées par le liquide. La croissance du segment de poudre s'align avec les préférences d'étiquetage propre, car les fabricants priorisent les ingrédients minimalement traités avec une meilleure stabilité. Les avantages en distribution deviennent cruciaux amid les défis globaux de la chaîne d'approvisionnement, avec les coûts réduits d'expédition et de stockage de la lécithine en poudre attirant les clients internationaux.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par nature : Le segment biologique capture un positionnement premium

La lécithine conventionnelle détient une part de marché dominante de 83,45 % en 2024, soutenue par des chaînes d'approvisionnement établies et des avantages de coût qui permettent une utilisation répandue à travers diverses applications et segments de prix. Le segment de lécithine biologique projette un TCAC de 8,97 % durant 2025-2030, soutenu par l'acceptation des consommateurs d'une tarification premium pour les ingrédients certifiés biologiques et des réglementations favorables pour la production alimentaire biologique. Cependant, le segment biologique connaît des limitations d'approvisionnement en raison de la production restreinte de graines oléagineuses certifiées biologiques, créant des opportunités de marché pour les fournisseurs avec des capacités d'approvisionnement biologique fiables.

La tarification plus élevée dans les applications biologiques génère des marges suffisantes pour compenser les coûts de certification biologique et de gestion de la chaîne d'approvisionnement. Le segment biologique gagne du soutien des développements réglementaires, incluant les directives révisées de l'European Food Safety Authority (EFSA) pour les nouveaux aliments qui priorisent les ingrédients naturels et les pratiques de production durables. Les programmes de sensibilisation des consommateurs des fabricants d'aliments biologiques mettent l'accent sur les propriétés naturelles et les avantages fonctionnels de la lécithine, améliorant l'acceptation du marché. La combinaison des préférences biologiques et non-OGM génère une demande significative pour la lécithine de tournesol biologique, bien que les contraintes d'approvisionnement limitent l'expansion du marché.

Par application : Les compléments nutritionnels dépassent les utilisations alimentaires traditionnelles

Les applications d'alimentation et de boissons détiennent une part de marché de 51,45 % en 2024, principalement stimulées par les segments de boulangerie et confiserie. La capacité de la lécithine à améliorer la texture et prolonger la durée de conservation a établi son importance à travers diverses catégories de produits. Le segment nutrition et compléments alimentaires est projeté pour croître à un TCAC de 9,01 % durant 2025-2030, soutenu par la sensibilisation accrue des consommateurs aux avantages de santé de la lécithine dans les produits de bien-être cognitif et cardiovasculaire.

Les applications d'alimentation animale continuent de s'étendre en raison des approbations réglementaires et des améliorations démontrées des ratios de conversion alimentaire. Le secteur pharmaceutique maintient une tarification premium grâce aux formulations de lécithine spécialisées. L'industrie des cosmétiques et soins personnels présente un potentiel de croissance car les fabricants incorporent les propriétés d'émulsification de la lécithine dans les produits de beauté naturels. La distribution large à travers multiples applications réduit les risques de concentration du marché et permet aux fournisseurs d'optimiser leurs portefeuilles de produits pour une rentabilité améliorée à travers les segments d'utilisation finale.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

L'Amérique du Nord détient une part dominante de 35,69 % du marché de la lécithine en 2024, soutenue par les réglementations strictes de la Food and Drug Administration (FDA) favorisant les émulsifiants naturels. La région maintient une capacité équilibrée grâce à des investissements significatifs dans les installations de broyage de soja et canola et aux lancements accrus de produits alimentaires à base de plantes. Les dépenses élevées des consommateurs en compléments stimulent l'adoption de phospholipides premium dans les produits de santé cérébrale. L'Asie-Pacifique démontre le taux de croissance le plus élevé avec un TCAC de 8,72 % durant 2025-2030. L'expansion de l'industrie des compléments de la Chine et des chaînes de boulangerie de l'Inde stimule la demande pour les produits de lécithine standard et premium.

L'Asie-Pacifique émerge comme la région à croissance la plus rapide avec un TCAC de 8,72 % durant 2025-2030, stimulée par l'expansion des marchés nutraceutiques et l'augmentation des revenus disponibles qui permettent l'adoption d'ingrédients premium. Le marché des compléments alimentaires de la Chine, particulièrement pour les applications de lécithine dans les produits de santé cognitive et de bien-être cardiovasculaire, contribue significativement à l'expansion de la demande régionale. La base de fabrication d'aliments transformés de la région génère une demande substantielle pour des solutions d'émulsification économiques, tandis que la sensibilisation croissante des consommateurs aux avantages de santé soutient l'utilisation de lécithine premium dans diverses applications.

L'Europe maintient une approche équilibrée entre les segments de volume et de valeur. Les réglementations de l'European Food Safety Authority (EFSA) et les préoccupations OGM stimulent la demande vers la lécithine de tournesol et de colza. Les producteurs d'Europe de l'Est bénéficient de la proximité des régions de production de tournesol, en attendant la résolution des problèmes géopolitiques. L'Amérique du Sud sert de centre d'approvisionnement clé, tirant parti de la production substantielle de soja du Brésil. Le Moyen-Orient et l'Afrique présentent un potentiel de croissance en raison de l'expansion des industries de transformation alimentaire et de la sensibilisation croissante des consommateurs aux ingrédients fonctionnels. Cependant, les contraintes d'infrastructure et les cadres réglementaires sous-développés continuent de limiter la croissance du marché par rapport aux marchés matures.

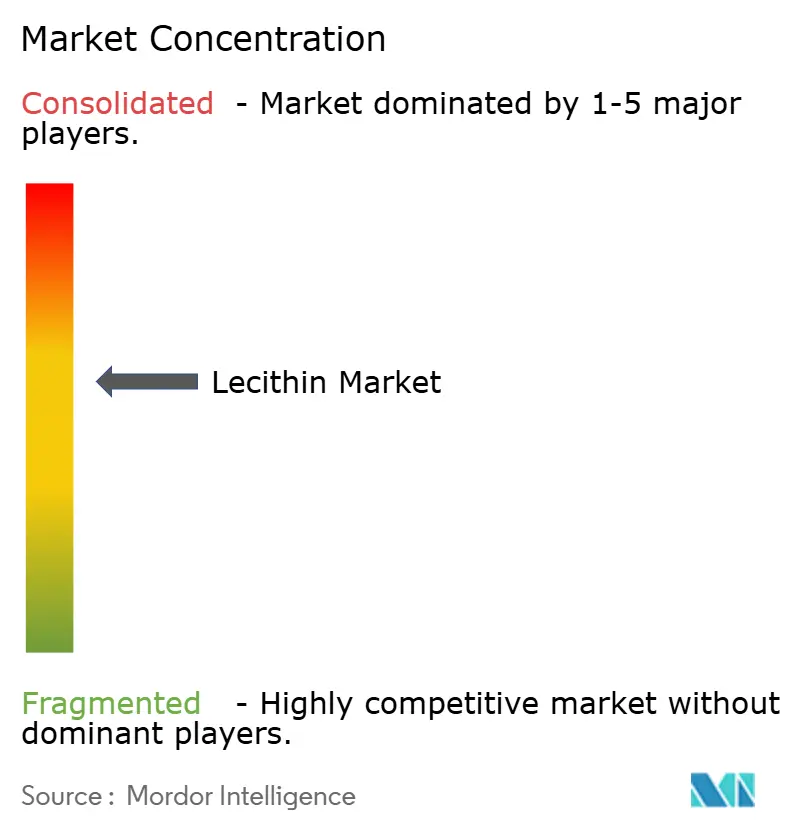

Paysage concurrentiel

Les acteurs majeurs, incluant Archer Daniels Midland, Cargill Inc., Lipoid GmbH, International Flavors & Fragrances (une filiale de DuPont), et Wilmar International, dominent le marché de la lécithine modérément concentré. Tirant parti de l'intégration verticale, ces entreprises naviguent les fluctuations de la chaîne d'approvisionnement et garantissent la traçabilité des produits, canalisant les économies de coût résultantes dans la recherche et développement. Cette approche stratégique leur permet de maintenir un avantage concurrentiel dans l'innovation produit et le positionnement sur le marché.

La concurrence technologique se centre sur les processus de fractionnement, élevant la teneur en phosphatidylcholine à plus de 90 % une exigence clé pour les émulsions lipidiques intraveineuses. Les entreprises sont pionnières des techniques d'extraction durables, notamment la filtration membranaire, qui réduit l'usage d'hexane de 25 %. Ces avancées s'alignent avec la demande croissante pour des méthodes de production respectueuses de l'environnement sur le marché.

Dans le secteur confiserie sensible aux allergènes d'Europe, des entités plus petites comme Sternchemie se taillent une niche avec leur lécithine de tournesol et de colza non-OGM. Pour renforcer leur emprise dans l'arène nutraceutique, ces entreprises forgent des partenariats stratégiques avec des empaqueteurs sous contrat et des producteurs de capsules. De telles collaborations leur permettent d'élargir leurs offres de produits et de répondre à une base de consommateurs plus large.

Leaders de l'industrie de la lécithine

-

Lipoid GmbH

-

Wilmar International

-

Cargill Inc.

-

Archer Daniels Midland Company

-

International Flavors & Fragrances, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Austrade Inc. a introduit une poudre de lécithine de tournesol hydrolysée non-OGM pour élargir son portefeuille d'ingrédients d'étiquetage propre, répondant à la demande croissante des fabricants de boissons fonctionnelles. L'ingrédient, produit par hydrolyse enzymatique et concentration, atteint un équilibre hydrophile-lipophile (HLB) de 9-10, permettant des émulsions huile-dans-eau stables.

- Mai 2025 : Louis Dreyfus Company (LDC) a établi une nouvelle ligne de production automatisée de lécithine spécialisée pour l'alimentation animale dans son installation de broyage de graines oléagineuses à Tianjin, Chine. L'installation fonctionne avec de l'électricité renouvelable et a été développée avec le centre de recherche et développement de Shanghai de l'entreprise.

- Décembre 2024 : Louis Dreyfus Company a signé un accord contraignant pour acquérir l'activité Food and Health Performance Ingredients de BASF, ajoutant des lignes de lécithine avancées à son portefeuille spécialisé.

- Août 2024 : Bunge a élargi son portefeuille de lécithine en Amérique du Nord en introduisant la lécithine de soja déshuilée en formats poudre et granulés. Cet ajout complète ses offres existantes de lécithines brutes, standards et spécialisées de soja, tournesol et colza.

Portée du rapport du marché mondial de la lécithine

La lécithine est une substance grasse nécessaire aux cellules du corps. La lécithine peut être trouvée dans de nombreux produits alimentaires, incluant les graines de soja et les jaunes d'œufs. Elle est prise comme médicament et est également utilisée dans la fabrication de médicaments.

Le marché mondial de la lécithine est segmenté par source, application et géographie. Basé sur la source, le marché est segmenté en œuf, soja, tournesol et autres. Basé sur l'application, le marché est segmenté en alimentation et boissons, alimentation, nutrition et compléments, pharmaceutiques et autres applications. L'étude couvre également l'analyse globale des principales régions, telles que l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud, le Moyen-Orient et l'Afrique.

Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base de la valeur (en millions USD).

| Soja |

| Tournesol |

| Œuf |

| Colza |

| Autres sources |

| Grade alimentaire |

| Grade pharmaceutique |

| Autres |

| Liquide |

| Poudre |

| Autres |

| Biologique |

| Conventionnelle |

| Alimentation et boissons | Boulangerie et confiserie |

| Produits laitiers | |

| Boissons | |

| Autres aliments et boissons | |

| Alimentation animale | |

| Compléments alimentaires | |

| Pharmaceutiques | |

| Cosmétiques et soins personnels | |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Pays-Bas | |

| Italie | |

| Suède | |

| Pologne | |

| Belgique | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Colombie | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Afrique du Sud | |

| Nigeria | |

| Arabie saoudite | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par source | Soja | |

| Tournesol | ||

| Œuf | ||

| Colza | ||

| Autres sources | ||

| Par grade | Grade alimentaire | |

| Grade pharmaceutique | ||

| Autres | ||

| Par forme | Liquide | |

| Poudre | ||

| Autres | ||

| Par nature | Biologique | |

| Conventionnelle | ||

| Par application | Alimentation et boissons | Boulangerie et confiserie |

| Produits laitiers | ||

| Boissons | ||

| Autres aliments et boissons | ||

| Alimentation animale | ||

| Compléments alimentaires | ||

| Pharmaceutiques | ||

| Cosmétiques et soins personnels | ||

| Autres applications | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Pays-Bas | ||

| Italie | ||

| Suède | ||

| Pologne | ||

| Belgique | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Colombie | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Afrique du Sud | ||

| Nigeria | ||

| Arabie saoudite | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur du marché mondial de la lécithine en 2025 et quelle sera sa taille d'ici 2030 ?

La taille du marché de la lécithine devrait atteindre 1,08 milliard USD en 2025 et croître à un TCAC de 6,15 % pour atteindre 1,46 milliard USD d'ici 2030.

Quelle catégorie de source contrôle la plus grande part et laquelle croît le plus rapidement ?

La lécithine de soja mène avec 65,49 % de part en 2024, tandis que la lécithine de tournesol est prête à s'étendre au TCAC le plus rapide de 7,89 % jusqu'en 2030.

Quelle région devrait enregistrer le taux de croissance le plus élevé durant 2025-2030 ?

L'Asie-Pacifique est projetée pour progresser à un TCAC de 8,72 %, dépassant toutes les autres régions grâce à la demande croissante en nutraceutiques et aux revenus disponibles croissants

Quels sont les principaux moteurs de croissance que les dirigeants devraient surveiller ?

La pression réglementaire pour les formulations d'étiquetage propre, l'utilisation croissante dans les applications pharmaceutiques et nutraceutiques, et la demande accrue des fabricants d'aliments à base de plantes sont les forces clés qui élèvent le marché

Dernière mise à jour de la page le: