Taille et part du marché des édulcorants alimentaires au Royaume-Uni

Analyse du marché des édulcorants alimentaires au Royaume-Uni par Mordor Intelligence

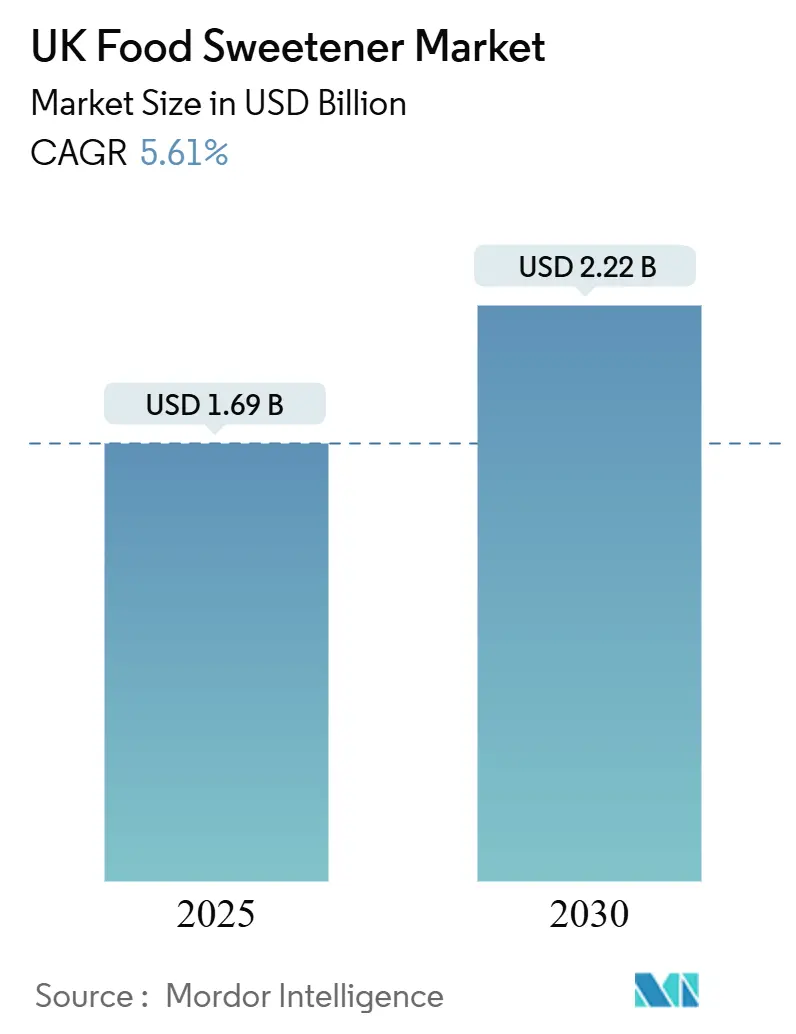

La taille du marché des édulcorants au Royaume-Uni, estimée à 1,69 milliard USD en 2025, devrait atteindre 2,22 milliards USD d'ici 2030, avec un TCAC de 5,61 %. La croissance du marché est stimulée par la position dominante de l'Angleterre dans l'industrie des édulcorants, les activités étendues de recherche et développement menées par les fournisseurs multinationaux, et le soutien important des détaillants pour les produits de marque distributeur à teneur réduite en sucre. Les édulcorants naturels à haute intensité, tels que la stévia et le fruit du moine, gagnent des parts de marché substantielles suite à l'assouplissement des réglementations sur les nouveaux aliments par l'Agence des normes alimentaires. Les formats d'édulcorants liquides améliorent l'efficacité de production et rationalisent les processus de fabrication dans les concentrés de boissons gazeuses et les applications de sauces. Les améliorations technologiques dans les technologies de modulation du goût, les processus de bioconversion et les protéines sucrées répondent efficacement aux défis d'arrière-goût, permettant aux marques alimentaires et de boissons de répondre aux exigences de prélèvement 2025 tout en préservant le profil gustatif souhaité du produit [1]HM Treasury, "Soft Drinks Industry Levy statistics," gov.uk.

Points clés du rapport

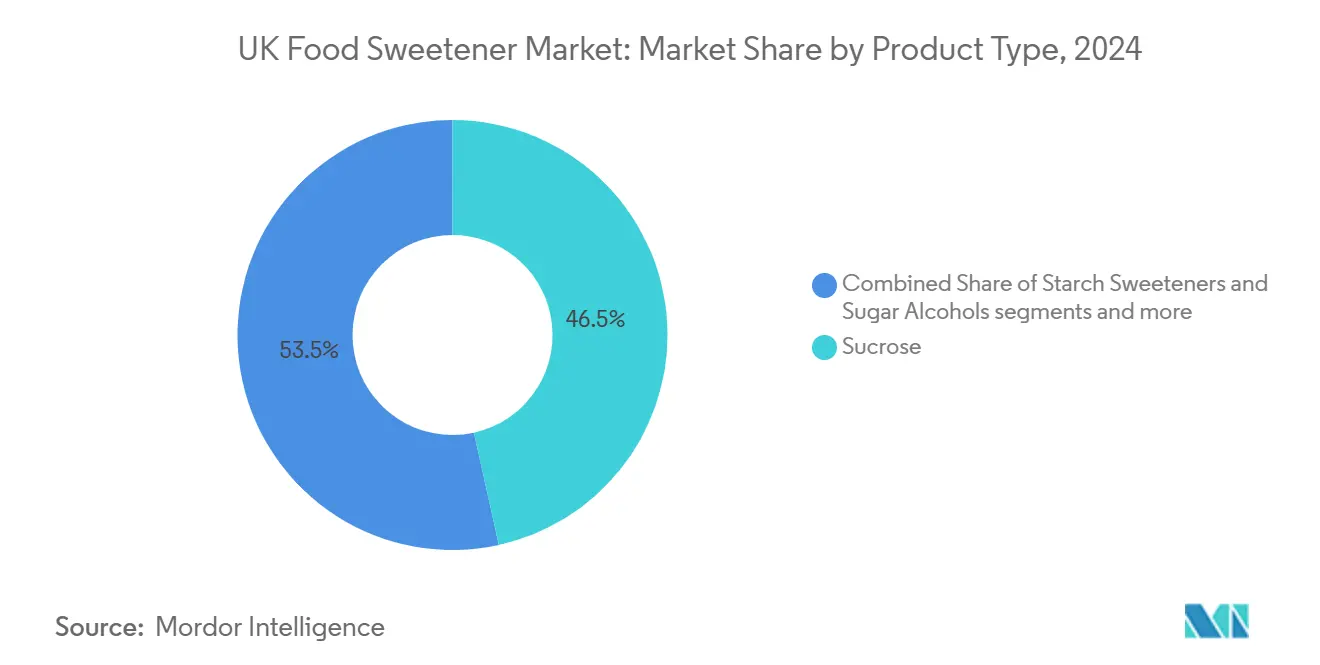

- Par type de produit, le saccharose dominait avec 48,15 % de la part du marché des édulcorants au Royaume-Uni en 2024, tandis que les édulcorants à haute intensité devraient croître à un TCAC de 7,10 % jusqu'en 2030 dans toutes les régions.

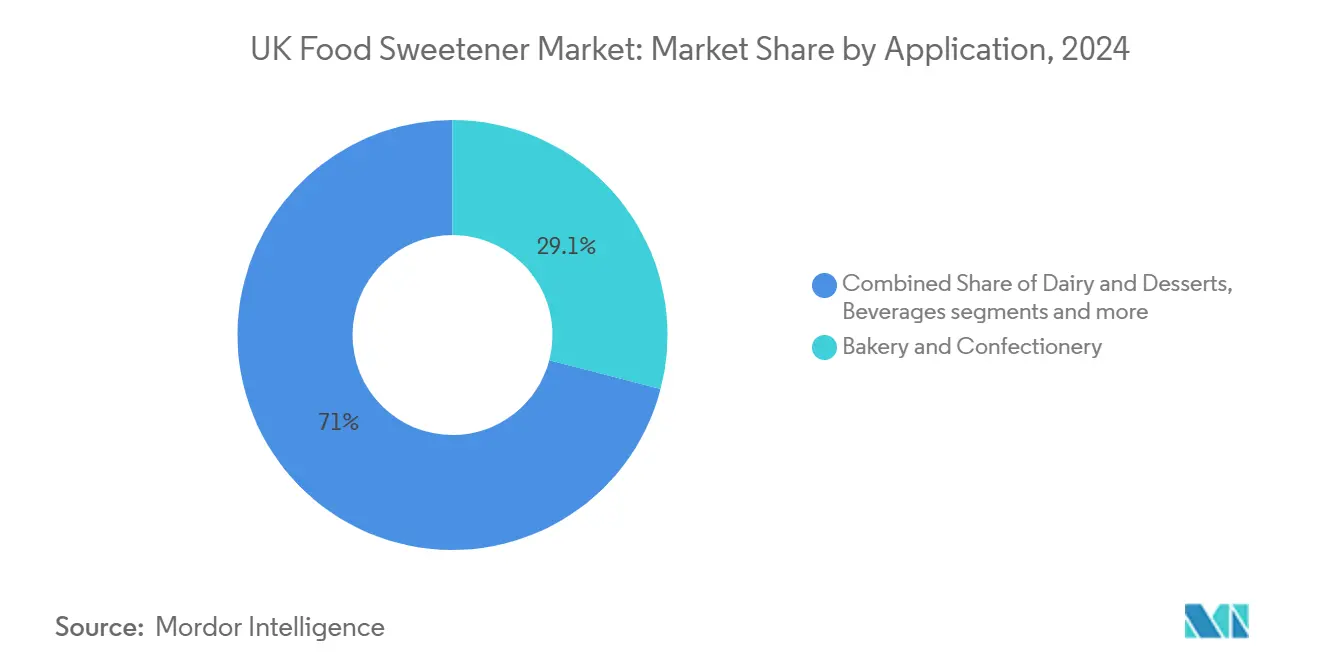

- Par application, la boulangerie et la confiserie représentaient 29,05 % de la part du marché des édulcorants au Royaume-Uni en 2024, tandis que les boissons devraient croître à un TCAC de 6,71 % jusqu'en 2030.

- Par forme, les poudres dominaient avec 44,22 % de part en 2024 ; les formats liquides augmenteront à un TCAC de 7,24 % grâce aux avantages de traitement industriel dans les centres de boissons d'Angleterre.

- Par catégorie, les variantes conventionnelles représentaient 93,56 % de part en 2024, pourtant les édulcorants biologiques sont prêts pour un TCAC de 8,13 % alors que la demande premium d'étiquetage propre s'élargit.

- Par région, l'Angleterre détenait 80,54 % de part du marché des édulcorants au Royaume-Uni en 2024 et devrait maintenir un TCAC de 6,10 % jusqu'en 2030.

Tendances et perspectives du marché des édulcorants alimentaires au Royaume-Uni

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante de l'obésité et du diabète | +1.2% | Axé sur l'Angleterre, retombées en Écosse et pays de Galles | Moyen terme (2-4 ans) |

| Passage vers les alternatives faibles en calories motivé par la taxe sur le sucre | +1.8% | Ensemble du Royaume-Uni, plus fort en Angleterre | Court terme (≤ 2 ans) |

| Demande d'étiquetage propre stimulant l'adoption d'édulcorants d'origine végétale | +0.9% | Principalement Angleterre et Écosse | Long terme (≥ 4 ans) |

| Innovation rapide dans les produits alimentaires et boissons à teneur réduite en sucre | +0.7% | Centres de fabrication dans tout le Royaume-Uni | Moyen terme (2-4 ans) |

| Expansion des catégories d'aliments fonctionnels et de boissons faibles en calories | +0.6% | Canaux de distribution anglais, centres urbains | Moyen terme (2-4 ans) |

| Soutien gouvernemental et réglementaire pour les initiatives de réduction du sucre | +0.9% | Mise en œuvre de politiques dans tout le Royaume-Uni | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de l'obésité et du diabète

La forte prévalence d'adultes en surpoids et obèses au Royaume-Uni génère des coûts socio-économiques substantiels annuellement. Les politiques de santé gouvernementales encouragent les fabricants alimentaires à reformuler les produits en limitant la teneur en sucres libres dans la consommation énergétique quotidienne. Cela a augmenté l'utilisation d'édulcorants dans les produits de boulangerie, les céréales et les boissons. Les fabricants ciblant les segments de consommateurs sensibles aux prix implémentent des systèmes d'édulcoration à haute intensité pour maintenir des prix abordables tout en répondant aux exigences de santé publique. Les dépenses croissantes du Service national de santé (NHS) pour la gestion du diabète renforcent les programmes nutritionnels préventifs, stimulant la demande d'édulcorants qui préservent les profils gustatifs familiers. [2]UK Government, "Scientific Advisory Committee on Nutrition: Sugar & Health," gov.uk.

Passage vers les alternatives faibles en calories motivé par la taxe sur le sucre

Le prélèvement sur l'industrie des boissons gazeuses a fondamentalement transformé les formulations de boissons, réalisant une réduction de 46 % de la teneur en sucre dans les produits concernés depuis sa mise en œuvre. Les propositions réglementaires actuelles cherchent à renforcer le cadre en abaissant le seuil imposable à 4g pour 100ml et en éliminant les exemptions existantes basées sur le lait [3]HM Revenue and Customs, "Public consultation on SDIL threshold change," gov.uk. Plus de 50 % des fabricants de boissons ont stratégiquement reformulé leurs portefeuilles de produits pour éviter les pénalités financières, démontrant l'influence substantielle du prélèvement dans la redirection des modèles de consommation vers les alternatives d'édulcorants. Les décideurs politiques considèrent activement l'extension du cadre de taxation pour inclure les biscuits et produits chocolatés, ce qui débloquerait de nouvelles opportunités de marché significatives dans l'industrie des édulcorants. L'allocation cohérente des revenus du prélèvement aux programmes sportifs scolaires continue à maintenir un fort soutien politique transpartisan, indiquant une expansion systématique potentielle du prélèvement qui pourrait accélérer l'adoption d'édulcorants dans les marques de consommation grand public et les catégories de produits.

Demande d'étiquetage propre stimulant l'adoption d'édulcorants d'origine végétale

La préférence des consommateurs pour les ingrédients d'origine végétale continue de croître en raison de leurs bénéfices perçus pour la santé. Cette évolution est particulièrement évidente dans les marchés développés, où les consommateurs soucieux de leur santé recherchent activement des alternatives naturelles aux édulcorants artificiels. La reclassification par l'Agence des normes alimentaires en 2024 des extraits de fruit du moine comme ingrédients non-nouveaux a supprimé les barrières réglementaires, permettant aux fabricants d'introduire plus efficacement sur le marché des combinaisons d'édulcorants naturels premium. Ce changement réglementaire a déclenché l'innovation dans le développement de produits, avec des entreprises lançant de nouvelles formulations qui combinent le fruit du moine avec d'autres édulcorants naturels pour atteindre des profils gustatifs et une fonctionnalité optimaux. [4]Food Standards Agency, "Monk fruit decoctions no longer novel foods," food.gov.uk. La collaboration stratégique de Tate & Lyle avec BioHarvest pour améliorer les capacités de production botanique renforce le changement industriel vers les ingrédients d'origine végétale. Les études d'impact environnemental démontrent que l'empreinte carbone de la stévia est 90 % inférieure à la production de sucre conventionnel, la rendant particulièrement attrayante pour les consommateurs millénaires soucieux de l'environnement qui privilégient les choix alimentaires durables.

Innovation rapide dans les produits alimentaires et boissons à teneur réduite en sucre

Les développements technologiques dans la formulation d'édulcorants transforment l'innovation produit dans l'industrie alimentaire et des boissons. Tate & Lyle a introduit son outil de formulation avancé 'Tate & Lyle Sensation', pour aider les fabricants à optimiser les caractéristiques de sensation en bouche, maintenir les marges bénéficiaires et développer des produits d'étiquetage plus propre. Avansya, une coentreprise stratégique entre DSM-Firmenich et Cargill, a obtenu l'approbation réglementaire pour ses édulcorants de stévia dérivés de la fermentation, élargissant le portefeuille de solutions de réduction du sucre dans les aliments transformés. Dans le segment de la confiserie, les études de marché indiquent que bien que 62 % des consommateurs reconnaissent les alternatives plus saines, seulement 10 % les achètent régulièrement, révélant un potentiel de croissance substantiel pour les produits reformulés. L'approbation par la FDA d'ingrédients fonctionnels innovants, particulièrement la protéine sucrée brazzéine, fournit aux fabricants des capacités améliorées pour réduire la teneur en sucre tout en maintenant les profils gustatifs indulgents que les consommateurs attendent.

Analyse d'impact des freins

| Frein | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Scepticisme des consommateurs envers les édulcorants artificiels | -0.8% | Ensemble du Royaume-Uni, plus fort dans les zones rurales | Moyen terme (2-4 ans) |

| Problèmes de profil gustatif et d'arrière-goût | -0.6% | Marchés de consommateurs du Royaume-Uni | Court terme (≤ 2 ans) |

| Volatilité des prix des matières premières pour les édulcorants naturels | -0.4% | Chaînes d'approvisionnement mondiales affectant le Royaume-Uni | Moyen terme (2-4 ans) |

| Complexité de formulation et problèmes de stabilité du produit | -0.3% | Centres de fabrication du Royaume-Uni | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Scepticisme des consommateurs envers les édulcorants artificiels

L'avis de l'Organisation mondiale de la santé de 2024 sur l'efficacité des édulcorants non-sucrés dans la gestion du poids a intensifié l'examen public de l'aspartame et de la saccharine. Bien que les organismes réglementaires affirment constamment la sécurité de ces édulcorants par des preuves scientifiques, la couverture médiatique généralisée a intensifié l'hésitation des consommateurs, particulièrement parmi les parents concernés par les effets à long terme sur la santé. Les fabricants d'édulcorants naturels capitalisent sur ce sentiment mais commandent des primes de prix significatives, créant une structure de marché distincte à deux niveaux. Les entreprises ont répondu en implémentant des pratiques d'étiquetage complètes et en lançant des initiatives ciblées d'éducation des consommateurs. Cependant, les préoccupations persistantes continuent d'impacter les ventes d'édulcorants artificiels traditionnels, surtout dans les zones rurales où les problèmes de confiance profondément enracinés des consommateurs et la sensibilisation limitée aux produits restent des barrières significatives à l'adoption.

Problèmes de profil gustatif et d'arrière-goût

Le rébaudioside A, le composé de stévia commercial dominant, présente un arrière-goût herbacé persistant qui impacte la formulation de produits. Cette caractéristique a poussé les fabricants à explorer les mélanges de glycosides et les solutions avancées de masquage du goût. Les technologies d'encapsulation, telles que TasteMod² de CO² Sustain, améliorent efficacement la distribution de douceur et les profils temporels dans les boissons gazeuses. Cependant, ces solutions introduisent des coûts de production supplémentaires et des complexités de formulation. Les boulangeries à petite échelle, particulièrement celles avec des ressources techniques limitées, peinent à implémenter des systèmes d'édulcoration sophistiqués à composants multiples, résultant en une adoption plus lente du marché dans les segments artisanaux. L'industrie continue d'investir dans la recherche et développement d'alternatives, incluant le rébaudioside M dérivé de la fermentation et les solutions de protéines sucrées nouvelles, bien que ces innovations restent en phases de développement précoce et de mise à l'échelle.

Analyse par segment

Par type de produit : Les édulcorants à haute intensité défient la dominance du saccharose

Le saccharose maintient une part de 48,15 % du marché des édulcorants au Royaume-Uni en 2024, soutenu par des recettes établies et des avantages de coût. Les édulcorants à haute intensité, incluant la stévia, le sucralose et l'acésulfame-K, croissent à un TCAC de 7,10 % jusqu'en 2030, stimulés par les efforts des fabricants pour se conformer aux prélèvements sur le sucre et réduire la teneur calorique. Le marché britannique des édulcorants à haute intensité devrait s'étendre d'environ un tiers, soutenu par les produits reb-M fermentés d'Avansya qui combinent des ingrédients naturels avec des caractéristiques gustatives similaires au sucre. Les hydrolysats d'amidon et polyols fournissent des alternatives moyennes calories, tandis que le xylitol et le sorbitol maintiennent une demande constante dans les produits d'hygiène dentaire comme les gommes et bonbons à la menthe. L'allulose et le tagatose attendent l'approbation de nouvel aliment, ce qui pourrait étendre les options de produits sur le marché.

La demande des consommateurs pour des ingrédients naturels pousse les fabricants à incorporer des extraits d'édulcorants naturels. L'utilisation du fruit du moine s'étend après avoir reçu les approbations réglementaires, tandis que la collaboration d'octobre 2024 entre Tate & Lyle et Manus Bio vise à augmenter la capacité de production de stévia Reb M. Bien que les édulcorants naturels n'aient pas atteint l'équivalence de prix avec le sucre en vrac, les prix fluctuants du sucre rétrécissent cet écart de coût. Alors que les discussions de l'Organisation mondiale de la santé peuvent affecter l'utilisation de l'aspartame, le sucralose conserve sa position de marché dans les applications de boulangerie industrielle, particulièrement dans les formulations de préparations pour gâteaux, en raison de ses propriétés de stabilité thermique.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par forme : Les formats liquides gagnent des avantages de traitement industriel

Les édulcorants en poudre dominaient le marché avec une part de 44,22 % en 2024, stimulés par leur commodité dans les applications de mélanges secs. Cependant, les édulcorants liquides croissent à un TCAC de 7,24 %, car les fabricants de boissons préfèrent leur précision de dosage par pompe et leurs taux de dissolution plus rapides dans les lignes de production à haut volume. La part de marché des édulcorants liquides au Royaume-Uni continue de s'étendre alors que les sirops concentrés réduisent les coûts de stockage. Alors que les particules enrobées de cristaux permettent une libération contrôlée dans les applications de confiserie, elles font face à des difficultés de mise à l'échelle de fabrication. Les nouveaux formats hybrides encapsulés combinent la dispersion facile des liquides avec la stabilité de stockage des poudres.

Les installations de fabrication dans les Midlands transitionnent vers les livraisons par camion-citerne de sirops de saccharose et solutions de stévia pour minimiser les interruptions de production. Les formats poudre maintiennent leur importance dans les sachets de restauration et les pochettes de détail où le dosage précis et la résistance à l'humidité sont essentiels. Les exigences réglementaires accrues pour la sécurité microbiologique dans les édulcorants liquides stimulent de nouveaux investissements dans l'équipement de traitement aseptique.

Par catégorie : Les édulcorants biologiques commandent une croissance premium

Le marché des édulcorants biologiques croît à un TCAC de 8,13 % jusqu'en 2030, stimulé par les consommateurs disposés à payer des prix premium pour des alternatives naturelles et durables. Les édulcorants conventionnels maintiennent la dominance du marché avec une part de 93,56 % en 2024. La tendance de l'étiquetage propre augmente l'adoption d'édulcorants biologiques dans les segments alimentaires et de boissons premium, alors que les fabricants commercialisent ces produits comme des alternatives plus saines. Au Royaume-Uni, les consommateurs se tournent vers des choix alimentaires plus sains alors que l'inflation se modère, particulièrement parmi les jeunes consommateurs qui préfèrent les ingrédients naturels.

Les exigences de certification biologique augmentent la complexité et les coûts de la chaîne d'approvisionnement, limitant la pénétration du marché des édulcorants biologiques. Cependant, la sensibilisation croissante des consommateurs aux pratiques agricoles et aux impacts environnementaux stimule la demande d'alternatives biologiques. La stévia et le fruit du moine restent les principales options d'édulcorants biologiques, car ils sont naturellement sourcés et nécessitent un traitement minimal. Les édulcorants conventionnels maintiennent leurs avantages de coût et applications larges, surtout dans les segments sensibles aux prix et utilisations industrielles où la certification biologique fournit une valeur limitée.

Par application : Les boissons accélèrent au-delà du leadership traditionnel de la boulangerie

Les produits de boulangerie et confiserie maintiennent une part de marché de 29,05 % en 2024, soutenus par les formulations traditionnelles. Le segment des boissons connaît la plus haute exposition à la taxe sur le sucre, stimulant un TCAC de 6,71 %. Les fabricants de boissons reformulent les boissons gazeuses, eaux aromatisées et seltzers durs utilisant des combinaisons de stévia, érythritol et fibres solubles pour atteindre une texture similaire au sucre tout en évitant les implications fiscales. Des entreprises comme Britvic, maintenant sous propriété Carlsberg, implémentent des systèmes à double édulcorant pour optimiser le goût et les coûts dans le segment de la vente sur place.

Les catégories de produits laitiers et desserts utilisent de plus en plus les polyols en vrac comme substituts de sucre pour maintenir les propriétés texturales. Dans les produits salés, incluant soupes, sauces et vinaigrettes, les fabricants combinent le sucralose avec des modulateurs de saveur pour atteindre des profils gustatifs équilibrés tout en réduisant la teneur en sodium. Le segment des aliments fonctionnels et compléments incorpore des protéines sucrées et isomaltooligosacch

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Angleterre détient une part de marché de 80,54 % en 2024 et devrait croître à un TCAC de 6,10 % jusqu'en 2030, soutenue par sa large population de consommateurs et ses importantes opérations d'embouteillage de boissons à Londres, dans le Sud-Est et les Midlands. Le prélèvement sur l'industrie des boissons gazeuses a une influence substantielle car les entreprises multinationales opèrent des installations de remplissage majeures, stimulant des taux d'adoption élevés et augmentant les volumes régionaux. Les initiatives de santé urbaine augmentent la demande de colas zéro sucre et d'eaux aromatisées dans les supermarchés, tandis que les chaînes de café incorporent des sirops d'édulcorants naturels.

La concentration des installations industrielles améliore l'efficacité de la chaîne d'approvisionnement, soutenant les livraisons opportunes par camion-citerne de mélanges liquides aux fabricants dans le Yorkshire et le Lancashire. L'Écosse, le pays de Galles et l'Irlande du Nord représentent 19,46 % de la demande du marché, chacun affichant des tendances de développement uniques. Les industries du whisky et des sodas artisanaux d'Écosse utilisent le fruit du moine et l'érythritol pour répondre aux exigences de réduction du sucre à l'exportation, tandis que les fabricants de collations fonctionnelles utilisent les polyols pour atteindre des indices glycémiques plus bas pour les produits de sports extérieurs.

Les transformateurs laitiers gallois développent des produits de yaourt sans lactose, à teneur réduite en sucre utilisant des formulations stévia-allulose. L'Irlande du Nord bénéficie du cadre de Windsor, qui simplifie les importations d'édulcorants de Grande-Bretagne tout en maintenant la conformité aux nouveaux aliments de l'UE, permettant des opportunités de commerce transfrontalier. Les zones rurales démontrent une adoption plus faible d'édulcorants artificiels, mais les mélanges d'édulcorants naturels fonctionnent bien dans les produits de magasins de ferme. Les politiques régionales s'alignent généralement avec l'approche de l'Angleterre en raison des réseaux de détail intégrés, bien que les initiatives locales, telles que les subventions de santé du gouvernement écossais, accélèrent l'implémentation dans les services alimentaires communautaires.

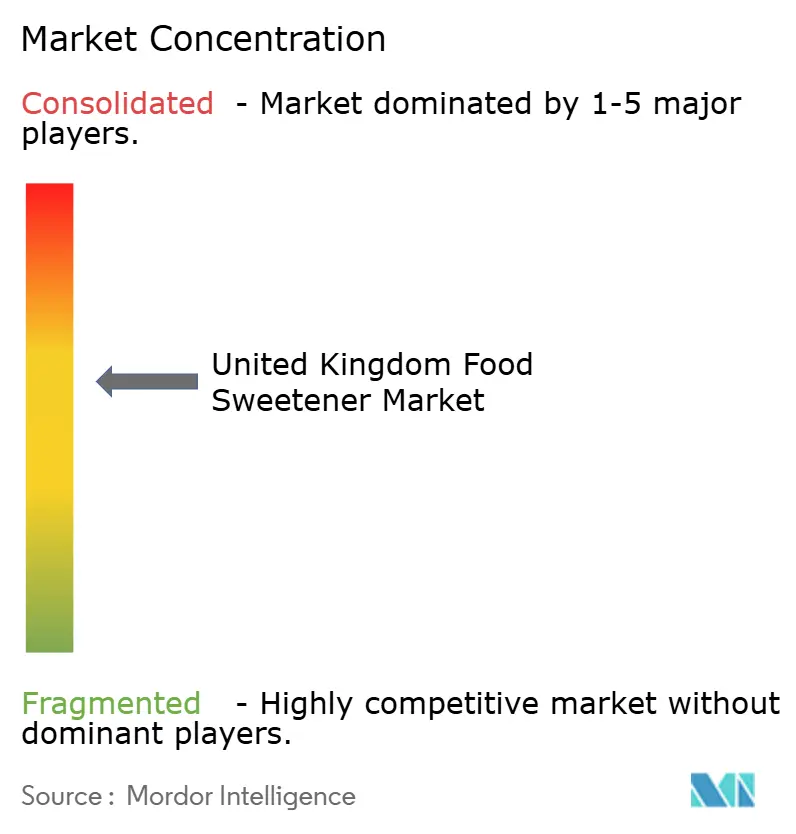

Paysage concurrentiel

Le marché des édulcorants au Royaume-Uni maintient une concentration modérée, avec les entreprises multinationales détenant des portefeuilles étendus tout en accommodant les producteurs spécialisés d'édulcorants naturels. L'Alliance des édulcorants naturels entre fabricants sécurise l'approvisionnement en stévia dans les Amériques, réduisant la dépendance aux cultures asiatiques et renforçant les pratiques de durabilité. En janvier 2024, la coentreprise de Cargill et DSM-Firmenich, Avansya, a commencé à produire du reb-M haute pureté par fermentation, offrant des profils gustatifs améliorés.

Ingredion et ADM renforcent leurs réseaux de distribution par des accords de co-traitement avec les fabricants de prémélanges de boulangerie, combinant des fibres fonctionnelles avec des systèmes d'édulcorants pour se conformer aux exigences d'étiquetage d'enrichissement en fibres. PureCircle maintient son avantage par des opérations intégrées de culture de feuilles de stévia, tandis qu'Evolva développe des processus biotechnologiques de nootkatone et vanilline qui complètent les édulcorants de protéines sucrées. La compétition technologique s'intensifie alors que les start-ups développent des méthodes de synthèse de protéine sucrée brazzéine, et les entreprises d'encapsulation brevetent des techniques de micro-couches pour réduire l'amertume du reb-A. Les calendriers de reformulation dirigés par le détail exigent que les fournisseurs fournissent des packages de solutions complètes, incluant des modulateurs de goût, des remplaçants en vrac et des stabilisants d'étiquetage propre, pour accélérer le développement de produits de marque distributeur.

Bien que les fluctuations de prix des matières premières et les communications de santé publique présentent des défis concurrentiels, les entreprises avec des portefeuilles d'édulcorants diversifiés, une documentation réglementaire complète et des équipes de support technique local maintiennent des avantages concurrentiels sur les firmes spécialisées. Le marché des édulcorants au Royaume-Uni attire les fusions et acquisitions alors que les entreprises visent à atteindre des économies d'échelle, étendre leurs portefeuilles de produits naturels et améliorer leur expertise d'application.

Leaders de l'industrie des édulcorants alimentaires au Royaume-Uni

-

Tate & Lyle PLC

-

Cargill Inc.

-

ADM

-

Ingredion Inc.

-

Tereos S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2024 : Roquette et Bonumose ont formé un accord de coopération pour produire le tagatose, un édulcorant naturel qui fournit 92 % de la douceur du sucre tout en ne contenant que 38 % de ses calories. Le partenariat exploite l'expertise de Roquette dans les édulcorants à base d'amidon et la technologie enzymatique de Bonumose pour augmenter la capacité de production.

- Juin 2024 : Tate & Lyle a introduit son outil de formulation 'Tate & Lyle Sensation™' à travers la campagne 'Mastering the Marvel of Mouthfeel™'. L'outil aide les fabricants alimentaires à améliorer la texture et la sensation en bouche tout en maintenant la rentabilité et soutenant les reformulations d'étiquetage plus propre.

- Janvier 2024 : La coentreprise Avansya de DSM-Firmenich et Cargill a reçu l'approbation réglementaire de l'Autorité européenne de sécurité des aliments et de l'Agence des normes alimentaires du Royaume-Uni pour leur édulcorant de stévia d'origine végétale dérivé de la fermentation. Cette approbation permet le déploiement commercial de stévia bioconvertie avec des profils gustatifs améliorés, adressant les barrières historiques à l'adoption d'édulcorants naturels.

Portée du rapport sur le marché des édulcorants alimentaires au Royaume-Uni

Le marché des édulcorants alimentaires du Royaume-Uni est segmenté par type en saccharose, édulcorants à base d'amidon et alcools de sucre, édulcorants à haute intensité. Par application, le marché est segmenté en produits laitiers, boulangerie, boissons, confiserie, soupes sauces et vinaigrettes et autres.

| Saccharose | ||

| Édulcorants à base d'amidon et alcools de sucre | Dextrose | |

| Sirop de maïs à haute teneur en fructose (HFCS) | ||

| Maltodextrine | ||

| Sorbitol | ||

| Xylitol | ||

| Autres édulcorants à base d'amidon et alcools de sucre | ||

| Édulcorants à haute intensité | Édulcorants artificiels à haute intensité | Sucralose |

| Aspartame | ||

| Saccharine | ||

| Néotame | ||

| Cyclamate | ||

| Acésulfame potassium (Ace-K) | ||

| Autres HIS artificiels | ||

| Édulcorants naturels à haute intensité | Extrait de stévia | |

| Extrait de fruit du moine | ||

| Autres HIS naturels | ||

| Autres édulcorants | ||

| Boulangerie et confiserie |

| Produits laitiers et desserts |

| Boissons |

| Soupes, sauces et vinaigrettes |

| Autres applications |

| Poudre |

| Liquide |

| Cristal |

| Conventionnel |

| Biologique |

| Angleterre |

| Écosse |

| Pays de Galles |

| Irlande du Nord |

| Par type de produit | Saccharose | ||

| Édulcorants à base d'amidon et alcools de sucre | Dextrose | ||

| Sirop de maïs à haute teneur en fructose (HFCS) | |||

| Maltodextrine | |||

| Sorbitol | |||

| Xylitol | |||

| Autres édulcorants à base d'amidon et alcools de sucre | |||

| Édulcorants à haute intensité | Édulcorants artificiels à haute intensité | Sucralose | |

| Aspartame | |||

| Saccharine | |||

| Néotame | |||

| Cyclamate | |||

| Acésulfame potassium (Ace-K) | |||

| Autres HIS artificiels | |||

| Édulcorants naturels à haute intensité | Extrait de stévia | ||

| Extrait de fruit du moine | |||

| Autres HIS naturels | |||

| Autres édulcorants | |||

| Par application | Boulangerie et confiserie | ||

| Produits laitiers et desserts | |||

| Boissons | |||

| Soupes, sauces et vinaigrettes | |||

| Autres applications | |||

| Par forme | Poudre | ||

| Liquide | |||

| Cristal | |||

| Par catégorie | Conventionnel | ||

| Biologique | |||

| Par région | Angleterre | ||

| Écosse | |||

| Pays de Galles | |||

| Irlande du Nord | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des édulcorants alimentaires au Royaume-Uni ?

Le marché des édulcorants alimentaires au Royaume-Uni s'élève à 1,69 milliard USD en 2025 et devrait atteindre 2,22 milliards USD d'ici 2030.

Comment le prélèvement sur l'industrie des boissons gazeuses impactera-t-il la demande d'édulcorants ?

Le seuil de sucre plus bas du prélèvement et son expansion probable aux boissons lactées forcent les fabricants de boissons à reformuler rapidement, stimulant l'adoption d'édulcorants à haute intensité et stimulant un TCAC de 6,71 % dans les applications de boissons jusqu'en 2030.

Quel segment d'édulcorants croît le plus rapidement ?

Les solutions naturelles à haute intensité telles que les extraits de stévia avancés et les mélanges de fruit du moine affichent un TCAC de 7,10 %, dépassant toutes les autres catégories de produits.

Quelle région domine la consommation d'édulcorants au Royaume-Uni ?

L'Angleterre représente 80,54 % de la demande grâce à sa population dense, ses centres de production de boissons et sièges sociaux de détail, et devrait maintenir un TCAC de 6,10 % jusqu'en 2030.

Dernière mise à jour de la page le: