Taille et part du marché des systèmes avancés d'aide à la conduite

Analyse du marché des systèmes avancés d'aide à la conduite par Mordor Intelligence

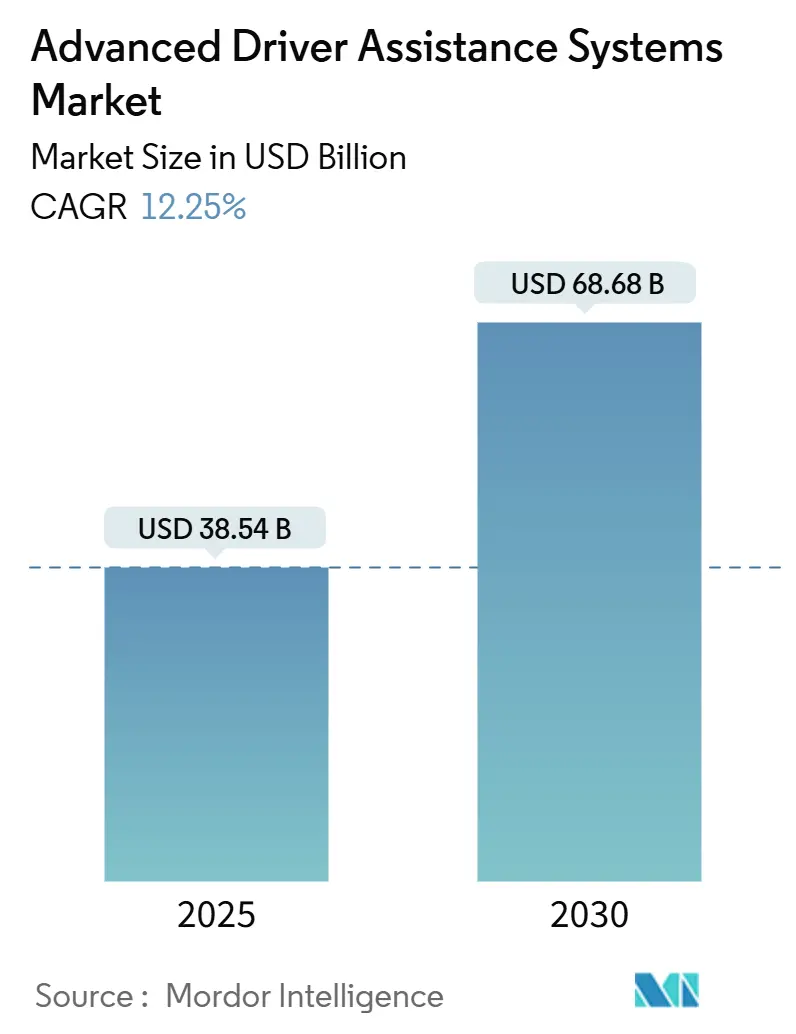

Le marché mondial des ADAS a généré 38,54 milliards USD de revenus en 2025 et est en voie d'atteindre 68,68 milliards USD d'ici 2030, avec une expansion de 12,25 % de TCAC. Les mandats réglementaires robustes aux États-Unis, dans l'Union européenne et en Chine, la déflation rapide des coûts des capteurs radar, caméra et LiDAR, et la migration du secteur automobile vers les plateformes de véhicules définis par logiciel (SDV) sont les forces principales soutenant cette croissance. Les constructeurs automobiles regroupent les fonctionnalités de niveau 2+ sur les véhicules de segment moyen tandis que les voies de mise à niveau over-the-air (OTA) génèrent de plus en plus des revenus logiciels récurrents. Simultanément, l'expansion de la capacité des semi-conducteurs en Asie et les nouveaux systèmes sur puce automobiles de 4 nanomètres permettent une plus grande précision de fusion des capteurs, poussant le marché des ADAS plus profondément dans les modèles de gros volume. La dynamique concurrentielle évolue vers des jeux de plateformes verticales dans lesquels les fournisseurs de rang 1, les hyperscalers cloud et les concepteurs de puces fabless collaborent pour contrôler les stacks de perception, les données d'entraînement et les services logiciels monétisables.

Principales conclusions du rapport

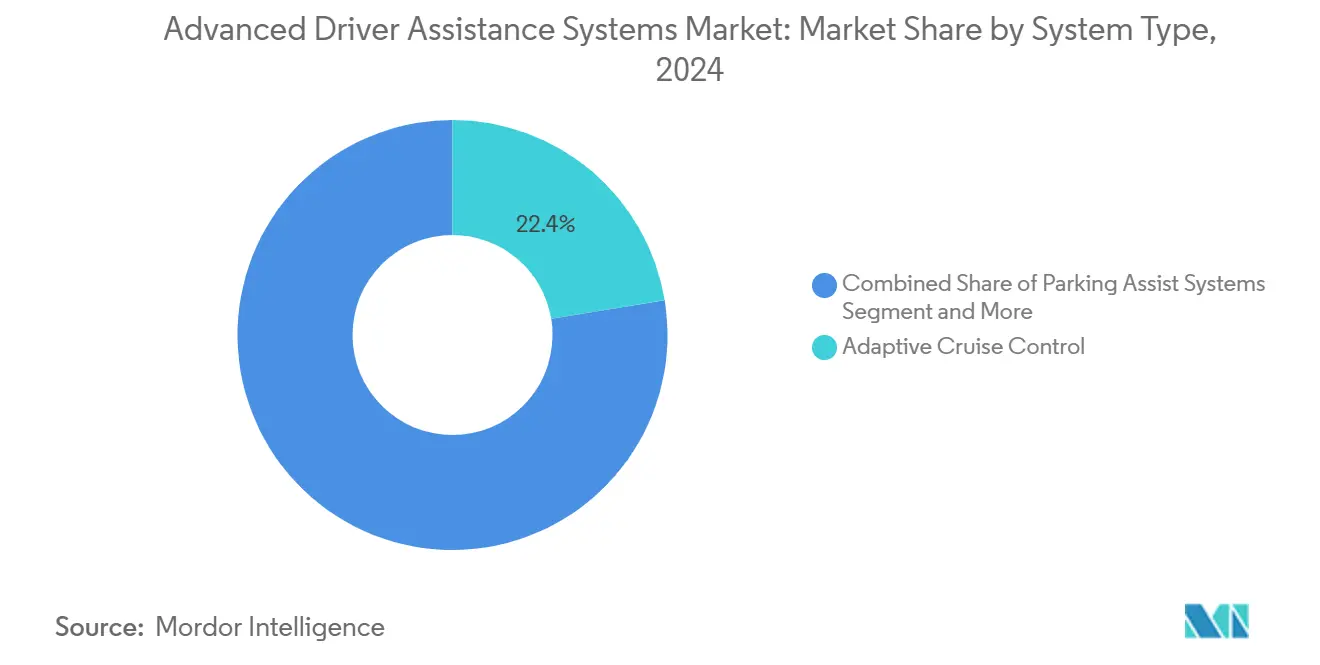

- Par type de système, le régulateur de vitesse adaptatif menait avec 22,41 % de part de revenus en 2024, tandis que le freinage d'urgence automatique devrait croître à un TCAC de 16,21 % jusqu'en 2030.

- Par type de capteur, le radar commandait 46,07 % de la part de marché des ADAS en 2024, tandis que les capteurs LiDAR sont projetés pour s'étendre à un TCAC de 21,35 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières représentaient 71,28 % de la taille du marché des ADAS en 2024 ; les deux-roues sont projetés pour progresser à un TCAC de 18,16 % entre 2025-2030.

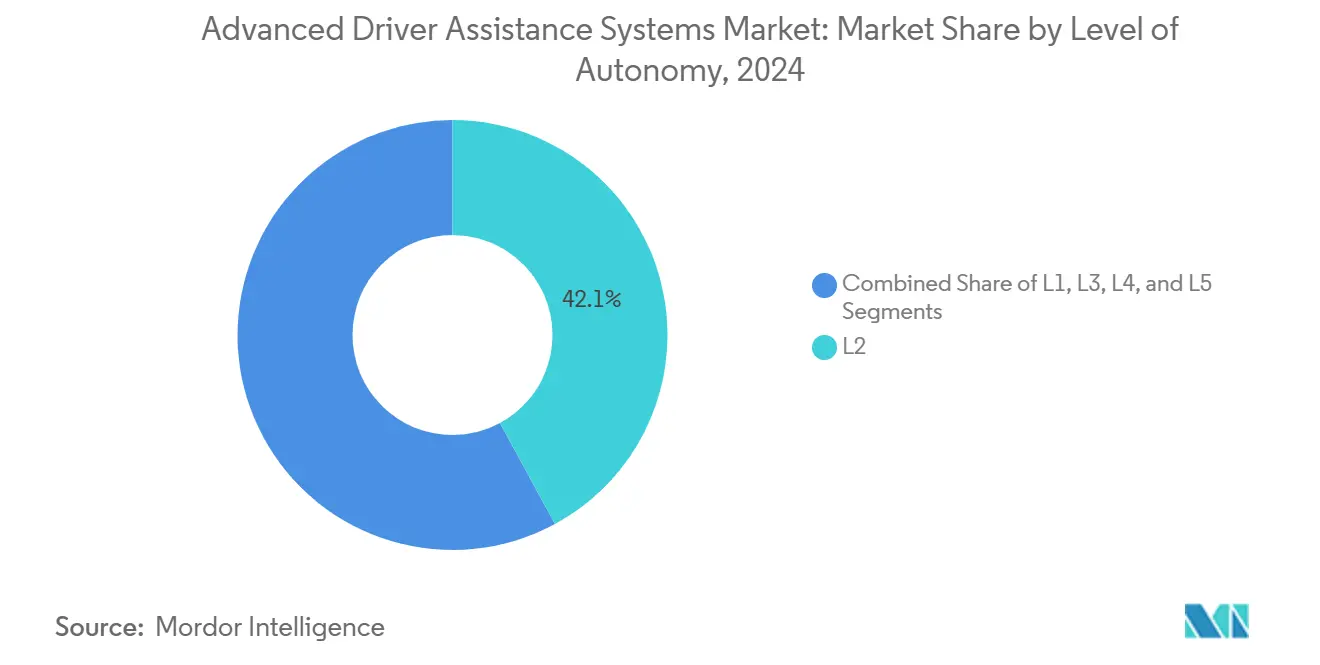

- Par niveau d'autonomie, les systèmes de niveau 2 détenaient 42,02 % de part de la taille du marché des ADAS en 2024, les systèmes de niveau 3 enregistrant le TCAC projeté le plus élevé à 27,84 % jusqu'en 2030.

- Par canal de vente, les solutions équipement d'origine dominaient avec 91,22 % de part en 2024, tandis que le canal après-vente devrait croître à un TCAC de 15,21 % jusqu'en 2030.

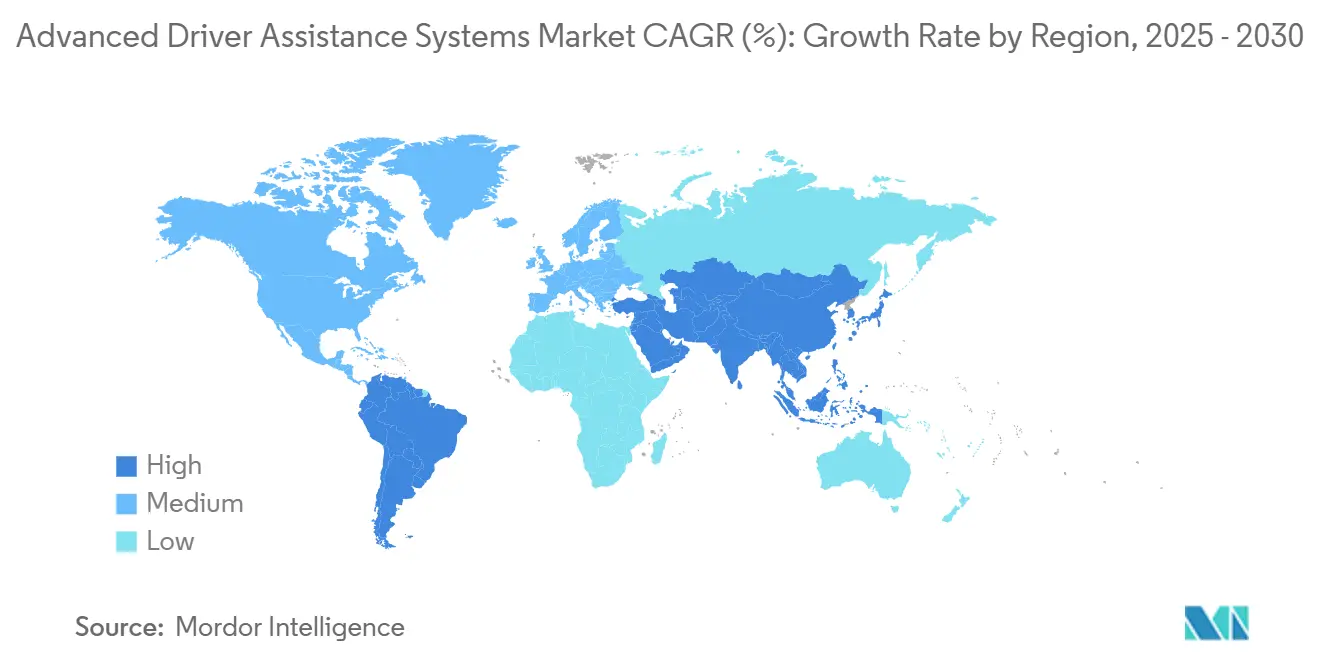

- Par géographie, l'Amérique du Nord menait avec une part de revenus de 34,33 % en 2024 ; l'Asie-Pacifique est la région à croissance la plus rapide, progressant à un TCAC de 14,55 % jusqu'en 2030.

Tendances et insights du marché mondial des systèmes avancés d'aide à la conduite

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Les mandats de sécurité stricts ancrent la croissance du marché | +3.8% | Mondial, avec des gains précoces aux États-Unis, noyau UE, Chine en tête | Moyen terme (2-4 ans) |

| La fusion de capteurs basée sur l'IA débloque le regroupement de fonctionnalités | +2.9% | Mondial, retombées des centres d'innovation APAC | Moyen terme (2-4 ans) |

| Les architectures SDV redéfinissent les modèles de revenus | +2.1% | Amérique du Nord et UE en tête, adoption APAC en accélération | Long terme (≥ 4 ans) |

| La déflation des coûts des capteurs élargit l'accès au marché de masse | +1.7% | Mondial, avec des avantages de coûts de fabrication en APAC | Court terme (≤ 2 ans) |

| Pénétration croissante des SUV et voitures premium | +1.2% | Noyau APAC, Amérique latine, marchés émergents MEA | Moyen terme (2-4 ans) |

| Incitations d'assurance basée sur l'usage | +0.8% | Amérique du Nord en tête, programmes pilotes UE | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les mandats de sécurité stricts ancrent la croissance du marché

Les réglementations traitent désormais l'aide à la conduite comme une infrastructure obligatoire. La NHTSA exige le freinage d'urgence automatique sur tous les nouveaux véhicules légers américains à partir de septembre 2029, établissant une base d'environ 17 millions d'unités par an[1]"L'agence cherche à exiger le freinage d'urgence automatique sur tous les véhicules légers," Administration nationale de la sécurité routière, nhtsa.gov. Le Règlement général de sécurité II de l'Europe a exigé l'assistance intelligente à la vitesse, l'assistance au maintien de voie et le freinage d'urgence sur chaque nouveau modèle depuis juillet 2024, forçant les OEMs à redessiner les architectures électriques pour les fonctions ADAS standardisées[2]"Règlement général de sécurité II-Paquet de sécurité des véhicules," Commission européenne, europa.eu. La Chine a intégré les performances ADAS dans son Programme d'évaluation de nouvelles voitures, liant les scores de sécurité cinq étoiles à la configuration des capteurs et à la précision des algorithmes. Ces règles suppriment les décisions d'achat discrétionnaires et transforment le marché des ADAS en une activité de volume axée sur la conformité, accélérant les taux d'équipement à tous les niveaux de prix.

La fusion de capteurs basée sur l'IA débloque le regroupement de fonctionnalités

Les avancées dans les réseaux de neurones sur puce permettent désormais une perception de haut niveau sur des processeurs peu coûteux. L'EyeQ6 Lite de Mobileye combine huit flux de caméras et des entrées radar 4-D sur un seul dispositif de 5 watts, réduisant les coûts de nomenclature pour les packages pilote autoroute L2+. L'intégration par Bosch des services d'IA générative de Microsoft permet une planification de trajectoire prédictive qui anticipe l'intention du conducteur et les manœuvres de circulation transversale. Ces développements permettent aux OEMs de regrouper le régulateur de vitesse adaptatif, le centrage de voie et la reconnaissance des panneaux de signalisation sous un seul abonnement, réduisant la redondance matérielle par fonctionnalité et augmentant les marges logicielles.

Les architectures SDV redéfinissent les modèles de revenus

La mise à niveau over-the-air convertit les véhicules en centres de profit renouvelables. Tesla génère des flux de trésorerie mensuels en activant les fonctions de conduite entièrement autonome pour 199 USD, tandis que Mercedes-Benz vend Drive Pilot comme option de niveau 3 géolocalisée au Nevada et en Californie. General Motors s'attend à ce que sa plateforme Ultifi rapporte 25 milliards USD en logiciels et services d'ici 2030. Pour les fournisseurs, ce changement augmente la demande pour les passerelles cyber-sécurisées, les backends cloud et les services d'annotation de données, élargissant l'opportunité du marché ADAS au-delà des composants physiques.

La déflation des coûts des capteurs élargit l'accès au marché de masse

Les modules radar 77 GHz de cinquième génération se vendent désormais au détail entre 50-75 USD, en baisse de 200-300 USD en 2020, grâce à la photonique silicium, la conception système-en-boîtier et les fabricants de gros volume à Taïwan et en Corée. Les caméras de qualité automobile avec des imageurs CMOS à large gamme dynamique sont tombées sous 50 USD. Le capteur de profondeur SPAD empilé de Sony prix les modules LiDAR près de 350 USD avec une portée de 300 mètres, effondrant une barrière précédente de 75 000 USD. Des factures de capteurs plus faibles encouragent les constructeurs automobiles à standardiser les bundles ADAS sur les voitures compactes destinées aux marchés sensibles aux coûts.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût élevé des systèmes LiDAR/Radar | -2.4% | Mondial, affectant particulièrement les segments du marché de masse | Court terme (≤ 2 ans) |

| Les vulnérabilités météorologiques défient la fiabilité | -1.6% | Climats nordiques, régions de mousson en APAC | Moyen terme (2-4 ans) |

| Responsabilité de cybersécurité et risque de confidentialité des données | -1.1% | UE (RGPD), Californie (CCPA), localisation des données en Chine | Long terme (≥ 4 ans) |

| Goulots d'étranglement des chipsets mmWave et d'approvisionnement de substrat | -0.7% | Mondial, concentré dans les chaînes d'approvisionnement de semi-conducteurs | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Le coût élevé des suites de capteurs reste un obstacle

Même avec des baisses de prix importantes, un pack de capteurs L2+ complet ajoute 2 000-4 000 USD au coût de construction d'une berline de segment B. Les données du secteur de l'assurance montrent un remplacement de radar après des collisions mineures dépassant 900 USD par unité, tandis que la recalibration de caméra fait en moyenne 450 USD. Ces coûts freinent l'adoption par les consommateurs en dehors des niveaux premium et ralentissent la demande de retrofit dans les économies en développement manquant d'infrastructure de réparation.

Les vulnérabilités météorologiques défient la fiabilité

Les tests de l'Université de Warwick ont enregistré 50 % de perte de portée pour le LiDAR mécanique sous forte pluie, tandis que la précision de détection de caméra a chuté de 33 % dans des conditions de bruine de faible luminosité. Les conceptions de fusion redondantes ajoutent complexité et dépense, soulignant le besoin d'hybrides radar-thermique et de diagnostics auto-capteurs basés sur l'IA avant l'approbation réglementaire à grande échelle des fonctions mains libres.

Analyse des segments

Par type de système : Le freinage d'urgence devient l'ancre de conformité

La taille du marché ADAS pour les solutions au niveau système reste ancrée par le régulateur de vitesse adaptatif, qui a généré 22,41 % des revenus de 2024 grâce à sa compatibilité avec les modules de freinage électronique existants et l'acceptation des consommateurs lors des voyages longue distance. Le freinage d'urgence automatique s'accélère à un TCAC de 16,21 %, propulsé par les réglementations qui exigent l'atténuation des collisions frontales sur tous les nouveaux véhicules. Les fournisseurs intègrent désormais la détection de piétons et de cyclistes dans la même unité de contrôle, créant des économies d'échelle intersectorielles. Sur la période jusqu'en 2030, les OEMs devraient étendre le freinage d'urgence urbain aux deux-roues et aux fourgonnettes commerciales légères, élargissant la couverture de sécurité et augmentant les volumes d'équipement.

Les données historiques soulignent l'inflexion réglementaire, entre 2020-2024 le sous-segment a affiché une croissance composée de 8,5 %, mais les mandats NHTSA et UE doublent ce rythme dans la fenêtre de prévision. Les fonctions d'avertissement d'entrée de gamme telles que le départ de voie et les alertes de collision frontale persistent pour les finitions à bas coût, tandis que les packages premium avancés intègrent des caméras 360 degrés, des cartes HD et un freinage prédictif activé par IA lors des virages d'intersection. Cette voie de mise à niveau en couches encourage les revenus OTA récurrents et approfondit l'adhérence de plateforme pour les fournisseurs de rang 1 qui possèdent la pile de perception.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de capteur : Le leadership du radar fait face au défi LiDAR

La part de 46,07 % du radar souligne sa robustesse sous la pluie, le brouillard et la neige, attributs qui sécurisent sa position comme déclencheur principal pour le freinage d'urgence automatique. Le marché ADAS bénéficie de la marchandisation des modules radar front-corner 77 GHz désormais produits en RF CMOS 28 nanomètres. Les capteurs de caméra, alimentés par des processeurs de signaux d'image sub-10 nm, sont suivis de près en permettant des architectures de perception d'apprentissage profond de manière rentable.

Le LiDAR, bien qu'il ne représente encore qu'une part de marché minimale, est l'élément de croissance flash avec un TCAC projeté de 21,35 %. L'architecture à état solide, sans pièces mobiles, plus l'optique au niveau de la plaquette réduisent le coût variable à 350 USD, faisant des SUV de segment moyen la prochaine cible. Pour les gains de part de marché ADAS, les fournisseurs LiDAR s'associent aux studios de design OEM pour intégrer les capteurs dans les clusters de phares, évitant les dômes de toit qui nuisent à l'esthétique. L'ultrasonique et l'infrarouge conservent des fonctions de niche pour le stationnement et la vision nocturne. Une tendance transversale de traitement de signal fusionné centralisé émerge, réduisant la masse de câblage et permettant des améliorations d'algorithmes basées sur OTA qui prolongent les cycles matériels.

Par type de véhicule : Les deux-roues entrent dans le courant principal de sécurité

Les voitures particulières ont conservé 71,28 % des revenus de 2024 alors que les berlines familiales et les crossovers intègrent des caméras de stationnement standard et des packages pilote autoroute. Pourtant l'adoption des deux-roues est le développement accrocheur, prévu pour un TCAC de 18,16 % jusqu'en 2030. La taille du marché ADAS attachée aux motos s'étend alors que l'Inde, la Chine et l'Indonésie imposent des règles anti-collision pour les vélos au-dessus de 125 cc. La détection d'angle mort basée sur radar, pionnière de Continental, livre désormais sur les modèles de banlieue de prix moyen, élevant les bases de sécurité routière dans les corridors urbains congestionnés.

Les camions commerciaux moyens et lourds continuent d'intégrer des radars longue portée et des caméras monoculaires avant pour réduire les impacts arrière, un coût justifié par l'évitement des temps d'arrêt et les primes d'assurance réduites. Les opérateurs associent les caméras de surveillance du conducteur aux alertes de fatigue, satisfaisant les tableaux de bord de sécurité de flotte exigés par les expéditeurs. Les segments de fourgonnettes de passagers en Amérique du Sud adoptent des kits similaires pour se conformer aux réglementations de fret transfrontalier, élargissant la pénétration du marché ADAS.

Par niveau d'autonomie : La commercialisation du niveau 3 s'accélère

Le niveau 2 a conservé une avance de revenus de 42,02 % parce que les fonctions mains sur, yeux sur telles que le régulateur adaptatif et le centrage de voie se conforment aux règles régionales. Cependant, les systèmes de niveau 3 enregistrent le TCAC le plus raide de 27,84 % alors que les juridictions certifient l'automatisation conditionnelle. Mercedes-Benz a obtenu l'approbation américaine au Nevada et en Californie, permettant aux conducteurs de retirer leurs mains à des vitesses jusqu'à 40 mph sur les autoroutes cartographiées ; le Traffic Jam Pilot de Honda et la plateforme 2025 de BMW étendront la couverture au Japon et en Europe.

Sur le marché ADAS, l'adoption du niveau 3 pivote sur la cartographie haute définition, les caméras de surveillance du conducteur et les circuits de freinage redondants. Les plateformes de calcul centralisées, typifiées par le DRIVE Thor de NVIDIA et les chipsets automobiles 10-TOPS de Qualcomm, gèrent 20+ flux de caméras et radar en temps réel. Malgré la préparation technique, les cadres de transfert de responsabilité varient par pays, incitant les OEMs à tester la tarification par abonnement qui finance les coûts de validation cloud en cours.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : Le retrofit après-vente gagne du terrain

Les solutions installées en usine ont capturé 91,22 % des expéditions de 2024 parce que la calibration, la garantie et l'homologation sont étroitement contrôlées à l'intérieur des usines d'assemblage OE. Pourtant le parc mondial tentaculaire de véhicules produits avant 2020 manque même d'avertissement de collision frontale de base. Les caméras multi-usage retrofittables, les modules radar plug-and-play et les applications de coaching conducteur liées au cloud pilotent un TCAC de 15,21 % pour l'après-vente. Les opérateurs de flotte avec des marges serrées investissent dans des kits ADAS retrofit pour réduire les temps d'arrêt d'accident et débloquer des remises d'assurance, stimulant les installateurs spécialisés en Amérique du Nord et en Europe.

La nouvelle division après-vente de Continental, lancée en 2024, cible les propriétaires de modèles Mercedes-Benz et BMW avec des caméras de qualité OE et un logiciel de calibration. Des kits similaires émergent en Chine, regroupés avec des SIM de données qui se connectent aux schémas de crédit de sécurité provinciaux, prouvant la viabilité du retrofit même où les coûts de main-d'œuvre sont bas. Au fil du temps, les interfaces O-B-D standardisées et l'auto-calibration assistée par IA sont susceptibles de comprimer le temps d'installation retrofit en dessous d'une heure, élargissant le volume adressable.

Analyse géographique

L'Amérique du Nord a généré 34,33 % des revenus mondiaux en 2024 alors que les mandats fédéraux, les incitations d'assurance et la forte pénétration des SUV ont créé une base réceptive pour les bundles de niveau 2+. Les États-Unis incitent davantage au déploiement ADAS par des primes de responsabilité réduites et un score NCAP positif, tandis que le Canada aligne ses Règlements de sécurité des véhicules automobiles aux normes américaines, assurant l'harmonisation des modèles transfrontaliers. Les principaux fournisseurs exploitent des flottes de validation à travers l'Arizona, le Michigan et l'Ontario, collectant des données de cas limites qui affinent les algorithmes de fusion de capteurs pour les conditions de neige et d'éblouissement.

L'Asie-Pacifique est la région à croissance la plus rapide à un TCAC de 14,55 % jusqu'en 2030, propulsée par la feuille de route agressive "véhicule intelligent" de la Chine qui a attribué plus de 300 000 licences L2+ au T3 2023. Les directives de Pékin sur le crowdsourcing de cartes HD encouragent les effets de réseau de données qui bénéficient aux OEMs domestiques tels que BYD et Xpeng. L'Incentive lié à la production de l'Inde pour les fabricants de semi-conducteurs et les composants électroniques incite à la fabrication locale d'ECU ADAS, réduisant les coûts de nomenclature et accélérant l'équipement parmi les berlines compactes.

L'Europe continue à un taux de croissance stable sous le Règlement général de sécurité II, qui oblige les constructeurs automobiles à intégrer neuf fonctions de sécurité sur chaque nouveau modèle. Le Bundesrat allemand a approuvé la conduite autoroute limitée mains libres à des vitesses jusqu'à 60 km/h, accélérant les délais de début du niveau 3. La France et l'Espagne priorisent les subventions retrofit pour les flottes de camions lourds pour atteindre les objectifs d'accidents Vision Zero. L'Amérique du Sud montre du potentiel jusqu'en 2030 alors que le Brésil mandate le contrôle électronique de stabilité sur toutes les nouvelles voitures et évalue les alertes de départ de voie pour 2027. Le Chili et la Colombie déploient des remises de taxe véhicule liées à l'équipement AEB, stimulant les importateurs à spécifier le radar sur les modèles d'entrée.

Paysage concurrentiel

Le marché ADAS présente une concentration modérée. Continental exploite les contrôleurs multi-domaines et l'approvisionnement en silicium intersectoriel, tandis que Bosch maintient sa position par des relations de groupe motopropulseur de longue date et l'échelle dans la production radar.

Stratégiquement, les fournisseurs se consolident autour de piles de bout en bout qui combinent capteurs, contrôleurs de domaine, cybersécurité et infrastructure OTA. L'alliance tripartite de Mobileye avec Volkswagen et Valeo illustre le modèle de plateforme : Mobileye fournit la perception, Valeo fournit les ECUs et capteurs, Volkswagen intègre dans son architecture MQB, et toutes les parties partagent les données routières crowdsourcées. Le partenariat de NVIDIA avec Aurora et Continental pour les camions commerciaux démontre l'intégration verticale du silicium au logiciel de conduite autonome, avec Continental fabricant le matériel de conduite autonome à grande échelle.

La concurrence d'espace blanc s'intensifie dans les systèmes de niveau 3 optimisés en coût pour les berlines de segment C et dans les modules radar deux-roues sous 200 USD. La fusion thermique-radar, pionnière de Magna, et les arrays LiDAR à état solide conçus par Sony Semicon posent de nouveaux vecteurs de différenciation. Les start-ups spécialisées dans la messagerie V2X à faible débit binaire ou l'auto-calibration de caméra basée sur l'IA peuvent se brancher sur les plateformes SDV sans investissement capital lourd, élargissant le champ des fournisseurs même alors que les mégafournisseurs dominent les contrats de volume.

Leaders de l'industrie des systèmes avancés d'aide à la conduite

-

Continental AG

-

DENSO Corporation

-

Robert Bosch GmbH

-

ZF Friedrichshafen AG

-

Aptiv PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Volkswagen Group, Valeo et Mobileye ont annoncé un partenariat stratégique pour déployer les ADAS de niveau 2+ sur les futurs véhicules MQB.

- Janvier 2025 : Aurora, Continental et NVIDIA ont formé une alliance à long terme pour produire en masse du matériel de camion sans conducteur basé sur NVIDIA DRIVE Thor.

- Décembre 2024 : Neural Propulsion Systems a publié un radar hyper-définition alimenté par IA avec classification d'objets améliorée.

- Février 2024 : Bosch et Microsoft ont convenu d'intégrer l'IA générative dans les modules de conduite automatisée pour améliorer l'évaluation situationnelle.

Portée du rapport sur le marché mondial des systèmes avancés d'aide à la conduite

Le rapport sur le marché des systèmes avancés d'aide à la conduite couvre la demande croissante de voitures particulières et de véhicules commerciaux à travers le monde et la pénétration des fonctionnalités ADAS dans ces véhicules, les investissements réalisés par les fabricants de composants et les fournisseurs de logiciels pour établir leur présence, et les parts de marché des acteurs opérant sur le marché.

Le marché des systèmes avancés d'aide à la conduite est segmenté par type, technologie, type de véhicule et géographie. Par type, le marché est segmenté en systèmes d'aide au stationnement, éclairage adaptatif avant, systèmes de vision nocturne, détection d'angle mort, systèmes avancés de freinage d'urgence automatique, avertissement de collision, alertes de somnolence du conducteur, reconnaissance des panneaux de signalisation, avertissement de sortie de voie et régulateur de vitesse adaptatif.

Par technologie, le marché est segmenté comme radar, LiDAR et caméra. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et reste du monde. Le rapport offre la taille du marché et les prévisions pour le marché des systèmes avancés d'aide à la conduite en valeur (USD) et volume (unités) pour tous les segments ci-dessus.

| Systèmes d'aide au stationnement |

| Éclairage adaptatif avant |

| Systèmes de vision nocturne |

| Détection d'angle mort |

| Freinage d'urgence automatique |

| Avertissement de collision frontale |

| Alerte de somnolence du conducteur |

| Reconnaissance des panneaux de signalisation |

| Avertissement de sortie de voie |

| Régulateur de vitesse adaptatif |

| Radar |

| LiDAR |

| Caméra |

| Ultrasonique |

| Infrarouge |

| Deux-roues |

| Voitures particulières |

| Véhicules commerciaux moyens et lourds |

| L1 |

| L2 |

| L3 |

| L4 |

| L5 |

| Équipement d'origine |

| Retrofit après-vente |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Indonésie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Turquie |

| Arabie saoudite | |

| Émirats arabes unis | |

| Afrique du Sud | |

| Égypte | |

| Nigeria | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de système | Systèmes d'aide au stationnement | |

| Éclairage adaptatif avant | ||

| Systèmes de vision nocturne | ||

| Détection d'angle mort | ||

| Freinage d'urgence automatique | ||

| Avertissement de collision frontale | ||

| Alerte de somnolence du conducteur | ||

| Reconnaissance des panneaux de signalisation | ||

| Avertissement de sortie de voie | ||

| Régulateur de vitesse adaptatif | ||

| Par type de capteur | Radar | |

| LiDAR | ||

| Caméra | ||

| Ultrasonique | ||

| Infrarouge | ||

| Par type de véhicule | Deux-roues | |

| Voitures particulières | ||

| Véhicules commerciaux moyens et lourds | ||

| Par niveau d'autonomie | L1 | |

| L2 | ||

| L3 | ||

| L4 | ||

| L5 | ||

| Par canal de vente | Équipement d'origine | |

| Retrofit après-vente | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Indonésie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Turquie | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Afrique du Sud | ||

| Égypte | ||

| Nigeria | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché ADAS et à quelle vitesse croît-il ?

Le marché ADAS a généré 38,54 milliards USD en 2025 et devrait s'étendre à un TCAC de 12,25 % pour atteindre 68,68 milliards USD d'ici 2030.

Quelle technologie de capteur mène les revenus mondiaux ?

Les capteurs radar mènent avec 46,07 % de part de revenus en raison de leur résilience par mauvais temps et la chute des prix unitaires.

Pourquoi le niveau 3 d'autonomie est-il vu comme un tournant ?

Les approbations réglementaires au Nevada, en Californie et au Japon prouvent que la conduite conditionnelle mains libres est commercialement viable, soutenant un TCAC de 27,84 % pour les systèmes de niveau 3.

Quelle région ajoutera le plus de revenus ADAS supplémentaires d'ici 2030 ?

L'Asie-Pacifique, croissant à 14,55 % de TCAC, contribuera au plus grand gain de revenus absolus grâce aux politiques agressives de véhicules intelligents de la Chine et à l'expansion de fabrication de l'Inde.

Comment les constructeurs automobiles monétisent-ils les fonctionnalités ADAS après la vente du véhicule ?

Par des plateformes de véhicules définis par logiciel, les OEMs activent ou améliorent les packages d'aide à la conduite via des mises à jour OTA et des abonnements mensuels, générant des flux de revenus récurrents.

Qu'est-ce qui freine l'adoption généralisée des ADAS dans les voitures du marché de masse aujourd'hui ?

Les coûts élevés de remplacement des suites de capteurs, la dégradation des performances par mauvais temps et les problèmes de responsabilité de cybersécurité non résolus restent les obstacles clés à la pénétration à grande échelle sur les modèles d'entrée de gamme.

Dernière mise à jour de la page le: