Análisis del mercado de gestión de órdenes de trabajo

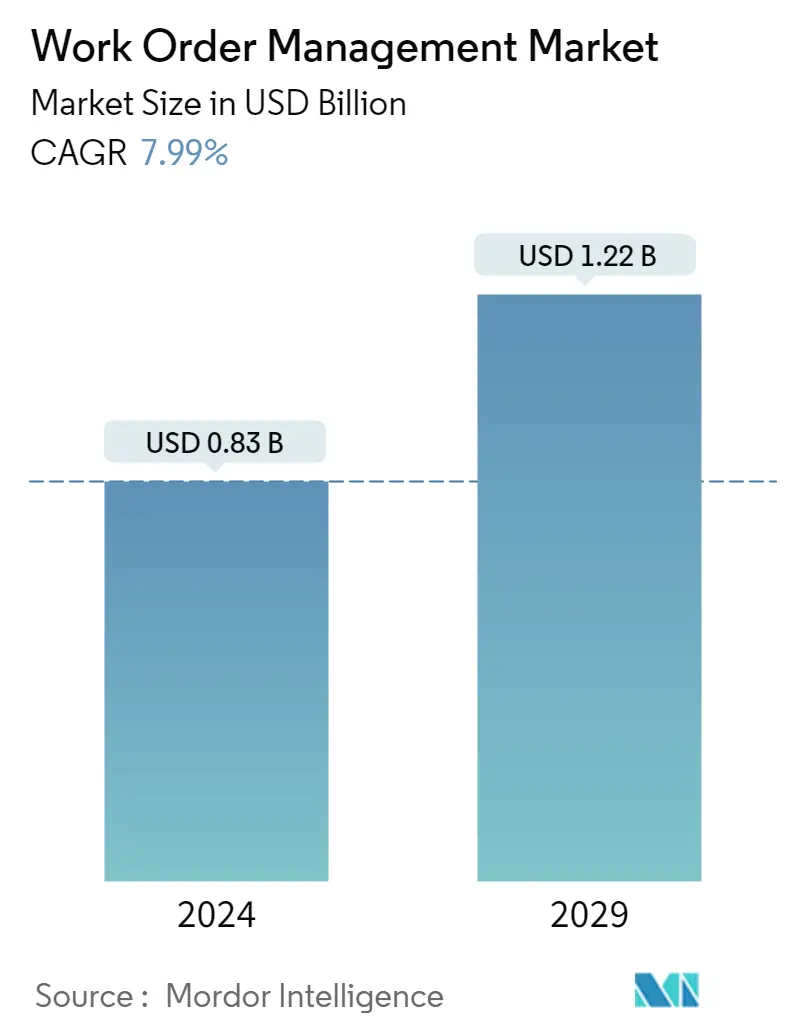

El tamaño del mercado de gestión de órdenes de trabajo se estima en USD 830 millones en 2024 y se espera que alcance los USD 1,22 mil millones en 2029, creciendo a una tasa compuesta anual del 7,99% durante el período previsto (2024-2029).

Las empresas de todo el mundo avanzan cada vez más hacia la transformación digital, adoptando diversas soluciones para supervisar el mantenimiento y la gestión.

- Según Cisco, los clientes están cada vez más interesados en las fábricas inteligentes y, para finales de 2022, se prevé que las conexiones de máquina a máquina (M2M) que admiten aplicaciones de IoT representen más de la mitad de los 28.500 millones de dispositivos conectados en todo el mundo.

- La gestión de órdenes de trabajo consiste en programar, planificar, rastrear y gestionar órdenes de trabajo para las tareas de mantenimiento, instalación y reparación de una empresa. La reducción de costos, el tiempo de inactividad de los equipos y la optimización de las operaciones están aumentando la digitalización de las instalaciones en todo el mundo. La adopción de un sistema de gestión de órdenes de trabajo permite a las empresas optar por el mantenimiento preventivo, lo que facilita la realización de solicitudes de servicio y la obtención de actualizaciones en tiempo real.

- Debido a la creciente inclinación de las PYMES hacia la adopción de soluciones de gestión basadas en la nube, se espera que los proveedores más pequeños aumenten su enfoque en atender a dichas empresas a nivel regional. Se espera que los proveedores más pequeños dominen a varios clientes, y los proveedores grandes participan cada vez más en actividades de fusiones y adquisiciones para ganar participación en el mercado regional.

- Por ejemplo, en mayo de 2022, Verisk anunció la adquisición de Pruvan, un proveedor de soluciones de gestión de campo a oficina para profesionales de la construcción y la conservación de propiedades. La adquisición ayudaría a los clientes a ahorrar tiempo y reducir los costos operativos. Se espera que estos avances aumenten en los próximos años y remodelen el mercado.

- COVID-19 impactó el mercado estudiado a través de la mayor necesidad de herramientas de colaboración y trabajo remoto. Muchas organizaciones pasaron al trabajo remoto, lo que hizo que la gestión de órdenes de trabajo fuera más desafiante. Como resultado, hubo una mayor demanda de soluciones de gestión de órdenes de trabajo accesibles desde cualquier lugar.

Tendencias del mercado de gestión de órdenes de trabajo

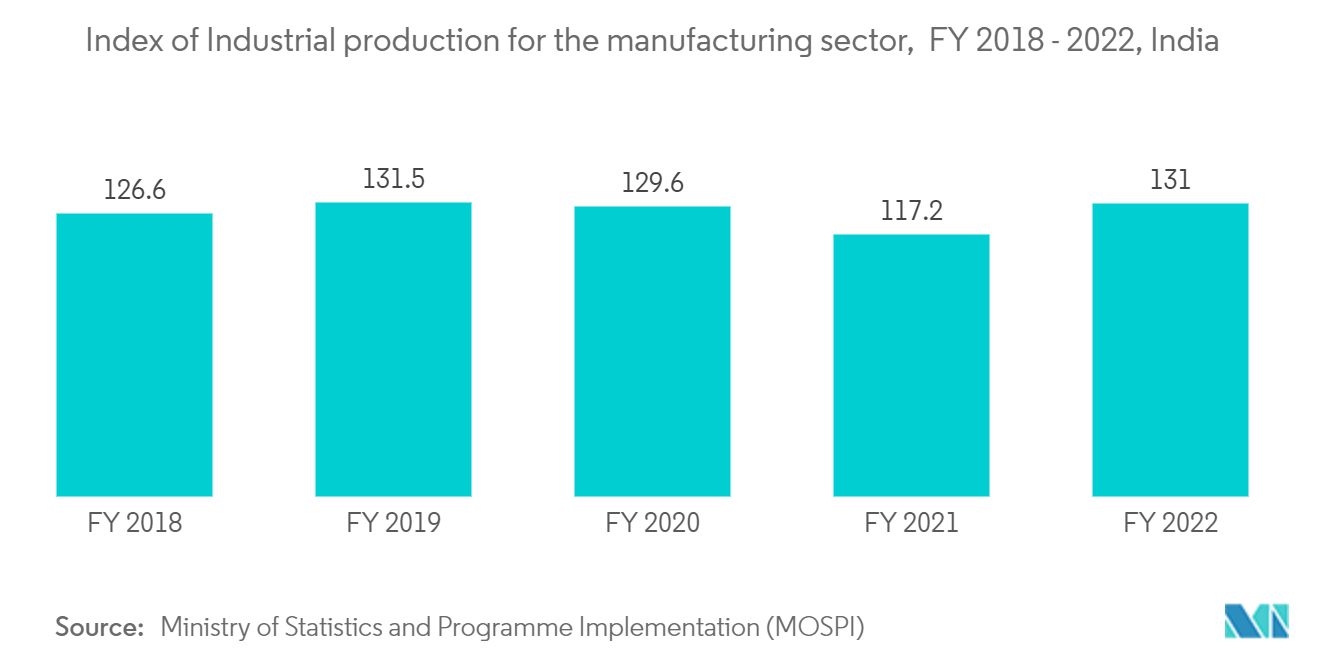

Se espera que la industria manufacturera muestre una adopción significativa

- La Industria 4.0 está transformando industrias, desde sistemas heredados hasta componentes y máquinas inteligentes, para promover fábricas digitales y el desarrollo de un ecosistema de plantas y empresas conectadas. La Industria 4.0 ha persuadido a los OEM a adoptar IoT en todas sus operaciones.

- Los beneficios que ofrece IoT en la industria manufacturera impulsan las tasas de adopción, como una mayor utilización de las máquinas, mantenimiento y producción predictivos, análisis de datos, monitoreo, automatización y beneficios de costos.

- Con la creciente demanda de automatización en la fabricación, las empresas están estableciendo asociaciones estratégicas para aprovechar la creciente demanda.

- Por ejemplo, en marzo de 2022, Attabotics, el primer sistema de cadena de suministro robótico 3D del mundo para el comercio moderno, y SYNUS Tech, una empresa de automatización logística, anunciaron una asociación exclusiva para proporcionar soluciones de almacén de técnicas logísticas integradas a los mercados de Corea del Sur. SYNUS Tech está desarrollando soluciones totales de fábrica inteligente e integrando IA en almacenes por primera vez en Corea con la ayuda de socios como Attabotics.

- Además, en noviembre de 2022, el Ministerio de Industria y Tecnología de la Información de China aprobó tres nuevos centros nacionales de innovación manufacturera. También afirmaron que estos centros se centrarían en tecnologías genéricas vitales e impulsarían la investigación y el desarrollo tecnológico en estas industrias.

- Además, el ministerio afirmó que guiaría a los nuevos centros de innovación manufacturera en el fortalecimiento de sus capacidades para buscar innovación tecnológica para brindar un apoyo crítico para el desarrollo de alta calidad de los campos primarios en la manufactura.

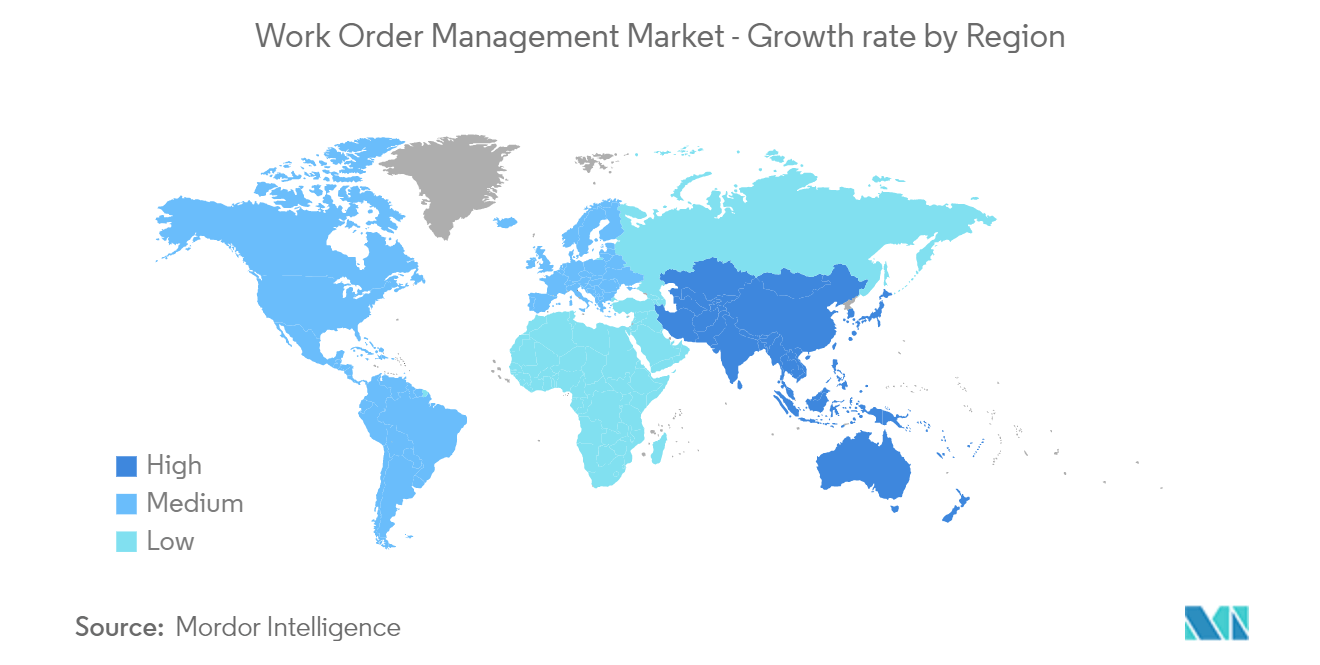

Se espera que América del Norte domine el mercado

- Se espera que América del Norte domine el mercado de gestión de órdenes de trabajo debido a varios proveedores de soluciones en la región, como IBM, Microsoft, Oracle y Salesforce, entre otros, junto con el dominio de la región en la adopción de tecnología.

- Las tecnologías de IoT están superando la escasez de mano de obra en el sector manufacturero, especialmente en países desarrollados como Estados Unidos. El gobierno federal y las organizaciones del sector privado de los Estados Unidos están invirtiendo en tecnologías IoT de Industria 4.0 para expandir la base industrial estadounidense.

- Varias tecnologías como la IA, el IoT, los dispositivos inteligentes y la impresión 3D ya están aumentando las métricas de rendimiento de las principales fábricas con sede en Estados Unidos. El gobierno de la región también está promoviendo la adopción de la robótica mediante la adopción de iniciativas para apoyar el crecimiento de tecnologías modernas en el mercado de la robótica.

- Por ejemplo, el gobierno federal de Estados Unidos ha iniciado el programa Iniciativa Nacional de Robótica (NRI) para fortalecer las capacidades de construcción de robots domésticos en el país e impulsar las actividades de investigación en este campo. La gestión de órdenes de trabajo reduce el riesgo de la cadena de suministro y garantiza la calidad y autenticidad de los productos en tránsito con un estudio completo de la logística de entrada y salida.

- Además, según la Oficina de Estadísticas Laborales, el sector de la construcción empleaba a alrededor de ocho millones de personas en los Estados Unidos en febrero de 2023, frente a 7,29 millones en 2021. Esta creciente demanda de mano de obra en la construcción ha impulsado la demanda de dispositivos portátiles entre los trabajadores del campo. trabajadores, acelerando así el crecimiento del mercado.

Descripción general de la industria de gestión de órdenes de trabajo

El panorama competitivo del mercado de gestión de órdenes de trabajo está moderadamente fragmentado debido a la presencia de varios proveedores de soluciones, como Salesforce, IBM, Microsoft, SAP SE y Oracle, entre otros, en todo el mundo. Los actores del mercado están realizando importantes innovaciones y desarrollos de productos para mejorar su presencia en el mercado.

En marzo de 2022, Amazon anunció la adquisición de Veeqo, una empresa de software de gestión de pedidos multicanal. La adquisición ayudaría a Amazon a integrar herramientas de vendedor mejoradas en su programa de cumplimiento multicanal.

En enero de 2022, MRI Software, un proveedor de software inmobiliario, anunció la adquisición de Angus Systems, un proveedor de software de gestión de operaciones de edificios de clase empresarial con sede en Toronto para propietarios y operadores de bienes raíces comerciales. Angus Systems amplió la capacidad de MRI para ayudar a sus clientes a lograr la transformación digital y gestionar los entornos laborales cambiantes en medio de la pandemia.

Líderes del mercado de gestión de órdenes de trabajo

Salesforce.com, Inc.

IBM Corporation

Microsoft Corporation

Oracle Corporation

SAP SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gestión de órdenes de trabajo

- Noviembre de 2022 Microsoft lanzó Microsoft Supply Chain Platform y anunció la vista previa de Supply Chain Center, una parte de Microsoft Supply Chain Platform. Microsoft Supply Chain Center trabajó de forma nativa con los datos y las aplicaciones de la cadena de suministro de una organización, con colaboración integrada, información sobre la oferta y la demanda y gestión de pedidos.

- Mayo de 2022 SAP se asoció con Apple para aplicaciones de cadena de suministro digital. Además, SAP reveló un nuevo conjunto de aplicaciones que agiliza la cadena de suministro digital y brinda a los trabajadores herramientas intuitivas.

Segmentación de la industria de gestión de órdenes de trabajo

El software de gestión de órdenes de trabajo permite rastrear y gestionar toda la información de las órdenes de trabajo a través de un único panel; esto incluye la creación de órdenes de trabajo, la actualización de solicitudes y el seguimiento de la finalización del trabajo en empresas con múltiples instalaciones. La aplicación mejora y optimiza el flujo de trabajo en diferentes industrias basadas en productos y servicios, reduciendo así costos y tiempo; Además de esto, el programa de software ofrece un mantenimiento de registros preciso, lo que facilita el seguimiento del progreso de acuerdo con los objetivos operativos y crea un centro de información para cualquier consulta futura sobre un proyecto en particular.

El mercado de gestión de órdenes de trabajo está segmentado por componente (soluciones, servicios), modo de implementación (local, nube), industria del usuario final (fabricación, transporte y logística, energía y servicios públicos, atención médica, BFSI, telecomunicaciones y TI). y Geografía (América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Soluciones |

| Servicios |

| En la premisa |

| Nube |

| Fabricación |

| Transporte y Logística |

| Energía y servicios públicos |

| Cuidado de la salud |

| BFSI |

| Telecomunicaciones y TI |

| Otras industrias de usuarios finales |

| América del norte |

| Europa |

| Asia-Pacífico |

| América Latina |

| Medio Oriente y África |

| Por componente | Soluciones |

| Servicios | |

| Por modo de implementación | En la premisa |

| Nube | |

| Por industria de usuarios finales | Fabricación |

| Transporte y Logística | |

| Energía y servicios públicos | |

| Cuidado de la salud | |

| BFSI | |

| Telecomunicaciones y TI | |

| Otras industrias de usuarios finales | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado sobre gestión de órdenes de trabajo

¿Qué tamaño tiene el mercado de gestión de órdenes de trabajo?

Se espera que el tamaño del mercado de gestión de órdenes de trabajo alcance los 830 millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,99% hasta alcanzar los 1220 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Gestión de órdenes de trabajo?

En 2024, se espera que el tamaño del mercado de gestión de órdenes de trabajo alcance los 830 millones de dólares.

¿Quiénes son los actores clave en el mercado Gestión de órdenes de trabajo?

Salesforce.com, Inc., IBM Corporation, Microsoft Corporation, Oracle Corporation, SAP SE son las principales empresas que operan en el mercado de gestión de órdenes de trabajo.

¿Cuál es la región de más rápido crecimiento en el mercado Gestión de órdenes de trabajo?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Gestión de órdenes de trabajo?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de gestión de órdenes de trabajo.

¿Qué años cubre este mercado de Gestión de órdenes de trabajo y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de gestión de órdenes de trabajo se estimó en 770 millones de dólares. El informe cubre el tamaño histórico del mercado de Gestión de órdenes de trabajo para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Gestión de órdenes de trabajo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de gestión de órdenes de trabajo

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Gestión de órdenes de trabajo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Gestión de órdenes de trabajo incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.