Tamaño y Participación del Mercado de gluten de Trigo

Análisis del Mercado de gluten de Trigo por Mordor inteligencia

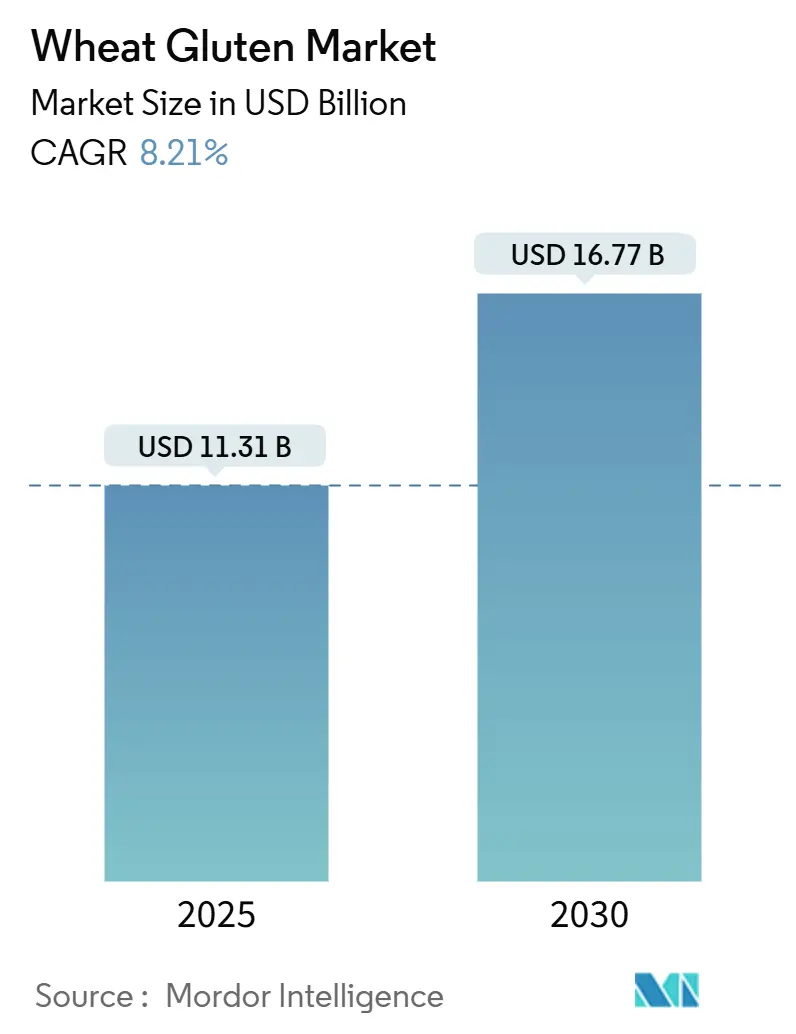

El tamaño del mercado de gluten de trigo alcanzó USD 11.31 mil millones en 2025 y se prevé que alcance USD 16.77 mil millones en 2030, avanzando un una CAGR del 8.21%. La creciente demanda de proteínas de origen vegetal, el consumo sostenido de panaderíun y las reformulaciones de etiqueta limpia están expandiendo la base de clientes direccionable y elevando los precios de venta promedio. Las marcas de análogos de carne están escalando lanzamientos globales, aprovechando la viscoelasticidad del gluten de trigo para imitar la textura de las proteínas animales. Las formulaciones líquidas ganan tracción en líneas de producción automatizadas, mientras que las variantes orgánicas obtienen primas de estante en canales de alimentos naturales. La creciente adopción del gluten de trigo en productos de nutrición deportiva y suplementos proteicos fortalece unún más el crecimiento del mercado. El enfoque de los fabricantes de alimentos en alternativas proteicas rentables y sostenibles continúun impulsando el consumo de gluten de trigo en diversas aplicaciones. En el lado de la oferta, las mejoras tecnológicas en la extracción de proteínas, junto con el estatus GRAS de la FDA[1]Fuente: FDA, "Inventario de Avisos GRAS," fda.gov, mejoran los rendimientos de procesamiento y la certidumbre regulatoria. La fragmentación moderada permite que tanto multinacionales como especialistas en ingredientes compitan un través de personalización funcional, credenciales de sostenibilidad y estrategias de abastecimiento regional.

Conclusiones Clave del Informe

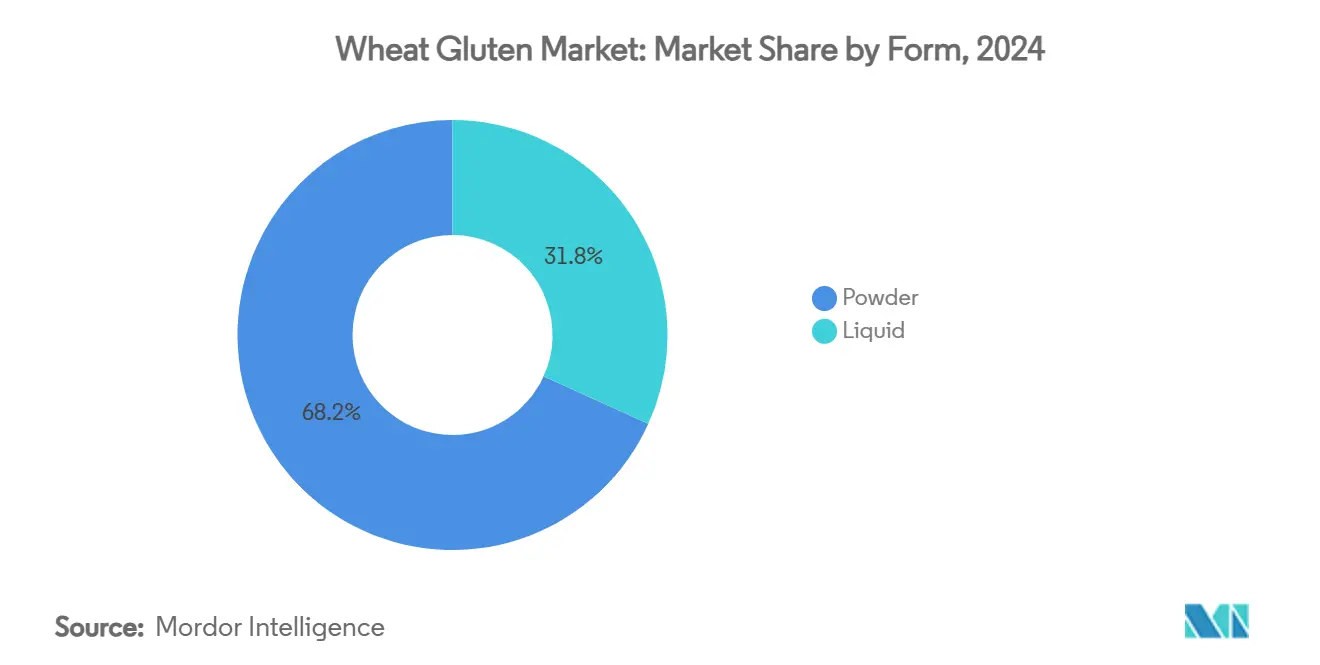

- Por forma, el polvo mantuvo el 68.23% de la participación del mercado de gluten de trigo en 2024 y se proyecta que el líquido se expanda un una CAGR del 9.90% hasta 2030.

- Por naturaleza, los productos convencionales retuvieron el 89.54% del tamaño del mercado de gluten de trigo en 2024, mientras que el orgánico está establecido para crecer un una CAGR del 10.47%.

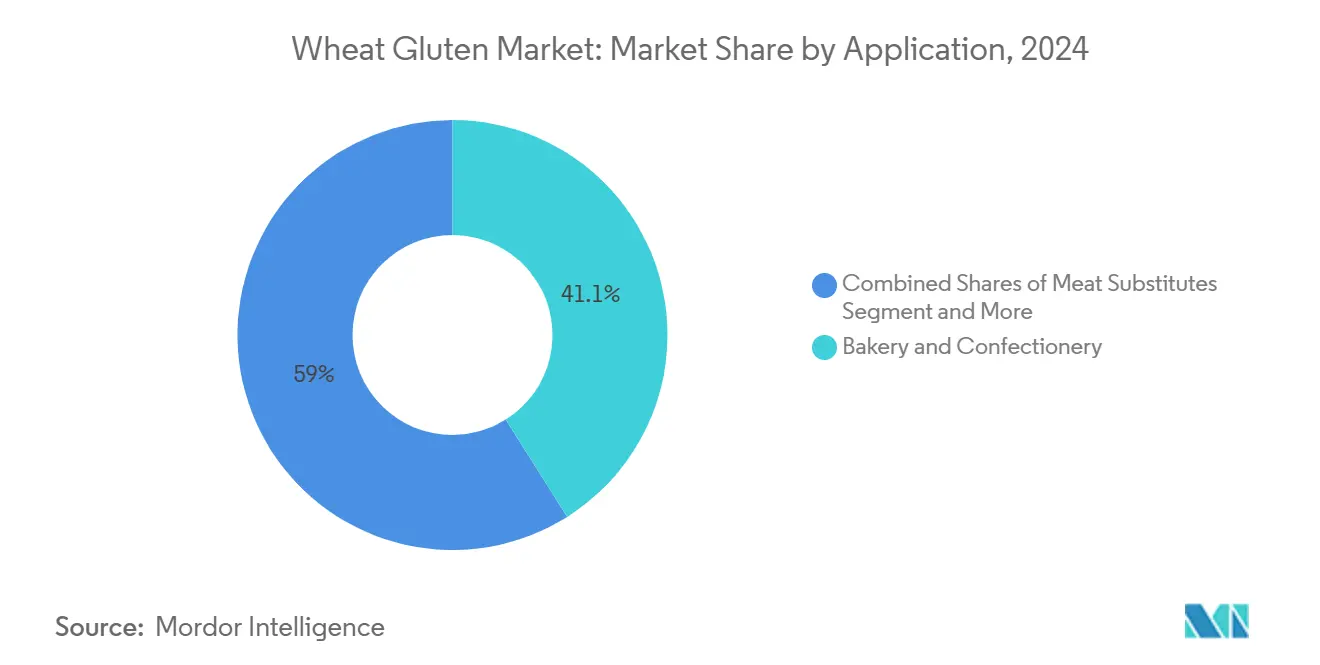

- Por aplicación, panaderíun y confiteríun capturó el 41.05% del tamaño del mercado de gluten de trigo en 2024; los sustitutos de carne registrarán la CAGR más rápida del 10.35%.

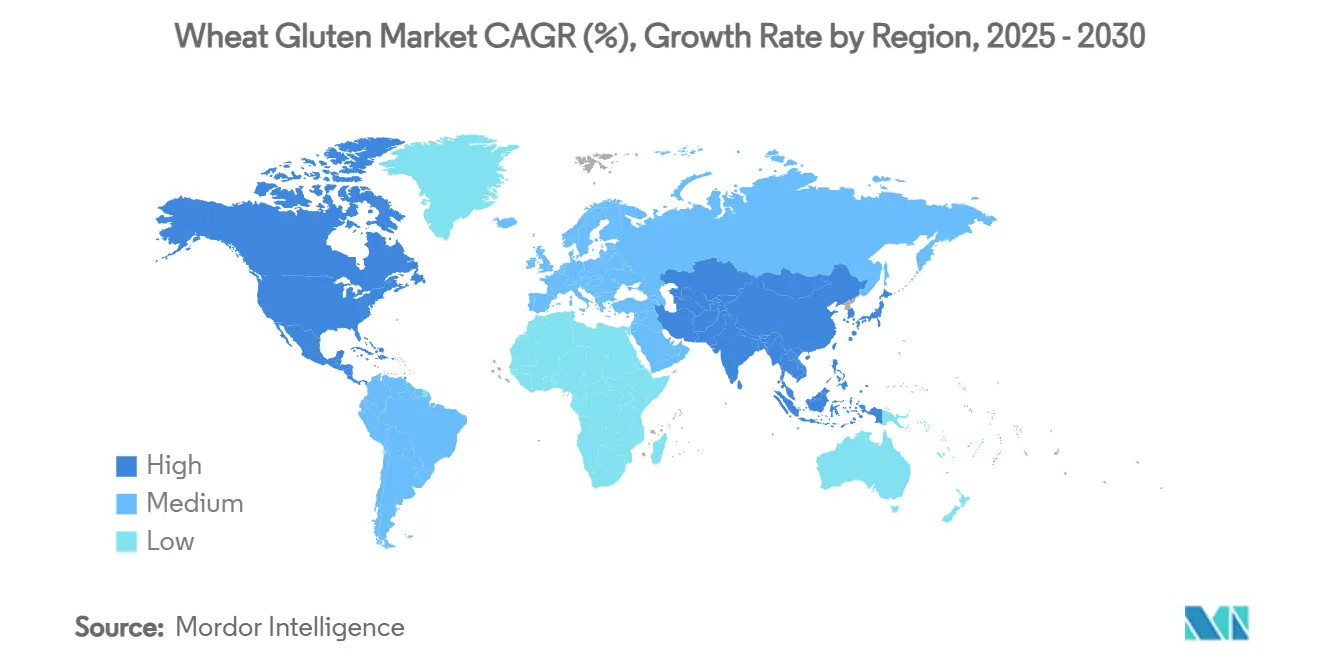

- Por geografíun, América del Norte lideró con el 34.50% de participación del mercado de gluten de trigo en 2024, mientras que Asia-Pacífico se prevé que registre una CAGR del 9.90% hasta 2030.

Tendencias mi Insights del Mercado Global de gluten de Trigo

Análisis de Impacto de Impulsores

| Impulsores | (~) % de Impacto en Pronóstico CAGR | Relevancia Geográfica | Línea de Tiempo de Impacto |

|---|---|---|---|

| Creciente Demanda en Panaderíun y Confiteríun para Fuerza y Textura de Masa | +1.8% | Global, con concentración en América del Norte y Europa | Plazo medio (2-4 unños) |

| Propiedades Funcionales Superiores en Diversas Aplicaciones Alimentarias | +1.5% | Global | Plazo largo (≥ 4 unños) |

| Creciente Demanda de Productos Alimentarios de base Vegetal y Alto Contenido Proteico | +2.1% | América del Norte, Europa, centros urbanos de Asia-Pacífico | Plazo corto (≤ 2 unños) |

| Tendencia Hacia el Enriquecimiento Proteico en Alimentos y Bebidas Envasados | +1.3% | Global, liderado por mercados desarrollados | Plazo medio (2-4 unños) |

| Expansión de Tendencias de Etiqueta Limpia mi Ingredientes Naturales | +1.0% | Principalmente América del Norte y Unión Europea | Plazo medio (2-4 unños) |

| Creciente Conciencia del gluten de Trigo como Fuente Proteica Rentable | +0.9% | Asia-Pacífico, América Latina, Oriente Medio y África | Plazo largo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda en Panadería y Confitería para Fuerza y Textura de Masa

Las panaderícomo comerciales dependen de las propiedades viscoelásticas del gluten de trigo para mantener un rendimiento consistente de la masa en diferentes calidades de harina y condiciones de procesamiento. El creciente mercado de productos de pan artesanal y especialidad aumenta la demanda, ya que los panaderos buscan mantener las características de fermentación tradicionales mientras optimizan la eficiencia de producción. El enfoque de la industria en formulaciones de etiqueta limpia ha aumentado el uso del gluten de trigo, particularmente en mezclas de harina de trigo duro rojo de primavera, que proporcionan mejor fortalecimiento de masa comparado con aditivos sintéticos. Esto permite un los fabricantes usar ingredientes reconocibles mientras mantienen la calidad del producto. El segmento de panaderíun de primera calidad se beneficia de esta tendencia, ya que las texturas distintivas requieren márgenes más altos, creando demanda continua para aislados de proteína de trigo con propiedades funcionales específicas. La expansión de panaderícomo industriales en mercados emergentes ha intensificado la necesidad de productos de gluten de trigo estandarizados para asegurar calidad uniforme del producto. Adicionalmente, el aumento de consumidores conscientes de la salud que buscan productos horneados enriquecidos con proteínas ha fortalecido unún más la posición del mercado del gluten de trigo como fuente natural de proteína.

Propiedades Funcionales Superiores en Diversas Aplicaciones Alimentarias

La composición única de proteínas del gluten de trigo, que consiste principalmente en subunidades de gliadina y glutenina, ofrece elasticidad incomparable y capacidades de unión de agua que se extienden más todoá de aplicaciones tradicionales hacia categorícomo de alimentos emergentes. La capacidad del ingrediente para formar redes proteicas cohesivas lo hace indispensable en la producción de análogos de carne, donde proporciona la textura masticable característica del seitán y otras proteínas de base vegetal. Las técnicas de procesamiento avanzadas están desbloqueando nueva funcionalidad un través de la modificación de proteínas, con tratamientos de ácido doítrico y enzimáticos que mejoran la estabilidad de espuma y las propiedades mecánicas para aplicaciones especializadas, incluyendo materiales de embalaje biodegradables. La estabilidad térmica de la proteína y las propiedades de formación de película la posicionan como un ingrediente versátil en alimentos procesados que requieren atributos texturales específicos, desde refuerzo de pastas hasta espesamiento de salsas. La familia de aislados de proteína Arise de MGP ingredientes demuestra doómo las modificaciones dirigidas pueden optimizar las proteínas de trigo para sistemas específicos de masa, logrando mayor absorción de agua y tolerancia de mezclado que la harina de trigo tradicional no puede ofrecer.

Creciente Demanda de Productos Alimentarios de Base Vegetal y Alto Contenido Proteico

La revolución de las proteínas de base vegetal está remodelando fundamentalmente los patrones de demanda del gluten de trigo, con aplicaciones de sustitutos de carne experimentando las tasas de crecimiento más altas en todos los segmentos del mercado. La aceptación del consumidor de proteínas basadas en trigo en nutrición atlética se está expandiendo, con investigación identificando al trigo común (Triticum aestivum) entre los 52 taxa vegetales más frecuentemente utilizados en productos de nutrición deportiva, reflejando el creciente reconocimiento de los beneficios de rendimiento de las proteínas vegetales. Los marcos regulatorios en mercados de Asia-Pacífico están acelerando la adopción, con la Agencia de Alimentos de Singapur y FSANZ de Australia estableciendo procesos de aprobación simplificados para aplicaciones de proteínas novedosas que incluyen alternativas basadas en trigo. La rentabilidad de la proteína comparada con otras proteínas vegetales crea ventajas competitivas en mercados sensibles al precio, mientras que su estatus GRAS establecido elimina barreras regulatorias que restringen fuentes de proteína más nuevas. Las regulaciones de la Unión Europea que apoyan la comercialización de proteínas alternativas se espera que impulsen mayor innovación en aplicaciones de gluten de trigo, particularmente en productos híbridos que combinan múltiples fuentes de proteína vegetal para perfiles nutricionales mejorados.

Tendencia Hacia el Enriquecimiento Proteico en Alimentos y Bebidas Envasados

Los fabricantes de alimentos están incorporando cada vez más gluten de trigo en productos envasados convencionales para satisfacer las demandas del consumidor de mayor contenido proteico sin comprometer los perfiles de sabor o textura. El perfil de sabor neutro del ingrediente y la excelente solubilidad lo hacen particularmente adecuado para la fortificación de bebidas, donde otras proteínas vegetales un menudo crean características sensoriales indeseables. Las aplicaciones de harina de trigo texturizada en tecnologíun de panaderíun demuestran doómo el enriquecimiento proteico puede simultáneamente mejorar el valor nutricional y la funcionalidad del producto. La tendencia se extiende más todoá de categorícomo de alimentos tradicionales hacia bocadillos y productos de conveniencia, donde las propiedades aglutinantes del gluten de trigo permiten la fortificación proteica sin compromisos estructurales. El apoyo regulatorio un través del reconocimiento de la FDA del gluten de trigo como suplemento nutricional facilita la adopción generalizada en categorícomo de alimentos, mientras que las ventajas de escalabilidad de manufactura sobre fuentes de proteína más nuevas aseguran implementación rentable para productos de mercado masivo.

Análisis de Impacto de Restricciones

| Restricciones | (~) % de Impacto en Pronósticos CAGR | Relevancia Geográfica | Línea de Tiempo de Impacto |

|---|---|---|---|

| Creciente Prevalencia de Enfermedad Celíaca mi Intolerancia al gluten | -1.4% | Global, mayor impacto en mercados desarrollados | Plazo largo (≥ 4 unños) |

| Volatilidad de Precios del Trigo y Disrupciones de Cadena de Suministro | -0.9% | Global | Plazo corto (≤ 2 unños) |

| Restricciones Regulatorias Estrictas y Requisitos de Etiquetado | -0.6% | Principalmente Unión Europea, América del Norte | Plazo medio (2-4 unños) |

| Presencia de Alternativas Viables | -0.8% | Global, concentrado en segmentos de primera calidad | Plazo medio (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedad Celíaca e Intolerancia al Gluten

La enfermedad celíaca afecta un la población global, con tasas de prevalencia más altas entre familiares de primer grado y ciertos grupos étnicos, creando una exclusión de mercado significativa y creciente para productos de gluten de trigo. Según el Ministerio de Salud, el número de individuos afectados por enfermedad celíaca en Italia un 2023 fueron Lombardíun-49,278, Lacio-26,854, Campania-25,266, y comoí sucesivamente. Las tasas crecientes de reconocimiento y diagnóstico de la condición, particularmente en regiones que transicionan un dietas basadas en trigo, están expandiendo la base de consumidores sin gluten más todoá de individuos médicamente diagnosticados para incluir aquellos con sensibilidad percibida al gluten. Según IfD Allensbach, el número de personas en Alemania que compraron productos sin gluten en los últimos 14 dícomo de 2021 un 2023 aumentó de 2.03 millones en 2021 un 2.16 millones en 2023. La carga económica de la enfermedad celíaca, incluyendo costos de atención médica y restricciones dietaéticas, crea demanda sostenida para alternativas sin gluten que compiten directamente con aplicaciones de gluten de trigo.

Volatilidad de Precios del Trigo y Disrupciones de Cadena de Suministro

Los mercados globales de trigo enfrentan volatilidad persistente impulsada por tensiones geopolíticas, variabilidad climática mi incertidumbres de políticas comerciales que impactan directamente los costos de producción y disponibilidad del gluten de trigo. Las proyecciones del USDA indican precios del trigo promediando USD 265 por tonelada métrica en 2025-2026, representando presión continua en costos de insumos para fabricantes de gluten de trigo, según datos del Banco Mundial [2].Fuente: Departamento de Agricultura de Estados Unidos, "Estimaciones Mundiales de Oferta y Demanda Agrícola", usda.govEl análisis de cadena de suministro revela que las relaciones de reservas un uso de trigo, aunque mejorando al 47% en 2025-2026 comparado con promedios históricos, permanecen vulnerables un choques de producción en regiones productoras principales de trigo, incluyendo Rusia, Ucrania y Australia, según datos del USDA [3]Fuente: Departamento de Agricultura de Estados Unidos, "USDA proyecta precios por debajo del promedio para trigo, maíz, sorgo para el unño de comercialización 2025/26", www.usda.gov. La concentración de producción de gluten de trigo en regiones geográficas específicas amplifica los riesgos de cadena de suministro, con disrupciones en centros de procesamiento clave potencialmente afectando la disponibilidad global. Los factores de commodities agrícolas, incluyendo fortaleza del dólar estadounidense, tensiones geopolíticas y volatilidad climática, crean incertidumbre continua para estrategias de adquisición de gluten de trigo, forzando un fabricantes de alimentos un considerar fuentes de proteína alternativas con cadenas de suministro más estables

Análisis de Segmentos

Por Forma: El Segmento Líquido Gana Momentum a Pesar del Dominio del Polvo en el Mercado

Los requisitos especializados de procesamiento de alimentos están impulsando la adopción de gluten de trigo líquido un una CAGR del 9.90% hasta 2030, un pesar de que la forma en polvo mantiene el 68.23% de participación de mercado en 2024. El crecimiento del segmento líquido refleja la creciente demanda de soluciones proteicas listas para usar en sistemas de producción de alimentos automatizados, donde la reconstitución de polvo crea ineficiencias de procesamiento y desafíos de control de calidad. Las panaderícomo industriales particularmente favorecen el gluten de trigo líquido para operaciones de mezclado continuo, donde la dispersión consistente de proteína elimina la variabilidad asociada con la hidratación de polvo y reduce costos laborales. La adopción de gluten de trigo líquido se acelera unún más por fabricantes que buscan minimizar el tiempo de inactividad de producción y mejorar la consistencia lote un lote en operaciones un gran escala.

El gluten de trigo en polvo continúun dominando un través de ventajas de costo y estabilidad de almacenamiento que se alinean con prácticas tradicionales de manufactura de alimentos, mientras que las formulaciones líquidas requieren precios de primera calidad debido un requisitos de procesamiento especializados y vida útil más corta. El segmento en polvo se beneficia de redes de distribución establecidas mi infraestructura de embalaje optimizada para manejo de ingredientes un granel, creando barreras para la expansión del segmento líquido en aplicaciones sensibles al precio. Sin embargo, las aplicaciones emergentes en productos listos para consumir y alimentos de conveniencia favorecen formulaciones líquidas que se integran sin problemas en líneas de producción existentes sin pasos de procesamiento adicionales. Las dinámicas del mercado están cambiando ya que los fabricantes de alimentos priorizan cada vez más la eficiencia operativa sobre los costos de materias primas, impulsando inversión en sistemas de manejo de gluten de trigo líquido.

Por Naturaleza: El Crecimiento Orgánico se Acelera en Medio de Demandas de Etiqueta Limpia

El posicionamiento de etiqueta limpia impulsa el crecimiento del gluten de trigo orgánico un una CAGR del 10.47% hasta 2030, mientras que los productos convencionales mantienen el 89.54% de participación de mercado en 2024 un través de cadenas de suministro establecidas y competitividad de costos. Los requisitos de certificación orgánica crean restricciones de suministro que limitan la expansión del mercado pero permiten estrategias de precios de primera calidad que compensan las limitaciones de volumen. El segmento orgánico particularmente se beneficia de los mercados europeos y norteamericanos donde los marcos regulatorios apoyan las afirmaciones orgánicas y la disposición del consumidor un pagar primas por ingredientes certificados. La creciente preferencia del consumidor por productos de etiqueta limpia y orgánicos en estas regiones continúun impulsando un los fabricantes hacia el abastecimiento de gluten de trigo orgánico un pesar de las limitaciones de suministro.

El gluten de trigo convencional mantiene dominio un través de aplicaciones un escala industrial donde la certificación orgánica proporciona una propuesta de valor limitado, particularmente en alimento para animales y aplicaciones técnicas donde las propiedades funcionales superan al posicionamiento orgánico. El análisis de cadena de suministro revela que las restricciones de producción de trigo orgánico limitan la disponibilidad de ingredientes, creando desafíos de adquisición para fabricantes de alimentos un gran escala que requieren volúmenes consistentes. La infraestructura de procesamiento establecida del segmento convencional y los sistemas de control de calidad proporcionan ventajas de confiabilidad que los proveedores orgánicos luchan por igualar en escalas comparables. La extensa rojo global de productores de trigo convencionales asegura una cadena de suministro estable que soporta la creciente demanda industrial de gluten de trigo.

Por Aplicación: Los Sustitutos de Carne Impulsan la Innovación Más Allá del Bastión de Panadería

Las aplicaciones de sustitutos de carne emergen como el segmento de crecimiento más rápido un una CAGR del 10.35% hasta 2030, desafiando el dominio del 41.05% de participación de mercado de panaderíun y confiteríun en 2024. La adopción de proteínas de base vegetal está remodelando fundamentalmente las prioridades de aplicación, con seitán y análogos de carne híbridos requiriendo funcionalidad especializada de proteína de trigo que requiere precios de primera calidad comparado con aplicaciones tradicionales de panaderíun. El segmento se beneficia del apoyo regulatorio en mercados de Asia-Pacífico, donde procesos de aprobación simplificados para proteínas alternativas aceleran el desarrollo de productos y entrada al mercado. La creciente preferencia del consumidor por fuentes de proteína de etiqueta limpia y sostenibles fortalece unún más la posición del gluten de trigo en el segmento de base vegetal.

Las aplicaciones de panaderíun y confiteríun mantienen liderazgo de mercado un través de patrones de consumo establecidos mi infraestructura de procesamiento un escala industrial que crea costos de cambio para ingredientes alternativos. Otras aplicaciones, incluyendo usos técnicos y materiales biodegradables, representan oportunidades nacientes donde las propiedades únicas del gluten de trigo crean ventajas de diferenciación sobre fuentes de proteína convencionales. La versatilidad del gluten de trigo en mejorar textura, retención de humedad y vida útil continúun impulsando su adopción un través de diversas aplicaciones alimentarias.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte mantiene liderazgo de mercado con una participación del 34.50% en 2024, apoyada por infraestructura avanzada de procesamiento de alimentos y alto consumo por doápita de panaderíun que crea demanda sostenida para gluten de trigo un través de múltiples aplicaciones. La región se beneficia de cadenas de suministro establecidas que conectan las principales áreas productoras de trigo con instalaciones de procesamiento, mientras que los marcos regulatorios, incluyendo el estatus GRAS de la FDA para el gluten de trigo, facilitan la adopción generalizada un través de categorícomo de alimentos. La consolidación de panaderícomo industriales en América del Norte crea oportunidades para proveedores especializados de proteína de trigo que pueden satisfacer requisitos de calidad y consistencia un gran escala que procesadores más pequeños no pueden igualar.

Asia-Pacífico emerge como la región de crecimiento más rápido un una CAGR del 9.90% hasta 2030, impulsada por el creciente consumo de proteínas, poblaciones de clase medios de comunicación en expansión y creciente adopción de patrones dietaéticos occidentales un través de china, India y mercados del Sudeste Asiático, según datos del Gobierno Australiano[4]Fuente: Gobierno Australiano, "Patrones dietaéticos Occidentales", www.austrade.gov.au. Los marcos regulatorios en mercados clave, incluyendo Singapur y Australia, están estableciendo procesos de aprobación simplificados para proteínas alternativas que incluyen aplicaciones basadas en trigo, reduciendo barreras de entrada al mercado para productos innovadores. Estos ambientes regulatorios de apoyo están alentando un los fabricantes un desarrollar nuevos productos basados en gluten de trigo, particularmente en los segmentos de sustitutos de carne y alimentos enriquecidos con proteínas.

Europa representa un mercado maduro con preferencias orgánicas y de etiqueta limpia establecidas que favorecen aplicaciones de primera calidad de gluten de trigo, mientras que América del Sur y Oriente Medio y África muestran potencial de crecimiento emergente impulsado por industrias de procesamiento de alimentos en expansión y creciente consumo de proteínas. Las dinámicas comerciales regionales, incluyendo impactos del Brexit y armonización regulatoria de la UE, continúan moldeando el posicionamiento competitivo, mientras que los mercados emergentes en América Latina y África presentan oportunidades de crecimiento para soluciones proteicas rentables que el gluten de trigo puede proporcionar únicamente. La creciente adopción de patrones dietaéticos occidentales en estas regiones está acelerando unún más la demanda de gluten de trigo en diversas aplicaciones alimentarias.

Panorama Competitivo

El mercado de gluten de trigo exhibe fragmentación moderada, indicando oportunidades significativas para jugadores establecidos y proveedores especializados para capturar participación de mercado un través de ofertas de productos diferenciados y enfoque de aplicación dirigido. Los principales jugadores, incluyendo Manildra grupo, Cargill Incorporated, Archer Daniels Midland Company, Roquette Frères y Tereos SCA, aprovechan cadenas de suministro integradas y escala de procesamiento para mantener liderazgo en costos, mientras que especialistas de nivel medio como MGP ingredientes se enfocan en aislados de proteína de alto valor y formulaciones personalizadas que requieren precios de primera calidad.

Las dinámicas competitivas favorecen cada vez más un empresas con expertise técnico en modificación de proteínas y desarrollo de aplicaciones, ya que los clientes buscan soluciones especializadas más todoá del gluten de trigo commoditizado. Los patrones estratégicos revelan énfasis creciente en iniciativas de sostenibilidad y posicionamiento de etiqueta limpia, con empresas invirtiendo en certificación orgánica y documentación transparente de cadena de suministro para satisfacer requisitos evolutivos del cliente. La trayectoria de crecimiento del mercado se fortalece unún más por fabricantes desarrollando soluciones personalizadas de gluten de trigo que abordan requisitos funcionales específicos un través de diversas aplicaciones.

La adopción de tecnologíun se enfoca en mejoras de funcionalidad de proteína y eficiencia de procesamiento, con empresas desarrollando técnicas de modificación propietarias que crean barreras de propiedad intelectual y efectos de retención de clientes. Existen oportunidades de espacio en blanco en aplicaciones emergentes, incluyendo materiales biodegradables y productos de nutrición especializada, donde las propiedades únicas del gluten de trigo pueden requerir precios de primera calidad comparado con aplicaciones alimentarias tradicionales. La integración de tecnologícomo de procesamiento avanzadas permite un los fabricantes optimizar las propiedades funcionales del gluten de trigo, resultando en productos de mayor valor que satisfacen demandas específicas de la industria.

Líderes de la Industria del gluten de Trigo

-

Manildra grupo

-

Cargill, Incorporated

-

Archer-Daniels-Midland

-

Roquette Frères

-

Tereos SCA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Tritica Biosciences lanzó la plataforma de síntesis de Proteína Basada en Trigo. Tritica Biosciences LLC, junto con tres socios, colaboró con Ginkgo Bioworks de Boston en un contrato de USD 29 millones con la Agencia de Proyectos de Investigación Avanzada para la Salud (ARPA-H). El contrato abarca dos unños.

- Abril 2025: ACI grupo introdujo proteínas de base vegetal de alto rendimiento para ayudar un los fabricantes un abordar las cambiantes preferencias dietaéticas del consumidor. La gama de productos incluye crispies de proteína de trigo y sirve múltiples aplicaciones, incluyendo alternativas lácteas, bebidas, postres y sustitutos de carne. Las proteínas permiten un los fabricantes lograr requisitos específicos de formulación incluyendo perfiles de sabor neutro, mayor contenido proteico, textura mejorada y características de etiqueta limpia.

- Noviembre 2023: Amber ola lanzó una instalación de proteína de trigo con inversión de Summit agrícola grupo. La instalación cuenta con un molino Sangati Berga de 27,500-centum completamente automatizado, tecnologíun de automatización y sistemas de manejo de aire de Kice Industries, equipo de extracción y secado de gluten de Flottweg y VetterTec, y equipo de empaque de Premier Tech.

- Agosto 2023: Lantmännen Biorefineries abrió su nueva instalación de extracción de proteína de trigo (gluten) en Norrköping, Suecia, con una inversión de SEK 800 millones (USD 73.95 millones). La instalación aumenta la capacidad de producción para abordar la creciente demanda del mercado.

Alcance del Informe Global del Mercado de gluten de Trigo

El gluten de trigo está compuesto principalmente de dos tipos de proteínas, es decir, gluteninas y gliadinas. El mercado de gluten de trigo está segmentado por forma en líquido y polvo, y por aplicación, el mercado está segmentado en panaderíun y confiteríun, suplementos, alimento para animales y otros. Por geografíun, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho sobre la base de valor (en millones de USD).

| Líquido |

| Polvo |

| Convencional |

| Orgánico |

| Panadería y Confitería |

| Suplementos y Nutrición Deportiva |

| Alimento para Animales y Mascotas |

| Sustitutos de Carne |

| Otra Aplicación |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| España | |

| Francia | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Oriente Medio y África |

| Por Forma | Líquido | |

| Polvo | ||

| Por Naturaleza | Convencional | |

| Orgánico | ||

| Por Aplicación | Panadería y Confitería | |

| Suplementos y Nutrición Deportiva | ||

| Alimento para Animales y Mascotas | ||

| Sustitutos de Carne | ||

| Otra Aplicación | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de gluten de trigo?

El mercado de gluten de trigo se sitúun en USD 11.31 mil millones en 2025 y se proyecta que alcance USD 16.77 mil millones en 2030.

¿Qué región lidera la demanda global?

América del Norte controla el 34.50% de los ingresos de 2024 gracias al consumo arraigado de panaderíun y la robusta infraestructura de procesamiento.

¿Por qué el gluten de trigo líquido está ganando popularidad?

Los formatos líquidos simplifican la dosificación en líneas automatizadas, reducen la mano de obra y apoyan el mezclado continuo, impulsando una CAGR del 9.90% hasta 2030.

¿Qué tan rápido está creciendo el segmento de sustitutos de carne?

Los análogos de carne que usan gluten de trigo se prevé que suban un una CAGR del 10.35% entre 2025 y 2030, la más rápida entre aplicaciones.

Última actualización de la página el: