Análisis del mercado de repuestos y componentes automotrices de EE. UU.

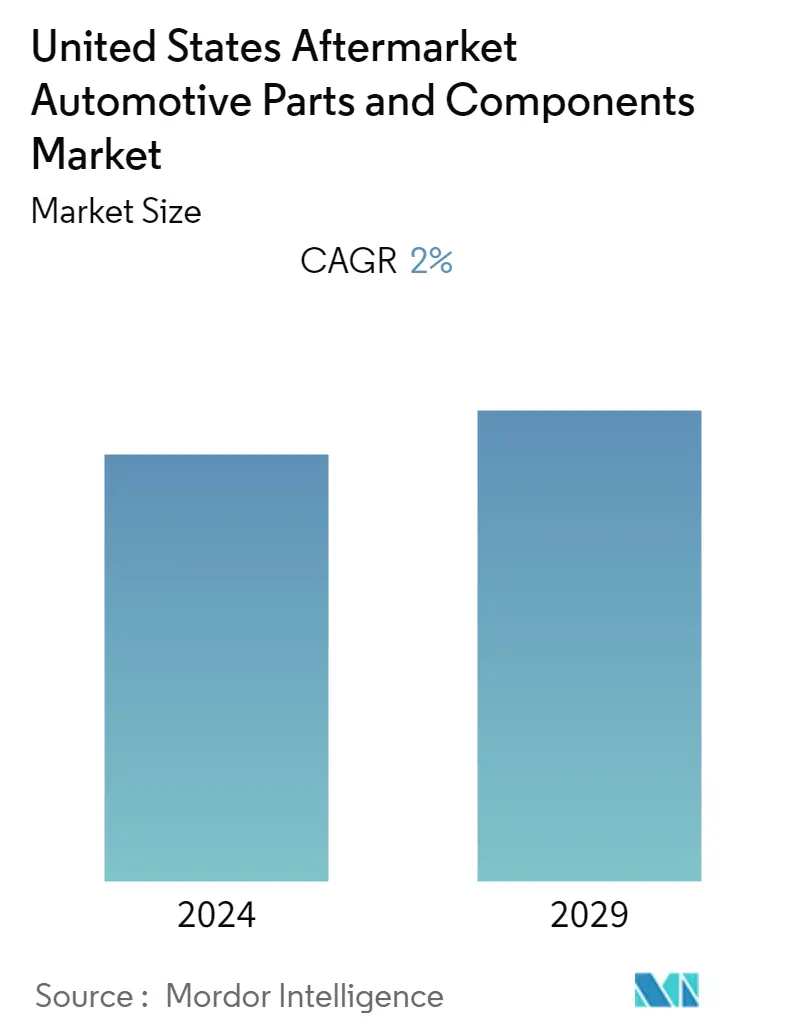

Actualmente, el mercado de repuestos y componentes automotrices de Estados Unidos está valorado en 17.500 millones de dólares. Se espera que alcance los 20 mil millones de dólares en los próximos cinco años, registrando una tasa compuesta anual de alrededor del 2% durante el período previsto.

El impacto de la pandemia de COVID-19 en el mercado de posventa de automóviles de EE. UU. fue grave, y esto puede atribuirse a varias interrupciones de la producción en la industria manufacturera debido a los cierres y restricciones de viaje impuestas por los gobiernos de todo el mundo. La cadena de suministro de toda la industria automotriz se ve alterada, lo que afecta la producción de piezas y componentes de automóviles en el mercado.

Sin embargo, se espera que el mercado tenga un crecimiento constante ya que la demanda de fabricación de autopartes está directamente relacionada con el desempeño de los fabricantes de automóviles, ya que son los mayores compradores de productos de la industria. Las ventajas de las piezas de repuesto originales son uno de los principales factores que impulsan el crecimiento del mercado de repuestos para automóviles en Estados Unidos. La creciente disponibilidad de repuestos para automóviles en plataformas de comercio electrónico es una de las principales tendencias del mercado de posventa en Estados Unidos.

Es probable que la aparición de la impresión 3D en la industria del mercado de repuestos para automóviles y la creciente demanda de vehículos híbridos y totalmente eléctricos impulsen aún más el crecimiento del mercado durante el período previsto. Además, es probable que el aumento de las ventas de automóviles usados cree numerosas oportunidades para los actores clave que operan en el mercado estadounidense de repuestos y componentes para automóviles.

Tendencias del mercado de repuestos y componentes automotrices de EE. UU.

Aumento de las ventas online de piezas y componentes automotrices en el mercado de posventa

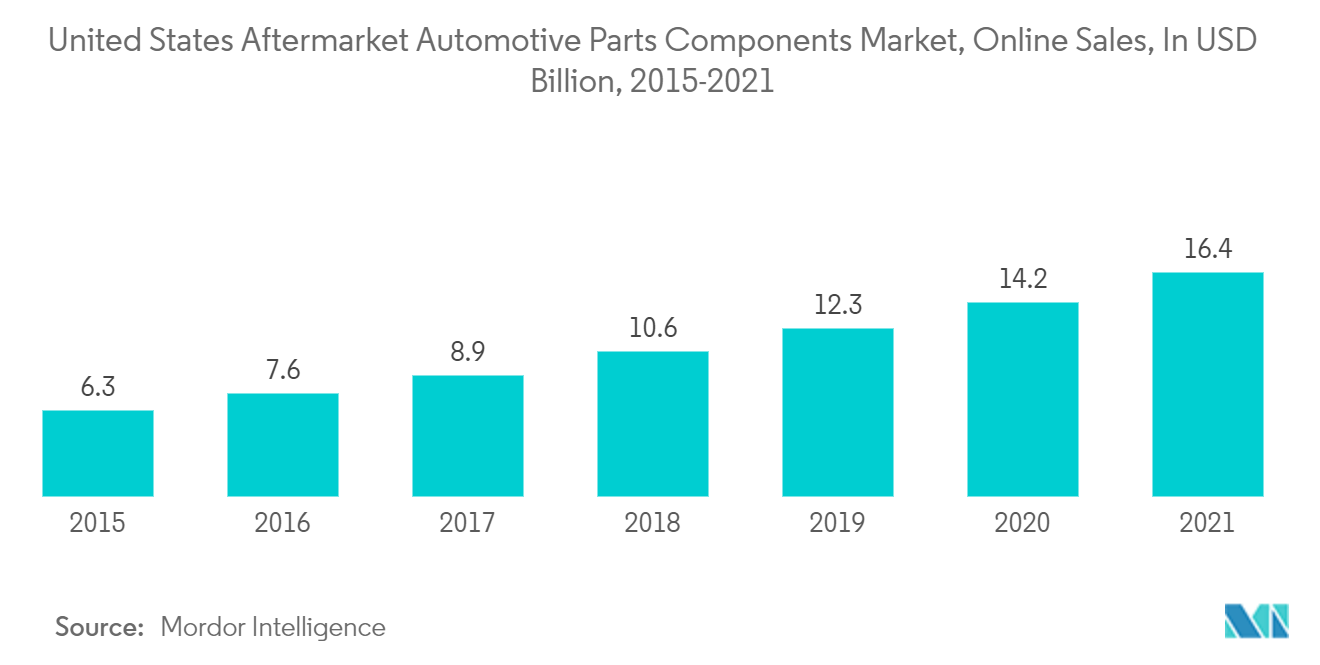

Se prevé que el mercado estadounidense de repuestos y componentes para automóviles tenga un crecimiento optimista debido al aumento de las actividades en línea de las personas. El avance de la tecnología, junto con la rápida mejora de la logística, ha permitido a los fabricantes ofrecer productos de alta calidad con mayor rapidez e impulsa aún más el crecimiento del mercado. Las actividades de comercio electrónico crecen a un ritmo mayor que el previsto debido a la pandemia en curso.

A pesar de la pandemia mundial de COVID-19, el mercado de repuestos para automóviles demostró una vez más su resiliencia en 2020 con un desempeño mayor de lo esperado. La industria se recuperó con fuerza en 2021. Se estima que las ventas generales de repuestos para vehículos livianos en los Estados Unidos aumentarán alrededor del 11,2% a 325 mil millones de dólares en 2021. En general, la tasa de crecimiento de las ventas de repuestos en línea ha sido históricamente de alrededor del 16 % anual, pero en 2021, debido a la pandemia de coronavirus, las actividades de comercio electrónico aumentaron un 30%. Esto incluye piezas de repuesto, repuestos y accesorios. Por lo tanto, esta pandemia ha creado oportunidades lucrativas para los principales actores del mercado durante el período de pronóstico.

Las compras online de repuestos y componentes para automóviles están creciendo. A medida que la tecnología automotriz cambia, están ingresando al mercado más vehículos híbridos y eléctricos, lo que impulsa el crecimiento del mercado de repuestos y componentes automotrices de EE. UU. Además, las compras móviles están aumentando y es probable que plataformas en línea como Amazon y eBay influyan en el mercado de repuestos y componentes para automóviles en línea de Estados Unidos.

Es probable que el aumento de las ventas de vehículos eléctricos afecte al mercado

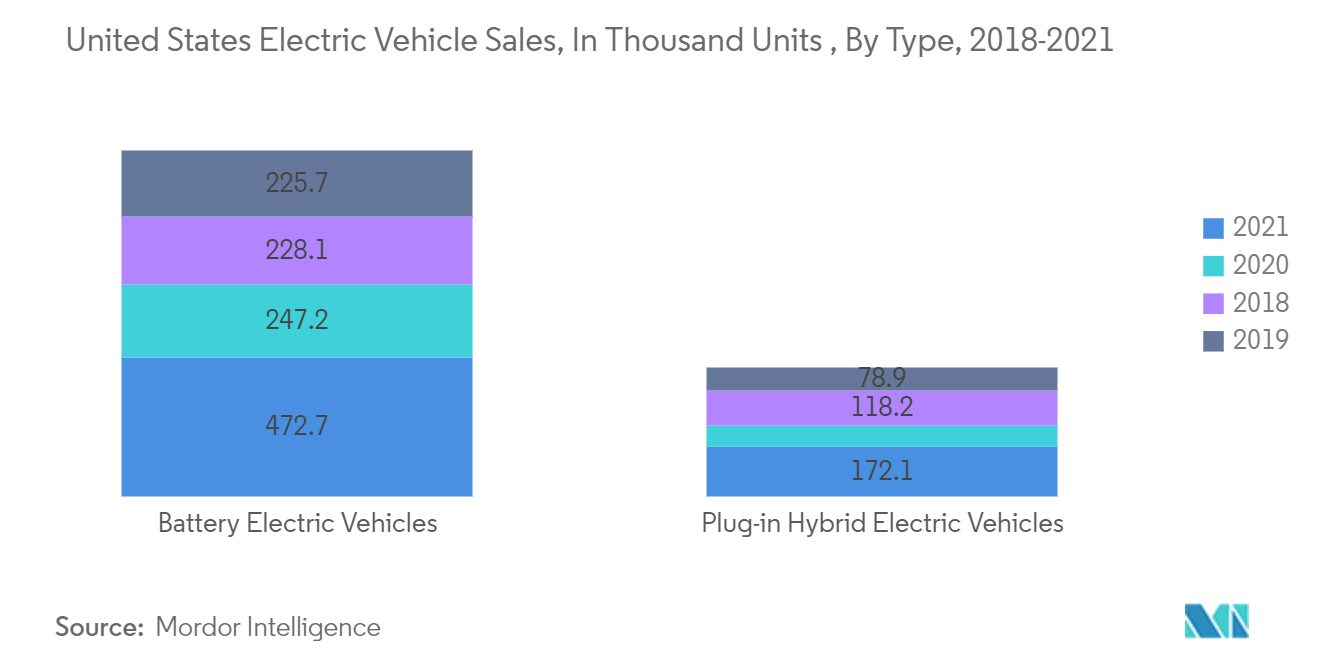

El mercado de vehículos eléctricos aumenta año tras año, impactando el crecimiento de la industria automotriz. Las ventas anuales de vehículos eléctricos enchufables en Estados Unidos superaron las 172,1 mil unidades en 2021, lo que indica la alta demanda de piezas y componentes para satisfacer las necesidades de este mercado. Además, Estados Unidos es el mayor fabricante de vehículos híbridos enchufables de la región de América del Norte. El país también es el mercado más grande para estos vehículos, con fabricantes como Cadillac, GMC, Tesla y Chrysler liderando el mercado.

Con el continuo cambio de la industria automotriz hacia la movilidad eléctrica, la venta de vehículos eléctricos enchufables ha aumentado en los Estados Unidos durante los últimos años. Mientras que los vehículos con tren motriz convencional tienen más de 2.000 componentes, los vehículos eléctricos tienen muchos menos. Por ejemplo, Tesla reveló que en su tren motriz sólo hay 17 piezas móviles, incluidas dos en el motor. Dado que la transmisión es el corazón de cualquier vehículo eléctrico, se espera que los fabricantes de componentes automotrices comiencen primero con la fabricación de piezas asociadas. Además, se estima que de los 590.000 empleados estadounidenses que se dedican a la fabricación de autopartes, casi 150.000 se dedican a la fabricación de componentes para motores de combustión interna (ICE).

Se espera que esta cifra cambie durante el período previsto, ya que las empresas dedicarán parte de ellos a la producción de piezas y componentes para vehículos eléctricos. Inversores de potencia, convertidores CC-CC, baterías y piezas relacionadas, y unidades de control de motores (MCU) son algunas de las otras piezas importantes que las empresas también fabricarán con el tiempo para seguir siendo relevantes en el mercado. La adopción de repuestos relacionados con vehículos eléctricos será inicialmente lenta en el mercado de posventa, pero como la industria está viendo un cambio de paradigma, se espera que el ritmo crezca considerablemente después de algunos años.

Descripción general de la industria de piezas y componentes automotrices del mercado de repuestos de EE. UU.

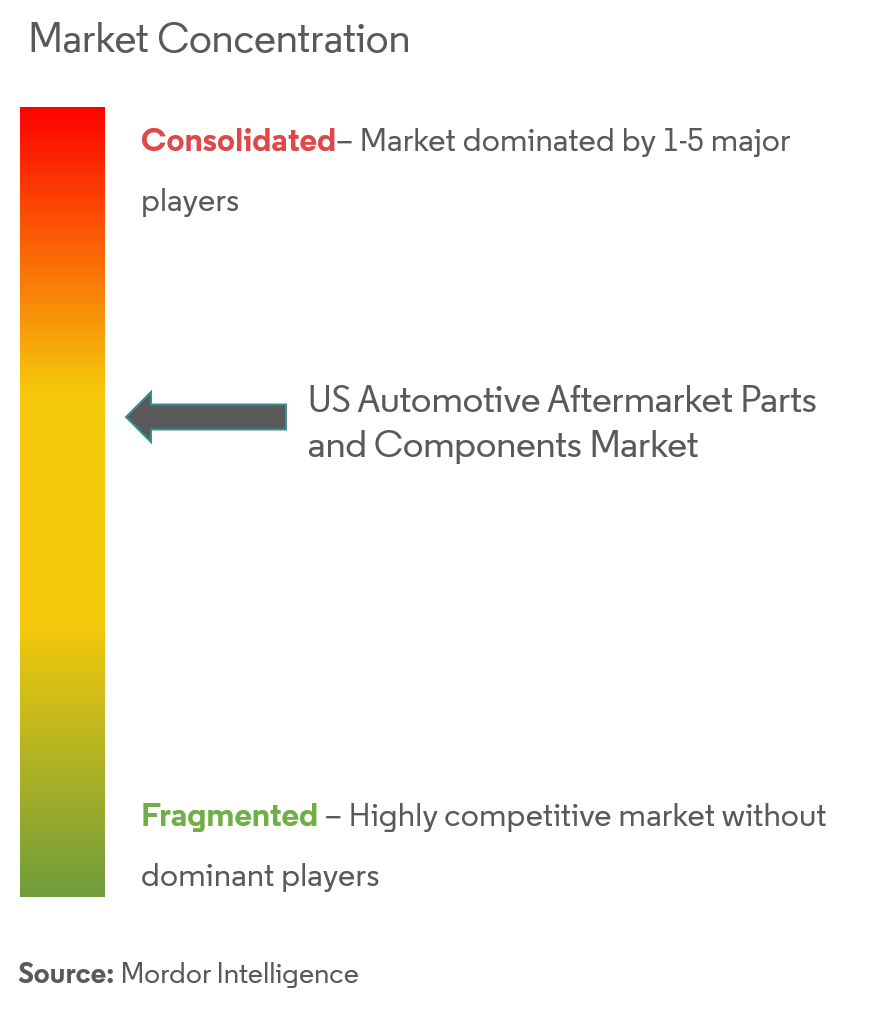

El mercado estadounidense de repuestos y componentes para automóviles no está consolidado ni fragmentado debido a la presencia de importantes fabricantes de componentes de nivel 1 y 2 y un gran número de actores no organizados en el mercado. Las empresas se están centrando en comercializar sus productos y asociarse con distribuidores locales para ganar más participación de mercado. Algunos de los principales actores del mercado incluyen Magna International Inc., Continental AG, ZF Friedrichshafen AG, DENSO Corporation y Lear Corporation. Los jugadores se están asociando con otros actores clave para ganar participación de mercado. Por ejemplo, en marzo de 2022, Meritor, Inc. anunció un acuerdo de colaboración con ConMet en virtud del cual Meritor desarrollará suspensiones y frenos de remolque personalizados, así como sistemas de inflado de neumáticos, para trabajar con el eHub PreSet Plus de ConMet para permitir la producción de cero emisiones. remolques frigoríficos. Meritor está rediseñando la suspensión de su remolque y el freno de tambor, así como un paquete de eje especialmente diseñado para que sea compatible con el eHub de ConMet, para ofrecer esta solución de remolque electrificado. Las empresas también continuarán evaluando la aplicación de tecnologías avanzadas complementarias que aborden en colaboración las tendencias cambiantes del mercado de la movilidad eléctrica.

Líderes del mercado de repuestos y componentes automotrices de EE. UU.

Magna International Inc.

Continental AG

ZF Friedrichshafen AG

DENSO Corporation

Lear Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de repuestos y componentes automotrices de EE. UU.

- Diciembre de 2022 BorgWarner Inc anunció planes para escindir sus negocios de sistemas de combustible y posventa en una empresa separada que cotiza en bolsa, a la que actualmente llaman NewCo. NewCo también pretende capitalizar las tendencias de crecimiento en los sistemas de inyección directa de gasolina (GDI) y de inyección de hidrógeno. Con este anuncio, BorgWarner cree que eventualmente alcanzará o superará su objetivo declarado de 25% de ingresos provenientes de vehículos eléctricos para 2025.

- Agosto de 2022 Cummins Inc. anunció la finalización de la adquisición de Meritor, Inc. Cummins se posicionaría como un proveedor líder de soluciones integradas de tren motriz en aplicaciones de energía eléctrica y de combustión interna con la integración de los productos y capacidades de Meritor en la tecnología de ejes y frenos.. Cummins planea brindar soluciones ePowertrain líderes en el mercado a clientes globales acelerando la inversión en electrificación de Meritor e integrando el desarrollo en su negocio New Power. Cummins tiene la intención de utilizar su nueva presencia global para acelerar el crecimiento de sus negocios principales de ejes y frenos al atender a clientes en camiones comerciales, remolques, vehículos todo terreno, defensa, especialidades y posventa.

- Junio de 2022 Meritor, Inc. lanzó la suspensión delantera independiente (IFS) ProTec para aplicaciones de autocares. La primera suspensión de Meritor diseñada específicamente para la calidad de marcha y los requisitos de carga pesada de los autobuses es la nueva IFS MIS-20E. Este producto es el primer sistema de suspensión y dirección totalmente integrado de Meritor, diseñado para ser un reemplazo directo para los fabricantes de autobuses y autocares. Se basa en tecnología probada en el campo. El ProTec IFS tiene un GAWR de hasta 20,000 libras y amortiguadores de rendimiento de doble tubo para control y comodidad al mismo tiempo que brinda una excelente vida útil general de los neumáticos.

Segmentación de la industria de piezas y componentes automotrices del mercado de posventa de EE. UU.

El mercado de repuestos para automóviles es el mercado secundario de la industria automotriz y se ocupa de la fabricación, remanufactura, distribución, venta minorista y ensamblaje de todas las piezas, productos químicos, equipos y accesorios de vehículos después de la venta del automóvil al consumidor por parte del fabricante de equipos originales (OEM). ). El OEM puede o no fabricar las piezas, accesorios, etc. para la venta.

El mercado de repuestos y componentes automotrices de Estados Unidos se ha segmentado según el tipo de vehículo (vehículos de pasajeros y vehículos comerciales), la aplicación (componentes del motor, transmisión, interior, exterior y otras aplicaciones) y el canal de ventas (en línea y fuera de línea). El informe ofrece el tamaño del mercado y previsiones para el valor del mercado de repuestos y componentes automotrices de los Estados Unidos (miles de millones de dólares) para todos los segmentos anteriores.

| Carros pasajeros |

| Vehículos comerciales |

| Componentes del motor |

| Transmisión |

| Interior |

| Exterior |

| Otras aplicaciones |

| En línea |

| Desconectado |

| tipo de vehiculo | Carros pasajeros |

| Vehículos comerciales | |

| Solicitud | Componentes del motor |

| Transmisión | |

| Interior | |

| Exterior | |

| Otras aplicaciones | |

| Canal de ventas | En línea |

| Desconectado |

Preguntas frecuentes sobre investigación de mercado de piezas y componentes automotrices del mercado de repuestos de EE. UU.

¿Cuál es el tamaño actual del mercado de Piezas y componentes automotrices del mercado de accesorios de Estados Unidos?

Se proyecta que el mercado de repuestos y componentes automotrices de Estados Unidos registre una tasa compuesta anual del 2% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de repuestos y componentes automotrices de Estados Unidos?

Magna International Inc., Continental AG, ZF Friedrichshafen AG, DENSO Corporation, Lear Corporation son las principales empresas que operan en el mercado de repuestos y componentes automotrices de los Estados Unidos.

¿Qué años cubre este mercado de Piezas y componentes automotrices del mercado de repuestos de Estados Unidos?

El informe cubre el tamaño histórico del mercado del mercado de repuestos y componentes para automóviles de Estados Unidos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de repuestos y componentes para automóviles de los Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de repuestos y componentes automotrices de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de repuestos y componentes automotrices de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de USA After Automotive Parts Components incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.