Tamaño y Participación del Mercado de Sensores Automotrices

Análisis del Mercado de Sensores Automotrices por Mordor Intelligence

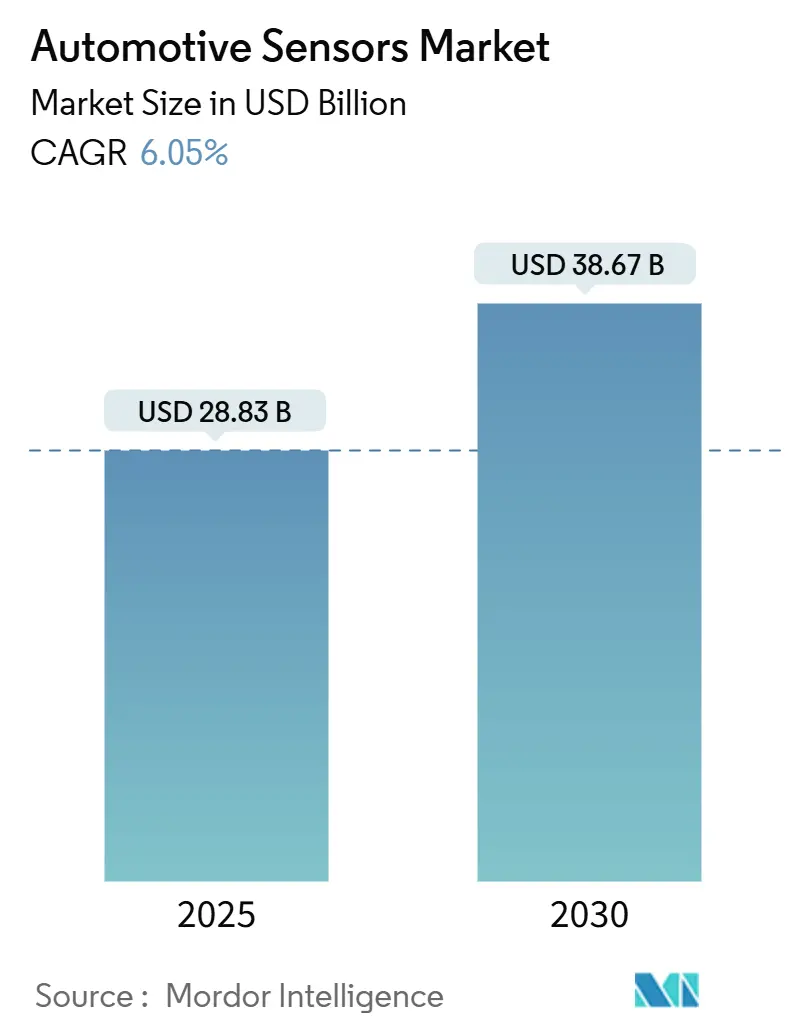

El mercado de sensores automotrices alcanzó USD 28.83 mil millones en 2025 y se pronostica que subirá a USD 38.67 mil millones para 2030 con una TCAC del 6.05%. El crecimiento del mercado se sustenta en las implementaciones aceleradas de sistemas avanzados de asistencia al conductor (ADAS), mandatos de electrificación que agregan nuevos puntos de detección, y la capacidad de la industria de semiconductores para entregar sistemas micro-electromecánicos (MEMS) rentables a escala. El impulso también refleja el cambio de la detección mecánica a electrónica, particularmente en sistemas de propulsión, donde las tecnologías de percepción de precio premium reemplazan componentes legados. La presión regulatoria para la reducción de emisiones y el rendimiento de prevención de choques mantiene la demanda estable, mientras que la caída de los precios de venta promedio (ASP) para MEMS reduce las barreras de adopción en todos los segmentos de vehículos. El mercado de sensores automotrices, por lo tanto, evoluciona desde funciones básicas de medición hacia dispositivos inteligentes y conectados capaces de procesar datos localmente.

Conclusiones Clave del Informe

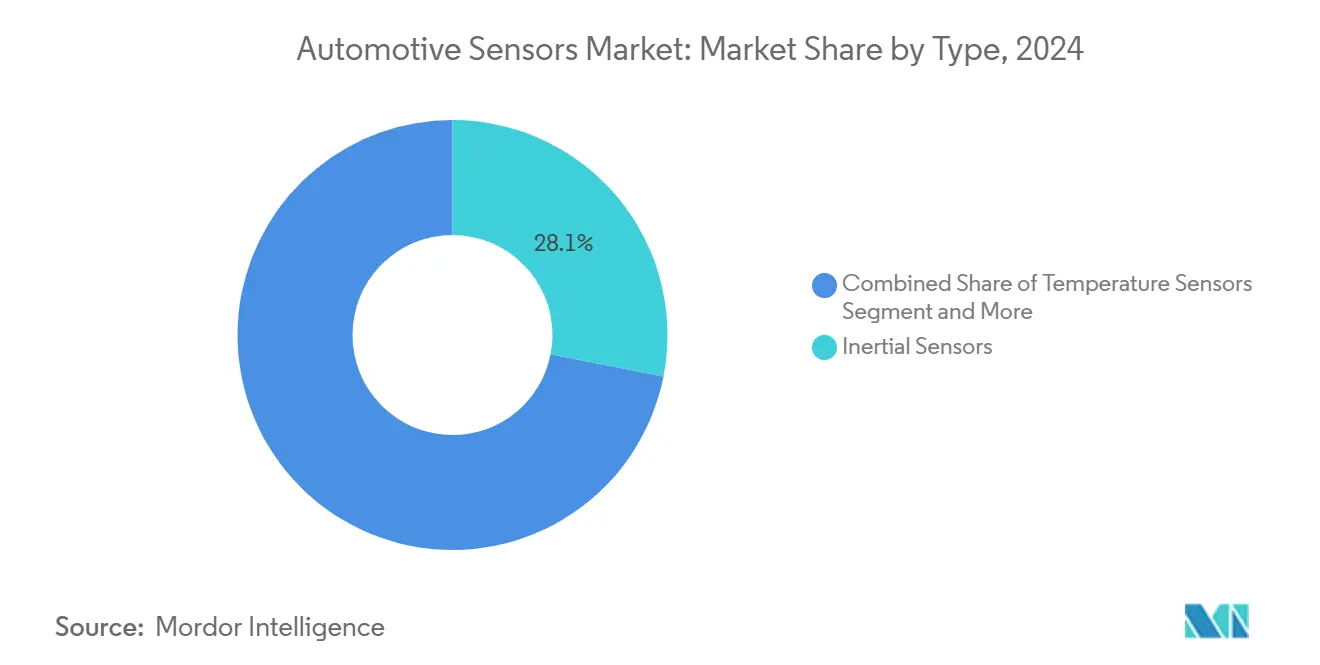

- Por tipo, los sensores inerciales lideraron el mercado de sensores automotrices con el 28.13% de la participación en 2024 y están creciendo a una TCAC del 6.47% hasta 2030.

- Por aplicación, el segmento de tren de potencia mantuvo el 40.55% del tamaño del mercado de sensores automotrices en 2024, mientras que la telemática registró la TCAC más rápida del 8.86% hasta 2030.

- Por tipo de vehículo, los automóviles de pasajeros comandaron el 71.18% de la participación de ingresos en 2024; los vehículos comerciales se están expandiendo a una TCAC del 7.15% hasta 2030.

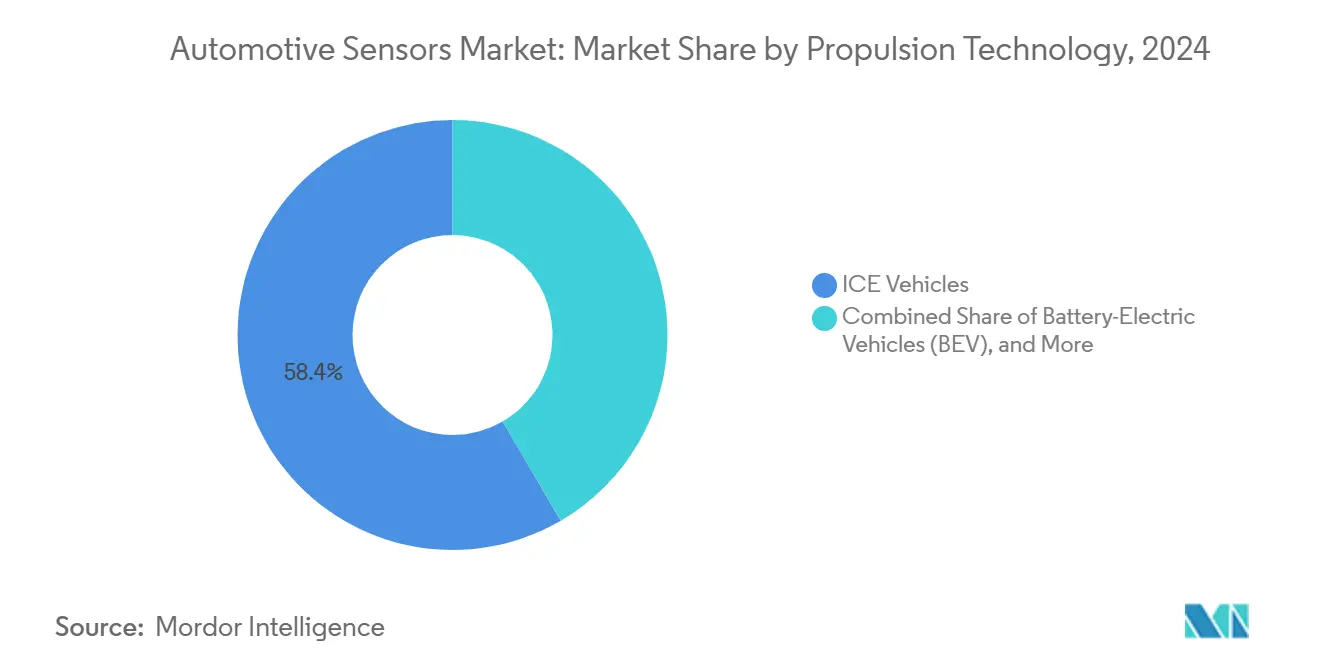

- Por tecnología de propulsión, los vehículos de motor de combustión interna mantuvieron el 58.40% del tamaño del mercado de sensores automotrices en 2024; se proyecta que los vehículos eléctricos de celda de combustible crezcan a una TCAC del 24.50% hasta 2030.

- Por canal de ventas, los sensores instalados por OEM dominaron con el 88.20% de participación en 2024; el segmento de posventa está avanzando a una TCAC del 12.40% hasta 2030.

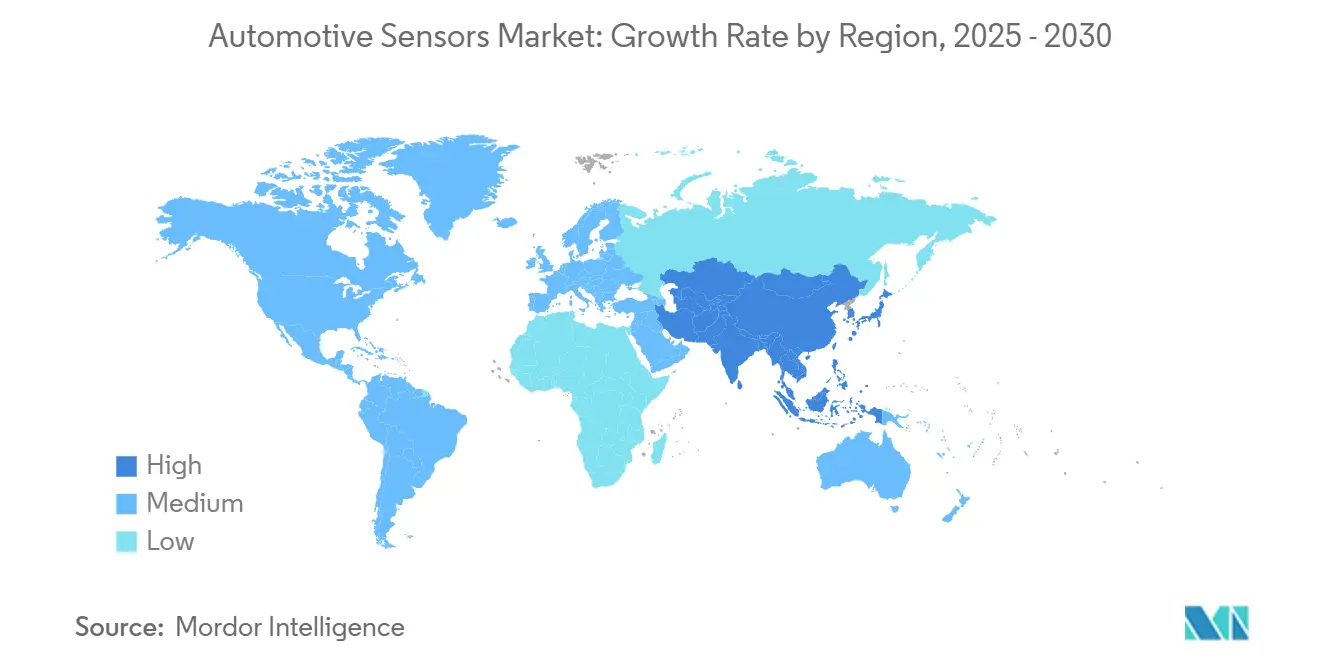

- Por geografía, Asia-Pacífico capturó el 42.30% de la participación de ingresos en 2024 y está avanzando a una TCAC del 9.10% hasta 2030.

Tendencias e Insights del Mercado Global de Sensores Automotrices

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferación de Sensores ADAS y de Conducción Autónoma | +1.8% | Global, liderado por América del Norte y Europa | Mediano plazo (2-4 años) |

| Mandatos de Emisiones y Seguridad Impulsando Sensores de Presión/Gas | +1.2% | Global, más fuerte en UE y China | Corto plazo (≤ 2 años) |

| Auge de Detección Térmica-Batería en VE | +1.5% | Núcleo APAC, expandiéndose a América del Norte | Mediano plazo (2-4 años) |

| Caída de ASP de MEMS Habilitando Adopción Masiva | +0.9% | Global, mercados sensibles al costo primero | Largo plazo (≥ 4 años) |

| Sensores Inteligentes de Autodiagnóstico Listos para OTA | +0.6% | Mercados premium, mainstream gradual | Largo plazo (≥ 4 años) |

| Demanda de Telemática de Seguros Basados en Uso | +0.4% | América del Norte y Europa principalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Proliferación de sensores ADAS y de conducción autónoma

El frenado automático de emergencia, la asistencia de mantenimiento de carril y la detección de peatones en las próximas calificaciones de seguridad impulsan mayores conteos de sensores por vehículo[1]National Highway Traffic Safety Administration, "New Car Assessment Program Final Decision Notice - ADAS Roadmap," nhtsa.gov. Los roadmaps de semiconductores anticipan que ADAS capturará casi un tercio de la demanda de chips automotrices para 2027 cuando las funciones de Nivel 2+ se vuelvan estándar. Las marcas chinas intensifican la competencia de precios al incluir suites ADAS completas sin costo adicional, obligando a los proveedores globales a reducir los precios del sistema sin erosionar el rendimiento. La fusión de radar, LiDAR y cámara está a punto de alcanzar una precisión de detección del 99.97%, pero crea cargas de datos a escala de terabytes que se procesan cada vez más en el borde del sensor para reducir la latencia. La capacidad de IA de borde, por lo tanto, se convierte en la próxima palanca de diferenciación en el mercado de sensores automotrices.

Mandatos de emisiones y seguridad impulsando sensores de presión/gas

Las reglas de la Agencia de Protección Ambiental de EE.UU. para 2027-2032 requieren una reducción del 50% en la producción de gases de efecto invernadero, forzando la detección en tiempo real de la eficiencia del post-tratamiento de escape[2]Environmental Protection Agency, "Multi-Pollutant Emissions Standards for Model Years 2027-2032," epa.gov. Las regulaciones paralelas de vehículos de hidrógeno (FMVSS 307/308) agregan requisitos de detección de presión y fugas para nuevos sistemas de combustible. Euro 7 extiende los límites de partículas y NOx, estimulando la demanda de sensores de gas de precisión, mientras que el Sistema Progresivo Seguro del Reino Unido introduce detección de puntos ciegos en camiones pesados para proteger a usuarios vulnerables de la carretera. Los mandatos superpuestos ajustan las ventanas de diseño y aseguran demanda multi-anual para sensores de presión y gas de alta precisión.

Auge de detección térmica-batería en VE

La Regulación Técnica Global 20 de UNECE obliga sensores embebidos en cada paquete de batería para detectar eventos de fuga térmica. Proveedores como Infineon ahora comercializan dispositivos de presión dedicados certificados a ISO 26262 para apagados de seguridad autónomos. La investigación destaca sensores ópticos de Rejilla de Bragg de Fibra e infrarrojos para monitoreo no intrusivo de celdas, ampliando la paleta tecnológica. Con el valor de semiconductores por vehículo eléctrico ya seis veces mayor que en automóviles de combustión interna, la detección de seguridad de batería se ha convertido en una categoría obligatoria y rica en márgenes.

Caída de ASP de MEMS habilitando adopción masiva

La producción global de MEMS alcanzó 34 mil millones de unidades en 2024 mientras las fundiciones de 300 mm se expanden, empujando los ASP de sensores más bajo y permitiendo que incluso los vehículos de nivel básico agreguen múltiples nodos de detección. Bosch recientemente reveló el acelerómetro automotriz más pequeño del mundo, demostrando miniaturización que reduce el costo de material pero aumenta la densidad de rendimiento. Los sustratos estandarizados bajo SEMI MS12 acortan los ciclos de desarrollo y alientan el suministro multi-fuente, sustentando las caídas de costo a largo plazo en la industria de sensores automotrices.

Análisis de Impacto de Limitaciones

| Limitación | (~)% Impacto en TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Presión de Costos de Sensores en Vehículos de Mercado Masivo | -1.1% | Global, agudo en mercados emergentes | Corto plazo (≤ 2 años) |

| Volatilidad del Suministro de Obleas de Semiconductores | -0.8% | Global, concentrado en Asia-Pacífico | Mediano plazo (2-4 años) |

| Responsabilidad ADAS Retrasando Nuevas Especificaciones de Sensores | -0.5% | América del Norte y Europa principalmente | Mediano plazo (2-4 años) |

| Límites de Privacidad a la Monetización de Datos de Sensores | -0.3% | Europa y jurisdicciones selectas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Presión de costos de sensores en vehículos de mercado masivo

Entre 2023 y 2029, los vehículos están destinados a ver un rápido aumento en su contenido promedio de semiconductores, comprimiendo los márgenes de OEM en segmentos sensibles al precio. Las marcas chinas de VE de bajo costo ya ofrecen suites ADAS completas sin costo adicional, escalando la presión de precios en proveedores establecidos. Los fabricantes de sensores de primer nivel deben, por lo tanto, integrar funciones, reducir paquetes y adoptar diseños de sistema en chip para entregar valor sin erosionar la rentabilidad.

Volatilidad del suministro de obleas de semiconductores

Los tiempos de entrega para chips de grado automotriz se han extendido más allá de un año, obligando a los fabricantes de vehículos a mantener altos buffers de inventario bis.gov. Aunque la Ley CHIPS de EE.UU. asigna USD 39 mil millones a nuevas fábricas, la escasez de materiales y los cuellos de botella de equipos retrasan las adiciones de capacidad. Debido a que el 66% de los productos automotrices aún dependen de fundiciones chinas, el riesgo geopolítico sigue siendo una preocupación viva, provocando doble abastecimiento y acuerdos de suministro a largo plazo.

Análisis de Segmentos

Por Tipo: Los Sensores Inerciales Lideran la Integración Multi-Sensor

Los sensores inerciales generaron el 28.13% de los ingresos de 2024 porque los acelerómetros y giroscopios anclan el control electrónico de estabilidad, navegación y pilas ADAS. Las unidades de medición inercial (IMU) de mayor resolución ahora están embebidas dentro de arquitecturas zonales, y los proveedores integran autodiagnósticos que cumplen AEC-Q100 grado 1 para reducir el cableado y disminuir el peso general del sistema. Los sensores magnéticos ganan tracción en el control de motor de tracción VE, mientras que los sensores de gas se recuperan en mandatos de emisiones y aire de cabina. Los sensores de presión y temperatura se expanden más allá de los motores de combustión hacia la detección de fuga térmica de batería.

La integración a nivel de sistema se está acelerando: los paquetes combinados fusionan las funciones de acelerómetro, giroscopio y magnetómetro, reduciendo los conteos de SKU de OEM y simplificando los ciclos de calificación. La caída de los ASP de MEMS mantiene los dispositivos inerciales económicamente factibles para automóviles de mercado masivo, y los bloques de IA de borde están comenzando a aparecer en el chip para pre-filtrar datos de movimiento localmente. El resultado neto es una TCAC sostenible del 6.47% hasta 2030 para esta categoría fundamental, ya que cada capa adicional de autonomía requiere una conciencia de movimiento más fina.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Dominio del Tren de Potencia Enfrenta la Disrupción de la Telemática

La detección de tren de potencia entregó el 40.55% de los ingresos de 2024, a través de roles indispensables en medición de combustible, encendido, turbo boost y control de post-tratamiento. Sin embargo, las arquitecturas eléctricas de batería omiten varias mediciones legadas, suavizando el crecimiento a largo plazo. En contraste, los sensores de telemática registran la TCAC más rápida del 8.86% ya que los seguros basados en uso y la optimización de flotas adoptan flujos de datos GPS, acelerómetro y OBD para reducir la frecuencia de choques hasta en un 43%.

La electrónica de carrocería mantiene expansión de dígitos medios mientras las funciones de confort proliferan, y la seguridad del vehículo evoluciona desde alarmas hacia radar de detección de intrusión integrado. Los vehículos definidos por software cambian el valor desde la actuación mecánica hacia los datos, y los OEM monetizan cada vez más las cargas útiles de sensores vía suscripciones de mantenimiento predictivo. Esta realineación amortigua la disminución de la demanda pura de tren de potencia y diversifica los ingresos hacia servicios conectados.

Por Tipo de Vehículo: Los Vehículos Comerciales Aceleran la Adopción de Sensores

Los automóviles de pasajeros comandaron el 71.18% de los ingresos de 2024, sin embargo los vehículos comerciales registran la TCAC más rápida del 7.15% porque los operadores de flotas financian el cumplimiento de seguridad y la eficiencia operacional. El Sistema Progresivo Seguro de Europa y reglas similares de seguridad urbana imponen detección de puntos ciegos y ayudas de visibilidad del conductor en camiones pesados, elevando directamente la participación del mercado de sensores automotrices para módulos de radar, ultrasónicos y cámaras.

Los compradores de flotas calculan recuperación rápida desde menos colisiones, ahorros de combustible y créditos de seguro, impulsando campañas de retrofit en activos existentes. ZF y Bendix ahora comercializan paquetes ADAS endurecidos para vibración y extremos de ciclo de trabajo, mientras que las herramientas de calibración por aire minimizan el tiempo de inactividad. Esta disposición a invertir convierte a los vehículos comerciales en campos de prueba para sensores de próxima generación que luego se extienden a modelos de pasajeros.

Por Tecnología de Propulsión: Los FCEV Impulsan la Innovación de Sensores

Los vehículos de combustión interna aún mantuvieron el 58.40% de los ingresos de 2024, pero los vehículos eléctricos de celda de combustible (FCEV) son la revelación, registrando una TCAC del 24.50% mientras la infraestructura de hidrógeno se escala. Las nuevas regulaciones FMVSS 307/308 obligan sensores de presión, fuga y temperatura en tanques de hidrógeno comprimido, generando un nicho premium con demandas estrictas de confiabilidad.

Los modelos eléctricos de batería necesitan monitoreo denso de fuga térmica, mientras que los híbridos enchufables combinan tanto los requisitos de combustión como de VE, elevando los conteos de sensores pero complicando la integración. Los proveedores con portfolios competentes en hidrógeno comandan márgenes brutos elevados gracias a la competencia limitada y las barreras de certificación. Colectivamente, la diversificación de propulsión amortigua el riesgo cíclico y expande el mercado total direccionable de sensores automotrices.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Ventas: La Posventa Gana Impulso de Retrofit

Los sistemas instalados por OEM dominaron el 88.20% de los envíos de 2024, pero la posventa se está escalando a una TCAC del 12.40% ya que los propietarios retrofitean ADAS o telemática en vehículos ya en servicio. SEMA calcula la posventa ADAS de EE.UU. cerca de USD 1 mil millones y creciendo 9-10% anualmente en alternativas rentables al intercambio de un vehículo.

La complejidad de calibración genera un mercado de servicios paralelo: los talleres de reparación invierten en plataformas de alineación y suscripciones de software para asegurar la precisión del sensor después de reemplazos de parabrisas o parachoques. Los gerentes de flotas aprecian la ruta de actualización de pago por uso, que evita el desembolso de capital en camiones nuevos pero satisface los requisitos del asegurador y regulador. La miniaturización continua de sensores e interfaces estandarizadas reducen la fricción de instalación, validando la posventa como un corredor de crecimiento duradero dentro del mercado de sensores automotrices.

Análisis Geográfico

Asia-Pacífico lideró con el 42.30% de participación de ingresos en 2024 y se espera que registre la TCAC más rápida del 9.10% hasta 2030. China ya manufactura alrededor del 62% de los VE globales y el 77% de las baterías, proporcionando un vasto mercado indígena para sensores y garantizando ventajas de escala. Los campeones verticalmente integrados como BYD construyen hasta el 70% del contenido de semiconductores internamente, incluyendo dispositivos de cámara y electromagnéticos, ajustando los bucles de suministro locales. Japón aprovecha décadas de conocimiento en sensores mientras atrae nueva capacidad de obleas vía incentivos gubernamentales, y las fundiciones de Taiwán permanecen fundamentales para la producción MEMS de vanguardia. Los subsidios gubernamentales y los objetivos agresivos de electrificación refuerzan la expansión de la región.

América del Norte mantiene un enfoque premium en ADAS, ayudado por regulaciones de seguridad robustas y financiamiento para localizar la fabricación de chips. Las subvenciones de capital de la Ley CHIPS más incentivos fiscales reducen la dependencia de fundiciones extranjeras, apoyando una base de suministro resiliente. Las métricas ADAS agregadas de NHTSA bajo el Nuevo Programa de Evaluación de Automóviles garantizan la instalación base de sensores críticos desde el año modelo 2026 en adelante, sustentando la demanda estable en todas las clases de vehículos.

Europa enfatiza el cumplimiento de emisiones y mandatos de seguridad urbana que elevan la densidad de sensores tanto en automóviles de pasajeros como en camiones pesados. Las reglas Euro 7 y los requisitos del Sistema Progresivo Seguro desencadenan nuevas oportunidades para detectores de gas y soluciones de puntos ciegos. Al mismo tiempo, la competencia de costos de VE chinos importados fuerza a los proveedores europeos a acelerar las iniciativas de reducción de costos sin sacrificar la precisión, creando un ambiente desafiante pero rico en innovación para el mercado de sensores automotrices.

Panorama Competitivo

Los jugadores clave del mercado, incluyendo Robert Bosch, DENSO y Continental capturan valor creciente al embeber características de procesamiento de señal y conectividad directamente dentro de paquetes de sensores. Los proveedores tradicionales de nivel uno responden con integración vertical, pilas de software propietarias y centros de diseño conjunto con OEM. Los jugadores chinos emergentes agrupan suites completas sensor-software a precios agresivos, intensificando la competencia en costos.

Los movimientos estratégicos reflejan tendencias de consolidación y asociación. La compra de USD 2.5 mil millones de Infineon del negocio Ethernet automotriz de Marvell en abril de 2025 integra microcontroladores con redes de alto ancho de banda para vehículos definidos por software. La colaboración de Indie Semiconductor con GlobalFoundries entrega SoCs de radar de 77 GHz y 120 GHz optimizados para ADAS eficiente en energía.

Mientras tanto, un Consorcio de Computación de Vehículo Autónomo inter-industria agrupa recursos de fabricantes de automóviles y vendedores de chips para estandarizar arquitecturas de computación en vehículo. Las perspectivas de espacio blanco incluyen detección de fugas de hidrógeno, detección de fuga térmica de batería y IA de borde embebida que convierte sensores en nodos de análisis locales-áreas donde los proveedores de nicho pueden asegurar participación premium.

Líderes de la Industria de Sensores Automotrices

-

Continental AG

-

NXP Semiconductors NV

-

Robert Bosch GmbH

-

Infineon Technologies AG

-

DENSO Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Infineon Technologies adquirió la unidad Ethernet Automotriz de Marvell por USD 2.5 mil millones para integrar redes con portfolios de microcontroladores.

- Marzo 2025: Indie Semiconductor y GlobalFoundries se asociaron para desarrollar SoCs de radar de 77 GHz / 120 GHz dirigidos a sistemas de colisión frontal y frenado de emergencia

- Noviembre 2024: Murata introdujo el sensor MEMS de seis grados de libertad SCH1633-D01, una solución de paquete único para ADAS con calificación AEC-Q100 grado 1

- Abril 2024: NOVOSENSE lanzó el sensor CMOS-MEMS de temperatura-humedad NSHT30-Q1 para aplicaciones HVAC y de batería

Alcance del Informe Global del Mercado de Sensores Automotrices

Los sensores automotrices se utilizan para recopilar información sobre el entorno del vehículo, como su velocidad, ubicación y ambiente, y luego enviar esta información al sistema informático a bordo del vehículo para tomar decisiones.

El Mercado de Sensores Automotrices está Segmentado por Tipo (Sensores de Temperatura, Sensores de Presión, Sensores de Velocidad, Sensores de Nivel/Posición, Sensores Magnéticos, Sensores de Gas y Sensores Inerciales), Aplicación (Tren de Potencia, Electrónica de Carrocería, Sistemas de Seguridad Vehicular y Telemática), Tipo de Vehículo (Automóviles de Pasajeros y Vehículos Comerciales), y Por Geografía (América del Norte, Europa, Asia-Pacífico y Resto del Mundo). El informe cubre el tamaño del mercado en valor (USD mil millones) para todos los segmentos anteriores.

| Sensores de Temperatura |

| Sensores de Presión |

| Sensores de Velocidad |

| Sensores de Nivel/Posición |

| Sensores Magnéticos |

| Sensores de Gas |

| Sensores Inerciales |

| Tren de Potencia |

| Electrónica de Carrocería |

| Sistemas de Seguridad Vehicular |

| Telemática |

| Automóviles de Pasajeros |

| Vehículos Comerciales |

| Vehículos ICE |

| Vehículos Eléctricos de Batería (BEV) |

| Vehículos Híbridos Enchufables (PHEV) |

| Vehículos Eléctricos de Celda de Combustible (FCEV) |

| Sensores Instalados por OEM |

| Posventa |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Turquía |

| CCG | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo | Sensores de Temperatura | |

| Sensores de Presión | ||

| Sensores de Velocidad | ||

| Sensores de Nivel/Posición | ||

| Sensores Magnéticos | ||

| Sensores de Gas | ||

| Sensores Inerciales | ||

| Por Aplicación | Tren de Potencia | |

| Electrónica de Carrocería | ||

| Sistemas de Seguridad Vehicular | ||

| Telemática | ||

| Por Tipo de Vehículo | Automóviles de Pasajeros | |

| Vehículos Comerciales | ||

| Por Tecnología de Propulsión | Vehículos ICE | |

| Vehículos Eléctricos de Batería (BEV) | ||

| Vehículos Híbridos Enchufables (PHEV) | ||

| Vehículos Eléctricos de Celda de Combustible (FCEV) | ||

| Por Canal de Ventas | Sensores Instalados por OEM | |

| Posventa | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Turquía | |

| CCG | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sensores automotrices?

El mercado generó USD 28.83 mil millones en 2025 y se proyecta que alcance USD 38.67 mil millones para 2030 con una TCAC del 6.05%.

¿Qué tipo de sensor tiene la mayor participación hoy?

Los sensores inerciales lideran con el 28.13% de los ingresos de 2024 porque las funciones de control de estabilidad, navegación y ADAS dependen de datos de movimiento de alta resolución.

¿Por qué Asia-Pacífico está creciendo más rápido?

El dominio de China en la manufactura de vehículos eléctricos y baterías, junto con la experiencia japonesa en sensores, impulsa una TCAC del 9.10% para la región hasta 2030.

¿Cómo están afectando las regulaciones de emisiones la demanda de sensores?

Las reglas más estrictas de EPA, Euro 7 y seguridad de hidrógeno obligan el monitoreo en tiempo real de gas y presión, aumentando la demanda de detección de alta precisión en sistemas de tren de potencia y VE.

¿Qué está impulsando la oportunidad de posventa?

Los operadores de flotas y consumidores retrofitean vehículos más antiguos con paquetes ADAS y telemática, empujando el canal de posventa a una TCAC del 12.40% hasta 2030.

¿Qué tecnología de propulsión ofrece el crecimiento de sensores más rápido?

Se proyecta que los vehículos eléctricos de celda de combustible se expandan a una TCAC del 24.50%, requiriendo sensores especializados de monitoreo de almacenamiento de hidrógeno y celda de combustible no necesarios en otros trenes de potencia.

Última actualización de la página el: