Tamaño y participación del mercado de movilidad aérea urbana

Análisis del mercado de movilidad aérea urbana por Mordor Intelligence

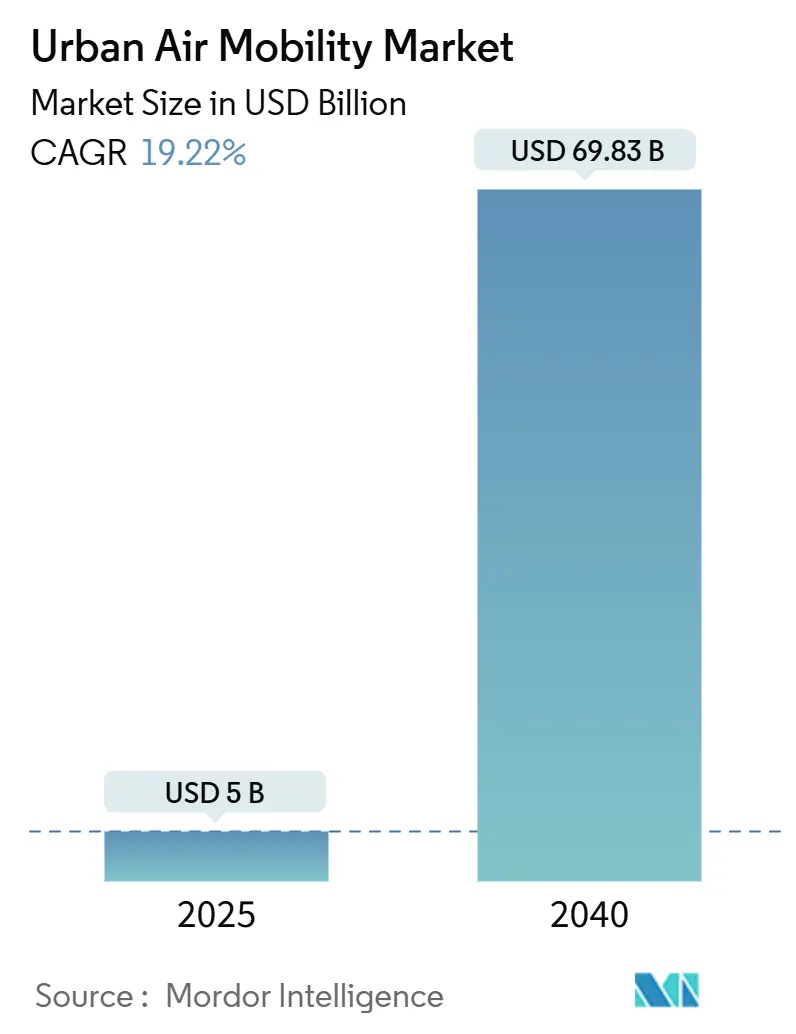

El tamaño del mercado de movilidad aérea urbana (UAM) se estima en USD 5.00 mil millones en 2025, y se espera que alcance USD 69.83 mil millones para 2040, a una CAGR del 19.22% durante el período de pronóstico. Los avances en la densidad energética de las baterías han extendido el alcance de los eVTOL más allá de 150 km, abriendo corredores intercity rentables y fortaleciendo el caso de negocio para servicios premium. Una certificación más rápida, ayudada por la regla de aeronaves de elevación motorizada de la Administración Federal de Aviación, reduce el riesgo regulatorio y fomenta grandes despliegues de capital.[1] Federal Aviation Administration, "With New Rule, FAA Is Ready for Air Travel of the Future," faa.gov Las alianzas estratégicas entre pioneros aeroespaciales y fabricantes automotrices están comprimiendo los costos de producción, mientras que los modelos de asociación público-privada están financiando redes de vertipuertos a un ritmo no visto en la infraestructura de aviación tradicional. Juntas, estas fuerzas están posicionando el mercado UAM para un rápido escalamiento global.

Principales conclusiones del informe

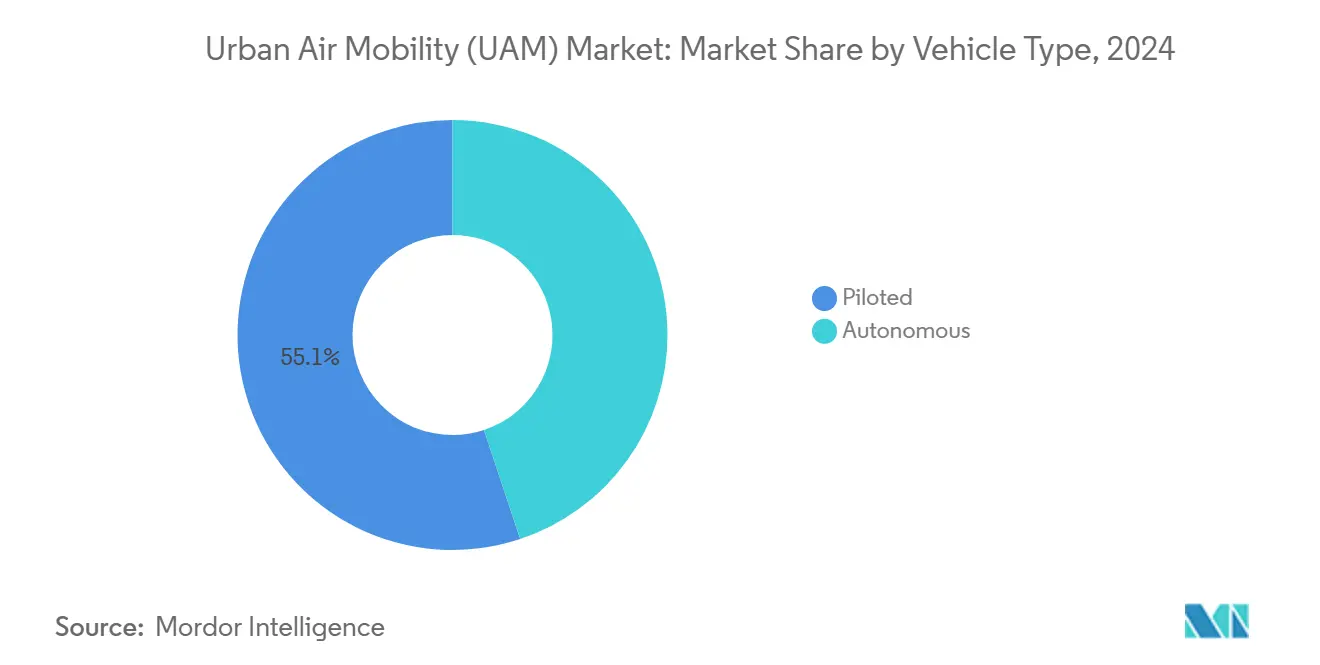

- Por tipo de vehículo, los eVTOL pilotados lideraron con el 55.10% de la participación del mercado UAM en 2024; se proyecta que los sistemas autónomos se expandan a una CAGR del 21.51% hasta 2040.

- Por alcance, los servicios intracity representaron el 59.81% del mercado UAM en 2024, mientras que las rutas intercity están configuradas para crecer a una CAGR del 22.82% hasta 2040.

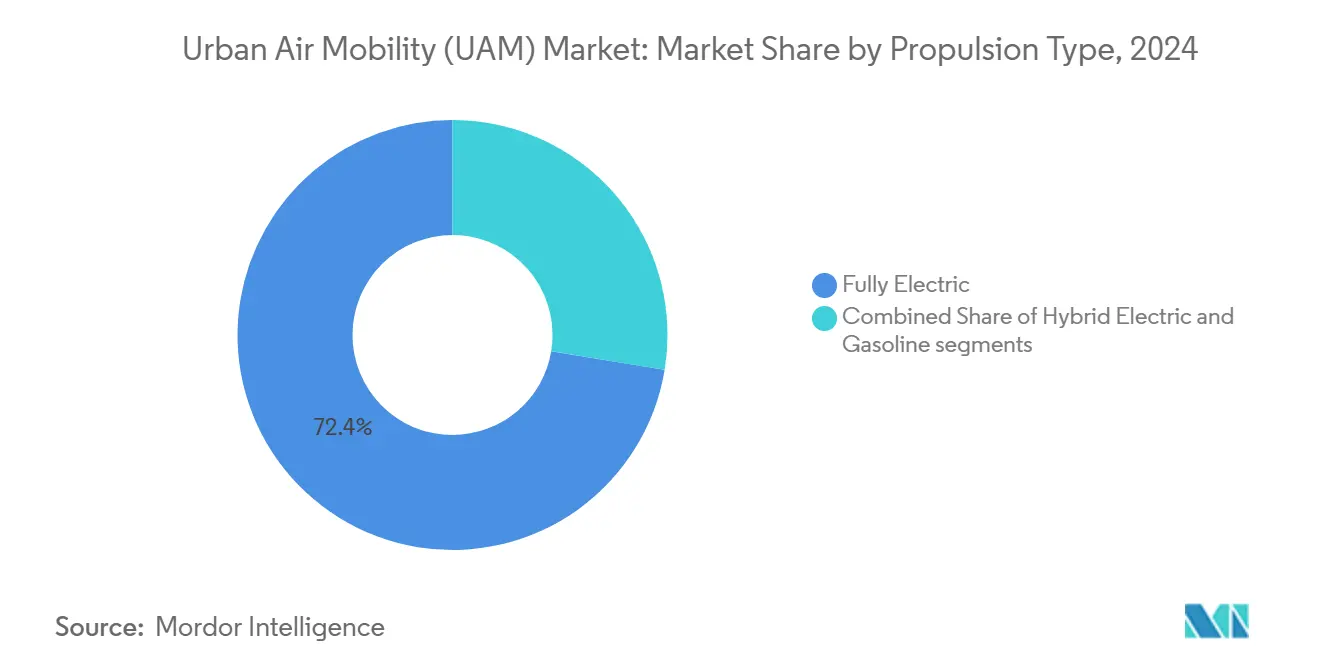

- Por propulsión, las aeronaves totalmente eléctricas comandaron el 72.41% de la participación de ingresos en 2024; se pronostica que los conceptos híbrido-eléctricos registren una CAGR del 24.18% hasta 2040.

- Por aplicación, los taxis aéreos de pasajeros mantuvieron una participación del 63.25% del tamaño del mercado UAM en 2024; la logística de carga está avanzando a una CAGR del 25.26% hacia 2040.

- Por usuario final, las plataformas de viajes compartidos controlaron el 46.50% de los ingresos en 2024, mientras que los operadores de comercio electrónico muestran el crecimiento más rápido con una CAGR del 26.77%.

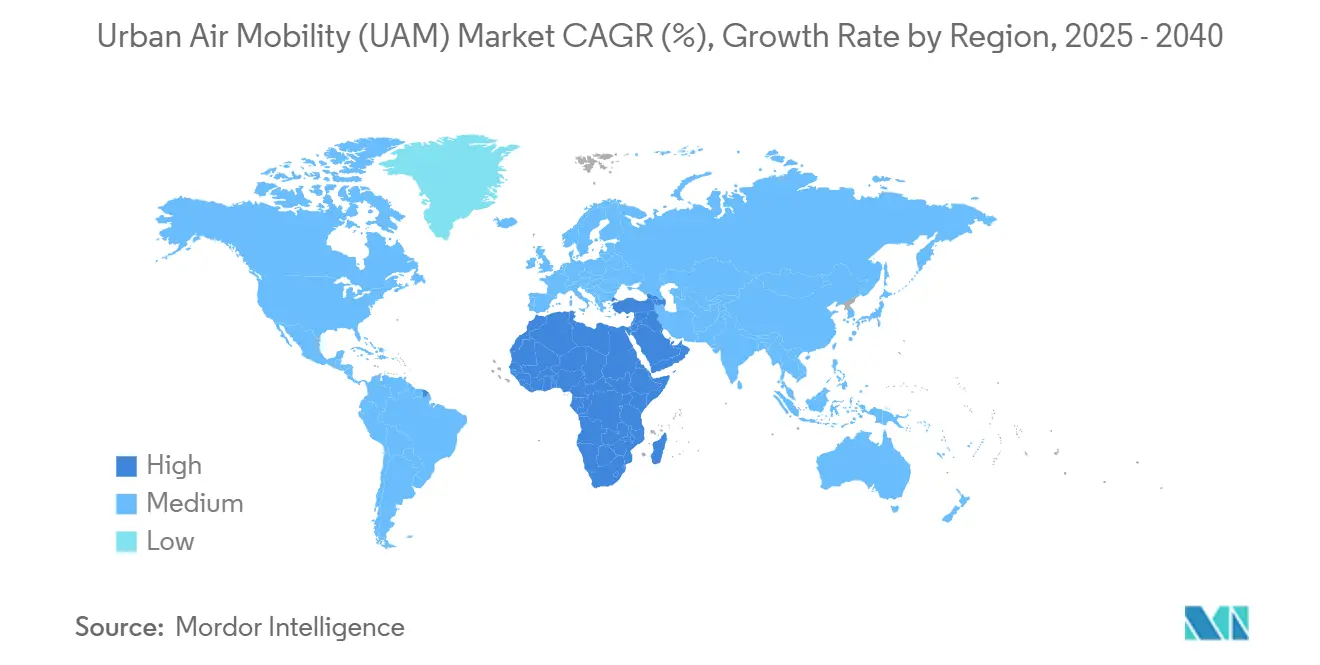

- Por geografía, América del Norte capturó el 46.89% de los ingresos de 2024; se proyecta que la región de Medio Oriente y África surja a una CAGR del 28.21% hasta 2040.

Tendencias e insights del mercado global de movilidad aérea urbana

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico CAGR | Relevancia geográfica | Cronología de impacto |

|---|---|---|---|

| Las ganancias rápidas en densidad energética de baterías impulsan el alcance de eVTOL más allá de 150 km | +7.1% | Global; más fuerte en América del Norte y Europa | Mediano plazo (2-4 años) |

| Las cadenas de suministro de grado automotriz reducen los costos unitarios de eVTOL | +5.4% | Global, con adopción temprana en Asia-Pacífico | Mediano plazo (2-4 años) |

| Los modelos de financiamiento APP de vertipuertos desbloquean el despliegue de infraestructura | +4.2% | América del Norte, Europa y Medio Oriente | Largo plazo (≥ 4 años) |

| Los corredores regulatorios "sandbox" aceleran los cronogramas de certificación | +3.5% | América del Norte, Europa y EAU | Corto plazo (≤ 2 años) |

| La demanda premium de servicio de transporte al aeropuerto por expansiones de mega-hubs | +2.9% | Medio Oriente, Asia-Pacífico y América del Norte | Mediano plazo (2-4 años) |

| Las plataformas UTM habilitadas por IA reducen el riesgo de operaciones en espacio aéreo de alta densidad | +2.3% | Global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Las ganancias rápidas en densidad energética de baterías impulsan el alcance de eVTOL más allá de 150 km

Las celdas de estado sólido ahora entregan 450-550 Wh/kg, hasta 90% más alto que las químicas anteriores de iones de litio.[2] ECNS, "Solid-State Battery Advancements Set to Propel eVTOLs," ecns.cn Las pruebas de vuelo han mostrado misiones de 48 minutos con una sola carga, cumpliendo el umbral para servicios de transporte intercity rentables. Un mayor alcance permite a los operadores agregar demanda a través de múltiples pares de ciudades y aumenta la utilización diaria de aeronaves, reduciendo directamente el costo por milla-asiento. Estas ganancias de rendimiento también satisfacen métricas de seguridad clave que requieren los reguladores, suavizando el viaje de certificación. Como resultado, se pronostica que las rutas intercity capturen una porción progresivamente mayor de los ingresos del mercado UAM durante la próxima década.

Las cadenas de suministro de grado automotriz reducen los costos unitarios de eVTOL

Las asociaciones entre constructores de eVTOL y OEMs de automóviles están incorporando conocimiento de producción en masa en programas aeroespaciales. La inversión de Toyota en Joby Aviation y el aprovisionamiento compartido de componentes reducirán los costos del fuselaje en un 35% antes de 2028. Las piezas estandarizadas, las líneas de ensamblaje lean y los procesos de control de calidad automotriz acortan los ciclos de aceleración y estabilizan los precios. Los menores costos de adquisición se traducen en tarifas reducidas, expandiendo la base de clientes accesible y reforzando la demanda a través del mercado UAM.

Los modelos de financiamiento APP de vertipuertos desbloquean el despliegue de infraestructura

Las municipalidades están adoptando estructuras de asociación público-privada que distribuyen el riesgo mientras aprovechan capital privado para la construcción. El esquema de adquisición de dos etapas de la Autoridad de Aviación del Gran Orlando demostró cómo los aeropuertos pueden acelerar el desarrollo del sitio sin tensionar los presupuestos públicos. Modelos similares en Miami-Dade y Dubai han agrupado concesiones inmobiliarias, contratos de operaciones y acuerdos de nivel de servicio en paquetes financiables. Con orientación clara de diseño del Engineering Brief 105A, los inversionistas enfrentan menos incertidumbre, y la densidad de red está aumentando-una precondición esencial para la siguiente fase del mercado UAM.

Los corredores regulatorios "sandbox" aceleran los cronogramas de certificación

Las Regulaciones Federales Especiales de Aviación de EE.UU. sobre aeronaves de elevación motorizada crearon corredores de prueba donde los fabricantes prueban el cumplimiento en entornos en vivo.[3]Federal Register, "Integration of Powered-Lift: Pilot Certification and Operations," federalregister.gov Joby Aviation completó tres de cinco etapas de certificación operando dentro de estos corredores, logrando tasas de progreso récord. Los datos del sandbox se alimentan directamente en la elaboración de reglas, acortando el intervalo entre prototipo y lanzamiento comercial y aumentando la confianza de los inversionistas a través del mercado UAM.

Análisis de impacto de restricciones

| Restricción | (~)% Impacto en pronóstico CAGR | Relevancia geográfica | Cronología de impacto |

|---|---|---|---|

| Permisos lentos de vertipuertos en ciudades de nivel 1 | -4.80% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Vientos en contra de aceptación pública sobre ruido y contaminación visual | -3.80% | Global, con mayor impacto en Europa | Corto plazo (≤ 2 años) |

| Volatilidad de precios de materias primas de baterías | -2.90% | Global | Mediano plazo (2-4 años) |

| Cuello de botella de escasez de pilotos antes de la autonomía completa | -2.30% | Global; mayor impacto en América del Norte | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Permisos lentos de vertipuertos en ciudades de nivel 1

Los procesos de aprobación en las principales metrópolis rutinariamente involucran más de diez agencias, llevando los cronogramas bien más allá de dos años e inflando los costos de mantenimiento. En Los Ángeles, un solo sitio del centro requirió coordinación entre departamentos de zonificación, ambientales y de respuesta de emergencia antes de que pudiera comenzar la construcción. Los retrasos empujan a los operadores hacia nodos suburbanos, limitando la densidad de rutas en etapa temprana y posponiendo la propuesta de valor completa del mercado UAM.

Vientos en contra de aceptación pública sobre ruido y contaminación visual

Las encuestas europeas muestran que el 64% de los residentes expresó preocupación sobre el ruido del rotor a pesar de que los eVTOL miden por debajo de los niveles de decibelios comparables de helicópteros. Las preocupaciones de privacidad de línea de visión visual amortiguan aún más el apoyo en distritos densamente poblados. En respuesta, la Agencia Europea de Seguridad Aérea emitió especificaciones técnicas ambientales, mientras que los fabricantes están refinando diseños de aspas y perfiles de vuelo para mitigar picos tonales. Las campañas de aceptación han comenzado a cambiar el sentimiento una vez que las comunidades presencian vuelos de demostración más silenciosos, sin embargo, la percepción sigue siendo un lastre a corto plazo en el mercado UAM.

Análisis de segmentos

Por tipo de vehículo: La autonomía impulsa el crecimiento futuro

Las aeronaves pilotadas controlaron el 55.10% de los ingresos de 2024, reflejando la preferencia de los reguladores por conceptos familiares de cabina durante la fase de apertura de la industria. El S4 de Joby Aviation avanzó a través de tres etapas de certificación de la FAA en 2025, subrayando el dominio a corto plazo de las plataformas tripuladas. Este segmento capturó la mayor porción del mercado UAM, dando confianza a los financieros mientras las redes de infraestructura más grandes toman forma. Los operadores también aprovechan las líneas de entrenamiento de pilotos existentes para escalar servicios en corredores premium de transporte al aeropuerto, donde la disposición del cliente a pagar compensa los mayores costos de tripulación.

Las aeronaves autónomas, ahora una categoría menor, se pronostica que crezcan a una CAGR del 21.51% hasta 2040, la más rápida de cualquier tipo de vehículo. La colaboración de Wisk Aero con la NASA acelera la validación de detección y evasión, un prerequisito para el servicio comercial no tripulado. Eliminar pilotos podría reducir los gastos operativos directos en aproximadamente 26%, traduciéndose en cobertura geográfica más amplia y tarifas más bajas. A medida que maduran las plataformas UTM habilitadas por IA, se espera que la autonomía altere los modelos operativos a través del mercado UAM, cambiando el enfoque competitivo hacia la confiabilidad del software y la orquestación de flotas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por alcance: Las conexiones intercity aceleran la adopción

Los segmentos intracity bajo 100 km mantuvieron el 59.81% del tamaño del mercado UAM en 2024, impulsados por rutas de alivio de congestión que conectan centros de ciudades con aeropuertos. Skyports Infrastructure abrió varios vertipuertos del centro ese año, ancleando la conciencia temprana del consumidor. Los operadores favorecen estos saltos cortos porque las reservas de batería permanecen generosas incluso con fases verticales intensivas en energía, permitiendo horarios predecibles y rotaciones rápidas de activos.

Las misiones intercity sobre 100 km muestran el mayor impulso, proyectadas a crecer a una CAGR del 22.82%. Las baterías de estado sólido y la propulsión híbrido-eléctrica ahora cumplen las necesidades de alcance y carga útil para conectar megaciudades cercanas y evitar cuellos de botella de carretera. Los gobiernos regionales en Medio Oriente ven estos corredores como facilitadores del turismo y zonas económicas descentralizadas, apoyando el despliegue acelerado. La adopción intercity amplía el grupo de clientes direccionables y magnifica los efectos de red, reforzando la expansión a largo plazo del mercado UAM.

Por tipo de propulsión: Las soluciones eléctricas lideran el impulso de sostenibilidad

Las arquitecturas totalmente eléctricas aseguraron el 72.00% de los ingresos en 2024, subrayando la ambición de cero emisiones del sector. Los trenes de propulsión más simples, menos piezas móviles y menor mantenimiento programado producen costos operativos directos favorables incluso antes de incluir los ahorros de combustible. Joby Aviation y Archer Aviation se comprometieron exclusivamente con configuraciones eléctricas y alcanzaron hitos clave de certificación a principios de 2025, aerospacetestinginternational.com. Esta economía sustenta el bloque más grande de demanda del mercado UAM.

Los sistemas híbrido-eléctricos se expandirán a una CAGR del 24.18%, sirviendo de puente hasta que las métricas de batería se alineen con rutas ultra-largas. La asociación de Vertical Aerospace con Honeywell en generadores avanzados ilustra cómo los híbridos apuntan a extender el alcance mientras retienen muchas ventajas eléctricas. A medida que avanza el almacenamiento de energía, los híbridos pueden ceder participación, pero durante la próxima década, facilitan las limitaciones de planificación de rutas y diversifican los ingresos, estabilizando el crecimiento para el mercado UAM más amplio.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por aplicación: La logística de carga emerge como líder de crecimiento

Los taxis aéreos de pasajeros dominaron los ingresos con 63.25% en 2024, beneficiándose de la visibilidad de primer movimiento y estructuras de tarifas premium. Los modelos de asociación como Joby-Delta agrupan tramos terrestres y aéreos en itinerarios únicos, elevando la experiencia del cliente jobyaviation.com. Estas alianzas ayudaron a anclar la confianza temprana y produjeron la mayor parte de la actividad del mercado UAM.

La logística de carga está avanzando a una CAGR del 25.26%, la trayectoria más fuerte entre los casos de uso. AutoFlight aseguró un certificado de producción para su plataforma CarryAll en enero de 2025. Eliminar las limitaciones de diseño de elevadores de pasajeros simplifica los interiores y acelera las aprobaciones para vuelos no tripulados. Las expectativas crecientes de entrega el mismo día entre los gigantes del comercio electrónico se alinean perfectamente con las envolventes de carga útil y alcance de eVTOL, amplificando la demanda futura dentro del mercado UAM.

Por usuario final: Las empresas de comercio electrónico impulsan aplicaciones innovadoras

Los agregadores de viajes compartidos mantuvieron el 46.50% de los ingresos de 2024, extendiendo sus ecosistemas de aplicaciones al cielo. La investigación de la NASA muestra que integrar viajes compartidos puede multiplicar los viajes preferidos por dos órdenes de magnitud una vez que el precio y la conveniencia converjan ntrs.nasa.gov. La reserva multimodal tierra-aire suaviza la adopción del cliente y cementa la lealtad de la plataforma.

Los operadores de comercio electrónico son la cohorte de movimiento más rápido, con una CAGR del 26.77% hasta 2040. En mayo de 2025, AIR completó pruebas de vuelo de carga nocturna con una carga útil de 550 libras, validando misiones de cadena de suministro las 24 horas. Los sistemas de carga automatizados y la co-ubicación almacén-vertipuerto agilizan aún más la logística. A medida que maduran las regulaciones de entrega por drones, los eVTOL de elevación pesada prometen reducir drásticamente los tiempos de tránsito en radios urbanos, inyectando nuevo impulso al mercado UAM.

Análisis de geografía

América del Norte siguió siendo la región más grande, representando el 46.89% de los ingresos de 2024, apoyada por la vía clara de certificación de la FAA y fondos profundos de capital de riesgo. Las cadenas de operadores de base fija Atlantic y Signature comenzaron a construir clústeres de vertipuertos en aeropuertos principales durante principios de 2025, agregando profundidad operacional a través de corredores de alto rendimiento. El programa Agility Prime de la Fuerza Aérea de Estados Unidos acelera aún más la preparación tecnológica, convirtiendo datos de prueba militares en evidencia de certificación civil. Estos desarrollos anclan el mercado UAM de América del Norte y proporcionan una plantilla para otras regiones.

La región de Medio Oriente y África muestra la curva de crecimiento más pronunciada, proyectada a una CAGR del 28.21% de 2025 a 2040. Abu Dhabi finalizó un acuerdo con Archer Aviation para lanzar los primeros servicios comerciales de taxi aéreo, posicionando a los EAU como un escaparate global. Los fondos soberanos canalizan capital significativo hacia la infraestructura de vertipuertos, y la geografía diversa crea casos de uso intercity convincentes sobre terreno desértico y montañoso. La ventaja del primer movimiento y el respaldo regulatorio cohesivo prometen impulsar el liderazgo regional dentro del mercado UAM.

Europa retiene una posición fuerte a través de regulación progresiva y mandatos de sostenibilidad. EASA adoptó un marco UAM integral en 2024, dando a los operadores reglas operacionales claras. Las encuestas de aceptación pública publicadas en 2025 indican un 83% de sentimiento positivo cuando los residentes son informados sobre los estándares de ruido y seguridad de eVTOL, easa.europa.eu. Ciudades como París y Londres apuntan a debutar servicios antes de eventos internacionales importantes, aprovechando objetivos de movilidad verde para atraer financiamiento de infraestructura. Este enfoque coordinado mantiene a Europa firmemente integrada en el mercado UAM en avance.

Panorama competitivo

La competencia es intensa pero moderadamente concentrada, con start-ups aeroespaciales, entrantes automotrices y OEMs históricos todos corriendo hacia la certificación de tipo. La integración vertical está ganando terreno: Archer Aviation obtuvo la aprobación de la FAA para su academia de entrenamiento de pilotos en febrero de 2025, permitiendo a la empresa gestionar líneas de fuerza laboral internamente. Las alianzas estratégicas siguen siendo centrales, evidenciadas por la asociación de Joby con Uber y Delta en transporte de pasajeros y con Jetex para servicios VIP. Estas colaboraciones expanden el alcance del mercado mientras distribuyen el riesgo de desarrollo a través de jugadores complementarios.

El campo competitivo se está consolidando gradualmente. La certificación intensiva en capital ya ha desencadenado fusiones y desinversiones de portafolio entre proyectos más pequeños que fallaron en asegurar financiamiento de seguimiento. Los analistas en el foro TVF 2025 señalaron a Archer, Joby, Beta y Eve como los más probables de lograr certificación a corto plazo. La diferenciación tecnológica se está desplazando hacia software de aviónica, gestión térmica de baterías e integración de gestión de tráfico automatizada en lugar de estética del fuselaje.

El espacio en blanco permanece para nichos especializados. En 2024, la start-up alemana ERC-System introdujo un eVTOL adaptado para evacuación médica. El Ejército de EE.UU. otorgó a Lift Aircraft un contrato para estudiar cargas útiles médicas modulares, señalando interés militar más allá de la logística EVTOL.news. Tales aplicaciones verticales diversifican los ingresos y mitigan la rivalidad directa en mercados de pasajeros, ampliando la oportunidad general del mercado de movilidad aérea urbana.

Líderes de la industria de movilidad aérea urbana

-

Guangzhou EHang Intelligent Technology Co., Ltd.

-

Airbus SE

-

Archer Aviation Inc.

-

Volocopter GmbH (Diamond Aircraft Industries GmbH)

-

Joby Aviation, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Junio 2025: Archer Aviation completó su primer despegue y aterrizaje convencional pilotado con la aeronave Midnight, mostrando versatilidad dual VTOL/CTOL.

- Junio 2025: SITA y Urban-Air Port se asociaron para construir un sistema de gestión de vertipuertos definido por software que integra flujos de pasajeros, aeronaves y energía.

- Junio 2025: Eve Air Mobility aseguró hasta USD 15.8 millones de FINEP de Brasil para progresar en vuelo autónomo, propulsión híbrido-eléctrica y tecnologías ATM avanzadas

- Mayo 2025: Wisk Aero y NASA profundizaron su asociación de investigación para avanzar tecnologías de vuelo autónomo para aplicaciones de movilidad aérea urbana, enfocándose en integración de gestión de tráfico

Alcance del informe del mercado global de movilidad aérea urbana

El mercado de movilidad aérea urbana (UAM) es un término de la industria de aviación para servicios de transporte aéreo de pasajeros o carga a demanda y automatizados alrededor de ciudades y áreas urbanas.

El mercado UAM está segmentado por tipo de vehículo, aplicación y geografía. Por tipo de vehículo, el mercado está segmentado en pilotado y autónomo. Por aplicación, el mercado está segmentado en transporte de pasajeros y carga. El informe también cubre los tamaños de mercado y pronósticos para el mercado UAM a través de regiones principales. El dimensionamiento y pronósticos del mercado se han realizado para cada segmento basado en valor (USD mil millones).

El alcance del estudio se limita a sistemas eléctricos de despegue y aterrizaje vertical (eVTOL) y no incluye helicópteros impulsados por motores de turbina de gas. El informe también abarca aspectos tanto intercity como intracity de la operación de los eVTOL.

| Pilotado |

| Autónomo |

| Intracity (Menos de 100 km) |

| Intercity (Mayor a 100 km) |

| Totalmente eléctrico |

| Híbrido eléctrico |

| Gasolina |

| Taxi aéreo de pasajeros |

| Servicio de transporte intraurbano |

| Servicios médicos de emergencia |

| Carga y logística |

| Operadores de viajes compartidos |

| Clientes corporativos y VIP |

| Empresas de comercio electrónico y logística |

| Proveedores de atención médica |

| Agencias militares y gubernamentales |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Por tipo de vehículo | Pilotado | ||

| Autónomo | |||

| Por alcance | Intracity (Menos de 100 km) | ||

| Intercity (Mayor a 100 km) | |||

| Por tipo de propulsión | Totalmente eléctrico | ||

| Híbrido eléctrico | |||

| Gasolina | |||

| Por aplicación | Taxi aéreo de pasajeros | ||

| Servicio de transporte intraurbano | |||

| Servicios médicos de emergencia | |||

| Carga y logística | |||

| Por usuario final | Operadores de viajes compartidos | ||

| Clientes corporativos y VIP | |||

| Empresas de comercio electrónico y logística | |||

| Proveedores de atención médica | |||

| Agencias militares y gubernamentales | |||

| Por geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

Preguntas clave respondidas en el informe

¿Qué tan rápido se espera que crezca el mercado de movilidad aérea urbana?

Se proyecta que el mercado se expanda de USD 5.00 mil millones en 2025 a USD 69.83 mil millones para 2040, reflejando una CAGR del 19.22%.

¿Qué aplicación creará el grupo de ingresos a corto plazo más grande?

Los taxis aéreos de pasajeros lideraron con 63.25% de ingresos en 2024 y siguen siendo el segmento ancla hasta 2040, especialmente en rutas premium de transporte al aeropuerto.

¿Cuándo podrían llegar a escala los servicios eVTOL completamente autónomos?

Se pronostica que los sistemas autónomos crezcan a una CAGR del 21.51% y ganen participación de mercado significativa después de 2030, una vez que los estándares de detección y evasión y UTM maduren.

¿Qué ventajas de costo vienen de la manufactura de estilo automotriz?

Se espera que las asociaciones con OEMs de automóviles reduzcan los costos unitarios de eVTOL en 35.00% antes de 2028, traduciéndose en aproximadamente 40.00% más barato de costo por pasajero-milla que los helicópteros convencionales.

¿Qué regiones verán el crecimiento más rápido?

Medio Oriente y África están en camino a una CAGR del 28.21% hasta 2040, impulsados por iniciativas de EAU y Arabia Saudita que combinan financiamiento generoso con regulación de apoyo

¿Cuáles son los mayores cuellos de botella operacionales a observar?

Los ciclos lentos de permisos de vertipuertos y la escasez de pilotos juntos reducen casi 7.10% del CAGR potencial hasta que la infraestructura se agilice y la autonomía reduzca la demanda de tripulación.

Última actualización de la página el: