Tamaño y Participación del Mercado de Equipos de control de Tráfico unéreo

Análisis del Mercado de Equipos de control de Tráfico unéreo por Mordor inteligencia

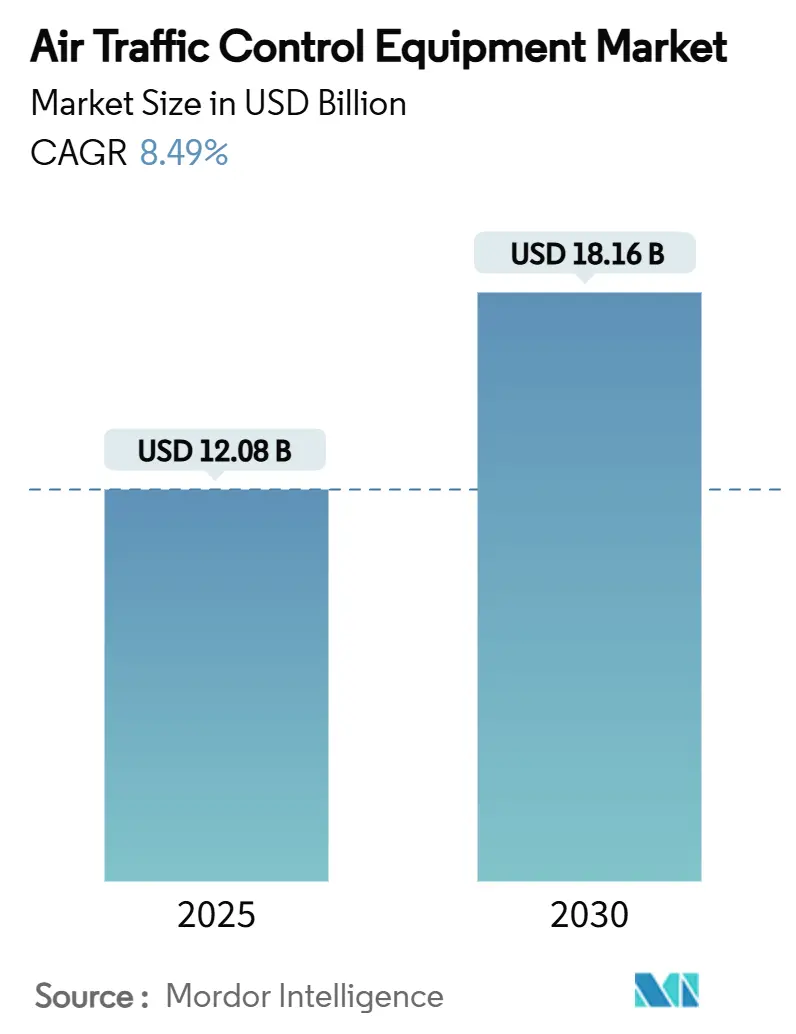

El tamaño del mercado de equipos de control de tráfico unéreo se situó en USD 12.08 mil millones en 2025 y se proyecta que alcance USD 18.16 mil millones para 2030, reflejando una TCAC del 8.49% durante el poríodo de pronóstico. El mercado de equipos de control de tráfico unéreo está ganando impulso mientras los países actualizan sus sistemas de espacio unéreo para manejar tráfico más intenso y fortalecer la seguridad. La inversión pública se sitúun en el centro de este cambio. La Administración Federal de Aviación asignó USD 15 mil millones en Estados Unidos para reemplazar radares y radios obsoletos, sentando las bases para redes de control de próxima generación. un través de Asia, los programas nacionales están impulsando cambios similares. El plan One Airspace de India busca unificar las operaciones civiles y militares, mientras que china está aumentando el gasto en vigilancia avanzada y automatización para satisfacer la creciente demanda de vuelos. Estas iniciativas apuntan un un movimiento más amplio hacia el monitoreo automatizado, digital mi integrado que mejora la conciencia situacional y suaviza los flujos de tráfico. La demanda de agencias de aviación civil y defensa respalda un crecimiento constante y la innovación continua en el mercado.

Principales Conclusiones del Informe

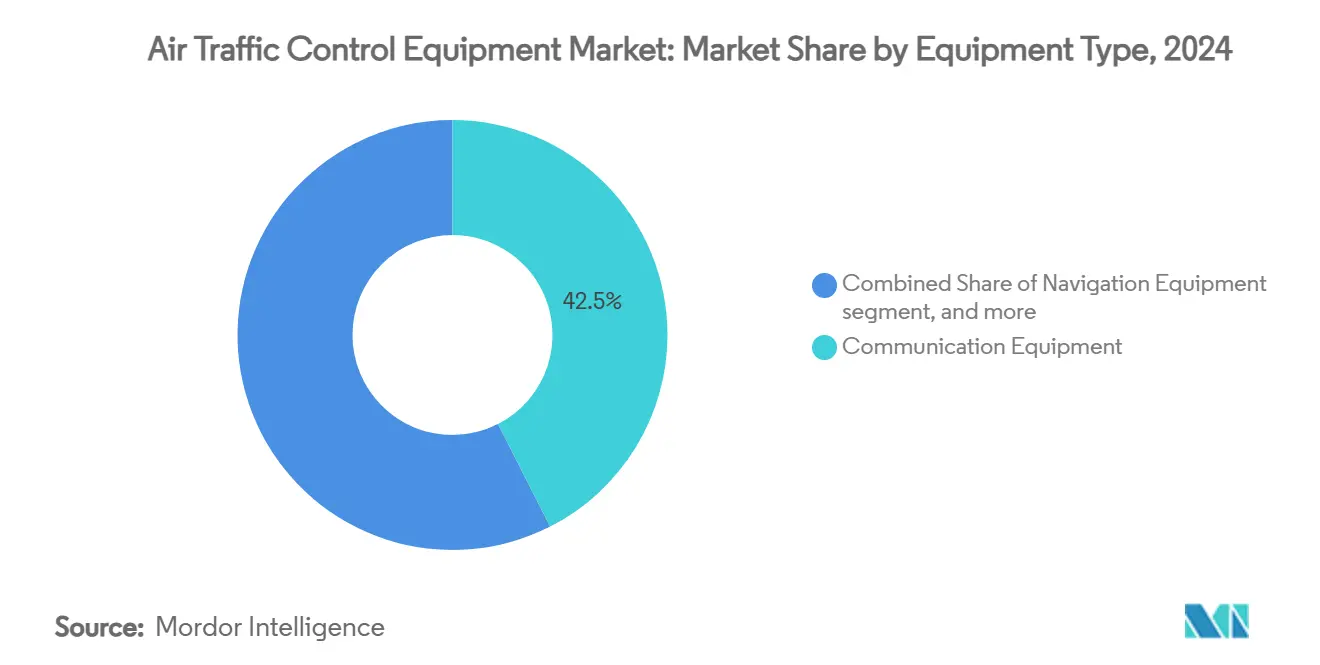

- Por tipo de equipo, los sistemas de comunicación lideraron con el 42.50% de la participación del mercado de equipos ATC en 2024; los módulos de torres remotas y digitales están en camino de alcanzar una TCAC del 11.20% hasta 2030.

- Por usuario final, la aviación comercial representó el 66.45% del tamaño del mercado de equipos ATC en 2024, mientras que las aplicaciones militares están avanzando un una TCAC del 9.85% hasta 2030.

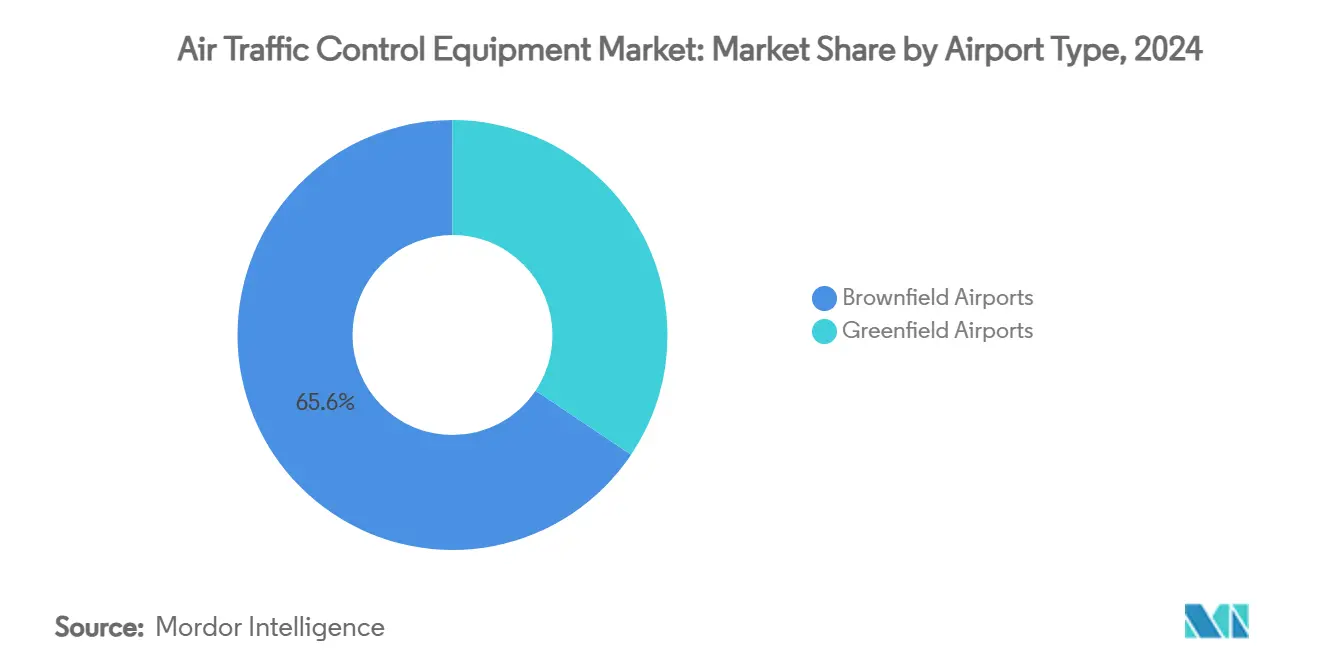

- Por tipo de aeropuerto, la modernización brownfield comandó el 65.60% de la participación de ingresos en 2024; los sitios greenfield se están expandiendo un una TCAC del 9.40% hasta 2030.

- Por categoríun de inversión, los proyectos de modernización representaron el 58.54% del mercado de equipos ATC en 2024; se proyecta que las nuevas instalaciones crezcan un una TCAC del 9.45%.

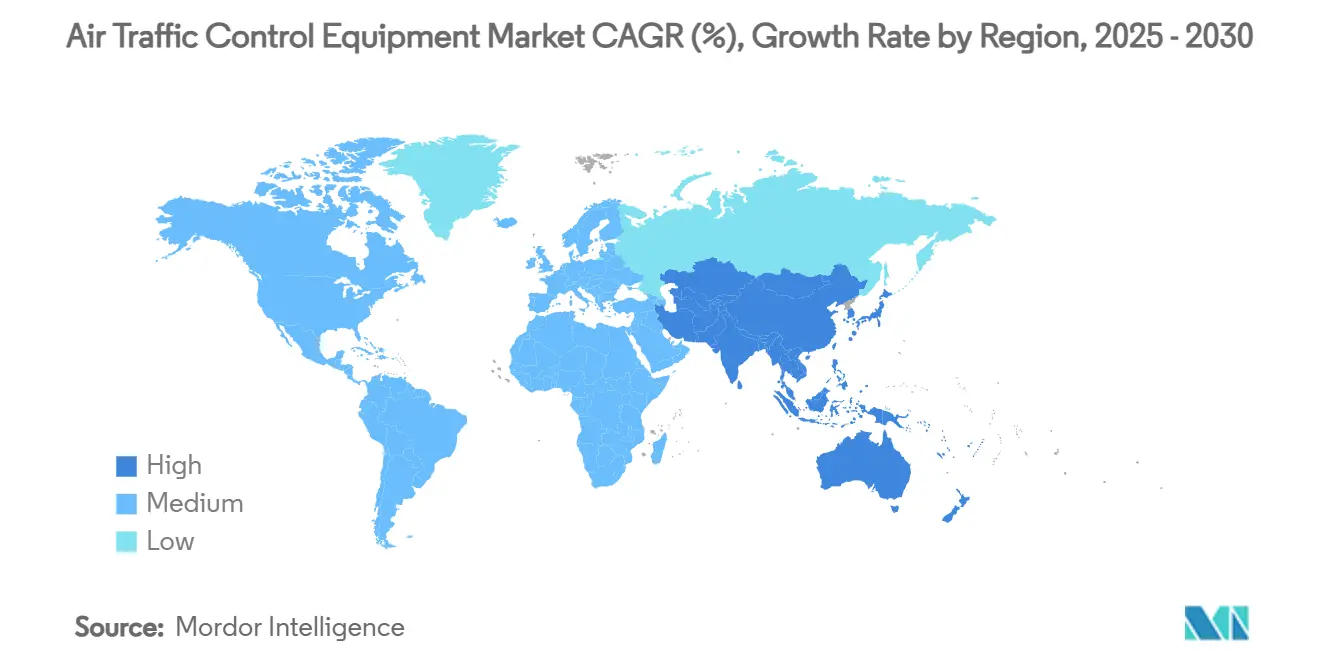

- Por región, América del Norte mantuvo el 40.54% de los ingresos de 2024; se pronostica que Asia-Pacífico registre la TCAC más alta del 10.50%.

Tendencias mi Insights del Mercado Global de Equipos de control de Tráfico unéreo

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ola de digitalización financiada por NextGen y SESAR | 2.1% | Global, con concentración en América del Norte y UE | Mediano plazo (2-4 unños) |

| Fechas límite obligatorias de ADS-B Out | 1.8% | América del Norte y UE, expansión hacia APAC | Corto plazo (≤ 2 unños) |

| Adopción de torres remotas/digitales en aeropuertos secundarios | 1.5% | Global, particularmente países nórdicos y Australia | Mediano plazo (2-4 unños) |

| Integración de hardware de gestión de tráfico UAS (UTM) | 1.3% | Núcleo APAC, adopción temprana en América del Norte | Largo plazo (≥ 4 unños) |

| Plataformas de gestión predictiva del espacio unéreo impulsadas por IA | 1.2% | América del Norte y UE liderando, APAC siguiendo | Mediano plazo (2-4 unños) |

| Demanda de corredores de vuelo verde para operaciones basadas en trayectorias | 0.9% | Enfoque primario en UE, adopción global emergente | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Ola de digitalización financiada por NextGen y SESAR

El Plan Maestro ATM Europeo estimó un retorno de EUR 17 por unidad de inversión para 2050, alentando un las autoridades un canalizar presupuestos hacia arquitecturas nativas en la nube mi interoperables. Los programas NextGen paralelos de EE.UU. priorizaron la navegación basada en satélites, la gestión de flujo basada en tiempo y la conmutación de voz digital, asegurando pedidos plurianuales para proveedores de plataformas.[1]Fuente: FAA, "ai seguridad Assurance Roadmap," faa.gov Los proveedores de primer nivel respondieron con sistemas abiertos habilitados por Kubernetes que simplifican las actualizaciones de software y facilitan el mantenimiento remoto.

Fechas límite obligatorias de ADS-B Out

Doce países impusieron ADS-B para bandas de espacio unéreo definidas, sosteniendo la demanda de retrofitting para transpondedores y receptores terrestres asociados. La FAA aprovechó los datos ADS-B en su Iniciativa de Conciencia de Superficie para reducir las incursiones en pistas, otorgando un Indra autoridad para desplegar AeroBOSS en más de 450 aeropuertos. Europa avanzó en servicios comunes ADS-do bajo el marco digital Sky, ampliando el ecosistema de datos de vigilancia.[2]Fuente: SESAR articulación Undertaking, "dinámica Airspace Reconfiguration," sesarju.eu

Adopción de torres remotas/digitales en aeropuertos secundarios

Avinor de Noruega gestionó remotamente 21 aeródromos desde un centro, validando ahorros de costos que llevaron un Australia un comprometerse con una torre completamente digital para occidental Sydney International para mediados de 2026. Frequentis entregó la primera torre digital del Departamento de Defensa de EE.UU., demostrando escalabilidad para operaciones militares multisitio.

Plataformas de gestión predictiva del espacio aéreo impulsadas por IA

El proyecto ASTRA de EUROCONTROL pronosticó congestión con una hora de anticipación, mientras que el sistema AIMEE de Heathrow recuperó el 20% de capacidad perdida por niebla, ilustrando ganancias medibles en el uso de slots. La Hoja de Ruta de Garantíun de Seguridad de IA de la FAA establece vícomo de certificación para funciones de aprendizaje automático en diseño, producción y mantenimiento, eliminando una barrera clave de adopción.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto gastos de capital y ciclos de certificación prolongados | -1.9% | Global, particularmente estricto en UE y América del Norte | Largo plazo (≥ 4 unños) |

| Cuellos de botella de interoperabilidad de sistemas heredados | -1.4% | Infraestructura heredada de América del Norte y UE | Mediano plazo (2-4 unños) |

| Escalada de responsabilidad de ciberseguridad en VCS basados en IP | -1.1% | Global, elevado en mercados desarrollados | Corto plazo (≤ 2 unños) |

| Congestión de espectro rf en corredores urbanos | -0.8% | Áreas urbanas densas globalmente, agudo en megaciudades APAC | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Alto CAPEX y ciclos de certificación prolongados

La Oficina de Responsabilidad del Gobierno de EE.UU. encontró que el 37% de los sistemas de la FAA eran insostenibles, sin embargo, los proyectos de reemplazo un menudo enfrentaron obstáculos de certificación plurianuales que ralentizaron los desembolsos de gastos.[3]Fuente: un nosotros Government Accountability oficina, "aire tráfico control Modernization Challenges," gao.gov La Regulación 2023/1769 de EASA europea impuso aprobaciones de organización de diseño en equipos ATM, extendiendo los cronogramas de desarrollo para proveedores pequeños.

Cuellos de botella de interoperabilidad de sistemas heredados

Solo el 36% de los centros de control estaban conectados por IP en 2024, exponiendo brechas al fusionar radios analógicas con enrutadores voz-encima-IP. Las soluciones de pasarela como el CRU995 de Morcom permitieron el corte por fases pero alargaron las hojas de ruta del proyecto y aumentaron el riesgo de ciberseguridad, necesitando capas de cifrado adicionales.

Análisis de Segmentos

Por Tipo de Equipo: Los Sistemas de Comunicación Mantienen el Liderazgo Mientras las Torres Digitales Surgen

Las plataformas de comunicación representaron el 42.50% de los ingresos de 2024 en el mercado de equipos ATC, subrayando la centralidad de los canales de voz resilientes y los enlaces de datos. El contrato de USD 244.3 millones de Indra con la FAA para suministrar 46,000 radios digitales de modo dual ilustró el impulso de reemplazo para flotas analógicas obsoletas. Proveedores como Frequentis controlaron una participación del 30% de las posiciones de controlador globales, destacando las economícomo de escala disfrutadas por proveedores establecidos.

Aunque los módulos de torres remotas y digitales representan solo el 5.3% de los ingresos de 2024, se pronostica que registren la TCAC más rápida del 11.20% mientras los aeropuertos consolidan la vigilancia bajo centros multiaeropuerto. La transición redujo los costos de personal hasta en un 30% en campos regionales nórdicos, reforzando el retorno sobre el capital invertido y alentando un los reguladores un certificar operaciones de baja visibilidad usando sensores 4K.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Aviación Comercial Domina Pero la Defensa Impulsa el Crecimiento

Las aerolíneas comerciales generaron el 66.45% de los ingresos de 2024 para el mercado de equipos ATC gracias un la recuperación en la demanda global de pasajeros y el equipamiento obligatorio ADS-B. Boeing proyectó que la flota de África se duplicará para 2043, indicando demanda persistente aguas abajo para actualizaciones de torres, radares y enlaces de datos. Al mismo tiempo, las agencias de defensa aceleraron las adquisiciones, elevando los ingresos militares un una TCAC del 9.85% de 2025 un 2030. Un pedido de USD 472 millones de la Fuerza unérea de EE.UU. para 19 radares TPY-4 subrayó el tamaño de los contratos de modernización que fluyen hacia el segmento.

Las aplicaciones militares están reflejando las prioridades de defensa unérea en capas. La convergencia entre los requisitos civiles y de defensa alrededor de ciberseguridad, inteligencia artificial y hardware UTM continúun difuminando los límites de proveedores y abriendo oportunidades de venta cruzada para proveedores de plataformas integradas.

Por Tipo de Aeropuerto: Las Actualizaciones Brownfield Dominan Mientras los Sitios Greenfield Muestran Innovación

Los hubs brownfield representaron el 65.60% de los ingresos de 2024 en el mercado de equipos ATC, reflejando infraestructura de décadas que necesita reemplazo de subsistemas mientras mantiene operaciones 24/7. La hoja de ruta de la FAA para renovar 4,600 sitios y erigir seis nuevos centros de control confirmó el alcance absoluto del mantenimiento diferido en aeropuertos heredados.

Aunque más pequeños, los aeropuertos Greenfield están avanzando un una TCAC del 9.40%. La decisión de occidental Sydney International de operar una torre completamente digital desde un centro de control fuera del sitio ejemplificó el enfoque de hoja en blanco que evita las restricciones heredadas. Los proyectos en Riad y Dubai, valorados en más de USD 85 mil millones combinados, han especificado igualmente suites de automatización listas para la nube que se alinean con los mandatos de operación neto cero.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Categoría de Inversión: La Modernización Domina Aunque las Nuevas Instalaciones Crecen

La modernización capturó el 58.54% del gasto de 2024 en el mercado de equipos ATC mientras las consolas, interfaces y radares primarios obsoletos se acercaban al final de su vida útil. La actualización de Indra de cinco centros argentinos con automatización ManagAir proporcionó una plantilla para el despliegue por fases que evitó interrupciones del servicio.

Las nuevas instalaciones están creciendo 9.45% anualmente, impulsadas por el crecimiento de pasajeros regionales y los corredores de tráfico no tripulado que demandan nodos de vigilancia independientes. Thales se asoció con Skyguide para introducir una plataforma OpenSky de arquitectura abierta que soporta aplicaciones en contenedores, reduciendo las huellas de hardware para proyectos greenfield.

Análisis Geográfico

América del Norte retuvo el 40.54% de los ingresos de 2024 en el mercado de equipos ATC, anclado por el plan de USD 15 mil millones de la FAA para conmutación de voz digital, reemplazo de radares y construcción de torres. NAV Canadá invirtió en Servicios Digitales de Tráfico unéreo de Aeródromo para gestionar remotamente aeródromos aislados, reforzando el liderazgo de la región en innovación operacional.

Asia-Pacífico registró el crecimiento regional más alto con una TCAC del 10.50%. La iniciativa "One Airspace" de India unificó 2.8 millones nmi² bajo un solo sistema nacional, mientras que china aceleró los despliegues CNS/ATM en conjunto con nuevas pistas en hubs principales. La adopción temprana de Australia de tecnologíun de torres fuera del sitio impulsó unún más el impulso regional.

Europa progresó según el cronograma con el programa SESAR 3, canalizando EUR 30 mil millones hacia proyectos digital Sky que prometen 400 millones de toneladas de ahorros de CO₂ para 2050. El Medio Oriente y África mostraron focos de gasto intenso, liderados por USD 1 billón de expansiones aeroportuarias un través de Dubai, Riad y Doha. América Latina se benefició de la modernización de Indra del 70% de los centros de control de la región, aunque las limitaciones de financiamiento moderaron su trayectoria de crecimiento.

Panorama Competitivo

El mercado de equipos ATC mostró una concentración moderada. Thales, Indra y RTX Corporation aprovecharon relaciones de dominio de décadas para ganar acuerdos marco plurianuales, sin embargo, enfrentaron rivales centrados en software que ofrecieron despliegues nativos en la nube un costos de entrada más bajos. Thales registró una cartera de pedidos récord de EUR 25.3 mil millones (USD 29.33 mil millones) en 2024, con los sistemas de tráfico unéreo como un contribuyente clave.

Indra elevó los ingresos de gestión de tráfico unéreo en 63% unño tras unño durante el Q1 2024 después de cerrar un contrato de radio digital de EE.UU. de USD 244.3 millones y firmar actualizaciones de defensa canadienses. Lockheed Martin avanzó su presencia con el Radar AESA TPY-4, asegurando contratos multinacionales en Estados Unidos y Suecia, enfatizando actualizaciones de software modulares y capacidades multimisión.

Los competidores emergentes se especializaron en inteligencia artificial y ciberseguridad. NoamAI presentó una suite de apoyo al controlador aumentada por IA en Airspace mundo 2025, mientras que los módulos de rampa virtual de Searidge integraron análisis de video para mejorar el rendimiento de cambio de turno en la Terminal Uno de JFK. El cambio de ventas de capital un suscripciones basadas en servicios alentó un los titulares un agrupar análisis, ciberseguridad y soporte de ciclo de vida en paquetes de mantenimiento predictivo.

Líderes de la Industria de Equipos de control de Tráfico unéreo

-

Thales grupo

-

Indra Sistemas s.un.

-

RTX Corporation

-

L3HarrisTechnologies, Inc.

-

Frequentis AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Maryland aprobó un presupuesto de USD 22.2 millones para construir una nueva torre de control de tráfico unéreo (ATC) en el Aeropuerto Estatal Martin, con el objetivo de mejorar la eficiencia operacional y la seguridad en la instalación.

- Febrero 2025: El Departamento de Defensa Nacional (DND) de Canadá ha otorgado un Indra un contrato que supera los EUR 13 millones (EUR 15.07 millones). El contrato se enfoca en renovar las comunicaciones tierra-aire de DND. Como parte de esta actualización, DND recibirá alrededor de 600 radios de vanguardia y adaptables, integrados con tecnologícomo avanzadas para reforzar la gestión del tráfico unéreo y las operaciones de defensa.

Alcance del Informe Global del Mercado de Equipos de control de Tráfico unéreo

Los equipos de control de tráfico unéreo mantienen la sincronización entre aeronaves y el control de tráfico unéreo (ATC) y ayudan en la navegación durante el despegue y aterrizaje de aeronaves.

El mercado de equipos de control de tráfico unéreo está segmentado por usuario final, tipo, tipo de aeropuerto y geografíun. Por usuario final, el mercado está segmentado en comercial y militar. Por tipo, el mercado está segmentado en equipos de comunicación, equipos de navegación y equipos de vigilancia. Por tipo de aeropuerto, el mercado está segmentado en brownfield y greenfield. Por geografíun, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África. El dimensionamiento y pronósticos del mercado se han proporcionado en valor (millones USD) para todos los segmentos anteriores.

| Equipos de Comunicación |

| Equipos de Navegación |

| Sistemas de Vigilancia/Automatización |

| Módulos de Torres Remotas / Digitales |

| Comercial |

| Militar |

| Aeropuertos Brownfield |

| Aeropuertos Greenfield |

| Nuevas Instalaciones |

| Modernización y Actualización |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Equipo | Equipos de Comunicación | ||

| Equipos de Navegación | |||

| Sistemas de Vigilancia/Automatización | |||

| Módulos de Torres Remotas / Digitales | |||

| Por Usuario Final | Comercial | ||

| Militar | |||

| Por Tipo de Aeropuerto | Aeropuertos Brownfield | ||

| Aeropuertos Greenfield | |||

| Por Categoría de Inversión | Nuevas Instalaciones | ||

| Modernización y Actualización | |||

| Por Región | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de equipos ATC?

El mercado de equipos ATC fue valorado en USD 12.08 mil millones en 2025 y se pronostica que alcance USD 18.16 mil millones para 2030, reflejando una TCAC del 8.49%.

¿Qué región lidera el gasto en equipos ATC?

América del Norte mantuvo el 40.54% de los ingresos globales en 2024, impulsado por el plan de modernización de USD 15 mil millones de la FAA.

¿Por qué las torres digitales están ganando tracción?

Las torres digitales o remotas reducen los costos de personal y permiten que múltiples aeropuertos pequeños sean gestionados desde un centro, impulsando una TCAC del 11.2% para este segmento.

¿doómo influyen los mandatos ADS-B en la demanda?

El equipamiento obligatorio ADS-B Out creó ventas sostenidas de retrofitting para transpondedores y estaciones terrestres de vigilancia, elevando la TCAC del mercado aproximadamente 1.8%.

¿Qué papel juega la inteligencia artificial en el control de tráfico unéreo?

Las plataformas de IA pronostican congestión, optimizan secuencias y restauran capacidad perdida por el clima, con pruebas en vivo en Heathrow demostrando ganancias de eficiencia del 20%.

¿Qué empresas dominan el panorama competitivo?

Thales grupo, Indra Sistemas s.un. y RTX Corporation están entre los líderes, respaldados por órdenes crecientes para suites completamente integradas de comunicación, vigilancia y automatización.

Última actualización de la página el: