Tamaño y Participación del Mercado de Gestión del Tráfico Aéreo

Análisis del Mercado de Gestión del Tráfico Aéreo por Mordor Intelligence

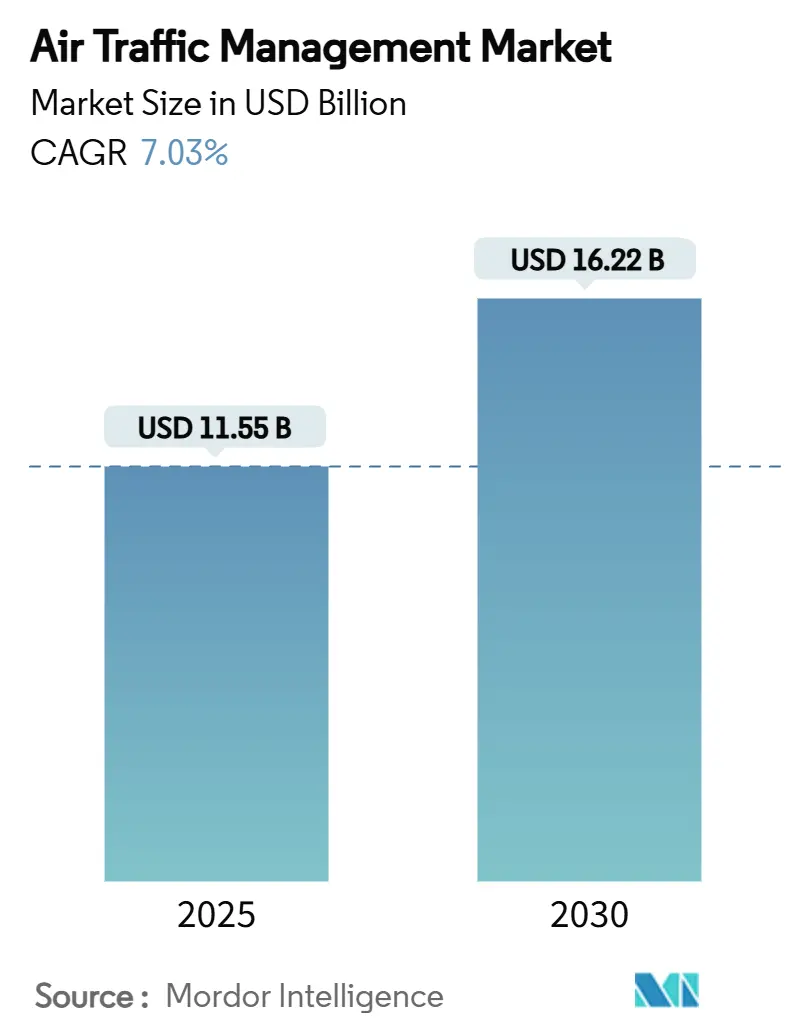

El tamaño del mercado mundial de gestión del tráfico aéreo se estima en USD 11,55 mil millones en 2025, y se proyecta que alcance los USD 16,22 mil millones para 2030, traduciéndose en una TCAC constante del 7,03% durante el período de pronóstico. La demanda robusta proviene de la necesidad del sector de la aviación de reemplazar infraestructura heredada, integrar vigilancia basada en satélites y manejar volúmenes de tráfico sin precedentes. La Administración Federal de Aviación (FAA) confirma que 285 de sus 313 instalaciones de control de tráfico aéreo permanecen sin personal suficiente, destacando cuellos de botella urgentes de capacidad que aceleran la adquisición de tecnología. La expansión de programas aeroportuarios multimillonarios en Asia, mandatos generalizados para la Vigilancia Automática Dependiente-Transmisión (ADS-B), y el aumento de operaciones de aeronaves no tripuladas refuerzan colectivamente las perspectivas positivas de crecimiento para el mercado de gestión del tráfico aéreo. Los esfuerzos de modernización financiados por el gobierno como el programa NextGen de Estados Unidos, la iniciativa SESAR Digital Sky de Europa, e inversiones similares en centros emergentes proporcionan una cartera estable de ingresos para los proveedores de sistemas. Mientras tanto, el cambio hacia la gestión de flujo habilitada por IA y arquitecturas nativas en la nube ilustra cómo la innovación centrada en software ahora impulsa una mayor proporción del gasto del cliente dentro del mercado de gestión del tráfico aéreo.

Puntos Clave del Informe

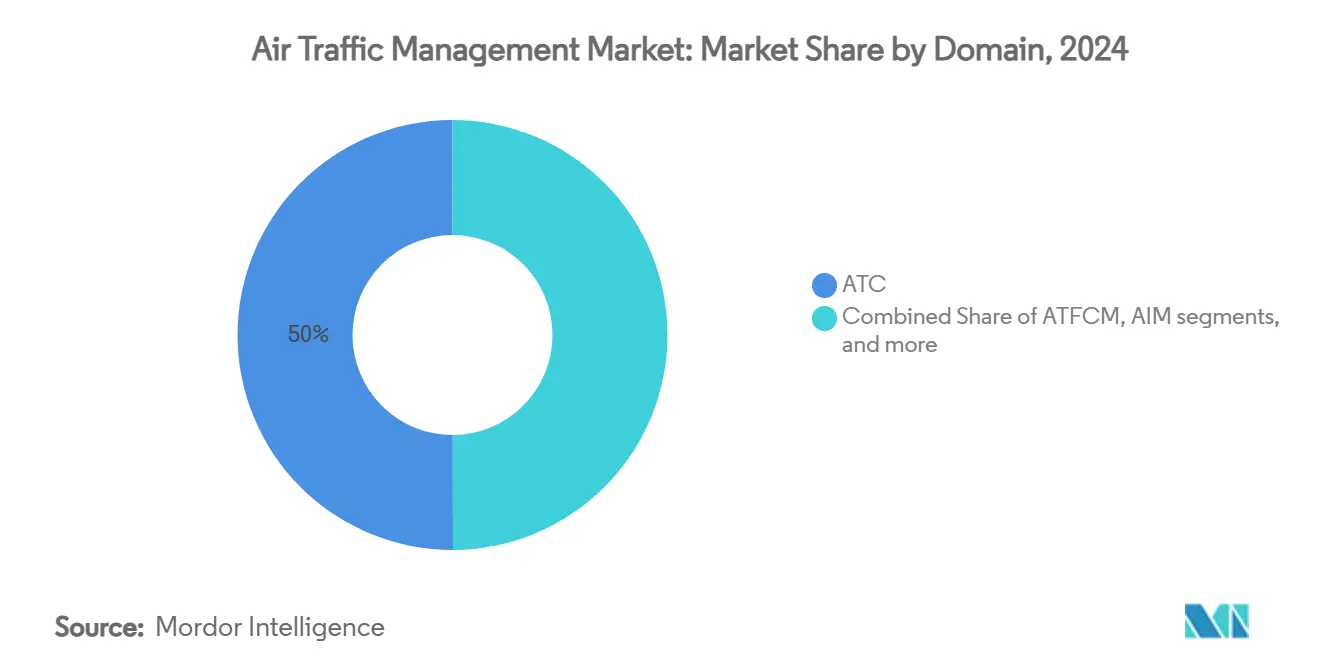

- Por dominio, el control del tráfico aéreo mantuvo el 50,04% de la participación del mercado en 2024; se proyecta que la gestión del tráfico no tripulado crezca a una TCAC del 9,45% hasta 2030.

- Por componente, el hardware representó el 67,21% del tamaño del mercado de gestión del tráfico aéreo en 2024, mientras que se pronostica que el software se expanda a una TCAC del 8,21% para 2030.

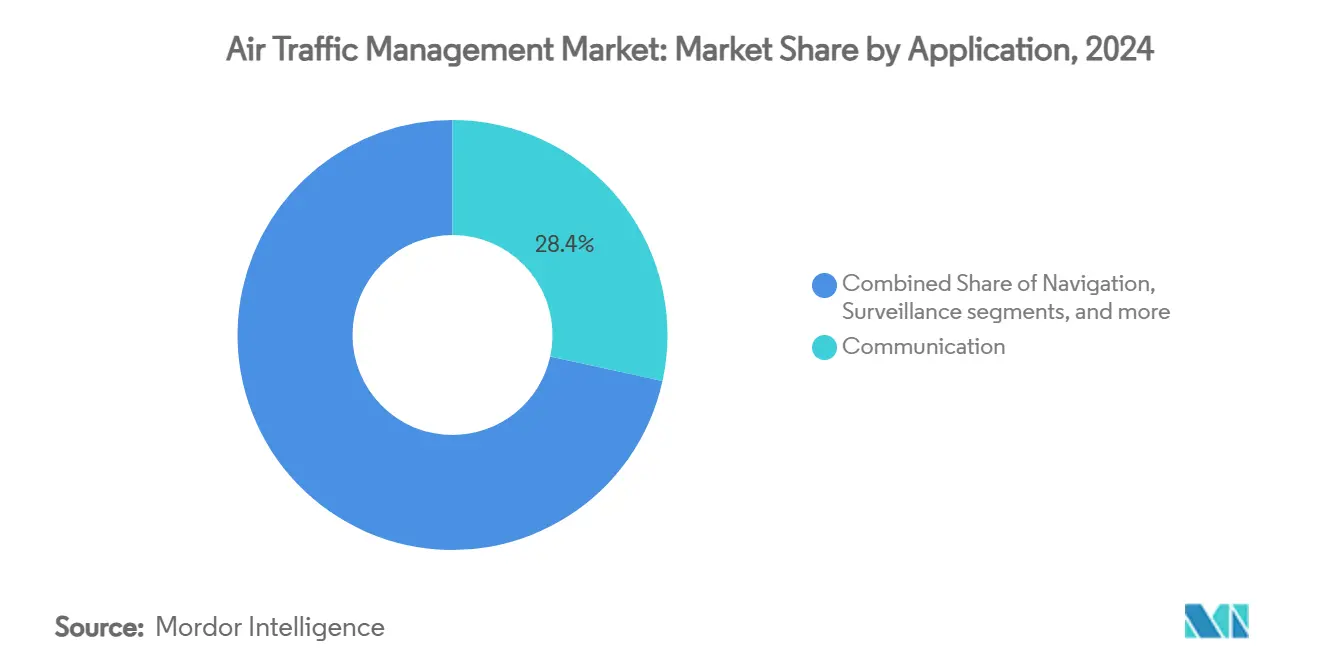

- Por aplicación, la comunicación lideró con una participación del 28,44% del tamaño del mercado de gestión del tráfico aéreo en 2024; la automatización y el soporte de decisiones avanzan a una TCAC del 8,98% hasta 2030.

- Por uso final, la aviación comercial dominó con una participación de ingresos del 66,28% en 2024, mientras que la movilidad aérea urbana/operaciones de drones registró una perspectiva de TCAC del 10,21% hasta 2030.

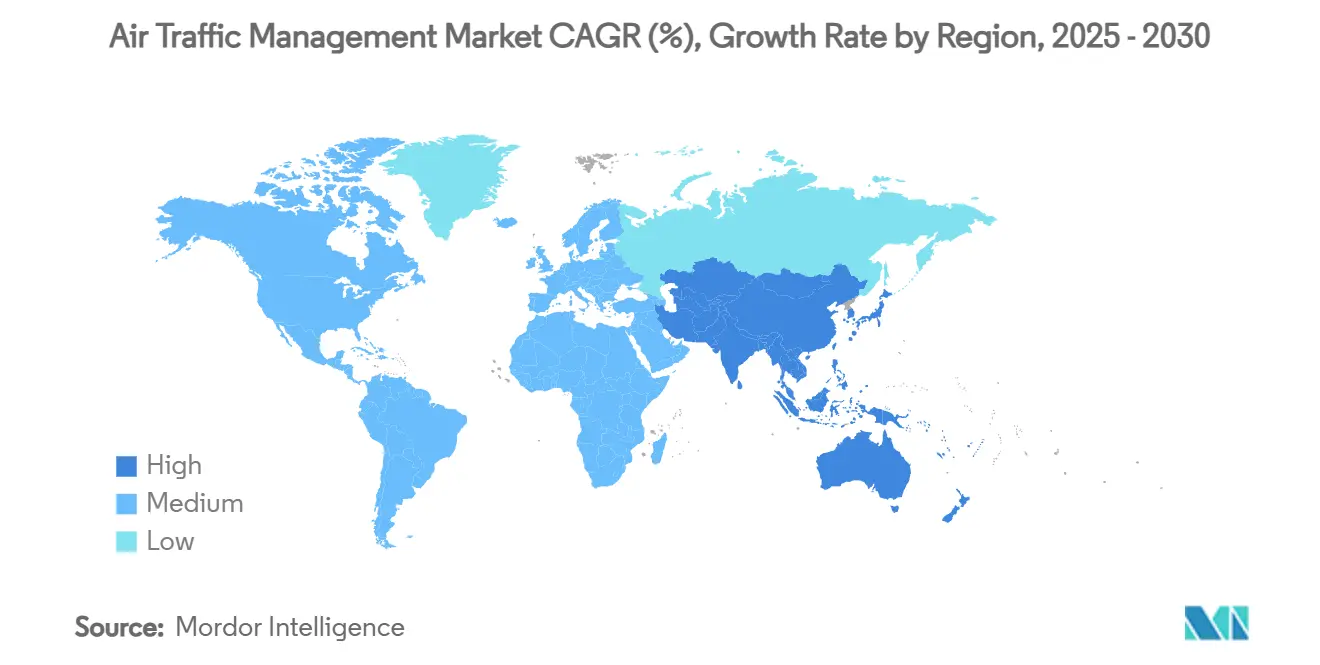

- Por geografía, América del Norte comandó el 30,20% de la participación del mercado de gestión del tráfico aéreo en 2024; Asia-Pacífico representa la región de crecimiento más rápido con una TCAC del 8,45% hasta 2030.

Tendencias e Insights del Mercado Mundial de Gestión del Tráfico Aéreo

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión de infraestructura aeroportuaria para apoyar el aumento del tráfico aéreo | +1.8% | Mundial, concentrada en APAC y MEA | Mediano plazo (2-4 años) |

| Mandatos regulatorios para ADS-B y navegación basada en rendimiento (PBN) | +1.2% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Aumento de operaciones comerciales de drones que requieren integración U-space/UTM | +1.5% | América del Norte, Europa, APAC | Mediano plazo (2-4 años) |

| Grandes inversiones en programas NextGen y SESAR digital sky | +1.0% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Adopción de soluciones de gestión de flujo de tráfico aéreo basadas en IA | +0.9% | Mundial | Mediano plazo (2-4 años) |

| Incentivos para rutas de vuelo sostenibles y sistemas ATM compatibles con SAF | +0.6% | Europa y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Expansión de Infraestructura Aeroportuaria para Apoyar el Aumento del Tráfico Aéreo

Los programas de desarrollo aeroportuario valorados en USD 1 billón en Medio Oriente, África y Asia del Sur están redefiniendo las necesidades de capacidad e impulsando el mercado de gestión del tráfico aéreo. La ciudad-aeropuerto planeada de Etiopía manejará 110 millones de pasajeros anualmente-más que cuadruplicando la capacidad actual de la nación-e impulsará la demanda de software escalable de resolución de conflictos. El redesarrollo de USD 35 mil millones del Aeropuerto Internacional Al Maktoum en los EAU incorpora capacidad ATM de próxima generación desde el primer día, evitando costosas modernizaciones posteriores. El objetivo de India de más de 220 nuevos aeropuertos para 2035 eleva aún más el requisito de sistemas interoperables de vigilancia, navegación y comunicación dentro del mercado de gestión del tráfico aéreo. Estas expansiones a gran escala amplifican la complejidad de la gestión de flujo, estimulando el despliegue acelerado de plataformas de automatización habilitadas por IA.

Mandatos Regulatorios para ADS-B y Navegación Basada en Rendimiento (PBN)

El equipamiento obligatorio de ADS-B continúa extendiéndose más allá de los adoptantes tempranos. NAV CANADA aplicó ADS-B Out en el espacio aéreo doméstico Clase B en mayo de 2024, ilustrando cómo los reguladores comprimen los cronogramas de cumplimiento. Doce naciones ahora imponen reglas ADS-B para corredores designados, mientras que el marco PBN de ICAO proporciona benchmarks colaborativos para armonizar la implementación. El Reglamento 2023/1770 actualizado de Europa sostiene el impulso de modernización a pesar de la derogación de la regla anterior de 2011, asegurando actualizaciones continuas de hardware y software para el mercado de gestión del tráfico aéreo. La variabilidad de los mandatos regionales aún desafía a los operadores de flotas, pero garantiza demanda sostenida de aviónica de vigilancia e infraestructura terrestre durante la década.

Aumento de Operaciones Comerciales de Drones que Requieren Integración U-Space/UTM

Las Cartas de Aceptación de la FAA para vuelos comerciales de drones más allá de la línea visual directa marcan un cambio fundamental hacia operaciones rutinarias de baja altitud. Los esfuerzos paralelos en el marco U-Space de Europa y proyectos piloto de Asia-Pacífico, como el despliegue Thales-Thaicom de Tailandia, subrayan el impulso global hacia soluciones UTM unificadas. Estas iniciativas obligan a los proveedores de servicios de navegación aérea a adoptar APIs en la nube, intercambios seguros de datos y herramientas de conciencia situacional en tiempo real que coexisten con dominios ATC tradicionales, expandiendo el mercado de gestión del tráfico aéreo. La fragmentación regulatoria en las fronteras persiste, pero las normativas pendientes-como la Parte 108 de EE.UU.-se espera que formalicen estándares interoperables.

Grandes Inversiones en Programas NextGen y SESAR Digital Sky

La modernización NextGen ya ha entregado USD 12,4 mil millones en beneficios cuantificados y se mantiene en curso para USD 36 mil millones para 2040.[1]FAA, "NextGen Annual Report 2024," faa.gov En Europa, el Plan Maestro ATM 2025 de la Empresa Común SESAR identifica 10 prioridades enfocadas en operaciones basadas en datos y sostenibles.[2]SESAR Joint Undertaking, "ATM Master Plan 2025," sesarju.eu Las cooperativas regionales, ejemplificadas por la alianza COOPANS actualizando a TopSky-ATC One de Thales, ilustran economías de escala que aceleran la armonización tecnológica. Aunque la Oficina de Responsabilidad Gubernamental de EE.UU. advierte que algunos hitos pueden retrasarse después de 2025, la cartera de financiación asegura volumen sustancial de adquisiciones para proveedores en todo el mercado de gestión del tráfico aéreo.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Riesgos de ciberseguridad en sistemas ATM virtualizados y centrados en red | -0.8% | Mundial, intensificado en mercados desarrollados | Corto plazo (≤ 2 años) |

| Altos requerimientos de capital para la transición de radar a CNS/ATM basado en satélites | -1.2% | Mercados en desarrollo | Mediano plazo (2-4 años) |

| Brechas de fuerza laboral de proveedores de servicios de navegación aérea (ANSP) y fatiga de controladores | -1.5% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Falta de alineación regulatoria para implementación UTM transfronteriza | -0.7% | Regiones fronterizas mundiales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Riesgos de Ciberseguridad en Sistemas ATM Virtualizados y Centrados en Red

Un aumento del 131% en ciberataques relacionados con la aviación entre 2022 y 2023 subraya las vulnerabilidades creadas por la adopción de la nube y redes interconectadas. La próxima regulación Part-IS de EASA integrará la supervisión de riesgo cibernético en las reglas de seguridad del tráfico aéreo para 2025, pero las brechas de madurez entre regiones siguen siendo significativas. Las campañas de ransomware contra aerolíneas y OEMs aeroespaciales, incluyendo un aumento de seis veces reportado por Resecurity, indican el potencial de efectos en cascada en la infraestructura operacional del mercado de gestión del tráfico aéreo. Mientras que los ANSPs invierten en arquitecturas de confianza cero y segmentación, el costo y complejidad del cumplimiento total amortiguan los presupuestos de modernización a corto plazo.

Altos Requerimientos de Capital para la Transición de Radar a CNS/ATM Basado en Satélites

El camino de actualización desde radar basado en tierra a comunicación por satélite y navegación demanda grandes desembolsos de capital. Las economías en desarrollo a menudo luchan por asegurar financiamiento plurianual incluso cuando los beneficios operacionales son claros, retrasando los ciclos de renovación de hardware dentro del mercado de gestión del tráfico aéreo. Los mecanismos de financiamiento multilateral se están expandiendo, pero la volatilidad de divisas y las restricciones fiscales aún alargan los cronogramas de adquisición, particularmente en África y América del Sur.

Análisis de Segmentos

Por Dominio: Dominancia ATC en Medio del Surgimiento UTM

El Control del Tráfico Aéreo (ATC) retuvo el 50,04% de la participación del mercado de gestión del tráfico aéreo en 2024, subrayando su papel fundamental en mantener la aviación tripulada segura y eficiente. La Gestión del Tráfico No Tripulado (UTM) se está expandiendo a una TCAC del 9,45% mientras los reguladores aprueban vuelos de drones más allá de la línea visual directa, haciendo esencial el software de integración para la capacidad futura. El tamaño del mercado de gestión del tráfico aéreo asignado al ATC continúa creciendo en términos absolutos, pero su participación se moderará mientras las plataformas UTM ganen prioridad de financiamiento en los presupuestos nacionales.

Las plataformas de Gestión del Flujo y Capacidad del Tráfico Aéreo (ATFCM) y Gestión de Información Aeronáutica (AIM) cada vez se difuminan más con las funciones centrales de ATC, impulsadas por la demanda de tableros unificados de conciencia situacional. Suites integradas como TopSky de Thales proporcionan supervisión consolidada tripulada y no tripulada, reforzando oportunidades de bloqueo de proveedores en el mercado de gestión del tráfico aéreo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Base de Hardware Apoya la Innovación de Software

El hardware contribuyó con el 67,21% del tamaño del mercado de gestión del tráfico aéreo en 2024, reflejando actualizaciones obligatorias de radar, radios digitales y sensores de vigilancia. El software, sin embargo, es el componente de crecimiento más rápido con una TCAC del 8,21%, beneficiándose del soporte de decisiones de IA, alojamiento en la nube y módulos de análisis de datos que agregan valor posterior al despliegue.[3]Frequentis, "Voice Communication Systems Market Update," frequentis.com Los ingresos de servicios escalan junto con los ANSPs mientras externalizan el soporte del ciclo de vida para gestionar la complejidad.

Las arquitecturas definidas por software permiten el despliegue rápido de características sin visitas extensas al sitio, acortando los períodos de recuperación y catalizando un cambio de CapEx a OpEx. Este modelo incentiva a los incumbentes y nuevos participantes a priorizar APIs abiertas y pipelines de entrega continua, reformando la competencia en el mercado más amplio de gestión del tráfico aéreo.

Por Aplicación: Liderazgo de Comunicación Enfrenta Desafío de Automatización

Los sistemas de comunicación representaron una participación del 28,44% del mercado de gestión del tráfico aéreo en 2024, impulsados por despliegues globales de plataformas integradas de comunicación de voz y datos. Sin embargo, la Automatización y soporte de decisiones superaron todas las otras aplicaciones con una TCAC del 8,98%, reflejando el creciente despliegue de herramientas de detección de conflictos basadas en aprendizaje automático, secuenciación de pistas y predicción de trayectorias.

Las actualizaciones de Navegación y Vigilancia siguen siendo críticas, moviéndose desde radar hacia fusión multi-sensor que integra ADS-B, multilateración y feeds satelitales. Aún así, el cuello de botella operacional de la carga de trabajo cognitiva humana crea un caso convincente para asistencia de IA en tiempo real, elevando el valor estratégico de la automatización dentro del mercado de gestión del tráfico aéreo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Uso Final: Dominancia de Aviación Comercial Desafiada por Movilidad Urbana

Las aerolíneas comerciales impulsaron el 66,28% de los ingresos de 2024, respaldadas por el repunte del tráfico post-pandemia y nuevas regulaciones de sostenibilidad que intensifican los requerimientos de eficiencia del espacio aéreo. La movilidad aérea urbana/operaciones de drones, con una TCAC del 10,21%, reforman las expectativas del mercado al demandar corredores de baja altitud, integración de vertipuertos e interfaces UTM escalables.

Las aplicaciones de defensa permanecen estables pero incrementales, enfocándose en comunicaciones seguras y coordinación civil-militar conjunta. La afluencia de proyectos eléctricos de despegue y aterrizaje vertical acelera la hoja de ruta tecnológica para separación automatizada y desconflicción, expandiendo el mercado de gestión del tráfico aéreo mucho más allá de la aviación tradicional de pasajeros.

Análisis Geográfico

América del Norte retuvo el 30,20% de la participación del mercado de gestión del tráfico aéreo en 2024 mientras el programa NextGen de la FAA continuó generando beneficios medibles de capacidad y ahorro de combustible. Sin embargo, las escaseces de controladores destacadas por 285 instalaciones sin personal suficiente restringen el rendimiento a corto plazo a pesar de las crecientes asignaciones de capital de presupuestos federales. Los contratos colaborativos de Canadá con Indra para operaciones basadas en trayectorias y pruebas UTM en curso refuerzan el compromiso regional con servicios de próxima generación.

Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 8,45% hasta 2030, impulsada por expansiones de capacidad aeroportuaria como el aumento de slots de Narita de 300.000 a 500.000 vuelos anuales. El despliegue de India de más de 220 aeropuertos para 2035 y corredores emergentes de logística de drones desbloquean un mercado direccionable considerable de gestión del tráfico aéreo. Los laboratorios de innovación de Thales en Melbourne y Singapur, y la puerta de enlace FTI India de L3Harris posicionan a proveedores globales cerca de centros de demanda de alto crecimiento.[4]L3Harris, "FTI India Communications Gateway," l3harris.com

Europa se beneficia de la coordinación de políticas bajo el marco Single European Sky 2+ y un plan de inversión SESAR renovado que enfatiza la digitalización y sostenibilidad. La migración TopSky-ATC One de COOPANS, cubriendo el 14% del tráfico continental, demuestra cómo la adquisición cooperativa ayuda a ANSPs más pequeños a acceder a soluciones de mejor clase. Las prioridades ambientales, incluyendo mezcla obligatoria de combustibles sostenibles, incentivan aplicaciones de optimización de rutas de vuelo que se alinean con objetivos de descarbonización de toda la UE, impulsando gasto incremental dentro del mercado de gestión del tráfico aéreo.

Panorama Competitivo

La industria de gestión del tráfico aéreo está moderadamente concentrada, con un puñado de proveedores multinacionales sosteniendo contratos ANSP a largo plazo y profunda experiencia regulatoria. Thales, RTX (Raytheon), L3Harris Technologies e Indra anclan la mayoría de las ofertas de Nivel 1, y cada uno aprovecha hojas de ruta integradas de hardware-software para asegurar renovaciones de contratos. El premio de USD 1,4 mil millones de la FAA a cuatro proveedores en diciembre de 2024 demuestra cómo las licitaciones públicas cíclicas pueden redistribuir participaciones sin eliminar la competencia.

La diferenciación tecnológica se centra cada vez más en plataformas nativas en la nube, arquitecturas abiertas y soporte de decisiones habilitado por IA, donde los proveedores tradicionales centrados en hardware se asocian con firmas de TI para expandir capacidades. OpenSky de Thales, construido con Sopra Steria, y la suite ManagAir de Indra ejemplifican este giro hacia ingresos de suscripción de software.

Las startups enfocadas en IA, como NoamAI, y empresas de vigilancia basada en satélites como la constelación Thales-Spire Global-ESSP, introducen posibilidades disruptivas e intensifican la intensidad de I+D. Su participación acelera los ciclos de innovación y alienta a los incumbentes a adoptar soluciones más modulares, ampliando la elección del cliente en el mercado de gestión del tráfico aéreo.

Líderes de la Industria de Gestión del Tráfico Aéreo

-

Thales Group

-

RTX Corporation

-

L3Harris Technologies, Inc.

-

Honeywell International Inc.

-

Indra Sistemas, S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Indra adquirió Micro Nav, una empresa de simuladores ATC y defensa aérea, y Global ATS, un proveedor de servicios de entrenamiento, del Grupo Quadrant. Esta adquisición estratégica fortalece la posición de Indra para abordar las crecientes demandas de simuladores ATC y entrenamiento en todo el Reino Unido, Medio Oriente y las regiones de Asia-Pacífico.

- Febrero 2024: Collins Aerospace (RTX Corporation) entregó Sistemas de Navegación, Integración y Coordinación del Tráfico Aéreo montados en vehículos (ATNAVICS) a la Fuerza Aérea de EE.UU. Estas unidades transportables de control de tráfico aéreo, con Radares de Vigilancia Primaria con capacidades de alcance mejoradas, apoyan operaciones en entornos disputados.

Alcance del Informe Mundial del Mercado de Gestión del Tráfico Aéreo

La gestión del tráfico aéreo básicamente abarca varios sistemas que ayudan a asistir a las aeronaves a despegar y aterrizar en aeropuertos y transitar espacios aéreos. Además, la gestión del tráfico aéreo ayuda a asegurar el flujo seguro y eficiente del tráfico aéreo.

El mercado de gestión del tráfico aéreo está segmentado por dominio, componente y geografía. Por dominio, el mercado está segmentado en control del tráfico aéreo, gestión del flujo del tráfico aéreo y gestión de información aeronáutica. Por componente, el mercado está segmentado en hardware y software. El informe también cubre los tamaños del mercado y pronósticos para el mercado de gestión del tráfico aéreo en países principales a través de diferentes regiones.

Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Control del Tráfico Aéreo (ATC) |

| Gestión del Flujo y Capacidad del Tráfico Aéreo (ATFCM) |

| Gestión de Información Aeronáutica (AIM) |

| Gestión del Tráfico No Tripulado (UTM) |

| Hardware |

| Software |

| Servicios |

| Comunicación |

| Navegación |

| Vigilancia |

| Automatización y Soporte de Decisiones |

| Aviación Comercial |

| Militar y Gubernamental |

| Movilidad Aérea Urbana/Operaciones de Drones |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Catar | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Dominio | Control del Tráfico Aéreo (ATC) | ||

| Gestión del Flujo y Capacidad del Tráfico Aéreo (ATFCM) | |||

| Gestión de Información Aeronáutica (AIM) | |||

| Gestión del Tráfico No Tripulado (UTM) | |||

| Por Componente | Hardware | ||

| Software | |||

| Servicios | |||

| Por Aplicación | Comunicación | ||

| Navegación | |||

| Vigilancia | |||

| Automatización y Soporte de Decisiones | |||

| Por Uso Final | Aviación Comercial | ||

| Militar y Gubernamental | |||

| Movilidad Aérea Urbana/Operaciones de Drones | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Catar | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de Gestión del Tráfico Aéreo?

El mercado de gestión del tráfico aéreo está valorado en USD 11,55 mil millones en 2025 y se pronostica que alcance USD 16,22 mil millones para 2030, traduciéndose en una TCAC constante del 7,03% durante el período de pronóstico.

¿Qué región crece más rápido en Gestión del Tráfico Aéreo hasta 2030?

Asia-Pacífico lidera el crecimiento con una TCAC esperada del 8,45%, respaldada por extensos programas de construcción aeroportuaria y rápida adopción de drones.

¿Por qué el gasto en software está creciendo más rápido que el hardware en Gestión del Tráfico Aéreo?

Las aerolíneas y ANSPs están pivoteando hacia automatización impulsada por IA, alojamiento en la nube y actualizaciones continuas, haciendo del software el habilitador clave de ganancias de capacidad y ahorro de costos.

¿Qué tan significativas son las escaseces de fuerza laboral para el control del tráfico aéreo?

EE.UU. necesita aproximadamente 3.800 controladores certificados adicionales, y Europa requiere 700-1.000 más, restringiendo la capacidad del espacio aéreo a corto plazo.

¿Qué tecnologías dominarán las futuras inversiones en Gestión del Tráfico Aéreo?

Las plataformas UTM integradas, gestión de flujo basada en IA, vigilancia basada en satélites y herramientas de trayectoria optimizadas ambientalmente capturarán la mayor parte del nuevo gasto.

¿Cómo influye la sostenibilidad en las decisiones de compra de Gestión del Tráfico Aéreo?

Los mandatos de mezcla de combustible de la UE y los objetivos globales de carbono empujan a ANSPs y aerolíneas a desplegar sistemas que minimizan ineficiencias de ruta y apoyan el uso de combustible de aviación sostenible.

Última actualización de la página el: